匯率走勢與資本市場

郭磊

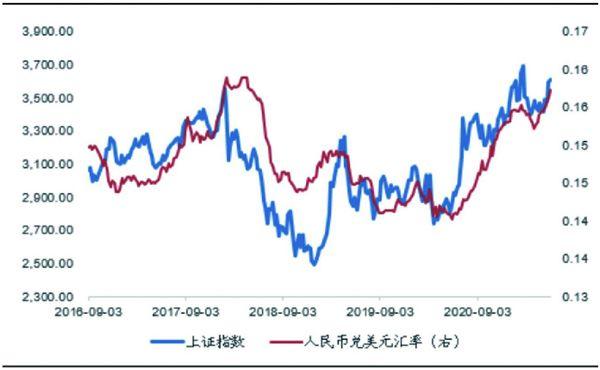

從經驗數據看,近年來人民幣匯率與股指之間具有很高的相關性,2020年四季度至今相關度尤高。當然,相關性不等于因果性,我們可以把它粗略理解為一種互相影響的關系。匯率升值時,人民幣資產吸引力上升,權益資產定價也受到支撐;權益資產價格上行時,跨市場交易增加,匯率也受到支撐。貶值的過程則正好相反。

美元匯率與股債關聯度高

我們觀測人民幣兌美元匯率與上證指數,可以看到二者歷史相關性較高;尤其是2020年四季度至今更是幾乎同步。

兩個指標間應該是一種互相影響的關系。匯率存在升值預期的時候,人民幣資產的預期收益就是“匯率預期收益+資產預期收益”,權益資產定價也受到支撐;而權益資產價格上行的時候,更多資金追逐人民幣資產,匯率也會一定程度受到支撐。

宏觀大邏輯要通過微觀過程實現,從代表市場微觀基礎的陸股通資金凈流入和人民幣匯率的經驗關系,也可以驗證上述過程的存在。階段性升值趨勢較強的周期中,資金凈流入趨勢也會比較明顯。

從陸股通凈買入量與人民幣匯率的經驗關系看,2018年以來的四輪人民幣升值的周期(2018年1-4月、2018年10月-2019年3月、2019年9月-2020年1月、2020年四季度至今),都出現了陸股通北上資金流入量的同步顯著上升。

債券市場也存在升貶值預期和跨境資金流動的影響。我們用境外機構持有的債券托管量作為一個觀測變量,它與人民幣匯率之間也是一個經驗正相關關系。我們理解這同樣是一個雙向影響,海外資金增持國內債券,會導致人民幣匯率走強;人民幣匯率走強,也會導致外資增持國內債券的意愿增加。

資金流進流出的邏輯在股票市場存在,在債券市場同樣存在。我們以境外機構持有的債券托管量作為觀測,可以看到它與人民幣匯率之間存在一個經驗上的正相關關系。當然,由于利率與經濟基本面同向,經濟基本面與匯率之間存在正向驅動,經濟向好、外資流入如果并存,對于股票是疊加關系,對于債券是對沖關系,對債券市場的影響更偏階段性。

兩因素推動本輪人民幣升值

人民幣匯率又受哪些因素影響?匯率的變動主要是購買力平價(開放經濟條件下相對生產率的均衡)、廣義利差(不同市場相對資金成本的均衡)、風險溢價(跨市場風險收益比的均衡)三因素決定。

以中國10年期國債收益率一美國10年期國債收益率的利差作為觀測變量,歷史上它與匯率相關度較高,但2020年三季度至今屬于背離時段,即在這輪周期中利差定價的特征不是太顯著。人民幣匯率走勢主要受第一和第三個因素影響。

一是經濟基本面因素,中國率先控制住疫情,經濟率先反彈。我們以中國企業經營狀況指數(BCI)作為觀測變量,2020年后它與匯率的變動基本吻合。在疫情之后的這輪周期中,匯率的經濟基本面定價特征比較顯著。

二是風險偏好因素。如果從標普VIX指數與美元指數的走勢觀測,2020年二季度以來二者同步下行的特征非常明顯,均體現避險動機的下行。簡單理解就是,疫后全球風險偏好的上升導致美元階段性走弱,這一過程也會帶來非美貨幣被動走強。

2015年匯改后,由于人民幣定價更加圍繞合理均衡水平,越來越全球化、市場化,內生趨勢性并不是太單邊,美元兌人民幣匯率與美元指數相關性變得更明顯。所以我們可以看到另外一個強相關性是股票市場指數與美元指數之間的負相關,尤其是2019年后十分顯著。

2020年人民幣國際化報告指出:“金融市場開放不斷加深,資本項目收付占跨境人民幣收付的比例不斷提高,其中證券投資增長顯著,直接投資銀行間債券市場(CIBM)吸引外資凈流入金額居首位。三是人民幣匯率彈性明顯增強,以市場供求為基礎,有貶有升、雙向浮動,在合理均衡水平上保持基本穩定”。

這樣一個過程對應著人民幣定價更加全球化、市場化。

圖:上證指數與人民幣兌美元匯率

來源:廣發證券

我們看到美元兌人民幣匯率與美元指數的相關性越來越高,尤其是2019年之后十分顯著。這意味著人民幣處于內生定價合理均衡的水平,且在合理均衡水平上基本穩定,和美元之間的匯率關系主要來自于美元波動。

美元未來存在反彈可能

美元指數在疫情以來處于系統性走弱的周期中,但未來存在反彈可能。幾點關鍵邏輯:一是7月后美國財政赤字率邊際收斂;二是削減QE的信號出來可能帶來實際利率回升;三是QE與加稅落地或帶來風險偏好下降,三種力量都會推升美元指數。

美元定價是一個很復雜的過程,但大致可以理解為兩個時段:第一個階段是疫情之后,政策寬松、全球風險偏好上升都會導致美元走弱;第二個階段是今年三季度之后,政策收緊,疊加風險偏好調整都可能會導致美元指數重新回升。

所以我們不難理解政策層所指出的“未來影響匯率的市場因素和政策因素很多,人民幣既可能升值,也可能貶值”、“企業和金融機構都應積極適應匯率雙向波動的狀態”,“樹立風險中性理念,避免偏離風險中性的炒匯行為”,這一表態是對部分偏頗的匯率工具化、戰略化視角的糾正。5月31日上調金融機構外匯存款準備金率屬于進一步釋放明確信號,逆轉市場單邊預期的政策舉動。

簡言之,短期內股債匯均呈現牛市的特征具有較強的聯動性,對于這一過程不應持有單邊預期。一則外匯準備金率的政策信號已經出現;二則往三季度看,未來基本面因素也會出現一些改變。

2021年4月初以來的人民幣升值、4月中旬以來的債券和股票市場上行具有較強的聯動性。后續如果匯率不是單邊走勢,則這輪市場聯動也不具有單邊性。