我國白糖市場多糖源競爭格局及影響分析

劉芷妍,黃宋藝

(廣西泛糖科技有限公司,廣西南寧530201)

0 前言

2006年1月6日,白糖期貨在鄭州商品交易所上市,之后期貨價格逐漸成為國內白糖購銷定價的重要參考指標[1-2]。由于期貨與現貨市場的價格影響因素并不完全一致,使得二者走勢經常出現階段性背離。尤其是2020年,食糖進口配額外關稅降低與數量管控措施放松,進口糖數量大幅增加到歷史極值[3];同時液體糖漿、預拌粉等白砂糖替代品進口量也突然猛增[4],使得國內食糖市場發生結構性轉變。白糖現貨與期貨市場相互影響,本文通過對國內白糖現貨市場多種糖源的競爭格局演變進行分析,延伸至對白糖期貨合約定價影響因素轉變的探討,以期為糖業界提供白糖市場研究與投資提供更多的參考。

1 我國糖市多糖源競爭格局演變

1.1 國產耕地糖

根據農業農村部數據,2015~2019年我國食糖消費年均值約為1530萬t,國產糖量年均值約為1008萬t,年消費缺口500萬t左右(圖1)。近年來,國內食糖消費量雖增速放緩,但仍處于持續增長階段,進口糖成為補充國內消費缺口必不可少的一部分[5]。

圖1 2015~2019年國內食糖產銷及缺口

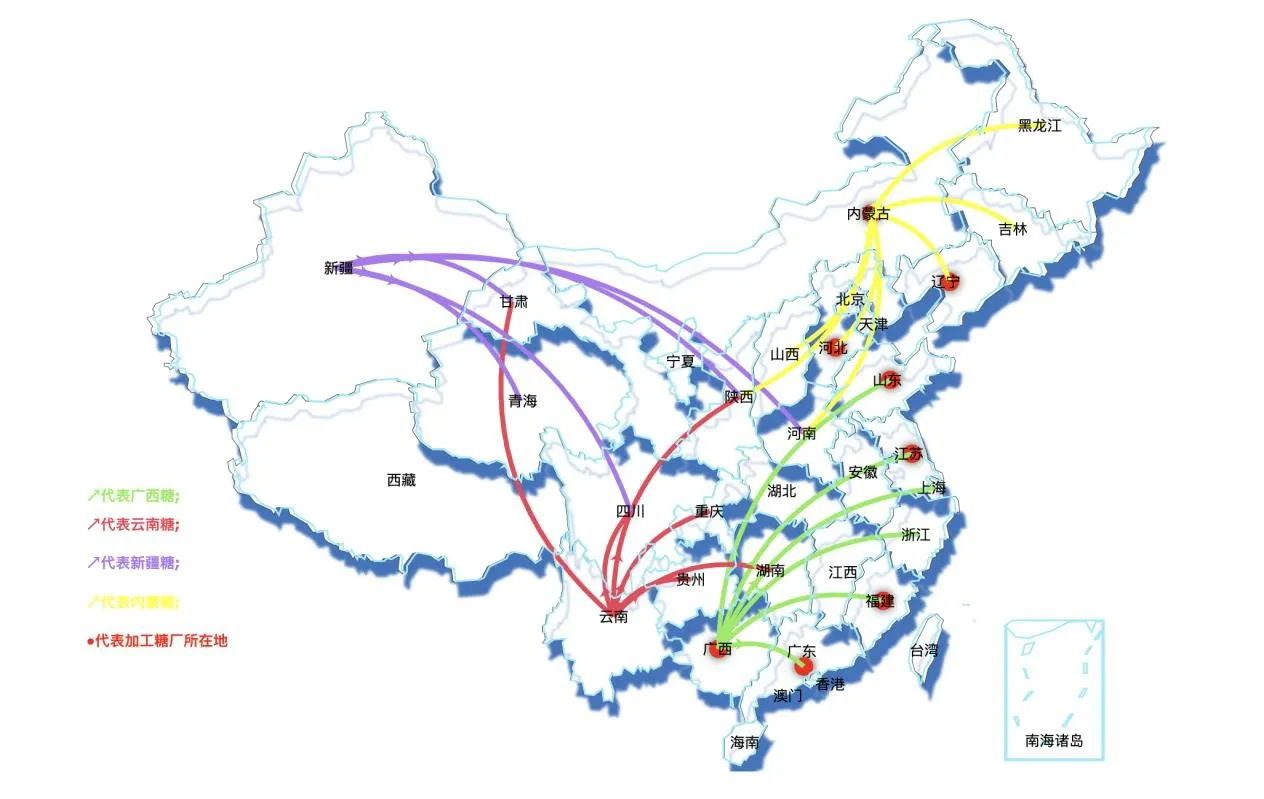

國產耕地糖分為北方甜菜糖與南方甘蔗糖,以各產區地域不同,甘蔗糖分為廣西糖、云南糖、廣東糖、海南糖等,甜菜糖分為新疆糖、內蒙糖等[6]。各地區因自然資源稟賦不同,制糖周期與生產成本略有差異,由于所處區域位置不同,其輻射的銷售市場范圍也不盡相同。

過往,廣西糖主要銷往廣東、福建、上海、江蘇、浙江、山東等沿海區域及河南、河北、湖南、湖北等內陸區;云南糖的主要銷售市場為四川、甘肅、陜西、重慶、貴州、湖南等鄰近省份;廣東糖主要以本省內及周邊區域銷售為主。甜菜糖方面,新疆糖主要銷往陜西、甘肅、青海、四川、河南等省份;內蒙糖銷往東北三省、山西、陜西、河北、河南一帶(圖2)。從圖2可見,各類國產糖源的銷售市場僅在小部分區域交叉,在不重疊的絕大多數區域內擁有各自相對壟斷的地位。主銷區的錯開,有利于保持著整體銷售的穩定,久而久之,各區域的用糖終端也形成了不同的用糖習慣與喜好[7]。

圖2 中國各主產區耕地糖銷售流向

1.2 加工糖

國內主要由耕地白糖組成的多糖源競爭格局的轉變源于加工糖的崛起。2001年中國加入WTO時針對糖業的開放作了承諾,內容包括食糖進口配額在5年內遞增至194.5萬t,進口糖配額內關稅為15%,配額外關稅為50%[8]。據海關數據統計,2001年至2010年的10年間,我國食糖的年度進口配額幾乎都沒有用完。但從2011年開始,國內進口原糖精煉產能快速增長,引發食糖進口量波動(圖3),徹底改變了國內市場的供應結構,精煉糖企業逐漸占據沿海主要銷區,如東北、華北及華中等長江以北的用糖終端與貿易商[9]。

圖3 2011~2020年我國食糖年度進口量及重要事件

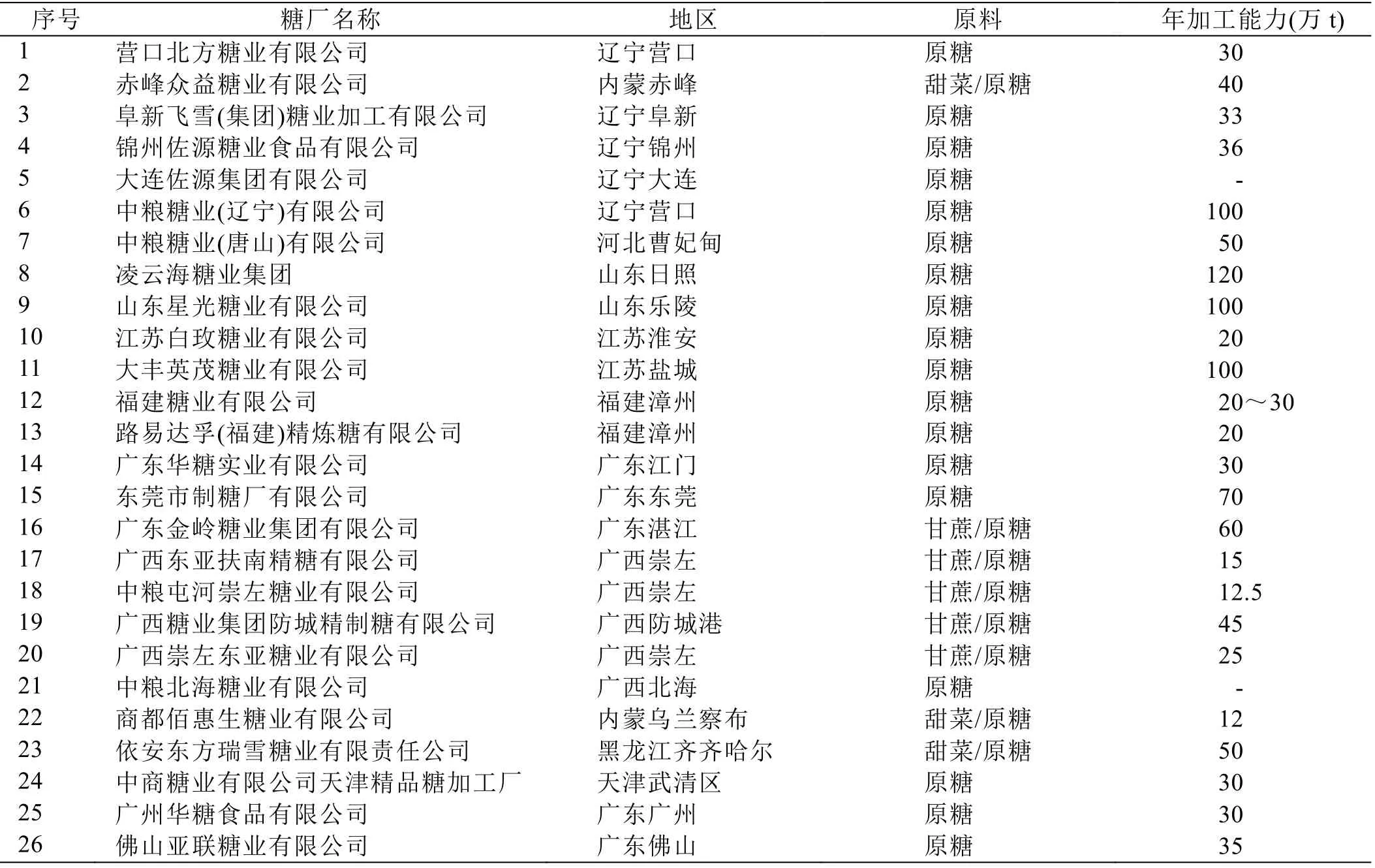

截至2020年底,我國共有原糖加工廠25家,主要分布于遼寧、河北、山東、江蘇、福建、廣東、廣西、內蒙等幾個省份,其中單一加工原糖產出白砂糖的加工廠18家,同時加工甘蔗、甜菜與原糖的工廠7家,合計年產能約1300萬t(表1)。

表1 國內加工糖糖廠年加工能力

加工糖的銷售價格與進口成本關系密切,而進口成本與國際糖價、進口關稅直接相關,同時配額管理制度直接限定了加工糖原料的供應量[10]。2020年5月22日以后,我國食糖配額外進口關稅恢復至50%,直接大幅度降低了進口成本,7月份開始,食糖配額外進口轉變為備案制,進口量的管控變得更為寬松。

進口成本下降后,加工糖售價較國產糖更有優勢,“價廉質優量大”的加工糖南下跨過“長江分割線”,全面占領沿海銷區,甚至在廣西欽州港都能看到加工糖銷售。2020年,我國食糖進口達527萬t,逼近廣西產糖量,在此背景下,國產糖市場份額萎縮明顯。

1.3 液體糖漿與含糖預拌粉

白糖現貨市場的競爭格局演變并沒有就此結束,國內甜味劑市場迎來了液體糖漿和含糖預拌粉等新的競爭者。

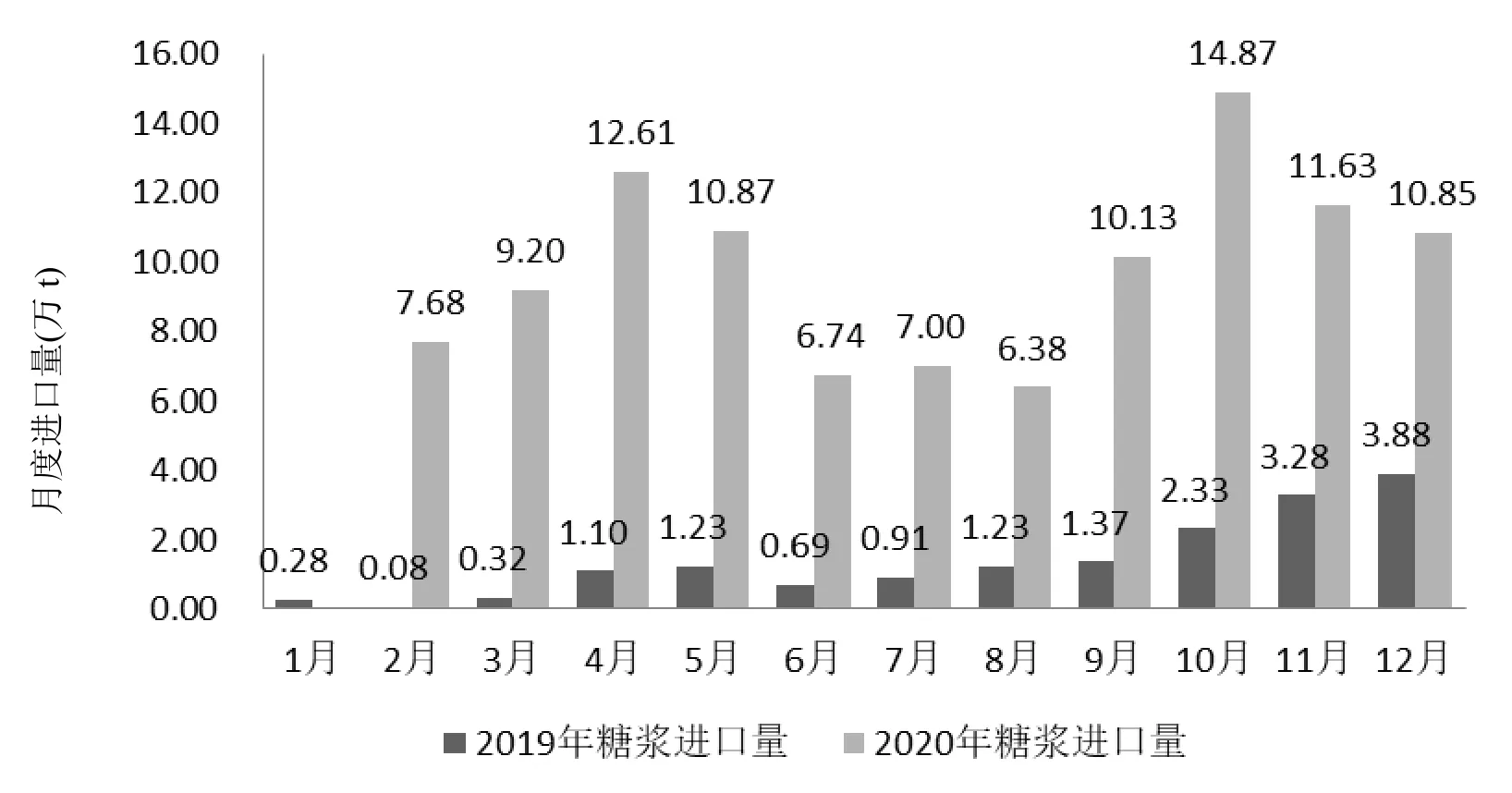

2020年我國糖漿進口量為107.96萬t,遠高于2019年的16.7萬t,增幅達647%(圖4),糖漿進口成為改變國內糖市供給平衡的關鍵變量[4]。糖漿較國產糖、加工糖的性價比更加突出,越來越多的用糖終端開始了解并使用糖漿,糖漿對于白砂糖的替代主要在冰糖廠的原料、含糖飲料及部分食品等領域。過往,國內冰糖廠的原料以國產白砂糖及綿白糖為主,至2020年已全部替換成了糖漿,糖漿擠壓了國產糖的市場,延長了國產陳糖的清庫時間,甚至出現了2019/20年榨季的國產糖要到2020年12月份才全部清庫的情況,缺少了冰糖廠等重要銷售終端,國產陳糖清庫過程十分艱辛。

圖4 2019~2020年糖漿月度進口量

我國自東盟國家進口的糖漿在2021年依然維持零關稅稅率,這意味著低價糖漿對于白砂糖市場的替代還會繼續延續,終端使用糖漿的習慣一旦形成很難更改,除非糖漿的價格大幅上漲,不再具備比較優勢,否則白砂糖銷售市場有可能進一步被侵占[11]。除食品廠使用糖漿之外,也開始有加工糖和國產制糖廠開始嘗試使用糖漿為原料生產白砂糖。

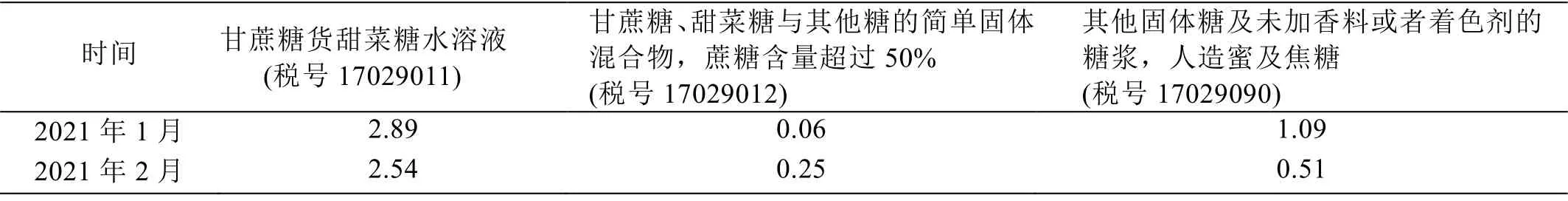

2021年海關關稅調整,對于原稅號為17029000拆分為3個子目:稅號17029011“甘蔗糖或甜菜糖水溶液”、稅號17029012“蔗糖含量超過50%的甘蔗糖、甜菜糖與其他糖的簡單固體混合物”、稅號17029090“其他固體糖及未加香料或著色劑的糖漿、人造蜜及焦糖”。在2021年1~2月3個子目的商品進口量如表2所示:

表2 稅號1702下的子目月進口量 單位:萬t

特別值得注意的是,2020年1月和2月,稅號17029012“蔗糖含量超過50%的甘蔗糖、甜菜糖與其他糖的簡單固體混合物”(即通常說的“含糖預拌粉”),進口量分別為550.16和2450 t,呈現逐月快速增加的趨勢。目前到岸的含糖預拌粉大多為88%白糖與12%葡萄糖的混合物,部分預拌粉含白糖比例可達95%,甚至更高,并且港口報價相比白砂糖低。

1~2月含糖預拌粉進口來源為泰國與緬甸,按照現行關稅稅則,從東盟地區進口含糖預拌粉(稅號17029012)執行協定零關稅稅率。在液體糖漿進口減緩后,含糖預拌粉的銷售渠道快速建立,并且向用糖終端延伸。由于白糖含量特別高,基本可以將含糖預拌粉認定為白砂糖有效替代品,在現行進口政策下如不加以管控,該類商品或將再次影響國內白糖市場正常價格秩序。

由于疫情防控需要對邊境嚴格管理疊加國家打擊走私的高壓態勢,走私糖的流入急劇下降,讓出一定市場份額。至2021年第一季度末,我國白糖市場由不同區域國產糖、加工糖、液體糖漿、含糖預拌粉等品類共同構成的新時期多糖源競爭格局初現雛形。

2 多糖源博弈下,國內糖價復雜多變

2.1 國內期貨合約的定價影響因素

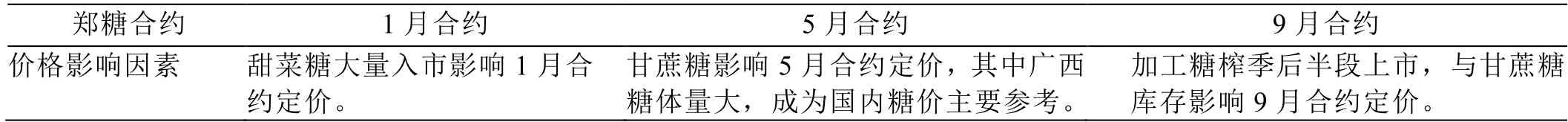

我國白糖期貨的交割品為符合中華人民共和國國家標準GB 317-2018《白砂糖》規定的一級白糖,因此符合標準的國產糖與加工糖都能在盤面交割。在過往年份,鄭糖期貨的不同主力合約采用不同糖源作為定價錨定。

鄭糖合約有1月、3月、5月、7月、9月、11月6個合約,其中的1月、5月和9月合約是較為活躍的合約,也是主力合約。其中1月合約交割前后是國內甜菜糖大量上市的階段,也是對盤面交割影響較為關鍵的倉單來源,而甘蔗糖處于開榨初期,套保和銷售的意愿并不高,尤其近2年來糖價偏低,甜菜糖更具成本優勢,交割可行性和利潤更高,所以鄭糖1月合約交割的主要倉單來源結構以甜菜糖為主,甘蔗糖為輔(表3)。

表3 鄭糖各主力合約定價影響因素

甜菜糖基本在第一季度就銷售大半,剩余糖源有限,主力5月合約的倉單和交割主要來源是甘蔗糖。其中廣西糖由于體量大,成為國內糖價的主要參考。在2019年以前,配額外的進口許可通常在3~5月之間發放,加工糖在榨季后半段上市,形成國內糖市的重要供給來源。因此9月合約體現的更多是新舊榨季交替期間剩余的甘蔗糖庫存與加工糖的博弈。

在當前的多糖源競爭格局影響下,白糖期貨各主力合約的定價影響因素同樣發生變化,單一糖源的影響作用減少,各階段的白糖期貨價格走勢更多體現的是多種糖源博弈的結果,需在此前的規律上綜合國內外多種糖源各類影響因素進行分析,這使得行業投資與套保的難度大大增加[12]。

2.2 進口糖對于白糖定價的影響漸深

從2017年5月22日起,國務院關稅稅則委員會對進口食糖實施保障措施,對關稅配額外進口食糖在原來50%的基礎上加征保障性關稅,實施期限為3年。2017年5月22日至2018年5月21日,保障措施關稅稅率為45%;2018年5月22日至2019年5月21日,保障措施關稅稅率為40%;2019年5月22日至2020年5月21日,保障措施關稅稅率為35%[12]。

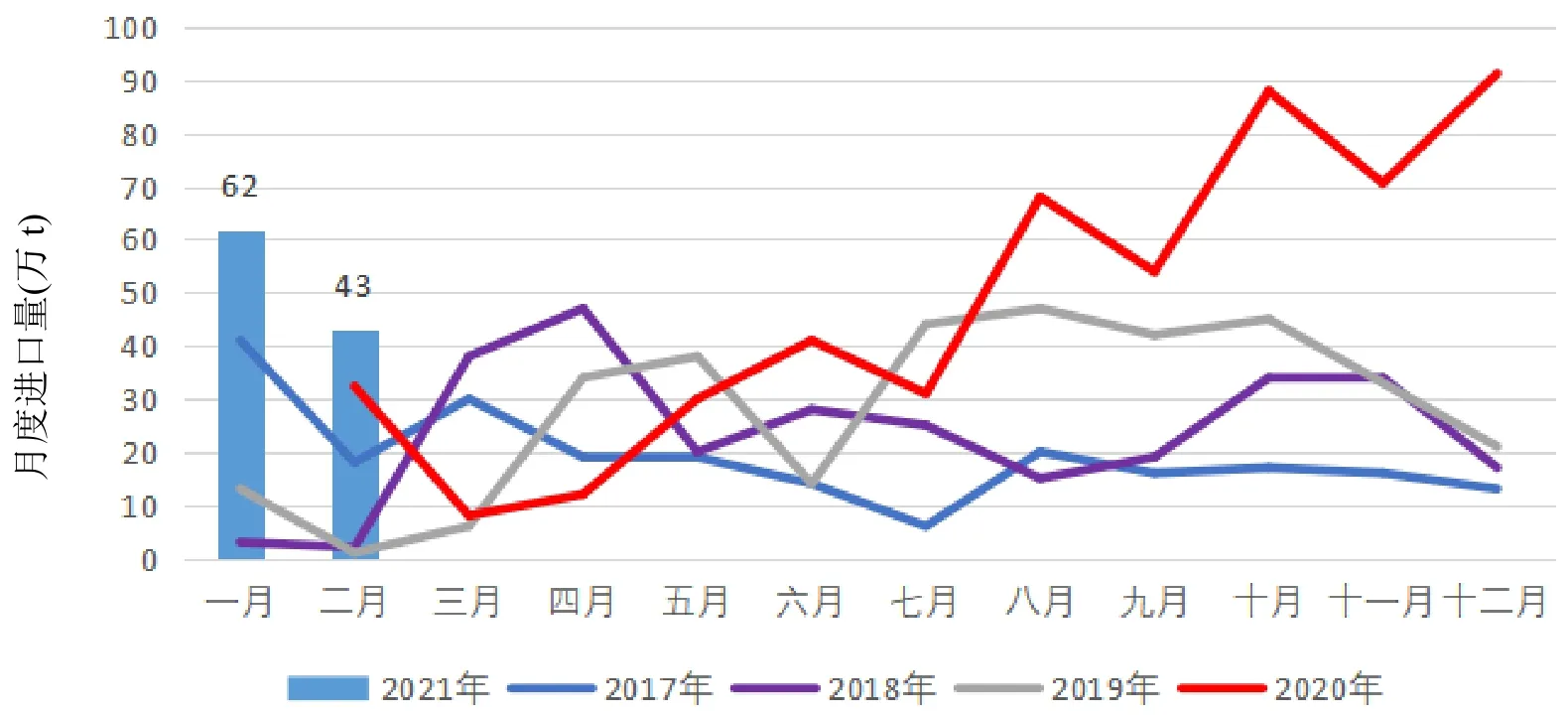

2020年5月22日,食糖配額外進口貿易保障措施結束,食糖配額外進口關稅下降至50%。關稅的調整使得食糖進口成本大幅下降,同時對于食糖進口數量的管控也有所放松,因此食糖進口量猛然增長。從2020年6月開始,我國食糖進口量逐月快速增加,不斷刷新了單月進口量的歷史極值。根據海關總署統計數據,2020年全年我國食糖總進口量為527萬t,同比增加了188萬t,創歷史新高,見圖5。

圖5 近年我國食糖月度進口量

在2020年進口管控相對寬松后,我國月度食糖到港數量維持高位,意味著加工糖可以全年無休地供應市場,對于國內糖價的影響力大大增強,國內糖價的定價標準和價格趨勢分析變得更為復雜[10]。

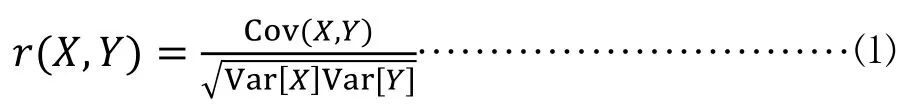

國內外糖價互為影響因子,二者聯動性分析需分階段進行。根據簡單相關系數公式[13]:

式(1)中,r為11號原糖收盤價與鄭糖收盤價的簡單相關系數;X為11號原糖主力合約的收盤價;Y為鄭糖主力合約收盤價。

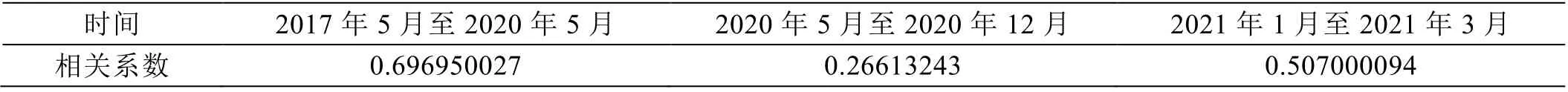

通過選取3個時間段的平均收盤價做相關系數計算:2017年5月22日至2020年5月21日,貿易保障措施實施期間的11號原糖收盤價與鄭糖主力合約收盤價作為樣本數據;2020年5月22日至2020年12月31日取消貿易保障措施后,11號原糖主力合約穩定達到15美分/磅前的時間段;2021年1月1日至2020年3月31日,11號原糖主力合約價格穩定在15美分/磅上方的時間,得出表4中時間段的相關系數。

表4 11號原糖、鄭糖價格簡單相關性系數對照表

通過對比各時段發現,11號原糖、鄭糖的價格從2017年5月至2020年5月的相關系數接近0.70,相對保持著強相關性;而食糖進口配額外關稅降低后11號原糖價格處于15美分/磅下方時,2020年5月至2020年12月的相關系數下滑至0.27,國內外價格發生背離,進口糖與國產糖競爭激烈,相關性下降相對明顯;在11號原糖價格持續高位期間,2021年1月至2021年3月,相關性恢復至0.51,進口糖利潤壓縮,內外糖價趨向一致。

圖6所展示的11號原糖與鄭糖價格走勢圖可以完全反應上述模型結論。2020年1月開始,原糖價格突破15美分/磅,我國食糖進口成本攀升至5150元/t之上,加工糖廠積極上調報價,促使國內食糖價格重心整體上移,由此11號原糖與鄭糖聯動性增強,走勢趨于一致;2020年4月至2021年2月之間,原糖價格雖持續上漲,但價格較低,進口糖利潤空間巨大,中國煉糖廠在國際市場加大原料采購力度,國內低成本糖源大幅增加,糖價萎靡不振。

圖6 11號原糖與鄭糖價格圖走勢

究其原因,中國2020年高達500萬t的食糖進口量,約占全球食糖貿易流的10%,增加了國際需求,足以使得中國的食糖采購需求和節奏成為國際糖價的重要影響因素。另一方面,國際糖價的高低直接決定我國食糖進口成本,進口利潤壓縮或擴張,影響進口量受制或激增。

2.3 國內白糖現貨的公允定價錨定缺失

國內白糖現貨價格風向標難以定義。由于市場占有量有絕對優勢,過往廣西糖價格被視為國內白糖現貨代表價[14],鄭糖期貨價格是現貨價格漲跌的重要參考[15]。隨著終端市場占比的變化,我們或許很難再在多糖源博弈的市場環境下看到某種糖源主導定價權的情況出現,不同的糖源更多代表的是局部現貨區域的供需情況。

現貨市場缺少公允的定價錨定,不同糖源品種在不同投資者心理形成不同的安全邊際,基本面分析變得十分復雜,難以捉摸。而期貨價格受國內外多重因素共同作用,出現800或1000點以上的單邊走勢概率降低,未來或更多以區間震蕩格局為主。

3 結語

近2年來,糖業政策變化引發的行業變革已經開始,從上游糖料種植端延伸到下游消費端,中國糖業正站在新周期的起點上,隨著市場自發出清和供給側結構性改革疊加,行業集中度提升,各種糖源競爭,使得白糖價格研究和白糖市場分析相對其他大宗商品更具復雜性。在紛繁復雜的白糖市場中,如何理清思路,抓住機遇,勇立潮頭,是每個從事白糖研究的研究者和投資者必須面臨的考驗。本文對國內白糖現貨市場多種糖源的競爭格局演變進行分析,并對白糖期貨合約定價影響因素轉變展開探討,以期為糖業界提供白糖市場研究與投資提供更多的參考。