資本監(jiān)管與流動性監(jiān)管能降低中國商業(yè)銀行傳染風(fēng)險嗎?

劉志洋 馬亞娜

摘 要:在使用條件在險價值(ΔCoVaR)計算中國上市商業(yè)銀行系統(tǒng)性風(fēng)險貢獻(xiàn)度基礎(chǔ)上,運用格蘭杰因果檢驗和PageRank算法測度每家商業(yè)銀行的傳染風(fēng)險權(quán)重,并研究資本監(jiān)管與流動性監(jiān)管對傳染風(fēng)險權(quán)重的影響。結(jié)果表明:第一,資本充足率、杠桿率和流動性覆蓋率有助于降低商業(yè)銀行的傳染風(fēng)險;第二,資本充足率與流動性覆蓋率、杠桿率與流動性覆蓋率在同一監(jiān)管框架下發(fā)揮了降低傳染風(fēng)險的作用;第三,資本充足率與流動性覆蓋率、杠桿率與流動性覆蓋率的運用表現(xiàn)出較差的協(xié)同效應(yīng)。中國金融監(jiān)管當(dāng)局需要開發(fā)償付能力監(jiān)管與流動性監(jiān)管的協(xié)同機制。

關(guān)鍵詞: 資本監(jiān)管;杠桿率;流動性覆蓋率;傳染風(fēng)險權(quán)重

中圖分類號:F832.33 ? 文獻(xiàn)標(biāo)識碼: A ? ?文章編號:1003-7217(2021)04-0031-08

一、引 言

2008年爆發(fā)于美國的金融危機以及隨后的歐洲主權(quán)債務(wù)危機真正使全球金融監(jiān)管當(dāng)局意識到金融機構(gòu)之間的關(guān)聯(lián)度在擴散風(fēng)險方面所起到的放大作用。雖然從理論上講,關(guān)聯(lián)度有助于在金融體系內(nèi)有效地分擔(dān)風(fēng)險,然而一旦金融體系面臨沖擊,沖擊也會沿著關(guān)聯(lián)度迅速擴散[1]。沖擊所引發(fā)的系統(tǒng)性金融風(fēng)險威脅了金融體系的穩(wěn)定。金融監(jiān)管當(dāng)局意識到,單家金融機構(gòu)爆發(fā)的微觀層面的負(fù)面事件所產(chǎn)生的風(fēng)險會迅速傳染至其他金融機構(gòu)。這種傳染機制包括道德風(fēng)險、存款擠兌、資產(chǎn)價格下跌導(dǎo)致的抵押品不足等[2]。為了有效地抵御系統(tǒng)性金融風(fēng)險,加強對銀行業(yè)的監(jiān)管勢在必行。

為了管理系統(tǒng)性金融風(fēng)險,巴塞爾委員會發(fā)布了Basel Ⅲ,其核心思想就是通過加強償付能力監(jiān)管和流動性監(jiān)管兩個維度來增加金融機構(gòu)的損失吸收能力和抵御沖擊的能力。金融體系之間錯綜復(fù)雜的關(guān)聯(lián)度使得沖擊很容易在金融機構(gòu)之間擴散,因此從某種意義來講,Basel Ⅲ提出了以償付能力監(jiān)管和流動性監(jiān)管為核心工具的審慎監(jiān)管理念的主要目的就是增強金融機構(gòu)的抗傳染沖擊能力。沖擊是不可避免的,傳染也不可避免,但監(jiān)管當(dāng)局可以要求金融機構(gòu)增加抵御沖擊和傳染的能力,這也是Basel Ⅲ的初衷。

中國銀監(jiān)會積極推動Basel Ⅲ的實施。在2010年發(fā)布Basel Ⅲ之后,2012年6月初,《商業(yè)銀行資本管理辦法》即 “中國版Basel Ⅲ”發(fā)布,標(biāo)準(zhǔn)比巴塞爾委員會發(fā)布的Basel Ⅲ更為嚴(yán)格。之后,2013年,中國銀監(jiān)會發(fā)布《商業(yè)銀行流動性風(fēng)險管理辦法(試行)》,2015年中國銀監(jiān)會發(fā)布《商業(yè)銀行流動性覆蓋率信息披露辦法》和《商業(yè)銀行杠桿率管理辦法(修訂)》,2018年發(fā)布《商業(yè)銀行流動性風(fēng)險管理辦法》要求商業(yè)銀行披露流動性覆蓋率、流動性比率和杠桿率等數(shù)據(jù)。總體而言,中國銀監(jiān)會要求商業(yè)銀行持有更多的資本,并對杠桿率進(jìn)行限制,同時要求商業(yè)銀行持有足夠的流動性儲備。在Basel Ⅲ評估系統(tǒng)重要性金融機構(gòu)的指標(biāo)中,關(guān)聯(lián)度占據(jù)重要位置,而之所以關(guān)注關(guān)聯(lián)度就是因為其會引發(fā)傳染風(fēng)險。傳染風(fēng)險是引發(fā)系統(tǒng)性風(fēng)險的主要機制,但每家商業(yè)銀行引發(fā)傳染風(fēng)險的能力不盡相同,即每家商業(yè)銀行在銀行體系中傳染風(fēng)險權(quán)重并不是一樣的。實施Basel Ⅲ的目的是增加金融機構(gòu)抵御風(fēng)險的能力,因此我們不禁要問,實施Basel Ⅲ是否有助于降低銀行業(yè)的傳染風(fēng)險?解答這個問題,有助于中國銀行業(yè)進(jìn)一步推進(jìn)Basel Ⅲ的實施,為管理系統(tǒng)性金融風(fēng)險提供重要參考。

二、相關(guān)文獻(xiàn)綜述

金融機構(gòu)之間的傳染風(fēng)險會引發(fā)系統(tǒng)性金融風(fēng)險的爆發(fā)。對于傳染風(fēng)險的研究,大多數(shù)學(xué)者均建立在Eisenberg和Noe(2001)基礎(chǔ)之上[3-5]。然而對傳染風(fēng)險的研究,學(xué)者們得出了一些不同的結(jié)論。一些學(xué)者認(rèn)為,金融機構(gòu)之間的傳染風(fēng)險非常低[6]。基于銀行間融資融券數(shù)據(jù)進(jìn)行實證分析的結(jié)果也表明銀行間傳染風(fēng)險較低[7,8]。由于銀行間融資融券業(yè)務(wù)在銀行業(yè)務(wù)中占比較低,因此可能存在低估商業(yè)銀行之間的傳染風(fēng)險的可能性。

更多的學(xué)者認(rèn)為,金融機構(gòu)由共同風(fēng)險敞口暴露導(dǎo)致的傳染風(fēng)險非常高。正如對于傳染風(fēng)險的研究,區(qū)分實現(xiàn)損失(Realized Loss)和期望損失(Expected Loss)會得出不同的結(jié)論[9]。DebtRank模型結(jié)合Eisenberg和Noe(2001)的思想[3],其特點是依賴金融機構(gòu)之間的網(wǎng)絡(luò)結(jié)構(gòu),評估一家金融機構(gòu)與其他金融機構(gòu)經(jīng)營風(fēng)險的相關(guān)性[10]。Diebold和Yilmaz(2014)構(gòu)建了金融體系網(wǎng)絡(luò)的拓?fù)浣Y(jié)構(gòu),研究了金融體系方差的傳染效應(yīng)(Variance Spillover)[11]。其實,金融機構(gòu)之間的傳染風(fēng)險的大小與違約損失率和估值方法有很大關(guān)系[12]。一般來講,如果僅僅關(guān)注實現(xiàn)了的損失,銀行間的傳染風(fēng)險會非常低,即使假設(shè)違約損失率為100%。然而,一旦采用了期望損失的概念,銀行間的傳染風(fēng)險會非常高。

在2008年金融危機爆發(fā)前,對金融機構(gòu)之間傳染風(fēng)險的研究往往集中于銀行間無抵押貸款,而金融危機爆發(fā)后,大量實證分析關(guān)注金融機構(gòu)之間簽訂的各種類型的合約,比如債務(wù)合約、衍生品合約等[13-17]。在有關(guān)金融機構(gòu)網(wǎng)絡(luò)結(jié)構(gòu)的實證分析中,高精度數(shù)據(jù)非常必要[18]。然而,在這種情況下,數(shù)據(jù)要么是碎片化的,要么是高度匯總的。面對這種數(shù)據(jù)困境,Anand 等(2017)僅僅使用了監(jiān)管當(dāng)局的數(shù)據(jù),分析了歐盟、巴西、加拿大、丹麥、德國、匈牙利、意大利、墨西哥、荷蘭、英國和美國由不同類型金融工具(銀行間貸款、支付、回購、外匯、衍生品、股權(quán)持有等)所構(gòu)成的交易網(wǎng)絡(luò)結(jié)構(gòu),進(jìn)而研究傳染風(fēng)險[13]。

金融機構(gòu)之間的傳染風(fēng)險之所以產(chǎn)生是因為各個金融機構(gòu)所持有的金融工具造成的間接風(fēng)險敞口。Aldasoro和Alves(2016)根據(jù)監(jiān)管當(dāng)局提供的數(shù)據(jù),分析了歐洲大型銀行之間表外業(yè)務(wù)所導(dǎo)致的共同風(fēng)險敞口[14]。Berndsen 等(2018)通過研究哥倫比亞大型支付系統(tǒng)、主權(quán)債務(wù)清算系統(tǒng)、外匯現(xiàn)貨交易系統(tǒng)研究金融機構(gòu)之間的傳染風(fēng)險,結(jié)論表明哥倫比亞金融機構(gòu)之間的網(wǎng)絡(luò)結(jié)果是多元網(wǎng)絡(luò)結(jié)果,因此傳染風(fēng)險非常高[15]。

使用信用違約互換(CDS)數(shù)據(jù)也可以研究金融機構(gòu)之間的傳染風(fēng)險[16,17]。Halaj等(2018)研究2012年3月希臘主權(quán)債務(wù)危機對CDS市場的影響,結(jié)論表明,雖然金融市場已經(jīng)對希臘違約存在預(yù)期,但其影響也改變了金融機構(gòu)之間的網(wǎng)絡(luò)結(jié)構(gòu)[19]。在傳染風(fēng)險產(chǎn)生的原因的研究方面, Ahnert和Georg(2018)關(guān)注信息對傳染風(fēng)險的影響,發(fā)現(xiàn)一家銀行的壞信息對其他銀行是有價值的,會觸發(fā)信息傳染,進(jìn)而導(dǎo)致系統(tǒng)性風(fēng)險爆發(fā)[20]。Ramos-Francia和Garcia-Verdu(2018)發(fā)現(xiàn)傳染風(fēng)險能夠通過風(fēng)險承擔(dān)渠道進(jìn)行[21]。Martinez 和Tsomocos(2018)使用DSGE模型,分析違約傳染和流動性沖擊對資產(chǎn)價格的影響,認(rèn)為流動性風(fēng)險和違約應(yīng)該放在一個框架下研究[22]。

中國金融體系傳染風(fēng)險巨大。李方方等(2020)從傳染風(fēng)險視角提出了系統(tǒng)重要性政府的概念[23]。中國銀行業(yè)仍舊存在巨大的傳染風(fēng)險。李宗怡和李玉海(2005)模擬分析2003年底我國17家商業(yè)銀行之間的傳染風(fēng)險,結(jié)論表明我國銀行業(yè)爆發(fā)傳染風(fēng)險的概率很低[24]。馬君潞等(2007)模擬130家商業(yè)銀行的雙邊風(fēng)險敞口,研究表明中國銀行和中國建設(shè)銀行具有較高的風(fēng)險傳染性,傳染風(fēng)險一旦爆發(fā),城市商業(yè)銀行會大量倒閉[25]。隨著2008年金融危機爆發(fā),更多的學(xué)者從系統(tǒng)重要性視角分析商業(yè)銀行引發(fā)傳染風(fēng)險的概率。王占浩等(2016)研究表明,我國國有四大行具有一定的風(fēng)險傳染性,工商銀行倒閉會引發(fā)大規(guī)模的傳染風(fēng)險[26]。隋聰?shù)龋?017)從三種網(wǎng)絡(luò)結(jié)構(gòu)和四種情景出發(fā),對銀行間債務(wù)網(wǎng)絡(luò)進(jìn)行模擬實驗,研究銀行間借貸比率、資本充足率等銀行特征變量對傳染風(fēng)險的影響[27]。隋聰?shù)龋?017)的研究表明銀行間網(wǎng)絡(luò)連接傾向具有異質(zhì)性[28]。吳念魯?shù)龋?017)發(fā)現(xiàn)中國銀行、工商銀行、興業(yè)銀行和農(nóng)業(yè)銀行是中心節(jié)點,違約倒閉后果嚴(yán)重[29]。顧海峰和閆君(2020)認(rèn)為資本監(jiān)管會約束商業(yè)銀行風(fēng)險承擔(dān)[30]。基于此考慮,中國商業(yè)銀行應(yīng)實施以逆周期資本監(jiān)管為核心的宏觀審慎監(jiān)管框架 [31]。

總體來講,學(xué)者們對傳染風(fēng)險的研究主要關(guān)注于模擬分析層面,考察傳染風(fēng)險和金融監(jiān)管工具之間的關(guān)系的研究相對較少。然而金融監(jiān)管的目的之一就是增加商業(yè)銀行的損失吸收能力,降低傳染風(fēng)險爆發(fā)的可能性,尤其是以Basel Ⅲ為核心的金融審慎監(jiān)管規(guī)則,其終極目的是管理系統(tǒng)性金融風(fēng)險。隨著中國銀保監(jiān)會大力推行Basel Ⅲ在中國的實施,我們需要檢驗Basel Ⅲ是否有助于降低商業(yè)銀行的傳染風(fēng)險。而對此問題的研究首要條件是測度每家商業(yè)銀行在多大程度上會導(dǎo)致傳染風(fēng)險的爆發(fā)。本文使用PageRank算法來嘗試解決該問題,計算出每家商業(yè)銀行的傳染風(fēng)險權(quán)重,進(jìn)而研究推行Basel Ⅲ對中國銀行業(yè)傳染風(fēng)險的影響。

三、傳染風(fēng)險權(quán)重測度

傳染風(fēng)險可以被認(rèn)為一家金融機構(gòu)陷入困境導(dǎo)致其他金融機構(gòu)陷入困境,進(jìn)而使銀行業(yè)陷入困境的可能性[32]。在銀行體系中,由于每家商業(yè)銀行在銀行業(yè)中的地位不同,因此每家商業(yè)銀行引發(fā)傳染風(fēng)險的能力也不盡相同。當(dāng)一家商業(yè)銀行引發(fā)傳染風(fēng)險時,就有很大可能性陷入困境。這意味著,在研究陷入困境的商業(yè)銀行將風(fēng)險傳染至銀行體系時,應(yīng)以每家商業(yè)銀行系統(tǒng)性風(fēng)險貢獻(xiàn)度指標(biāo)ΔCoVaR[33]作為計算傳染風(fēng)險權(quán)重的基礎(chǔ)數(shù)據(jù)。

(一)商業(yè)銀行系統(tǒng)性風(fēng)險貢獻(xiàn)度測度

2008年金融危機爆發(fā)后,測度一家金融機構(gòu)的系統(tǒng)性風(fēng)險貢獻(xiàn)度成為系統(tǒng)性風(fēng)險管理主要的方法。系統(tǒng)性風(fēng)險貢獻(xiàn)度主要強調(diào)一家商業(yè)銀行經(jīng)營風(fēng)險上升對銀行體系整體風(fēng)險的影響。商業(yè)銀行通過銀行間市場產(chǎn)生密切關(guān)聯(lián),商業(yè)銀行A經(jīng)營風(fēng)險上升會通過流動性渠道、銀行間債務(wù)違約渠道等導(dǎo)致商業(yè)銀行B經(jīng)營風(fēng)險的上升,進(jìn)一步會增加商業(yè)銀行B的系統(tǒng)性風(fēng)險貢獻(xiàn)度[33]。一旦每家商業(yè)銀行系統(tǒng)性風(fēng)險貢獻(xiàn)度都上升,則意味著銀行業(yè)整體系統(tǒng)性風(fēng)險的增加。

在系統(tǒng)性風(fēng)險貢獻(xiàn)度的測度指標(biāo)中,最為常用的是ΔCoVaR[33]。ΔCoVaR一方面可以通過分位數(shù)回歸方法考慮極端情況,另一方面也可以使用多元Garch模型測度金融體系平穩(wěn)運行時期單家商業(yè)銀行的系統(tǒng)性風(fēng)險貢獻(xiàn)度[34]。考慮到中國銀行業(yè)最近10年內(nèi)尚未爆發(fā)大規(guī)模的銀行業(yè)危機,本文使用多元Garch模型測算單家商業(yè)銀行的ΔCoVaR。根據(jù)Kreis等(2018),對于ΔCoVaR的測算需要使用股票交易數(shù)據(jù),且需要求解股票收益率的波動率和計算單只股票與銀行業(yè)指數(shù)的相關(guān)系數(shù)[34]。根據(jù)陳忠陽和劉志洋(2013),首先假設(shè)銀行業(yè)整體狀況可以使用銀行業(yè)指數(shù)來表示[35],且假設(shè)單家商業(yè)銀行股票收益率Ri和銀行業(yè)指數(shù)收益率Rsys服從二元正態(tài)分布:

需要說明的是,本文計算傳染風(fēng)險權(quán)重的基礎(chǔ)數(shù)據(jù)是商業(yè)銀行股票收益率數(shù)據(jù),使用股票數(shù)據(jù)測度商業(yè)銀行系統(tǒng)性風(fēng)險貢獻(xiàn)度成為2008年金融危機爆發(fā)后國際學(xué)術(shù)研究的主流方法。借鑒測算系統(tǒng)性風(fēng)險貢獻(xiàn)度的方法測算商業(yè)銀行引發(fā)傳染風(fēng)險的權(quán)重,符合2008年之后國際主流趨勢。但使用股票收益率數(shù)據(jù)意味著商業(yè)銀行必須上市,因此這決定了研究樣本只能為上市商業(yè)銀行。雖如此,發(fā)現(xiàn)在樣本期內(nèi),上市商業(yè)銀行個數(shù)雖然相對有限,但是樣本量卻包含了中國主要的國有大型商業(yè)銀行和大型股份制商業(yè)銀行,資產(chǎn)規(guī)模總計占整體銀行業(yè)的50%以上,在許多年份甚至接近60%;且從個體系統(tǒng)重要性來講,上市商業(yè)銀行的系統(tǒng)重要性程度明顯高于其他中小城市商業(yè)銀行,因此可以認(rèn)為以上市商業(yè)銀行為主要研究對象是能夠代表整體中國銀行業(yè)的。

(二)商業(yè)銀行傳染風(fēng)險權(quán)重測算

使用PageRank算法計算傳染風(fēng)險權(quán)重[36]。PageRank算法需要構(gòu)造鄰接矩陣,A的位置確定行位置,B的位置確定列位置。假設(shè)由A指向(影響)B,即如果A對B有傳染風(fēng)險,那么矩陣的第一行第二列是1。以此類推,即可構(gòu)造鄰接矩陣。

在測度所有樣本內(nèi)商業(yè)銀行ΔCoVaR時間序列基礎(chǔ)上,將這些時間序列數(shù)據(jù)納入向量自回歸分析框架,并運用格蘭杰因果檢驗方法研究每家商業(yè)銀行的風(fēng)險對其他商業(yè)銀行風(fēng)險的影響。在格蘭杰因果檢驗方法中,表示每一個變量對其他變量影響的顯著程度的p值將會作為參數(shù)輸入到PageRank算法中的鄰接矩陣中。具體來講,在運用格蘭杰因果檢驗的方法中,對PageRank算法中的鄰接矩陣的輸入進(jìn)行了調(diào)整。在格蘭杰因果檢驗中,p值的水平說明影響的顯著性,因此使用1減去p值所得到的數(shù)值代表一家商業(yè)銀行對另一家商業(yè)銀行影響的顯著程度,并將該值代入鄰接矩陣中。在矩陣中該值越高,檢驗結(jié)果越顯著,影響就越大。由于商業(yè)銀行對自身不存在傳染風(fēng)險,因此將鄰接矩陣的對角元素設(shè)置為零。在得到格蘭杰因果檢驗p值基礎(chǔ)上,通過使用PageRank算法,得到每家商業(yè)銀行在整個銀行業(yè)中的傳染風(fēng)險權(quán)重,即引發(fā)傳染風(fēng)險可能性的大小。

本文以年度為單位使用PageRank算法計算商業(yè)銀行傳染風(fēng)險權(quán)重過程。一方面使用向量自回歸模型并配合格蘭杰因果檢驗來進(jìn)行,鑒于中國沒有爆發(fā)銀行業(yè)倒閉潮,缺少極值數(shù)據(jù)進(jìn)行驗證,因此以年度為單位可以保證向量自回歸模型的估計中具有充足的樣本量。另一方面,文章宗旨是研究資本監(jiān)管與流動性監(jiān)管對商業(yè)銀行傳染風(fēng)險權(quán)重的影響。商業(yè)銀行資本充足率變化的主要渠道來自資產(chǎn)風(fēng)險變化和資本增發(fā)。從資產(chǎn)風(fēng)險變化來講,鑒于中國上市商業(yè)銀行的資產(chǎn)以貸款為主,且長期貸款占多數(shù),因此資產(chǎn)風(fēng)險調(diào)整速度相對比較緩慢;從補充資本渠道來講,對于上市公司來講,資本增發(fā)需要經(jīng)歷一個相對繁瑣的過程,包括董事會批準(zhǔn)、股東大會通過、證監(jiān)會通過,最后根據(jù)中國證監(jiān)會的要求,上市公司需要在6個月之內(nèi)完成增發(fā)行為,此過程也非常漫長。從流動性監(jiān)管來看,商業(yè)銀行實施流動性風(fēng)險管理戰(zhàn)略和調(diào)整流動性頭寸同時涉及資產(chǎn)方與負(fù)債方,還會涉及表外業(yè)務(wù),因此調(diào)整過程也需要時間。基于以上原因,在研究銀行業(yè)監(jiān)管的影響問題上,以年度為單位具有一定的實踐指導(dǎo)意義,也充分考慮到實踐的具體情況。

在商業(yè)銀行向量自回歸模型的估計過程中,使用AIC和SC準(zhǔn)則確定滯后階數(shù)。經(jīng)過測算發(fā)現(xiàn),中國上市商業(yè)銀行的傳染風(fēng)險權(quán)重具有以下幾個特征:第一,沒有哪家商業(yè)銀行傳染風(fēng)險權(quán)重的數(shù)值顯著大于其他商業(yè)銀行,各個商業(yè)銀行風(fēng)險傳染權(quán)重相差不是很大。第二,規(guī)模并不是決定傳染風(fēng)險的主要因素。第三,不能忽視中小城市商業(yè)銀行的傳染風(fēng)險。需要說明的是,畢竟中國自改革開放至今,沒有爆發(fā)過大規(guī)模的銀行業(yè)危機,因此嚴(yán)格意義來講,所有對系統(tǒng)性風(fēng)險的測度都具有不可驗證性。這意味著對傳染風(fēng)險權(quán)重的測算也是“導(dǎo)向性”的,即顯示某一年度哪家商業(yè)銀行可能引發(fā)傳染風(fēng)險的概率高,監(jiān)管當(dāng)局應(yīng)該關(guān)注哪家商業(yè)銀行,從而實現(xiàn)提前預(yù)警的作用。

四、資本監(jiān)管與流動性監(jiān)管對商業(yè)銀行傳染風(fēng)險權(quán)重的影響

2010年,巴塞爾委員會發(fā)布了Basel Ⅲ,在增加資本充足率要求的同時,對商業(yè)銀行進(jìn)一步施加流動性監(jiān)管和杠桿率監(jiān)管,至此形成了以償付能力監(jiān)管和流動性監(jiān)管為支柱的新的監(jiān)管工具體系。

(一)研究方法

(二)樣本數(shù)據(jù)與實證結(jié)果

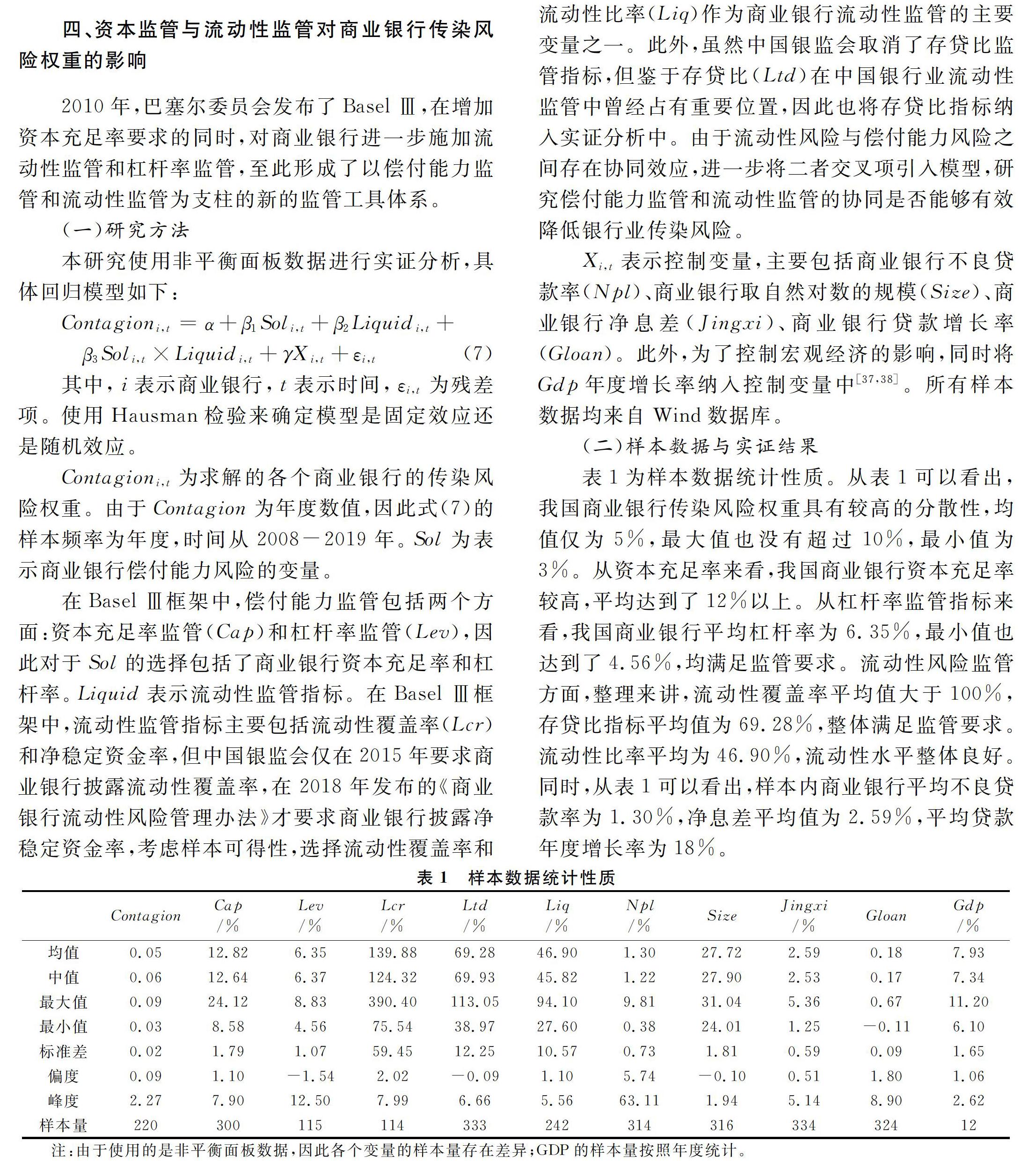

表1為樣本數(shù)據(jù)統(tǒng)計性質(zhì)。從表1可以看出,我國商業(yè)銀行傳染風(fēng)險權(quán)重具有較高的分散性,均值僅為5%,最大值也沒有超過10%,最小值為3%。從資本充足率來看,我國商業(yè)銀行資本充足率較高,平均達(dá)到了12%以上。從杠桿率監(jiān)管指標(biāo)來看,我國商業(yè)銀行平均杠桿率為6.35%,最小值也達(dá)到了4.56%,均滿足監(jiān)管要求。流動性風(fēng)險監(jiān)管方面,整理來講,流動性覆蓋率平均值大于100%,存貸比指標(biāo)平均值為69.28%,整體滿足監(jiān)管要求。流動性比率平均為46.90%,流動性水平整體良好。同時,從表1可以看出,樣本內(nèi)商業(yè)銀行平均不良貸款率為1.30%,凈息差平均值為2.59%,平均貸款年度增長率為18%。

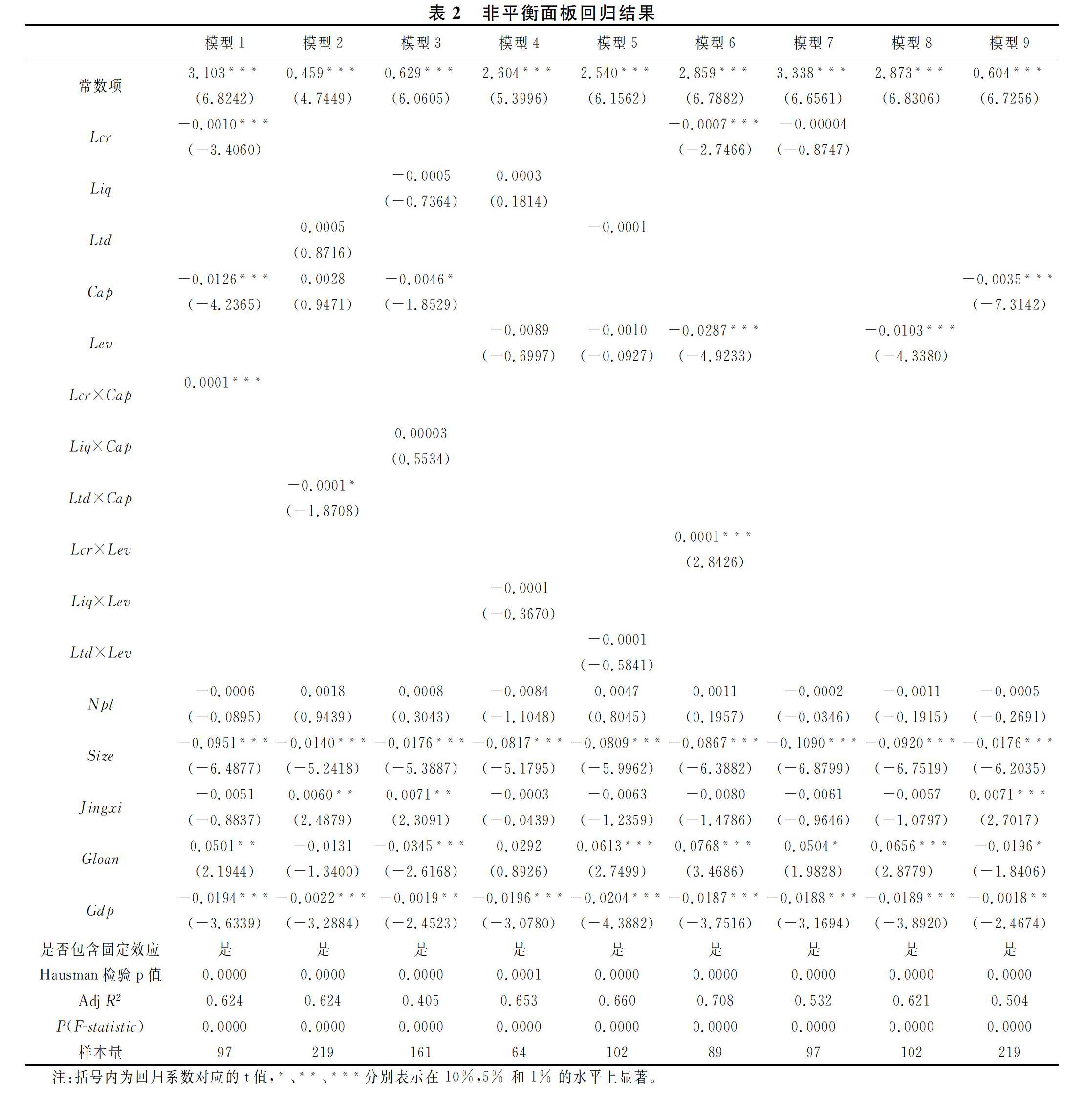

表2為式(7)的回歸結(jié)果。經(jīng)Hausman檢驗,模型均為固定效應(yīng)模型。從表2中的模型7、模型8和模型9可以看出,資本充足率監(jiān)管和杠桿率監(jiān)管的估計系數(shù)均顯著為負(fù)值,但流動性覆蓋率的估計系數(shù)不顯著,說明單獨施加償付能力監(jiān)管均有助于降低商業(yè)銀行傳染風(fēng)險。這是因為資本充足率和杠桿率越高的商業(yè)銀行資本充足,資本吸收損失能力強,有助于增加商業(yè)銀行抵御風(fēng)險的能力。

然而在現(xiàn)實中,商業(yè)銀行同時面臨著流動性監(jiān)管與償付能力監(jiān)管。因此進(jìn)一步將流動性監(jiān)管指標(biāo)與償付能力監(jiān)管指標(biāo)同時納入實證分析框架進(jìn)行回歸分析。模型1、模型2和模型3主要研究資本充足率與流動性監(jiān)管的協(xié)同。在資本充足率與流動性覆蓋率的協(xié)同研究中,模型1顯示,流動性覆蓋率與資本充足率的估計系數(shù)顯著為負(fù)值,說明二者均能夠顯著的降低商業(yè)銀行傳染風(fēng)險。但是模型1又顯示,二者的協(xié)同效應(yīng)的估計系數(shù)顯著為正值,說明當(dāng)商業(yè)銀行資本充足率和流動性覆蓋率均很高時,具有增加傳染風(fēng)險的傾向。模型2顯示,資本充足率與存貸比監(jiān)管的協(xié)同效果比較差,估計系數(shù)顯著為負(fù)值,說明資本充足率高、存貸比低的商業(yè)銀行易引發(fā)傳染風(fēng)險。其原因為,流動性充裕和資本充足率均很高會導(dǎo)致商業(yè)銀行有更多的資金來開展高風(fēng)險業(yè)務(wù),自然就會增加傳染風(fēng)險。在資本充足率與流動性比率的協(xié)同方面,模型3顯示雖然流動性比率與資本充足率的協(xié)同估計系數(shù)不顯著,且流動性比率自身估計系數(shù)也不顯著;但資本充足率估計系數(shù)顯著為負(fù)值,說明其發(fā)揮出了降低傳染風(fēng)險的作用。總之,研究結(jié)果顯示,商業(yè)銀行資本監(jiān)管與流動性監(jiān)管沒有有效地發(fā)揮協(xié)同效應(yīng)來降低銀行業(yè)傳染風(fēng)險。

模型4、模型5和模型6主要關(guān)注杠桿率與流動性監(jiān)管指標(biāo)的協(xié)同效果。與資本充足率類似,杠桿率與流動性覆蓋率的協(xié)同效果最好,二者的估計系數(shù)均顯著為負(fù)值,說明加強流動性覆蓋率和杠桿率的監(jiān)管有助于降低傳染風(fēng)險。但流動性覆蓋率和杠桿率的協(xié)同效應(yīng)估計系數(shù)顯著為正,說明當(dāng)商業(yè)銀行持有更高的資本和流動性資金時,會傾向于開展更高風(fēng)險的業(yè)務(wù),進(jìn)而增加傳染風(fēng)險。模型4與模型5顯示,杠桿率與存貸比和流動性比率的協(xié)同效應(yīng)較差。

五、結(jié)論及政策建議

傳染風(fēng)險引致的系統(tǒng)性金融風(fēng)險是中國銀行業(yè)系統(tǒng)性風(fēng)險管理的主要關(guān)注點之一。2010年巴塞爾委員會發(fā)布Basel Ⅲ后,中國銀行業(yè)一直積極推進(jìn)巴塞爾資本協(xié)議的實施。Basel Ⅲ對我國商業(yè)銀行提出了更高的資本充足率要求,并要求商業(yè)銀行披露杠桿率和流動性覆蓋率。以資本充足率、杠桿率為代表的償付能力監(jiān)管和以流動性覆蓋率為代表的流動性監(jiān)管均能降低商業(yè)銀行的傳染風(fēng)險;資本充足率與流動性覆蓋率、杠桿率與流動性覆蓋率同時運用可以起到降低傳染風(fēng)險的作用;但同時實證結(jié)果也顯示,資本充足率與流動性覆蓋率、杠桿率與流動性覆蓋率沒有發(fā)揮協(xié)同效應(yīng)。

上述研究可以為中國金融監(jiān)管當(dāng)局管理銀行業(yè)系統(tǒng)性風(fēng)險提供政策建議:(1)中國金融監(jiān)管當(dāng)局應(yīng)將傳染風(fēng)險納入銀行業(yè)宏觀審慎評估框架,并發(fā)揮償付能力監(jiān)管與流動性監(jiān)管的協(xié)同效應(yīng),降低監(jiān)管成本。(2)中國金融監(jiān)管當(dāng)局要特別關(guān)注資本金充足和流動性充裕的商業(yè)銀行,防止此類商業(yè)銀行出現(xiàn)資金過度充足導(dǎo)致風(fēng)險承擔(dān)增加的經(jīng)營行為。(3)對于中小商業(yè)銀行來講,中國金融監(jiān)管當(dāng)局應(yīng)依據(jù)中小商業(yè)銀行的金融業(yè)務(wù)風(fēng)險及其引發(fā)傳染風(fēng)險的可能性施加金融監(jiān)管工具;地方金融監(jiān)管當(dāng)局也要關(guān)注本地區(qū)中小商業(yè)銀行的經(jīng)營風(fēng)險及其引發(fā)傳染風(fēng)險的可能性,施行嚴(yán)格的資本監(jiān)管和流動性監(jiān)管,防止中小商業(yè)銀行由于過度風(fēng)險承擔(dān)而導(dǎo)致區(qū)域性系統(tǒng)性風(fēng)險的爆發(fā)。

參考文獻(xiàn):

[1] Leventides J, Loukaki K, Papavassiliou V G. Simulating financial contagion dynamics in random interbank networks[J]. Journal of Economic Behavior & Organization,2019, 158(2):500-525.

[2] Pericoli M, Sbracia M. A primer on financial contagion[J]. Journal of Economic Surveys,2003,17(4):571-608.

[3] Eisenberg L,Noe E T H. ?Systemic risk in financial systems[J]. Management Science,2001, 47(2):236-249.

[4] Rogers L C G, Veraart L A M. Failure and rescue in an interbank network[J]. Management Science,2013,59(4):882-898.

[5] Acemoglu D, Ozdaglar A E, Tahbaz-Salehi A. Systemic risk and stability in financial networks [J]. American Economic Review,2015,105(2):564-608.

[6] Glasserman P, Young H P. How likely is contagion in financial networks?[J]. Journal of Banking & Finance,2015,50(1):383-399.

[7] Martinez-Jaramillo S, Alexandrova-Kabadjova B, Bravo-Benitez B, et al. An empirical study of the mexican banking system's network and its implications for systemic risk[J]. Journal of Economic Dynamics & Control,2014,40(3):242-265.

[8] Poledna S, Molina-Borboa J L, Martínez-Jaramillo S, et al. The multi-layer network nature of systemic risk and its implications for the costs of financial crises[J]. Journal of Financial Stability,2015,20(10):70-81.

[9] Glasserman P, Young H P. Contagion in financial networks[J]. Journal of Economic Literature,2016,54(3):779-831.

[10]Battiston S, DErrico M, Gurciullo S. DebtRank and the network of ?leverage [J]. Journal of Alternative Investments,2016,18(4):68-81.

[11]Diebold F X, Yilmaz K. On the network topology of variance decompositions: Measuring the connectedness of financial firms[J]. Journal of Econometrics,2014,182(1):119-134.

[12]Bardoscia M, Battiston S, Caccioli F, et al. Pathways towards instability in financial networks.[J]. Nature Communications,2017,8(1):8-171.

[13]Anand K, Lelyveld I V, Banai , et al. The missing links: A global study on uncovering financial network structures from partial data [J]. Journal of Financial Stability, 2017,35(4):107–119.

[14]Aldasoro I, Alves I. Multiplex interbank networks and systemic importance: An application to European data[J]. Journal of Financial Stability,2016,35(4):17-37.

[15]Berndsen R J, León C, Renneboog L. Financial stability in networks of financial institutions and market infrastructures[J]. Journal of Financial Stability,2018,35(4):120-135.

[16]Cetina J, Paddrik M, Rajan S. ?Stressed to the core:Counterparty concentrations and systemic losses in CDS markets[J]. Journal of Financial Stability,2018,35(4):38-52.

[17]D'Errico M, Battiston S, Peltonen T, et al. How does risk flow in the credit default swap market?[J]. Journal of Financial Stability,2018,35(4):53-74.

[18]宋玉穎, 劉志洋. 加強銀行業(yè)系統(tǒng)性風(fēng)險關(guān)聯(lián)數(shù)據(jù)庫建設(shè)[J]. 中國物價, 2013(8):86-88.

[19]Halaj G, Peltonen T A, Scheicher M. How did the Greek credit eventimpact the credit default swap market?[J]. Journal of Financial Stability,2018,35(4):136-158.

[20]Ahnert T, Georg C P. Information contagion and systemic risk[J]. Journal of Financial Stability,2018,35(4): 159-171.

[21]Ramos-Francia M , Garcia-Verdu S . Is trouble brewing for emerging market economies? An empirical analysis of emerging market economies bond flows[J]. Journal of Financial Stability,2018,35(4):172-191.

[22]Martinez S F, Tsomocos D P. Liquidity and default in an exchange economy[J].Journal of Financial Stability,2018,35(4):192-214.

[23]李方方,魏偉,王周偉.系統(tǒng)重要性地方政府綜合識別研究——基于個體風(fēng)險與信息傳染風(fēng)險視角[J].財經(jīng)理論與實踐,2020,41(1):78-85.

[24]李宗怡,李玉海.我國銀行同業(yè)拆借市場“傳染”風(fēng)險的實證研究[J].財貿(mào)研究,2005,16(6):51-58.

[25]馬君潞,范小云,曹元濤.中國銀行間市場雙邊傳染的風(fēng)險估測及其系統(tǒng)性特征分析[J].經(jīng)濟(jì)研究,2007,42(1):68-78,142.

[26]王占浩,郭菊娥,薛勇.資產(chǎn)負(fù)債表關(guān)聯(lián)、價格關(guān)聯(lián)與銀行間風(fēng)險傳染[J].管理工程學(xué)報,2016,30(2):202-209.

[27]隋聰,于潔晶,宗計川.銀行間債務(wù)違約誘發(fā)資產(chǎn)減價出售——基于債務(wù)與資產(chǎn)關(guān)聯(lián)的風(fēng)險疊加傳染研究[J].系統(tǒng)工程理論與實踐,2017,37(11):2753-2764.

[28]隋聰,王憲峰,王宗堯.銀行間網(wǎng)絡(luò)連接傾向異質(zhì)性與風(fēng)險傳染[J].國際金融研究,2017,363(7):44-53.

[29]吳念魯,徐麗麗,苗海賓.我國銀行同業(yè)之間流動性風(fēng)險傳染研究——基于復(fù)雜網(wǎng)絡(luò)理論分析視角[J].國際金融研究,2017,363(7):34-43.

[30]顧海峰,閆君.公司治理、資本監(jiān)管與銀行風(fēng)險承擔(dān)[J].財經(jīng)理論與實踐,2020,41(6):2-9.

[31]巴曙松,尚航飛.部門逆周期資本監(jiān)管框架及對中國的啟示[J].財經(jīng)理論與實踐,2020,41(3):2-8.

[32]Amini H, Cont R, Minca A. Resilience to contagion in financial networks[J]. Mathematical Finance,2013,26(2):329-365.

[33]Adrian T, Brunnermeier M K. CoVaR[J]. The American Economic Review,2016,106(7): 1705-1741.

[34]Kreis Y, Leisen D P J. Systemic risk in a structural model of bank default linkages[J].Journal of Financial Stability,2018,39(12):221-236.

[35]陳忠陽,劉志洋.國有大型商業(yè)銀行系統(tǒng)性風(fēng)險貢獻(xiàn)度真的高嗎——來自中國上市商業(yè)銀行股票收益率的證據(jù)[J].財貿(mào)經(jīng)濟(jì),2013(9):57-66.

[36]Page L, Brin S, Motwani R, et al. The PageRank citationranking:Bringing order to the web[R]. Stanford: Stanford University,1999.

[37]Gombola M J, Ho Y F, Huang C C. The effect of ?leverage and liquidity on earnings and capital management: Evidence from U.S. commercial banks[J]. International Review of Economics & Finance,2016,43(5):35-58.

[38]Imbierowicz B, Rauch C. The relationship between liquidity risk and credit risk in banks[J]. Journal of Banking & Finance,2014,40(3):242-256.

(責(zé)任編輯:厲 亞)