中美國債市場信息溢出效應(yīng)檢驗(yàn)

王培輝 陳巖

摘? ?要:隨著中國金融市場不斷開放,中美國債市場之間的聯(lián)動性進(jìn)一步提高,信息溢出也進(jìn)一步加強(qiáng)。本文構(gòu)建動態(tài)信息溢出指數(shù),分析了中美國債市場的總溢出、方向溢出及凈溢出效應(yīng)。研究發(fā)現(xiàn):在樣本期內(nèi),中美兩國國債市場之間波動率總溢出效應(yīng)強(qiáng)于收益率總溢出,兩個市場存在不對稱的雙向溢出效應(yīng),其收益率和波動率溢出在動態(tài)路徑上也存在顯著差異,具有顯著的時變性。2019年之前兩國收益率總溢出水平基本維持在10以內(nèi),2019年后收益率溢出指數(shù)明顯提高;波動率總溢出受金融事件影響導(dǎo)致極端值較多,溢出水平也相對較高。總體而言,無論是收益率溢出還是波動率溢出,多數(shù)時期美國國債市場對中國國債市場表現(xiàn)為正向凈溢出,中國國債市場更多地受到美國國債市場的影響。

關(guān)鍵詞:國債市場;溢出指數(shù);信息溢出

DOI:10.3969/j.issn.1003-9031.2021.09.007

中圖分類號:F830.9? ? ? ? ? ? 文獻(xiàn)標(biāo)識碼:A? ? ? ? ? ? 文章編號:1003-9031(2021)09-0057-13

一、引言

隨著經(jīng)濟(jì)金融全球化進(jìn)程的不斷推進(jìn),中國逐步開放金融市場,深入推進(jìn)人民幣國際化進(jìn)程,對國際金融市場參與程度愈來愈高。中國金融市場與國際金融市場間信息溢出也明顯加強(qiáng)。信息溢出是一把“雙刃劍”,它可以保證兩個市場間充足的資本流動性,但過度的溢出效應(yīng)會對相關(guān)市場的平穩(wěn)運(yùn)行構(gòu)成極大威脅。國債市場作為一國金融證券市場的重要組成部分,發(fā)揮著優(yōu)化資源配置和宏觀政策傳導(dǎo)的作用,特別是在我國推進(jìn)利率市場化和人民幣國際化的改革過程中,一個成熟的國債市場變得越來越重要。從宏觀角度看,在全球經(jīng)濟(jì)一體化逐步深化的今天,各國間資本流動加快,金融市場在相互融合發(fā)展的同時,也伴隨著一定的風(fēng)險(xiǎn)溢出,因?yàn)橐粐鹑谑袌龅牟▌优c另一國同一市場息息相關(guān);從微觀個體行為角度看,由于信息不對稱問題的存在,投資者無法及時掌握更全面的信息,也就無法做出相應(yīng)的決策,因此更易出現(xiàn)羊群效應(yīng)和范圍偏好,從而為國債市場間的溢出提供了可能(馮濤和劉偉,2013)。

中美國債市場聯(lián)動有著堅(jiān)實(shí)的經(jīng)濟(jì)基礎(chǔ),中美國債市場收益率呈現(xiàn)出大體一致的走勢,尤其是2008年金融危機(jī)之后,這種聯(lián)動性更為顯著。當(dāng)前,面對突發(fā)的全球性新冠疫情以及愈加不確定的國際金融環(huán)境,中美兩國金融市場也做出了相應(yīng)的反應(yīng)。隨著全球新冠疫情的迅速蔓延,市場恐慌加劇,全球風(fēng)險(xiǎn)資產(chǎn)價(jià)格劇烈下跌,美股在短短十天內(nèi)經(jīng)歷了四次熔斷,美元出現(xiàn)流動性危機(jī),美聯(lián)儲出臺了一系列“救市”措施,美國長期國債收益率整體下移且陡峭;而中國金融市場也遭受了不同程度的沖擊,長期國債收益率同樣下移。國外疫情防控面臨重重阻礙,國際金融市場波動劇烈,在中國金融市場逐步開放的大背景下,美國國債市場的波動必然會影響中國國債收益率的走勢,進(jìn)而有可能深層次影響中國經(jīng)濟(jì)政策調(diào)整的有效性。因此,研究中美國債市場的信息溢出效應(yīng),有助于清晰認(rèn)識到兩國市場間的風(fēng)險(xiǎn)溢出情況,有利于政策制定與金融監(jiān)管,更好地促進(jìn)我國國債市場穩(wěn)定發(fā)展。

二、文獻(xiàn)綜述

縱觀現(xiàn)有文獻(xiàn),學(xué)者們對不同經(jīng)濟(jì)體的債券市場間聯(lián)動性研究已較為豐富。早期研究主要集中在歐美等發(fā)達(dá)國家債券市場間信息溢出效應(yīng)。Mills等(1991)利用VAR模型及脈沖響應(yīng)函數(shù)和方差分解研究了日本、英國、美國和西德這四個國家中債券市場波動的國際傳導(dǎo)關(guān)系發(fā)現(xiàn),短期內(nèi)發(fā)達(dá)國家波動溢出效應(yīng)明顯,一個市場的沖擊會迅速傳導(dǎo)到其他市場,并且這些國家的債券收益率不存在協(xié)整關(guān)系。Yang Jian(2005)選取1986—2000年美國、日本、德國、英國、加拿大五個國家的國際債券市場指數(shù)來探討五個政府債券市場之間的聯(lián)系,結(jié)果顯示,在樣本期內(nèi)這五個債券市場不存在長期關(guān)系,但短期內(nèi)國際債券市場并不是完全分割的。Skintzi et al(2006)采用EGARCH模型考察了歐洲債券市場與美國債券市場之間的動態(tài)聯(lián)系,研究發(fā)現(xiàn)兩市場均存在顯著的雙向波動溢出效應(yīng),但局部沖擊對債券市場的波動具有非對稱影響,其中美國債券市場波動顯著影響單個歐洲債券市場。Charlotte et al(2007)從均值和波動率兩方面考察美國和歐洲債券市場對單個歐洲債券市場的的溢出情況,對歐洲貨幣聯(lián)盟國家來說,美國市場的波動溢出效應(yīng)較弱,而歐洲債券市場的波動溢出效應(yīng)較強(qiáng),且引入歐元后歐洲貨幣聯(lián)盟國家的一體化程度大幅提高。Peter et al(2014)認(rèn)為自2008年金融危機(jī)爆發(fā)以來,歐洲主權(quán)債券市場的相互依存度大幅提高,債券市場上大部分聯(lián)動增長是由更強(qiáng)的沖擊所導(dǎo)致,說明存在危機(jī)蔓延和波動溢出現(xiàn)象。

近年來學(xué)者更多關(guān)注新興市場國家債券市場與發(fā)達(dá)國家債券市場之間信息溢出效應(yīng)。Vanja Piljak(2013)研究了新興市場與美國債券市場的聯(lián)動關(guān)系,以及時變特征背后的驅(qū)動力。研究發(fā)現(xiàn),各國間相關(guān)動態(tài)路徑存在顯著差異,其中中國債券市場受全球宏觀經(jīng)濟(jì)因素的影響較多。Iwan et al(2013)研究了成熟債券市場對亞洲部分新興債券市場的沖擊和波動溢出效應(yīng),認(rèn)為雷曼兄弟破產(chǎn)和歐債危機(jī)沖擊有力地證實(shí)了金融危機(jī)的蔓延,兩次危機(jī)對亞洲新興債券市場的波動性溢出效應(yīng)相當(dāng)顯著,成熟債券市場對亞洲新興債券市場也存在波動性溢出和金融傳染。Wasim et al(2018)從收益和波動方面考察金磚國家與全球主權(quán)債券市場(美國、歐盟、日本)之間的溢出關(guān)系,結(jié)果表明中國與印度關(guān)聯(lián)較弱,與美國關(guān)聯(lián)較強(qiáng),美國是金磚國家債券市場波動的最強(qiáng)傳遞者。Ansgar et al(2018)利用VAR方差分解和十年期國債收益率數(shù)據(jù),實(shí)證研究了發(fā)達(dá)經(jīng)濟(jì)體長期利率變動對亞洲新興市場長期國債收益率的外溢效應(yīng),結(jié)果表明,亞洲新興市場國家的長期國債收益率會對美國和歐元區(qū)債券收益率的變化做出顯著反應(yīng),但反應(yīng)幅度有所差異,這與每個經(jīng)濟(jì)體的傳導(dǎo)機(jī)制和宏觀經(jīng)濟(jì)表現(xiàn)不同有關(guān),且溢出程度會隨時間變化而變化。

隨著中國金融業(yè)的日益發(fā)展,加之中國金融業(yè)逐步對外開放和中美經(jīng)貿(mào)聯(lián)系的日益增強(qiáng),越來越多的學(xué)者開始關(guān)注中國金融市場與國際金融市場的聯(lián)動關(guān)系。已有文獻(xiàn)主要以中美股市間的信息溢出效應(yīng)為主(Xiangyi Zhou 等,2011;李紅權(quán)等,2011;陳學(xué)彬等,2016),有關(guān)中美債券市場聯(lián)動的文獻(xiàn)仍然較少。閆樹熙和劉偉(2015)實(shí)證檢驗(yàn)中美兩國國債市場間的溢出效應(yīng),發(fā)現(xiàn)當(dāng)面臨重大事件或經(jīng)濟(jì)政策沖擊時,中美兩國國債市場表現(xiàn)出不對稱的雙向均值溢出,其中美國均值溢出較強(qiáng),而波動溢出效應(yīng)是對稱的。邱林卉和張華榮(2016)對中美長期國債收益率聯(lián)動的因果關(guān)系進(jìn)行了檢驗(yàn),研究發(fā)現(xiàn)自2010年6月匯改重啟之后,中美長期國債收益率進(jìn)入互相反饋階段,互為對方的格蘭杰原因,在此之前主要是美國國債收益變動引起中國國債收益率的浮動。楊鎮(zhèn)瑀等(2017)從期限結(jié)構(gòu)的角度研究中美長期利率聯(lián)動的原因,結(jié)果顯示中美國債長期利率的聯(lián)動主要來自期限溢價(jià),且兩國國債市場間同樣涉及到風(fēng)險(xiǎn)傳染。

綜上可知,在研究對象上,多數(shù)文獻(xiàn)集中于中美股市間聯(lián)動關(guān)系研究,或是綜合考慮不同經(jīng)濟(jì)體或同一經(jīng)濟(jì)體不同金融市場間的溢出效應(yīng),而專門針對中美國債市場的研究較少。在研究方法上,多數(shù)學(xué)者采用協(xié)整檢驗(yàn)、GARCH族模型、Granger因果檢驗(yàn)等來研究溢出效應(yīng)。Diebold和 Yilmaz(2009;2012)提出的溢出指數(shù)法為學(xué)者們深入研究溢出效應(yīng)提供了思路,該指數(shù)是根據(jù)VAR模型下的方差分解計(jì)算得出,兼顧考慮總溢出強(qiáng)度、方向性溢出以及凈溢出效應(yīng)。本文進(jìn)一步引入時變參數(shù)VAR模型,構(gòu)建動態(tài)溢出指數(shù)來分析樣本期間溢出效應(yīng)的時變特征,便于更全面地把握中美國債市場間的信息溢出特征。

三、實(shí)證模型

(一)模型構(gòu)建

本文從收益率和波動率兩方面探討中美國債市場間可能存在的信息溢出效應(yīng)。Diebold&Yilmaz(2009)基于VAR下的Cholesky方差分解構(gòu)建溢出指數(shù),能夠很好地反映市場間總體溢出情況。但有Cholesky方差分解對變量次序有很強(qiáng)的依賴性, Diebold&Yilmaz(2012)對溢出指數(shù)進(jìn)行了改進(jìn),利用廣義方差分解以克服這一缺陷,進(jìn)一步提出對方向性溢出和凈溢出效應(yīng)的衡量。在此基礎(chǔ)上,本文引入TVP-VAR模型構(gòu)建溢出指數(shù),模型如下:

對于一個時變參數(shù)2維VAR過程:

其中,Yt為中美國債市場的波動率或收益率,是協(xié)方差平穩(wěn)過程,?茁為模型參數(shù)。?著t代表N維擾動列向量,?著t~i.i.d(0,R),?綴t~i.i.d(0,Q),R和Q為協(xié)方差矩陣。

方差分解法可以用來度量一個變量可以多大程度上受到其他變量沖擊(或自身沖擊)的影響,衡量該沖擊的H步預(yù)測誤差方差貢獻(xiàn)度可以用?茲i,j表示,即變量j對變量i的貢獻(xiàn)度。可以得到j(luò)對i的貢獻(xiàn)度為:

其中,ei作為選擇性變量,除了第i個元素為1,其余元素都為0,∑是誤差向量?著的協(xié)方差矩陣,?滓ii是第i個方程誤差項(xiàng)的標(biāo)準(zhǔn)差,由于該式可能導(dǎo)致對任意變量預(yù)測誤差方差的沖擊總和之和不一定等于1,即(H)≠1,因此需要對上式做標(biāo)準(zhǔn)化處理,得到變量j對變量i的信息溢出:

基于上述分析可以構(gòu)建總體溢出指數(shù),它反映N個變量間的整體溢出強(qiáng)度:

進(jìn)一步地,盡管總溢出指數(shù)能夠刻畫N個市場的溢出效應(yīng),但考慮到溢出效應(yīng)的方向性問題,還應(yīng)構(gòu)建出其他變量j(不包括變量i)對變量i的有向溢出效應(yīng):

相應(yīng)地,變量i對其他變量j(不包括變量i)的有向溢出效應(yīng)為:

式(7)與式(6)之差即為凈溢出效應(yīng),表示變量i傳遞給其他市場的波動沖擊與受到來自于其他變量j的波動沖擊之間的差異,因此變量i對其他變量的凈溢出效應(yīng)為:

Neti=TSi(H)-TSi(H)? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ?(7)

(二)變量選取與數(shù)據(jù)來源

本文選取10年期中債國債收益率和10年期美國國債收益率作為中美國債市場代表①,探討中美國債收益率和波動率的信息溢出效應(yīng)。由于2002 年之前我國國債市場的深度和活躍度不足,而2002 年以來,我國國債的品種日益豐富,規(guī)模不斷增大,因此選取中債國債收益率初始統(tǒng)計(jì)時間2002年1月4日為樣本的起始點(diǎn),樣本區(qū)間為2002年1月4日至2020年5月14日,剔除交易日不匹配的數(shù)據(jù),最后得到4261組樣本數(shù)據(jù)②。

表1為中美10年期國債收益率的描述性統(tǒng)計(jì)。可以看出在樣本期間內(nèi)中美國國債收益率波動較為頻繁,中國國債平均收益率略高于美國,表現(xiàn)出尖峰后尾特征。觀察2002—2020年中美國債收益率走勢圖①(見圖1),以2007年為分界線,在2007年次貸危機(jī)爆發(fā)前,中美兩國十年期國債收益率呈現(xiàn)明顯差異,可以看出該期間中美國債收益率走勢基本沒有明顯規(guī)律性,兩者相關(guān)性較低。這期間中國國債收益率波動幅度較大,尤其在2004—2005年期間,收益率急劇上升后又迅速下降,而美國十年期收益率波幅較小。2007年美國次貸危機(jī)后,兩國收益率聯(lián)動性明顯提高,且收益率整體在震蕩下降,美國國債收益率總體是低于中國國債收益率,究其原因,兩國均受金融危機(jī)影響,歐洲主權(quán)債務(wù)危機(jī)的沖擊對國債收益率造成不同程度的波動,美國在2010—2012年期間先后經(jīng)過三輪QE量化寬松政策,來引導(dǎo)美國長期國債收益率不斷下行,而中國在此后進(jìn)入新常態(tài)發(fā)展階段,于2014年宣布多次降息,維持寬松的貨幣政策,同樣引導(dǎo)利率下行。2020年受疫情沖擊,中美國債收益率進(jìn)一步下行。

四、實(shí)證分析

本文用時變參數(shù)VAR模型構(gòu)建溢出指數(shù),刻畫市場間波動溢出的動態(tài)效應(yīng),從而更加準(zhǔn)確反映兩市場間的溢出情況。由于中美國債收益率原序列存在單位根,為確保數(shù)據(jù)的平穩(wěn)性。在進(jìn)行基于VAR的溢出效應(yīng)分析時,對數(shù)據(jù)做差分處理。對樣本數(shù)據(jù)先進(jìn)行平穩(wěn)性檢驗(yàn),結(jié)果顯示差分后的收益率序列平穩(wěn),根據(jù)GARCH模型計(jì)算的波動率序列,對收益率和波動率序列分別建立VAR模型,依據(jù)BIC準(zhǔn)則選取收益率模型滯后3階,波動率模型滯后6階,方差分解預(yù)測步數(shù)H為10期。

(一)收益率信息溢出效應(yīng)

圖2展示了中美國債收益率的總溢出效應(yīng)。整體來看,樣本期間2002—2019年初收益率溢出表現(xiàn)為波動中小幅上升。其中,2002年1月—2005年10月初收益率整體在小范圍內(nèi)波動,基本維持在1左右,2005年11月中旬出現(xiàn)小尖峰,達(dá)到4.7,隨后又回落至1,隨著2007年次貸危機(jī)爆發(fā),進(jìn)而引發(fā)全球性金融危機(jī),給各國金融市場都帶來不同程度的影響,中美國債市場也不例外,收益率信息溢出急劇增加,2007年7月末迅速增長到5.27。為克服國際金融危機(jī)和全球經(jīng)濟(jì)衰退對經(jīng)濟(jì)增長產(chǎn)生的負(fù)面影響,國家實(shí)施了一系列經(jīng)濟(jì)刺激措施。伴隨各項(xiàng)應(yīng)對金融危機(jī)措施的實(shí)施,銀行體系和國債市場的流動性得到緩解,溢出強(qiáng)度有所下降,然而國債市場并沒有保持持續(xù)穩(wěn)定的發(fā)展,2009年再次經(jīng)歷小尖峰,2010年中旬收益率溢出指數(shù)達(dá)到9.69的歷史新高。隨后中美兩國國債收益率總溢出指數(shù)有所回落,總體上溢出已明顯小于危機(jī)期間,但仍高于危機(jī)前的水平。直至2019年3月,受中美貿(mào)易摩擦以及2020年初新冠疫情的影響,包括中美在內(nèi)等多個國家經(jīng)濟(jì)一度陷入停擺,社會生活各方面都受到巨大影響,投資者情緒受到抑制,收益率信息溢出急劇上漲,一度達(dá)到32.97,加之中國金融市場進(jìn)一步開放,尤其是近年來人民幣國際化進(jìn)程加快,帶動中美長期國債收益率聯(lián)動性大幅提高。隨著各項(xiàng)抗擊疫情政策以及提振經(jīng)濟(jì)政策的出臺,中國疫情得到有效控制,信息溢出從2020年4月初開始表現(xiàn)出回落的趨勢。

圖3刻畫了兩者方向性溢出情況,表現(xiàn)出雙向溢出的特點(diǎn),從走勢上看,兩者方向性溢出走勢大體一致。具體來看,在大多數(shù)時間里美國國債對中國國債的收益率溢出效應(yīng)較高。2007年以前,中美國債市場收益率的方向性溢出效應(yīng)均處于較低水平,直至2007年,美國爆發(fā)次貸危機(jī),方向性溢出指數(shù)開始有所提高。2009年初至2014年初,美國國債收益率表現(xiàn)出明顯的方向性溢出效應(yīng),尤其在2010年年中時美國對中國單向收益率溢出達(dá)到小高峰,可能是2007年次貸危機(jī)后,美國先后實(shí)施三輪QE來提振經(jīng)濟(jì),每輪量化寬松政策都涵蓋對長期國債的操作,如2010年11月3日美聯(lián)儲宣布以每月750億美元的速度購買6000億美元的長期國債等,三輪QE的實(shí)施不斷引導(dǎo)美國長期國債收益率下行,啟動QE同樣影響全球經(jīng)濟(jì)體的發(fā)展。美國作為全球最大的經(jīng)濟(jì)體,其非常規(guī)的財(cái)政、貨幣政策會產(chǎn)生明顯的溢出效應(yīng),不同類型的美國貨幣政策對中國國債收益率的溢出效應(yīng)并不對稱(陳曉莉、劉春紫,2019)。2019年以來,中美兩國之間的收益率方向性溢出水平明顯比樣本期內(nèi)其他時間段都要高,且走勢大體一致,中美兩國受對方經(jīng)濟(jì)政策或其他金融事件的影響越來越多,聯(lián)動性進(jìn)一步加強(qiáng),中美兩國國債市場的溢出方向及強(qiáng)度基本保持同步變動。

圖4和圖5分別為中美兩國國債收益率的凈溢出情況,即圖3中兩條折線之間的距離,由于本文研究對象只涉及中美債市兩個市場,因此凈溢出效應(yīng)形成互補(bǔ)。可以發(fā)現(xiàn),樣本期間內(nèi)多數(shù)時期中國國債收益率凈溢出指數(shù)為負(fù),而美國國債收益率凈溢出指數(shù)為正,其中波動較大的時間段為2009年初至2011年上半年、2012年初至2014年初、2019年初至今,且均為正溢出效應(yīng),即美國國債市場向中國債市的外溢效應(yīng)較高,主要原因可能是受金融危機(jī)的影響,一是中美兩國國債市場之間的聯(lián)動性得到加強(qiáng),二是中國國債市場還處于發(fā)展階段,市場運(yùn)行機(jī)制并不完善,應(yīng)對外部風(fēng)險(xiǎn)的能力不足,因此更易受到來自美國國債市場風(fēng)險(xiǎn)波動的傳染。

(二)波動率信息溢出效應(yīng)

圖6給出了中美國債波動率溢出效應(yīng)。與收益率溢出效應(yīng)相比,波動率溢出表現(xiàn)得更加劇烈,極端值明顯增多,此外,收益率溢出與波動率溢出在走勢上也不相同,波動率溢出效應(yīng)要明顯大于收益率溢出,這主要是由于受到極端風(fēng)險(xiǎn)事件的影響。在2002年初至2004年初,中美國債波動率總溢出經(jīng)歷了先極速上漲再驟然下降的過程,波動溢出最高時是2003年4月17日的26.12,值得一提的是,總波動溢出指數(shù)從26.12下降到2.92僅僅用了一周,隨后便又迅速升高。2008年爆發(fā)全球金融危機(jī),波動率總溢出從2008年1月份的至低點(diǎn)迅速上漲到35.61,成為樣本期間的波動溢出指數(shù)第二高點(diǎn),極端金融風(fēng)險(xiǎn)在中美兩國國債市場中迅速傳染,經(jīng)過兩國采取積極的經(jīng)濟(jì)金融措施,波動信息溢出效應(yīng)明顯下降。2009—2019年末這段期間,除了個別年份出現(xiàn)一定程度的溢出效應(yīng)上漲,波動溢出大體維持在較低水平。2020年初,突如其來的新冠肺炎疫情成為繼2008年全球金融危機(jī)以來又一重大極端事件,2020年2月3日波動溢出指數(shù)為2.99,次日波動溢出驟增到41.4,漲幅高達(dá)38,2月4日也成為此次波動溢出的轉(zhuǎn)折點(diǎn),疫情等負(fù)面沖擊使得市場避險(xiǎn)情緒急劇上升。

接下來采用方向性溢出指數(shù)探討中國債市與美國債市之間的相互溢出效應(yīng)(見圖7)。與總體波動溢出指數(shù)相似,中美國債波動率方向性溢出效應(yīng)隨時間變化而變化,溢出效應(yīng)較大的幾個時間段:2002年至2006年初、2006年2月至2008年2月、2008年中旬至2010年下旬、2014年第四季度至2015年初、2019年第二季度至今。2002—2006年被認(rèn)為是相對獨(dú)立期,這時美國是中美國債收益率聯(lián)動的動力(邱林卉、張華榮,2016);2006年2月—2008年2月,這段時間中國對美國國債市場的波動溢出明顯高于美國對中國債市的波動溢出,美國國債波動率溢出基本維持在0~1,其他時間段美國對中國國債的波動率溢出水平較高;2008—2010年相當(dāng)于危機(jī)同步期,受全球金融危機(jī)的影響,全球投資者避險(xiǎn)情緒上升,債券作為多數(shù)投資者眼中的金融避險(xiǎn)資產(chǎn)迅速迎來一波短牛市,特別是國債的需求量大幅上升,2008—2009年同時期的中美國債收益率走勢幾乎完全貼合,反映出此次全球金融危機(jī)對中美國債市場影響的一致性,2009—2010年,兩國波動率溢出效應(yīng)明顯同步降低,維持在1~2,但美國國債市場波動率溢出效應(yīng)仍相對較強(qiáng);2014年第四季度至2015年初期間,中國進(jìn)入新常態(tài)發(fā)展階段,2014年底持續(xù)降息降準(zhǔn)以維持寬松的貨幣政策,而美國進(jìn)入加息預(yù)期階段,但國債收益率表現(xiàn)為趨同,此次美國對中國國債市場的波動率外溢效應(yīng)具有瞬時性;2019年第二季度至今,在世界主要經(jīng)濟(jì)體經(jīng)濟(jì)增速放緩、中美貿(mào)易摩擦持續(xù)、新冠肺炎疫情等復(fù)雜形勢下,中美兩國波動溢出急劇上漲,表現(xiàn)出一定的同步性,說明極端風(fēng)險(xiǎn)事件深刻影響著國債市場的平穩(wěn)運(yùn)行。

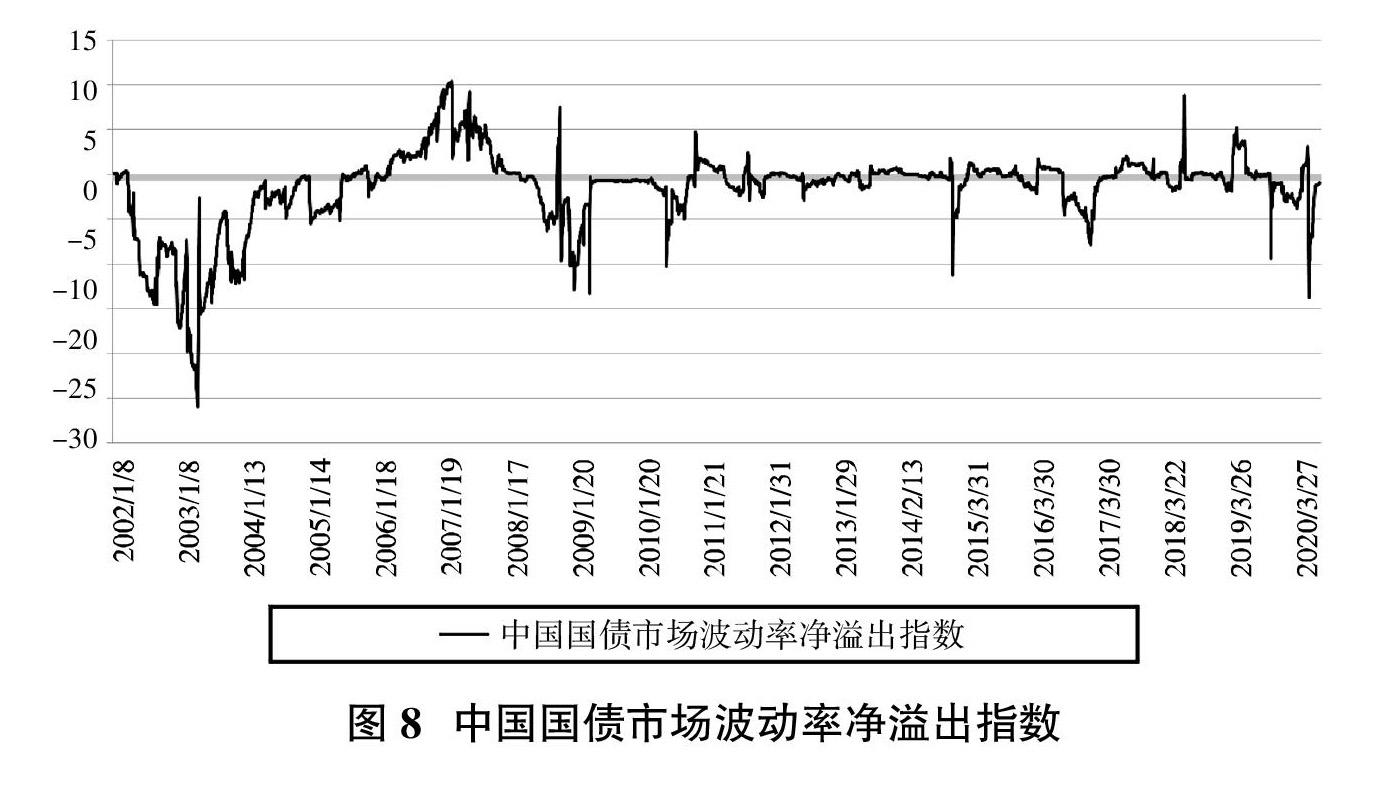

圖8和圖9給出了中美國債波動率的凈溢出效應(yīng)。與收益率凈溢出類似,中國國債波動率的凈溢出指數(shù)多數(shù)為負(fù),美國對中國債市的波動凈溢出效應(yīng)多數(shù)為正,波動率溢出效應(yīng)的強(qiáng)度及規(guī)模更多地受時變因素影響,且與收益率凈溢出效應(yīng)相比,波動率凈溢出水平都要明顯高于收益率凈溢出。樣本期內(nèi),2005年匯改以前美國國債波動率對中國國債波動率有著顯著正向溢出,匯改后逐漸下降,說明人民幣國際化吸收了部分美國金融市場信息沖擊。隨后次貸危機(jī)爆發(fā)期間,中國國債波動率對美國國債有著正向信息溢出,說明危機(jī)期間中國國債對美國國債市場穩(wěn)定有積極作用。值得注意的是,中美國債市場間波動率凈溢出效應(yīng)呈下降趨勢,在人民幣國際化推進(jìn)、中國國債市場發(fā)展完善和利率市場化改革等措施下,中國國債市場在國際金融市場發(fā)揮著越來越重要的作用,中國國債對美國國債信息吸收變強(qiáng)。

(三)中美國債市場間信息溢出效應(yīng)小結(jié)

基于上述分析,本文總結(jié)中美國債市場信息溢出效應(yīng),主要有以下三點(diǎn):

1.中美國債市場間存在信息溢出效應(yīng),且隨時間不斷強(qiáng)化,收益率溢出效應(yīng)弱于波動率溢出效應(yīng)。中美國債市場存在信息溢出效應(yīng)可能的原因有:一是中美兩國有著廣泛金融合作和堅(jiān)實(shí)經(jīng)濟(jì)基礎(chǔ)。盡管受到中美貿(mào)易摩擦、新冠肺炎疫情沖擊影響,2019年中美貿(mào)易仍達(dá)5412.23億美元。近年來隨著中國金融業(yè)的深化改革,中國正在逐步開放金融市場,增加人民幣匯率彈性,2016年人民幣被納入SDR貨幣籃子,金融市場開放與人民幣國際化相互配合,吸引更多國外投資者參與到中國國債市場的交易,顯著提升了中國國債市場與國際市場的關(guān)聯(lián)度。中美經(jīng)貿(mào)往來日益密切,資本跨境流動加快,兩國中任何一方市場都不能完全獨(dú)立于另一市場而單獨(dú)存在,彼此形成了相互依賴相互影響的關(guān)系,聯(lián)動性顯著增強(qiáng)。金融開放也帶來了風(fēng)險(xiǎn)傳染的問題,當(dāng)一國市場遭受金融沖擊時,波動風(fēng)險(xiǎn)必然會外溢到另一市場。二是長期國債收益率的期限溢價(jià)也加強(qiáng)了中美兩國國債市場的聯(lián)動,該渠道可通過“全球金融周期”機(jī)制來解釋。全球金融周期主要考慮的是風(fēng)險(xiǎn)偏好、在險(xiǎn)價(jià)值約束、外部融資溢價(jià)和投資者情緒,在資本流動的環(huán)境下,當(dāng)美國處于寬松的金融環(huán)境時,融資成本有所降低,投資者會增加市場風(fēng)險(xiǎn)偏好,再由風(fēng)險(xiǎn)偏好傳遞到中國金融市場,在這個過程中,匯率變動進(jìn)一步強(qiáng)化了中美兩國市場的聯(lián)動,如果一國匯率升值,會增加他國對該國的資產(chǎn)配置,投資者會進(jìn)一步擴(kuò)大自身杠桿,實(shí)現(xiàn)兩國市場的聯(lián)動溢出(楊鎮(zhèn)瑀等,2017)。三是在全球一體化背景下,不論從宏觀角度還是微觀行為角度,資本的逐利性和羊群效應(yīng)都使得投資者為了套利而在中美兩國金融市場間進(jìn)行一系列金融活動,市場相互交織融合必然會影響到國債市場,使兩市場表現(xiàn)出不同程度的信息溢出效應(yīng)。

2.中美國債市場之間信息溢出效應(yīng)是非對稱的,不論是收益率還是波動率,樣本區(qū)間內(nèi)多數(shù)時期表現(xiàn)為美國國債市場對中國國債市場的凈溢出。這一現(xiàn)象可能的原因有:一是美國國債市場發(fā)展較為成熟,市場反應(yīng)較快,投資者能夠?qū)δ骋唤鹑谑录杆僮龀龇磻?yīng),而中國國債市場起步較晚,近年來雖得到迅速發(fā)展,但市場體制依然不完善,信息反饋能力有限,缺乏彈性,導(dǎo)致我國更多地會受到來自美國國債市場的波動溢出。二是中國是美國最大的出口來源國,其大量商品貿(mào)易依賴從中國進(jìn)口,而美國作為全球金融市場中心,其主要通過借貸型經(jīng)濟(jì)增長模式,憑借其發(fā)達(dá)的金融市場保證資本有效流動,促進(jìn)美國經(jīng)濟(jì)的內(nèi)外循環(huán)。中國出口獲得的大量美元投資于美國證券,安全流動性高的國債是主要組成部分,造成中國一定程度上依賴于美國國債市場。截至2020年7月,中國對美國國債的持有量達(dá)到1.073萬億美元,為第二大美國國債持有國。研究認(rèn)為中國對美國的金融依存度要遠(yuǎn)高于美國對中國的出口依存度(項(xiàng)衛(wèi)星和王冠楠,2014),這種中美經(jīng)貿(mào)往來的非對稱關(guān)系合理解釋了美國國債市場會更多地向中國國債市場溢出的現(xiàn)象。三是美國金融市場作為國際金融信息集散地,大量金融信息在此匯聚,使其相較于中國金融市場更具有信息優(yōu)勢,進(jìn)而對中國金融市場產(chǎn)生信息溢出。加上美元國際儲備地位、全球金融中心和美國經(jīng)濟(jì)金融實(shí)力,美國經(jīng)濟(jì)政策調(diào)整勢必會引起包括國債市場在內(nèi)的金融市場波動,中國也可能被動地調(diào)整宏觀經(jīng)濟(jì)政策,進(jìn)而作用于中國國債市場,導(dǎo)致中美國債市場聯(lián)動。

3.中美國債市場間的信息溢出效應(yīng)具有明顯的時變特征。一方面受不同時期不同政策調(diào)整的影響,溢出表現(xiàn)有所差異;另一方面外部沖擊因素同樣影響兩國國債市場的平穩(wěn)運(yùn)行,如2008年的全球金融危機(jī),負(fù)面沖擊迅速傳染至各國金融市場,以及中美貿(mào)易摩擦加大中國債券價(jià)格的波動,全球新冠疫情引起國際投資者情緒恐慌等,金融環(huán)境的不確定性導(dǎo)致中美國債市場的信息溢出隨時間變化而變化。

五、結(jié)論與啟示

本文基于TVP-VAR模型構(gòu)建動態(tài)信息溢出指數(shù),實(shí)證分析了中美國債市場之間的溢出效應(yīng),研究發(fā)現(xiàn):在樣本期內(nèi)中美國債市場間存在明顯的信息溢出效應(yīng),兩國市場間的波動率總溢出效應(yīng)強(qiáng)于收益率總溢出,其收益率和波動率溢出在動態(tài)路徑上也存在顯著差異,具有明顯的時變性。無論是收益率溢出還是波動率溢出,多數(shù)情況下美國債市對中國債市的信息溢出水平更高,中國國債更多地受到美國國債市場的影響。2019年以前的收益率溢出水平基本維持在10以內(nèi),且沒有明顯的趨勢,2019年后受中美貿(mào)易摩擦以及新冠疫情影響,溢出水平表現(xiàn)出明顯的提高;而中美國債市場的總體波動率溢出要強(qiáng)于收益率溢出,且極端值較多,說明中美國債市場受兩國金融事件的影響而較大波動,且兩市場間的信息溢出效應(yīng)具有不對稱性。

當(dāng)前,全球經(jīng)濟(jì)面臨嚴(yán)峻挑戰(zhàn),國際金融市場形勢復(fù)雜多變,中國國債市場應(yīng)在逐步開放的同時建立完善的防風(fēng)險(xiǎn)機(jī)制,減少國際經(jīng)濟(jì)波動的沖擊。一是應(yīng)充分認(rèn)識到金融開放給中國帶來的雙重影響,一方面它加強(qiáng)了中國金融市場與國際市場的聯(lián)系,促進(jìn)金融業(yè)的深入融合,為中國金融市場的成熟發(fā)展奠定了基礎(chǔ),另一方面它也帶來了風(fēng)險(xiǎn)傳染的可能,這意味不能僅依靠金融開放完善市場發(fā)展,還應(yīng)防范國際市場波動帶來的外溢風(fēng)險(xiǎn)。對國債市場而言,它發(fā)揮著調(diào)節(jié)市場流動性的作用,應(yīng)在此基礎(chǔ)上穩(wěn)步推進(jìn)利率市場化,完善國債市場運(yùn)行機(jī)制,加強(qiáng)抵御國際債市沖擊的能力;還應(yīng)規(guī)范金融市場投資行為,建立有效的市場監(jiān)管機(jī)制和風(fēng)險(xiǎn)防范機(jī)制。二是制定經(jīng)濟(jì)金融政策應(yīng)充分考慮不同時期市場間溢出水平的變化,及時做出反應(yīng),進(jìn)而調(diào)整相應(yīng)政策,這有助于中國國債市場穩(wěn)定發(fā)展、提高政策實(shí)施效果。三是從基本面來看,金融市場本質(zhì)是為實(shí)體經(jīng)濟(jì)服務(wù)的,為了保持國內(nèi)金融市場基本平穩(wěn)運(yùn)行,尤其當(dāng)面臨全球性波動沖擊時,實(shí)體經(jīng)濟(jì)應(yīng)盡可能地發(fā)揮“韌性”作用,為金融市場穩(wěn)定發(fā)展奠定堅(jiān)實(shí)的基礎(chǔ)。■

(責(zé)任編輯:夏凡)

參考文獻(xiàn):

[1]馮濤,劉偉.中國、歐盟與美國債券市場溢出效應(yīng)研究—?dú)W債危機(jī)背景下國債收益率的視角[J].西安交通大學(xué)學(xué)報(bào)(社會科學(xué)版),2013,33(4):1-7+39.

[2]Mills Terence, Mills A G.The international transmission of bond market movements[J].Bulletin of Economic Research,1991,43(3):273-281.

[3]Yang Jian.International bond market linkages: a structural VAR analysis[J].Journal of International Financial Markets Institutions & money,2005(15):39-54.

[4]Skintzi V D,Refenes A N.Volatility spillovers and dynamic correlation in European bond markets[J].Journal of International Financial Markets Institutions & money,2006(16): 23-40.

[5]Charlotte Christiansen.Volatility-Spillover Effects in European Bond Markets[J].European Financial Management,2007,13(5): 923-948.

[6]Peter Claeys,et al.Measuring Bilateral Spillover and Testing Contagion on Sovereign Bond Markets in Europe[J].Journal of Banking & Financ,2014(46):151-165.

[7]Vanja Piljak.Bond markets co-movement dynamics and macroeconomic factors:Evidence from emerging and frontier markets[J].Emerging Markets Review,2013(17):29-43.

[8]Iwan J Azis,Sabyasachi Mitra,Anthony Baluga,Roselle Dime.The Threat of Financial Contagion to Emerging Asias Local Bond Markets:Spillovers from Global[R].ADB Working Paper Series on Regional Economic Integration,January 2013.

[9]Wasim Ahmad,Anil V Mishra,Kevin J Daly.Financial connectedness of BRICS and global sovereign bond markets[J].Emerging Markets Review,2018(37).

[10]Ansgar Belke,Irina Dubova,Ulrich Volz.Bond yield spillovers from major advanced economies to emerging Asia[J].Pacific Economic Review,2018,23(1):109-126.

[11]Xiangyi Zhou,Weijin Zhang,Jie Zhang.Volatility spillovers between the Chinese and world equity markets[J].Pacific-Basin Finance Journal,2011,20(2):247-270.

[12]李紅權(quán),洪永淼,汪壽陽.我國A股市場與美股、港股的互動關(guān)系研究:基于信息溢出視角[J].經(jīng)濟(jì)研究,2011,46(8): 15-25+37.

[13]梁琪,李政,郝項(xiàng)超.中國股票市場國際化研究:基于信息溢出的視角[J].經(jīng)濟(jì)研究,2015(4):150-164.

[14]陳學(xué)彬,曾裕峰.中美股票市場和債券市場聯(lián)動效應(yīng)的比較研究——基于尾部風(fēng)險(xiǎn)溢出的視角[J].經(jīng)濟(jì)管理,2016,38(7):1-13.

[15]閆樹熙,劉偉.中美國債市場溢出效應(yīng)研究——基于集合經(jīng)驗(yàn)?zāi)B(tài)分解[J].統(tǒng)計(jì)與信息論壇,2015,30(9): 27-35.

[16]邱林卉,張華榮.中美長期國債收益率聯(lián)動關(guān)系及其原因分析[J].亞太經(jīng)濟(jì),2016(2):45-50.

[17]楊鎮(zhèn)瑀,施建淮,寧葉.期限溢價(jià)的跨境傳遞和中美長期利率的聯(lián)動——基于“非跨越宏觀因子”期限結(jié)構(gòu)模型的研究[J].金融經(jīng)濟(jì)學(xué)研究,2017(3):5-15.

[18]DIEBOLD F X, YILMAZ K.Measuring Financial Asset Return and Volatility Spillovers,With Application to Global Equity Markets[J].The Economic Journal,2009,119(534):158-171.

[19]DIEBOLD F X,YILMAZ K.Better to Give than to Receive: Predictive Directional Measurement of Volatility Spillovers[J].International Journal of Forecasting,2012,28(1):57-66.

[20]陳曉莉,劉春紫.美國貨幣政策對中國債券市場的信息溢出效應(yīng)研究[J].山東大學(xué)學(xué)報(bào)(哲學(xué)社會科學(xué)版),2019(6):114-125.

[21]項(xiàng)衛(wèi)星,王冠楠.“金融恐怖平衡”視角下的中美金融相互依賴關(guān)系分析[J].國際金融研究,2014(1):44-54.