個體投資者錯誤擇時對基金行業(yè)的負面影響

季吉 余劍峰

我國的公募基金發(fā)展處于相對局限的狀態(tài),造成這一現(xiàn)象的重要原因之一是個體投資者無效的買入、賣出時機選擇(錯誤擇時)損害了他們的投資收益。本文認為,可以通過公募基金行業(yè)構(gòu)建行業(yè)指數(shù)、向公眾披露標準化的收益表現(xiàn)度量以及監(jiān)管機構(gòu)及基金行業(yè)加強投資者知識教育等措施,助力公募基金更好地發(fā)揮作用。

中國公募基金:表現(xiàn)優(yōu)異卻發(fā)展受限

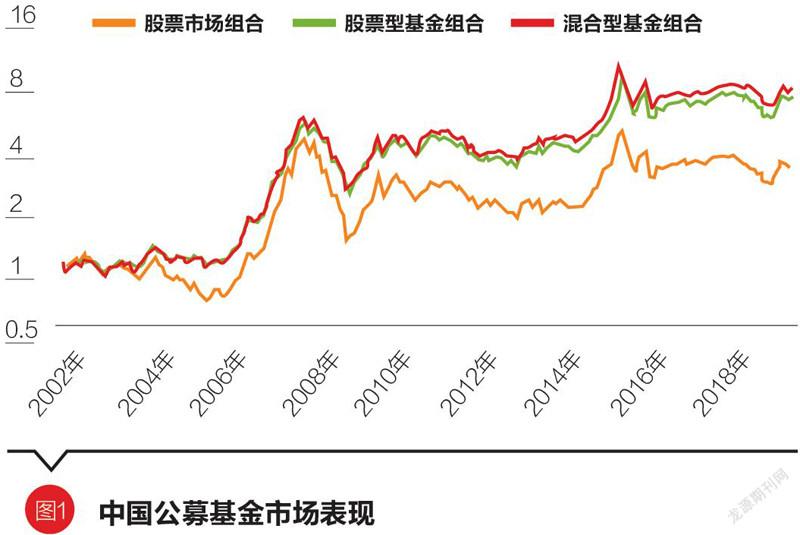

公募基金作為資本市場散戶投資機構(gòu)化的主要途徑,對提升我國資本市場發(fā)展質(zhì)量具有重要作用。歷史數(shù)據(jù)表明,在我國市場中,被動持有公募基金市場組合可以持續(xù)戰(zhàn)勝被動持有股票市場組合,證明公募基金可以挖掘一般投資者難以挖掘的信息,提升市場和資源配置效率,并可以改善投資者的表現(xiàn)。2002—2019年,美國主動管理股票型基金市場平均費后超額收益率為-1.8%,而同期中國公募基金費后超額收益率為5%。如圖1所示,該類基金過去18年的累計收益走勢顯示,基金組合顯著優(yōu)于股票市場組合,顯著優(yōu)于美國公募基金。

但從管理規(guī)模和市場占有率的角度上來看,我國的公募基金,無論是相較于美國基金市場還是中國股票市場,其發(fā)展都處于相對局限的狀態(tài)。表1的數(shù)據(jù)表明,截至2019年末,我國公募基金市場總體規(guī)模約為14.5萬億元人民幣,相當于國內(nèi)生產(chǎn)總值(GDP)的15%左右,其中主要為貨幣型(7萬億元)和債券型(3萬億元),持有股票市場規(guī)模在過去10年間均低于10%。反觀同期美國基金市場體量約為17.7萬億美元,其中大部分為主動管理股票型基金,它們持有的股票占市場總流通市值的比率在很長一段時間均在40%左右。這些數(shù)據(jù)表明,過去10年間,我國權(quán)益類基金的體量無論相對于經(jīng)濟總量還是市場規(guī)模,都遠小于公募基金在美國市場的占比,且發(fā)展速度相對遲緩于我國股票市場發(fā)展速度(表1中股票市場規(guī)模變化率可以體現(xiàn)出這一情況)。那么是何種原因?qū)е鹿蓟鹑绱藘?yōu)質(zhì)的投資標的在中國長時間未受到個體投資者的應(yīng)有關(guān)注,進而使得我國資本市場專業(yè)化之路長期受阻?本文從投資者收益實現(xiàn)的角度對該問題展開了分析。

公募基金持有收益率v.s.投資者實現(xiàn)收益率

本文認為,造成這一現(xiàn)象的重要原因之一是:雖然公募基金可以長期為投資者創(chuàng)造超額收益,但由于個體投資者無效的買入、賣出時機選擇損害了他們的投資收益,造成他們的實現(xiàn)收益率明顯低于基金的長期持有收益。而個體投資者將此實現(xiàn)收益率與股票市場長期持有收益率(可直接通過股票市場指數(shù)直接觀測得到)進行比較,進而可能產(chǎn)生了公募基金管理無效的錯覺,一定程度上導致了基金市場發(fā)展遲緩。

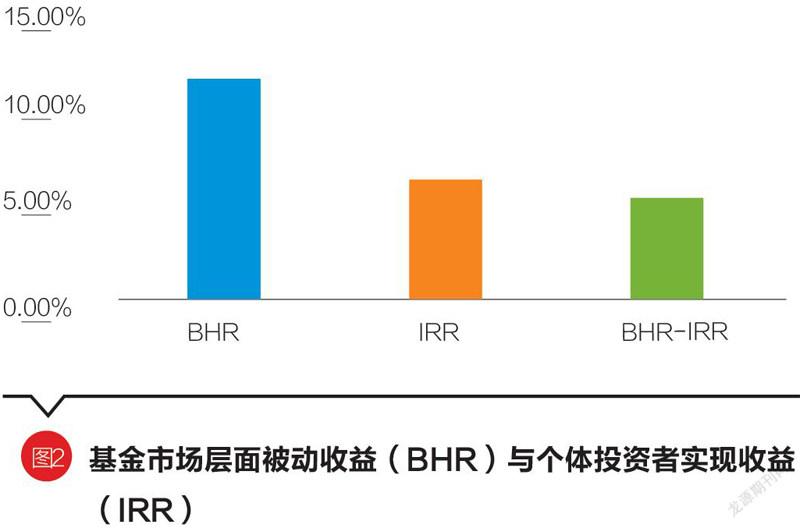

本文根據(jù)中國公募基金市場數(shù)據(jù)研究發(fā)現(xiàn),個體投資者在基金市場上的錯誤擇時損失了全市場近一半的收益率。圖2顯示,被動持有基金市場組合可以獲得年化11.75%的收益率(BHR),但個體投資人同期的實現(xiàn)收益率(通過內(nèi)部收益率IRR度量)僅為6.55%。這一現(xiàn)象在不同投資標的和收益風格的基金產(chǎn)品中均顯著存在。表2分別將所有基金根據(jù)投資標的(面板B)和收益類型(面板C)進行分類,發(fā)現(xiàn)在不同的基金品類中,大部分產(chǎn)品的被動收益率均高于投資者的實現(xiàn)收益率。最后,面板D發(fā)現(xiàn),即使對于那些被動管理基金,基金投資人的IRR也顯著低于產(chǎn)品的被動收益。

在不同子樣本的研究中發(fā)現(xiàn),該現(xiàn)象在2005—2009年之間尤其顯著,在此股市泡沫形成及破裂期間,基金市場持有收益率約為29%,但基金投資者實現(xiàn)收益率僅為14%。而該時期正是基金市場規(guī)范發(fā)展的最初階段(2004年《中華人民共和國證券投資基金法》正式實施)和風險感知較為突出的階段,使得資本市場投資者產(chǎn)生了基金收益低下和風險規(guī)避能力有限的最初印象。該印象為何長期未被基金行業(yè)的優(yōu)異表現(xiàn)所改變?其中一個可能的重要因素是,股票市場中已存在諸多具有代表性的指數(shù),例如上證指數(shù)、滬深300以及中證500等,但基金市場卻由于投資風格以及類別多樣,缺乏類似的指數(shù)。該差異導致股票市場的買入持有收益率直觀可見,而基金市場的買入持有收益則相對難以計算,造成市場投資人通常使用基金的實現(xiàn)收益率與股票市場的買入持有收益率進行對比。圖3給出的實證檢驗發(fā)現(xiàn),無論是基金市場還是股票市場,其實現(xiàn)收益率均低于買入持有收益率。雖然基金市場的表現(xiàn)持續(xù)優(yōu)于股票市場,但其實現(xiàn)收益率則稍遜于股票市場的買入持有收益率。該現(xiàn)象使得投資人進一步確認了基金管理人并未創(chuàng)造超額價值的早期印象。

投資者資金流動、基金特征和實現(xiàn)收益

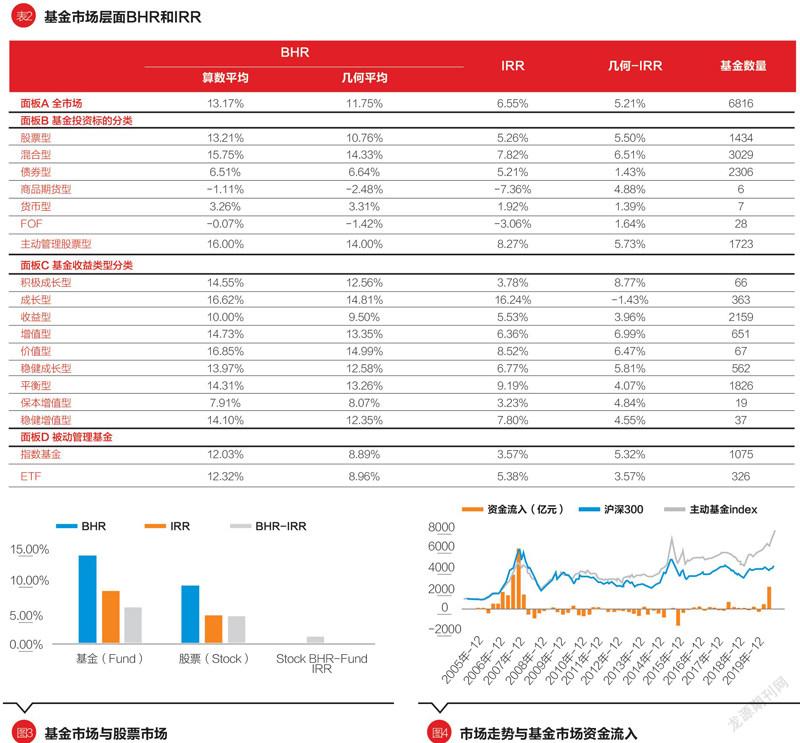

進一步的研究表明,個體投資者資金流動存在著顯著的歷史表現(xiàn)追逐——股票市場表現(xiàn)好時流入,表現(xiàn)不好時流出。但這一流動負向預(yù)測了市場的未來走勢,直接造成了投資者的實現(xiàn)收益率低于基金的被動持有收益率。圖4報告了每個季度的基金市場資金流入以及基金市場組合走勢與滬深300指數(shù)走勢。如圖可以看出,公募基金的凈流入與其過去一段時間的市場走勢具有較高的相關(guān)性,特別是2007年的股市泡沫時期。后期由于市場的快速下跌導致大量資金被處置效應(yīng)鎖定,基金市場長期處在凈流出的狀態(tài)。但依然可以發(fā)現(xiàn)在一些較好的年份,資金流出程度明顯低于其他季度。

回歸的結(jié)果顯示,基金流入與過去一年基金市場表現(xiàn)高度相關(guān),過去一年收益率每提高1%,季度的市場流入平均會增加17億元人民幣左右。但基金市場未來表現(xiàn)則與過去資金流入顯著負相關(guān):平均每流入100億元人民幣,未來一年基金市場表現(xiàn)則會降低0.4%。該結(jié)果表明,市場的資金流入基本在追逐過去歷史表現(xiàn),但這種追逐會降低未來的期望收益,造成投資者的損失。這一特征基本符合外推信念的預(yù)測,進而產(chǎn)生了“笨錢”效應(yīng)。

本文提出了一些可能改進這一現(xiàn)象的建議,以進一步促進公募基金行業(yè)的良性發(fā)展,以通過個體投資者“機構(gòu)化”達到改善市場整體質(zhì)量的目的。第一,公募基金行業(yè)可以通過構(gòu)建行業(yè)指數(shù),向公眾披露標準化的收益表現(xiàn)度量,以供投資者參考以及用于橫向比較,并進一步引導投資者使用相對更為專業(yè)的公募基金作為投資渠道。第二,監(jiān)管機構(gòu)及基金行業(yè)應(yīng)加強投資者知識教育,讓投資者可以更為深入理解收益、風險及流動性之間的動態(tài)關(guān)系,避免過度興奮和恐慌造成無效的資金流動,更好地進行資產(chǎn)配置。總之,以上措施將有望更好地發(fā)揮公募基金在市場中的作用,提升市場配置效率,改善風險環(huán)境,更好地滿足投資者的資產(chǎn)管理需求。

(季吉為國家外管局綜合司法規(guī)處主任科員,林兟為天津大學管理與經(jīng)濟學部副研究員,余劍峰為清華大學五道口金融學院教授。本文編輯/秦婷)