企業金融化對企業價值的影響

——兼論過度金融化識別與治理

劉立夫 杜金岷

一、引言

當前,中國企業的經營與發展正遭受國內產業結構調整和國際貿易環境惡化的雙重影響。一方面,中國正經歷產業結構轉型升級,國民經濟正從 “勞動密集型”產業為主的經濟結構過渡到 “知識密集型”產業為主的經濟結構,與之伴隨的是企業的人力成本、土地成本、融資成本不斷上升。另一方面,自2008年全球金融危機爆發以來,全球經濟增長放緩、政治局勢多變、貿易摩擦不斷,各國企業面臨的市場風險也急劇增加。同時,美國對中國企業實施高壓政策,尤其在芯片、5G、互聯網等高科技領域對中國企業進行圍堵打壓,企圖通過對出口型企業加征高額關稅,對科技型企業進行技術封鎖等手段限制中國企業的發展。在外部環境日趨復雜以及內部經濟結構調整雙方面的影響下,企業普遍面臨市場低迷、需求不足、競爭加劇的困境,利潤空間遭到進一步擠壓,企業經營越來越困難。

與實體經濟低迷形成鮮明對比的是,金融行業發展勢頭迅猛。同時,由于行業壟斷和政策優勢等原因,金融業利潤率近年來一直保持較高水平,與實體經濟利潤下滑形成鮮明的對比。這為企業配置金融資產提供了有力的平臺,也為企業配置金融資產提供了良好的條件。企業金融化是對自身資產結構的一種管理手段,可以從一定程度上降低經營風險,改善企業盈利水平,有利于企業資產配置的多元化。然而,當企業通過配置金融資產在短期內獲得了豐厚的回報后,會進一步加大金融資產的配置,使得企業逐漸 “脫實向虛”,導致金融資產不斷擠壓實物資產,主營業務不斷萎縮,對企業長期健康發展產生不良影響。

企業價值是衡量企業發展質量的重要指標之一。在企業管理目標中,企業價值最大化與各利益相關者的預期目標均相匹配(陸慶平,2006),企業管理者往往也以提升企業價值為經營目標。因此,本文以企業金融化為切入點,探討企業進行金融化將對企業價值產生何種影響,并通過中介效應模型分析企業金融化影響企業價值的傳導路徑,嘗試挖掘企業金融化在長期和短期中影響企業價值的真實機制。此外,本文還對過度金融化的識別和治理展開研究,促使企業金融資產的合理配置,避免企業進行過度金融投資,為企業金融投資行為決策提供理論依據。

本文的增量貢獻在于:第一,從“倒U型”角度研究企業金融化與企業價值的關系,更全面的分析了企業金融化的利與弊。第二,采用局部調整模型構建企業金融化適度水平模型,對企業金融化適度水平展開研究,研究方法與其他文獻不一樣。第三,在金融化適度水平研究基礎上,篩選出過度金融化樣本,并單獨對企業過度金融化的治理問題做精細化的研究,相比于其他文獻對金融化治理問題的研究方法,本文的研究方法針對性更強。

二、文獻回顧與理論分析

企業通過投資金融資產進行金融化,改變了企業自身的資產結構,對企業的生產經營、財務狀況等方面有較為直接的影響。相比一般資產,金融資產具有特殊性,對企業價值的影響更為迅速。究其根本,企業金融化作為企業的一種投資決策行為,其目的是追求企業利益最大化(Fine,2013),是實現企業價值提升的手段。針對于企業金融化與企業價值的關系,目前相關的文獻研究既有認為存在促進效應、也有認為存在抑制效應,還有文獻認為促進與抑制兩種效應同時存在。同時,有研究認為,企業產權、所處生命周期、金融化動機、企業財務杠桿等因素都會顯著改變金融化對企業價值的影響效應。

戚聿東、張任之(2018)以實體企業作為研究對象,認為實體企業進行金融化對企業價值將產生消極影響。車維漢、李奇璘(2020)認為企業金融化對企業價值的影響存在異質性,民營企業投資金融資產比國有企業投資金融資產對企業價值產生的影響更大;同時,金融化對于企業價值的抑制效應主要表現在民營企業中,對國有企業負面影響較小。杜金岷、陳建興(2020)認為企業所處生命周期不同會影響企業金融化與企業價值之間的效應。蔡艷萍、陳浩琦(2019)從企業套利的角度出發,發現進行市場套利的企業中,金融化程度較低的企業投資金融資產可以提升企業價值,金融化程度高的企業投資金融資產會損害企業價值。呂芝蘭、吳一丁(2019)對企業財務杠桿高低進行分組討論,發現低財務杠桿的企業投資金融資產有利于提升企業價值,高財務杠桿的企業投資金融資產則不利于企業價值。

因此,企業金融化對企業價值的影響并不能一概而論。在金融化水平適度的情況下,通過使用閑置資金進行金融資產配置,可以改善企業的盈利水平,提高資金效率(Du et al.,2018),強化企業價值(Dumenil and Levy,2004),抵御外部沖擊(Duchin,2010)。同時,金融資產的流動性一般要強于實物資產,適度的金融化是一種預防性儲蓄(Keyne,1963),具有“蓄水池”的作用(Smith and Stulz,1985;Stulz,1996)。當企業資金短缺的時候,出售金融資產可以使企業快速填補企業的資金缺口(Ding et al.,2013),緩解企業融資約束(楊箏等,2017;戚聿東、張任之,2018),能夠為企業補充流動性。當企業經營不及預期時,適度的企業金融化對主營業務下滑能夠起到緩沖的作用(Baud and Durand,2012),避免財務狀況惡化,在一定程度上有利于企業進行外部融資(Denis and Sibilkov,2010;Gehringer,2013)。此外,企業金融化可以實現產業和金融的結合(黎文靖、李茫茫,2017;陳赤平、孫莉霞,2020),有利于企業靈活調度資源,方便企業利用金融工具加強經營管理,給予企業在供應鏈管理、財務管理以及資本運作等方面更多的可操作性,提高了企業運營效率(徐珊,2019;余曉玲、鄒梓葉,2019)。

適度的企業金融化有利于企業自身價值管理,可以幫助企業達到自身資產結構的最優配置。但在實際經驗中,一些企業的金融化程度往往不在適度水平上,而是出現過度金融化趨勢。雖然企業金融化可以提高企業業績,但當企業過度金融化時,投資金融資產會擠出實體投資(Akkemik and ?zen,2014),導致“產業空心化”問題,使得企業收益更加依賴金融資產投資(張成思、張步曇,2016;宋建波、高翔,2019)、或者依賴房地產投資(杜金岷、陳建興,2020),而不是主業經營。另外,過度金融化增加企業在金融市場的投資支出,減少了企業資本積累,進一步擠占了企業實物資本投資(翟光宇等,2021)和公司主營業務投資(胡奕明等,2017)。從風險的角度看,宏觀上過多的企業追逐金融資產會導致金融資產價格上升,埋下金融風險(Kliman and Williams, 2015;Li,2019);微觀上企業金融化會提高財務風險(黃賢環等,2018),降低企業財務信息質量(白俊等,2019;趙爽等,2020)。此外,由于金融化過度擠占了企業正常經營活動的空間,使得企業金融部門不斷替代生產部門,從底層削弱了企業的創新能力(Orhangazi,2008;Soe et al.,2012;王紅建等,2017)。企業金融化短期帶來的高額回報讓企業過度關注金融資產,更注重短期投資帶來的收益(Lakshman,2012),減少了對研發投入等投入周期較長的投資,從而使企業創新能力下降(潘海英、王春鳳,2020;熊愛華、張質彬,2020),降低企業投資效率(Tori and Onaran,2018),損害了企業市場競爭力,不利于企業長期發展,對企業價值產生負面影響。

誘發企業過度投資金融資產的因素既有企業內部因素,也有外部因素。從內部來看,由于管理層和股東存在信息不對稱,管理層可能會通過投資金融資產以實現自我利益最大化,抑或是管理層由于自身偏好以及過度自信導致對金融資產過度投資。Jensen and Meckling(1976)指出管理層有可能投資于那些并不能給股東帶來正向價值卻能便利于管理者謀求自身利益的項目,從而產生過度投資的問題。杜勇等(2019)研究認為CEO金融背景對企業投資金融資產具有顯著的正向影響,加劇了企業經營風險。干勝道等(2018)研究發現過度自信的管理者會高估自己的能力,容易采用激進的投資策略,過度投資金融資產。此外,宏觀經濟波動(姜國華、饒品貴,2011),貨幣政策變化(張成思、鄭寧,2020),外部政策不確定性(彭俞超等,2018;陳冉等,2020)等宏觀政策環境,會直接影響企業的融資、生產、投資等經營行為,進而顯著的影響企業的金融投資。另外,企業在配置金融資產時,除了受宏觀經濟及政策環境影響,還會受到行業的同群效應影響。夏子航等(2019)、王營、曹廷求(2020)研究認為,企業金融化受到同行業其他企業金融投資行為影響,與同行業企業金融化水平正相關,存在“同群效應”。 這些外部因素變化會使得管理者做出更加有利于自身利益的投資決策,也會進一步誘使管理層過度自信,從而使得企業過度投資金融資產。

三、研究設計

(一)數據來源

考慮到2007年起實行新會計準則,本文整理了2008-2019年滬深A股上市公司數據,數據來源為CSMAR及wind數據庫。為提高研究的準確度及保證研究結論質量,本文對數據的處理如下:(1)剔除ST、*ST、金融行業及房地產行業的上市公司數據;(2)剔除了部分財務數據缺失及異常的企業;(3)為避免極端值對最終結果的影響,本文對所有連續變量在1%到99%分位上縮尾處理。處理后本文最終得到13813個數據樣本。

(二)變量定義

1. 被解釋變量:企業價值

目前,衡量企業價值的指標主要有托賓Q、經濟增加值(EVA)和相關的財務績效指標。借鑒郭家虎、崔文娟(2004)的研究,本文采用經濟增加值(EVA)來衡量企業價值。經濟增加值(EVA)是指企業經營中收入所得減去所投入的全部成本后所留存的價值,其計算公式為:

EVA=NOPAT-COCI

(1)

其中NOPAT表示稅后經營凈利潤,COCI表示資本成本。

2. 核心解釋變量:企業金融化

企業金融化一般采用企業所持有的金融資產總量占平均總資產的比重來衡量。借鑒宋軍、陸旸(2015)、彭俞超等(2018)等的研究方法,企業持有金融資產總量的計算口徑包含以下七類金融資產:交易性金融資產、衍生金融資產、可供出售金融資產、持有至到期投資、投資性房地產、長期股權投資、發放貸款及墊款。

表1 變量定義表

3. 控制變量

企業價值是企業一系列經營決策的結果,受到經營決策、融資狀況、企業內部治理情況等多方面影響。參考目前已有文獻的研究,本文選取以下控制變量:營業收入增長率(Growth)、現金流狀況(Flow)、資產收益率(ROA)、股權集中度(Top1)、公司年齡(Age)、融資約束(SA)、總資產周轉率(ATO)、股票流動性(Flo)、投資收益(Invest)。控制變量詳細定義如表1所示。

(三)模型設定

本文設置模型(2)以研究企業金融化與企業價值之間的關系。其中EVA表示企業價值,主要解釋變量金融化用Fin來表示,ΣΦCV與ε分別表示全部控制變量和模型隨機誤差項。為檢驗企業金融化與企業價值的“倒U型”關系,模型中設置二次項變量(Fin2)。本文還根據企業產權屬性和行業屬性對樣本數據進行分組,然后后采用模型(2)研究企業金融化對企業價值影響的異質性。

(2)

四、實證結果與分析

(一)基準及分組回歸結果與分析

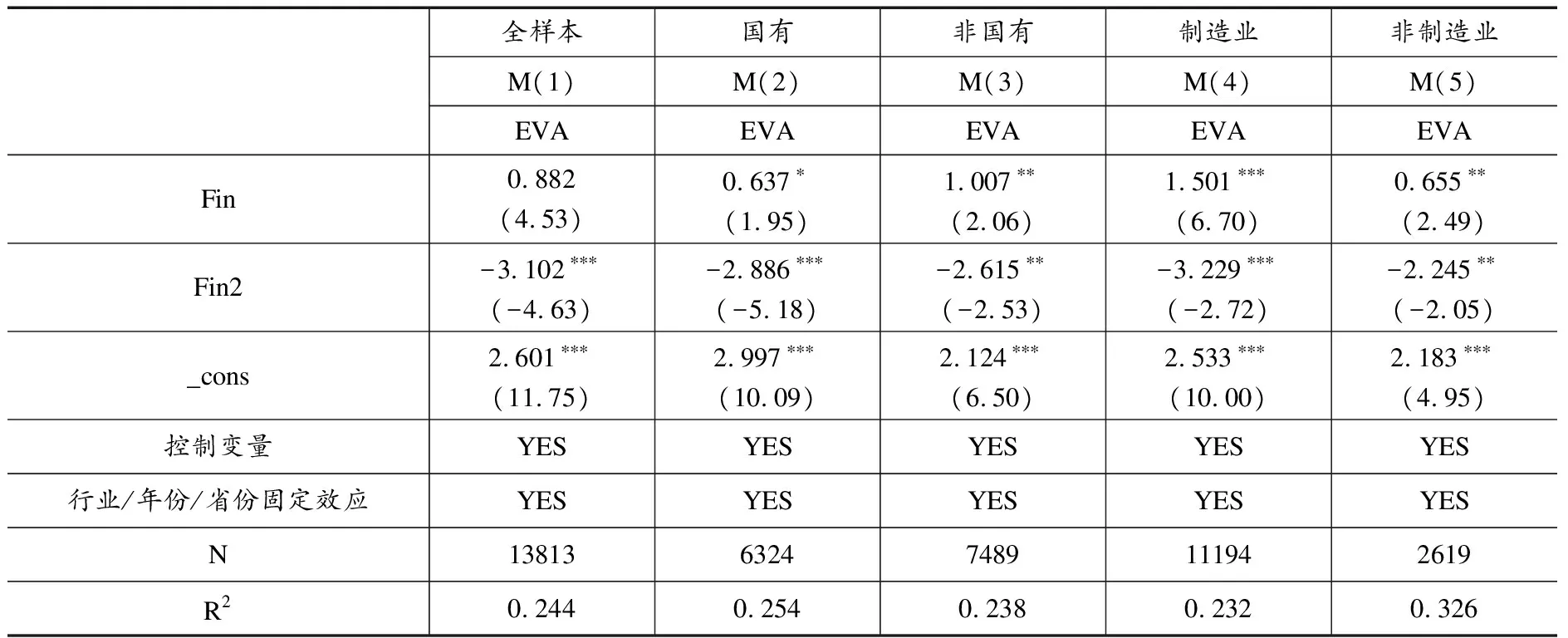

表2中M(1)是控制了行業、年份、省份固定效應后,得出基準回歸結果。從表中我們可以看出,企業金融化(Fin)的回歸系數為0.882,企業金融化的平方項(Fin2)的回歸系數為-3.102,且兩者均在1%的水平上顯著,企業金融化與企業價值存在“倒U型”關系,驗證了前文的分析。一方面,企業適當的金融化能夠改善企業的資產結構,增加企業的財務靈活性,優化企業資源的分配。同時,利用企業的閑置資源投資金融資產,提高了企業資產的利用效率,能夠提高企業的盈利水平,有利于企業價值最大化。另一方面,當企業金融化過度時,過多的金融資產配置會對企業其他投資存在擠出效應,尤其對固定資產投資、研發投入等資金需求大、回報周期長的投資影響較大,使得企業的實物資產逐漸被金融資產取代,降低了企業主營業務的盈利能力,增加了企業的經營風險,不利于企業價值最大化。

表2 企業金融化對企業價值的影響:基準回歸

為研究企業金融化對企業價值影響的異質性,本文將數據樣本按照企業產權屬性、行業屬性進行分組,將企業分為國有組或非國有組、制造業組或非制造業組,并對分組樣本回歸分析。表2中M(2)、M(3)按照企業的產權屬性進行分組后的回歸結果。從M(2)列中國有企業的回歸結果來看,Fin 與Fin2的回歸系數分別是0.637和-2.886,且分別在10%和1%的水平上顯著。從M(3)中非國有企業的回歸結果來看,Fin 與Fin2的回歸系數分別是1.007和-2.615,且均在5%的水平上顯著。這表明無論是國有企業還是非國有企業,企業金融化與企業價值的關系均為“倒U型”。通過比較他們的拐點可以看出,非國有企業的拐點比國有企業的拐點更加靠右,說明非國有企業能夠接受更高程度的企業金融化。表2中M(4)、M(5)分別為制造業企業和非制造業企業的回歸結果。制造業企業的回歸結果顯示,Fin 與Fin2的回歸系數分別為1.501和-3.229,且均在1%的水平上顯著;非制造業企業的回歸結果顯示,Fin 的回歸系數為0.655,Fin2的回歸系數為-2.245,且均在5%的水平下顯著,說明“倒U型”關系在制造業企業或非制造業企業中均成立。通過比較兩者之間的邊際效應可以看出,制造業企業的邊際效應更加敏感,說明相比于非制造業企業,制造業企業對企業金融化的敏感程度要更高,企業金融化對制造業企業的企業價值影響更大。

(二)穩健性分析

本文的穩健性檢驗主要以模型(2)為基礎,通過替換解釋變量、替換被解釋變量、控制公司固定效應、內生性處理4種方式進行檢驗,具體檢驗如下:

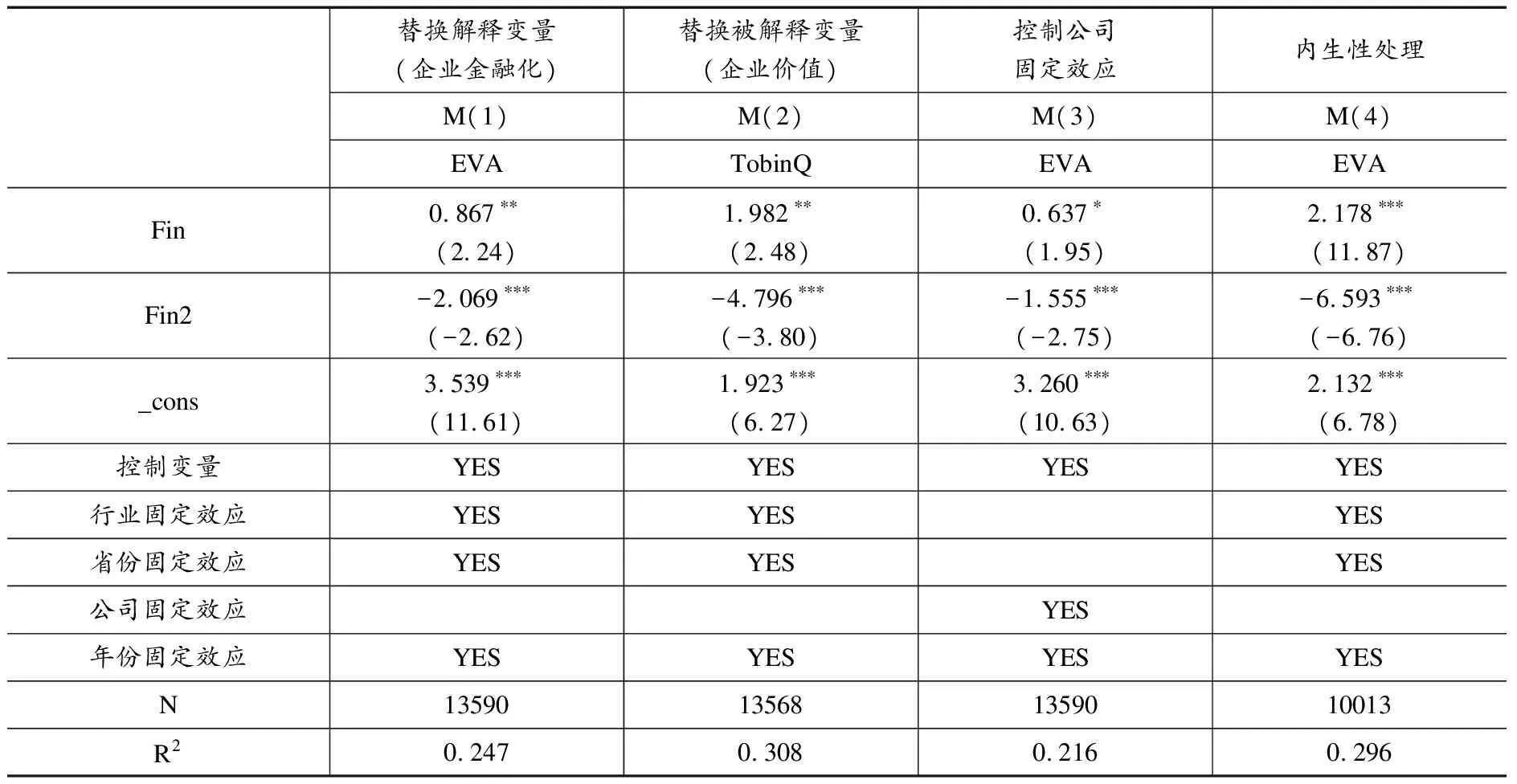

1.替換解釋變量

前文中企業金融化的計算口徑包括交易性金融資產、衍生金融資產、持有至到期投資、可供出售金融資產、投資性房地產、發放貸款及墊款、長期金融股權投資七類金融資產。然而投資性房地產是否認定為金融資產存在一定的爭論,胡奕明等(2017)認為,從《會計準則》中的定義來看,購買房地產應該認定為經營資產投資,因此并不屬于金融資產配置。有鑒于此,本文重新定義企業金融化的計算口徑,用交易性金融資產、衍生金融資產、持有至到期投資、可供出售金融資產、發放貸款及墊款、長期金融股權投資六類金融資產與總資產的比重作為企業金融化指標。從表3中M(1)回歸結果來看,替換后的企業金融化一次項和二次項系數分別為0.867和-2.069,且分別在1%和5%的水平上顯著。檢驗結果表明企業金融化與企業價值“倒U型”關系不變,與原回歸結論一致,替換解釋變量結果依然穩健。

2. 替換被解釋變量

根據現有的研究,企業價值的測量方法主要有財務績效指標、托賓Q(TobinQ)、經濟增加值(EVA)三種方式,前面的回歸采用經濟增加值(EVA)來表示企業價值。根據Bosworth and Rogers(2001)的研究,用托賓Q(TobinQ)來表示企業價值同樣具有合理性。因此,在穩健性檢驗中,使用托賓Q替換模型(2)中的被解釋變量,托賓Q采用企業市場價值與企業重置成本的比重來計算,其計算公式為:企業市場價值/企業重置成本。其中,企業市場價值用企業的流通股和非流通股、長期負債和短期負債的公允價值進行計算;企業重置成本則以資產負債表中年末總資產的賬面價值計算。根據表3中M(2)的回歸結果表明,替換后Fin與Fin2的回歸系數分別為1.982和-4.796,且回歸結果分別在1%和5%的水平上顯著。在替換被解釋變量后,企業價值與企業金融化“倒U型”關系依舊穩健。

3. 控制公司固定效應

由于公司與公司之間實際的經營情況存在差異,企業金融化對企業價值的影響還受到公司之間內在差異的影響。因此,在模型(2)的基礎上采用公司固定效應進行回歸,如表3中M(3)所示,通過控制公司固定效應與年份固定效應進行回歸,回歸結果中Fin與Fin2的回歸系數分別是0.637和-1.555,且分別在10%和1%的水平上顯著。回歸結果與前面的結果保持一致,企業金融化與企業價值的“倒U型”關系依然穩健。

4.內生性處理

為解決模型(2)中的內生性問題,本文采用工具變量法進行檢驗。在工具變量的選取上,本文參考王少華等(2020)的研究,采用企業所屬行業的金融化平均水平作為工具變量,該工具變量的優勢在于企業所屬行業的平均企業金融化水平獨立性較強,對企業的企業價值幾乎沒有影響,與擾動項不相關,因而相對于微觀企業該變量完全是外生的。另外,同一行業內企業投資金融資產會相互學習模仿,具有較高度聯動特征,行業(除本企業之外其他企業)的金融化水平均值與企業金融化水平具有相關性。在選擇好工具變量之后,利用GMM進行回歸分析。表3中M(4)中的回歸結果表明,企業金融化的一次項與二次項的回歸系數分別是2.178和-6.593,且均在1%的水平上顯著,回歸結果表明企業金融化與企業價值的“倒U型”關系結論仍然穩健。

表3 企業金融化對企業價值的影響:穩健性檢驗

五、進一步研究:企業過度金融化識別、傳導機制及治理

(一)企業金融化適度水平估算

前文的研究結論指出,企業金融化與企業價值存在“倒U型”關系,表明企業金融化對企業價值的影響是動態的。企業金融化對企業價值是否有利,與企業金融化程度的高低有直接的關系,金融化程度過高時,對企業價值的影響是負面的,只有適度的金融化才有利于企業價值的提高。同時,企業金融化受到外部環境和內部條件的影響,不同的外部環境,企業之間不同的的財務狀況、經營策略、盈利情況、經營成本都可能會使得企業金融化適度水平存在差異。因此,企業金融化并不存在統一的適度值,每個企業自身內部情況以及面臨的外部環境有不同,企業金融化適度區間也不同。本文參考Ezirim et al.(2017)、馬草原、朱玉飛(2020)的做法,采用局部調整模型來計算每家企業的金融化適度值。總體邏輯思路和研究方法如下:第一步,結合宏觀因素及企業內部微觀因素建立金融化適度模型;第二步,利用金融化調整模型,估算出宏觀因素與微觀模型的系數;第三步,通過等式變換,得出金融化適度的模型。具體過程如下:

首先,為計算企業金融化適度水平,本文結合局部調整模型,設置如下模型進行研究:

(3)

其中,模型(3)中Fin*表示企業適度的金融化水平, X表示企業自身內部因素的變量集,MAC表示外部環境的變量集,α、β分別代表微觀變量向量系數、宏觀變量向量系數。

由于Fin*是未知的,因而通過模型(3)無法估計α、β。為估算企業金融化適度水平,本文利用調整模型設置模型(4),以估算模型(3)中的的α、β。模型(4)如下:

(4)

模型(4)中Fin為企業金融化水平,(Finit- Finit-1)表示本年企業金融化與前一期企業金融化的差值,λ表示企業金融化調整系數,δit表示隨機誤差。

結合模型(4)與模型(3),得出模型(5):

Finit= (λα)Xit-1+(λβ)MACit-1+(1-λ)Finit-1+δit

(5)

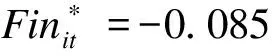

通過對模型(5)進行回歸,可以得到企業內部微觀因素、外部宏觀因素與模型中其他變量的回歸系數,為保證模型的有效性,將系數不顯著的變量逐一剔除,保留相關系數顯著的因素。同時,對保留下來的變量再次進行回歸,求得各相關變量的系數,并將這些回歸系數代入到模型(3)中,得到企業金融化適度水平的計算模型(6)。從模型(6)中可以看出,對企業金融化適度水平的影響既有內部影響,也存在外部影響。內部因素中,資產負債率、企業年齡、營業收入增長率、企業規模等因素的增加會降低企業金融化適度水平,而企業人均資產的增加對企業金融化適度水平有促進作用。外部因素中,經濟增長率的增加降低了企業金融化適度水平,而房價增長率、股價波動、物價指數等因素的都會提高企業金融化適度水平。

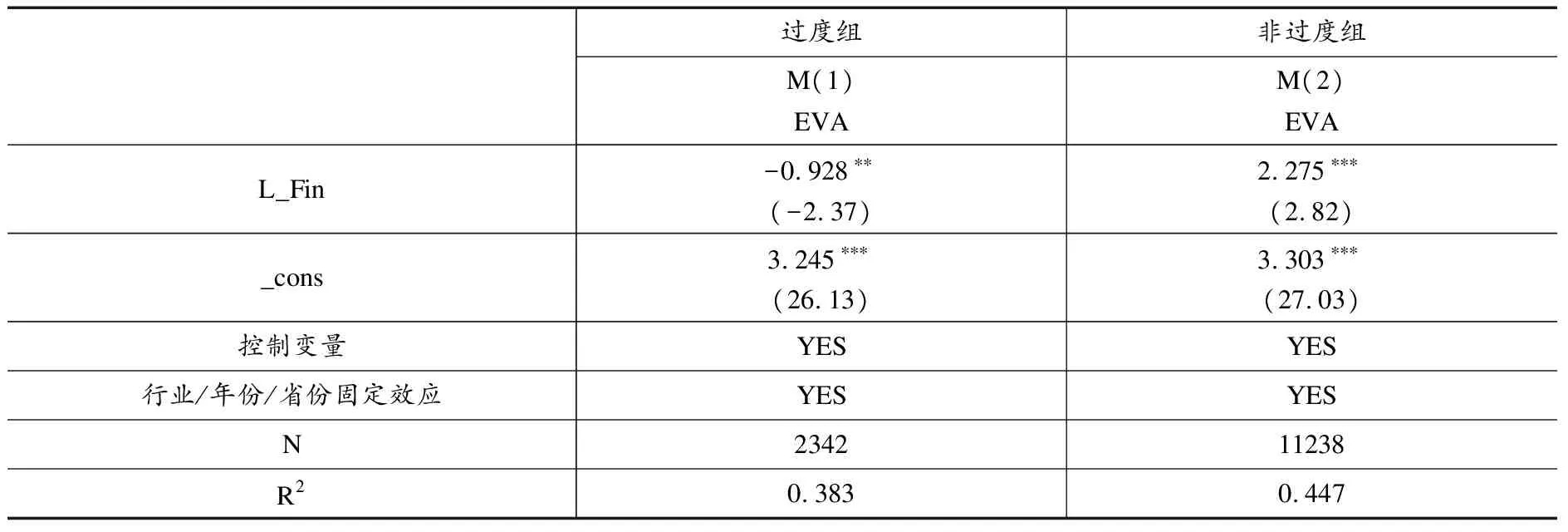

- 0.241GDPit-1+0.0691Houseit-1+0.024SZit-1+0.008CPIit-1

(6)

利用模型(6),可以計算出各家企業的金融化適度值。從計算結果可以看出,每家企業的金融化適度值是不一樣的,說明企業金融化的適度值不是固定不變的,不同的企業之間差異較大。在此基礎上,根據對每家企業估算的金融化適度值,將所有樣本劃分成過度組和非過度組,其中實際金融化水平高于適度金融化水平的企業劃分到過度金融化組,其他的劃分到非過度金組。過度組、非過度組企業數量分別為:2342家、11238家,分別占比17.2%、82.8%。從兩組的樣本量看,市場上大部分企業都不存在金融化過度的問題,整體金融化程度處于比較健康的狀態。對過度金融化的樣本進行分析發現:第一,過度金融化的企業既有金融化水平較低的企業,也有金融化水平較高的企業;第二,相對而言,過度金融化企業中金融化水平較高的企業占比較大;第三,從近5年來看,過度金融化企業的數量呈現上升趨勢,過度金融化呈現逐步增強態勢,治理企業過度金融化勢在必行。另外,對企業金融化過度組、非過度組分別進行線性回歸,回歸結果如表4所示。從M(1)、M(2)的回歸結果可以看出,企業金融化過度組的企業金融化對企業價值產生顯著的負面影響,處于金融化非過度組的企業配置金融資產會顯著提高了企業價值,驗證了企業金融化與企業價值的 “倒U型” 關系。 同時,也進一步驗證了企業金融化適度水平估算的有效性。

表4 企業價值與企業金融化:是否過度分組檢驗

(二)企業過度金融化的中介效應分析

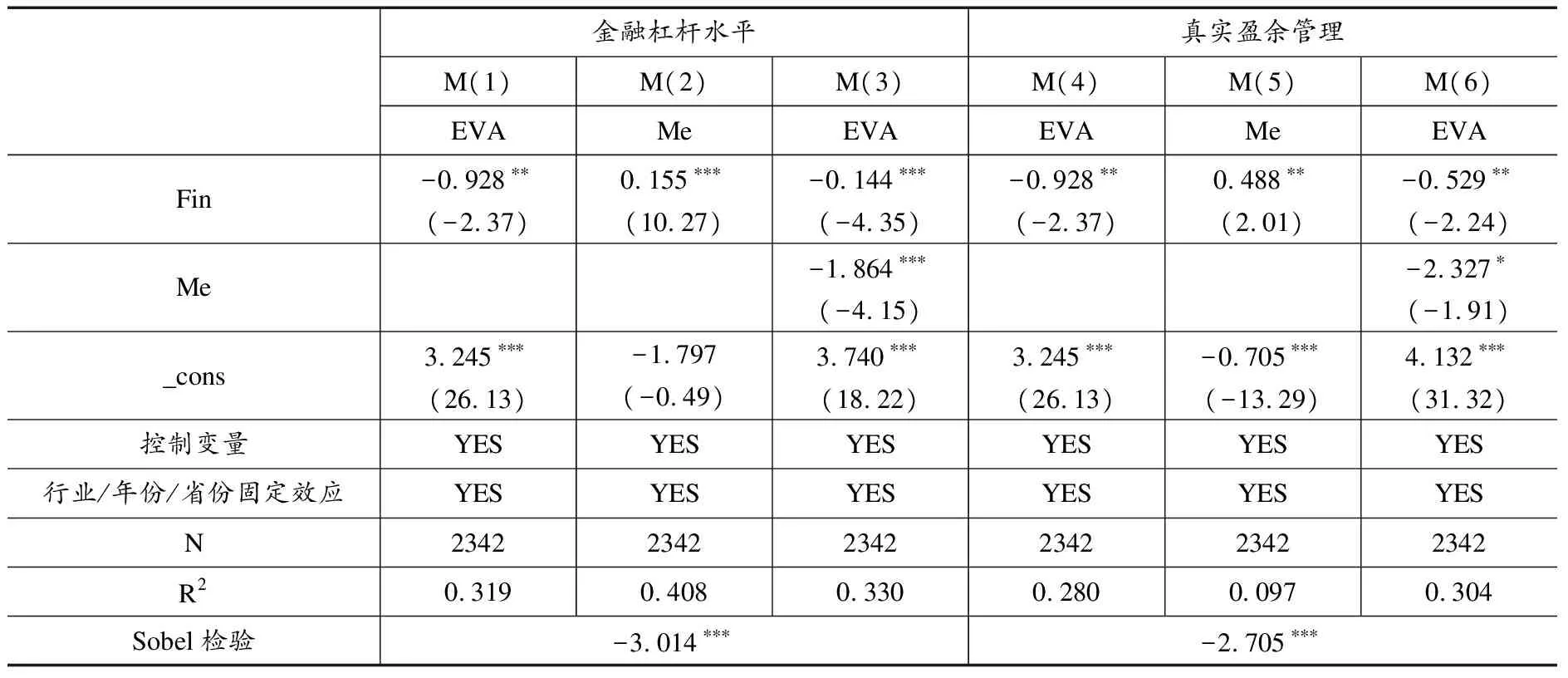

前文已經分析了企業過度金融化對企業價值的影響,但企業過度金融化在企業經營中通過何種方式影響企業價值仍然是一個黑箱。為從更深的邏輯層面研究企業過度金融化對企業價值的影響,本文從盈余管理和金融杠桿兩條路徑,討論金融化影響企業價值的內在傳導路徑。研究方法借鑒溫忠麟等(2004)的中介效應模型,通過設置模型(7)、(8)、(9),對企業過度金融化抑制企業價值的傳導路徑展開分析。

EVAit=β0+β1Finit-1+ΣΦCV+ω

(7)

Meit-1=φ0+φ1Finit-1+ΣΦCV+τ

(8)

(9)

其中EVA用來表示企業價值,Fin表示企業金融化,Me為中介變量,代表盈余管理與金融杠桿水平,ΣΦCV為模型中的全部控制變量。

盈余管理的指標選擇上,本文借鑒Roychowdhury(2006)的做法,計算出企業真實盈余管理(REM)。真實盈余管理的計算方式為異常生產成本(PROD)減去異常經營活動現金流(FCF)與異常斟酌量性費用(DISEXP)之和的差值,公式為:真實盈余管理=異常生產成本-(異常經營活動現金流+異常斟酌量性費用)。企業杠桿分為經營負債杠桿和金融負債杠桿(Nissim and Penman,2001),本文的金融杠桿水平計算方式采用王小燕等(2019)的做法,用金融負債比率測量企業金融杠桿水平。金融杠桿水平的計算公式為:金融杠桿水平=(非流動債+短期借貸+一年內到期非流動債+交易金融債+衍生金融債)/總負債。

中介效應的分析結果如表5所示,其中第1-3列分析的是企業杠桿水平的中介效應。從第1列看,Fin的回歸系數顯著為負,說明金融化過度企業的金融化提高對企業價值存在抑制效應。第2列分析了企業金融化對金融杠桿水平的影響,模型中Fin系數為0.155(1%水平下顯著為正),證明了企業金融化促進了金融杠桿水平的提升;M(3)中金融杠桿系數為-0.144(在1%水平下顯著為負),sobel檢驗顯著為負,說明金融杠桿水平在企業金融化影響企業價值的過程中發揮負向中介傳導作用。可能的原因是,企業過度金融化雖然在短期可以改善企業業績,調整資產結構,擴大了企業金融杠桿的操作空間,但也有不利的一面。當企業金融化過度時,經理人會過度關注金融市場,企業會更偏向于使用金融杠桿,而金融杠桿水平的增高不但增加了企業負擔,還使得企業的業績容易受金融市場波動影響,企業經營風險加大,對企業價值產生不利影響。第4-6列是對真實盈余管理的中介機制檢驗。第4列如前文一致,檢驗了企業過度金融化對企業價值產生負面的影響;第5列分析了企業金融化如何影響真實盈余管理,模型中Fin的系數為0.488,在5%水平下顯著為正,說明過度金融化對真實盈余管理有促進作用;第6列中真實盈余管理的系數為2.327(在10%水平下顯著為負),sobel檢驗顯著為負,說明真實盈余管理在企業金融化影響企業價值的過程中發揮負向中介傳導作用。分析原因,主要是因為企業可以通過金融化更好的實施盈余管理行為,可以通過操縱金融資產來平滑利潤以保證業績穩定,從而能夠在一定程度上“粉飾”企業財務報表。一般而言,如果企業金融化程度較低,盈余管理帶來的業績穩定有利于提升企業價值。然而,當企業金融化過度時,盈余管理會使得財務報表過度失真,擾亂企業正常合理的經營秩序,偏離了企業價值最大化的最優路徑。

表5 過度金融化中介效應檢驗

(三)企業過度金融化的治理

企業金融化的過度不利于企業價值的提升,只有促使企業金融化保持適度水平,才有利于企業價值最大化。因此,針對過度金融化的企業,要從企業內部條件和外部環境兩個角度,治理企業金融化過度問題,降低過度金融化對企業價值的擠出效應。一方面,設置模型(10),研究如何來降低過度金融化企業金融化水平,促使企業的金融化程度回歸適度水平狀態。另一方面,設置模型(11),研究如何緩解企業金融化的擠出效應,降低企業金融化對企業價值的擠出影響,達到金融化治理的目的。

Finit=α0+α1Zit-1+ΣΦCV+ε

(10)

EVAit=α0+α1Zit-1+α2Finit-1+α3(Zit-1×Finit-1)+ΣΦCV+ε

(11)

本文認為,要加強企業過度金融化治理,外部要從提高金融發展水平著力,內部要從加強企業內部控制入手。一方面,金融發展能使得金融市場更加完善,企業對于金融市場也更加了解,可以更加便利的獲取融資信息,能夠顯著改善企業的融資約束,有利于企業融資。同時,金融發展能夠打破金融壟斷,降低金融行業高利潤,使得金融業利潤與實體經濟利潤差距縮小,降低了企業為了提高經營績效而配置金融資產的動機。另一方面,內部控制會通過風險評估抑制企業金融化行為。內部控制通過一系列內部業務審批流程,對企業管理層的經營投資行為形成一定的制約和控制,及時識別企業在經營過程中存在的高風險行為。同時,高質量的內部控制能夠抑制企業管理層的盈余管理行為,有利于提高盈余質量,企業通過盈利管理粉飾會計報表難度增加,抑制了企業投資金融資產行為。

對于金融發展的度量,本文借鑒孫永強等(2011)的做法,以金融發展指數(金融發展指數=金融效率×0.9+金融規模×0.1)衡量金融發展水平。金融效率、金融規模分別用金融機構貸款余額/金融機構存款余額、金融機構貸款余額/GDP來度量。金融發展指數越高,說明金融發展越完善,企業的金融效率也越高,越有利于企業提高經營水平,抑制企業進行過度金融投資。對于內部控制的指標選取,本文參考周美華等(2016)的做法,選擇“博迪·中國上市公司內部控制指數”來度量企業內部控制水平,相關數據由深圳市迪博企業風險管理技術有限公司發布。內部控制指數與企業內部控制質量正相關,即內部控制指數越高,企業內部治理水平越好,越能抑制企業經理人過度投資金融資產,反之不利于對過度金融化企業的金融化行為發揮抑制作用。

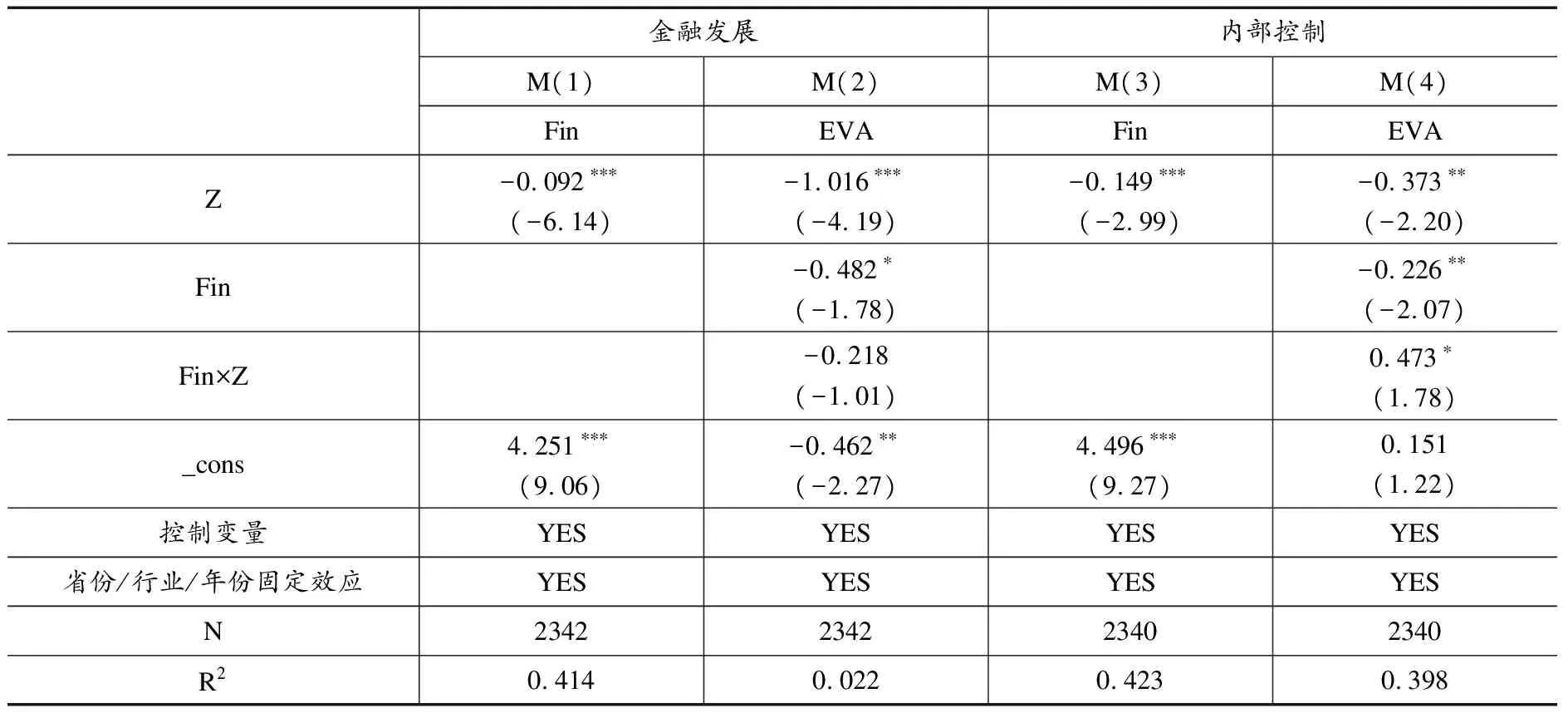

表6 企業金融化過度的治理檢驗

表6為對企業過度金融化的治理效應檢驗。表6中第1、第2列研究的是金融發展能否治理企業過度金融化。第1列中金融發展的回歸系數為-0.092,且在1%的水平上顯著,這表示對于過度金融化的企業,金融發展程度提高能有效降低其企業金融化水平,有利于企業長期發展。第2列中,金融發展、企業金融化的回歸系數都顯著,而企業金融化和金融發展的交乘項不顯著,這表明,提高金融發展水平以緩解企業金融化對企業價值擠出效應的作用不顯著。從企業內部控制的因素看,表6第3、第4列顯示了內部控制的治理效應的回歸結果。從第3列可以看出內部控制水平的回歸系數顯著為負,說明內部控制水平與企業金融化成反比,提高企業內部控制水平對抑制企業過度投資金融資產有明顯的作用。從第4列的回歸結果可以看出,內部控制、企業金融化的系數都顯著為負,內部控制與企業金融化的交乘項顯著為正,說明對于過度金融化的企業,提高內部控制水平既能抑制企業過度投資金融資產,也能緩解企業過度金融化對企業價值的擠出效應。因此,提高金融發展水平與加強企業內部控制均具有良好的治理效應,對于抑制企業過度金融化和促使企業價值最大化都具有積極的意義。

六、研究結論與政策啟示

本文利用2008-2019年滬深兩市A股公司數據,在借鑒國內外企業金融化相關研究的基礎上,對企業金融化與企業價值的關系展開研究,包括企業金融化與企業價值的影響效應、企業過度金融化識別、機制及治理等問題,得出以下幾點結論。第一,企業金融化對企業價值的影響并非是單方面促進或抑制,而是隨著企業金融化程度的不同,呈現“先增后減”的“倒U型”關系。當企業金融化水平較低時,企業金融化有助于企業價值的提升,當企業金融化水平高于適度水平時,金融化對企業價值產生抑制效應。第二,企業金融化對企業價值的影響表現出異質性,產權屬性、行業屬性不同,企業金融化對企業價值的影響效應也不同。企業要根據自身條件合理配置金融資產,選擇適度的金融化水平,促進企業價值最大化。第三,利用局部調整模型估算出每家企業的金融化適度水平,并與實際金融化水平對比發現,市場上多數企業的金融化程度處于合理的位置,少部分企業存在金融化過度的問題,但金融化過度企業數量呈逐年增長態勢,金融化過度偏離程度有進一步擴大趨勢。第四,可以通過發揮外部、內部治理效應治理企業過度金融化問題。金融發展、內部控制會抑制企業金融化,有利于企業價值最大化。通過促進金融發展和提高內部控制質量可以治理企業過度金融化,進而提升企業價值。

基于以上研究結論,本文認為可以通過加強企業內部治理和外部環境完善來治理企業過度金融化問題。一方面,通過提升金融發展水平治理過度金融化。只有較高的金融發展水平,才能保證各類企業的融資需求,也能減少因壟斷導致的金融業高利潤,進而降低了企業金融化動機。具體而言,可從以下幾方面提升金融業發展水平。一是深化金融業改革開放。繼續推進金融供給側改革,有序推進金融業對外開放,推動金融業高質量發展。二是加大金融業創新,完善金融市場體系,豐富金融市場層次與產品,來滿足實體經濟不同層次需求。三是構建完善的現代金融監管體系,不留任何監管盲區,營造良好的金融生態環境,促使企業合理適度配置金融資產,防范過度金融化帶來的金融風險。另一方面,可以通過提高企業內部控制質量來治理過度金融化問題,促使企業價值提升。具體而言,可以通過以下幾方面提高企業的內部控制水平。一是結合企業實際情況完善企業內部控制制度建設,加強內部控制實施及評估,形成相互連接、相互監督的內在機制,監督不利于企業長期發展的過度金融化行為。二是注重財務人員對于提高內部控制的重要性,通過提高財務人員的專業素質和職業道德來提高財務報告信息質量,減少企業利用投資金融資產操作財務會計報表的行為。三是建立風險預警機制和財務預警機制,組建風險管理部門,加強企業對于金融資產投資的風險管理,形成企業投資金融資產的嚴格審核制度,抑制企業過度投資金融資產的高風險行為。