我國物流上市企業資本結構與經營績效關系的實證研究

朱夢婷,葉欣梁,孫瑞紅ZHU Mengting, YE Xinliang, SUN Ruihong

(上海工程技術大學管理學院,上海 201620)

0 引 言

資本結構因能清晰反映企業資本的構成情況和企業的籌資結果,從而成為企業在進行財務管理和財務分析過程中的一項重要指標。企業選擇不同的籌資方式及籌資比例帶來的結果是不同的,這將進一步影響企業后續的經營決策,從而影響后續的企業績效及企業價值。伴隨著我國網絡經濟的不斷發展,物流企業的發展也在持續加速,發展過程中,如何以合理有效的籌資方式及籌資比例從而減少資金成本,使得財務杠桿的作用充分發揮是物流企業亟待解決的問題。本文將以資本結構與經營績效相關的基礎理論為基礎,應用Eviews10.0 對企業資本結構與經營績效之間的關系進行實證分析,并結合回歸分析結構提出建議,從而為物流企業優化管理提供參考。

1 文獻綜述

Modigliani and Miller 以美國43 家電力行業公司以及42 家石油公司為研究對象,從資本成本的角度對其資本結構和經營績效進行深入研究,得到二者并不具備相關關系,這個結論的提出,在國內外學界引起大量學者對企業資本結構與經營績效二者關系進行研究。Berger and Patti(2006) 以美國的銀行業上市公司為研究對象,通過建立模型來解釋從企業經營績效到資本結構的反向因果關系,得出企業資本結構與經營績效存在著相互影響的非線性關系。呂長江等(2007) 以1997~2004 年深滬兩市610 家上市公司的相關面板數據為研究對象,通過建立聯立方程得出資本結構對公司業績的影響是非線性的且存在“倒U型”的相關關系,這一結果支持動態權衡理論,證實了目標資本結構的存在。潘友根(2016) 以693 農業和采掘業上市公司為研究對象,通過建立廣義矩陣回歸分析了農業和采掘業類上市公司資本結構與企業經營績效之間的關系,得出資本結構與企業績效之間確實存在互動關系。杜穎(2003) 以我國電力行業的上市公司相關數據為研究對象,使用截面數據法和Pearson 相關系數法研究其資本結構與經營績效之間的關系,并得出二者之間存在正向相關關系,即在一定范圍內企業選擇增加負債籌資可以提高企業的經營績效。許忠俊等(2020) 以滬深兩市的37 家鄉村旅游業上市公司2014~2018 年的相關財務數據為研究對象,使用Stata 軟件對其進行分析得到企業長期負債率、資產負債率與企業經營績效呈負相關關系。

通過對資本結構與企業績效二者之間關系的相關研究進行分析可以看出,國內外學者們對其不同角度進行探索,由于選取的研究對象、研究指標以及研究方法的不同,得出的結論主要有三種,即正向相關關系、負向相關關系及非線性相關關系。雖然并沒有形成統一的結論,但都說明了資本結構與經營績效之間確實存在相關關系。就我國現有的相關研究中,對發展迅猛的物流企業的研究數量頗少,本文將通過回歸分析方法來探究物流企業資本結構與經營績效之間關系。

2 研究設計

2.1 樣本選取與數據來源

通過上文的文獻綜述可以看出,國內外學者們在對資本結構與企業經營績效的研究大多是以上市公司為研究對象,這是由于上市公司的數據公開性較強,數據資料易獲取,且上市公司的經營狀態較穩定,其發展具有一定的規律性,選擇行業內上市公司進行研究對同行業其它非上市公司具有一定的參考價值。鑒于此本文選取我國物流業發展較好的30 家上市公司的相關財務數據為研究對象,為了保證數據的平穩性,所選上市公司近5 年的經營狀態較穩定。本文使用的數據來源于國泰安數據庫和同花順財經網的上市公司財務信息。

2.2 變量選取與定義

在研究企業資本結構與經營績效二者之間的關系過程中,學者們選擇衡量企業經營績效的指標類型主要分為兩種,即單一績效指標和多元績效指標,本文選取單一績效指標中的凈資產收益率RO()E 來代替上市公司的經營績效,即替代指標,即被解釋變量。在自變量的選取過程中,為了更加全面地反映上市公司資本結構情況,本文從上市公司內部資本結構和債務期限結構兩方面對其進行衡量,選取資產負債率、長期負債資產比率、流動負債資產比率、股東權益比率四個指標作為解釋變量。為了防止不相干因素對研究結果造成干擾,選擇公司規模和總資產周轉率作為本研究的兩個控制變量。

2.3 研究假設

假設1:企業資產負債率與經營績效呈負相關關系。資產負債率的高低反映了企業財務風險的高低,它是衡量企業財務風險程度的重要指標,同時也折射出企業股價所面臨的風險程度。

假設2:企業流動負債資產比與經營績效呈負相關關系。如果一味地選擇短期借款作為融資方式會不利于其發展。

假設3:企業長期負債資產比與經營績效呈正相關關系。首先,不可否認的是長期負債在一定限度內對企業的發展是有利的,但一旦超過安全限度,過高的長期債務融資費用將會增加企業財務風險,不利于其發展。

假設4:企業股東權益比率與企業經營績效呈正相關關系。企業股東權益率越高,代表股東可獲得的利益越多,證明企業發展越好,故股東權益率越高越好。

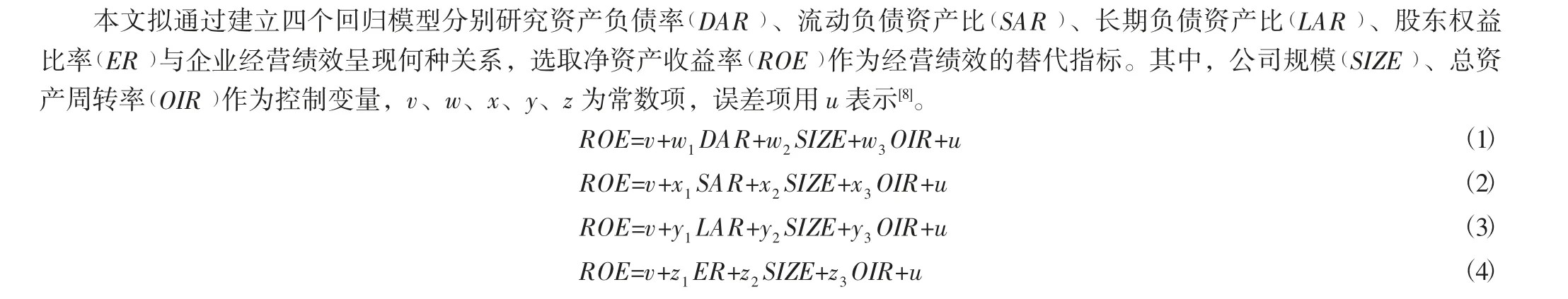

2.4 回歸模型設計

3 實證分析

3.1 描述性統計分析

描述性統計是指通過統計量的幾個特征值進行分析來判斷樣本的總體變化趨勢。本文通過Eviews10.0 分別計算出凈資產收益率(ROE )、資產負債率(DAR )、流動負債資產比(SAR )、長期負債資產比(LAR )、股東權益比率ER )、公司規模(SIZE )、總資產周轉率(OI R )等統計量的平均值、標準差等,具體如表1 所示。易知,所選樣本公司凈資產收益率的均值為0.086788,最大值為0.3147,最小值為-18.5689,標準差為1.549456,其最大值與最小值的差值較大,可見不同公司間的差異較大。通過對比流動負債資產比與長期負債資產比的相關數值可以看出,長期負債資產比均值為0.074568 遠低于流動負債資產比的均值0.427797,由此可以看出上市公司更青睞于通過短期籌資方式來籌集資金。表1 中可以看出,股東權益比率的平均值為0.475178,最大值為0.805203,最小值為-0.69812,標準差為0.213259,不同公司之間差距較大,但較高的平均值說明股權融資一直是企業首選的籌資方式。就控制變量的相關特征值來看,樣本上市公司企業規模的均值為22.87697,總資產周轉率均值為1.141677,標準差分別為1.409277 和0.984252,說明不同企業之間的發展差距不大。

表1 描述性統計結果

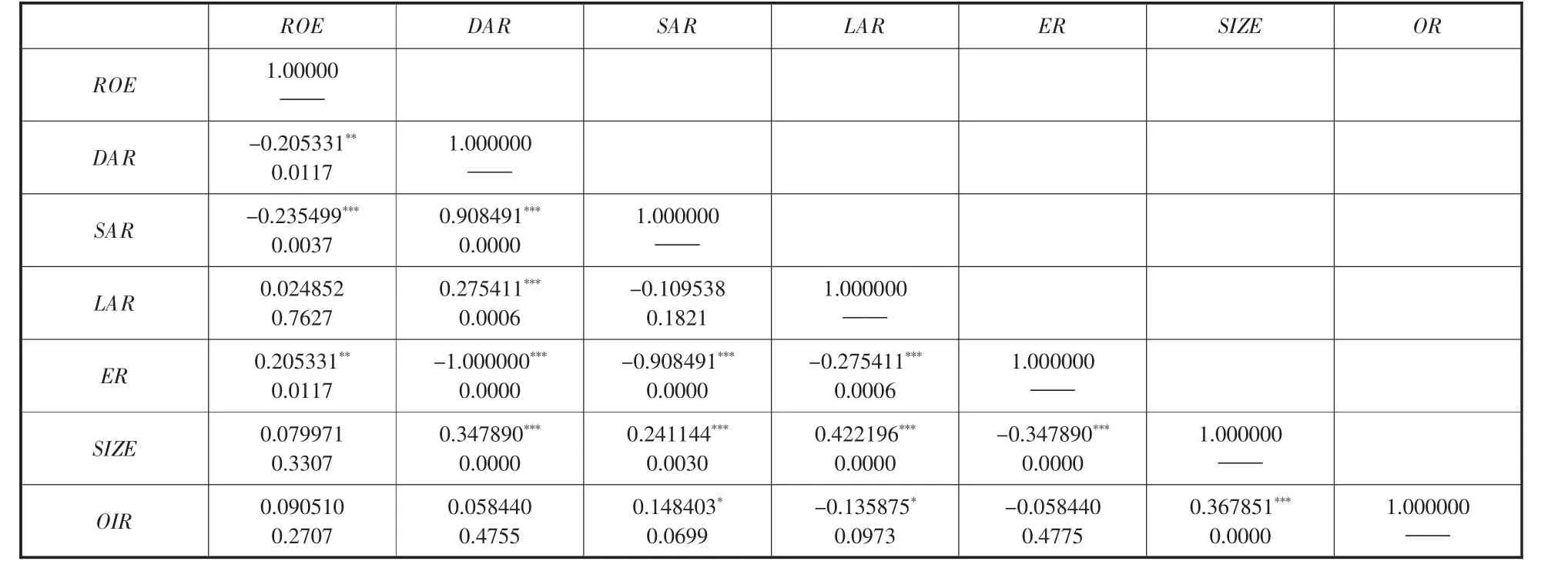

3.2 變量相關性檢驗

為了使后續的回歸結果更加準確可靠,本文首先通過Eviews10.0 對所選的相關變量進行相關性檢驗判斷各變量之間是否存在多重共線性,進而判斷解釋變量與被解釋變量之間存在何種關系,對所提假設進行初步驗證。得出的相關性檢驗結果如表2所示。

從表2 的分析結果可以看出,在0.05 的顯著性水平下,樣本物流上市公司資產負債率與企業績效呈負相關關系,這跟假設1 一致;在0.01 的顯著性水平下,樣本公司流動資產負債比與企業績效呈負相關關系,這與假設2 一致;從相關性系數來看,長期資產負債比與企業績效的呈正相關關系,但未能通過顯著性檢驗,故假設3 有待進一步驗證;在0.05 的顯著性水平下,物流上市公司的股東權益比率與企業績效呈正相關關系,這與假設4 一致。

表2 所選變量相關性系數表

3.3 回歸結果分析

3.3.1 資產負債率回歸結果分析

資產負債率回歸分析結果如表3 所示,其中資產負債率的P 值為0.0026,回歸系數為-1.898706,表明其在5%的水平上與企業經營績效(凈資產收益率) 呈現出顯著的負相關關系,則假設1 成立。根據回歸結果可以得到,企業的資產負債率需要維持在一個合理的范圍,過高會導致其償債能力降低,不利于企業持續健康的發展。

表3 資產負債率與企業績效回歸結果

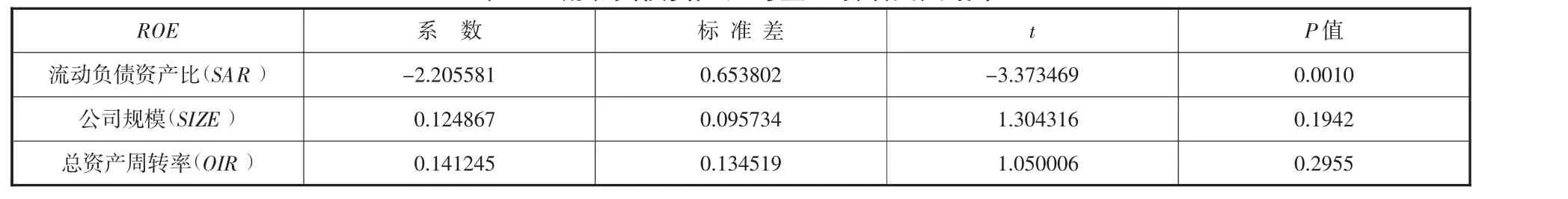

3.3.2 流動資產負債比回歸結果分析

通過回歸分析得到結果如表4 所示,易知流動負債資產比的P 值為0.001,回歸系數為-2.205581,表明其在5%的水平上與企業經營績效(凈資產收益率) 呈現出顯著得的負相關關系,則假設2 成立。由分析結果可以判斷,隨著流動負債資產比的提高,企業在短期內需要償還的債務增加,其面臨的財務風險也會隨之提高,從而使得企業經營活動存在較大的風險。

表4 流動負債資產比與企業績效回歸結果

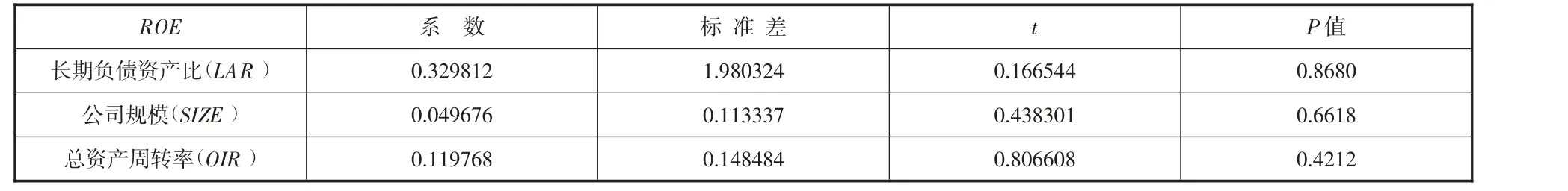

3.3.3 長期負債資產比回歸結果分析

通過回歸分析得到結果如表5 所示,易知長期負債資產比的P 值為0.868,回歸系數為0.329812,表示其在5%的水平上與企業經營績效(凈資產收益率) 正相關關系不顯著,故假設3 不成立。對于物流企業而言,其投資回報期限較長,選擇通過長期負債來進行融資可能會影響企業資金的運作,從而對企業發展形成了一定的阻礙。

表5 長期負債資產比與企業績效回歸結果

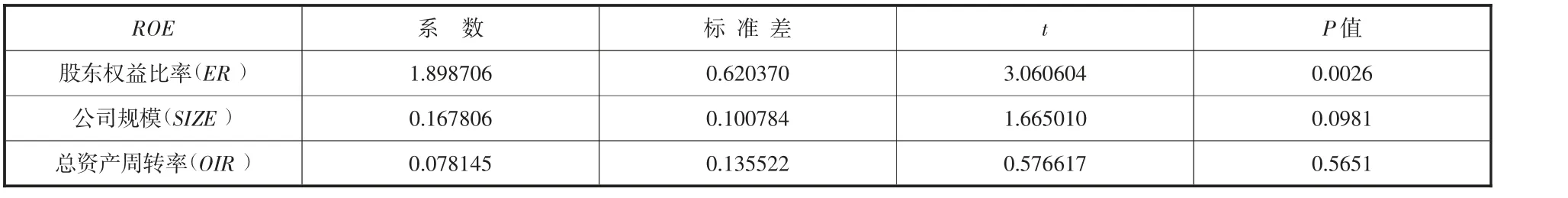

3.3.4 股東權益比率回歸結果分析

通過回歸分析得到結果如表6 所示,易知物流上市企業股東權益比率的P 值為0.0026,回歸系數為1.898706,表示其在5%的水平下與企業經營績效(凈資產收益率) 呈顯著的正相關關系,即假設4 成立。股東權益比率越大表示企業負債率越低,其面臨的財務風險就越低,使其經營績效有一定的保障。

表6 股東權益比率與企業績效回歸結果

4 研究結論與建議

4.1 研究結論

通過實證分析得出如下結論:物流上市公司資產負債率與企業經營績效呈顯著負相關關系,資產負債率的大小與企業經營風險的高低密切關聯;流動負債資產比與企業的經營績效呈顯著負相關關系,企業可能會青睞于流動負債作為籌資方式,但流動負債率的提高,企業面臨的財務風險會隨之增大,這不利于企業健康發展;物流企業長期負債資產比與經營績效呈現出不顯著的正相關關系,過多的長期負債會增加融資費用,阻礙了公司的持續健康經營;物流上市企業股東權益比率與企業經營績效呈顯著的正相關關系,股東權益比率越高則意味著負債比率越低,從而企業面臨的財務風險低,增加了企業財務的穩定性,有利于其進一步發展。

4.2 提高物流企業經營績效的建議

4.2.1 完善企業資本結構,合理降低資產負債率

資產負債率是一把雙刃劍,它既能讓企業獲得杠桿效應又會使企業面臨高額的融資費用,企業應該確定一個合適的比率,合理的負債率可以使企業進行健康地融資,從而促進企業更好的發展。其次,企業應積極提高資產負債的利用效率,結合實際情況,制定一個合理的資產負債的利用計劃,并嚴格按照計劃執行,進而提高企業的經營績效。

4.2.2 結合實際情況合理改善債務期限結構

短期融資由于能夠在短時間內解決企業資金需求使其成為大多數企業首選的融資方式,但短期負債的還款周期較短,在企業經營不景氣階段會增加其財務風險。長期負債雖然還款周期較長,但一旦過度使用會大大增加企業的融資費用,不利于企業的持續健康發展。因此,企業需要結合自身實際情況和發展規劃,適時調整長短期負債的比例,優化債務期限結構,促進其進一步發展。

4.2.3 拓寬融資渠道

企業應在發展的過程中更新自己的融資思路,積極創建全新的融資方式,探索多元化的融資渠道,對現存的融資方式進行有效結合并行使用。在空間上,要靈活運用內外部融合方式,并與其對應的渠道相結合。在融資過程中,要預判可能會遇到的風險,切實做好財務風險防范工作,在保證融資結果能夠滿足需求的同時降低企業的融資風險。