員工持股對企業創新的影響研究

王玉玨

摘 要:員工持股有助于員工對企業的認同和歸屬感,可以激發員工以企業為家的責任感和自豪感。那么員工持股對企業創新是否存在影響?文章運用實證研究方法,選取我國A股上市公司為樣本,研究了員工持股計劃的實施及其要素設計對企業創新的影響。研究發現:企業實施員工持股計劃對企業創新有顯著促進作用。

關鍵詞:員工持股 企業創新 促進

中圖分類號:F270? 文獻標識碼:A

文章編號:1004-4914(2022)02-259-03

員工持股計劃最早由美國經濟學家路易斯·凱爾索于20世紀50年代提出,此后,不斷有企業采納并認真實行員工持股的股權激勵計劃,新的激勵機制使員工在工資之外還可以因為自己對企業的貢獻額外享有企業發展紅利。此外,員工持股計劃中非高管員工持股比例越高,越能促進創新。相較于國有控股企業而言,民營企業實施員工持股計劃更能顯著促進企業創新。在員工持股計劃要素設計方面,員工持股計劃參與人數越多、實施資金規模越大、鎖定期越長,其對企業創新的促進作用越顯著。不斷增加的實施員工持股計劃的公司數量引發了研究界對員工持股計劃研究的興趣。因此,探究實施員工持股計劃是否有助于發揮激勵作用從而促進企業創新成為本文的出發點。

一、前期相關研究回顧

通過翻閱前期相關研究文獻,本文認為現有的研究主要集中在股權激勵實施效果領域,且多關注于股權激勵對企業風險偏好及企業業績的影響,以及廣告效應方面,較少聯系創新。而涉及創新的研究則多關注于股票期權對企業創新的影響以及CEO薪酬設計對企業創新的影響,有關員工持股計劃的實施對企業創新影響的研究還較為欠缺。

前期研究員工持股計劃與公司業績之間關系的文獻并未得到一致的結論,一些研究認為,員工持股計劃的實施可以減少代理成本,提升公司業績。有專家在2016年的研究中,基于2006—2015年滬深A股上市公司的數據,發現員工持股計劃激勵范圍越廣,則公司的經營績效越好。同時,這種效應在國有控股公司中更為顯著。一方面,擴大股權激勵范圍可以將公司利益與更多員工利益掛鉤,同時增強更多員工的歸屬感,從而留住更多核心員工,提升公司業績。另一方面,我國國有企業薪酬差距較小,擴大股權激勵范圍有助于彌補激勵制度的缺陷,提升企業績效。

2018年有專家構建了“管理層激勵—公司治理—激勵效果”的框架,研究表明相比民營企業,國有企業員工持股計劃的設計中管理層激勵較為不足,從而導致企業業績沒有顯著提升。他們認為應該提高員工持股計劃中管理層的持股比例,從而降低代理成本,進一步提升企業業績。同時,員工持股計劃中對管理層的監督部分也是必不可少的。研究民營上市公司樣本后,專家發現第一大股東絕對持股或持股比例低于20%時,高管的股權激勵不能發揮作用,對公司業績無顯著影響,而當第一大股東持股比例在20%~40%時,持股比例與公司業績呈倒“U”關系,高管的股權激勵對業績有著顯著影響。

也有一些研究認為,員工持股計劃的實施對公司業績沒有顯著影響。有學者以2002年前實施股權激勵的上市公司為樣本,研究發現實施股權激勵后,上市公司的凈資產收益率沒有顯著變化,對公司業績的激勵效果不明顯。研究同時發現,在不同行業中,股權激勵對公司業績的激勵效果各不相同,其中在交通行業中,激勵效果最為明顯。

關于員工持股計劃與公司風險偏好方面的研究,認為員工持股計劃的實施,可以使企業高管聚焦于企業的長期目標,增加其風險承擔能力。有專家研究了在實施股票期權的情況下,一些石油和天然氣公司CEO如何應對開發新資源過程中的風險。研究發現,來自勘探活動的未來現金流量的變化系數(勘探風險)與樣本公司的股票期權對股票收益波動的敏感性呈正相關。這也證實了高管持股可以有效激勵他們投資更具風險的項目,從而減少管理層激勵問題。但該研究僅針對于單個行業的小部分樣本,因此存在一定局限性。2012年,有海外專家研究發現,持股計劃會激勵風險規避型的CEO增加公司風險,主要是通過增加系統性風險,而非增加非系統性風險,這樣的差異主要是因為CEO可以通過交易市場投資組合來對沖任何不想要的增加的系統性風險。因此,他們認為持股計劃并不能誘導CEO投資那些有一定風險的能帶來正NPV的項目,如果那些項目主要由非系統性風險構成,且存在一定增加系統性風險的可能。

二、研究設計

(一)研究假設

依據前期研究以及相關理論,通過對我國企業的實際狀況的了解,本文提出以下假設:

假設1:相比未實施員工持股計劃的企業,實施員工持股計劃的企業創新產出更高。

假設2:實施員工持股計劃的企業非高管員工持股比例越高,越能促進企業創新。

假設3:相比國有企業,民營企業實施員工持股計劃更能促進企業創新。

(二)樣本選擇

因我國正式的員工持股計劃在2014年6月證監會頒布指導意見后才開始實施,本文選取2014—2020年間滬、深A股上市公司為研究樣本,研究2014—2017年之間實施的員工持股計劃對后一期2015—2018年創新產出的影響。員工持股計劃相關數據來源于CNRDS數據庫與同花順iFInd數據庫;專利申請及其他數據均來自CSMAR數據庫。其中,本文剔除了同年度發布多期員工持股計劃的樣本公司,僅保留其第一期員工持股計劃。根據研究慣例,本文對樣本進行了以下處理:剔除ST和*ST類公司;剔除證監會門類行業為金融行的公司;剔除期間股東大會議案未通過和停止實施的公司樣本;剔除樣本期間數據缺失的公司。經上述處理,本文初步獲得了共9348個“公司—年度”樣本,其中包含1119個實施了員工持股計劃的“公司—年度”樣本,以及8229個未實施員工持股計劃的“公司—年度”樣本。

(三)數據來源

1.企業創新數據。本文應用兩種方法衡量企業的創新產出。首先本文應用企業實施員工持股計劃當年的專利申請數量(Apply)來衡量企業創新產出。其次,本文應用企業實施員工持股計劃后一年的專利授予數量來衡量創新產出。采用這兩個指標的原因在于:專利申請更具即時性,而專利授予往往需要一年左右的時間,存在一定的滯后性,選擇后一年度的專利授予數量可以有效緩解滯后性帶來的偏差;相對于專利申請,專利授予需要經過國家專利局的認證,更能反映出企業創新的質量和效率。

2.員工持股計劃數據。員工持股計劃(ESOP)為上市公司是否實施員工持股計劃,若實施,其值為1,否則為0。在后續進一步研究中,本文還考慮了員工持股計劃的不同特征:ESOP員工持股比例(Esop_emp);員工持股計劃實施規模(Realsize);員工持股計劃參與人數(Esopno);員工持股計劃鎖定期(Lock)。

(四)變量設計

1.解釋變量。

2.控制變量。

(五)模型設計

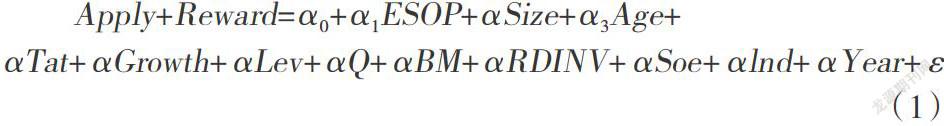

本文構建模型(1)檢驗實施員工持股計劃對企業創新的影響,由于專利授權往往需要一年時間有滯后效應,本文用第t期的專利申請數量Apply和第t+1期的專利授權數量Reward這兩個變量度量,本文對專利數加1后取自然對數。

ESOPi,t為虛擬變量,為第i個公司在第t年是否實施員工持股計劃,實施則取1,未實施則取0。此外右側為第t期的控制變量。本文重點關注回歸系數α1。如果α1顯著大于0,則驗證了假設1的推斷,即實施員工持股計劃促進了企業創新產出。

為檢驗假設2,構建多元回歸模型(2),預期顯著為正。

假設3在模型(1)的基礎上,分為國有企業與民營企業兩組,分別進行回歸。預期國有企業組α1不顯著為正,民營企業組α1顯著為正。

三、研究結果分析

(一)描述性統計

從表3中可以看出,實施員工持股計劃公司的專利申請量、授權量、規模、前三位高管的薪資均顯著高于未實施員工持股計劃的公司,而其企業年齡、資產負債率、現金資產比、人均固定資產、人均收入、雙職合一、股東會規模、股權集中度與賬面市值比均顯著低于未實施員工持股計劃的公司。此外,實施員工持股計劃的企業以民營企業為主。

(二)PSM傾向性得分匹配

由于企業實施員工持股計劃可能并不隨機,可能由企業的特征決定。因此,為了解決樣本選擇的偏差問題,本文采用傾向得分匹配法(Propensity Score Matching, PSM)來控制樣本選擇偏差問題,基本思想為找到與實施員工持股計劃的實驗組匹配盡可能相似的未實施員工持股計劃的對照組,通過實驗組與對照組在創新表現上的差異來判斷員工持股計劃對企業創新的影響。

本文首先通過Logit模型估計每家企業的傾向得值,并選擇企業的一系列特征作為協變量,剔除不滿足共同支撐假設(common support)的樣本,采用一配一的最近鄰匹配法,為實驗組匹配最相近的對照組,構建模型(3):

本文從企業資產負債水平、盈利能力、成長能力、融資約束、公司治理結構、創新能力等選擇了如下特征變量作為協變量,包括產權性質(Soe)、公司規模(Size)、公司年齡(Age)、總資產周轉率(Tat)、營業收入增長率(Lev)、凈資產收益率(Roe)、現金資產比(Cashasset)、人均固定資產(PPEpp)、人均收入(Salespp)、雙職合一(Dual)、董事會規模(Board)、第一大股東持股比例(CR)、托賓Q(Q)、賬面市值比(BM)、前三高管薪酬(Wage)以及創新投入(RDINV)等協變量。

經過匹配,本文最終得到了實證研究樣本,包含932個實驗組“公司—年度”樣本和對照組“公司—年度”樣本894個。本文對匹配前后的實驗組與對照組進行了特征差異檢驗,結果如表4所示,從中可以看出,在匹配之前,多數特征變量的差異性檢驗結果均在1%的水平上顯著,而在匹配之后,所有特征變量的差異性檢驗結果均不顯著。本文的傾向得分匹配過程較好地緩解了樣本自選擇偏差,應用該匹配樣本開展后續實證研究較為合理。

四、研究結論

通過以上分析,本文認為,員工持股計劃的實施,有利于提升企業的創新能力。同時在新的時代中,創新已經成為提升企業競爭力的核心戰略之一。因此,如何設計適當的激勵機制來提高創新生產力構成了對企業創新實踐的挑戰。此外,研究還發現,員工持股計劃非高管員工持股比例越高,越能促進創新。相較于國有控股企業而言,民營企業實施員工持股計劃更能顯著促進企業創新。在員工持股計劃要素設計方面,員工持股計劃參與人數越多、實施資金規模越大、鎖定期越長,員工持股計劃對企業創新的促進作用越顯著。

參考文獻:

[1] 孟慶斌,李昕宇,張鵬.員工持股計劃能夠促進企業創新嗎?——基于企業員工視角的經驗證據[J].管理世界,2019(11)

[2] 陳效東.誰才是企業創新的真正主體:高管人員還是核心員工[J].財貿經濟,2017(12)

[3] 呼建光,毛志宏.新時期員工持股計劃:止步還是前行[J].南方經濟,2016(07)

(作者單位:杭州大馳稅務師事務所有限公司 浙江杭州 311203)

(責編:賈偉)

3808501908248