代建瘋長

周慧嫻

萬科董事長郁亮看著手中慘淡的數據表無奈地表示,整個房地產已經來到了“黑鐵時代”。

2014年,郁亮提出了房地產行業正由黃金時代轉入白銀時代的概念,當時間的坐標軸向后撥動8個刻度后,房地產行業竟直接越過“青銅”,直接進入“黑鐵時代”。

時代的巨浪下,SOHO中國再次重啟了資產處置計劃。在“賣身”黑石的計劃告吹后,SOHO中國宣布以7折價格銷售京滬兩地物業。

在白銀就要變質成黑鐵的關頭,恒大的爆雷率先摧毀了房地產行業粉飾的太平。爆雷沉悶的余音就像緊繃在大提琴上的錯音,至今撕咬著恒大的神經。公司總結旗下多個區域公司自救案例,形成復工復產十余種模式,其中就包括政府平臺公司代管代建代售這樣比較罕見的手段。

“2021年下半年以來,幾乎天天加班,公司新業務多到忙不過來了,一些國企、央企主動找到我們談合作。部門內部也沒有裁員,反而還在大舉招人。”一位代建公司的高管如是說。

代建已經成為擦亮黑鐵的砂紙,相比房地產商,代建方越過了拿地融資環節,直接為土地擁有方開發建設項目,是一種輕資產模式。

在整個房地產行業下行的當下,代建卻用力向上生長。“代建第一股”綠城管理股價從去年9月至今年2月的漲幅超過100%,甚至刷新了上市以來的成績,總市值一度超過140億港元。

然而就在幾年前,房地產公司沐浴著黃金、白銀時代的榮光時,代建行業卻一片肅殺。

中指院數據顯示,2018年中國僅有24家大型代建公司,只有4家專門的公司負責代建業務。代建,其實是一個踮踮腳就能觸及到天花板的行業。

億翰智庫研究報告指出,地產規模總量呈現下降的趨勢,行業整體趨勢限制了代建領域的利潤想象力,未來10年代建規模大約在2萬億元左右。

此外,代建產生的營收相對較低,基礎代建費通常是按建設總投入的3%~5%取費,高達10億元的項目,產生的代建費用也不過是3000萬~5000萬元。

其次,代建行業的日常就是同風險與挑戰共舞,一些藏在合同中的細節就是潛伏在利潤表中的殺手。執行過程中代建單位自主權限有限,因而雙方在敲定合同時,設計方案報審、總包單位的確定等都將決定管理難度的大小,并左右項目管理的成本。

對此,綠城管理CEO李軍表示:“代建不是開發,不由投資決定,而是要為所有不同的委托方提供按需定制的服務,因為委托方的需求是多樣性的,管理必須柔性化。”

委托方的高要求也鑄就了該行業的高門檻,不少龍頭房地產企業同時也握著代建商的門票。有委托方尋求代建支持更多的是想借助代建方的品牌效應,形成比自身品牌價值更高的溢價。針對有這樣需求的委托方,除了最基礎的管理費,代建方還需收取一定的品牌費和銷售分成。

一旦這樁“貼牌生意”未達到預期盈利,或項目方中途抽調資金,甚至是項目停工爛尾,代建方非但收不到錢,因糾紛產生的費用甚至將覆蓋此前產生的利潤。

綠城管理產生的數據也證實了代建這樁“貼牌生意”的驚險,其應收賬款壞賬準備率2017年時才2.5%左右,到了2018年撥備的數值已經達到了19.93%。

正因如此,行業的肅殺讓代建不為普通大眾所熟知。

直到2家代建公司的上市,讓代建行業這張曾經是拋光金銀的擦布被更多人看到,并最終為變身黑鐵砂紙鋪墊了可能。

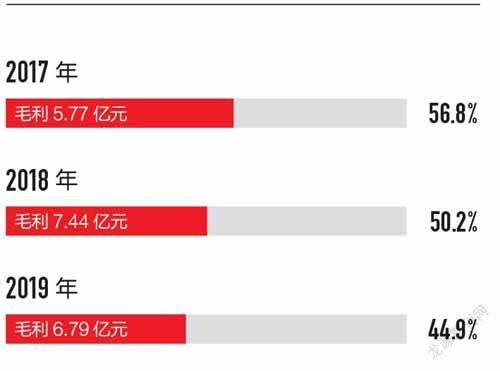

2020年,綠城管理上市前夕卻深陷輿論的風暴,公司毛利率連續3年下滑,備受資本質疑。

2017-2018年末及2019年前3季度,綠城管理持續經營業務的毛利為5.77億元、7.44億元和6.79億元,毛利率分別為56.8%、50.2%和44.9%。

這是因為綠城管理是一位膽大的“游戲玩家”。

為坐穩市場規模第一的位置,綠城管理似乎陷入了迷戀規模的怪圈。

它選擇與中小型地方代建公司聯手,用合營模式打江山。綠城管理與項目擁有人簽訂協議后,將業務轉移給合營公司承接,最后抽成。具體操作為,綠城管理將業務伙伴提供的代建服務產生的管理費確認為收入,按照利潤攤分協議收取20%~30%,余下部分作為銷售成本支付給合營公司。

整個過程中,綠城管理頗有“出賣”品牌的意味,盡管降低了合營企業對公司財務的影響,但這樣的模式宛如一顆潛伏在品牌美譽度旁邊的定時炸彈,如若合作的中小型地方代建公司所交付的工程質量不盡如人意,綠城管理的金字招牌含金量勢必下滑。南京、杭州等地均發生多起購房業主維權事件。并且隨著盈利能力更弱的合營模式比重擴大,綠城管理利率水平被進一步壓縮。以至于在上市2年后,綠城管理仍舊沒有交出一份令市場滿意的利潤表。瑞信預計,2021年綠城管理合營項目的收入貢獻增加以及政府項目的毛利率下降,整體毛利率將溫和下降至46%。

此外,綠城中國的永續債規模一直居于高位。截至2021年上半年,公司的永續債規模為185.37億元。永續債“明股實債”,用戲謔的說法就是將借到的錢放到權益科目,雖然可以降低負債率,卻也因要支付利息,嚴重侵蝕公司的凈利潤。

這意味著綠城管理存在“虛胖”的問題,如果行業遭遇寒冬,綠城管理屆時便不會風光如此。

這讓另一家敲鐘的代建巨頭中原建業搶占了話語權。在分羹代建行業的游戲中,中原建業打的是保守牌,其采取的是直接管理業務模式,無需與分包商及合作伙伴分攤費用收入,凈利率較高。

在收入遠低于綠城管理的前提下,中原建業凈利潤在2018年、2019年超過前者。其2021年末20.58%的資產負債率也遠低于綠城管理的40.90%。與此同時,中原建業今年上半年凈利潤率高達57%,居于行業第一位。

即便如此,在這場游戲中,中原建業始終略遜一籌。綠城管理并非所有商業代建項目都選擇了合營模式,大部分收入均為自營所得,對利潤率的影響有限。不僅如此,中原建業的保守還體現在其業務基本為收益率較高的商業代建,委托方多為中小房企,業務鏈且客戶范圍都比較單一。而綠城管理則是一名多面手玩家,業務包含商業代建、政府代建等。

不同于營收結構由管理費、品牌費和銷售分成構成的商業代建,政府代建通常是由政府委托或是招標,收益主要來源于項目預算的分成,利潤空間一般小于商業代建。

有分析人士指出,盡管目前商業代建為行業主流,但是隨中小房企土地儲備越來越少,土地獲取難度加大。相比之下,政府代建不僅符合國家政策導向,也基于服務民生需求,未來會擁有廣闊的市場,未來或許會占據主流。

已經搶先握住政府代建入場券的綠城管理準備乘勝追擊,明確表示未來將大力發展政府代建。再加上政府部門較為重視代建企業以往漂亮的成績,這讓小型代建公司望塵莫及。

“我把所有的派息和目前能動用的錢都買成公司股票了。”在代建這條路上越走越明了的李軍站在浪尖上,率先為時代樹立了風向標。在綠城管理去年業績會發布之前,李軍就在早盤期間增持了綠城管理的股票,耗資287萬港元,增持61.5萬股。

受行業影響,其母公司綠城集團盡管銷售額下滑,但卻沒有給其造成直接的動蕩。

相反,建業集團現金流壓力大,又因腹背受敵公然哭窮。2021年9月9日,在新冠肺炎疫情和河南洪災的雙重夾擊下,作為當地地產一哥的中原建業集團,發出“求救信”,請求政府協調償還50億元欠款。

到如今,余波未平,建業集團旗下3家上市公司換帥,其中就包括中原建業板塊。人事動蕩的另一面可被詮釋為積極自救,但卻也給了綠城集團拉開賽道距離的時間。

在代建領域的紅利翻涌疊加到房地產行業整體下行的當下,不少房地產開發企業嗅到了行業風向的轉變,紛紛入局。

不只是恒大,萬科、碧桂園等業內巨頭也開始染指代建領域:萬科成立了一家代建公司;有傳聞稱碧桂園在內部年度會議上,多次提及了代建。

盡管該行業存在天花板,但與歐美國家對比,目前國內代建的整體滲透率不足10%,仍有較大的市場空間。再加上房地產行業逐步成熟,房地產行業呈現出專業化、服務化的特征,代建也被更多人所接受。

地產“黑鐵時代”的到臨讓之前盲目擴張的房企資金鏈承受了巨大的壓力,在去年集中供地潮中地方國資激流勇進。但這類型的地方國企缺乏開發經驗,需要代建方介入。

除了國企,目前房地產已經成為不良資產重災區,資產管理機構手中大量的地產類不良資產急需華麗轉身。

4大AMC(資產管理公司)手中地產類不良資產,占比持續保持在50%左右。再加上4大AMC自有一套“投融管退”機制,可以將不良資產直接轉賣給房地產公司或其他金融機構。而在房地產“黑鐵時代”,4大AMC更偏向主動將不良資產改造成優質資產,通過市場銷售來實現項目變現。

房地產開發和項目管理同樣是4大AMC的軟肋。這就給了房地產開發商繼續深度介入更多不良資產處置的機會,并抬高代建行業天花板。

對于代建行業的未來,綠城管理很有信心。在綠城管理活動密集的1月份,李軍又一次增持了公司股票,他以平均價格每股5.249港元增持該公司23.2萬股股份,總代價約為121.78萬港元。

但代建溝通成本、風險責任與所獲得的收益有限這些因素依然存在,并不會因為行業的爆火而逐漸消失。

而行業龍頭綠城管理在率先領跑的同時,卻也無法達成自己圈定的目標。

綠城中國董事會主席張亞東曾提出了代建項目在2025年完成1500億元的銷售目標。現實卻是因為迷戀市場規模,其銷售額增長率被逐年壓縮。2018年綠城中國代建業務銷售額同比增長率為28.4%,較2017年同期下滑109.2個百分點。到2020年,其增長率就跌倒了12.2%,若按照這樣的速度,想要實現這一“小目標”,綠城管理還需加速奔跑。

在房地產行業的寒冬,代建行業卻迎來了一個暖春,不過當溫潤的春風襲來時,綠城管理也感受到了春風中的寒意,悄悄打了一個冷顫……

——關注自然資源管理