基于VAR-VEC模型對我國外匯儲備規模決定因素的實證分析

梁耀光

一、引言

在過去半個多世紀,西方學者就儲備規模的適度性問題提出了各種主張,例如比率分析法和回歸分析法等。在國內,學者們主要是基于國外已有的文獻和理論,再按照我國具體情況對外匯儲備規模的決定因子進行實證研究。時至今日,縱然國內外學術界仍未能就外匯儲備規模適度性的界定達成共識,但過去的研究成果確實挖掘出一些有意義的外匯儲備規模的影響因素。

本文借鑒于此,但不拘泥于所謂的規模適度性問題,聚焦運用協整理論來構建VAR模型和VEC模型,并利用1991-2020年的宏觀經濟變量的年度數據,包括外匯儲備存量、人民幣兌美元匯率、進口總額與GDP之比值、國家外債償債率、國外凈資產、CPI和美元貸款利率,進行實證分析我國外匯儲備存量變動的長期與短期的決定因素,并進行脈沖響應和方差分解來剖析各個決定因素與外匯儲備存量之間的動態關系。最后,本文做出總結。

二、相關理論和文獻綜述

西方學者從事外匯儲備適度規模的研究由來已久。Triffin(1960)認為一國的國際儲備需求會隨著國際貿易增長而增長,并提出以國際儲備與進口總額的比率來度量儲備規模的適度性。這種比率分析法雖然簡捷,但卻忽略了其他可能影響儲備存量的因素。Heller(1966)較早提倡成本收益分析法,而Agarwal(1971)就著發展中國家的特殊情況改進了Heller模型,強調以收益最大化和成本最小化的交點來度量適度儲備需求量。可是,Agarwal模型忽略了外匯儲備調節中借入儲備和宏觀經濟調節的可替代性,以及進口支付和償付外債等外匯儲備的基本需求源,因此仍有待完善。Frenkel(1974)提出的儲備需求函數運用了多元回歸技術,通過構建不同的經濟計量模型以研究儲備規模的適度性。回歸分析法引入了諸多宏觀經濟變量,使得儲備需求的分析更加全面。

國內文獻主要是圍繞著上述的國外理論,繼續深挖適應我國實際情況的外匯儲備決定因素,再進行實證研究。王國林(2001)和談明明等(2006)通過比率分析法并使用諸如儲備量與進口總額比率、與GDP比率、與外債規模比率等進行研究,前者得出的結論是我國外匯儲備規模適度,但后者卻發現儲備規模過大。陳紅蕾(2001)借鑒適合發展中國家使用的Agarwal模型,從外匯儲備成本與收益的視角分析我國的儲備規模,發現其存量超額。劉藝欣等(2019)利用進口總額、外債余額和人民幣兌美元匯率構建了一個誤差修正模型,發現人民幣兌美元匯率的變化對外匯儲備的變動起著最大作用。

綜上,國內外學者雖然仍未能就外匯儲備適度規模界定出統一的標準,但已有文獻啟發了本文選取各種可能合適的宏觀經濟因素來充當本研究中的解釋變量。

三、實證設計

(一)變量選取與數據來源

基于上述的理論分析,本文采用經濟計量方法,研究人民幣兌美元匯率、進口總額與GDP之比值、國家外債償還率、國外凈資產、CPI和美元貸款利率共6個因素對我國外匯儲備規模的影響。我國的外匯儲備存量(FXR)反映其規模,被選取為被解釋變量。此外,本文擬選取下列宏觀經濟指標作為解釋變量:

1.人民幣兌美元匯率(EXR)。人民幣升值(即EXR下降)有助誘發外國游資流入,增加FXR,反之則減少。

2.進口總額與GDP之比值(IMG)。IMG越大即意味著對外依存程度越高,預期所需的FXR就越大,相反亦然。

3.國家外債償債率(DRI)。國家外債的還本付息需要動用外匯儲備,DRI(即外債的還本付息與外匯收入之比值)越高,代表外債負擔狀況越差,預期所需的FXR則越大,反之則越少。

4.國外凈資產(NAV)。NAV是 我國對外資信地位的象征,指標越大,代表對外融資能力越強,預期所需的FXR則越少,相反亦然。

5.居民消費價格指數(CPI)。CPI越高,反映國內物價上漲。此時,出口商品的難度可能增加,而國內居民可能改為購買外國商品。當國際收入減少,但同時需要應付較大的國際支出,預期所需的外匯儲備量將會增加,反之亦然。

6.美元貸款利率(OPC)。持有外匯儲備機會成本的精確計算較為復雜,本文采用美元貸款利率充當相關機會成本的替代指標。指標利率越高,意味著機會成本越大,外匯儲備量則該降低,反之則上升。

本文選取上述變量于1991-2020年的年度數據進行研究,所選用的數據分別從中國人民銀行、海關總署、國家統計局、國家外匯管理局、以及國際貨幣基金組織的官方網站下載。為減少數據原始序列的波動性,本文對所有變量取自然對數,并透過EViews 11軟件進行數據處理。

(二)理論模型的提出

傳統以經濟理論為依據的計量方法一般無法對變量之間的動態聯系作出嚴密的闡述,本文提出運用協整理論以構建VAR模型和VEC模型,并通過脈沖響應和方差分解以分析外匯儲備規模與其決定因素之間的動態關系。原始的VAR模型沒有考慮協整理論,若體系中的變量都是滿足1階單整的I(1)序列且通過Johansen協整檢驗的話,差分后的原始VAR模型難免疏忽了變量之間的長期均衡關系,即協整關系。此時,如果在VAR模型中加入協整關系,即加入誤差修正項,這種含有協整約束的VAR模型即成VEC模型,可以應用于具有協整關系的非平穩時間序列的建模。VEC模型考慮了誤差修正項所表述系統對均衡關系的偏離而所需作出的長期與短期的調節信息,可以用來判斷內生變量經過短期調整后在長期是否收斂于協整關系。換言之,本文所選用的VEC模型能夠刻畫出體系內各個變量時間序列之間的動態調整過程。

四、實證結果與分析

(一)平穩性檢驗

為了避免偽回歸,對所有變量的對數原序列和其1階差分序列進行ADF單位根檢驗,結果列載于表1。

對于所有變量的對數原序列,ADF統計量均大于5%顯著性水平下的臨界值,說明其非平穩性。然而,經過1階差分后,ADF統計量均小于5%顯著性水平下的臨界值,確定其為平穩時間序列。因此,體系中各個變量都是服從1階單整的I(1)過程,意味著我國外匯儲備存量的對數與6各解釋變量的對數可能存在協整關系。

(二)VAR模型的構建

本文利用LR、FPE、AIC、SC和HQ信息準則共5個評價指標來選擇無約束VAR模型的最優滯后階數,結果如表2所示。

5個評價指標皆顯示VAR模型的最優滯后階數為2階,因此本文構建了VAR(2)模型。由于VAR模型的穩定性是其成功構建的關鍵,故本文利用AR根圖檢查其穩定性,發現模型中不存在大于1的特征根,全數落在單位圓內,確定VAR(2)是一個穩定的模型。

(三)Johansen協整檢驗

為了確定各個變量之間是否存在長期均衡關系,本文進行Johansen協整檢驗以找出協整方程(如適用)的個數。由于Johansen檢驗的被解釋變量為原序列的1階差分,故協整檢驗的滯后階數該是無約束VAR模型的最優滯后階數減去1。結果如表3所示。

可見,跡統計量和最大特征值統計量均分別大于其5%臨界值,表明一致拒絕最多6個協整向量數目的原假設,EViews 11結果同時指出在5%顯著性水平下存在7個協整方程,說明了外匯儲備的對數原序列與各個解釋變量的對數原序列之間存在協整關系。

(四)VEC模型的構建

從上文可知,體系中所有變量的對數都是服從1階單整I(1)過程,并且已經通過Johansen協整檢驗,因此可以進一步在VAR(2)模型中加入誤差修正項,從而求得VEC模型。其中,誤差修正項為:

而VEC模型為:

從上可見,在誤差修正項ECM(-1)方程右方的LNEXR(-1)、LNDRI(-1)、LNNAV(-1)、LNCPI(-1)和LNOPC(-1),它們各自系數的t值都通過5%顯著性水平檢驗,只有LNIMG(-1)系數的t值不能通過,說明LNIMG(-1)在長期均衡水平的調節中并沒有顯著的影響。整體上,誤差修正項ECM(-1)的系數為負(即-0.1410),滿足反向修正機制,其t值為-3.2547,意味著通過5%顯著性水平檢驗,表明LNFXR能夠實現向著各個宏觀經濟變量之間長期均衡水平的調節。當短期波動偏離長期均衡關系時,系統將以-0.1410個單位的自我修正速度進行反向調節,促使各個宏觀經濟變量緩緩地回復到長期的均衡狀態。

根據上述VEC模型的回歸結果,滯后1期的外匯儲備變化率D(LNFXR(-1))、滯后1期的國外凈資產變化率D(LNNAV(-1))和滯后1期的居民消費物價指數變化率D(LNCPI(-1))的相關系數之t值都通過5%顯著性水平檢驗。從三者的系數來看,D(LNFXR(-1))和D(LNCPI(-1))對當期的外匯儲備變化率D(LNFXR)起著顯著的正向作用,當D(LNFXR(-1))和D(LNCPI(-1))每增加1%,當期的外匯儲備變化率將分別增加1.3029%及2.7280%。相反,D(LNNAV(-1))則對當期的外匯儲備變化率起著顯著的反向作用,當前者每增加1%,后者將降低1.8089%。顯然,針對CPI和國外凈資產對外匯儲備存量的影響而言,實證結果與本文變量選取與數據來源提出的分別是正向和反向的理論關系是相符的。

至于滯后1期的人民幣對美元匯率變化率D(LNEXR(-1))、滯后1期的進口總額與GDP之比值的變化率D(LNIMG(-1))和滯后1期的國家外債償債率的變化率D(LNDRI(-1)),從三者的系數來看,D(LNEXR(-1))對當期的外匯儲備變化率D(LNFXR)起著正向作用,而D(LNIMG(-1))和D(LNDRI(-1))則對D(LNFXR)起著反向作用。由此可見,就人民幣兌美元匯率、進口總額與GDP之比值和國家外債償債率對外匯儲備存量的影響而言,實證結果與本文變量選取與數據來源提出的理論關系卻恰恰相反。然而,由于這三個解釋變量的相關t值皆沒有通過5%顯著性水平檢驗,表明了它們的短期波動對當期外匯儲備變化率并沒有顯著的影響。

此外,就滯后1期的美元貸款利率變化率D(LNOPC(-1))而言,期系數為-0.1506,說明它對當期的外匯儲備變化率D(LNFXR)起著負向作用。雖然這個實證結果與本文變量選取與數據來源所提出的反向理論關系保持一致,然而系數的t值卻未能通過5%顯著性水平檢驗。換言之,D(LNOPC(-1))的短期波動并不對當期外匯儲備變化率構成顯著的影響。

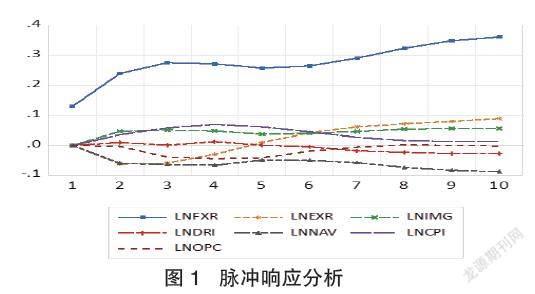

(五) 脈沖響應

在VEC模型的基礎上,本文選用了脈沖響應分析,通過隨機誤差項加1個標準差大小的沖擊以度量其對外匯儲備的對數LNFXR的當期值和未來值所帶來的響應。通過構建脈沖響應函數,繪制出脈沖響應圖(見圖1)以便直接觀察。圖中的橫軸表示期數,縱軸表示LNFXR的波動大小。

根據圖1所示,LNFXR對自身實施一個沖擊后,從一開始均顯示出正向影響,第4至5期的正向影響有輕微回落的跡象,隨后響應再次逐步攀升,在第10期仍沒有收斂的苗頭。還有,當LNCPI對LNFXR實施一個沖擊后,從第2期起一直表現出正向影響,在第4期達到高峰之后,正向影響逐漸減弱。此外,當LNNAV對LNFXR實施一個沖擊后,從第2期開始均顯示出反向影響,而第5期的負向影響輕微減弱,隨后反向影響再逐漸加劇,在第10期仍沒有收斂的跡象。簡單而言,LNFXR和LNCPI的沖擊對LNFXR帶來正向影響,而LNNAV的沖擊則對LNFXR帶來反向影響,這些發現與本文研究結果基本一致。

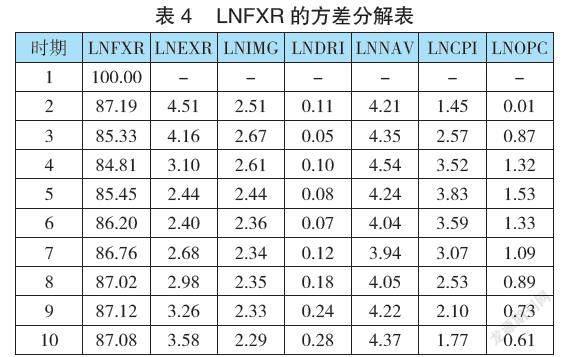

(六)方差分解

當外匯儲備的對數LNFXR受著各個變量的對數之沖擊時,方差分解可以刻畫出在動態變化過程中各個變量的正交沖擊對LNFXR所作出的貢獻度,進而評價各個變量的相對重要性。結果如表4所示。

從上述LNFXR方差分解表可見,LNFXR主要是受著自身的影響,而這一影響由開始至第4期逐漸輕微下降,其后慢慢回升而趨于大致穩定。相比而言,各個解釋變量的對數之影響相對較小,從開始至第10期中間的變化相對甚微,貢獻度保持著基本穩定。

五、結論

本文旨在研究我國外匯儲備規模的決定因素,選取了人民幣兌美元匯率、進口總額與GDP之比值、國家外債償債率、

國外凈資產、CPI和美元貸款利率等的解釋變量。基于1991-2020年的年度數據,構建了含協整約束的VAR(2)模型,即VEC模型,并通過脈沖響應和方差分解對外匯儲備規模的決定因素進行實證研究,從而得出變量之間的長期均衡關系和短期關系。本文得出以下的研究結果,對我國的外匯儲備規模管理提供了理論與實際的參考意義。

在VEC模型中,誤差修正項ECM(-1)的系數為負(即-0.1410),并且在5%顯著性水平下顯著,滿足反向修正機制,表明外匯儲備存量能夠向著與各個解釋變量之間的長期均衡水平實現動態調節。當短期波動偏離長期均衡關系時,系統將以-0.1410的自我修正速度進行反向調節,促使各個宏觀經濟變量緩緩地回復到長期的均衡狀態。

在諸多的解釋變量中,國外凈資產和CPI是我國外匯儲備規模的主要決定因素。無論在長期或短期而言,代表著我國對外融資能力的國外凈資產對外匯儲備存量有著顯著的反向關系,以及代表著我國物價水平的CPI對外匯儲備存量有著顯著的正向關系。在脈沖響應的分析中,國內凈資產和CPI的沖擊對外匯儲備存量分別帶來反向及正向的動態影響,而在方差分解的分析中,這兩個變量的正交沖擊對外匯儲備存量僅有微弱的貢獻度。至于本文研究的其他因素,如人民幣兌美元匯率、國家外債償債率、美元貸款利率和進口總額與GDP之比值,雖然前三個因素在誤差修正項內有著一定程度的長期調節作用,但是它們的短期波動在統計上并沒有對外匯儲備規模表現出顯著的影響。

參考文獻:

[1] 陳紅蕾.關于我國外匯儲備適度規模的思考[J].國際貿易問題,2001(8):46-51.

[2] 劉藝欣,馬少康.我國外匯儲備適度規模問題研究[J].當代經濟研究,2019(4):88-94.

[3] 談明明,陳立俊.論我國巨額外匯儲備的負效應[J].財經科學,2006(8):30-35.

[4] [美]羅伯特﹒特里芬著.陳尚霖,雷達譯.黃金與美元危機:自由兌換的未來[M].北京:商務印書館,2021.

[5] 王國林.我國外匯儲備適度狀況定量分析[J].亞太經濟,2001(5):49-52.

[6] Agarwal,J.P.. Optimal Monetary Reserves for Developing Countries [J]. Weltwirtschaftliches Archiv,1971 (107):76-91.

[7] Frenkel, J.A.. The Demand for International Reserves by Developed and Less-Developed Countries [J]. Economica,1974 (41(161)):14-24.

[8] Heller,H.R.. Optimal International Reserves [J]. The Economic Journal,1966 (76(302)):296-311.

作者單位:上海財經大學