后疫情時期資本結構、股權結構與企業價值

■趙建輝

(中國財政科學研究院,北京 100142)

突如其來的新冠肺炎疫情堪稱2020年最大的黑天鵝事件,對于原本就脆弱的經濟而言無疑于雪上加霜。剛過去十多年的2008年金融危機造成了二戰以來全球最為嚴重的經濟衰退以及全球最為緩慢的復蘇。根據以往經驗,全球經濟波動周期在二戰后大致為七到十年,每個周期通常會經歷兩到三年的波谷,然后全球經濟增速可逐步恢復至較高水平。然而,在2008年金融危機后,世界經濟陷入了“長期停滯”,很多國家至今仍未恢復到危機前的水平。人類歷史上經歷過數次瘟疫的沖擊,但很少有一次象今天新冠肺炎疫情一樣波及全球,人們越來越擔心,疫情會不會演變為堪比1929-1933年的大危機?雖然對于疫情帶來的影響,目前沒有人可以給出確切的答案,但可以肯定的是疫情對經濟的巨大沖擊已不可避免。身處危機中的企業必須面對現實,認真剖析疫情可能帶來的影響,將損失減少到最低,以求能在危機中活下來,并為以后的復蘇打下基礎,企業要考慮的不僅包括疫情當年,還必須考慮疫情后帶來的蕭條。基于以上分析,本文將新冠疫情視為不確定性的極端表現,考察企業財務杠桿及股權結構對極端事件的抵御能力,研究不同財務杠桿及股權結構對企業在疫情爆發及后期價值的影響,為企業走出困境,實現復蘇提供指引。

一、理論分析及研究假設

(一)采用2008年金融危機作為2020年新冠疫情事件替代的合理性

2008年金融危機是距離最近的一次造成全球經濟大衰退的極端事件,2020年新冠疫情是目前正在進行的、對經濟破壞程度猶勝于2008年金融危機的極端事件,盡管兩種事件的起因存在本質區別,但是都共同造成了極為類似的結果:全球經濟遭受重創,經濟復蘇漫長,企業經營舉步維艱,破產率、失業率居高不下。后疫情時代面臨的是與后金融危機時代所類似的財務結果,企業價值往往通過財務結果反映,也就是說雖然造成財務結果的原因不同,后疫情時代面臨的是與后金融危機時代所類似的財務結果,從而其對企業價值的影響卻是相似的,這就為采用2008年金融危機作為2020年新冠疫情的事件替代來研究其對企業價值的影響提供了合理的依據,通過后金融危機時期財務杠桿、股權結構與企業價值的關系可以為后疫情時期相應指標對企業價值的影響及企業復蘇提供有益參考。

(二)財務杠桿與企業價值相關理論

企業在疫情沖擊下面臨的生存危機很大程度上源于企業的財務危機,而財務危機的根源又在于企業的財務杠桿。金融危機、疫情危機等突發事件可以使企業財務危機在極短的時間內倍增,從而引發企業破產清算風險倍增。

1.長期高財務杠桿——扼住企業命運之喉

財務杠桿對企業價值的影響因經濟周期的不同而有所差異,經濟上行周期,市場供需兩旺,企業保持較高的杠桿可以快速地擴大規模,在償還債權人的利息后,往往可以獲得可觀的超額利潤,實現較高的企業價值。在經濟下行周期,市場不景氣,經營成果大部分被債權人拿走,企業只能獲得微薄的利潤,影響企業價值增加。朱艷麗,孫英楠,向欣宇(2019)研究發現,資本結構與企業價值之間存在顯著的負相關關系[1]。疫情的特點是速度快、影響快,可以使經濟瞬時出現反轉,企業幾乎沒有太多時間進行調整,背負大量長期負債,無疑如鯁在喉,出于求生的本能,大多數企業唯有大量舉債才能維持生存,隨著疫情的持續,企業的債務就猶如滾動的雪球一般,財務杠桿越來越高,最終企業不堪重負,只能被迫接受破產清算。鑒于此,提出假設H1a:

H1a:當其他條件不變時,企業財務杠桿與價值呈負相關關系,即財務杠桿越高,企業價值越低。

2.財務彈性——企業應對疫情危機的緩沖墊

財務彈性表現為企業未來進一步融資的能力,財務彈性的高低決定了企業未來融資的空間的大小,是企業有效應對危機的緩沖墊。顧研(2016)實證研究結果表明財務彈性越高的企業,越有能力應對不利沖擊,其企業價值更高[2]。疫情爆發后,企業面臨的往往是收入斷崖式下跌,而支出卻呈現出剛性與黏性,下降的幅度遠遠小于收入,從而造成企業凈支出直線上升,前期資金儲備在極短的時間消耗殆盡,短期內沒有巨額外部資金注入,則很難經受住疫情帶來的沖擊,導致企業陷入破產清算;而企業財務彈性較大,則為未來融資提供了相對充裕空間,有助于企業率先走出困境。鑒于此,提出假設H1b:

H1b:當其他條件不變時,企業財務彈性與價值呈正相關關系,即財務彈性越高,企業價值越高。

3.現金匱乏——壓死駱駝的最后一根稻草

企業經營恒古不變的真理之一就是“現金為王”,現金流就是企業的“血液”,如果現金流創造能力差,則企業就會因“血液”循環不順暢而陷入經營困境,短期造血能力不足,長期貧血是在危機中破產公司的顯著特征。疫情沖擊下,企業的融資約束加大,現金儲備高低直接決定企業的生死存亡。鑒于此,提出假設H1c:

H1c:當其他條件不變時,現金比率與現金回收率與企業價值呈正相關關系,即現金儲備越充足,企業價值越高。

4.疫情對企業價值的影響

疫情爆發后,一方面可在極短的時間內將企業儲備消耗殆盡,另一方面又使企業外部融資約束增加,對于企業價值帶來不利沖擊。鑒于此,提出假設H2:

H2:疫情爆發期間,企業價值下降。

(三)股權結構與企業價值相關理論

從股權結構的角度講,企業可以看成一個由多方投資者相互促進又相互制衡的以盈利為目的的聯合體,股權結構差異本質上是利益相關者構成的差異,面對疫情帶來的沖擊,不同的股東組合應對危機的能力存在很大差異,導致作為整體的企業價值復蘇也迥然不同。

1.國有股比重及產權性質

政府是國有企業的實際控制人,政府官員有動機利用其控制權謀私利而損害其他股東的利益,政府的干預也在一定程度上降低了公司價值。雖然國有企業具有一定的融資優勢,但是面對疫情,這往往也成為其缺乏創新意識,缺乏壯士斷腕置之死地而后生的信心與勇氣,導致其行動保守,經營效率較低,因此相比非國有企業以及國有股比重低的企業,其價值復蘇相對遲緩。鑒于此,提出假設H3a:

H3a:當其他條件不變時,國有股比重與企業相對價值呈負相關關系,產權性質為國有企業與企業相對價值呈負相關關系。

2.高管持股比重

代理成本理論認為,管理層作為股東的代理者對公司進行管理,會發生道德風險及逆向選擇等代理問題,損害股東價值,一個有效地解決方法就是管理層持股,通過將管理層轉變為股東,使其與大股東目標函數一致,減少其代理成本。面對疫情,持有公司股份的管理層更有動力盡心盡力為公司服務提升公司價值,管理層持股另一方面也證明管理層對公司有信心,愿意與公司一起共度難關,助力公司早日復蘇。鑒于此,提出假設H3b:

H3b:在其他條件不變時,管理層持股比重與企業相對價值呈正相關關系。

3.流通股比重

流通股比重在一定程度上表明了企業股票交易的難易程度,也反映了企業對市場波動的敏感程度,流通股比重越高意味著企業股票的交易性越強,則企業價值對市場波動的敏感性也越強。如果公司業績不佳,大量的投資者會選擇用投票,使公司股價急速下跌,為了留住投資者,公司有動力改善管理、提升效率。鑒于此,提出假設H3c:

H3c:當其他條件不變時,流通股比重與企業相對價值呈正相關關系。

4.股權制衡

一股獨大的公司不可避免地會出現大股東剝削中小股東的“隧道效應”,引發代理沖突,損害公司價值。疫情的突發性與破壞性,需要股東迅速做出行之有效的反應,一股獨大的股東由于缺乏必要的制衡,可能做出極端決策,將公司引向失敗的深淵。如果公司有其他持股比例較大的股東能有效制衡第一大股東,則有助于降低代理成本,有助于提升大股東決策的合理性,引領企業有效應對疫情的沖擊,實現企業價值的快速復蘇。秦志華,徐斌(2011)研究結果表明,當第二大股東持股份額超過某一臨界點時,其對第一大股東的有效權制衡有利于公司價值的提升[3]。Z 指數反映了前2 大股東持股比例之差,可以用來度量企業股權制衡度。鑒于此,提出假設H3d:

H3d:在其他條件不變時,Z 指數與企業相對價值呈負相關關系。

5.股權集中度

股權集中是一個相對指標,如果公司只有一個超級大股東,就會呈現一股獨大的局面,如果公司有幾百萬、幾千萬甚至幾億的股東,則會呈現股權過于分散的局面,而股權集中就是介于一股獨大與股權過于分散的一種中間狀態。所有權適當集中有助于大股東對管理層實施有效監督,通過降低股東與管理層之間的代理成本而提升企業價值。本文認為面對疫情,股權相對集中的企業可以更快地決策、對危機的反映更靈敏,更有可能率先實現復蘇。股權集中度可用Herfindahl_5 指數來衡量,該指數反映了企業前5 大股東持股比例平方和。鑒于此,提出假設H3e:

H3e:在其他條件不變時,Herfindahl_5 指數與企業相對價值呈正相關關系。

6.機構投資者持股

與非機構投資者相比,機構投資者通常具有專業的財經知識,具備理性綜合分析公司的能力,其投資決策的做出有專門的估值模型為支撐,會為自身設置最大的風險承受臨界值,因此其選擇的目標公司通常具有較高的盈利能力、較好的發展前景以及較低的財務風險以及經營風險,更有實力應對疫情的沖擊。鑒于此,提出假設H3f:

H3f:在其他條件不變時,機構投資者持股比例與企業相對價值呈正相關關系。

二、研究設計

(一)樣本選取與數據來源

本文基于2006-2010年的所有A 股上市公司,按以下程序篩選樣本:按證監會2012 行業分類標準;剔除金融保險業公司;剔除ST 公司;剔除數據等缺失公司,所需的相關數據來自國泰安數據中心以及上交所、深交所等網站。

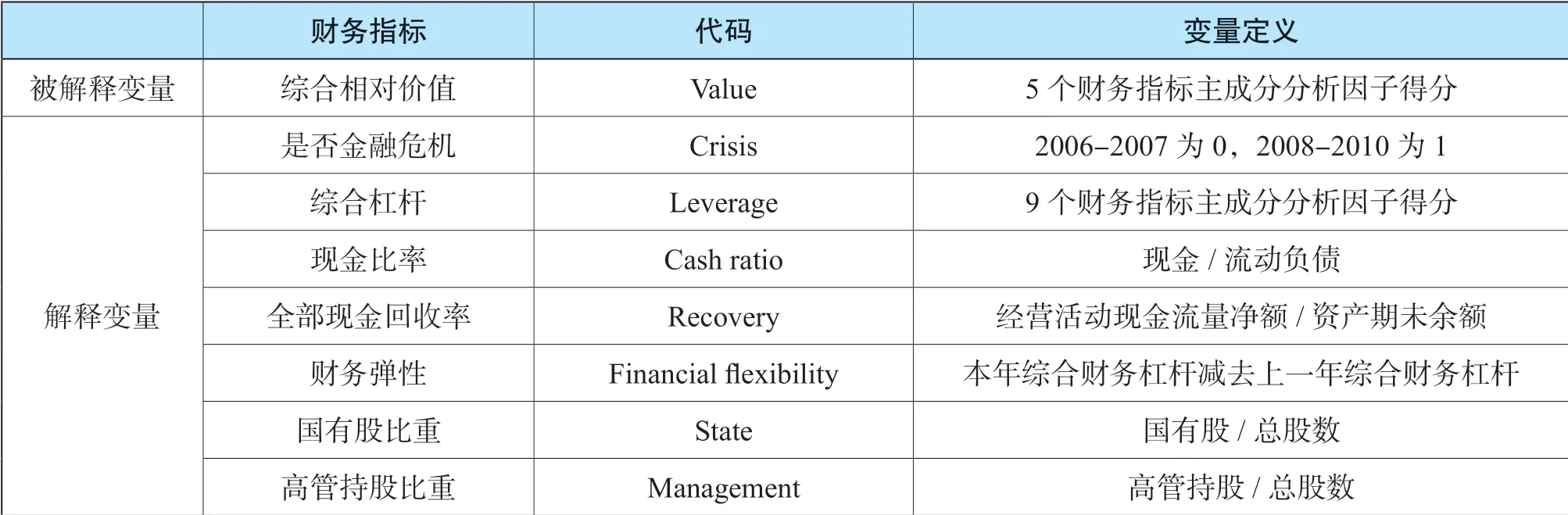

(二)變量設計與模型構建

1.被解釋變量

為了更加客觀地衡量企業價值,使得研究結論更加可靠,本文摒棄單一變量賦值的方法,采用企業綜合相對價值為被解釋變量,通過對市盈率、市銷率、市現率、市凈率、賬面市值比5 個財務指標進行主成分分析,提取了三個因子,然后計算因子得分作為企業綜合相對價值。

2.解釋變量

(1)綜合財務杠桿

為了全面分析財務杠桿對企業應對危機的影響,本文選取綜合財務杠桿、現金比率、全部現金回收率以及財務彈性四個財務指標來衡量財務杠桿,其中綜合財務杠桿由流動比率、資產負債率、有形資產負債率、有形資產帶息債務比、產權比率、長期資本負債率、長期債務與營運資金比率、負債與權益市價比率、有形凈值債務率9 個財務指標進行主成分分析,提取了三個因子,并計算因子得分得出。財務彈性根據當年綜合財務杠桿與上年綜合財務杠桿之差來得出。

(2)疫情危機

由于疫情對于企業價值帶來的沖擊以及影響性與金融危機有一定的相似性,故以2008年金融危機作為疫情危機的事件替代,進行相關研究,將2008年當年確定為金融危機期,2009-2011年為后金融危機期,2006-2007 為前金融危機期,分別賦予不同取值,前金融危機取值為0,金融危機當年及后金融危機時期取值為1。

(3)股權結構

為了全面分析股權結構對企業應對危機的影響,本文選取國有股比重、高管持股比重、流通股比重、Z 指數、Herfindahl_5 指數、機構投資者持股比例、產權性質7 個指標來衡量股權結構的影響。

3.控制變量

企業價值受多種因素綜合影響,除了前述重點考察的財務杠桿與股權結構外,還受到企業盈利能力、經營效率、成長階段可持續增長能力等因素的影響,因此,本文從以上四個方面引入相關指標作為控制變量。

(1)綜合盈利能力

以資產報酬率等9 個財務指標進行主成分分析,提取了兩個因子,并計算因子得分作為綜合盈利能力。

(2)綜合經營能力

以應收賬款周轉率等9 個財務指標進行主成分分析,提取了三個因子,并計算因子得分作為綜合杠桿。

(3)留存收益權益比

本文以留存收益與權益的比值來衡量企業的生命周期,通常認為企業初創期及成長期由于發展的需要,沒有過多的盈利用于留存,因此該比率相對較小,而當企業處于成熟期時,發展速度放緩,可以將較多的盈利留存,所以此時該比率相對較大。成長性企業收益高,更有可能在危機實現轉型,加速成長,轉危為安,成熟企業及衰退企業更可能被危機淘汰,成為創新的犧牲品。

(4)可持續增長率

該指標反映了企業經營、盈利以及杠桿等綜合影響,用來衡量企業的均衡發展的能力。

(5)會計信息質量及治理水平

審計意見類型以及內部控制是否有效,可用來衡量公司會計信息質量以及公司治理水平,如果公司內部控制有效,并且財務報告被出具標準無保留意見,則說明公司運轉正常,公司價值相應較高。

續表

4.模型構建

根據前述因變量、解釋變量及控制變量代碼及定義,構建如下模型:

上述公式中,EV 代表代表各解釋變量,CV 代表各控制變量。

(三)回歸分析實證結果

采用SPSS 軟件對以表1 中所選的18 個財務指標進行回歸,實證結果如表2。

表1 變量及其定義

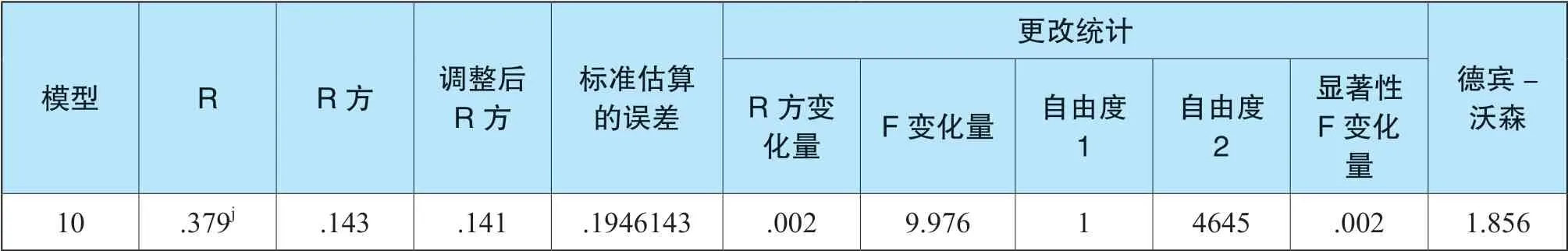

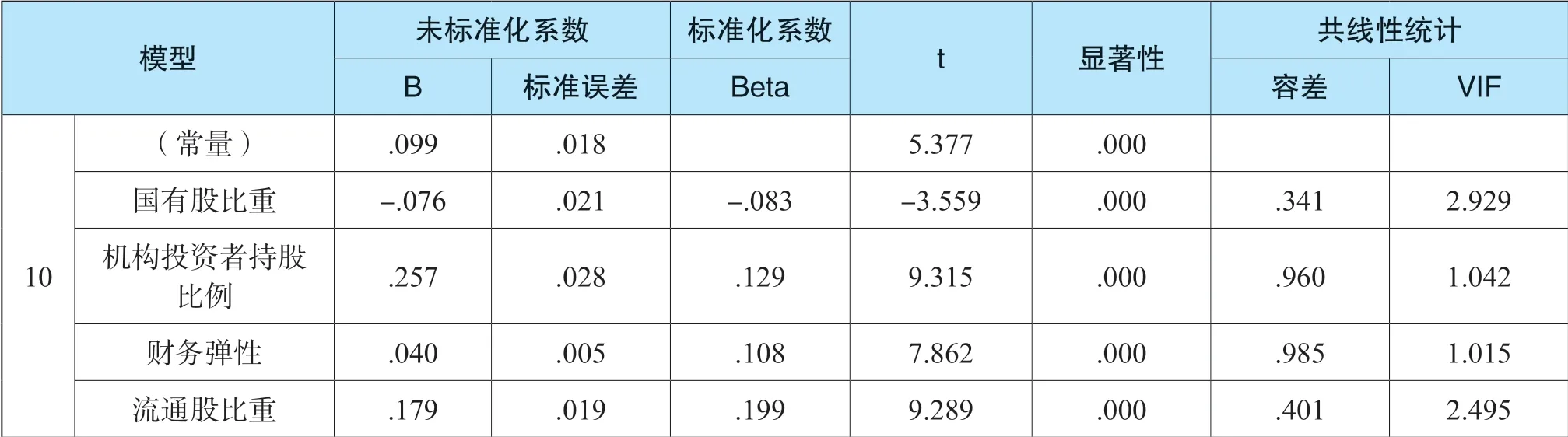

由于篇幅所限,本文只列示了逐步回歸法最終模型10 的數據,從表2 中可以看出擬合結果顯示,DW統計量為1.856,接近2,說明殘差不存在自相關,調整R 平方為0.141,說明模型具備一定的解釋能力。

表2 擬合過程小結

續表

由于篇幅所限,本文只列示了逐步回歸法所確定的最終模型中所包含的變量,沒有進入模型的變量不再列示,從表3 中可以看出,在模型中,常數以及9 個解釋變量回歸系數t 的相伴概率P 值都小于顯著性水平0.05,應該保留在方程中。模型的共線性論斷為:容忍度數據沒有出現很小的數,方差膨脹因子數據沒有出現很大的數,表明方程中各解釋變量之間沒有出現共線性問題。

表3 回歸方程系數a

(四)實證結果分析

1.財務杠桿對企業綜合相對價值的影響

從表3 看,綜合財務杠桿與企業綜合相對價值的系數不顯著沒有支持假設H1a;財務彈性與企業綜合相對價值的系數為0.04,在1%的水平上顯著,支持了假設H1b,;現金比率與企業綜合相對價值的系數為0.015,在1%的水平上顯著,全部現金回收率與企業綜合相對價值關系的系數為0.114,在1%的水平上顯著,支持了假設H1c。

金融危機虛擬變量與企業綜合相對價值的系數為-0.03,在1%的水平上顯著,說明金融危機確實減少了企業價值,支持了假設H2 。

2.股權結構與企業綜合相對價值的影響

國有股比重與企業綜合相對價值的系數為-0.076,在1%的水平上顯著,產權性質與企業綜合相對價值關系的系數為-0.025,在1%的水平上顯著,支持了假設H3a;高管持股比重與企業綜合相對價值的系數不顯著,沒有支持假設H3b;流通股比重與企業綜合相對價值關系的系數為0.179,在1%的水平上顯著,支持了假設H3c;Z 指數與企業綜合相對價值的系數不顯著,沒有支持假設H3d;Herfindahl_5 指數與企業綜合相對價值的系數不顯著,沒有支持假設H3e;機構投資持股比率與企業綜合相對價值關系的系數為0.257,在1%的水平上顯著,支持了假設H3f。

三、財務杠桿及股權結構對企業應對危機能力的影響

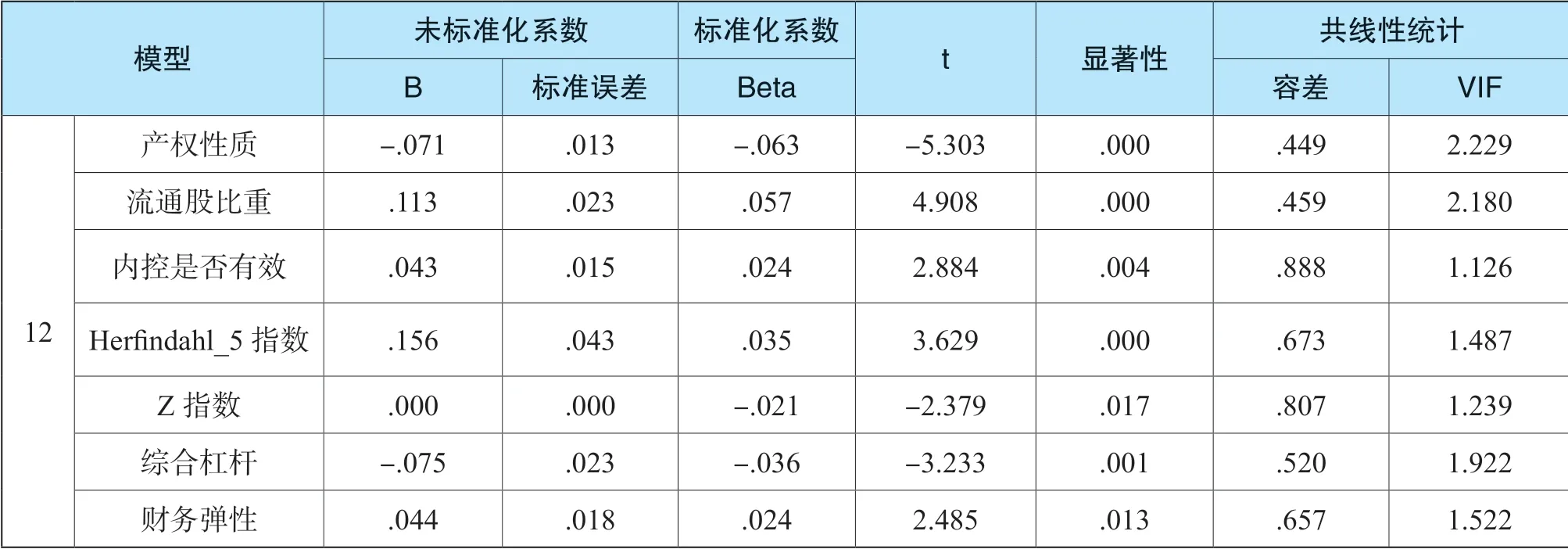

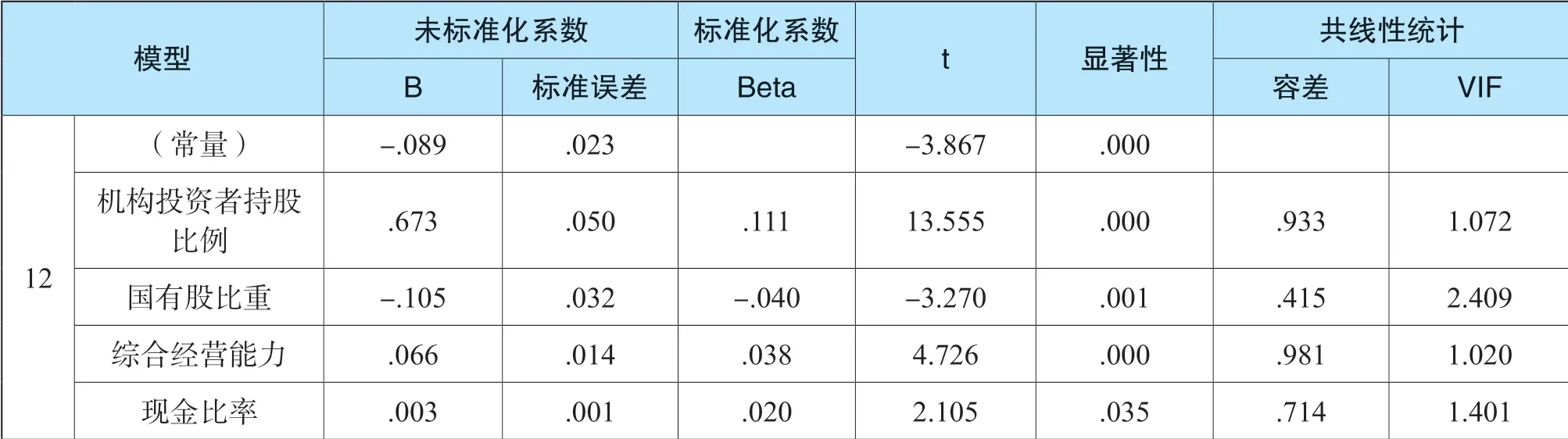

為了進一步檢驗危機爆發當期及隨后兩年內,企業財務杠桿與股權結構對企業危機應對能力的影響,以金融危機當年以及后兩年的數據對模型(1)進行回歸檢驗,得到以下實證結果。

續表

(一)財務杠桿對企業應對危機能力的影響

由于篇幅所限,本文只列示了逐步回歸法所確定的最終模型中所包含的變量,沒有進入模型的變量不再列示,從表4 來看,綜合財務杠桿與企業綜合相對價值的系數-0.075,在1%的水平上顯著,支持了假設H1a,說明剛性負債低的公司應對危機的能力較強;財務彈性與企業綜合相對價值的系數為0.044,在5%的水平上顯著,并且相比包含金融危機前兩年(2007、2008)數據的回歸結果提升了0.004,支持了假設H1b,也就是財務彈性緩沖論,說明在危機時刻,融資能力強的公司更有能力應對危機帶來的沖擊;現金比率與企業綜合相對價值的系數為0.003,在5%的水平上顯著,支持了假設H1c,證明了危機時刻現金為王的不變真理,只有保持滿足短期剛性負債需求的現金流才能度過危機,并為長期負債提供時間緩沖,最終幫助企業走出危機迎來復蘇。

表4 回歸方程系數a

(二)股權結構對企業應對危機能力的影響

從表4 中可以看出,國有股比重與企業綜合相對價值的系數為-0.105,在1%的水平上顯著,產權性質與企業綜合相對價值的系數為-0.071,在1%的水平上顯著,支持了H3a,并且比全樣本企業回歸系數影響更大,說明身處危機時,國有企業及國有股比重較高企業應對危機的能力相對低于其他類型企業;流通股比重與企業綜合相對價值的系數為0.113,在1%的水平上顯著,雖然比全樣本數據回歸系數影響小一些,但仍支持了假設H3c,說明在危機爆發后,流通股越高,企業應對危機的能力越強;Z指數與企業綜合相對價值的系數為0,在1%的水平上顯著,說明在危機爆發后,股權制衡度較高的公司更有能力應對危機,支持了假設H3d,但是由于系數較小,影響也相對較小;Herfindahl_5 指數與企業綜合相對價值的系數為0.156,在1%的水平上顯著,說明在危機爆發后,股權相對集中度高的公司更有能力應對危機,支持了假設H3e;機構投資持股比率與企業綜合相對價值的系數為0.673,在1%的水平上顯著,支持了假設H3f ,并且相比包含金融危機前兩年(2007、2008)數據的回歸系數大幅提升,說明在危機爆發后機構投資者持股比率高的公司應對危機的能力更強;綜合經營能力與企業綜合相對價值的系數為0.066,在1%的水平上顯著,內控有效性與企業綜合相對價值的系數為0.043,在1%的水平上顯著,說明危機爆發后,經營能力強及內控有效的企業應對危機的能力更強。

四、財務杠桿及股權結構對企業危機后復蘇能力的影響

資本的核心目的在于逐利,企業經受住疫情沖擊只是完成逐利的初級階段——生存,接下來企業就要為復蘇以及贏利進行相應財務戰略規劃,因此,有必要進一步分析對企業復蘇具有顯著影響的關鍵變量,助力企業在危機后實現復蘇。企業復蘇意味著企業價值得到提升,以綜合相對價值增加值(當年的綜合相對價值增加值= 當年的綜合相對價值-上年的綜合相對價值)作為因變量,結合模型(1)中的解釋變量及控制變量,建立如下模型:

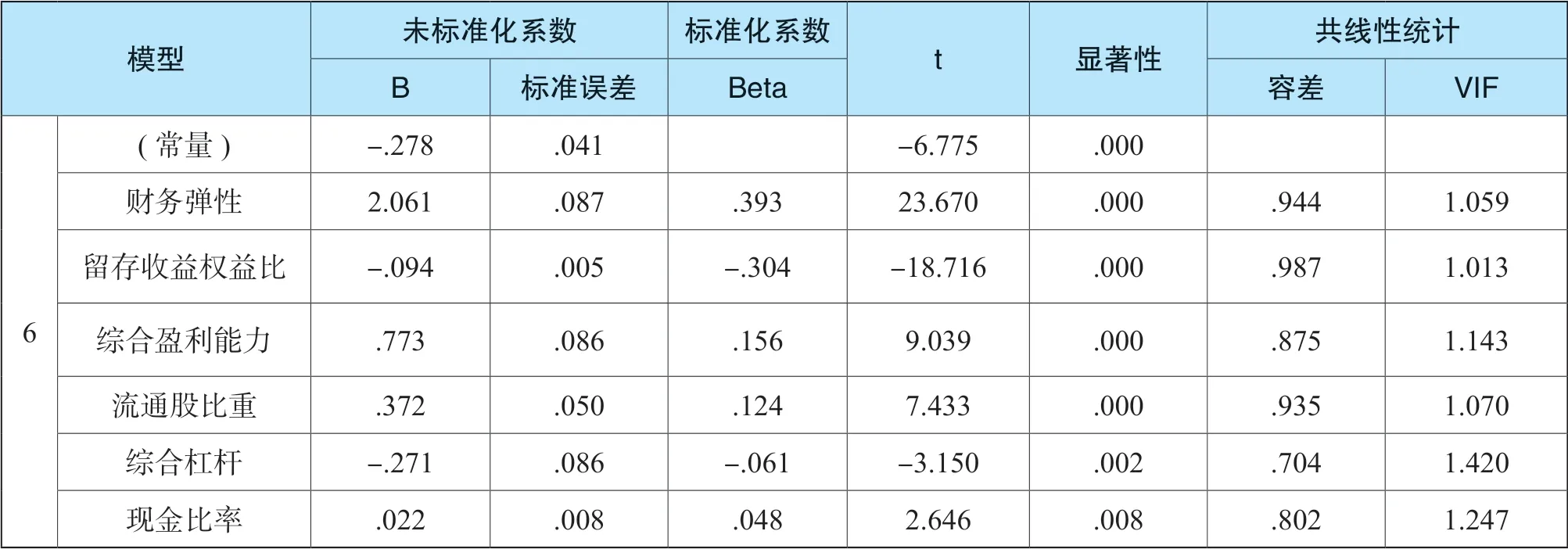

上述公式中,EV 代表代表各解釋變量,CV 代表各控制變量。以2008-2010年數據對模型(2)進行回歸,得到如下實證結果:

由于篇幅所限,本文只列示了逐步回歸法所確定的最終模型中所包含的變量,沒有進入模型的變量不再列示,從表5 中可以看出,綜合財務杠桿與企業綜合相對價值增加值的系數-0.271,在1%的水平上顯著,說明負債低的公司更有能力在危機時提升公司價值;財務彈性與企業綜合相對價值增加值的系數為2.061,在1%的水平上顯著,并且其系數比其他變量系數的和還要高的多,進一步彰顯在危機爆發后,其對企業價值提升的核心作用;現金比率與企業綜合相對價值增加值的系數為0.022,在1%的水平上顯著,說明現金流較充足的企業價值復蘇較快;綜合盈利能力與企業綜合相對價值增加值的系數為正,這與經驗理論一致,說明企業價值提升的一個重要方面還是要體現在盈利能力上;流通股比重與企業綜合相對價值增加值的系數為0.372,在1%的水平上顯著,進一步說明股東選擇權提升給企業帶來的市場競爭壓力促使企業改善經營,提高效率,進而提高企業價值;留存收益權益比與企業綜合相對價值增加值的系數為-0.094,在1%的水平上顯著,說明成長期的企業價值提升更快。

表5 回歸方程系數a

為了檢驗上述結論的穩健性,本文以托賓Q 值替換綜合相對價值作為被解釋變量,得出了與前述相類似的結論,通過了穩健性檢驗。

五、研究結論、局限性及未來展望

(一)研究結論

本文基于財務杠桿理論、股權結構理論和企業價值等相關理論,以2006-2010年滬深 A 股主板上市公司為樣本,構建動態面板模型、實證檢驗了金融危機、財務杠桿、股權結構與企業價值的關系,并進一步分析不同變量對于企業應對危機能力的影響以及對于企業在后危機時代復蘇的影響。

研究結果表明,金融危機確實減少了企業價值,在應對危機時,財務彈性與企業綜合相對價值顯著正相關,說明融資能力強的公司更有能力應對危機帶來的沖擊;現金比率、全部現金回收率與企業綜合相對價值顯著正相關;國有企業及國有股比重較高企業應對危機的能力相對低于其他類型企業;危機爆發后,流通股越高,企業應對危機的能力越強;股權制衡度較高的公司、股權相對集中度高的公司以及機構投資持股比率高的公司應對危機的能力更強;綜合經營能力與內控有效的企業在危機爆發后,應對危機的能力更強。危機爆發后,剛性負債低的公司更有能力在危機時提升公司價值;財務彈性是影響危機后企業價值提升的核心變量;現金流對企業價值復蘇具有不可替代的重要作用;盈利能力強的企業,價值提升更快;流通股比重增加有助于企業提高效率,進而提高企業價值;處于成長期的企業價值提升更快。

(二)局限性

本文以2008年金融危機作為2020年新冠疫情的事件替代,但2008年的金融危機具體表現為資產負債表衰退危機,而2020年新冠疫情屬于重大公共衛生事件引發的危機,兩者的起因存在較大區別,雖然兩者都會導致企業價值遭受重創,但疫情的突發性、破壞性、影響力更加深遠,以金融危機作為疫情的事件替代,得出的結論存在不能完全準確反映疫情對企業影響的可能性。

(三)未來展望

生于憂患,死于安樂,是千古不變的刻骨真理,2020 的新冠肺炎疫情危機不會是人類發展史上最后一次危機,企業要以史為鑒,正視企業發展規律,步步為營,在企業生存、發展、獲利之間實現平衡。