綠色信貸發(fā)展對商業(yè)銀行財(cái)務(wù)績效影響的實(shí)證研究

陳建華, 胡蓮潔

(1.湖南大學(xué) 出版社,湖南 長沙 410082;2.中國民生銀行股份有限公司 長沙分行,湖南 長沙 410004)

一、問題的提出與研究綜述

黨的十九屆五中全會提出的2035年遠(yuǎn)景目標(biāo)明確指出“要廣泛形成綠色生產(chǎn)生活方式,建設(shè)美麗中國”。而通過市場化的金融手段引導(dǎo)資金流向綠色行業(yè),對于推動環(huán)境友好型經(jīng)濟(jì)發(fā)展模式至關(guān)重要,越來越多的理論研究者和政策制定者開始關(guān)注綠色金融。

銀行作為我國金融體系的核心,是推動綠色金融發(fā)展的中堅(jiān)力量。20世紀(jì)90年代初,中國人民銀行印發(fā)了《關(guān)于貫徹信貸政策與加強(qiáng)環(huán)境保護(hù)工作有關(guān)問題的通知》,首次將生態(tài)環(huán)境保護(hù)納入銀行信貸審核條件,構(gòu)建了我國綠色信貸體系的雛形。2007—2011年,我國先后出臺了《關(guān)于落實(shí)環(huán)境保護(hù)政策法規(guī)防范信貸風(fēng)險的意見》《節(jié)能減排授信工作指導(dǎo)意見》,以及《中國人民銀行關(guān)于改進(jìn)和加強(qiáng)節(jié)能環(huán)保領(lǐng)域金融服務(wù)工作的指導(dǎo)意見》等文件。各銀行業(yè)金融機(jī)構(gòu)積極貫徹落實(shí)國家相關(guān)政策,將信貸政策與國家經(jīng)濟(jì)發(fā)展模式有機(jī)結(jié)合,積極引導(dǎo)資金流向綠色行業(yè),綠色信貸得到快速發(fā)展。伴隨著《綠色信貸指引》《綠色信貸統(tǒng)計(jì)制度》《綠色信貸實(shí)施情況關(guān)鍵評價指標(biāo)》等一系列政策的落地,我國逐步建立起成熟的綠色信貸體系框架,到2020年底21家主要銀行的綠色信貸余額達(dá)到11.5萬億元。

參與綠色金融、開展綠色信貸業(yè)務(wù)對商業(yè)銀行產(chǎn)生的影響效能也受到了國內(nèi)外學(xué)者的關(guān)注,但目前尚未形成定論。部分學(xué)者認(rèn)為開展綠色信貸等綠色金融業(yè)務(wù)可以通過提升商業(yè)銀行的聲譽(yù)與客戶競爭力等方式,對商業(yè)銀行產(chǎn)生積極效能。首先,環(huán)境問題可以給銀行帶來商機(jī)和風(fēng)險,因此銀行的商業(yè)活動應(yīng)與社會可持續(xù)發(fā)展方向一致;同時,銀行可以通過綠色信貸提升社會形象或降低由環(huán)境問題帶來的信用風(fēng)險和聲譽(yù)風(fēng)險。其次,實(shí)證研究表明,銀行社會責(zé)任和財(cái)務(wù)績效為顯著正相關(guān)關(guān)系,商業(yè)銀行承擔(dān)社會責(zé)任可以提升銀行競爭力,通過對社會產(chǎn)生的正外部效應(yīng)增加社會對綠色信貸產(chǎn)品的需求從而提升銀行績效;并且綠色信貸規(guī)模與商業(yè)銀行競爭力之間呈正相關(guān),商業(yè)銀行開展綠色信貸業(yè)務(wù)可以提升其在銀行間的競爭力從而提高商業(yè)銀行價值。最后,銀行采用赤道原則這一舉措將被公眾視為負(fù)責(zé)任的行為。銀行可以利用可持續(xù)金融策略吸引具有可持續(xù)發(fā)展理念的客戶,而銀行的環(huán)保意識和態(tài)度是影響這些客戶行為的重要因素。金融市場中的機(jī)構(gòu)投資者已開始將環(huán)境標(biāo)準(zhǔn)納入配置戰(zhàn)略中,并討論了新的政策舉措,如根據(jù)企業(yè)的環(huán)保程度對銀行貸款提出差異化的資本要求、公私合作關(guān)系以及綠色投資銀行。

少數(shù)學(xué)者持中立態(tài)度,認(rèn)為綠色信貸對商業(yè)銀行不存在顯著影響。有學(xué)者通過實(shí)證研究發(fā)現(xiàn)企業(yè)履行社會責(zé)任和企業(yè)財(cái)務(wù)績效之間沒有顯著關(guān)系,抑或發(fā)現(xiàn)商業(yè)銀行開展綠色信貸可以顯著提高銀行的財(cái)務(wù)績效,但我國商業(yè)銀行現(xiàn)行的綠色信貸業(yè)務(wù)對其財(cái)務(wù)績效的影響暫時較小,一是因?yàn)槲覈G色信貸尚處于初級階段,二是我國商業(yè)銀行對開展綠色信貸業(yè)務(wù)的積極性不足,因此,雖然銀行對綠色信貸的投資比例與銀行盈利能力正相關(guān),但其提升效果存在滯后性且短期難以體現(xiàn)。

部分學(xué)者發(fā)現(xiàn)綠色信貸對商業(yè)銀行存在負(fù)面影響。銀行開展綠色信貸會增加其單位業(yè)務(wù)費(fèi)用及管理費(fèi)用,因此銀行開展綠色信貸業(yè)務(wù)可能在短期內(nèi)會對銀行盈利水平產(chǎn)生負(fù)面影響。另外,針對我國綠色信貸起步晚、發(fā)展不成熟的現(xiàn)狀,國內(nèi)有不少學(xué)者對我國綠色信貸的實(shí)踐與存在的問題進(jìn)行了探討與分析。目前我國商業(yè)銀行開展綠色信貸的主要問題在于銀行積極性不高,商業(yè)銀行是否開展綠色信貸取決于收益和損失的相對大小,“兩高”企業(yè)貸款對于商業(yè)銀行具備更大的信貸價值,而綠色信貸對于商業(yè)銀行的信貸價值較低、經(jīng)營成本較高,甚至?xí)ι虡I(yè)銀行產(chǎn)生負(fù)向影響,因此商業(yè)銀行不會主動參與綠色信貸。但其負(fù)面影響可以隨著商業(yè)銀行綠色聲譽(yù)的提升逐漸減弱,商業(yè)銀行綠色信貸的激勵和約束機(jī)制的完善也對減輕其負(fù)面影響有一定幫助。

此外,有學(xué)者提出綠色信貸對商業(yè)銀行的影響存在異質(zhì)性,如商業(yè)銀行開展綠色信貸業(yè)務(wù)對其經(jīng)營績效具有積極作用,但是短期內(nèi)影響相對較小,同時提出銀行治理水平越高,綠色信貸對經(jīng)營績效的提升作用越顯著;綠色信貸傾向于提升股份制銀行的資產(chǎn)收益率,對大型國有銀行的資產(chǎn)收益率反而可能產(chǎn)生反作用;還有學(xué)者利用多期雙重差分法分析了60家商業(yè)銀行的面板數(shù)據(jù),發(fā)現(xiàn)履行社會責(zé)任對政治級別較高的銀行、非上市銀行以及農(nóng)村商業(yè)銀行價值提升效果更大。

商業(yè)銀行作為我國金融市場的重要參與者,在執(zhí)行綠色信貸政策以及推動綠色金融的發(fā)展上起著至關(guān)重要的作用。隨著綠色產(chǎn)業(yè)不斷發(fā)展,以及社會大眾對環(huán)境問題的重視不斷加強(qiáng),綠色信貸的需求隨之?dāng)U張,綠色信貸將成為商業(yè)銀行未來信貸業(yè)務(wù)發(fā)展的重要方向。由于綠色信貸政策會通過商業(yè)銀行的資產(chǎn)規(guī)模、信貸風(fēng)險、收入與成本等方面影響商業(yè)銀行的企業(yè)價值,本文通過分析我國綠色信貸的發(fā)展現(xiàn)狀以及綠色信貸對商業(yè)銀行企業(yè)價值的影響機(jī)制,構(gòu)建多期DID模型,從規(guī)模效應(yīng)、風(fēng)險結(jié)構(gòu)效應(yīng)、收入結(jié)構(gòu)效應(yīng)三方面分析綠色信貸對商業(yè)銀行企業(yè)價值的影響路徑,探討綠色信貸對商業(yè)銀行企業(yè)價值的影響效能與機(jī)制,以期為新發(fā)展階段探尋金融業(yè)可持續(xù)發(fā)展與經(jīng)濟(jì)高質(zhì)量發(fā)展路徑提供決策依據(jù)和數(shù)據(jù)支撐。

二、制度背景、影響機(jī)制與研究假設(shè)

2007年出臺的《關(guān)于落實(shí)環(huán)境保護(hù)政策法規(guī)防范信貸風(fēng)險的意見》是我國首次涉及“綠色信貸”概念的政策性文件,要求銀行開展信貸業(yè)務(wù)時將環(huán)境因素納入審核系統(tǒng),強(qiáng)調(diào)商業(yè)銀行在綠色金融政策實(shí)施過程中的引領(lǐng)作用。自此,我國商業(yè)銀行陸續(xù)開始在社會責(zé)任報告中披露綠色信貸業(yè)務(wù)的相關(guān)信息。

目前學(xué)術(shù)界就綠色信貸對商業(yè)銀行產(chǎn)生的影響效能問題尚未形成定論,有學(xué)者提出綠色信貸對商業(yè)銀行不存在顯著影響或存在負(fù)面影響;也有學(xué)者認(rèn)為綠色信貸對商業(yè)銀行產(chǎn)生正向影響。根據(jù)現(xiàn)有國內(nèi)外文獻(xiàn)總結(jié),綠色信貸業(yè)務(wù)對商業(yè)銀行的績效主要通過規(guī)模效應(yīng)、風(fēng)險結(jié)構(gòu)效應(yīng)以及收入結(jié)構(gòu)效應(yīng)這三條路徑產(chǎn)生影響。

1.規(guī)模效應(yīng)。綠色信貸業(yè)務(wù)可能通過提升銀行聲譽(yù)與擴(kuò)大信貸規(guī)模,對銀行績效產(chǎn)生正向影響。一方面,商業(yè)銀行開展綠色信貸業(yè)務(wù)可以擴(kuò)大銀行的信貸業(yè)務(wù)范圍和信貸規(guī)模;另一方面,綠色信貸業(yè)務(wù)的發(fā)展可以帶動綠色中間業(yè)務(wù)的發(fā)展,如發(fā)行綠色債券、綠色基金等,從而擴(kuò)大銀行資產(chǎn)規(guī)模。此外,綠色信貸業(yè)務(wù)的擴(kuò)張對綠色聲譽(yù)的塑造具有積極影響,而且綠色聲譽(yù)可以緩解綠色信貸對商業(yè)銀行產(chǎn)生的消極影響,提升銀行抵御風(fēng)險的能力和市場競爭力;同時綠色信貸還可以對社會產(chǎn)生正外部性影響,從而提高社會對銀行信貸產(chǎn)品的需求。最后,作為一種履行社會責(zé)任的投入行為,銀行開展綠色信貸業(yè)務(wù)對銀行績效具有直接提升作用。有學(xué)者指出,企業(yè)ROE與企業(yè)對社會責(zé)任的投入顯著正相關(guān),銀行履行社會責(zé)任的行為有助于提高銀行績效,并且該影響對規(guī)模較大的銀行更顯著。

2.風(fēng)險結(jié)構(gòu)效應(yīng)。第一,綠色信貸可以降低商業(yè)信貸體系中的環(huán)境風(fēng)險,從而降低不良貸款率,提升銀行資產(chǎn)質(zhì)量。綠色信貸對商業(yè)銀行信貸風(fēng)險具有顯著負(fù)作用,即商業(yè)銀行可以通過擴(kuò)大綠色信貸的規(guī)模來抑制不良貸款率的升高。第二,銀行積極開展綠色信貸業(yè)務(wù),可以促進(jìn)綠色企業(yè)的發(fā)展,倒逼“兩高一剩”行業(yè)進(jìn)行企業(yè)綠色技術(shù)創(chuàng)新,減少環(huán)境污染的同時產(chǎn)生積極的外部效應(yīng)。第三,環(huán)境治理投入與銀行資產(chǎn)質(zhì)量正相關(guān),增加環(huán)境治理投入會降低銀行不良貸款率即降低商業(yè)銀行運(yùn)營風(fēng)險。

3.收入結(jié)構(gòu)效應(yīng)。綠色信貸政策推行的初期,對“兩高一剩”傳統(tǒng)行業(yè)的貸款限制將降低銀行的利息收入,且推行作為新業(yè)務(wù)的綠色信貸業(yè)務(wù)需投入較大的人力與技術(shù)成本,因此在綠色信貸業(yè)務(wù)開展的初期商業(yè)銀行的績效可能會有所下降,如綠色信貸會增加企業(yè)評估環(huán)境風(fēng)險和信貸風(fēng)險的成本,從而對商業(yè)銀行績效產(chǎn)生影響;但隨著綠色信貸業(yè)務(wù)規(guī)模的擴(kuò)大,開展綠色信貸的邊際成本將會逐漸減少,且綠色信貸可逐步彌補(bǔ)商業(yè)銀行流失的“兩高一剩”企業(yè)貸款利息損失,促進(jìn)銀行利息收入回升。并且,綠色信貸業(yè)務(wù)的擴(kuò)張促進(jìn)了綠色中間業(yè)務(wù)的發(fā)展,進(jìn)而增加銀行的非利息收入。因此,在長期發(fā)展下,隨著綠色信貸替代效應(yīng)的增強(qiáng)、綠色聲譽(yù)的提升、中間業(yè)務(wù)的擴(kuò)張等,綠色信貸對商業(yè)銀行的消極影響逐漸減弱,并逐漸對商業(yè)銀行的經(jīng)營發(fā)展、企業(yè)價值產(chǎn)生正向影響。

基于以上理論分析和對國內(nèi)外文獻(xiàn)的總結(jié),本文提出如下假設(shè):

開展綠色信貸業(yè)務(wù)無法實(shí)現(xiàn)規(guī)模、風(fēng)險結(jié)構(gòu)與收入結(jié)構(gòu)效應(yīng),并將在一定程度上增加商業(yè)銀行的經(jīng)營成本,從而對商業(yè)銀行財(cái)務(wù)績效產(chǎn)生負(fù)影響。

綠色信貸業(yè)務(wù)對商業(yè)銀行財(cái)務(wù)績效的影響具有異質(zhì)性。

三、模型選擇、指標(biāo)說明與數(shù)據(jù)來源

(一)模型設(shè)定

由于不同商業(yè)銀行開展綠色信貸業(yè)務(wù)的年份有所差異,故采用政策實(shí)施時間不一致的多期雙重差分模型,根據(jù)綠色信貸業(yè)務(wù)開展的時間情況,設(shè)定模型形式如下:

,=+,+,++,

(1)

,=+,+,++,

(2)

,=+,+,++,

(3)

,=+,+,++,

(4)

,=+,+,+,+

,+,++,

(5)

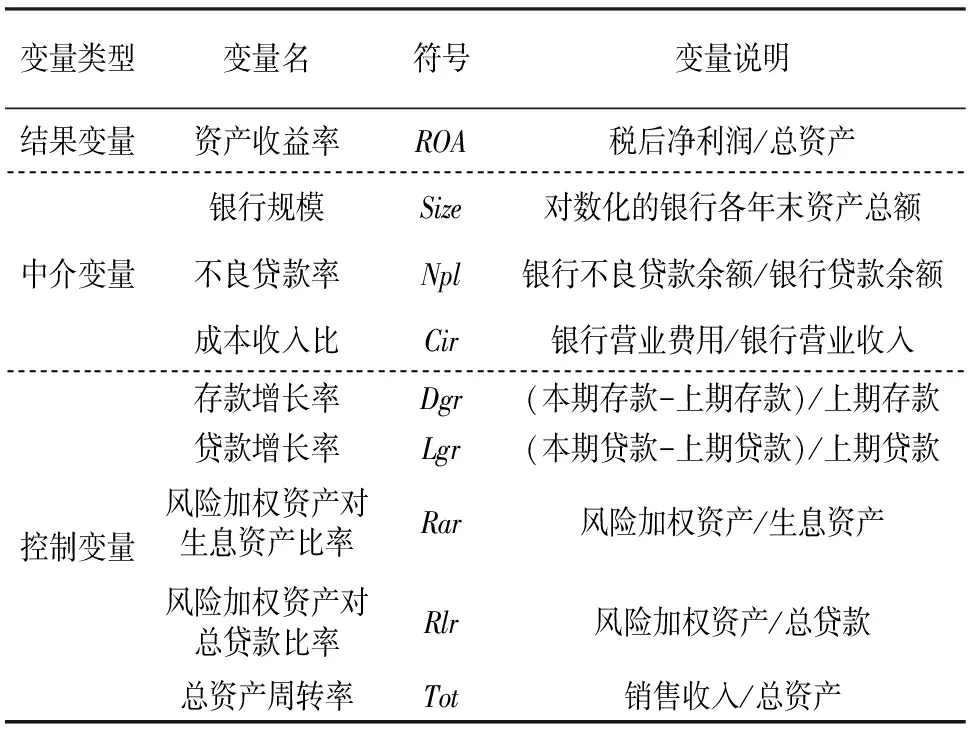

在模型(1) 中,,表示被解釋變量,是指銀行在時刻的企業(yè)價值。表示時間固定效應(yīng),以控制不同時點(diǎn)之間存在的不可觀測差異。,是一系列控制變量,結(jié)合綠色信貸與商業(yè)銀行財(cái)務(wù)績效間關(guān)系的相關(guān)文獻(xiàn),本文取可能影響商業(yè)銀行績效的前定特征因素作為控制變量。,為誤差項(xiàng)。模型 (1)中的核心解釋變量是,,對每個銀行而言,開展綠色信貸業(yè)務(wù)前取值為0,開展綠色信貸業(yè)務(wù)后取值為1。系數(shù)作為綠色信貸業(yè)務(wù)實(shí)施效果評估的重要依據(jù),表示綠色信貸業(yè)務(wù)實(shí)施對商業(yè)銀行企業(yè)價值的影響程度。若顯著為正,說明開展綠色信貸業(yè)務(wù)對商業(yè)銀行財(cái)務(wù)績效的影響是正向的;反之,則表示開展綠色信貸業(yè)務(wù)對商業(yè)銀行財(cái)務(wù)績效存在負(fù)向影響。同時,為了驗(yàn)證綠色信貸業(yè)務(wù)通過三大途徑對商業(yè)銀行績效產(chǎn)生的間接影響,構(gòu)建模型(2)~(5),與模型(1)共同構(gòu)建成為中介效應(yīng)檢驗(yàn)?zāi)P停P椭懈髯兞亢x見表1。

(二)指標(biāo)說明及數(shù)據(jù)來源

以資產(chǎn)收益率作為結(jié)果變量用以衡量商業(yè)銀行的財(cái)務(wù)績效,用銀行規(guī)模、不良貸款率、成本收入比作為中介變量,分別反映銀行的資產(chǎn)規(guī)模、風(fēng)險控制能力和收入結(jié)構(gòu),用以探究綠色信貸對商業(yè)銀行影響效能的規(guī)模效應(yīng)、風(fēng)險結(jié)構(gòu)效應(yīng)與成本收入效應(yīng)。為了使得商業(yè)銀行選擇和綠色信貸業(yè)務(wù)開展時點(diǎn)選擇具有隨機(jī)性,本文還在模型中加入了存款增長率等控制變量。以上結(jié)果變量、中介變量以及控制變量的含義見表1 。

表1 變量定義

本文主要考察2007—2020年間綠色信貸政策對商業(yè)銀行價值的影響及其影響機(jī)制,參考中國銀行保險監(jiān)督管理委員會公布我國進(jìn)行綠色信貸業(yè)務(wù)的21家主要銀行名單,剔除數(shù)據(jù)嚴(yán)重缺失的銀行,共選取47家上市商業(yè)銀行的財(cái)務(wù)數(shù)據(jù)。數(shù)據(jù)區(qū)間包括了各商業(yè)銀行逐步開展綠色信貸業(yè)務(wù)的時間范圍。本文數(shù)據(jù)主要來源于國泰安數(shù)據(jù)庫、各商業(yè)銀行年報以及社會責(zé)任報告。

四、實(shí)證結(jié)果與分析

(一)多期DID模型的估計(jì)結(jié)果

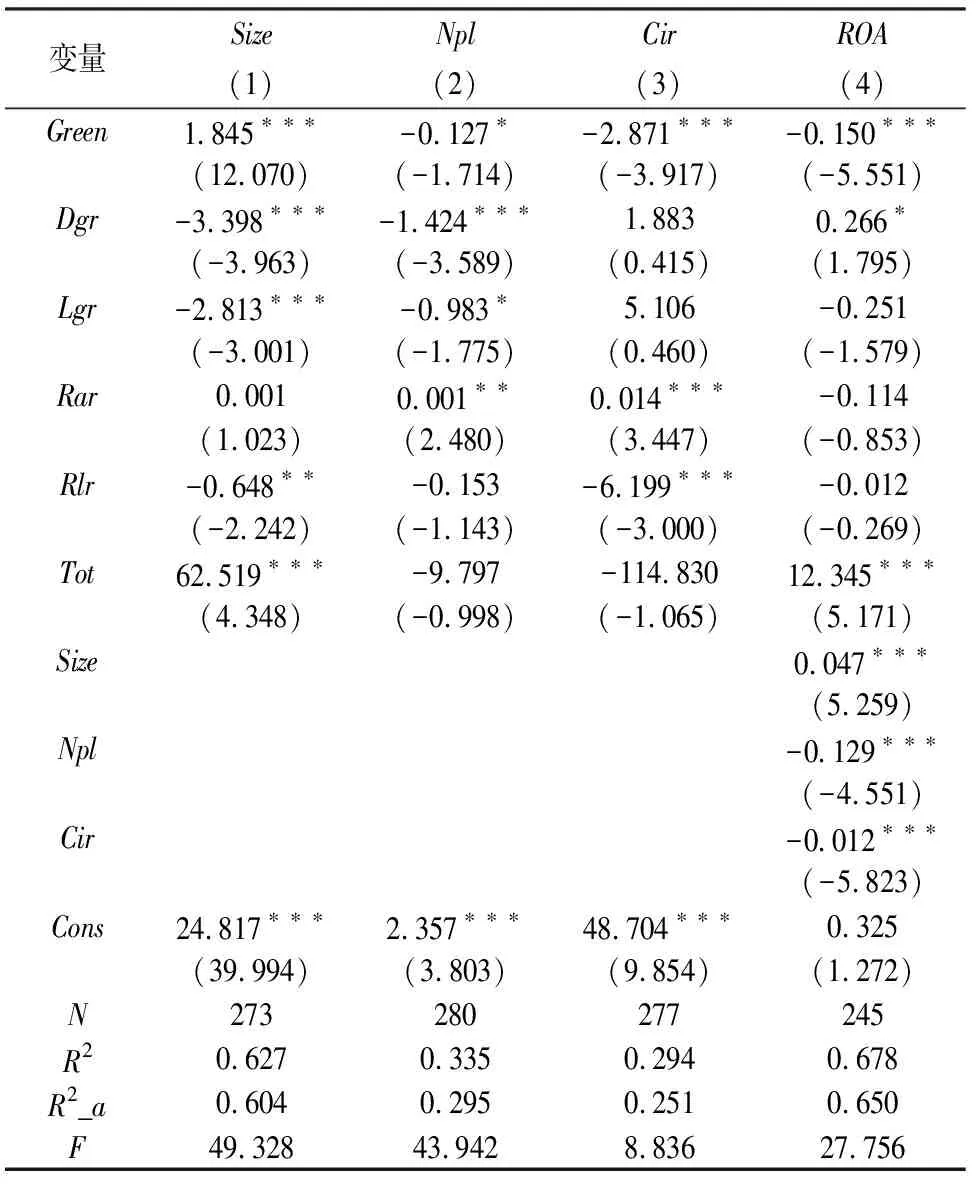

表2的模型(1)中未加入控制變量,模型(2)加入了控制變量但未控制時間效應(yīng),模型(3)在模型(2)基礎(chǔ)上進(jìn)一步控制了時間效應(yīng)。表2()為實(shí)行綠色信貸政策對銀行規(guī)模的影響研究結(jié)果。3個模型中綠色信貸政策處理變量的系數(shù)均顯著為正,表示實(shí)行綠色信貸政策可以擴(kuò)大商業(yè)銀行規(guī)模,規(guī)模效應(yīng)存在。表2()為綠色信貸的風(fēng)險結(jié)構(gòu)效應(yīng)檢驗(yàn)結(jié)果。表2()中綠色信貸政策處理變量的系數(shù)()在未控制時間效應(yīng)的情形下顯著為負(fù),控制時間效應(yīng)后系數(shù)仍為負(fù)數(shù)但不顯著。因此實(shí)行綠色信貸政策可能會降低銀行的不良貸款率,但這一風(fēng)險效應(yīng)并不穩(wěn)定。表2()為綠色信貸的成本收入效應(yīng)檢驗(yàn)結(jié)果。表2()中綠色信貸政策處理變量的系數(shù)穩(wěn)定顯著為負(fù),說明推行綠色信貸政策可以顯著降低商業(yè)銀行的成本收入比。對比表2結(jié)果可知,成本收入效應(yīng)的系數(shù)絕對值大于規(guī)模效應(yīng)的系數(shù)絕對值,風(fēng)險結(jié)構(gòu)效應(yīng)的系數(shù)絕對值最小且不顯著。

表2 規(guī)模效應(yīng)、風(fēng)險結(jié)構(gòu)效應(yīng)和成本收入效應(yīng)檢驗(yàn)結(jié)果

表3為未控制時間效應(yīng)與已控制時間效應(yīng)情形下,綠色信貸政策對商業(yè)銀行財(cái)務(wù)績效的雙重差分結(jié)果。從表3可以看出,未控制時間效應(yīng)與已控制時間效應(yīng)結(jié)果基本一致,可認(rèn)為推行綠色信貸政策對商業(yè)銀行財(cái)務(wù)績效的影響顯著為負(fù)。綜合表2的結(jié)果可知,綠色信貸政策通過規(guī)模效應(yīng)與成本收入效應(yīng)對商業(yè)銀行財(cái)務(wù)績效的影響顯著為正。綜上所述,實(shí)行綠色信貸政策會直接導(dǎo)致商業(yè)銀行財(cái)務(wù)績效的下降,但同時也會起到促進(jìn)銀行規(guī)模的擴(kuò)大與減低成本收入比的作用,從而間接導(dǎo)致商業(yè)銀行財(cái)務(wù)績效的上升;直接效應(yīng)與間接效應(yīng)共同作用于商業(yè)銀行,最終表現(xiàn)出中和結(jié)果,即綠色信貸政策對商業(yè)銀行財(cái)務(wù)績效無顯著影響。因此,假設(shè)1得到印證。這可能與綠色信貸實(shí)施時間相對較短以致本文樣本觀察期有限,綠色信貸政策對商業(yè)銀行財(cái)務(wù)績效的長期正向影響效應(yīng)尚未完全顯現(xiàn)出來有關(guān)。

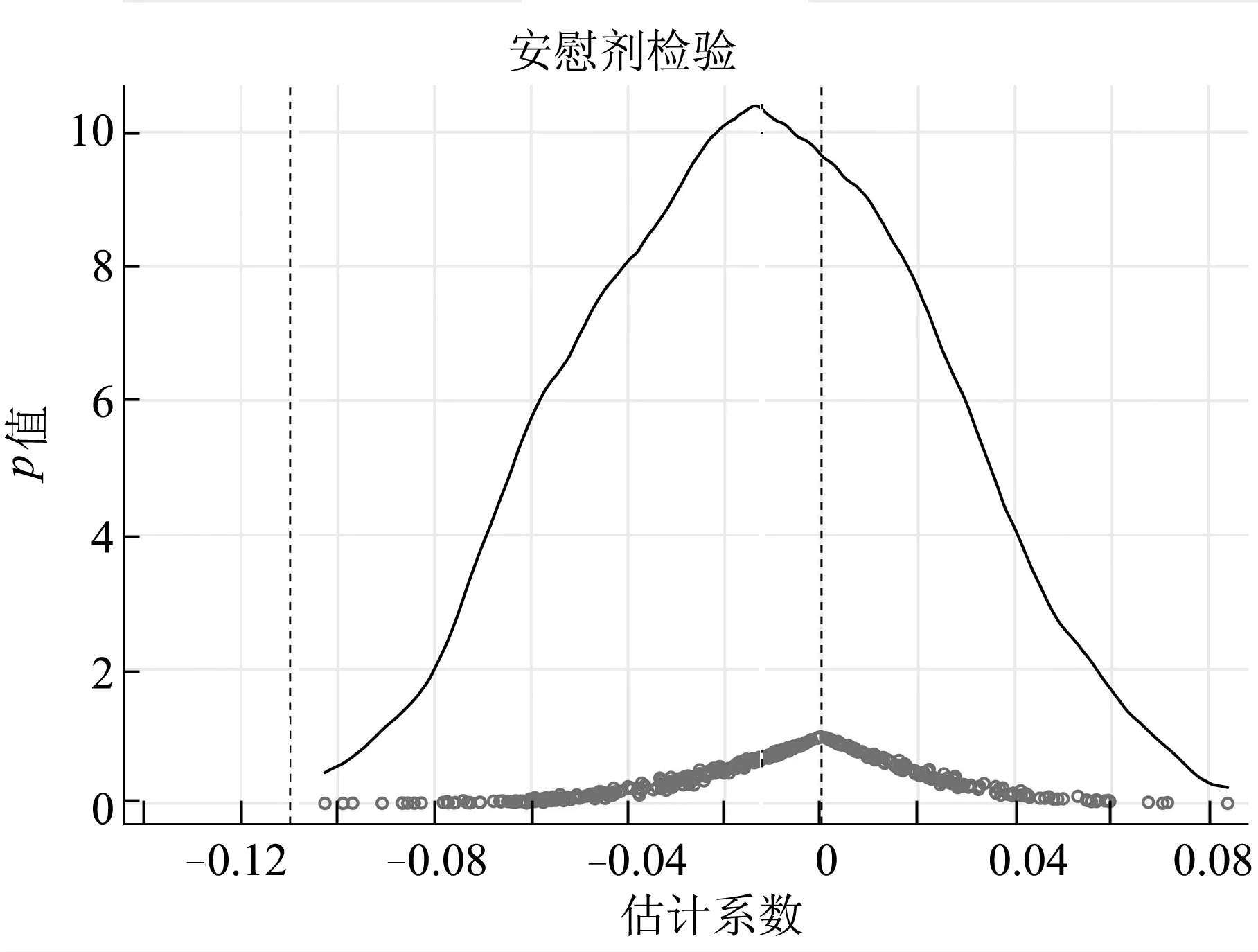

(二)穩(wěn)健性檢驗(yàn)

為確保多期DID模型結(jié)果的可靠性和穩(wěn)定性,本文進(jìn)行了如下穩(wěn)健性檢驗(yàn)。

1.調(diào)整樣本期。在基準(zhǔn)回歸模型(1)中,選取的樣本期為2007—2019年。鑒于我國商業(yè)銀行2010年前綠色信貸信息披露程度較小,且綠色信貸業(yè)務(wù)于2012年開始實(shí)現(xiàn)標(biāo)準(zhǔn)化,故本文對基準(zhǔn)回歸模型(1)進(jìn)行調(diào)整樣本期為2010—2019年的穩(wěn)健性檢驗(yàn),并剔除2009年之前(包括2009年)已經(jīng)開始詳細(xì)披露綠色信貸信息的商業(yè)銀行樣本,回歸結(jié)果見表4。如表4所示,調(diào)整樣本期前后回歸結(jié)論保持一致,這進(jìn)一步證實(shí)了本文基準(zhǔn)回歸的穩(wěn)健性。

表3 綠色信貸對銀行績效的雙重差分結(jié)果

表4 穩(wěn)健性檢驗(yàn):調(diào)整樣本期

圖1 安慰劑檢驗(yàn)結(jié)果

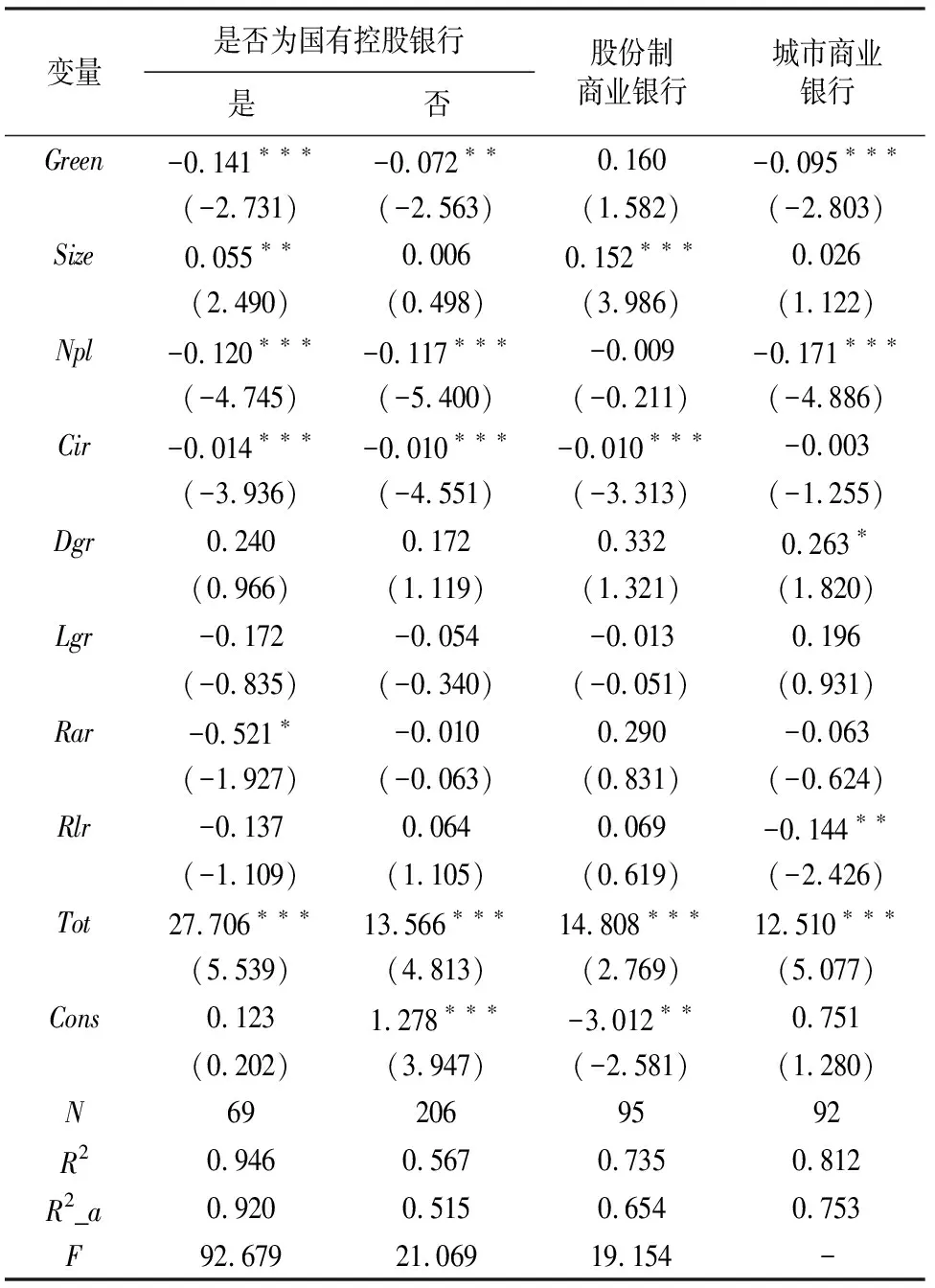

(三)異質(zhì)性分析

中國綠色信貸政策對銀行經(jīng)營績效的影響很可能與銀行的個體特征有關(guān),如銀行屬性。因此將銀行樣本劃分為國有銀行、非國有銀行,基于基準(zhǔn)模型(1),引入銀行屬性的虛擬變量,得到如下銀行屬性的異質(zhì)性檢驗(yàn)方程,以此檢驗(yàn)研究假設(shè)2:

,=+,+,×+,+

++,

(6)

回歸結(jié)果見表5,結(jié)果顯示開展綠色信貸業(yè)務(wù)對國有銀行、城市商業(yè)銀行的經(jīng)營績效有負(fù)向作用;對于股份制商業(yè)銀行,開展綠色信貸業(yè)務(wù)對其經(jīng)營績效沒有呈現(xiàn)顯著的抑制作用。股份制商業(yè)銀行相對于城市商業(yè)銀行具有較大規(guī)模以及較強(qiáng)的獲客能力,開展綠色信貸業(yè)務(wù)可以擴(kuò)大其信貸業(yè)務(wù)范圍并提升企業(yè)形象,從而對企業(yè)價值產(chǎn)生促進(jìn)效應(yīng)。股份制商業(yè)銀行具有一定的綠色信貸業(yè)務(wù)的技術(shù)以及人才儲備,開展綠色信貸業(yè)務(wù)可以一定程度地降低其環(huán)境風(fēng)險,從而提高銀行的企業(yè)價值。在綠色信貸政策實(shí)施初期,國有銀行作為綠色信貸業(yè)務(wù)實(shí)施的先驅(qū)者要承擔(dān)更高的試錯成本和運(yùn)營管理成本。而且國有銀行作為中國金融業(yè)的核心,需要承擔(dān)相對更多的社會環(huán)境責(zé)任,使得開展綠色信貸業(yè)務(wù)所產(chǎn)生的經(jīng)濟(jì)效益外部化效應(yīng)更強(qiáng)。而城市商業(yè)銀行規(guī)模較小,難以形成規(guī)模經(jīng)濟(jì),并且其綠色信貸業(yè)務(wù)起步晚、市場占有率低,其開展綠色信貸業(yè)務(wù)的成本效應(yīng)大于盈利效應(yīng),使得城市商業(yè)銀行的綠色信貸業(yè)務(wù)的開展對其企業(yè)價值產(chǎn)生了負(fù)面影響。此外,隨著綠色信貸政策的出臺,商業(yè)銀行發(fā)向“兩高一剩”企業(yè)貸款的限制不斷增強(qiáng),城市商業(yè)銀行的獲客能力較弱,無法迅速找到替代“兩高一剩”企業(yè)的綠色企業(yè),因此綠色信貸政策的實(shí)施對其企業(yè)價值產(chǎn)生了抑制作用。

表5 異質(zhì)性檢驗(yàn)

以上研究結(jié)果證實(shí)了上文提出的假設(shè)2,即綠色信貸業(yè)務(wù)對商業(yè)銀行企業(yè)價值的影響存在異質(zhì)性。

五、結(jié)論與政策建議

本文選取了47家商業(yè)銀行2007—2020年間的數(shù)據(jù)構(gòu)建多期雙重差分模型,對綠色信貸和商業(yè)銀行財(cái)務(wù)績效間的關(guān)系進(jìn)行了研究,得到了一些有益的結(jié)論:(1)開展綠色信貸業(yè)務(wù)對商業(yè)銀行財(cái)務(wù)績效具有直接的負(fù)向作用以及通過擴(kuò)大銀行規(guī)模、降低成本收入比所間接產(chǎn)生的正向作用。(2)綠色信貸業(yè)務(wù)對銀行企業(yè)價值的影響機(jī)制中規(guī)模效應(yīng)、成本收入效應(yīng)為主要影響路徑。(3)綠色信貸政策對銀行經(jīng)營績效的影響具有異質(zhì)性,具體為對國有銀行以及城市商業(yè)銀行具有負(fù)的政策效應(yīng),對股份制商業(yè)銀行不具備顯著的政策效應(yīng)。

上述研究對于商業(yè)銀行綠色信貸的實(shí)踐具有一定的政策意義。本文結(jié)合我國綠色信貸的發(fā)展現(xiàn)狀,提出以下幾點(diǎn)建議:一是針對不同類型的銀行應(yīng)當(dāng)采取不同的綠色信貸政策,走差異化發(fā)展道路。實(shí)施綠色信貸政策時,針對城市商業(yè)銀行可以配套設(shè)置補(bǔ)貼政策,鼓勵城市商業(yè)銀行開展綠色信貸業(yè)務(wù);針對股份制商業(yè)銀行,應(yīng)當(dāng)充分利用其具備的規(guī)模效應(yīng)和技術(shù)儲備,充分調(diào)動其開展綠色信貸的積極性。二是針對我國綠色金融處于初級發(fā)展階段的現(xiàn)狀,在綠色信貸政策實(shí)施過程中監(jiān)管機(jī)構(gòu)加大支持力度,適時發(fā)布和改進(jìn)綠色信貸指引目錄,為金融機(jī)構(gòu)指明正確方向;對綠色產(chǎn)業(yè)給予適度的政策傾斜,推動綠色金融市場的發(fā)展。三是商業(yè)銀行發(fā)展綠色信貸業(yè)務(wù)時不僅要把握規(guī)模效應(yīng),還應(yīng)注意整體風(fēng)險的把控,對綠色信貸實(shí)行全程實(shí)時動態(tài)監(jiān)控。四是政府應(yīng)當(dāng)獎勵科學(xué)有效的綠色信貸激勵與約束機(jī)制,為商業(yè)銀行開展綠色信貸業(yè)務(wù)提供政策保障與支持。

財(cái)經(jīng)理論與實(shí)踐2022年4期

財(cái)經(jīng)理論與實(shí)踐2022年4期

- 財(cái)經(jīng)理論與實(shí)踐的其它文章

- 數(shù)字經(jīng)濟(jì)中經(jīng)濟(jì)法原則運(yùn)用的相關(guān)理據(jù)和邏輯推理

- 人工智能技術(shù)賦能國際貿(mào)易的效應(yīng)研究

- 回歸調(diào)節(jié)功能:消費(fèi)稅抵扣范圍重構(gòu)

- 異質(zhì)性環(huán)境規(guī)制與企業(yè)盈余信息質(zhì)量

——基于傳染效應(yīng)視角 - 信息披露監(jiān)管模式變更影響企業(yè)投資效率嗎?

——基于雙重差分模型的實(shí)證檢驗(yàn) - 數(shù)字化轉(zhuǎn)型視角下數(shù)字金融對企業(yè)投資效率的影響效應(yīng)分析