數字金融與資本結構動態調整速度

王竹泉 高雅 于蘇

(中國海洋大學 管理學院,山東 青島 266100)

一、引言

隨著我國經濟步入高質量發展階段,引導金融供給側改革、助力金融服務實體經濟成為促進和諧發展的主線任務。作為金融供給側改革的重要組成部分,數字金融近年來發展迅猛。2018年畢馬威研究報告中指出中國數字金融滲透率占92%,遙遙領先于其他國家(1)https://home.kpmg/cn/zh/home/campaigns/2018/12/china-fintech-50.html。以金融科技為基礎的數字金融有效實現了以技術為橋梁,構建新金融產品、金融業務及用戶交流互動新形式的交易平臺,提高了金融資源供給[1]。作為新興的金融服務業務,數字金融依托底層信息科技進行多元化場景構建,通過突破傳統金融服務高成本和低效率窘境,與傳統金融競合,推動金融需求對接,已然成為增強金融服務實體經濟質效的重要突破口之一。

然而,一個懸而未決的問題是數字金融是否影響資本結構動態調整?資本結構動態調整是指以追求價值最大化為目的的企業,在資本結構偏離目標水平時有動機進行資本結構調整[2]。由于資本市場交易雙方存在交易費用、信息不對稱等問題,公司調整資本結構時勢必會導致其在調整成本與調整收益間進行權衡[3],調整速度取決于調整成本、調整收益的大小[4-7]。但囿于我國金融抑制的現狀,資金供需雙方信息不對稱程度較高,企業面臨嚴重的融資約束問題。這加劇了企業進行資本結構調整的難度。而數字金融作為推動金融供給側的創新型金融模式,可能產生融資約束緩解效應[8]和信息環境優化效應[9],進而通過降低企業調整成本和增加企業調整收益加快調整速度。具體來說,對于負債不足的企業而言,數字金融通過拓寬企業融資渠道、增強信貸可得性以及減少企業融資成本緩解企業融資約束,從而降低向上調整的成本,增加企業向上調整速度。對于過度負債的企業而言,信息技術賦能的數字金融促使銀行準確識別企業信用等級、及時變更貸款契約的同時,加大企業違約成本,理性的管理層為了規避損失傾向于縮減企業債務。因此,數字金融提升了過度負債企業縮減債務所帶來的收益,進而可能加快向下調整的速度。

基于此,本文利用2011-2020年A股上市公司為研究樣本,探究數字金融對企業資本結構動態調整的影響及其作用渠道。本文主要貢獻如下:第一,首次考察了數字金融對公司資本結構動態調整行為的影響,揭示了數字金融對公司資本結構調整速度的促進作用,既豐富了數字金融經濟效應的研究,也拓展了資本結構動態調整理論的相關文獻。第二,推動了金融服務實體企業的研究。本文將研究視角延伸至企業資本結構動態調整,有利于更加完善地揭示數字金融助力實體企業高質量發展的邏輯推演,從而反映了金融抑制背景下金融供給側改革對實體企業融資行為的影響。第三,從債務融資角度揭示數字金融與企業杠桿率變動之間的關系,為“降杠桿、穩杠桿”政策、緩解企業融資難融資貴的困境提供微觀層面的具體實施方式,也為創新型金融模式有效降低系統性金融風險提供理論借鑒。

二、 文獻綜述

(一) 數字金融相關研究

以金融科技為基礎的數字金融迅速崛起,并且利用大數據、云計算、人工智能等新興技術促進了金融主體間的聯結,打破固有金融模式,拓寬了金融服務的內容和邊界,有效提高企業資源配置效率[1],成為我國金融服務實體企業發展的重要引擎[10]。

現有文獻認為數字金融通過帶來緩解融資約束[11]、優化信息環境[12]的微觀經濟效應,對實體企業決策產生影響。從融資約束角度,數字金融的創新發展沖擊了傳統商業銀行的負債端、資產端和中間端業務,加劇金融機構間競爭,增強企業的信貸可得性[13],助力于企業緩解融資約束[14],從而提高全要素生產率[15]、減緩企業投融資期限錯配[16]等。從信息環境角度,數字金融可以利用人工智能等技術實時獲取信息,分析企業決策等方式優化信息環境[12],并且良好的信息環境可以通過影響銀行監管力度增加企業違規成本,縮短違規收益時間,從而抑制實體經濟“脫實向虛”[17]、提高企業風險承擔水平[17]、增加企業價值[18]以及降低債務融資成本[19]等。雖然現有文獻從投融資期限錯配[16]以及債務融資成本[19]等角度探究了數字金融對企業財務決策的影響,但資本結構動態調整作為企業財務決策的重要內容,鮮有人探討數字金融與資本結構動態調整的關系。

(二)企業資本結構動態調整相關研究

自MM理論提出以來,資本結構就成為學術界研究的熱點話題,資本結構動態調整作為其重要分支受到社會各界的廣泛關注。動態權衡理論認為,企業發展過程中存在一個目標資本結構能夠促使其價值最大化[2]。為此,企業在價值驅動下有動機調整實際資本結構與目標資本結構的偏差。但是由于資本市場摩擦等因素產生了較高的調整成本,所以企業進行資本結構調整行為時需要在調整成本與調整收益之間權衡;而調整成本、調整收益的大小決定了企業的調整速度[6]。現有研究多以調整成本與調整收益為切入點探究資本結構動態調整的影響因素,大致可以分為兩類:一類圍繞企業內部環境因素,另一類圍繞宏觀經濟政策展開。

基于企業內部環境因素而言,融資約束、公司治理以及投資決策等會對調整速度產生影響。首先,融資約束的強弱能夠影響調整速度。Korajczyk和Levy(2003)[20]的研究表明,融資約束一定程度上反映了企業的調整成本,因此,融資約束程度越嚴重,調整成本越大,反映為企業融資約束與調整速度快慢呈反比。其次,公司治理是影響調整速度的重要因素[9]。黃繼承等(2016)[21]認為當企業實際資本結構高于目標資本結構時,代理問題越嚴重,過度負債所帶來的監督與破產風險會給經理人帶來更大壓力,相對來說企業向下調整收益增加,具體表現為過度負債的企業向下調整速度更快。陳志紅和李宏偉(2019)[22]從兩職合一角度驗證了企業CEO自主權越高,其更傾向于追逐高風險,過度負債企業調整資本結構的收益降低。最后,不同的投資決策會對資本結構動態調整速度產生不同的影響。夏子航和辛宇(2020)[5]認為企業持股金融機構的策略選擇將導致尋租的可能性上升,提高企業調整成本,進而減緩調整速度。安素霞和劉來會(2020)[23]的研究表明,企業金融化導致目標資本結構下降的同時,金融資產期限規定限制了企業變現能力,致使調整成本增加,調整速度降低。

同時,資本結構的選擇理應是一個綜合各種因素的動態決策過程,需要考慮外界經濟政策環境對資本結構的影響。已有研究分別從媒體報道[24]、融資融券[25]以及高鐵開通[26]等視角驗證信息環境如何影響企業調整成本,進而作用于企業資本結構調整。此外,法律環境也會對資本結構動態調整產生影響。例如,黃繼承等(2014)[7]認為良好的法律環境通過影響企業向上調整成本、向下調整收益,加快企業資本結構動態調整速度。

綜上,已有文獻從融資來源、融資環境等視角探究融資方式與企業資本結構動態調整速度的因果關系,認為調整成本和調整收益的大小可以影響調整速度,但尚未有研究關注到數字金融對調整速度的影響。數字金融作為中國數字經濟迅猛發展背景下的一項金融科技創新,對微觀企業可以帶來緩解融資約束和優化信息環境的經濟效應。基于此,本文在已有研究從全要素生產率[15]、投融資期限錯配[16]、金融化[17]、債務融資成本[19]、企業創新[27]等角度探究數字金融微觀經濟后果的基礎上,將資本結構動態調整納入數字金融的研究范圍,深入探討數字金融是否會通過影響調整成本、調整收益的方式作用于企業資本結構動態調整速度?本文將針對上述問題進行分析與討論。

三、理論分析與研究假設

(一) 數字金融與資本結構動態調整

1.數字金融與資本結構動態調整速度

根據動態權衡理論,企業存在一個目標資本結構會使得企業實現價值最大化,但囿于市場摩擦,企業存在調整成本,只有當調整收益超過調整成本時,企業才會改變資本結構,并且調整成本和調整收益的大小影響企業資本結構動態調整速度[3]。而數字金融通過降低負債不足企業的調整成本、提升過度負債企業的調整收益,縮減企業實際資本結構與目標資本結構之間的偏差,增加企業資本結構動態調整速度。

(1)數字金融通過降低負債不足企業的調整成本,增加資本結構向上調整的速度。負債不足企業的資本結構向上調整成本主要受到融資渠道、信貸可得性、融資成本的限制[28]。而數字金融通過三個方面降低調整成本進而提高企業資本結構向上調整速度。首先,數字金融通過網絡技術突破物理網點的局限,加速了互聯網理財產品的普及速度[29],截流了商業銀行現有以及潛在借款客戶[30],重塑了金融機構信貸市場的觸及范圍,拓寬了企業融資渠道,使得有競爭力的企業客戶能夠獲得更多的金融服務及更低成本的資金供給,降低企業向上調整成本。其次,數字金融可能憑借其廣覆蓋、低成本和高效率的潛在優勢占據商業銀行的貸款份額,加劇商業銀行的信貸業務競爭[8],提升企業信貸可得性[31],導致企業向上調整成本下降。最后,具有金融科技賦能的數字金融擁有技術優勢,可以通過技術溢出的方式,倒逼傳統銀行優化業務流程與服務水平[26],創新信息獲取渠道,銀行經營成本下降的同時推動企業債務融資成本縮減,進而削減企業向上調整成本。故而,數字金融將加快資本結構向上調整的速度,降低資本結構偏離度。

(2)數字金融通過提高過度負債企業的調整收益,增加資本結構向下調整的速度。過度負債的企業普遍存在無力償債的風險以及再籌資風險等特征[31],而數字金融本質上沖擊了傳統銀行的信息匹配方式,使銀行可以更準確地獲知參與主體的交易習慣、風險偏好等各種行為特點,真正意義上做到了基于前端信息識別企業風險。具體而言,傳統銀行判斷企業風險的方式主要基于企業線下資產交易信息[32],但隨著互聯網平臺的高速發展,線上貿易往來逐漸成為主流的交易方式,數字金融不僅可以刻畫線上交易頻率還可以準確記錄同行業以及不同行業企業交易行為數據。就前者來說,交易頻率可以側面體現企業的財務狀況;而后者展示了同行業或關聯程度高的行業在經營決策、產品定位以及技術創新等資源上的相似性,大量相似信息整合將降低信息獲取成本,進一步產生規模經濟效應[33]。基于此,數字金融賦能下資金供給端可以全面獲得企業財務、經營等信息,更為精準地判斷企業信用評級,甚至可以根據企業的動態風險狀況變更貸款契約,增加了過度負債企業的違約成本。過度負債企業為降低預期可能發生的違約成本,將增強風險規避意識,通過減少債務調整資本結構。因此,數字金融發展水平越高,企業向下調整資本結構所帶來的收益越大,即數字金融將加快企業資本結構向下調整的速度,降低資本結構偏離度。

綜上所述,數字金融能夠通過影響企業向上調整成本與向下調整收益,影響資本結構動態調整速度,其作用效果為促進效應。

H1數字金融的發展加快了企業資本結構動態調整的速度。

2.數字金融與資本結構非對稱性調整速度

由前文分析可知,數字金融通過降低企業調整成本、增加企業調整收益的方式提升調整速度。調整動機差異和損失厭惡心理可能使得數字金融對企業資本結構調整速度的影響呈現非對稱性。從調整動機差異角度,企業調整成本的降低、調整收益的增加是企業向上、向下調整資本結構的動機。經濟人假設認為,人的行為動機源自經濟誘因,人都要爭取最大的經濟收益[7]。與降低向上調整資本結構的成本相比,理性的管理層更追逐向下調整資本結構所帶來的收益。因此,數字金融對調整速度的促進作用受到上述非對稱性的影響,表現為向下調整速度要快于向上調整速度。從損失厭惡心理角度,人對于潛在損失和潛在利益的感受存在差異,并且規避損失的意愿更加強烈。因此,數字金融通過優化信息環境,使得銀行更容易了解企業的真實信息,從而導致企業違約風險上升,企業潛在損失規模增加,管理層為了規避潛在損失,更傾向于向下調整資本結構,即企業向下調整比向上調整更加敏感。

基于此,本文認為數字金融影響下資本結構向下調整速度快于向上調整速度。

H2數字金融影響下資本結構向下調整速度快于向上調整速度。

(二) 產權性質、數字金融與資本結構動態調整

作為轉型經濟時期的重要制度背景,所有制差異是研究金融服務與企業問題的重要情境[34]。我國信貸資源配置具有“國民”差異,非國有企業面臨著嚴重的信貸歧視,且政府在行業準入和項目審批方面也歧視民企。相較之下,國有企業在資源稟賦方面具有顯著優勢[35]。基于此,本文嘗試探討數字金融對企業資本結構動態調整的影響在不同產權性質公司中存在何種差異?

數字金融會通過緩解融資約束的方式加快非國有企業向上調整資本結構的速度。具體來說,非國有企業由于缺少政府“背書”,往往面臨著融資難融資貴的困境。這使得其在貸款時,銀行過多地考慮企業還款能力,本著控制信貸風險的謹慎性原則會減少對非國有企業的貸款[36]。數字金融的發展可以通過增加融資渠道、提高銀行競爭的方式降低融資成本[8],為受到信貸歧視的非國有企業提供貸款,進而增加向上調整速度,使得非國有企業可以根據自身發展需求獲得貸款。

數字金融會通過優化信息環境的方式加快國有企業向下調整資本結構速度。對于國有企業而言,與政府具有天然關聯,便于獲取各級政府給予的政策優惠、資源等。因此,商業銀行更傾向于為國有企業貸款,導致大多數國有企業存在過度負債問題[37]。但由于產權不明晰,存在多重代理鏈條的國有企業具有資金使用效率偏低[38]、公司治理質量較差以及經營風險高等特征。然而,技術進步賦予了數字金融及時、準確捕捉企業信息的功能,優化了銀企所處的信息環境。這不僅使得銀行能夠及時針對國有企業真實經營情況、風險狀況進行監督以及提高風險補償金額,同時也使得國有企業的債務融資成本提高。因此,數字金融將助力企業資本結構加速向下調整。

H3a與非國有企業相比,數字金融對國有企業資本結構動態向下調整速度的影響更加顯著。

H3b與國有企業相比,數字金融對非國有企業資本結構動態向上調整速度的影響更加顯著。

四、研究設計

(一)樣本選擇與數據來源

本文以2011—2020年A股上市公司為研究樣本,同時借鑒姜付秀等(2008)[6]的研究方法,對樣本進行了篩選:(1)剔除了金融類上市公司樣本;(2)剔除了資產負債率大于1或者小于0的樣本;(3)剔除了少于連續兩年的觀測樣本;(4)剔除了數據存在缺失的樣本。并且本文為避免異常值的影響對所有連續變量進行了上下1%分位數的縮尾處理,最終得到19 017個樣本觀測值。其中,數字金融數據來源于中國數字普惠金融發展指數;其他變量的相關數據均來自于CSMAR數據庫。

(二)模型設定與變量定義

首先,本文借鑒已有文獻[39]的做法,利用企業總資產(A)、企業有息負債(D)以及目標資本結構(Lev*)等指標來估計資本結構的調整速度(v),即實際資本結構趨向目標資本結構的速度。模型設定如下

(1)

(2)

其中,控制變量(Control)參考已有研究[40],并結合我國的實際情況,選取了諸多決定資本結構的公司特征變量,具體如表1所示。

參考黃繼承等(2016)[21]的做法將模型(2)代入模型(1),得到

Levi,t=(1-v)Levi,t-1+vβControli,t-1+εi,t

(3)

(4)

本文為了探究數字金融(Index)對資本結構調整速度(v)的影響,參考姜付秀等(2008)[6]、Faulkender等(2012)[4]的做法,對模型(1)進一步拓展,并且將模型(4)代入模型(1),通過模型(5)來檢驗數字金融對資本結構調整速度的影響。

Levi,t-Levi,t-1=(c0+c1Indexi,t)×Devi,t-1+εi,t

(5)

其中,Index為數字金融指數。Indexi,t與Devi,t-1的交乘項系數(c1),表示數字金融對調整速度的影響,c1大于0,表示調整速度增加;反之,調整速度降低。進一步本文還針對不同調整方向探究數字金融對資本結構動態調整的影響,即在除主回歸以外,對模型(5)分向上和向下調整進行分組回歸檢驗。

表1 變量定義

(三)描述性統計

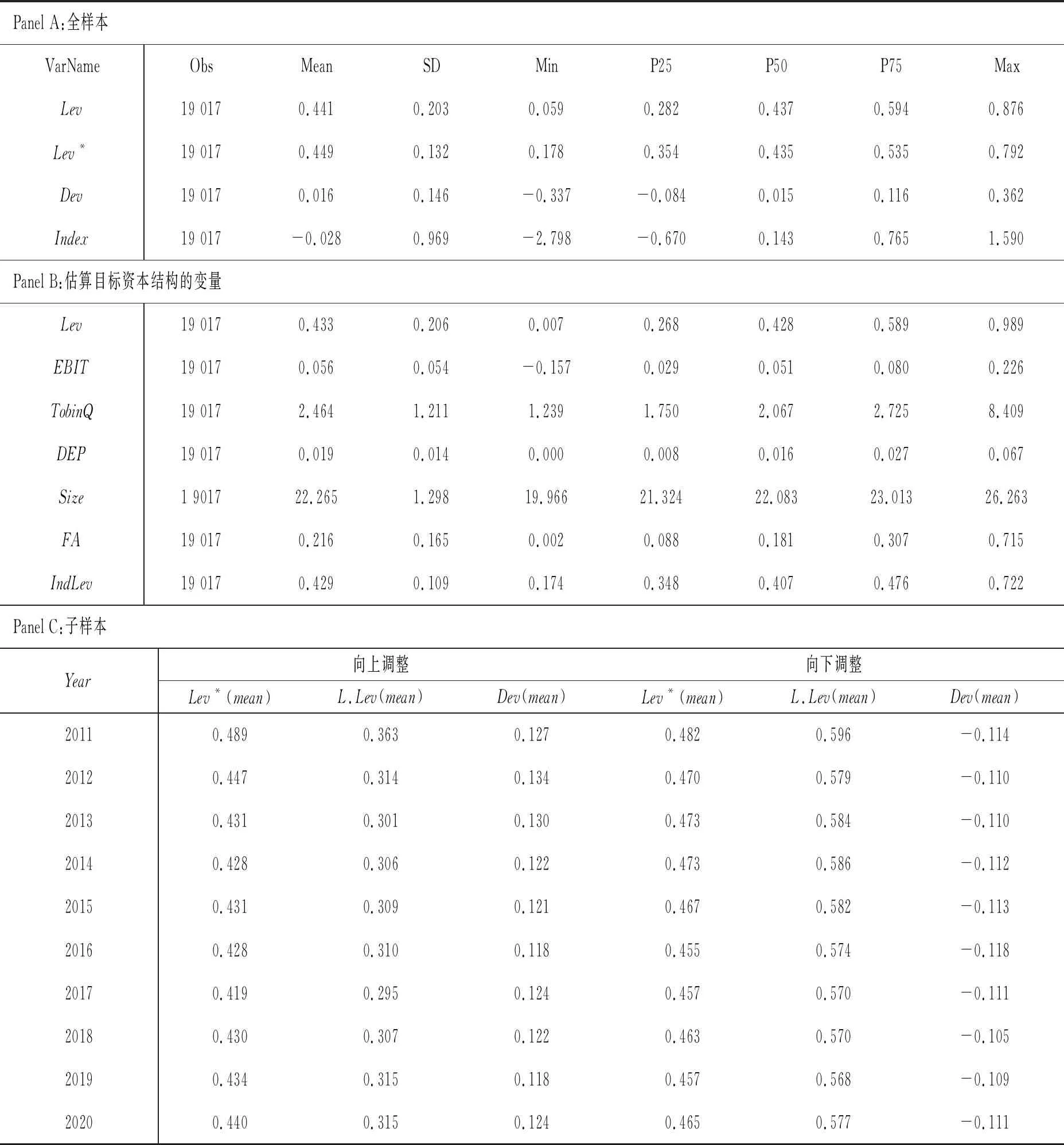

表2報告了本文主要變量的描述性統計。Panel A結果發現,目標資本結構(Lev*)的均值(中位數)為0.449(0.435),最小值為0.178,最大值為0.792,表明企業間最優資金需求存在較大差異;目標調整偏差(Dev)的均值(中位數)為0.016(0.015),資產負債率(Lev)的均值(中位數)為0.441(0.437),兩個變量的正態分布呈現右偏狀態,表明部分企業存在高杠桿現狀,這與我國國情相符。同時,資產負債率(Lev)的樣本分布與黃俊威和龔光明(2019)[21]研究得到的結果較為一致。數字金融指數(Index)標準化后的均值(中位數)為-0.028(0.143),上四位數為-0.670,表明數字金融數據結構存在較多極小值,發展程度參差不齊。

Panel B報告了用來估計目標資本結構的公司特征變量。其中,公司規模(Size)的標準差為1.298,成長機會(TobinQ)的標準差為1.211,說明我國上市公司在規模和成長性方面存在較大差異。本文使用全樣本來估計目標資本結構,不再闡述過度負債、負債不足時公司特征變量的均值及中位數。

Panel C報告了不同負債水平的描述性統計。過度負債樣本(向下調整)中t-1期的實際負債率變動幅度明顯小于負債不足樣本(向上調整)的樣本,初步說明在不同負債水平下,實際資本結構趨向目標資本結構的驅動因素存在差異,表明本文區分不同負債水平進行研究是有必要的。此外,2016年前后由于目標資本結構變動幅度較大以及過度負債樣本中實際負債率下降幅度較大,導致負債不足樣本和過度負債樣本的目標調整偏差(Dev)出現不規律波動,本文考慮此情況可能是2016年動蕩的資本市場環境制約了企業發展,導致企業目標資本結構下滑;同年“去杠桿”政策實施,重點關注企業過度負債問題,政策推導下過度負債企業開始“負債減負”。其余變量的描述性統計結果詳見表2,不再贅述。

表2 描述性統計

五、實證結果分析

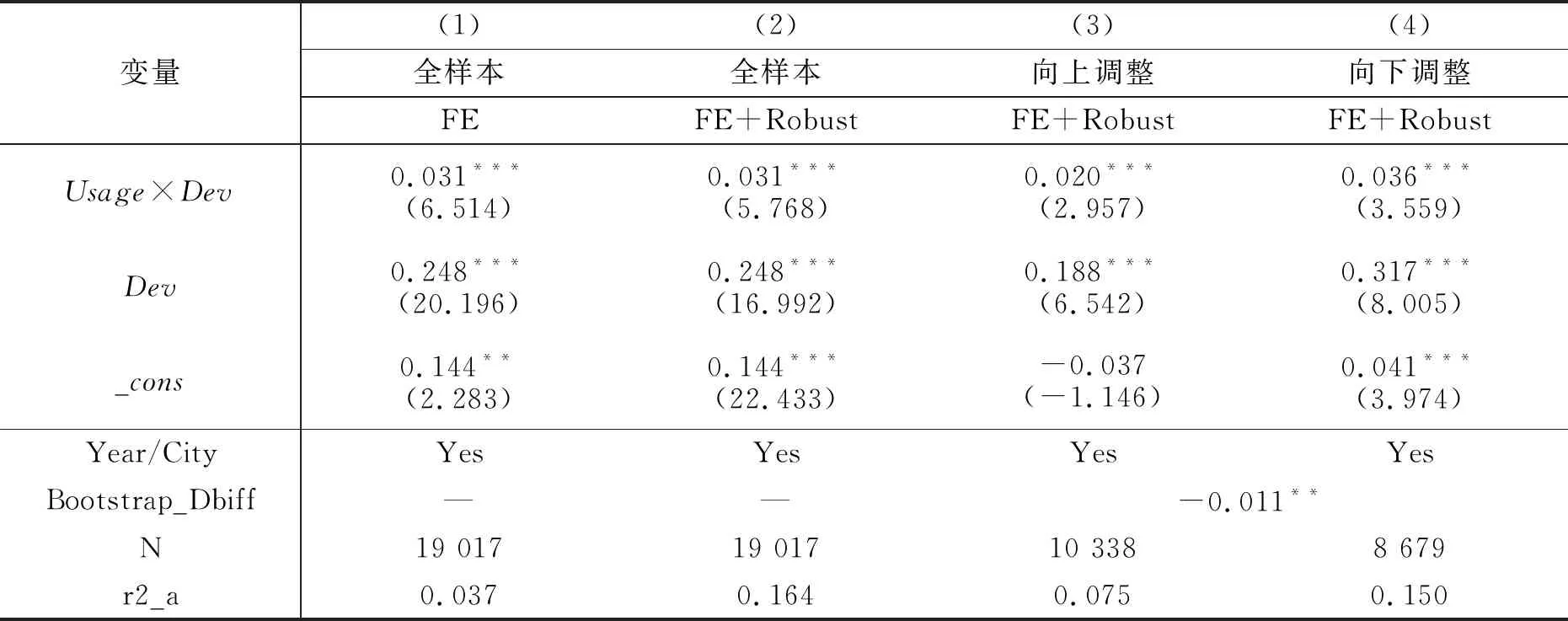

(一)數字金融與資本結構動態調整

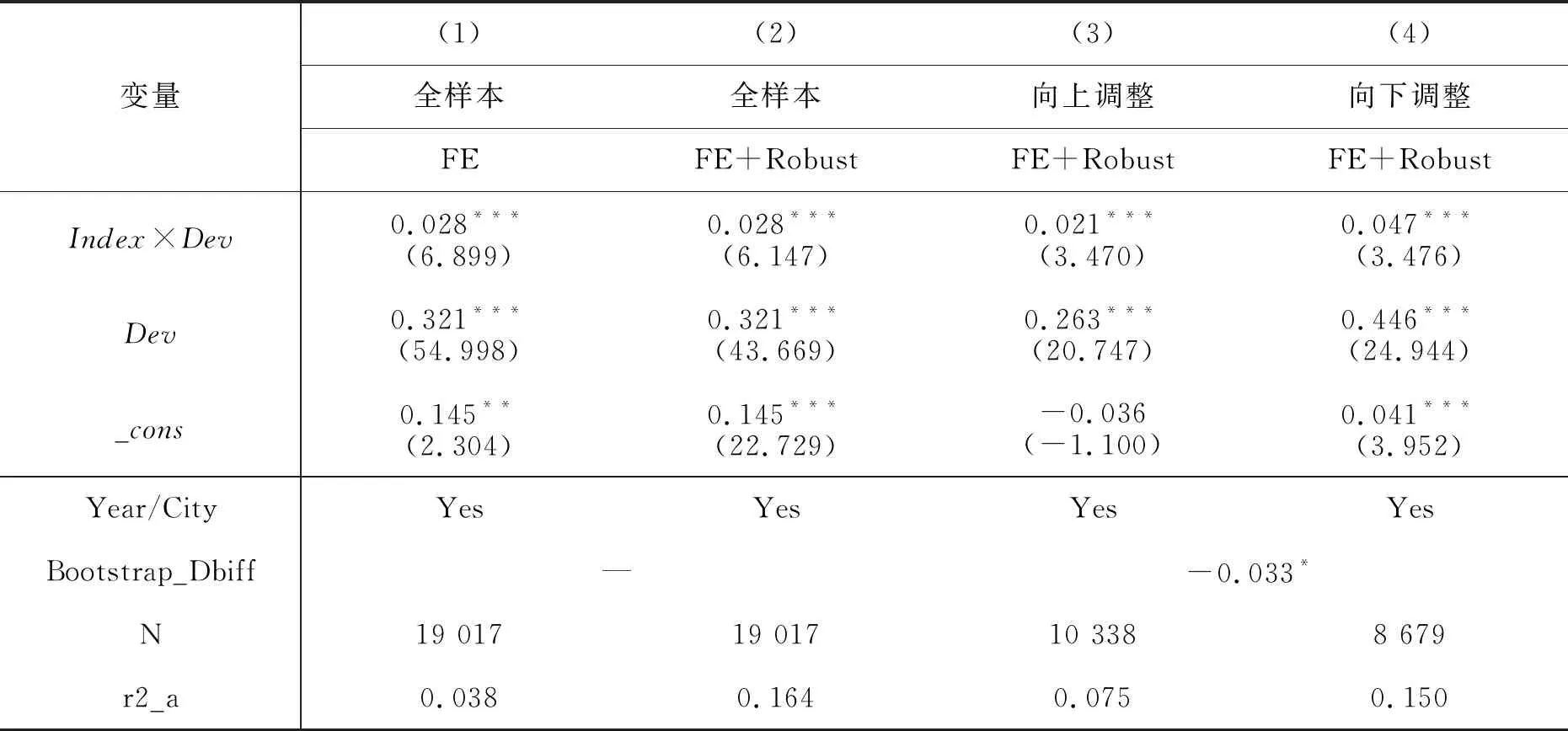

為研究數字金融對資本結構動態調整速度的總效應,本文對模型(5)采用固定效應加異方差穩健標準誤進行處理。表3列(1)(2)的結果顯示,數字金融(Index)與企業目標調整偏差(Dev)的交乘項(Index×Dev)的回歸系數為0.028,且在1%的水平上顯著,說明數字金融發展程度越高,企業資本結構調整速度越快,從而支持了假設1。換言之,數字金融的發展可以優化信息環境,改善企業融資約束進而提高資本結構動態調整速度。表(3)列(3)(4)分別匯報了負債不足(向上調整)、過度負債(向下調整)的回歸結果。在向上調整的樣本中,Index每增加1%,向上調整速度提高7.985%(0.021/0.263);在向下調整的樣本中,Index每增加1%,向下調整速度增加10.538%(0.047/0.446)。這表明相對于向上調整的情況,當資本結構向下調整時,數字金融發展對資本結構調整速度的促進作用更加明顯,且Bootstrap_Dbiff檢驗顯示兩組之間Index×Dev的回歸系數差異顯著。進一步驗證假設2。這說明在數字金融的作用下,銀行更易于獲得企業穩定、透明、可預期的信息,針對負債過度并且盈利欠佳的企業縮減信貸規模,同時提高還款條款以及再貸款要求,因此基于這種外部融資資源擠壓的現狀,過度負債企業的實際資本結構可能加速回落到目標資本結構。

表3 數字金融與資本結構動態調整速度

(二)產權性質、數字金融與資本結構動態調整

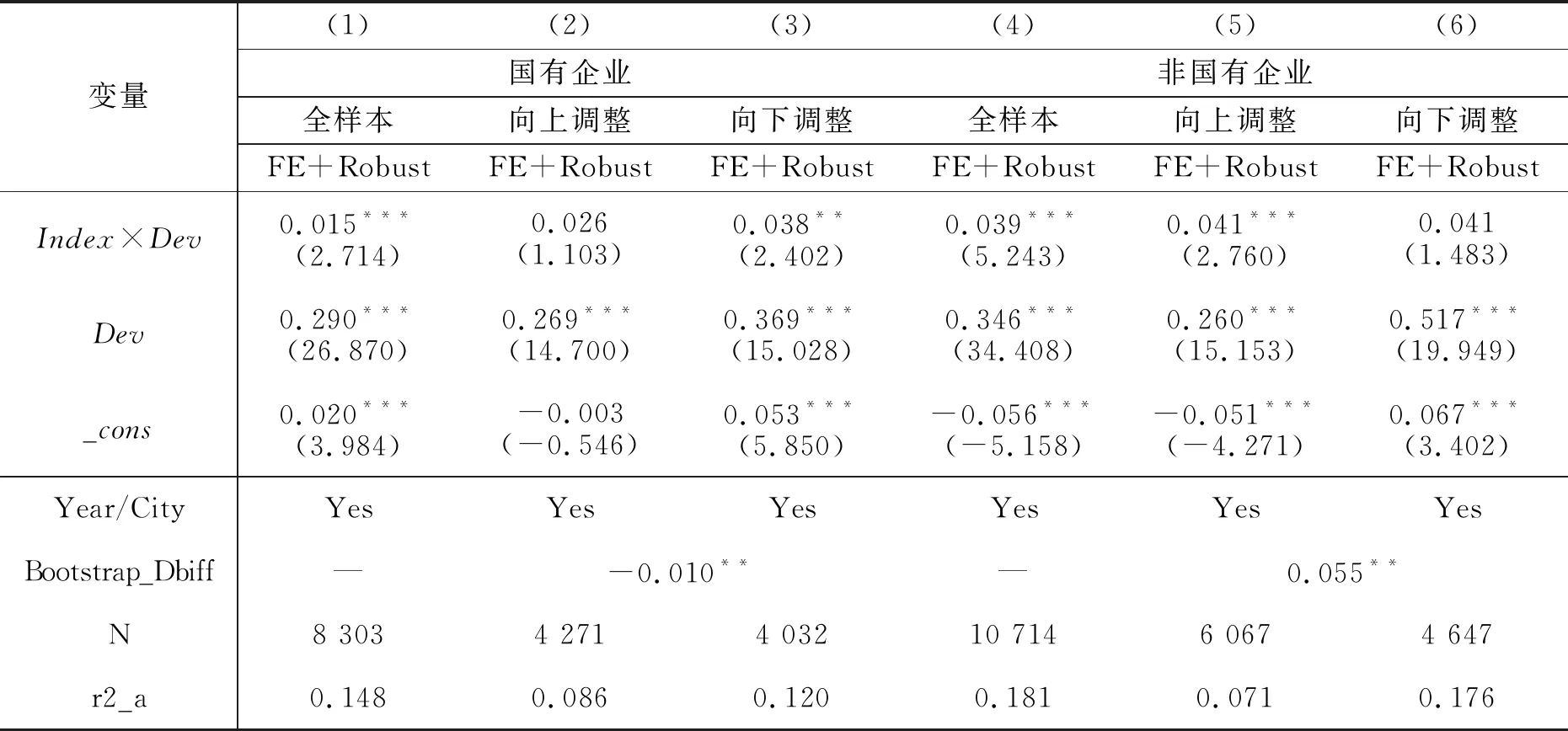

本文參考李延喜等(2015)[34]的做法,國有企業賦值為1,否則為0,利用產權性質對樣本進行分組檢驗。表4列(1)(4)分別為國有企業和非國有企業全樣本的回歸結果,數字金融均加快了企業資本結構動態調整速度。但鑒于在過度負債或負債不足時,不同產權性質下對應的資本結構調整影響路徑不同,對于總體樣本來說,調整方式可能存在抵消作用。所以在本部分,本文區分過度負債和負債不足兩種情況分別進行檢驗。列(2)(3)檢驗了國有企業分組中數字金融對資本結構動態調整速度的影響,結果表明向下調整的樣本中Index×Dev系數顯著為正,這說明數字金融帶來的信息環境優化導致了國有企業融資成本的提高,使得國有企業相對于保持現有負債水平,更傾向于減少負債,進而在“去杠桿”的同時,趨于目標資本結構。列(5)(6)檢驗了非國有企業分組中數字金融對資本結構動態調整速度的影響,在向上調整的樣本中Index×Dev系數顯著為正,且在1%水平下顯著。研究結果表明,非國有企業多表現為負債不足,在數字金融的影響下企業融資約束得以緩解使得非國有企業資本結構動態調整速度提高,并且相較于非國有企業中向下調整的樣本,數字金融對于向上調整速度作用更加明顯。

表4 數字金融與資本結構動態調整速度—基于產權性質的調節機制

六、穩健性檢驗

(一)變換樣本區間

我國2016年企業“去杠桿”政策實施,企業資本結構容易受到此政策的影響。因此,本文將“去杠桿”政策實施開始年份2016年剔除,以盡可能排除當年政策沖擊。回歸結構如表5列(1)—(3)所示,結果依舊顯著。

(二)自變量滯后一期(L.Index)

為了避免內生性問題,本文對數字金融進行滯后一期處理,即L.Index。回歸結構如表5列(4)-(6)所示,結果依舊顯著。

表5 變換樣本區間和自變量滯后一期

(三)變換解釋變量

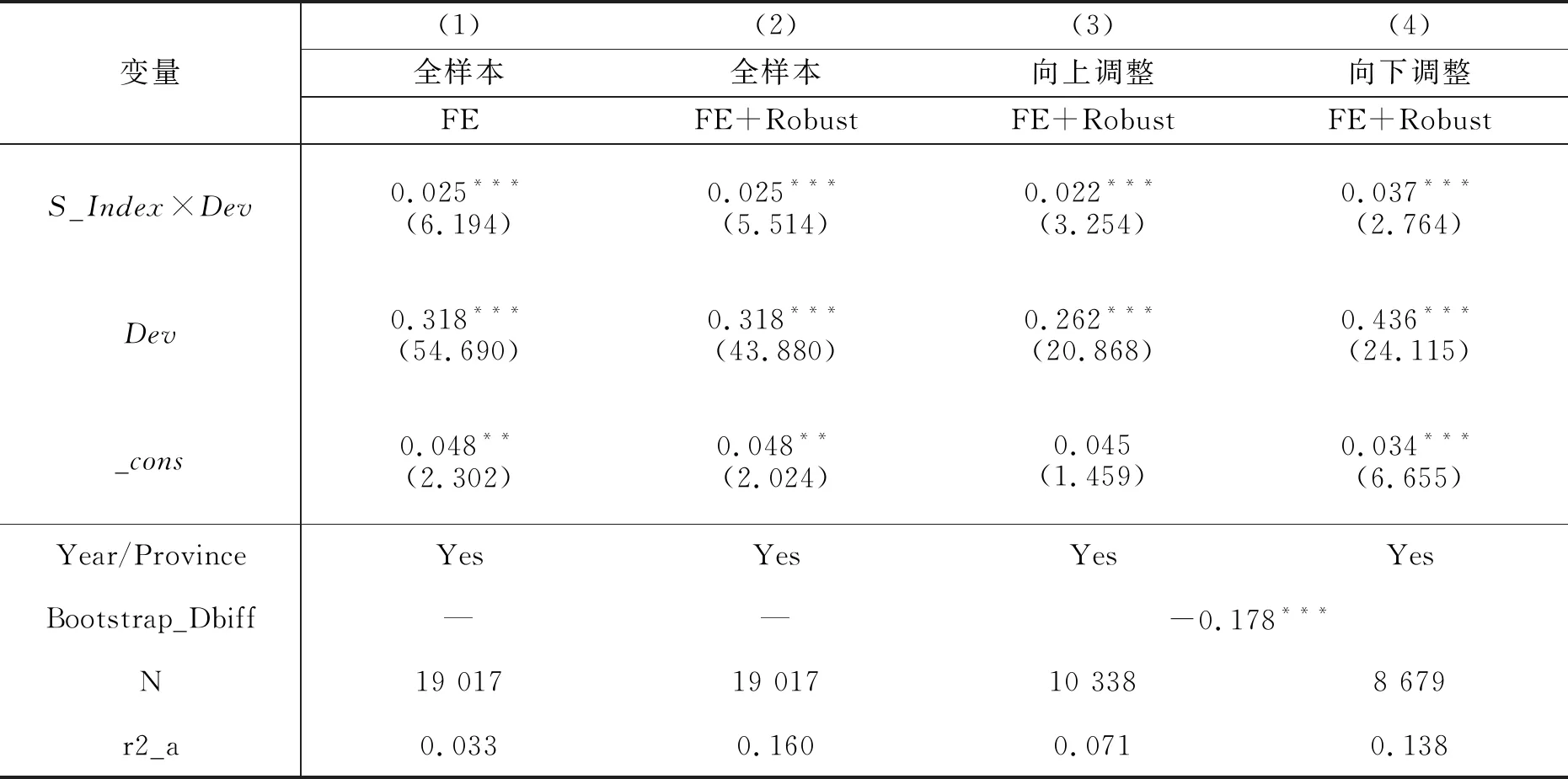

為了避免指標衡量偏誤對回歸結果產生影響,本文利用省級數字金融指標對數字金融發展水平重新進行衡量(S_Index),結果如表6所示,結果依舊顯著。

表6 變換解釋變量

(四)更換模型設定

本文關鍵問題是探究數字金融與資本結構動態調整之間的因果關系,但是關于目標資本結構的計算方法多種多樣,在此利用LSDVC、系統GMM方法對目標資本結構重新估算,結果如表7、表8所示,結果依舊顯著。

表7 更換模型設定—LSDVC

表8 更換模型設定—系統GMM

(五)安慰劑檢驗

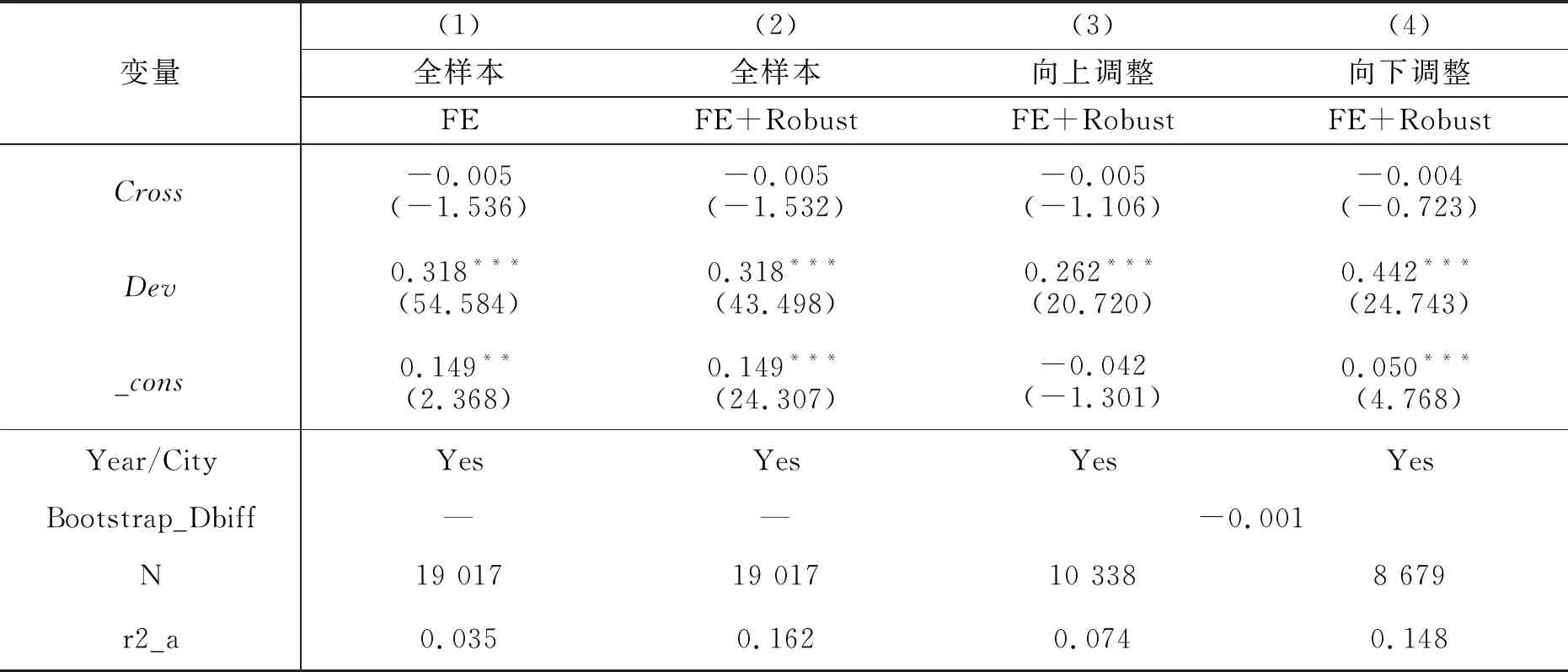

盡管上文驗證了數字金融與企業資本結構動態調整間存在因果關系,然而在理論上,基準回歸呈現的相關關系可能只是一種安慰劑效應。即在研究設計過程中存在未被覺察到的其他因素,導致本文數據出現數字金融與企業資本結構動態調整的相關關系。而事實上這與數字金融發展觸發的微觀經濟效應并沒有聯系。為了排除這種擔憂,本文利用如下的安慰劑檢驗進行測度。參考潘越等(2020)[42]的做法,將樣本數據集的所有“公司-年度”觀測值中Index×Dev變量的取值全部提取,重命名為Cross,再將這些數值逐個隨機地分配到每一個“公司-年度”觀測值中,最后重新對模型(1)進行回歸。如果安慰劑效應確實存在,那么受未被覺察到的研究設計局限性的驅動,處理后的Cross依然會與企業資本結構動態調整呈現正相關。表9報告了數字金融與企業資本結構動態調整安慰劑檢驗的結果,Cross的系數不顯著,與主回歸結果存在明顯的差異,意味著安慰劑效應不存在,進而確保了研究結論的穩健。

表9 安慰劑檢驗

七、進一步分析

(一)數字金融指數降維

本文進一步將數字金融指數分解降維至三個層面,分別從數字金融覆蓋率(主要通過電子賬戶數等體現)、數字金融使用率(包括但不限于支付業務、信貸業務等,考察實際人均交易額)以及數字金融數字化程度來衡量數字金融,指標數值越大,該城市數字金融發展程度越高。

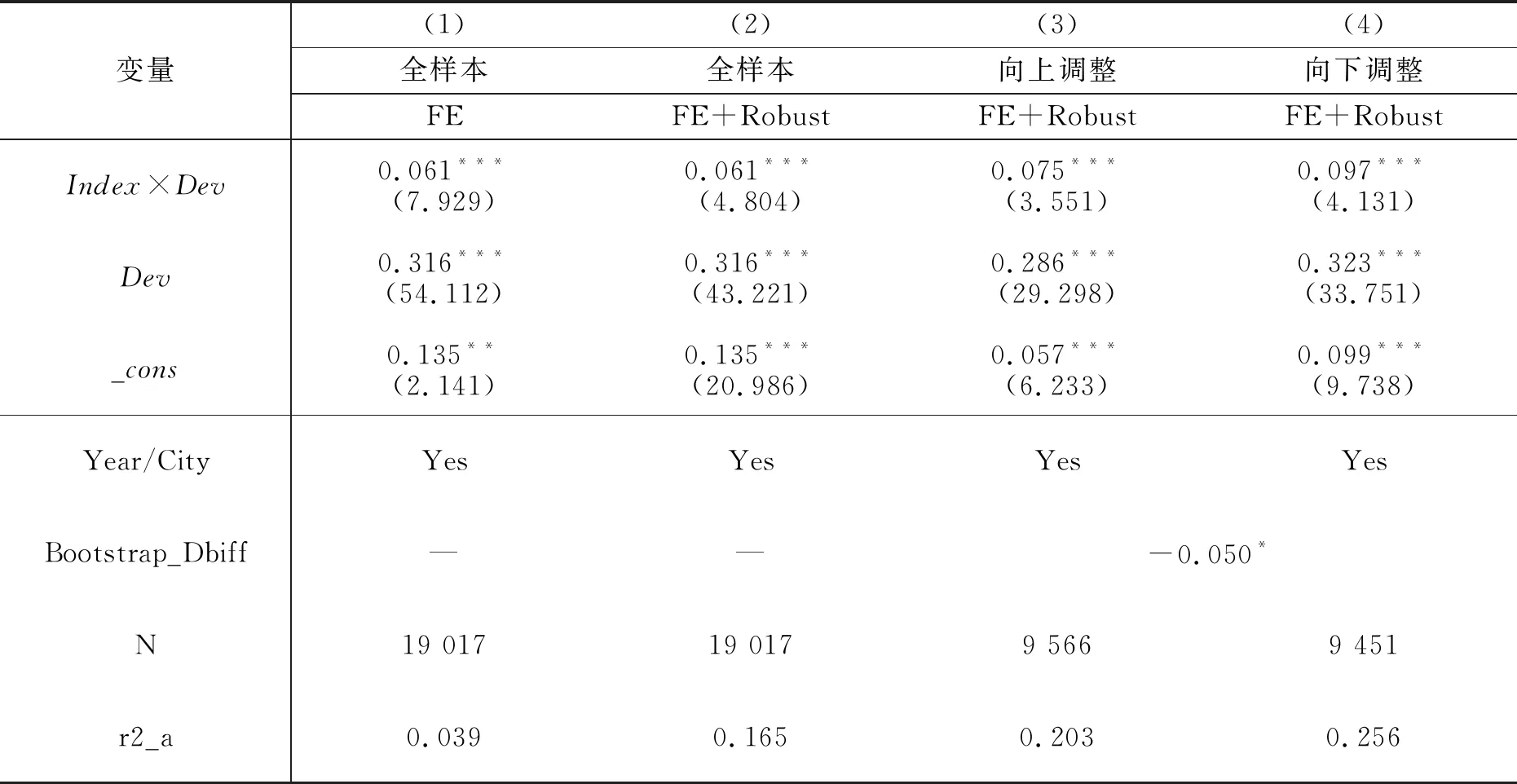

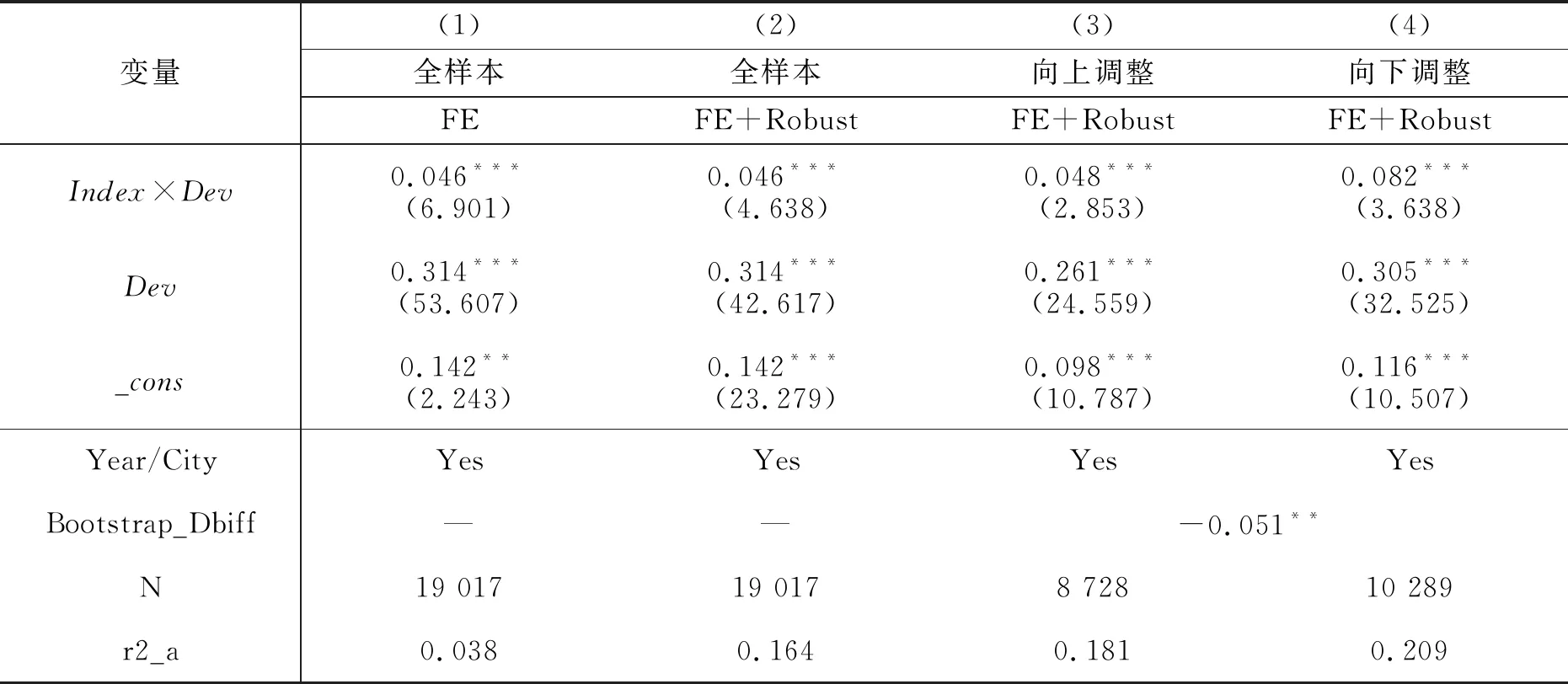

從表10、表11以及表12的回歸結果可以看出,數字金融覆蓋度(Coverage)、數字金融使用率(Usage)和數字化(Digit)對資本結構動態調整速度的邊際影響為0.023、0.031與0.029,并且都在1%水平上顯著,即數字金融覆蓋度(Coverage)、數字金融使用率(Usage)或數字化(Digit)每提高1%,資本結構動態調整速度會提升9.957%(0.023/0.231)、12.500%(0.031/0.248)與11.885%(0.029/0.244)。根據調整方向進行分組回歸后,其結果依舊在1%水平上顯著;隨后本文進行了組間差異性檢驗,回歸結果證明覆蓋度(Coverage)、使用率(Usage)與數字化(Digit)對資本結構向下調整速度效果更加明顯。此結果也說明數字金融通過擴大覆蓋率、提高客戶使用頻率、增加數字科技服務的方式增強企業信息透明度,實現資金流向收益更高的企業,進一步促使過度負債的企業降杠桿。

表10 數字金融覆蓋度與企業資本結構動態調整

表11 數字金融使用率與企業資本結構動態調整

表12 數字化程度與企業資本結構動態調整

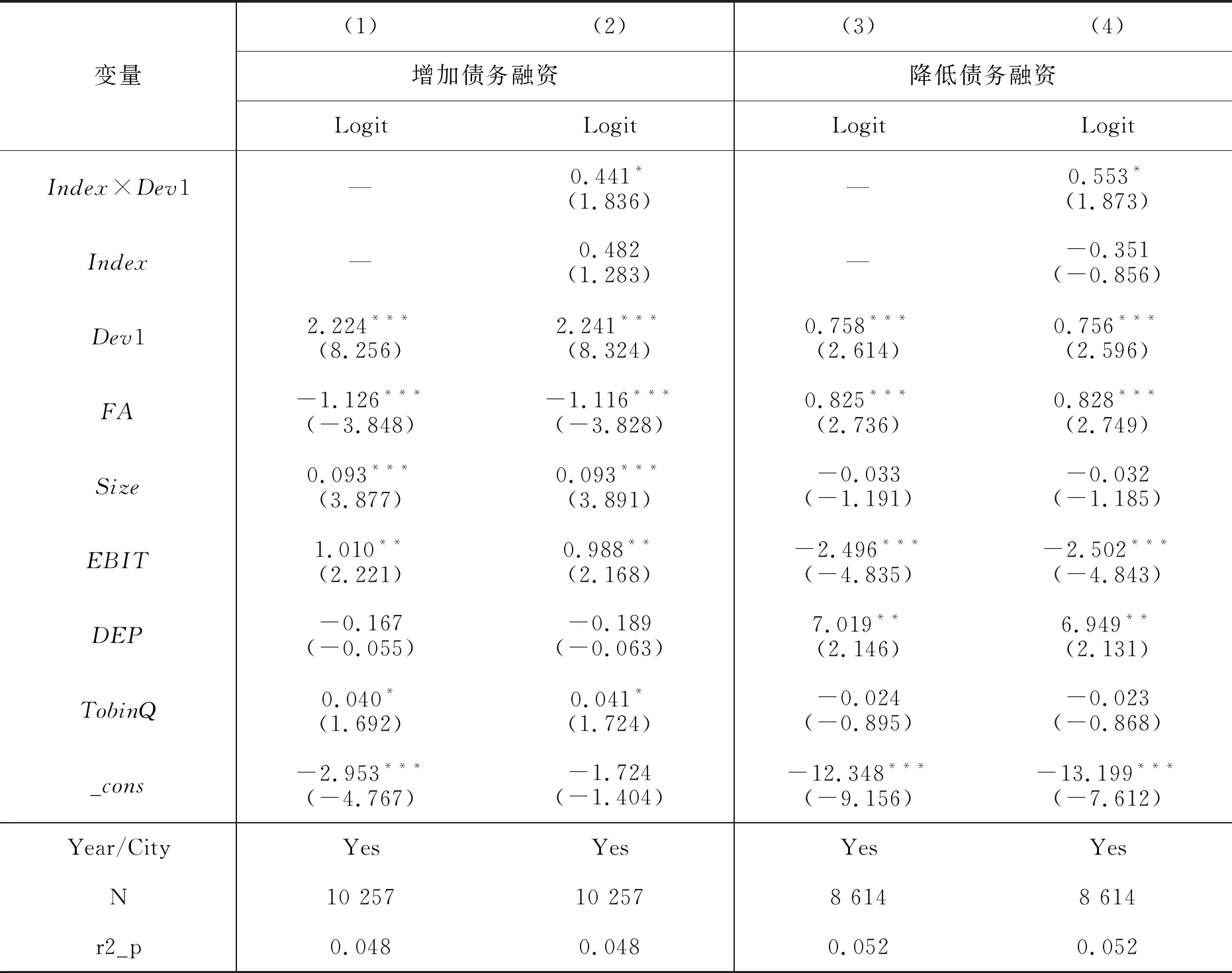

(二)數字金融與資本結構調整的路徑分析

為檢驗數字金融影響企業資本結構動態調整的具體作用路徑,參考黃繼承等(2014)[7]構建如下實證模型

P(Adjusti,t=1)=φ(α0+α1Devli,t+α2FAi,t-1+α3Sizei,t+α4EBITi,t-1+α5DEPi,t+α6TobinQi,t+εi,t)

(6)

P(Adjusti,t=1)=φ(α0+α1Devli,t-1×Indexi,t+α2Indexi,t+α3Devli,t-1+α4FAi,t-1+α5Sizei,t-1+α6EBITi,t-1+α7DEPi,t-1+α8TobinQi,t-1+εi,t)

(7)

其中,Adjusti,t表示是否進行債務調整,如果i公司在t年度進行了債務調整則取值為1,否則為0。債務調整方式主要包括發行債務和償還債務[7],增加(降低)凈債務融資(ID或DD),衡量方式為t年新增(減少)的債務總額除以年總資產,當ID(DD)值不小于5%時取1,否則取0。為了便于解釋回歸結果,對t-1期目標資本結構偏離度(Dev)進行絕對值處理,即為Dev1。

本文對模型(6)和(7)進行了Logit回歸分析,檢驗數字金融對企業債務調整的影響,回歸結果如表13所示。從表13列(1)和列(3)中可以看出,當負債不足或過度負債時,Dev1的回歸系數顯著為正。這說明實際資本結構偏離目標水平越遠,企業增加(減少)債務融資的可能性越大,即企業有可能通過債務方式來縮減偏離度。在列(2)和列(4)中,當負債不足或過度負債時,交互項Index×Dev1的回歸系數均顯著為正,這說明,數字金融發展程度越高,偏離程度與增加(降低)債務融資之間的關系越強。這也側面驗證了假設1,即數字金融通過擴寬融資渠道、降低融資成本的形式提高了負債不足企業獲得債務融資的可能性,向上調整成本降低,進而加快向上調整速度;同時,數字金融還通過優化信息環境增加了企業的債務違約成本和破產成本,從而提高了具有超額負債的企業縮減債務的傾向,企業向下調整收益增加,促進向下調整速度。

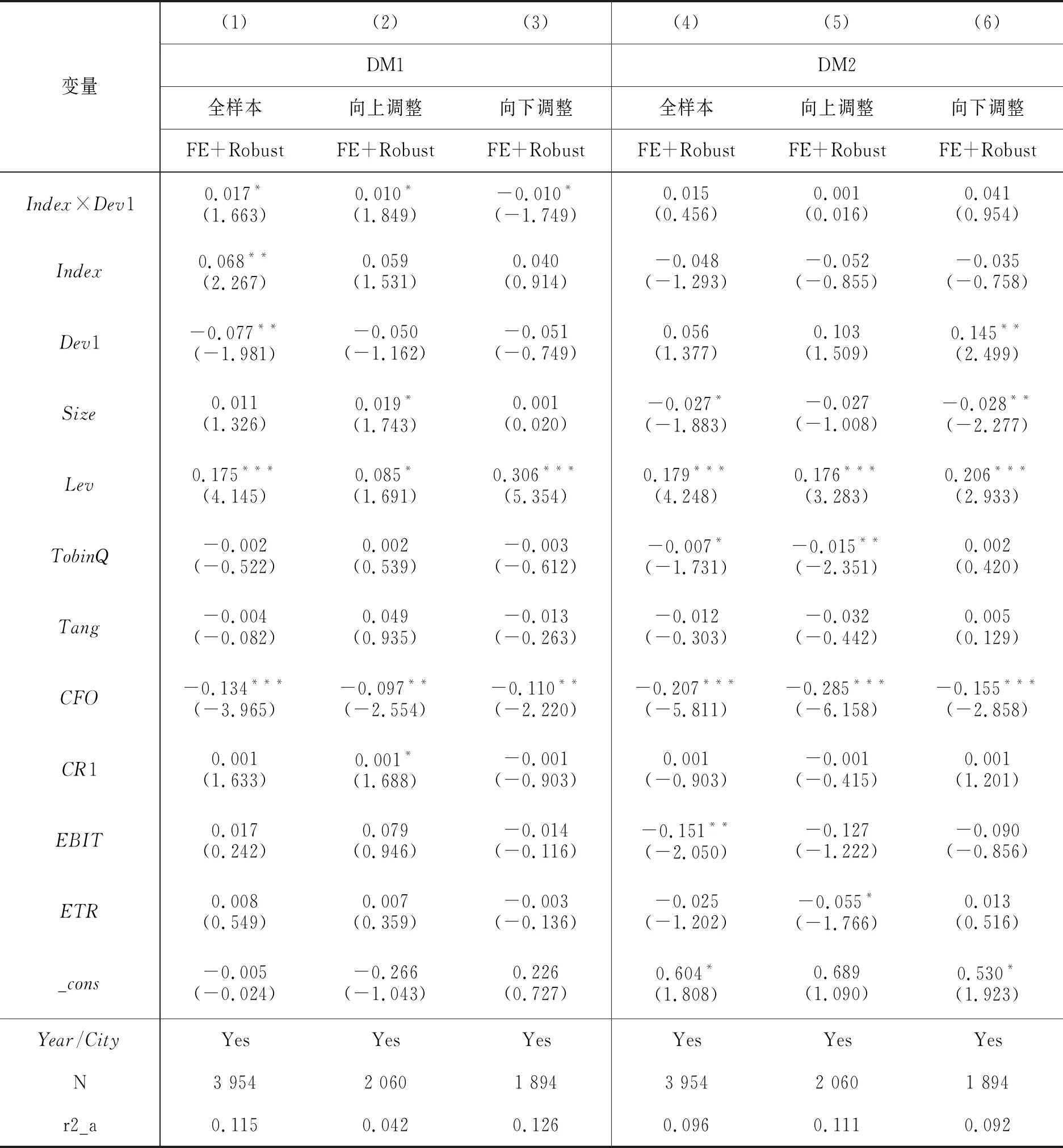

基于前文的研究,數字金融可以通過增加(減少)債務融資的方式向上(向下)調整企業資本結構。但是在債務融資增減過程中,數字金融影響下銀行為企業提供的債務期限可能存在差異。一方面,對于負債不足的企業來說,數字金融可能會促使其獲得長期債務融資。我國金融抑制背景下,部分企業長期處于信貸市場的弱勢地位,銀行為了控制信貸風險,更傾向于提供短期貸款,導致企業只能不斷續借短期貸款維持長期投資活動[43]。在數字金融影響下銀行間競爭加劇,使得銀行的壟斷能力減弱、邊際利潤率降低[8],負債不足企業在信貸市場的弱勢地位得以緩解,獲得長期貸款的可能性上升。另一方面,對于過度負債的企業來說,數字金融可能會降低銀行為企業提供長期貸款的可能性。數字金融發展程度越高,銀企間信息環境越好,銀行可以更加準確地獲知過度負債企業的破產風險與再融資風險,警惕企業潛在的違約行為,這導致銀行在縮減借貸規模的同時,出于降低企業違約行為觀測成本的考慮,縮減長期貸款金額。參考楊鑫等(2018)[44]的研究方法構建模型(8)。

DMi,t=β0+β1Indexi,t×Dev1i,t-1+β2Indexi,t+β3Dev1i,t-1+β4Sizei,t+β5Levi,t+β6TobinQi,t+β7Tangi,t+β8CFOi,t+β9CRli,t+β10Quali,t+β11ETRi,t+εi,t

(8)

表13 數字金融與資本結構調整的路徑分析(一)

模型(8)中,企業長期貸款規模(DM)參考杜春明(2021)[45]的衡量方式,利用長期借款占比進行衡量,同時還控制了一系列企業層面的特征變量,包括企業規模(Size)、實際所得稅率(ETR)、自由現金流量(CFO)、資產有形性(Tang)等(2)以當年所得稅費用/當年稅前會計利潤衡量企業實際所得稅率(ETR);以當年經營活動現金流量凈額/當年末總資產衡量自由現金流量(CFO);(當年末固定資產+當年末存貨)/當年末總資產衡量資產有形性(Tang),其他變量衡量如上文所示。。表14列(1)-(3)是對長期貸款規模的檢驗結果。其中,全樣本與向上調整的樣本中Index×Dev1系數顯著為正,而向下調整的樣本中Index×Dev1系數顯著為負。此結果可以說明在負債不足的樣本中,數字金融作用下由于資金供給上升,銀行通過增加向企業發放長期貸款的方式緩解企業融資約束,降低企業調整成本,增加向上調整速度的同時,企業可以避免投融資期限錯配問題,進而降低財務風險。在過度負債的樣本中,銀行由于數字金融優化信息環境的作用,可以獲得更多企業信息,出于降低自身風險的考慮縮減向企業提供長期貸款規模,此時企業出于持續發展的目的,會選擇更為穩健的資本結構,故而向下調整收益增加,促進向下調整速度。

表14 數字金融與資本結構調整的路徑分析(二)

一個可能的解釋,數字金融或許通過影響短期貸款作用于資本結構動態調整。為了驗證此觀點,本文利用短期借款占比(SD)替換模型(8)中長期貸款規模(DM),并重新回歸,結果如表14列(4)-(6)所示。結果表明數字金融對短期貸款的影響不顯著,說明數字金融不能以增加(減少)短期貸款的方式影響企業向上(向下)調整資本結構。這可能是因為銀行業寡頭競爭格局下銀行在信貸博弈中具有較高的議價能力,考慮到銀企信息不對稱所帶來的信貸風險,更愿意向企業提供長期貸款而非短期貸款[43]。而數字金融加劇了銀行競爭,降低了銀行貸款議價能力,進而提升了銀行向企業提供長期貸款的意愿;同時,數字金融也可以提高銀企間的信息透明度,增強各類信息在銀企之間的傳遞效率,使得企業提供長期貸款的可能性上升。這也間接證明數字金融通過影響長期貸款作用于企業資本結構動態調整。

八、結論與啟示

本文基于2011-2020年我國A股上市公司為研究樣本,檢驗數字金融對資本結構調整速度的影響。研究表明:(1)數字金融顯著增加了企業資本結構調整速度,并且向下調整速度快于向上調整速度。在考慮經濟不確定性、模型設定等問題后,上述結論依舊成立。(2)區分產權性質后,國有企業向下調整速度以及非國有企業向上調整速度更加顯著。(3)數字金融主要通過影響銀行向企業提供長期債務融資規模進而調整企業資本結構,這一發現比較符合我國國情,即外部融資主要依賴銀行貸款的事實。本文在拓展數字金融研究領域的同時,也為我國數字金融建設的必要性提供了新的證據支持,并且對于投資者理解企業財務決策具有較強的啟示意義。

基于上述分析,本文獲得如下啟示:第一,持續深化數字金融改革,助力結構性去杠桿。應當提升“大智移云物”等新興數字技術運用水平,同時制定數字金融相關配套措施,積極推動數字金融不斷向縱深發展,提高數字金融的覆蓋率與數字化程度,持續升級數字金融服務,促使銀企精準對接金融需求,驅動銀行間良性競爭,從資金供給角度落實“降杠桿、穩杠桿”政策,防范系統性金融風險。第二,應積極推動金融機構數字化轉型,拓展數字金融新技能。促進金融機構數據要素積累,提升金融服務質效、紓解企業融資困境的同時,加強對數字金融的監管,引導和規范數字金融利用新興技術優化信息環境、精準管控風險。第三,持續深化國有企業改革,建立國有資產監督約束機制,推動傳統產業升級,激發數字金融在國企轉型升級中的促進作用。另外,新冠肺炎疫情加劇了民營企業面臨的融資難、融資貴問題,應當推進民營經濟數字金融平臺建設,提升金融機構服務民營企業的意愿,以科技優勢營造良好民營企業融資環境。