監(jiān)管機制與職業(yè)聲譽對銀行經營者的激勵影響研究

收稿日期:2022-12-12;修回日期:2023-03-01

基金項目: 國家社會科學重大項目(21&2D115)

作者簡介:戰(zhàn)勇(1980—),男,山東威海人,中南大學商學院博士研究生,研究方向:金融監(jiān)管改革。

摘要:高質量的內部控制是降低銀行經營風險的重要保障。監(jiān)管等外部約束常會出現(xiàn)失靈,而純粹職業(yè)生涯考慮雖能激發(fā)銀行經營者內在激勵效應,但無法解決經營者職業(yè)生涯末期的徇私問題。因此,“外部約束”與“內在激勵”相結合成為內部治理機制建設的需要。兩期動態(tài)博弈模型顯示,監(jiān)管的引入削弱了隱性職業(yè)聲譽激勵,產生一定“擠出效應”;監(jiān)管的引入雖然沒有完全解決徇私問題,但使銀行經營者在其職業(yè)生涯末期的忠誠度增強,改善了純粹依靠職業(yè)聲譽所產生的激勵。監(jiān)管有效也需要一定條件:一是好的職場環(huán)境,二是公平的聲譽評價機制,三是合適的監(jiān)管強度。可見,提升銀行內部控制水平是個系統(tǒng)工程,除了要完善機制外,還要加強銀行文化和共同價值觀建設。

關鍵詞: 銀行內部控制,內在激勵,監(jiān)管機制,職業(yè)聲譽

中圖分類號:F832.3 文獻標識碼:A文章編號:1003-7217(2023)03-0027-08

一、引言及文獻綜述

美國硅谷銀行、互惠銀行、簽名銀行以及瑞士信貸銀行等危機引發(fā)了全球金融市場震蕩,內部控制失靈導致的商業(yè)銀行流動性管理問題是其倒閉的重要原因之一。近年來,我國“明天系”“安邦系”“華信系”等重大事件的爆發(fā)也與內部控制失靈密切相關。研究表明,內部控制機制有助于降低企業(yè)的經營風險[1]、特質風險與系統(tǒng)風險[2];高質量內部控制可提升企業(yè)信息質量[3,4],抑制管理層機會主義減持行為[5],解決企業(yè)委托代理問題[6]。對比全球金融危機前后銀行內部控制(以下簡稱“內控”)質量可發(fā)現(xiàn),遵守內控規(guī)定的銀行具有較低倒閉率及財務風險[7]。總之,內控質量越高,銀行風險承擔越低,企業(yè)融資成本也越低[8,9]。理論上,要有效提升內控質量,一是通過強有力的監(jiān)管確保內控機制的執(zhí)行;二是激發(fā)執(zhí)行者的內生動力使其自愿維護銀行制度。通過監(jiān)管等“外部約束”確保內控機制有效運行預設了四個前提:一是存在市場失靈,二是監(jiān)管者有能力緩解市場失靈,三是監(jiān)管部門有內在激勵去修正市場失靈[9],四是監(jiān)管的邊際成本和邊際效應能夠匹配。

然而,現(xiàn)實中監(jiān)管失靈的情況常會發(fā)生:第一,監(jiān)管者個人的自利性導致監(jiān)管尋租。隨著金融領域反腐力度的加大,大量金融干部落馬,很多人從金融秩序維護者淪為金融風險制造者。從內部監(jiān)管看,銀行經營者常常是雙重身份,既是監(jiān)管者也是被監(jiān)管者,常會出現(xiàn)雙重標準,甚至腐敗。 第二,被監(jiān)管者的自我粉飾致使監(jiān)管失聰。2007年美國次貸危機爆發(fā),花旗集團當年出現(xiàn)重大虧損,風險爆發(fā)的一個重要原因是其內控機制失靈,尤其是金融衍生品信息不透明,內控部門對其內在價值和風險狀況無法準確評估。第三,多重委托代理導致信號傳遞扭曲。多重委托代理關系中,委托人向下的層層授權和代理人往上的層層反饋都存在信息損耗,不可避免地造成委托人與代理人之間信息的扭曲。而且組織中多數(shù)監(jiān)管者只與組織有有限的利害關系,通常不是所監(jiān)管團隊的剩余索取人[10],剩余索取人授權和直接監(jiān)管的平衡點較難把握。在金融監(jiān)管制度設計中激勵沖突導致金融高管行為扭曲,進而導致金融制度脆弱性[11]。第四,機制自身的負面性降低監(jiān)管效率。為了解決市場失靈,往往引入監(jiān)管機制,但一個機制的引入往往會破壞舊機制的和諧,片面強調監(jiān)管機制“一條腿走路”也往往事倍功半[12],導致“機制性短視”而降低監(jiān)管效率。監(jiān)管機制的運行需要輔之以多個配套措施,而監(jiān)管的實際效果可能取決于機制“短板”,因而監(jiān)管總體效果會出現(xiàn)“木桶效應”。第五,自我監(jiān)管有效性增加監(jiān)管的復雜性。張五常關于纖夫和監(jiān)工之間關系的分析指出了“卸責”問題[13]。組織中成員工作的不可分離性將導致個人偷懶行為或“搭便車”問題,要解決這一問題應引入一個監(jiān)督者[14]。要確保監(jiān)督者有積極性而不偷懶,需要在產權結構上賦予監(jiān)督者剩余索取權,形成監(jiān)督者自己監(jiān)督自己的內在“激勵約束機制”。第六,監(jiān)管強度和監(jiān)管成本問題。縱向與橫向科層管理會出現(xiàn)控制問題[15],而水平科層控制效率的損失源于監(jiān)管的規(guī)模不經濟[16,17]。隨著監(jiān)管者越來越多,監(jiān)管成本和監(jiān)管層級問題越來越突出,導致“一驢拉磨,幾人趕驢,一群人監(jiān)督”。第七,監(jiān)管的合謀問題。監(jiān)管強度過大會增加監(jiān)管成本,還會激發(fā)被監(jiān)管者和監(jiān)管者的合謀[18]。當組織中的雇員得到監(jiān)管他人的權力時,就帶來了雙方之間合謀的可能性[19],而合謀則是導致監(jiān)管環(huán)節(jié)失敗的致命因素[20]。第八,監(jiān)管者的能力問題。現(xiàn)實中,有的監(jiān)管者的能力不足以勝任對銀行經營行為的監(jiān)管,或者其反應滯后于經營者的行為,實際工作中,監(jiān)管部門協(xié)調的不暢也降低了監(jiān)管的能力。

要使銀行經營者自身利益和銀行利益形成激勵相容約束機制,就需要將監(jiān)管和激勵聯(lián)動,尤其是發(fā)揮好內在激勵的作用。赫茲伯格雙因素理論把與工作直接相關的因素稱為“內在因素”,把與工作沒有直接關系的因素稱為“外在因素”,認為內在因素對于激勵員工提高工作質量有至關重要的作用[21]。以薪酬契約為主的顯性激勵和以社會聲譽提升為主的隱性激勵是激勵職員最為常用的方式[22,23],但大家越來越意識到薪酬激勵往往只在短期內有激勵作用,而在長期其激勵作用會越來越弱,甚至起到破壞作用[24,25]。近年來,隱性激勵在高管激勵中的重要作用越來越受到重視[26-28],內在激勵對員工自我價值的評價會產生積極影響[29]。馬斯洛需求層次理論認為,物質激勵與非物質激勵相結合是更優(yōu)的激勵機制,來自職業(yè)生涯的隱性激勵與來自薪酬契約的顯性激勵相結合才會產生最優(yōu)契約[30,31]。在銀行內部激勵機制中,職業(yè)聲譽效應是非常重要的隱性激勵,即“職業(yè)生涯考慮”來源于職員對升遷、名譽的考慮或者市場評價的激勵,這些會使聲譽擁有者獲取更高知名度,增強職業(yè)競爭力,提升市場價值。

KMRW聲譽模型表明,當博弈參與人為得到長遠利益,在支付函數(shù)不為他人所知時,會主動建立好的聲譽。時間會解決委托代理中的激勵問題,職員關心其在勞動力市場上的聲譽,這一點能大大解決道德風險問題[32]。動態(tài)均衡模型把職員當期的表現(xiàn)和未來的工資收入聯(lián)系起來:每期的工資等于期望績效,而對績效的期望與對能力的評價有關。Holmstrm認為,隱性激勵并不能完全代替顯性合約,在沒有顯性合約時,職員往往會在前期努力過多,而在后來努力不足[33]。最優(yōu)激勵合約[35]證明,即使存在顯性激勵合約,職業(yè)生涯考慮仍有很大的激勵作用,此時,最優(yōu)的合約是使隱性激勵(來源于職業(yè)生涯考慮)和顯性激勵(來源于激勵合約)之和最大。在我國,社會聲譽和公共地位在國企高管激勵中扮演著非常重要的角色[34,35]。只有當銀行經營者將自身發(fā)展與銀行事業(yè)“捆綁”在一起時,“忠誠度”才更加經得起考驗,銀行也將收獲豐厚的忠誠回報。現(xiàn)實中,越是激勵機制僵化的銀行,越是無法留住人才,反而造成了人才的逆向選擇。激勵機制實際上推動著人力資源流動。

二、理論假設及模型設定

(一)理論假設

1.銀行經營者。(1)假設銀行經營者包括銀行高管在內的各個層級,其角色具有雙重屬性,既是“管理者”也是“內部監(jiān)督者”。(2)假設銀行經營者是理性人。為了獲得更好的發(fā)展而進行策略選擇,“理性人”假設是為了簡化模型,在模型中消除人的異質性。理性人希望自身利益最大化,其自身利益最大化過程是一個N階段實現(xiàn)的過程,則理性人在N-1階段都可能選擇不自私。

(3)假設銀行經營者是風險中性的。在我國,銀行高管并非典型職業(yè)經理人,他們同時具備“經濟人”和“公共人”特征,假設風險中性在邏輯上也是成立的[22,36]。(4)假設銀行經營者有激勵感知能力。包括:第一,報酬制度。即公平公正的薪酬制度、福利制度、精神獎勵、晉升制度等。第二,心理契約。心理契約是銀行經營者與銀行關系的重要內容,銀行經營者的心理契約是指其忠誠能夠換來更好的發(fā)展空間。第三,轉換成本。銀行經營者前期大量付出,為對預期收益進行保值和增值,往往會選擇繼續(xù)努力工作。第四,感知的被認可度。每個人都有被認可的需要,都希望被尊重,越高層次的管理者被認可的需要就越多。第五,外部收益期望。在競爭性勞動力市場中,努力工作能夠提高市場評價,從而提高預期收益。(5)假設銀行經營者的忠誠度可積累好名聲。好名聲能贏得客戶的忠誠,也能贏得上級領導和同事的信任,進而獲得更多的機會;好名聲所帶來的他人信任能夠降低職業(yè)運行的成本,客戶信任感能夠降低贏得客戶的綜合成本,進而獲得更大績效。

2.監(jiān)管者。

(1)假設監(jiān)管者是外部約束的實施者和職業(yè)聲譽的觀察者。監(jiān)管者包括兩個部門:銀行體系之外的監(jiān)管部門和銀行體系之內的監(jiān)督考核部門。外部監(jiān)管和內部監(jiān)督在功能上有很大差別,但對于銀行經營者來說,其本質上是一致的。(2)假設監(jiān)管者有能力觀察到銀行經營者的職業(yè)聲譽。當然這個假設有點苛刻,因為聲譽有時帶有不可觀測性,要具備這樣的能力不容易。而且銀行經營者會粉飾自己,越是不努力的人粉飾自己的意愿就越強烈。所以,監(jiān)管者要切實觀察到銀行經營者的聲譽,需要重復博弈,“日久見人心”。

(3)假設監(jiān)管者是公正的,未與被監(jiān)管者合謀。雖然現(xiàn)實社會中監(jiān)管者的公平性常常被質疑,但公平性依然是監(jiān)管體系建設的關鍵。監(jiān)管者自身也在被監(jiān)管者之列,合謀也面臨監(jiān)管聲譽下降的后果。(4)假設監(jiān)管行為能對經營者產生影響。監(jiān)管者未必能真正觀察到每一個銀行經營者的行為,但監(jiān)管會帶來兩重影響:一是顯性約束。會受懲罰的信念對銀行經營者產生了影響。二是隱性激勵。銀行經營者因為無法得知監(jiān)管者的行為,所以會認為自己的行為可能被監(jiān)測。

3.職業(yè)市場。

(1)銀行經營者和監(jiān)管者的關系。從信息傳遞角度看,銀行經營者和監(jiān)管者在銀行體系內是一種委托代理關系,銀行經營者(代理人)的信息對監(jiān)管者(委托人)來說是不完全的,監(jiān)管者在進行信息甄別的過程中,壞名聲的銀行經營者將被列入重點監(jiān)管對象。銀行經營者考慮到其職業(yè)聲譽也愿意保持好的聲譽而減少徇私。

(2)銀行經營者的策略選擇。銀行經營者晉升后,掌握了更多的資源,有徇私的能力。如果其保持忠誠贏得聲譽后沒有相應的收益,則銀行經營者不會保持忠誠,因為保持忠誠要付出代價和成本,此時其一個選擇是“不保持忠誠”,另外一個選擇是先保持忠誠以晉升,待掌握更多資源后,遞后一個階段再徇私。

(二)聲譽模型設定

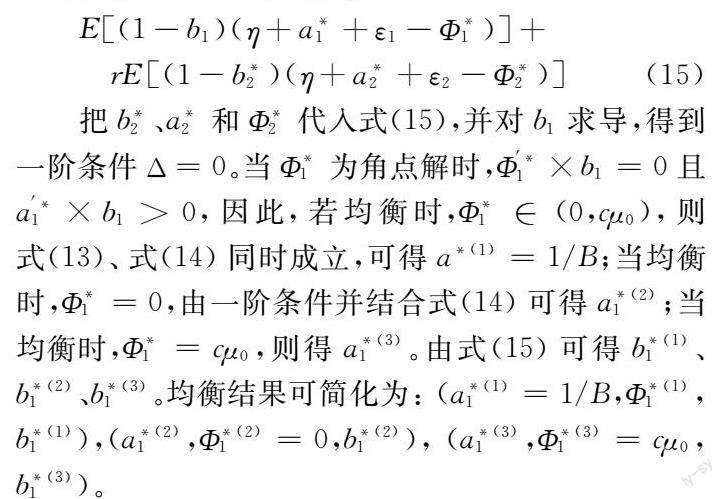

為刻畫監(jiān)管約束和內部激勵的共同作用機制,參考范瑛等[37]的研究,設計一個重復博弈模型,具體過程簡化為兩期聲譽模型。假設銀行經營者職業(yè)生涯所得中能分離出職業(yè)聲譽報酬,其聲譽好壞由市場和監(jiān)管部門觀察。銀行經營者“保持忠誠”將為其帶來好名聲,好名聲將會促進其職業(yè)發(fā)展。假設職業(yè)聲譽所帶來的價值為“聲譽資產”,以Rt表示。

1. 引入監(jiān)管前。

假設銀行經營者的能力聲譽為η,忠誠度為at,忠誠的代價為φ(at);εt為隨機擾動項,表示聲譽資產的不確定性。假設銀行經營者聲譽由能力聲譽和職業(yè)聲譽兩部分組成,提升忠誠度將使聲譽資產增多,則Rt=η+at+εt,其中t=1,2。

引入監(jiān)管前,職業(yè)聲譽與監(jiān)管部門不掛鉤,由外部市場觀察。假設在博弈模型的首期,市場和銀行經營者對能力聲譽η有相同信念:η服從期望為μ0、方差為σ20的正態(tài)分布;擾動項εt獨立同分布,服從期望為0、方差為σ2ε的正態(tài)分布,且與η獨立。銀行經營者職業(yè)生涯所得(wt)由基本工資(At)和徇私所得(Φt)兩部分組成,剔除保持忠誠所付成本,則wt=At+Φt-φ(at) ,其中,t=1,2。此時沒有強制約束,銀行經營者的職業(yè)聲譽只能被外部市場觀察,其策略選擇要么是為了增加當前物質利益而徇私,要么是為了提升未來市場價值而努力。所以,其均衡策略是“不付出努力,尋取私利”或者“付出努力,做給市場看”。在缺乏監(jiān)管約束時,銀行經營者會出現(xiàn)分化:一部分人不作長遠考慮,只立足于當前,尋求私利,導致大量短期行為,在取得足夠回報并將所遺留問題粉飾后“轉身離開”;另一部分人會作長遠考慮,其激勵來自市場的職業(yè)聲譽評價,其理性選擇是借助目前的平臺努力增加自身資源或提升自身能力,變成市場眼中的“香餑餑”,進而獲取晉升,但最終依然選擇尋求私利(干部“58歲現(xiàn)象”即屬于此類)。所以,要提升銀行內控水平,監(jiān)管的引入是必要的。

2. 引入監(jiān)管后。引入監(jiān)管后,有三個參與方:市場、監(jiān)管者和銀行經營者。監(jiān)管者和市場給出的好評有益于銀行經營者職業(yè)發(fā)展,而差評(不忠誠、徇私等)會降低其聲譽資產。由于引入監(jiān)管,職業(yè)聲譽評價分為兩個部分:一是監(jiān)管觀察下的職業(yè)聲譽評價,可以稱為“顯性職業(yè)聲譽效應”;二是市場觀察下的職業(yè)聲譽評價,可以稱為“隱性職業(yè)聲譽效應”。

銀行經營者徇私將會使其聲譽資產受損,損失量用F(Φt)表示,是徇私所得Φt的函數(shù)。受損后剩余聲譽資產為πt=Rt-F(Φt)。假設引入監(jiān)管后銀行經營者職業(yè)生涯所得由基本工資、聲譽激勵所得和徇私所得三部分組成,保持忠誠的預期收入與聲譽資產成正比,為btπt,那么,銀行經營者職業(yè)生涯所得為wt=A′t+btπt+Φt-φ(at)。其中A′t為第t期銀行經營者在保持忠誠和不保持忠誠兩種情況下分別獲得的基本工資,鑒于基本工資與激勵關系不大,不妨令A =A′=0;bt為顯性職業(yè)聲譽激勵合約。

外界很難準確知道銀行經營者的徇私所得Φt,但經過重復博弈,外界還是能夠觀察到銀行經營者徇私行為發(fā)生后的狀態(tài),即聲譽資產剩余πt。所以,外界對銀行經營者聲譽的評價越高,說明銀行經營者在不被注意情況下徇私的能力就越強。這一假設說明,在重復博弈的每一期,銀行經營者的徇私所得與外界期望的聲譽上界成正比,即表示為Φ1≤cE(η), Φ2≤cE[η|R1-F(Φ1)]。其中,c為常數(shù),是衡量徇私所得與聲譽資產期望價值的比值,即聲譽的變現(xiàn)度。

引入監(jiān)管后,銀行經營者需要在“保持忠誠”與“徇私”之間進行權衡。(1)在決定保持多少忠誠度時,銀行經營者會作如下權衡:在末期保持忠誠度a2,會帶來負效用φ(a2),但同時聲譽資產損失F(Φ2)會減少,期望收益b2π2增加;在首期保持忠誠度a1,會帶來負效用φ(a1),會提高首期聲譽資產,期望收益b1π1也會增加。銀行經營者首期保持忠誠可通過影響外界觀察到的聲譽資產剩余π1而影響末期收入。(2)在決定徇私程度時,銀行經營者權衡如下:末期多徇私Φ2,會使聲譽資產發(fā)生-b2F(Φ2)的變化;首期多徇私除了對當期收入有影響外,還有跨期影響,它通過減少聲譽資產剩余π1而間接影響末期收入。

監(jiān)管者的目標是兩期監(jiān)管效果最優(yōu),即獲得最大的聲譽資產剩余:E[uM(πt)]=E[uM(π1)+ruM(π2)];銀行經營者的目標是最大化兩期的個人期望收益之和,即獲得個人的最大職業(yè)生涯收益:E[u(wt)]=E[u(w1)+ru(w2)],其中r為折現(xiàn)因子。

三、模型均衡分析

(一)引入監(jiān)管前的均衡

沒有引入監(jiān)管時,不存在監(jiān)管者的問題,銀行經營者選擇每期的忠誠度,并選擇徇私程度。假設銀行經營者的效用滿足效用貨幣化假設,則銀行經營者的問題滿足式(1)。

(2)當c>1時,代表著銀行經營者徇私所得已經超出外界對其聲譽資產價值的評估,意味著監(jiān)管已不存在激勵意義了。此時,雖然b*2是μ1的增函數(shù),但聲譽資產剩余已經為負,b*2失去意義,所以不存在均衡結果。如果監(jiān)管強度很弱,那么,引入監(jiān)管無法帶來內在激勵效應。首先,弱勢監(jiān)管無法在內在激勵機制中發(fā)揮實際作用。如果監(jiān)管機制很發(fā)達,監(jiān)管者在發(fā)現(xiàn)銀行經營者的徇私行為后會對其先驗信念進行修正,銀行經營者將會損失F(Φ),此時徇私行為將受到約束。但當監(jiān)管弱勢時,徇私行為得到默許,“徇私”是銀行經營者的策略選擇。其次,強勢監(jiān)管要發(fā)揮作用也需要依賴好的職場環(huán)境。假設保持忠誠的收入增量為Δw,如果φ(at)>Δw,則雖然存在監(jiān)管,銀行經營者的理性選擇仍然是徇私,以彌補付出的成本。在監(jiān)管強勢且滿足φ(at)>Δw的情況下,銀行經營者的均衡為“集體不保持忠誠”或者“集體保持忠誠+徇私”。在此情況下,即便是監(jiān)管者本身也會消極怠工或合謀,那么,監(jiān)管市場則由強勢市場變成弱勢市場。此時可以對監(jiān)管部門采取更強的激勵措施,以防止合謀。但市場會對歧視性激勵作出反應,人力資本會涌向激勵力度大的監(jiān)管部門,導致監(jiān)管部門人力資本過剩;在人力資本過剩部門,就業(yè)市場內在競爭壓力已經帶來強激勵,如果仍保持強激勵,將導致資源浪費,甚至加劇激勵失衡。如此歧視性激勵會失去效果,市場的后期反應又會使監(jiān)管市場變成弱勢市場。如果缺乏好的職場環(huán)境,那么重復博弈的結果仍是銀行經營者“集體保持忠誠+徇私”。故有以下判斷:

監(jiān)管機制引入的有效條件是合適的監(jiān)管強度且滿足φ(at)<Δw。

(3)假設在未引入監(jiān)管時,銀行經營者忠誠度為a**1、a**2;引入監(jiān)管后時,銀行經營者忠誠度為a*1、a*2。與監(jiān)管引入前相比,監(jiān)管把銀行經營者的聲譽資產與其收益關聯(lián)在一起,給定銀行經營者在當期保持忠誠的激勵,故末期銀行經營者有激勵保持忠誠。但在首期,一方面,監(jiān)管帶來的顯性聲譽激勵效應從無到有(b*1);另一方面,隱性職業(yè)聲譽效應減少,但總的激勵效應如何變化不確定。故有以下判斷:

均衡狀態(tài)下,在引入監(jiān)管后,銀行經營者的末期忠誠度比引入監(jiān)管前要高,即a**2 為滿足監(jiān)管者考核要求,要將更多精力投入當下工作;而為了職業(yè)生涯,要將更多精力投于長期。“監(jiān)管”激發(fā)的短期激勵效應和“職業(yè)生涯”激發(fā)的長期激勵效應當事人也難以兼顧,前者容易對后者形成“擠出效應”。 四、研究結論及政策建議 通過兩期重復博弈模型分析發(fā)現(xiàn),監(jiān)管和純粹職業(yè)生涯考慮對于銀行經營者的內在激勵作用表現(xiàn)為:(1)純粹職業(yè)生涯考慮對于銀行經營者會有內在激勵效應,但是無法獨立解決末期的激勵問題。這就需要引入監(jiān)管,不然銀行經營者有動機在現(xiàn)階段保持積極狀態(tài),而在最后一期徇私爆發(fā)。(2)引入監(jiān)管后,激勵效應出現(xiàn)三個變化:一是純粹職業(yè)聲譽帶來的隱性激勵變小了,在一定條件下甚至為負,監(jiān)管的引入增強了銀行經營者“短期忠誠”,而使長期忠誠變少,同時激勵了“粉飾”的熱情。二是銀行經營者在末期的忠誠度變大,說明監(jiān)管引入有必要。三是末期最優(yōu)聲譽激勵合約隨銀行經營者首期聲譽增加而減少,出現(xiàn)“棘輪效應”。(3)監(jiān)管的引入并沒有解決徇私問題。從職業(yè)生涯全周期看,監(jiān)管的引入是否使銀行經營者提升了總體忠誠度,尚不確定,這取決于實際條件的變化。(4)監(jiān)管有效需要一定條件:一是好的職場環(huán)境,即保持忠誠的收入增量要大于保持忠誠的代價。二是公平的聲譽評價機制,如果聲譽評價機制失去公允,那么“徇私”就成為唯一均衡。三是合適的監(jiān)管強度。從模擬分析來看,監(jiān)管的容忍系數(shù)要適度,即銀行經營者徇私所得與其聲譽資產價值評估的比值(c)應保持在區(qū)間(1/3,1)。 以上研究表明,有效的銀行內控機制要使“外部約束”與“內在激勵”相結合,需建立更加系統(tǒng)和兼容的內部治理機制。為此,提出如下政策建議:(1)重視監(jiān)管與激勵聯(lián)動機制設計。強化銀行內控,除了約束機制,還要通過職業(yè)聲譽效應等方式激發(fā)職員的內在動力。而要確保聲譽激勵機制切實有效,要不斷完善銀行內外部監(jiān)管評價機制,在內部優(yōu)化監(jiān)督考核機制,在外部優(yōu)化金融監(jiān)管體系,建立能力適應、預期穩(wěn)定、公允公平的監(jiān)管評價體系。(2)重視銀行內外部職業(yè)市場建設。健全的職業(yè)市場是內在激勵生效的必要條件。好的職業(yè)市場會使銀行從業(yè)者建立只要保持忠誠就會獲得相對應的報酬和機會的信念,而不需要“對內公關”“對外粉飾”。銀行體系龐大,管控道德風險是完善內控的重要方面,銀行體系所營造的龐大就業(yè)市場也為職業(yè)聲譽效應等內在激勵機制發(fā)揮作用提供了基礎條件。銀行職業(yè)市場建設要在兩個方面著力:一是要建好內部市場,干部遴選機制要公平有效,薪酬機制要公平適度;二是要建好外部市場,強化銀行從業(yè)者自律組織建設,增加不良者的職場轉換成本。(3)建立銀行職業(yè)生涯全周期激勵機制。不同從業(yè)階段職業(yè)聲譽效應不同,對于新進職員或初級管理者,他們首先要考慮的是站穩(wěn)腳跟,他們不會擔心“鞭打快牛”,反而希望被當成“快牛”,在選擇“機會”還是“實際報酬”時,會傾向于“機會”,此時隱性激勵效應更大。當職員成為更高職級管理者時,在選擇“機會”還是“實際報酬”時,傾向于“實際報酬”,他們開始擔心“棘輪效應”,不希望單純做“快牛”,此時顯性和隱性激勵都重要。當銀行經營者變?yōu)楦吖苤螅渎殬I(yè)生涯也接近終點,他們關心的是“現(xiàn)實利得”和“畢生價值實現(xiàn)”,如果沒有價值實現(xiàn)的平臺就必然重視現(xiàn)實利得,此時約束性監(jiān)管就非常重要。(4)重視銀行文化和共同價值觀建設。任何機制的運行都需要環(huán)境來保障,而環(huán)境的營造需要從文化建設方面去著力。一是強化執(zhí)行的文化。我國銀行業(yè)要強化內控制度的執(zhí)行力,堅決杜絕業(yè)務審批和授權的隨意性,確保規(guī)范性機制的執(zhí)行力。二是健全內部監(jiān)督環(huán)境。堅持“雙人原則”,不留犯錯的誘因。在銀行全流程管理中,實行交叉審核、雙人簽字、相互監(jiān)督。三是強化銀行內部監(jiān)督機制。強化黨的領導和黨委的決策監(jiān)督,強化董事、監(jiān)事的內控監(jiān)督。四是強化共同價值觀建設。堅持金融的人民性和政治性,樹立正確的道德觀念和從業(yè)觀念,樹立清廉的金融價值觀和文化。 參考文獻: [1]隋平,羅康.論銀行公司治理制度的構建[J].法學雜志,2012,33(6):152-156. [2]方紅星,陳作華.高質量內部控制能有效應對特質風險和系統(tǒng)風險嗎?[J].會計研究,2015,330(4):70-77,96. [3]Ashbaugh-Skaife H, Collins D W, Kinney W R, et al. The effect of SOX internal control deficiencies and their remediation on accrual quality[J]. Social Science Electronic Publishing, 2008, 83(1):217-250. [4]劉啟亮,羅樂,張雅曼,等.高管集權、內部控制與會計信息質量[J].南開管理評論,2013,16(1):15-23. [5]陳作華, 方紅星. 內部控制能扎緊董監(jiān)高的機會主義減持藩籬嗎[J]. 會計研究, 2019(7):82-89. [6]顧海峰,卞雨晨.內部控制、董事聯(lián)結與企業(yè)創(chuàng)新——基于中國創(chuàng)業(yè)板上市公司的證據(jù)[J].管理學刊,2020,33(6):48-60. [7]Akins B,Dou Y,Ng J.Corruption in bank lending: the role of timely loan loss recognition[J].Journal of Accounting and Economics,2017(63):454-478. [8]楊增生,楊道廣.內部控制質量與銀行風險承擔——來自我國上市銀行的經驗證據(jù)[J]. 審計研究, 2017, 200(6):107-114. [9]Stigler G J,The theory of economic regulation[J].Bell Journal of Economics and Management Science,1971,2(1):3-21. [10]Tirole J. The theory of industrial organization[J]. Economica, 1988, 56(223) : 226-227. [11]劉湘勤,陳建華.金融監(jiān)管中的激勵沖突、金融企業(yè)家行為與金融脆弱性[J].上海金融,2010,361(8):51-55. [12]黃韜.應對操作風險:“加強監(jiān)管”還是“健全市場”?——我國商業(yè)銀行內部控制法律機制變遷的路徑選擇[J].上海財經大學學報,2015,17(6):57-66. [13]張五常.佃農理論[M]. 易憲容,譯.北京:商務印書館, 2000. [14]Alchian A,Demsetz H. Production, information costs, and economic organization[J]. American Economic Review, 1972,62(5):777-795. [15]Williamson? O E. Hierarchical control and optimum firm size[J]. Journal of Political Economy, 1967,75(2):123-138. [16]Calvo G A,Wellisz S. Supervision,loss of control, and the optimal size of the firm[J]. Journal of Political Economy, 1978,86: 943-952. [17]Calvo G A, Wellisz S. Hierarchy ability and income distribution[J]. Journal of Political Economy, 1979, 87: 991-1010. [18]Mehmet Bac. Optimal supervision intensity, collusion, and the organization of work[J].Canadian Journal of Economics, 2007,40(1):317-339. [19]Tirole. Hierarchies and bureaucracies: on the role of collusion in organizations[J].Journal of Law, Economics and Organization, 1986,2(2):181-214. [20]Laffont J J , Tirole J . Global price caps and the regulation of access[J]. Brazilian Review of Econometrics, 2000, 20(1):115-146. [21]赫茨伯格, 莫斯納,斯奈德曼. 赫茨伯格的雙因素理論[M].張湛,譯. 北京:中國人民大學出版社, 2016. [22]徐細雄.晉升與薪酬的治理效應:產權性質的影響[J].經濟科學,2012, 188(2): 102-116. [23]Jensen M C , Meckling W H . Theory of the firm:managerial behavior, agency costs and ownership structure[J]. Journal of Financial Economics, 1976,3(4):305-360. [24]蒲勇健, 趙國強. 內在動機與外在激勵[J]. 中國管理科學, 2003(5):96-101. [25]Gneezy U, Rustichini. Pay enough or dont pay at all[J]. Quarterly Journal of Economics, 2000,115(3):791-810. [26]周繁,譚勁松,簡宇寅.聲譽激勵還是經濟激勵——獨立董事“跳槽”的實證研究[J].中國會計評論,2008,12(2):177-192. [27]葉康濤,張然,徐浩萍.聲譽、制度環(huán)境與債務融資——基于中國民營上市公司的證據(jù)[J].金融研究,2010(8):171-183. [28]王曾,符國群,黃丹陽,等.國有企業(yè)CEO“政治晉升”與“在職消費”關系研究[J].管理世界,2014,248(5):157-171. [29]Fry L W . Toward a theory of spiritual leadership[J]. Leadership Quarterly, 2003, 14( 6):693-727. [30]Gibbons R, Murphy K J. Optimal incentive contracts in the presence of career concerns: theory and evidence[J]. The Journal of Political Economy, 1992,100(3):468-505. [31]Ferris G? R,Hochwarter W A,Buckly M R,et al. Human resources management:some new directions[J]. Journal of Management, 1999, 25(3):385-415. [32]Fama? E F. Agency problems and the theory of the firm[J]. Journal of Political Economy, 1980,88(2):283-307. [33]Holmstrm? B. Managerial incentive problems: a dynamic perspective[J]. Review of Economic Studies, 1982, 66(1):169-182. [34]楊瑞龍,王元,聶輝華.“準官員”的晉升機制:來自中國央企的證據(jù)[J].管理世界,2013,234(3):23-33. [35]周銘山, 張倩倩.“面子工程”還是“真才實干”?——基于政治晉升激勵下的國有企業(yè)創(chuàng)新研究[J]. 管理世界, 2016(12):116-132. [36]辛清泉,譚偉強.市場化改革、企業(yè)業(yè)績與國有企業(yè)經理薪酬[J].經濟研究,2009,44(11):68-81. [37]范瑛, 平新喬. 工資合約、灰色收入和職業(yè)生涯考慮[J]. 經濟學(季刊), 2004, 3(3):679-702. (責任編輯:子衿) Abstract:High quality internal control is an important guarantee for reducing bank risks, but external constraints such as regulation often fail. Although pure career considerations can stimulate the internal incentive effect of bank operators, they cannot solve the problem of favoritism at the end of their career. The combination of “external constraints” and “internal incentives” has become a need for the construction of internal governance mechanisms. The two-stage dynamic game model shows that the introduction of regulation weakens implicit professional reputation incentives, resulting in a certain “crowding out effect”; Although the introduction of regulation did not fully address the issue of favoritism, it increased the loyalty of bank operators at the end of their career and improved the incentives generated solely by professional reputation. Effective regulation also requires certain conditions: firstly, a good workplace environment, secondly, a fair reputation evaluation mechanism, and thirdly, appropriate regulatory intensity. Improving the internal control level of banks is a systematic project. In addition to improving mechanisms, it is also necessary to strengthen the construction of bank culture and common values. Key words:internal control of banks; internal incentives; regulatory mechanisms; professional reputation