基于改進收益法估值模型的周期性行業公司估值研究

湯春玲 廖嘉璐 葛子豪 肖箏

基金項目: 湖南省社會科學基金項目(22YBA107);湖南省教育廳科學研究重點項目(21A0168、20A510);全國農業專業學位研究生教育指導委員會面上課題(2021-NYYB-23);湖南省普通高等學校教學改革研究項目(HNJG-2020-0354);國家級大學生創新創業訓練計劃項目(202210538028)

作者簡介:湯春玲(1974—),女,湖南益陽人,博士,中南林業科技大學經濟學院副教授,研究方向:資本運營與財富管理、農村經濟發展研究。

摘要:依據典型周期性行業上市公司濰柴動力2011—2020年的財務指標及相關宏觀經濟指標數據,運用H-P濾波法、嶺回歸分析和灰色新陳代謝馬爾可夫模型,改進傳統收益法估值模型。結果顯示:宏觀經濟因素作為影響周期性行業公司價值的重要變量,對周期性行業公司的折現率具有顯著的解釋能力,對其永續增長率解釋能力不顯著;嶺回歸分析法和H-P濾波法能量化宏觀經濟對估值模型參數的影響,采用灰色新陳代謝馬爾可夫模型預測自由現金流可提高估值精準度。

關鍵詞: 資產價值評估;改進收益法估值模型;周期性行業

中圖分類號:F275;F272文獻標識碼:A文章編號:1003-7217(2023)03-0073-09

一、引言

對周期性行業公司進行合理估值,既是投資者防范風險的重要手段,也是當前經濟社會發展的客觀要求。一方面,周期性行業公司在我國滬深A股上市公司中數量占比近七成,在國民經濟中的規模也遙遙領先,在資源配置和經濟改革中的地位舉足輕重[1]。另一方面,隨著智能化、數字化浪潮的興起,傳統的周期性行業正面臨著轉型升級、兼并重組等一系列生產力變革和價值鏈重構[2],這對周期性行業公司資產價值評估的科學性和精準性提出了更高的要求。然而周期性行業公司的估值問題常與周期沖擊帶來的經濟波動緊密相連[3],傳統估值理論因沒有考慮宏觀經濟的影響,適用性大幅降低。解決這一難題,提高資產價值評估模型對周期性行業公司的適用性,不僅可以為不同產權主體之間的交叉持股和融合發展提供確權依據和定價標準[4],還肩負實現產權交易平等及防止國有資產流失的雙重重任[5]。國內外學者對周期性行業公司的估值已給予較多關注,主要集中在以下兩個方面:

一是探討周期性行業公司估值適用的方法與途徑。郜志宇(2011)指出在經濟波動甚至市場失靈的情況下,對周期性行業公司進行估值時,市場途徑、成本途徑和收益途徑的適用性均面臨著巨大挑戰[6],王書賢(2005)、陳蕾(2015)則認為相比之下收益途徑更具優越性[7,8]。因此,陳蕾等(2016)提出了一個綜合考慮收益途徑和市場途徑相關參數測定問題的基本框架,將宏觀經濟因素納入周期性公司估值的過程中[9]。

二是研究如何改進收益法估值模型。Damodaran(2002)、Damodaran(2010)、Lippitt和Lewis(2012)、王治和李馨嵐(2021)都提到在修正收益法估值模型時需要高度關注基準收益的周期性和收益的高波動性問題,而解決問題的關鍵是修正模型基準參數和優化預測方法[10-13]。在修正模型基準參數方面,Fama和French(1988)提出企業資產價值的確與宏觀經濟高度相關[14],Dorfman和Lastrapes(1996)、Beck和Levine(2004)探討了多種影響估值模型參數的宏觀經濟因素[15,16],陳蕾和徐琪(2020)運用H-P濾波法及逐步回歸分析調整FCFE模型的折現率和永續增長率,對模型參數進行了修正[17]。歐陽日輝和杜青青(2022)的研究也特別指出傳統收益法估值模型的折現率有較大評估難度[18]。在優化現金流預測方面,朱偉民等(2019)研究指出傳統收益法模型現金流量的預測具有一定的主觀性[19]。李攀藝等(2020)則使用經由Fisher最優分割法改進的灰色馬爾可夫模型預測現金流,減少了傳統收益法估值模型用百分比預測方法的過度主觀性[20]。

國內外學者對周期性行業公司的估值方法與途徑進行了較多研究,提供了較好的方法基礎,但以往的改進估值方法設計在樣本選擇、自由現金流的預測以及比較基準的設置方面存在不足。首先,改進收益法估值模型存在小樣本預測缺陷。由于無法全面、清晰地了解數據有限的公司的財務情況、預測其戰略走向,因此估值模型的參數設定和現金流預測都會受限。其次,預測自由現金流時主觀性過強。多數改進收益法的研究僅依據財務報表計算評估期內自由現金流序列的算術平均增長率,并以此作為預測值。再次,缺乏對比較基準的合理設置。在衡量修正模型的估算能力時,以往的研究沒有針對估值結果設置比較基準,因此修正模型的科學性和合理性有待進一步證明。上述改進方法設計上的不足又導致研究結論存在相悖之處。

對此,本文將經過量化的宏觀經濟因素納入傳統收益法估值模型,設計了適用于預測“小樣本、高波動”的自由現金流序列的方法,并設置比較基準驗證修正模型的科學性,以考量宏觀經濟因素對估值模型參數的影響,進而改進傳統收益法估值模型,以期能為專業機構在兼并重組過程中的估值定價提供方法保障;為國資部門監管與評估產業發展、保護公有與非公有產權不受侵犯提供理論支持和監管指導。

二、理論分析

(一)傳統收益法估值模型

收益法是一種把企業在未來特定時間內的預期收益折現還原為當前資本額的方法,主要包括股利貼現模型(DDM模型)與現金流折現模型(DCF模型)。其中最常用的還是DCF模型,根據收益額的不同口徑,又分為股權自由現金流(FCFE)模型和企業自由現金流(FCFF)模型。由于企業自由現金流能在一定程度上反映出企業自身的經營性資產價值,是企業整體價值的重要組成部分[21],故本文使用FCFF模型對企業的經營性資產價值進行評估,以此口徑為例對估值的經典框架進行修正。

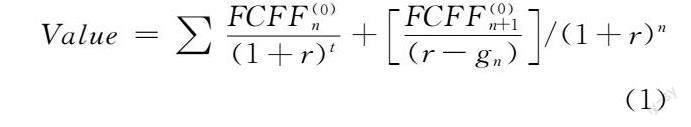

根據未來增長情況,FCFF模型又可分為穩定增長模型、兩階段模型和三階段模型。實務中兩階段模型應用最為廣泛,故本文選用兩階段FCFF模型作為修正對象:

Value =∑FCFF(0)n(1+r)t +FCFF(0)n+1(r-gn)/(1+r)n(1)

其中,Value表示公司價值,t為年份,n為收益期,r為折現率,gn為永續增長率,FCFF(0)n為第n期公司自由現金流。

(二)模型改進思路

在經濟波動的情況下,傳統收益法估值模型難以結合宏觀形勢對公司的現狀及未來進行判斷,從而容易導致收益法估值模型的參數出現偏離。事實上,參數設定與實際情況的微小偏離能夠引致價值評估的巨大誤差,因此需要對收益法估值模型的參數進行修正,解決基準收益的周期性和收益的高波動性問題。

1.基準收益周期性的測度。

為測度基準收益的周期性,需要量化宏觀經濟波動對模型的影響。量化過程包含四個步驟:第一步,選取可能對模型重要參數造成影響的宏觀經濟指標;第二步,使用嶺回歸分析驗證各宏觀經濟指標對估值模型參數的影響,建立回歸方程;第三步,采用H-P濾波法擬合各宏觀經濟指標的長期變動趨勢,推算出各指標與長期趨勢不一致的異常波動;第四步,將該異動值代入嶺回歸方程,根據回歸結果對選定的模型基準參數進行調整,量化宏觀經濟波動對其造成的影響,實現對參數的修正。

2.高波動性收益的預測。

為解決宏觀經濟周期性引致自由現金流序列高波動問題及小樣本預測缺陷,本文首先采用灰色模型對未來現金流進行了模糊預測,接著結合新陳代謝模型更新了預測序列,最后采用聚類分析法對馬爾可夫鏈的狀態區間進行劃分,提高模型的預測精度。選用的組合方法可以通過對事物發展規律作出模糊的長期描述,較精準地預測“小樣本、高波動”的自由現金流序列。

(三)研究假設

王晶等(2011)[22]的研究認為,折現率作為估值模型中的核心參數,是期望投資報酬率的體現。從公司的角度來看,折現率就是其資本成本,由資本市場決定,與宏觀經濟息息相關。據此提出研究假設1。

假設1宏觀經濟因素對周期性公司的折現率具有顯著的解釋能力。

以往的研究認為宏觀經濟波動對周期性公司的永續增長率及折現率均具有顯著的影響。但其研究數據來源于自由現金流的歷史數據全部為正值的公司,忽略了強周期性公司因周期性波動導致公司現金流為負數的情況。陳蕾和馬軼芳(2017)的研究結果顯示,受到中微觀多重因素的影響,宏觀經濟對公司永續增長率的影響并非如理論分析般穩定[23]。鑒于此,提出研究假設2。

假設2宏觀經濟因素對周期性公司的永續增長率不具有顯著的解釋能力。

三、研究設計

(一)樣本選取及數據來源

本文按照Wind行業分類標準選取工業機械行業的濰柴動力股份有限公司作為研究案例,主要原因如下:一是從定量層面常認為周期性行業是beta系數大于1的行業[24],工業機械行業滿足該特征;二是工業機械行業肩負著為國民經濟的各個部門和行業提供生產裝備的重任,對整個國民經濟的發展至關重要[25];三是位于產業鏈下游的工業機械行業往往是周期性傳導的開端,其估值情況通常具有周期預示作用;四是濰柴動力作為世界機械前500強和柴油機的龍頭企業,在工業機械行業中具有代表性。本文使用濰柴動力2011—2020年的季度財務數據及宏觀經濟指標的季度觀測值。數據均取自Wind金融終端數據庫,以保證來源的統一性。

(二)變量選取

基于研究假設與理論分析,以折現率和增長率為被解釋變量,選取了如表1所示的指標作為解釋變量。

1.折現率解釋變量。

折現率解釋變量包括國內貿易指標、對外經濟指標、金融類指標、價格水平指標和工業類指標。

國內貿易指標選取固定資產投資額增長率為解釋變量。固定資產投資額的上升會提升經濟體的生產能力,尤其會影響周期性行業公司的盈利水平,進而影響其資本成本,即本文中的折現率。

對外經濟指標選取進出口總額增長率為解釋變量。進出口總額常用于衡量一國在對外貿易方面的總體規模,其增長率往往受到政府對外經濟政策的影響,可以反映政府的宏觀調控措施。

金融類指標選取廣義貨幣供給量增長率、美元兌人民幣匯率、道瓊斯收益率為解釋變量。廣義貨幣供給量反映社會總需求和未來通脹狀況,貨幣供給量增加會增強公眾對未來通脹的預期;美元兌人民幣匯率作為重要的經濟變量之一,其波動會對宏觀經濟運行和資源配置產生重要影響,從而影響市場預期;道瓊斯收益率則用于衡量資本市場表現,可以在一定程度上反映股市整體情況,影響投資者預期。上述指標均可影響預期回報率,進而影響資本成本。

價格水平指標選取通貨膨脹率為解釋變量。通貨膨脹率的高低極大程度上影響公眾對未來的經濟預期,最終影響期望投資報酬率。

工業類指標選取工業增加值增長率與鋼材價格綜合指數變動率為解釋變量。工業增加值是衡量工業發展的重要指標,其增速快,表明實體經濟發展向好,市場融資成本降低。

2.增長率解釋變量。

增長率解釋變量包括宏觀經濟綜合指標、價格水平指標、金融類指標、國內貿易指標、對外經濟指標和工業類指標。

宏觀經濟綜合指標被廣泛應用于描述宏觀經濟的總體狀況。通常來說,國內生產總值被視為衡量國家經濟狀況的最佳指標。鑒于此,本文選取國內生產總值增長率為解釋變量,當其呈增長趨勢時,經濟上行,社會需求旺盛,企業盈利空間增大,收益額趨于上升。

價格水平指標選取居民消費價格指數為解釋變量。其上漲和下降能夠反映物價變化的程度,很大程度上影響市場利率情況和公司成本,進而影響收益額。

金融類指標選取美元兌人民幣匯率與廣義貨幣供給量為解釋變量。貨幣供給量增加能夠刺激經濟增長,增加消費需求,降低市場利率,從而促使周期性公司擴大投資,增加收益額。

國內貿易指標選取固定資產投資額增長率為解釋變量。因為固定資產規模很大程度上體現經濟體整體的生產能力,而大部分周期性公司為重資產型企業,所以固定資產投資額增長率能夠影響其收益水平。

對外經濟指標選取進出口總額增長率為解釋變量。進出口總額能反映國內發展需求及國家的政策導向,其總額增加表明周期性公司海外市場可能得到擴展,相應產出及收益增加。

工業類指標選定工業增加值增長率與鋼材價格綜合指數變動率為解釋變量。工業增加值和鋼材價格綜合指數都反映實體經濟的運行狀況,若實體經濟明顯向好,則社會財富增多,促使周期性公司現金流增加。

(三)模型構建

1.影響率測定設計。

為測度宏觀經濟因素對FCFF模型中折現率、增長率的影響,我們首先按照WACC模型計算折現率,并借鑒陳蕾和徐琪(2020)的研究對永續增長率進行計算[17],即考慮到宏觀經濟對永續增長率與收益額增長率的影響相似,先計算宏觀經濟對收益額增長率的影響,然后依據此計算結果對永續增長率進行調整。其中,企業收益額其實是指未來企業收益的預期,它有凈利潤和自由現金流兩種計算口徑。盡管凈利潤在一定程度上反映了企業的經營業績,但其易受會計政策或會計估計的影響和企業管理層的操縱,可能導致實際估值偏離真實價值。相比之下,自由現金流反映了企業一定時期內現金流入和流出的資金活動情況,不受會計政策的影響,又考慮了收益的時間價值,因此本文選用自由現金流增長率作為收益額增長率。

接著選取影響模型參數的宏觀經濟指標并進行單位根檢驗與協整檢驗,避免出現偽回歸問題。然后用嶺回歸分析確定宏觀經濟因素對估值模型參數的影響彈性。最后將H-P濾波法剝離出的宏觀經濟指標異動值與回歸方程結合,得出參數影響率。

在測度宏觀經濟因素對估值模型參數的影響彈性時,選用了嶺回歸分析方法。相較于最小二乘法,該方法犧牲了部分信息和精確性,追求效果稍差但更符合實際的回歸方程,適用于存在共線性問題的研究。構建回歸方程如下:

測算出的產出缺口即為異動值,我們將其代入嶺回歸方程,得出宏觀經濟波動對折現率和收益額增長率的影響率,并以此修正相應參數。

2.企業價值評估設計。

參數修正后還需要預測自由現金流序列才可以進行資產價值評估。首先,我們構建灰色模型,通過挖掘自由現金流序列的內在規律,對未來兩年的現金流作出模糊預測;接著,在灰色模型的基礎上加入新陳代謝模型,更新數據序列;最后,利用馬爾可夫模型,更好地應對現金流序列的高波動問題,提高預測精度。

(1)灰色模型。

企業現金流因常受到宏觀環境、行業等多種不確定性因素的影響而呈現出高波動性,加之其數據量相對較小、信息較為貧乏,可被歸類為不確定性灰色系統,適合采用灰色模型做初步預測,建模過程如下:

可以看到,在宏觀經濟指標中,除貨幣供應量增長率GM2、美元兌人民幣匯率ER、工業增加值增長率GIP、居民消費價格指數CPI標準差小于均值外,其余指標標準差均大于均值,由此可見宏觀經濟運行態勢并不平穩。折現率R與收益額增長率G兩個參數的標準差大于均值,波動較劇烈,這正是周期性公司特點的體現。需要特別指出的是,濰柴動力的收益額增長率G最大值為正,最小值為負,標準差高達4.780,一度呈現正負交替,比以往學者選擇的現金流全部為正的樣本更能體現周期性行業公司特征,因而更具代表性。

(二)平穩性檢驗

使用單位根檢驗來判斷折現率、收益額增長率及其解釋變量的原序列和差分后的序列是否平穩。再對差分處理后平穩的序列進行協整檢驗以檢測它們之間是否存在長期協整關系,如變量存在協整關系則進行回歸分析。

單位根檢驗結果(表3)顯示:折現率及收益額增長率的解釋變量大部分為單整序列。非平穩序列差分后也都是平穩的,故每個被解釋變量的所有非單整序列都可以進行協整檢驗。

(三)協整檢驗

接著分別對折現率、收益額增長率差分后平穩的解釋變量進行Johansen協整檢驗(表4、表5),可以看出模型不存在偽回歸問題。

(四)嶺回歸分析

采用嶺回歸分析方法測度宏觀經濟因素對估值模型參數的影響彈性,并得出假設的檢驗結果。

(1)折現率。

折現率R及其解釋變量的嶺回歸分析結果見表6,可見GFIXED、ER、GP、GIP對周期性公司的折現率有不盡相同的影響,假設1得到了證實。

(2)收益額增長率。

收益額增長率G及其解釋變量的嶺回歸分析結果見表7,F檢驗的P值高達0.305,由此假設2得到證實,收益額增長率與宏觀經濟因素之間并不存在顯著回歸關系。

(五)實證結果分析

1.假設檢驗結果。

表8顯示假設1和假設2均通過了檢驗,說明宏觀經濟因素對周期性行業公司的折現率具有顯著的解釋能力,但公司的永續增長率對宏觀經濟波動并不敏感。

2.企業價值評估結果。

(1)宏觀經濟波動對估值模型參數的影響率。

通過嶺回歸分析,得到了宏觀經濟變量對折現率的影響彈性,接下來需要進一步確定相應異動值。鑒于產出缺口可反映經濟周期性波動的變化軌跡,本文通過H-P濾波法測算產出缺口Ct,并以此作為宏觀經濟異動值。參考一般統計經驗,折算因子lambda取100,分析結果如圖1~圖4所示。圖中上方的折線代表各宏觀經濟指標的觀測值及擬合的趨勢值,而下方的折線則代表各指標受宏觀經濟影響產生的周期性波動。

隨后,將各宏觀經濟變量的異動值代入嶺回歸分析模型,計算得到宏觀經濟波動對濰柴動力折現率的影響率Kr為2.96%,詳細計算數據見表9。

(2)自由現金流預測。

參數修正后,先采用灰色模型對公司未來自由現金流進行模糊預測。以濰柴動力2011—2020年的股權自由現金流(單位:億元,幣種:人民幣)為原始序列FCFF(0) = [68.31,-5.09, 51.47, 81.32, 16.18, 74.34, 190.99, 186.89, 229.93, 117.67],計算該序列級比值λ = [-13.413, -0.099, 0.633, 5.027, 0.218, 0.389, 1.022, 0.813, 1.954]。級比值并未全部落入可容覆蓋范圍(0.834,1.199)內,因此,對原序列進行平移處理使其通過級比檢驗。

接著,構建GM(1,1)模型并得到初步預測值:FCFF︿(1)(k + 1) = [FCFF(0)(1) + 23210]e-0.029k-23210,k=0,1, …, n-1,…

依據上述預測結果得到公司在2021—2022年的自由現金流FCFF(11), FCFF(12)=[226.967, 253.083],模型的后驗差比值為0.388,模型精度合格。

建立灰色模型初步預測之后,引入新陳代謝模型。使用灰色模型預測所得的FCFF(11),去掉原始序列中最老舊的數據FCFF(1),得到新的數據序列FCFF(0)1,并重復GM(1,1)建模的全過程,得到由灰色新陳代謝模型預測的 FCFF(11)*, FCFF(12)* = [226.967, 247.887],模型后驗差比值為0.309,模型精度高。

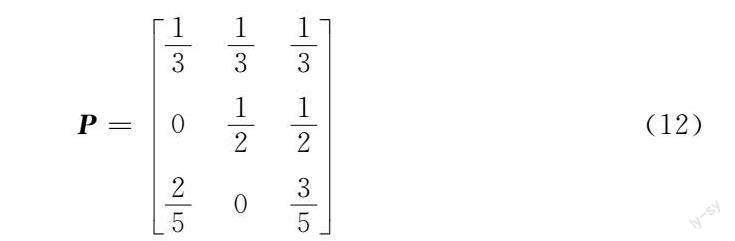

再加入馬爾可夫模型修正上文灰色新陳代謝模型所得的結果,調高組合模型對高波動序列的預測精度。計算上文灰色新陳代謝模型輸出的自由現金流預測值與實際值的比值(即序列ε,ε = [1, -0.33, 1.42,1.41, 0.20, 0.72, 1.51, 1.24, 1.31, 0.59]),可知ε大致應劃分為三種狀態。接著通過聚類分析法得到如下劃分結果 N1 = [0.33, 0.20], N2 =[0.59, 0.72, 1], N3 = [1.24, 1.31, 1.41, 1.42, 1.51]。聚類分析的字段差異性分析結果顯示,變量相對誤差的P值小于0.001,說明聚類分析劃分的類別之間存在顯著性差異,分類結果可信。

根據聚類分析劃分的狀態區間,計算得到狀態轉移矩陣如下:

P=1313130121225035(12)

最后,根據狀態轉移矩陣及經由聚類中心值修正的灰色新陳代謝模型計算得到FCFF(11), FCFF(12) = [157.8254, 172.3717],即預測的自由現金流。

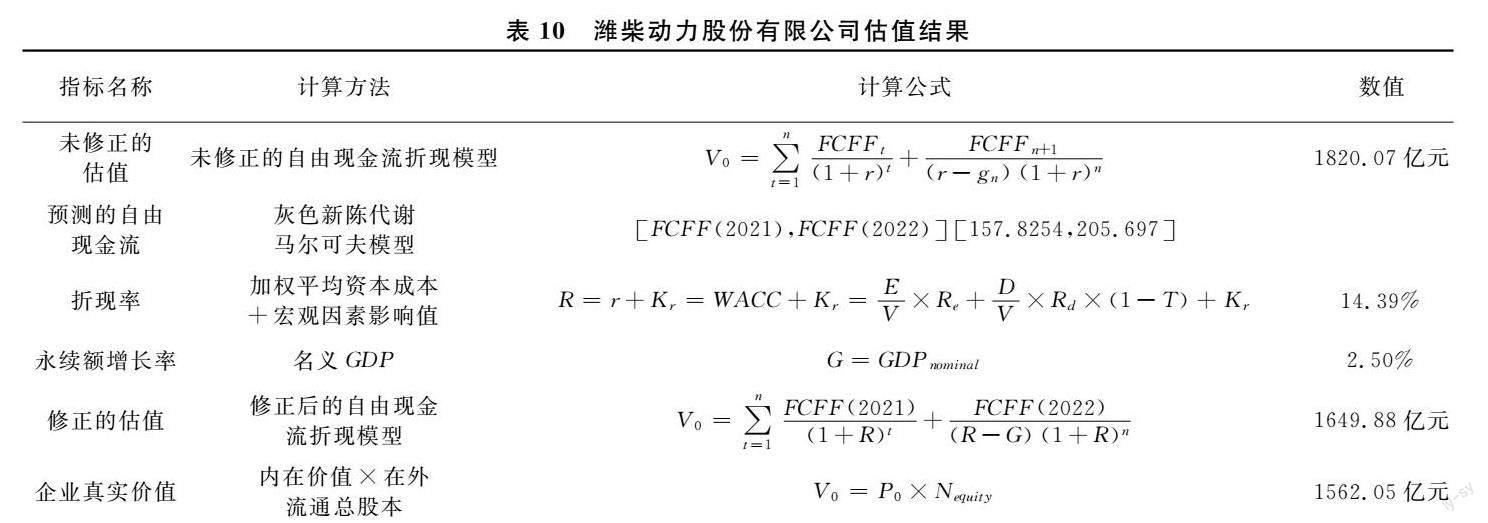

(3)企業價值評估。

得到預測的自由現金流后,以2021年12月31日為評估基準日,進一步評估濰柴動力的整體價值。

采用傳統 FCFF兩階段增長模型測算得到的企業價值為1827.07億元,而依據修正后的模型評估的企業價值為1649.88億元。基于并購估值機制,在信息不對稱情境下,買賣雙方會把能在一定程度上反映市場預期和想象空間的股價作為評估標的內在價值的重要信息[26]。據此,假設股價能近似反映標的真實價值,并以使用該指標計算得到的企業在評估基準日的價值1562.05億元作為衡量修正模型準確率的依據(表10)。采用修正的模型后,樣本公司股權價值的測算評估誤差由13.07%減小至5.62%,可見模型經過改進后其估值結果的準確性大幅提高。

五、結論與建議

以上研究顯示,改進的收益法估值模型顯著提高了周期性行業公司估值結果的準確性。宏觀經濟因素作為影響周期性行業公司價值的重要變量,對其折現率具有顯著的解釋能力,但對永續增長率不具有顯著的解釋能力;嶺回歸分析法和H-P濾波法能測度宏觀經濟因素對估值模型參數的影響,灰色新陳代謝馬爾可夫模型能預測數據有限的公司自由現金流。

針對上述結論,相關機構及監管部門在使用收益法估值模型評估周期性行業公司價值時,應充分考慮宏觀經濟因素的影響,采用量化的方法預測自由現金流,進而對傳統收益法估值模型進行修正。為提高周期性行業公司估值的科學性和合理性,提出以下幾點建議:(1)依據宏觀經濟變量對估值模型的折現率進行調整,以契合周期性行業公司價值的高波動性;(2)可用灰色新陳代謝馬爾可夫模型對自由現金流進行預測,克服使用現金收支法或收益調整法主觀性較強的弊端。

參考文獻:

[1]陳蕾, 鄭悅. 周期性行業的范圍界定與階段性特征:1990—2014年 [J]. 改革, 2015(9): 53-62.

[2]何宇, 陳珍珍, 張建華. 人工智能技術應用與全球價值鏈競爭 [J]. 中國工業經濟, 2021(10): 117-135.

[3]胡永剛, 苗恩光. 趨勢沖擊、流動性約束與中國經濟波動 [J]. 財經研究, 2020, 46(12): 34-48,78.

[4]李玉菊. 混合所有制改革中的商譽與無形資產價值問題 [J]. 財經科學, 2018(1): 89-98.

[5]張繼德, 吳冰瑤. 混合所有制改革如何規避國有資產流失——以中國石化混改為例 [J]. 會計之友, 2015(19):129-132.

[6]郜志宇.經濟劇烈波動下的企業價值評估[J].中國市場,2011(19):70,74.

[7]王書賢.如何評估周期性公司的價值[J].遼寧經濟,2005(2):55.

[8]陳蕾. 周期性公司估值問題研究述評 [J]. 首都經濟貿易大學學報, 2015,17(1): 122-128.

[9]陳蕾,李和薈,王弘祎. 周期性公司估值框架構建[J]. 經濟與管理研究,2016,37(10):118-125.

[10]Damodaran A. Investment valuation:tools and techniques for determining the value of any asset[M].New Jersey:Wiley,2002.

[11]Damodaran A. The dark side of valuationvaluing young, distressed, and complex businesses[J]. Pearson Schweiz Ag, 2010:3-7.

[12]Lippitt J W, Lewis E. Valuing businesses in cyclical industries[J]. Journal of Business & Economics Research, 2012, 10(12):673.

[13]王治,李馨嵐.互聯網企業價值評估模型比較研究[J].財經理論與實踐,2021,42(5):75-82.

[14]Fama E F, French? K R. Dividend yields and expected stock returns [J]. Journal of Financial Economics, 1988, 22(1):3-25.

[15]Dorfman J H, Lastrapes W D. The dynamic responses of crop and livestock prices to money-supply shocks: a bayesian analysis using long-run identifying restrictions [J]. American Journal of Agricultural Economics, 1996, 78(3): 530-541.

[16]Beck T, Levine R. Stock markets, banks, and growth:panel evidence[J]. Journal of Banking & Finance, 2004, 28(3):423-442.

[17]陳蕾, 徐琪. 混合所有制改革中周期性公司高質量估值路徑——基于宏觀經濟波動視角 [J].宏觀質量研究, 2020, 8(3): 71-85.

[18]歐陽日輝,杜青青.數據估值定價的方法與評估指標[J].數字圖書館論壇,2022,221(10):21-27.

[19]朱偉民,姜夢柯,趙梅,等.互聯網企業EVA估值模型改進研究[J].財會月刊,2019(24):90-99.

[20]李攀藝, 曹奧臣, 張玉紅. 基于改進灰色馬爾可夫模型的自由現金流預測 [J]. 會計之友, 2020(23): 144-150.

[21]尹國俊, 徐凱. 基于模糊實物期權的眾創空間價值評估研究——以創業黑馬為例 [J]. 科技管理研究, 2021, 41(14): 65-72.

[22]王晶,高建設,寧宣熙.收益法評估中折現率研究[J].管理世界,2011(4):184-185.

[23]陳蕾,馬軼芳.基于APT的周期性公司估值折現率測算[J].財會月刊,2017 (11): 60-64.

[24]陳蕾, 王敬琦. 非周期性行業beta系數跨期時變特征及估值研究 [J]. 中國資產評估, 2017 (6): 22-34.

[25]尹華, 胡南, 劉咪咪. 我國對“一帶一路”國家工程機械出口潛力與出口效率研究 [J]. 工業技術經濟, 2020, 39(11):44-53.

[26]國文婷, 陳冀偉. 經濟政策不確定性與參照點效應——基于中國公司并購溢價的實證研究 [J]. 經濟科學, 2021(3):121-135.

(責任編輯:鐘瑤)