長三角城市群資本流動性檢驗

——基于門檻效應和空間效應的研究

文/周正柱 楊靜(上海應用技術大學經濟與管理學院,上海 201418)

一、引言與文獻綜述

隨著長三角一體化進程的推進,資本流動與市場一體化發展越來越受到人們關注。但是目前長三角區域仍然存在金融基礎設施建設不足、區域資本市場監管不夠統一、信用體系建設滯后等問題,這嚴重制約著資本流動和區域一體化發展,從而導致資本配置效率低下。為此,《長三角一體化發展規劃“十四五”實施方案》明確指出,引導銀行機構依法合規健全聯合授信機制,促進跨區域資本市場有序流動。《中共中央關于制定國民經濟和社會發展第十四個五年規劃和二〇三五年遠景目標的建議》明確指出,要完善資本市場基礎體系,發展多層次資本市場體系,促進資本要素在區域內自由流動。在這樣的背景下,以長三角城市群為研究對象,分析資本流動的特征,就顯得尤為重要。現有的文獻多是運用FH 模型在線性和非空間效應假設條件下間接探討資本流動程度,其準確性有待商榷。因此,本文嘗試在非線性假設和考慮空間因素、地理因素條件下,運用FH 模型間接分析長三角城市群資本流動性,探尋其演變特征和阻礙資本流動的瓶頸,進而提出相應的建議,以促進長三角區域資本市場的合作,實現以自身的“小循環”促進國內“大循環”的戰略目標。①周正柱、許理:《長三角城市創新聯系的邊界效應空間計量分析》,《科技管理研究》2023 年第3 期。

目前研究資本流動的文獻主要運用以下四種方法:一是價格法。從利率平價理論和資本資產定價模型出發,這種方法探討市場與經濟的資產價格趨同途徑。②鄔曉霞、李青:《京津冀區域金融一體化進程的測度與評價》,《廣東社會科學》2015 年第5 期。二是歐拉方程法。它優化不同連續時期之間的跨期消費,衡量資本流動水平。③郭燦:《金融市場一體化程度的衡量方法及評價》,《國際金融研究》2004 年第6 期。三是制度限制法。資本管制的程度可以間接反映資本流動性。資本管制越嚴格,資本流動程度越低。④羅融、陸文力:《資本賬戶開放與國際金融沖擊的傳導——基于DSGE 模型的分析》,《經濟理論與經濟管理》2021 年第8 期。四是Feldstein M.和Horioka C.方法(下文簡稱“FH 模型”)。分析各國或區域儲蓄和投資之間的關系,評估資本流動,主要包括以下三種模型:基準FH 模型,該模型僅考慮投資對儲蓄的影響;有條件的FH 模型⑤楊貴軍、王哲:《基于儲蓄投資關系的京津冀地區資本流動水平測度》,《河北大學學報》(哲學社會科學版)2018 年第5 期。,該模型在基準模型基礎上,增加經濟增長和政府干預的變量;有條件FH 擴展模型,該模型運用商務成本理論對多個影響因素進行分類,使用主成分分析法探討每個影響因素對資本流動水平的影響。

從現有的文獻看,學術界已廣泛運用FH 模型展開儲蓄- 投資相關性及資本流動研究⑥姚亞偉、劉江會:《長三角區域資本市場一體化程度評價、測度及未來發展建議》,《蘇州大學學報》(哲學社會科學版)2021 年第3 期。,但是仍存在以下不足:一是現有的研究主要是以國家層面、省域層面的資本流動為研究對象,很少以市域層面的資本流動為研究對象,尤其缺乏以長三角城市群為對象的研究。二是現有運用FH 模型對儲蓄-投資相關性及資本流動的研究,多是在線性框架中展開的,用簡單的線性關系分析投資與儲蓄之間的復雜關系,其準確性有待商榷。三是現有運用FH 模型的論文往往忽略了儲蓄、投資可能存在的空間相關性,在非空間效應假設條件下研究儲蓄與投資的關系,其結論也可能存在較大偏差。那么,長三角區域儲蓄與投資存在怎樣的關系?是否存在非線性和空間溢出效應?是否存在最優儲蓄率?資本流動態勢如何?因此,本文將以長三角區域內典型城市群為研究對象,分析儲蓄- 投資相關性,深入探討其演變特征與資本流動態勢。

本文的邊際貢獻有:與已有研究不同,本文關注長三角城市群,豐富了儲蓄- 投資相關性與資本流動程度的研究成果,同時也為我國其他城市群高質量發展提供了參考。本文運用模型對長三角城市群儲蓄- 投資進行檢驗,是在儲蓄對投資非線性影響的假設下展開研究;后續用儲蓄率平方項的面板回歸系數檢驗是否顯著。如果顯著,那么采用閾值回歸模型捕捉數據結構突變引起的非線性信息,并以儲蓄率為閾值變量,進而擴展現有研究的范圍。本文將空間因素納入研究范圍,構建面板空間計量模型,并進行了穩健性檢驗,以提高模型估計的準確性。

二、研究設計

(一)研究假設

一些學者分析了經濟合作與發展組織中的16 個國家1960—1974 年的儲蓄- 投資相關性,發現儲蓄- 投資相關系數(FH系數)顯著且較大,這說明跨境資本流動程度偏低。①Feldstein M.and Horioka C.,“Domestic Saving and International Capital Flow,”The Economic Journal,Vol.90,No.358,1980,pp.314-329.另一些學者認為,在第二次世界大戰后,英美等發達國家國內投資與儲蓄呈高度正相關關系,但是國際資本仍保持較高流動性,這與上述的結論相反,被稱為“FH之謎”。②Froot A.K.and Obstfeld M.,“Exchange-rate Dynamics under Stochastic Regime Shifts:A Unified Approach,”Journal of International Economics,Vol.31,No.3-4,1991,pp.203-229.一些學者通過研究儲蓄和投資之間的關系,評估了國際資本流動和資本市場的一體化程度。③Drakos A.A.,Kouretas P.G.,Stavroyiannis S.and Zarangas L.,“Is the Feldstein-Horioka Puzzle Still with Us?National Saving-investment Dynamics and International Capital Mobility:A Panel Data Analysis across EU Member Countries,”Journal of International Financial Markets,Vol.47,No.3,2017,pp.76-88.有學者利用投資-儲蓄相關性檢驗方法和卡爾曼濾波技術對國家的資本流動進行了分析,指出經濟合作與發展組織的國家資本流動性普遍較高。④Khan S.,“The Savings and Investment Relationship:The Feldstein-Horioka Puzzle Revisited,”Journal of Policy Modeling,Vol.39,No.2,2017,pp.324-332.一些學者使用了多層次因素模型,通過控制儲蓄-投資回歸中的多層次因素,有效地隔離了外部增加儲蓄對投資的影響,得出經濟合作與發展組織的國家資本流動性增強的結論。⑤Hwang H.S.and Kim J.Y.,“Capital Mobility in OECD Countries:A Multi-level Factor Approach to Saving-investment Correlations,”Economic Modelling,Vol.69,2018,pp.150-159.有學者分析了經濟合作與發展組織中的24 個國家的儲蓄與投資之間的長期關系,結果表明,大部分國內儲蓄與投資之間存在協整關系,兩者相關系數較大,這表明國際資本流動性較低。⑥Singh T.,“Saving-investment Correlations and The Mobility of Capital in The OECD Countries:New Evidence from Cointegration Breakdown Tests,”The International Trade Journal,Vol.33,No.5,2019,pp.385-415.一些學者直接用FH模型研究拉美國家的儲蓄- 投資的相關系數,發現相關系數低,國際資本流動率較高。①Murthy V.N.R.and Ketenci N.,“Capital Mobility in Latin American and Caribbean Countries:New Evidence from Dynamic Common Correlated Effects Panel Data Modeling,”Financial Innovation,Vol.6,No.1,2020,pp.895-911.國內研究儲蓄、投資與資本流動之間關系起步較晚,主要以借鑒為主。一些學者檢驗了東部、中部、西部地區儲蓄與投資的協整關系,利用ARDL—ECM 模型計算了FH系數,分析了改革開放以來中國國內地區之間的資本流動。②胡永平、張宗益、祝接金:《基于儲蓄-投資關系的中國區域間資本流動分析》,《中國軟科學》2004 年第5 期。一些學者采用儲蓄—投資相關性檢驗等方法對亞洲的8 個新興經濟體的國際資本流動進行評估,認為中國的資本流動性水平最低。③何德旭、姚戰琪、余升國:《資本流動性:基于中國及其他亞洲新興國家的比較分析》,《經濟研究》2006 年第9 期。在FH模型基礎上,一些學者利用橫截面相關結構面板數據的協整檢驗,對中國的跨省資本流動性進行了分析,認為中國各省之間的資本流動程度較強。④王維國、薛景:《Feldstein-Horioka 之謎在中國省際間的再檢驗——截面相關下的變結構面板協整分析》,《上海經濟研究》2014 年第3 期。一些學者通過FH模型研究了京津冀地區儲蓄、投資與區域資本流動的動態關系,認為資本流動水平逐漸提高,但是在不同城市,自發投資的速度和邊際投資趨勢不同,資本流動水平也不同。⑤楊貴軍、王哲:《基于儲蓄投資關系的京津冀地區資本流動水平測度》,《河北大學學報》(哲學社會科學版)2018 年第5 期。基于此,本文提出假設1:運用FH模型對長三角城市群資本流動性的門檻效應、空間效應及其影響因素進行實證分析,是在儲蓄對投資非線性影響的假設下展開研究;后續采用儲蓄率平方項的普通面板回歸系數是否顯著來檢驗;如果顯著,那么進一步以儲蓄率為門檻變量,利用門檻效應模型分析資本流動的非線性特征。

在實際應用中,學者在使用FH模型時很容易忽略儲蓄與投資的空間相關性。研究變量的空間依賴性或空間異質性已成為計量經濟學研究的熱點之一。空間計量經濟學理論改變了傳統計量經濟學中樣本數據獨立性和同質性的假設,以表達空間相互作用結構的權重矩陣為紐帶,將樣本單元之間的空間效應納入計量經濟學模型。同樣,某一地區儲蓄率或投資率受鄰近地區儲蓄率或投資率的影響,樣本數據不能滿足獨立性和同質性的假設。因此,該區域各城市的儲蓄和投資之間存在相互作用的空間關聯。如果忽略空間相關性,直接用FH模型分析儲蓄和投資之間的相關性,就會產生誤差。基于此,本文提出假設2:運用FH模型對長三角城市群資本流動性進行檢驗,研究是在儲蓄率和投資率都存在空間相關假設的基礎上進行的;在考慮空間效應后,儲蓄對投資的非線性影響仍然成立,主要是在空間計量模型中加入儲蓄率的平方項來研究平方項系數的意義。

(二)變量說明

1.被解釋變量

參考有關文獻,本文以各城市全社會固定投資額與該城市GDP 比值為投資率⑥王定星:《“FH 之謎”在省際的應用及其理論解釋》,《經濟學(季刊)》2015 年第2 期。,將其作為被解釋變量;同時用年末金融機構人民幣各類貸款余額與GDP比值,即貸款率進行穩健性檢驗。如果資本可以跨區域自由流動,那么某一區域的儲蓄就會尋找全球范圍內回報率高的國家或地區進行投資,該區域的投資就不會依賴區域內儲蓄,該區域投資與儲蓄之間不存在顯著的相關性。如果某一區域資本不能自由流動,那么該區域的投資資金主要來自區域儲蓄,此時該區域的儲蓄與投資之間存在高度相關性。

2.解釋變量

參考有關文獻①楊貴軍、王哲:《基于儲蓄投資關系的京津冀地區資本流動水平測度》,《河北大學學報》(哲學社會科學版)2018 年第5 期。,本文用城市GDP減去該城市最終消費支出,計算出總儲蓄,與該城市GDP相比得到儲蓄率,將其作為解釋變量,也是本文的門檻變量。用年末金融機構人民幣各項存款余額與GDP 之比即存款率進行穩健性分析。

3.控制變量

(1)經濟開放程度(Openit)

經濟開放促進了資本流入,增加了可用于投資的儲蓄,有助于彌補現有儲蓄的不足,資本流入直接形成生產能力,對GDP增長作出貢獻。②李東陽:《對外直接投資的實現途徑及其選擇》,《東北財經大學學報》2002 年第6 期。本文參考有關文獻③蔡宏波、陳建偉:《中國開放經濟治理體系和治理能力現代化的經驗與方案》,《北京社會科學》2021 年第10 期。,采用進出口總額與GDP比值衡量地區經濟開放程度。

(2)工業化水平(Indusit)

一些學者基于偏離份額法對工業投資進行了檢驗,認為資本總生產率的增長率主要來自關鍵產業或各省產業的內部經濟增長效應。④昌忠澤、毛培、張杰:《改革開放以來中國工業投資存在結構紅利現象嗎?——基于偏離份額法的實證分析》,《當代經濟科學》2019 年第1 期。本文參考有關文獻⑤王世進、姬桂榮、仇方道:《霧霾、碳排放與經濟增長的脫鉤協同關系研究》,《軟科學》2021 年第7 期。,采用工業總值與GDP比值這一指標衡量工業化水平。

(3)房地產開發程度(Estateit)。

當市場開始缺乏勞動力時,企業難以照搬過去依靠大量廉價勞動力擴大生產規模的盈利模式,投資回報率也開始下降。企業需要向金融行業和房地產行業轉移資金,以尋求保值。⑥張車偉、趙文:《投資模式、國民儲蓄率與勞動要素市場轉變》,《南京大學學報》(哲學·人文科學·社會科學)2019 年第1 期。參考有關文獻⑦王建華、馮建花、張定勝:《地價熔斷與貨幣政策》,《中央財經大學學報》2021 年第10 期。,本文采用房地產開發投資額與GDP比值這一指標來衡量房地產開發程度。

(4)交通基礎設施(transportit)。

鼓勵區域間資本流動是交通基礎設施影響經濟增長和區域經濟差距的重要渠道。⑧馬光榮、程小萌、楊恩艷:《交通基礎設施如何促進資本流動——基于高鐵開通和上市公司異地投資的研究》,《中國工業經濟》2020 年第6 期。參考有關文獻①高敏雪、黎煜坤、李靜萍:《耦合與解耦視角下中國貨物運輸與經濟增長的關系研究》,《經濟理論與經濟管理》2019年第5 期。,本文采用貨運量與GDP比值這一指標來衡量交通基礎設施。

表1 是對各變量的解釋。

表1 變量解釋

(三)樣本與數據

本文以長三角城市群27 個城市2010—2020 年的數據為樣本,數據主要來自各城市的統計年鑒、WIND 數據庫等,分析主要采用Stata 軟件等。

三、長三角城市群資本流動性檢驗的基本非線性實證分析

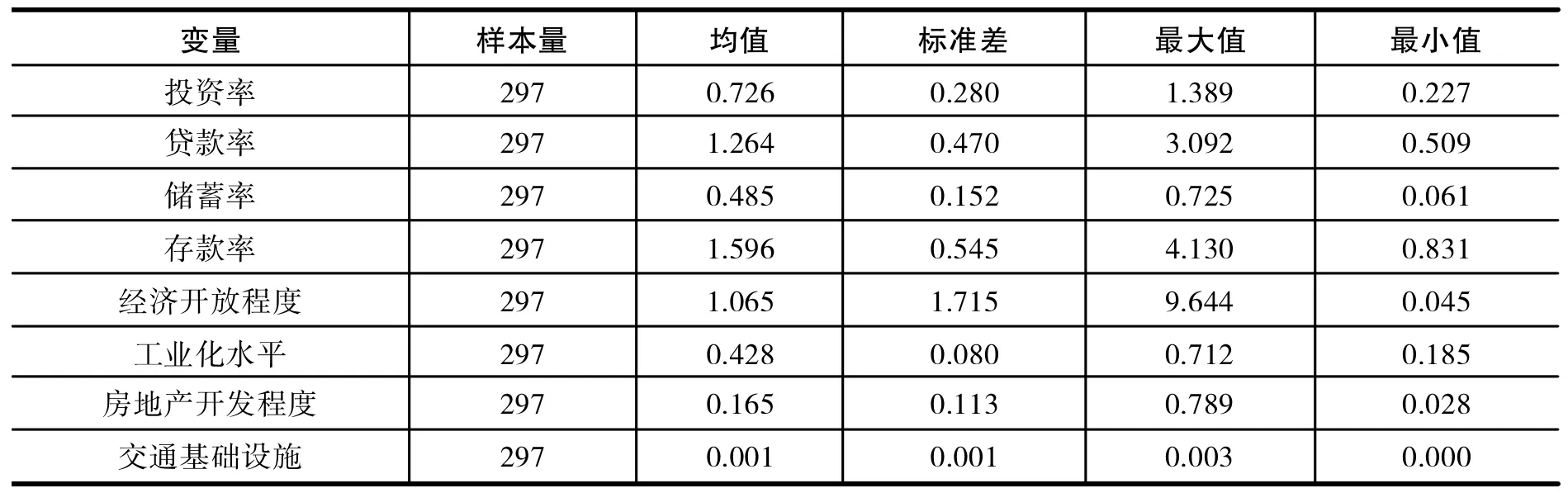

(一)描述性統計分析

如表2 所示,投資率的最小值和最大值分別為0.227 和1.389,標準差為0.28。表明各城市間的投資存在較大差異。各城市投資水平差距大的原因是儲蓄水平規模的不一致,儲蓄率的最大值為0.725,最小值僅為0.061,標準差為0.152,表明各個城市的儲蓄水平存在很大差異。

表2 描述性統計結果

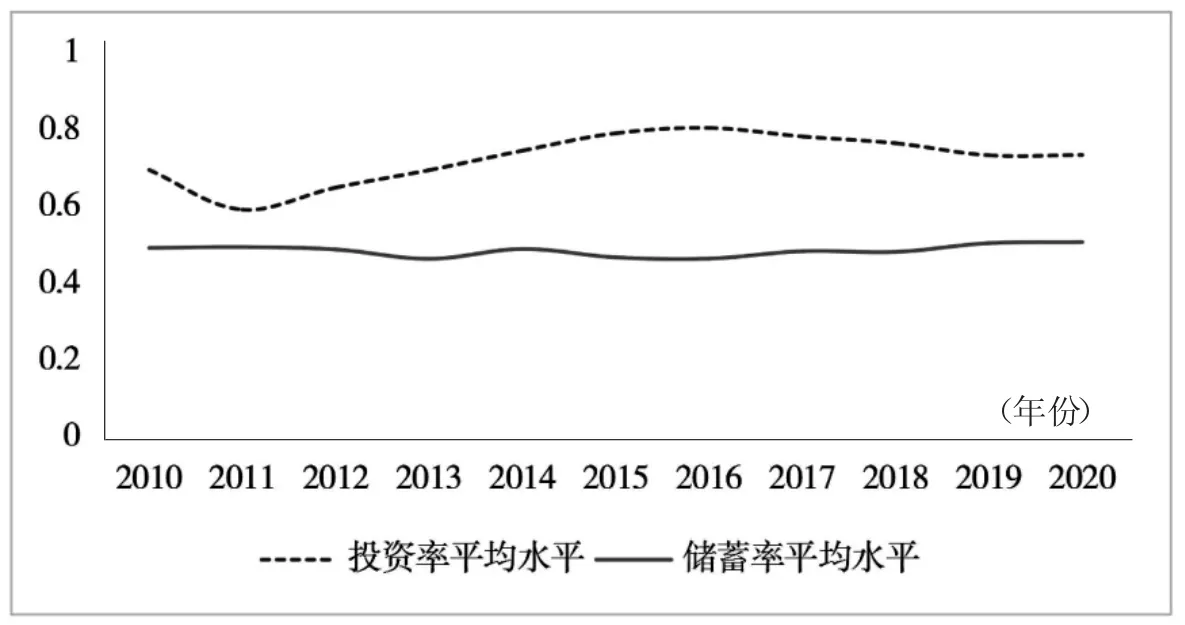

由圖1 可知,長三角城市群2010—2020 年投資率平均水平先下降、后上升再緩慢下降,總體上呈現上升態勢;2010—2020 年儲蓄率平均水平總體上較平穩。

圖1 長三角城市群投資率與儲蓄率平均水平演變態勢

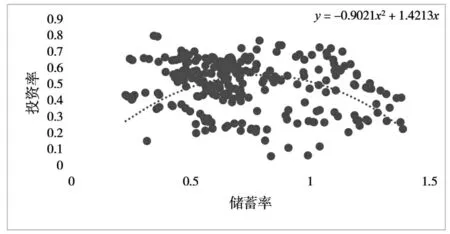

(二)相關性分析

如圖2 所示,長三角城市群的儲蓄率和投資率的散點圖直觀地顯示了兩者之間的非線性關系,初步驗證了假設1。

圖2 長三角城市群儲蓄率和投資率的散點圖

由表3 可知,儲蓄率與投資率間呈顯著負相關關系,工業化水平與交通基礎設施正向影響投資率,經濟開放程度與房地產開發程度負向影響經濟增長,其中交通基礎設施對投資率的影響最大。

表3 主要變量的皮爾遜相關系數

(三)資本流動性檢驗的基本非線性分析

1.基本非線性模型設定

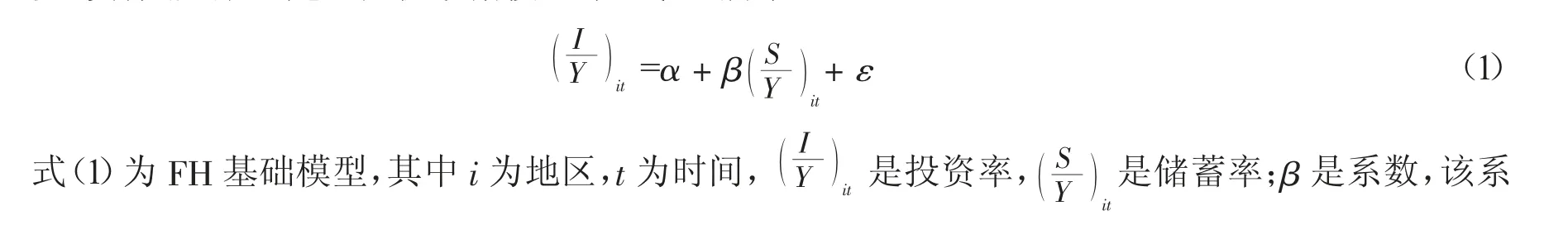

參考有關文獻①Feldstein M.and Horioka C.,“Domestic Saving and International Capital Flow,”The Economic Journal,Vol.90,No.358,1980,pp.314-329.,建立面板數據模型,如式(1)所示:

在式(2)中,β2是儲蓄率的平方項的系數,是確定資本流動強弱的重要依據,β3、β4、β5和β6是各控制變量的系數;λt控制時間固定效應;εit表示隨機誤差項;其他變量的解釋與式(1)相同。

2.基本非線性模型分析

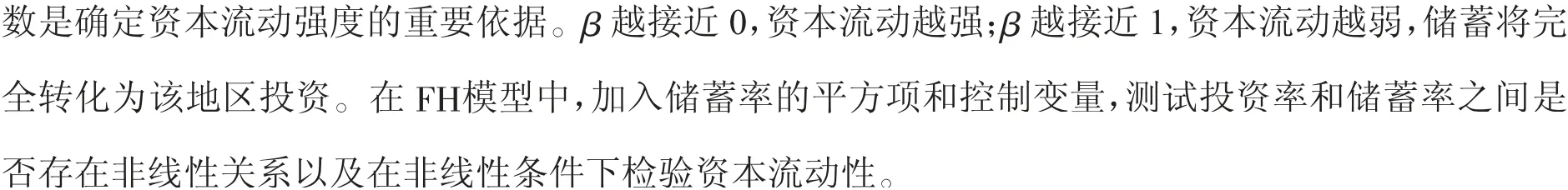

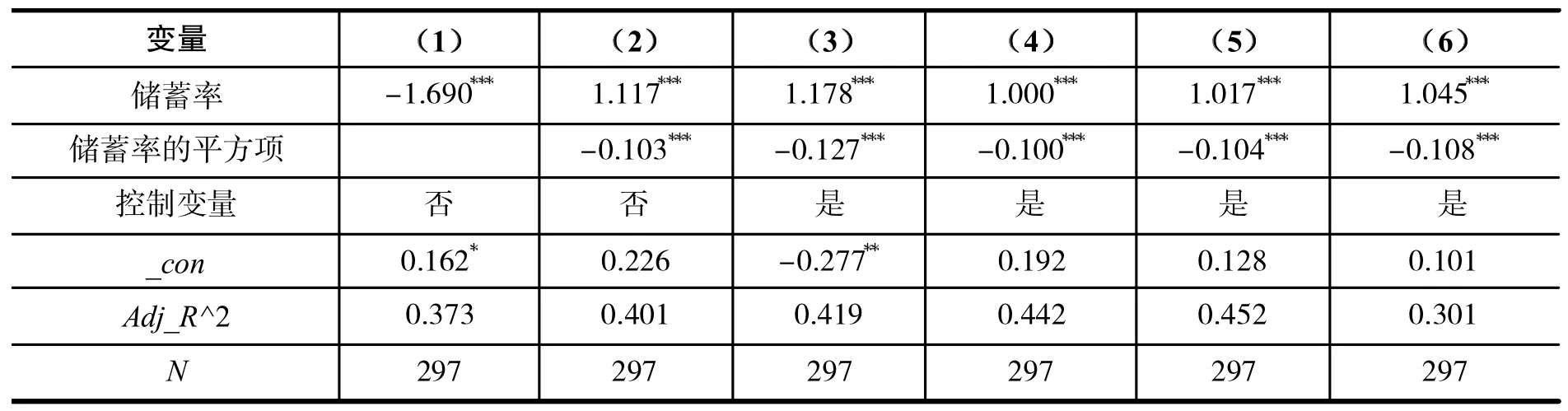

表4 為式(2)的回歸結果,第2 列只包含儲蓄率的一次項,第3 列在第2 列的基礎上加入了儲蓄率的平方項。第4 列至第7 列依次添加控制變量。第2 列中儲蓄率的回歸系數為-0.351,在0.01 水平上顯著,這表明在不考慮非線性效應的情況下,儲蓄率對投資率總體表現為負向影響,即儲蓄率提升會減少投資率,這導致了投資水平的下降。考慮非線性影響,第3 列至第7 列中的儲蓄率的平方項系數都顯著為負,這表明儲蓄率與投資率之間呈倒“U”形關系。儲蓄率對投資率的影響存在一個臨界值,儲蓄率沒有超過臨界值之前,對投資率起促進的作用,而一旦超過臨界值,儲蓄率增加便會對投資率產生不利影響。在第4 列模型中加入經濟開放程度后,儲蓄率的平方項系數為-1.792,在0.01 的水平上顯著,這表明經濟開放程度降低儲蓄率的臨界值。這與前人的觀點一致,即儲蓄率受地區的經濟開放程度的影響,經濟開放程度越高對儲蓄率具有顯著的負向影響。①蔡興、劉淑蘭:《資本開放與經常賬戶失衡——基于88 個經濟體的實證研究》,《金融論壇》2018 年第4 期。研究表明,儲蓄率對投資率的影響結果與假設1 基本一致,即儲蓄率與投資率呈顯著的倒“U”形非線性關系。因此,在非線性條件下檢驗資本流動性的結論更加可靠。

表4 帶有平方項的基本模型回歸結果

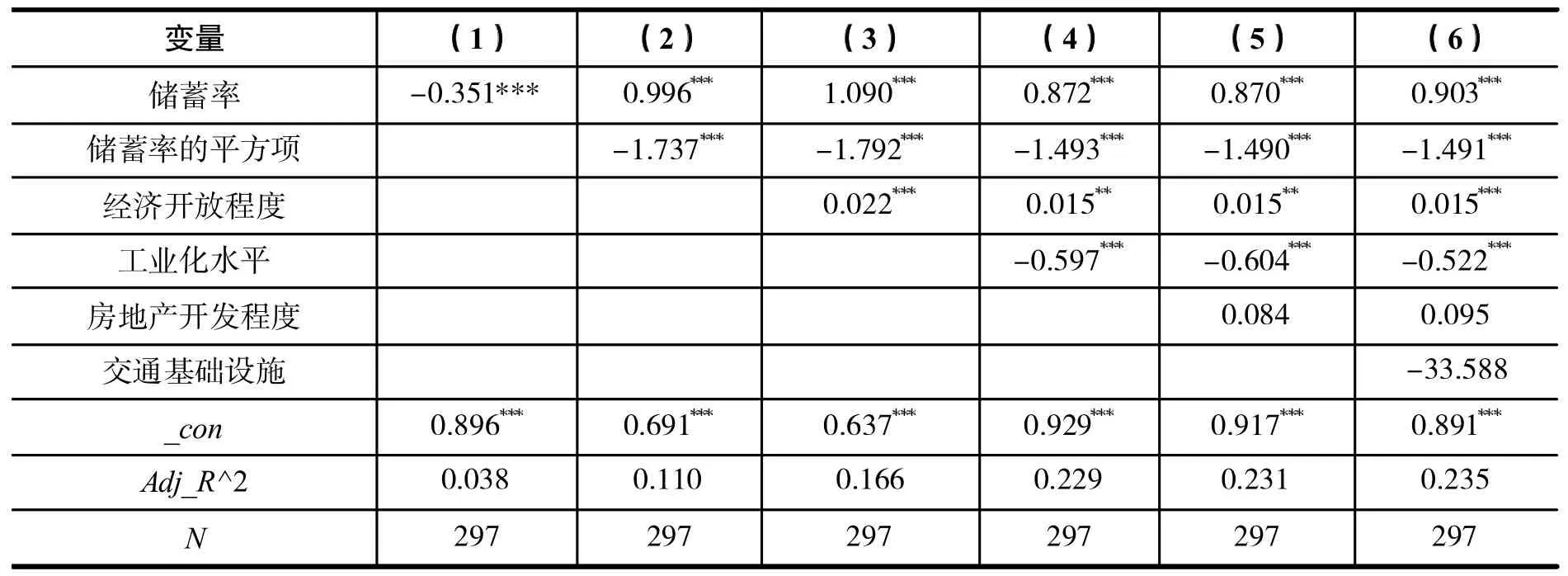

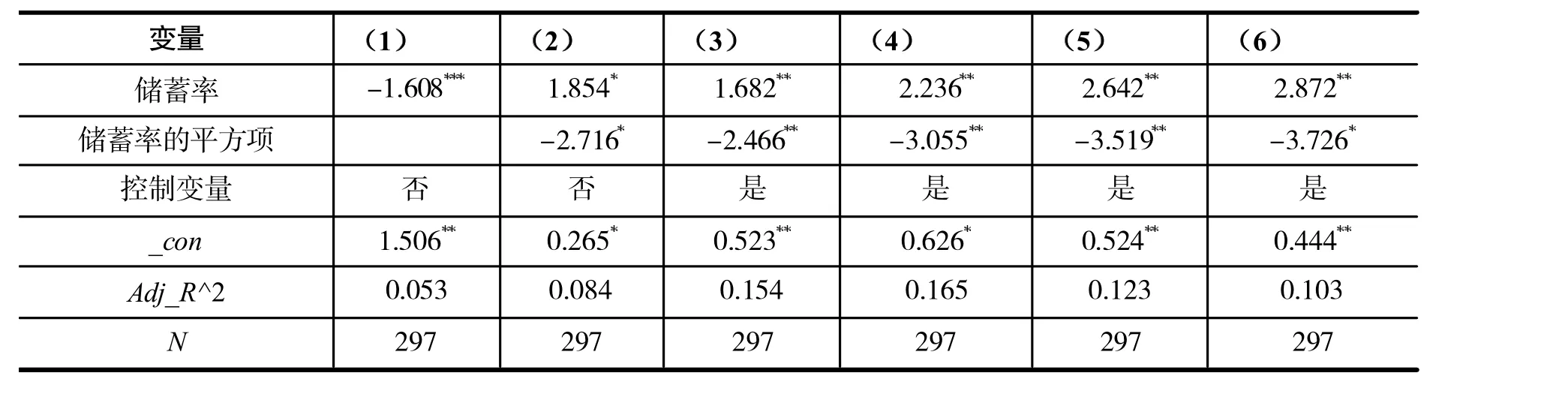

為了更加直觀地觀察長三角城市群資本流動情況,本文使用時間序列數據,根據式(2)進行回歸分析,如表5 所示。2010—2017 年β2逐年下降,根據有關理論①Feldstein M.and Horioka C.,"Domestic Saving and International Capital Flow,”The Economic Journal,Vol.90,No.358,1980,pp.314-329.,這表明長三角城市群資本流動呈現增強態勢,而2017 年后β2有所提升,這表明近三年資本流動性有所減緩。

表5 長三角資本流動的變化趨勢

3.穩健性檢驗

(1)內生問題的影響

儲蓄率的內生性有兩個主要原因:一是儲蓄率與投資率之間存在反向因果關系,二是變量缺失也會導致儲蓄率成為內生變量。內生性的存在會扭曲上述估計結果,導致對儲蓄率是否影響以及在多大程度上影響投資率的錯誤判斷,從而影響對長三角資本流動水平的判斷。

①采用2SLS 工具變量法消除內生性

使用2SLS 工具變量法的關鍵是找到滿足條件的工具變量:與內生解釋變量相關,與擾動項無關。有學者在其研究中將政府干預(Govit)作為儲蓄率的工具變量②Bayoumi T.,“Saving-investment Correlations:Immobile Capital,Government Policy,or Endogenous Behavior?”IMF Staff Papers,Vol.37,No.2,1990,pp.360-387.,本文參考其研究思路,回歸結果如表6 所示。儲蓄率的平方項系數仍然顯著為負,這表明儲蓄率和投資率之間呈倒“U”形關系,具有穩健性。

表6 工具變量法回歸結果

如表7 所示,儲蓄率的平方項系數為負,在0.01 的水平上顯著,這與之前的回歸結果一致,表明儲蓄率與投資率具有的倒“U”形的非線性關系是穩健的。

表7 穩健性檢驗結果

(2)使用替換變量的測量方法進行穩健性檢驗

用貸款率替換投資率,用存款率替換儲蓄率,再次進行回歸分析。如表8 所示,存款率的平方項系數為負數,且在0.01 的水平上顯著,同樣表明儲蓄率與投資率具有的倒“U”形的非線性關系是穩健的。

表8 替換變量的穩健性檢驗結果

四、長三角城市群資本流動性檢驗的門檻效應實證分析

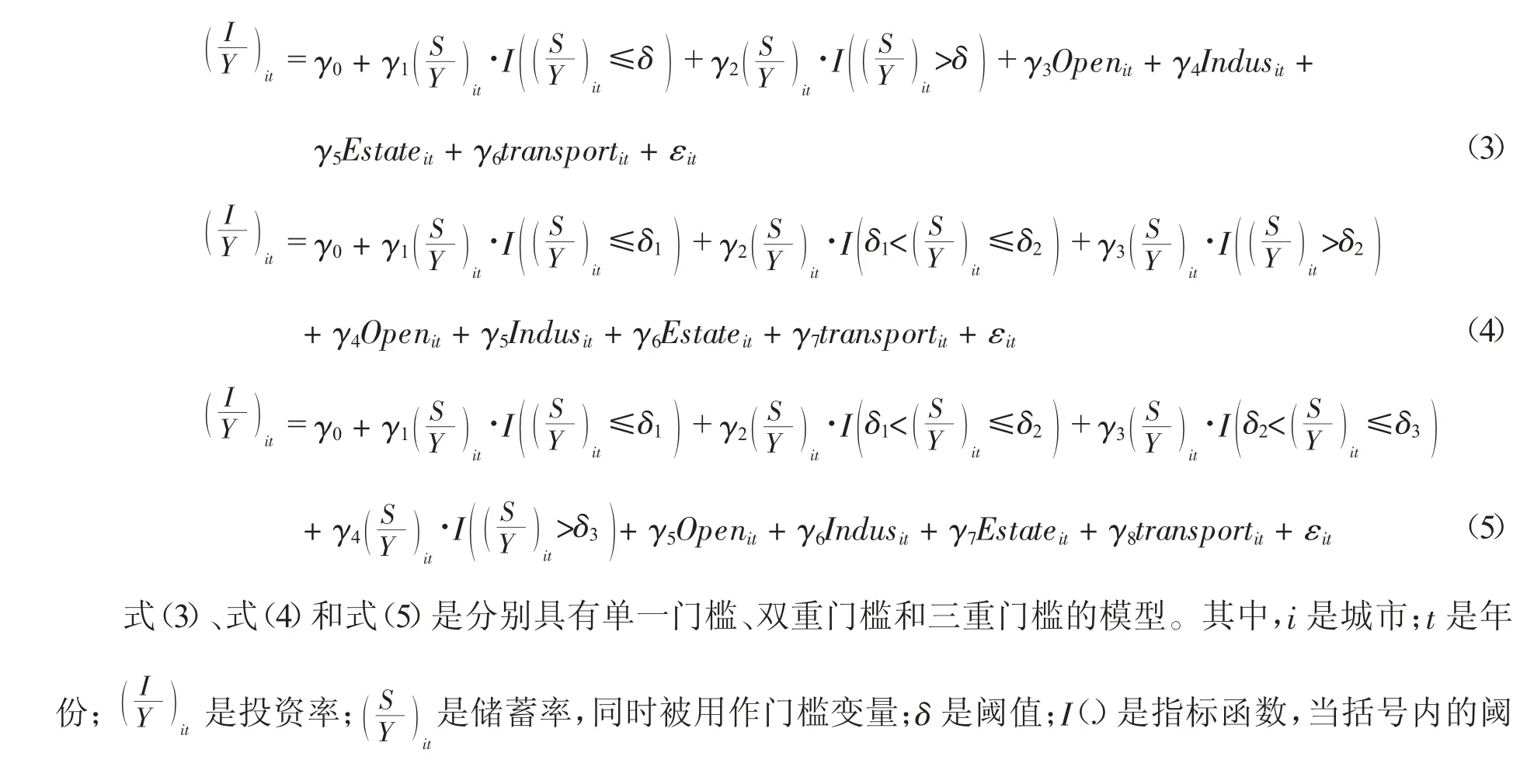

(一)門檻效應模型設計

根據上述分析,儲蓄率和投資率之間存在非線性關系,為了進一步分析兩者之間的非線性關系和儲蓄率變量轉折點,筆者利用門檻模型檢驗儲蓄率對投資率影響,進一步驗證資本流動性。在該模型中,我們可以將解釋變量劃分為多個區間,研究每個區間內的解釋變量與被解釋變量之間的關系。

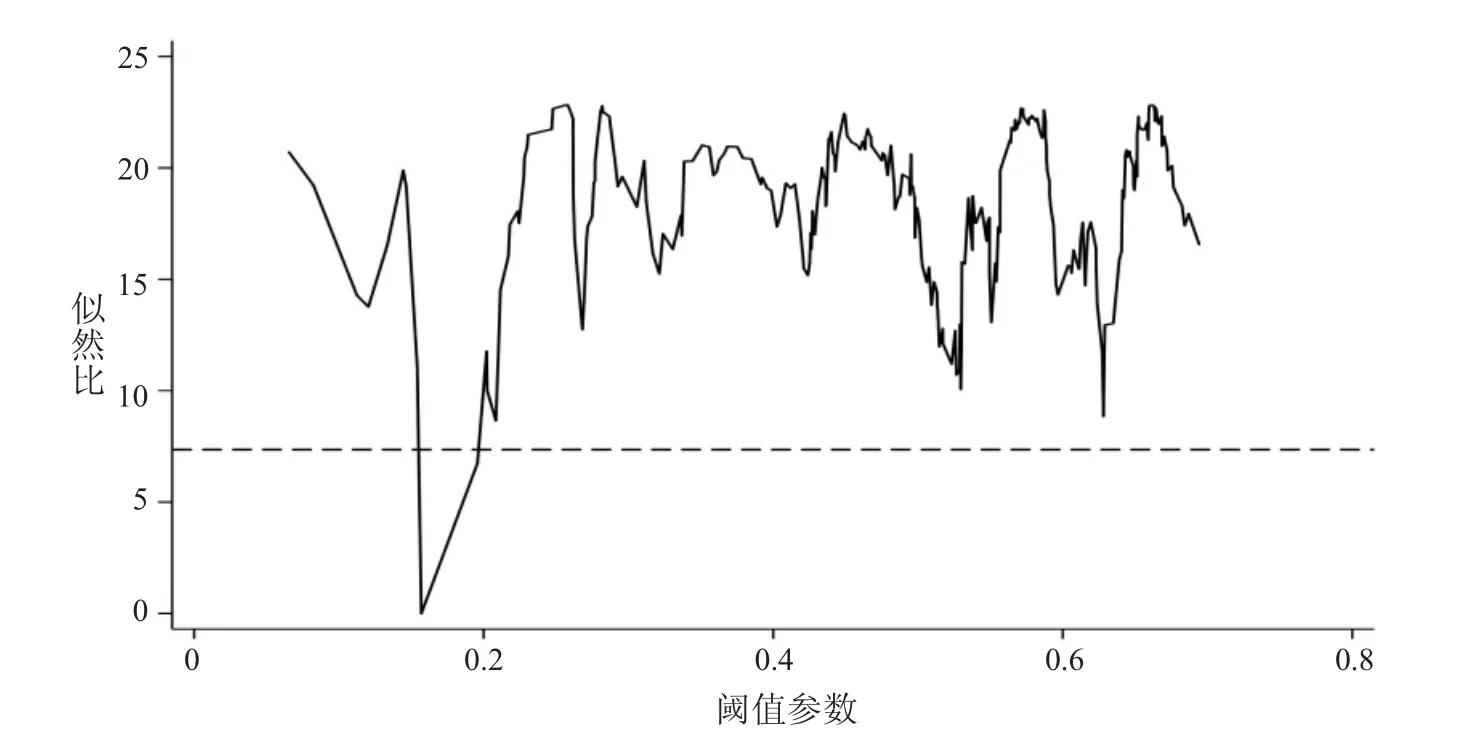

(二)門檻效應的存在性檢驗與門檻估計

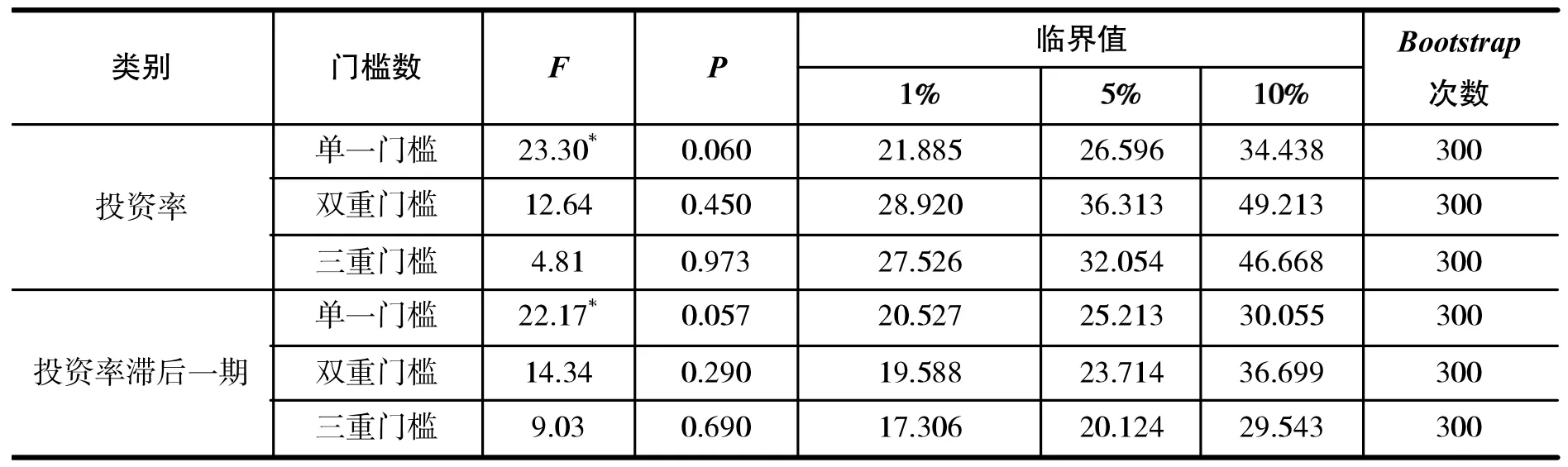

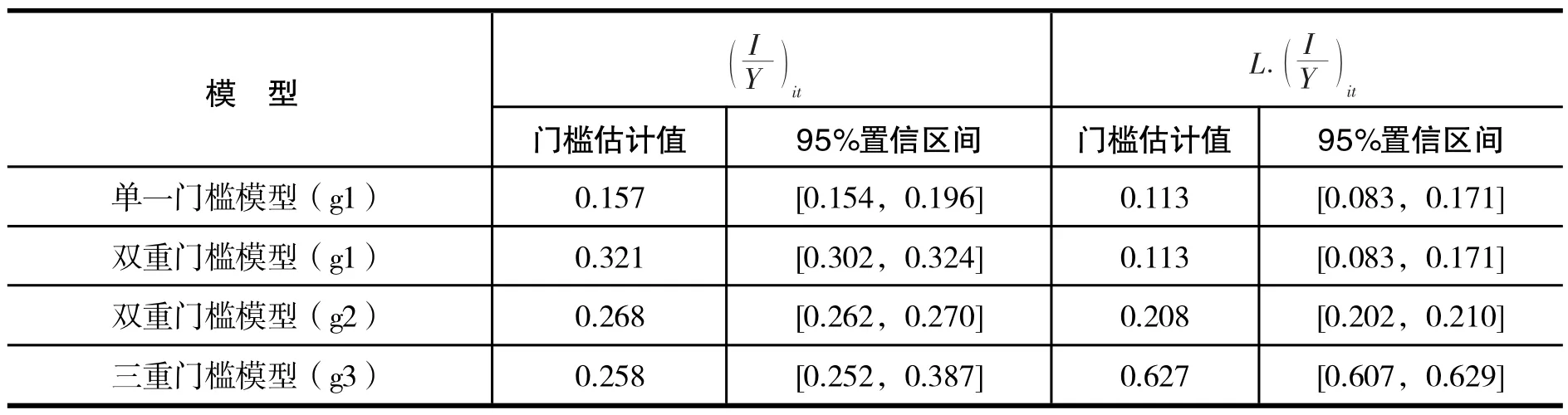

表9 呈現了門檻效應的存在性檢驗結果。以儲蓄率為門檻變量的單一門檻、雙重門檻和三重門檻對應的P 值分別為0.06、0.45 和0.973,這表明應使用單一門檻進行分析。以投資率滯后一期為被解釋變量、以儲蓄率為門檻變量的門檻存在性檢驗結果表明,單一門檻模型最為顯著。本文采用單一門檻模型,將投資率滯后一期用作穩健性檢驗。

表9 門檻效應的存在性檢驗

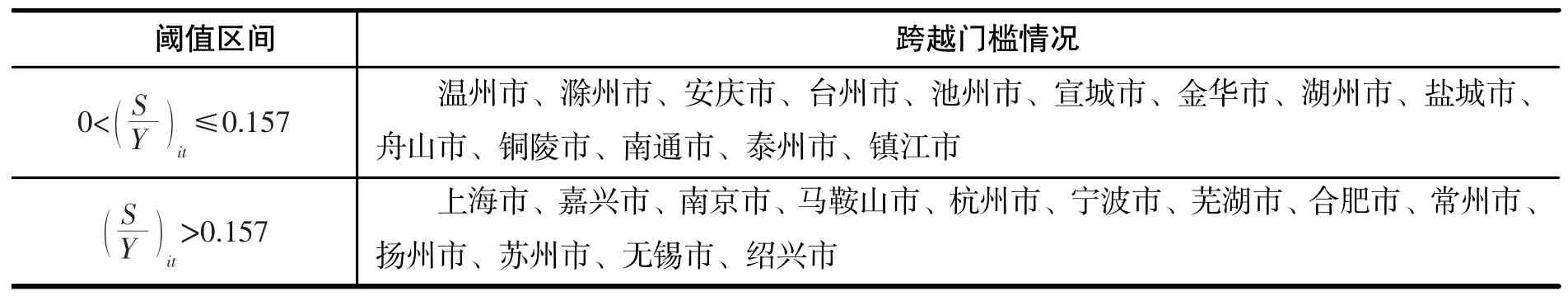

表10 顯示了計算的門檻值和相應的置信區間。以投資率為被解釋變量,單一門檻模型的閾值為0.157,置信區間為[0.154,0.196]。因此,以0.157 為臨界點,將樣本分為左區間和右區間進行分析。用于穩健性檢驗的單一門檻模型的閾值為0.113,置信區間為[0.083,0.171]。圖3 和圖4 直觀地顯示了門檻估計值及其置信區間。

圖3 門檻模型的估計值及其置信區間

圖4 投資率滯后一期門檻模型的估計值及其置信區間

表10 門檻估計值與置信區間

(三)單一門檻模型回歸結果分析及穩健性檢驗

1.單一門檻模型回歸結果分析

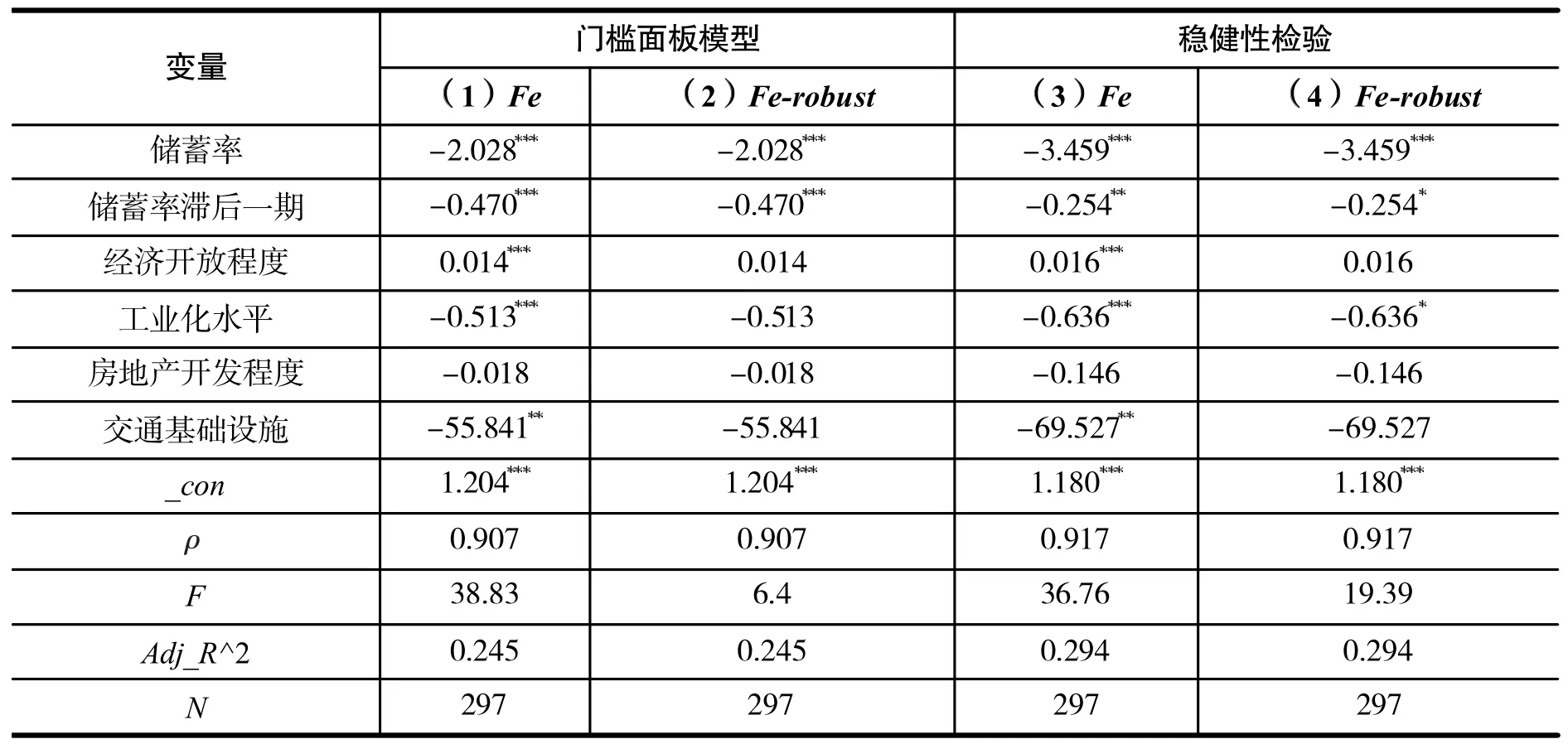

表11 第2 列、第3 列呈現了變量為儲蓄率時單一門檻模型的回歸結果。第2 列是常規固定效應的回歸結果,第3 列是考慮異方差的固定效應模型的回歸結果。當儲蓄率低于門檻值0.157 時,在0.01 的水平上顯著,儲蓄率的系數為-2.028,這表明儲蓄率越高投資率越低;當儲蓄率的規模大于0.157 時,儲蓄率系數為-0.47,在0.01 的水平上顯著,儲蓄率對降低投資率的作用減弱。

表11 單一門檻效應估計結果

由表2 可知,2010—2020 年長三角城市群儲蓄率均值為0.485,大于門檻值0.157。這表明隨著經濟的快速增長和市場機制的逐步完善,長三角正在擴大儲蓄轉化為投資的機會。具體來說,實現利潤最大化的目標,銀行必須切實將儲蓄轉化為投資。近年來,長三角地區銀行的壞賬比例明顯下降,困擾長三角資本市場的股權分置改革的成功完成,也促進了資本市場繁榮,加強了資本市場的融資功能,為長期有效地將儲蓄變為投資創造了條件,促進了資本流動。如表12 所示,溫州市、滁州市和安慶市等城市的儲蓄率均值低于門檻值0.157,即位于門檻值的左邊。這表明,儲蓄被困在金融市場效率低下的地區,而擁有良好投資機會的地區和公司無法獲得足夠的資金。因此,這些城市應該進一步適當通過提高儲蓄水平來滿足更多的投資需求,同時加強金融合作,打破區域內不同城市間的資本流動壁壘,促進資本流動。

表12 長三角城市群儲蓄率均值跨越門檻分類情況

2.穩健性檢驗

將被解釋變量滯后一期,并進行門檻效應檢驗。表11 第4 列、第5 列為穩健性檢驗的結果。結果表明,儲蓄率對投資率的影響仍然存在門檻效應。根據上述分析,單一門檻的門檻值為0.113,可以看出,當儲蓄率小于0.113 時,儲蓄率系數為-3.459,在0.01 的水平上顯著;當儲蓄率大于0.113 時,儲蓄率系數為-0.254,在0.05 的水平上顯著,驗證了結果的穩健性。

五、長三角城市群資本流動性檢驗的空間效應分析

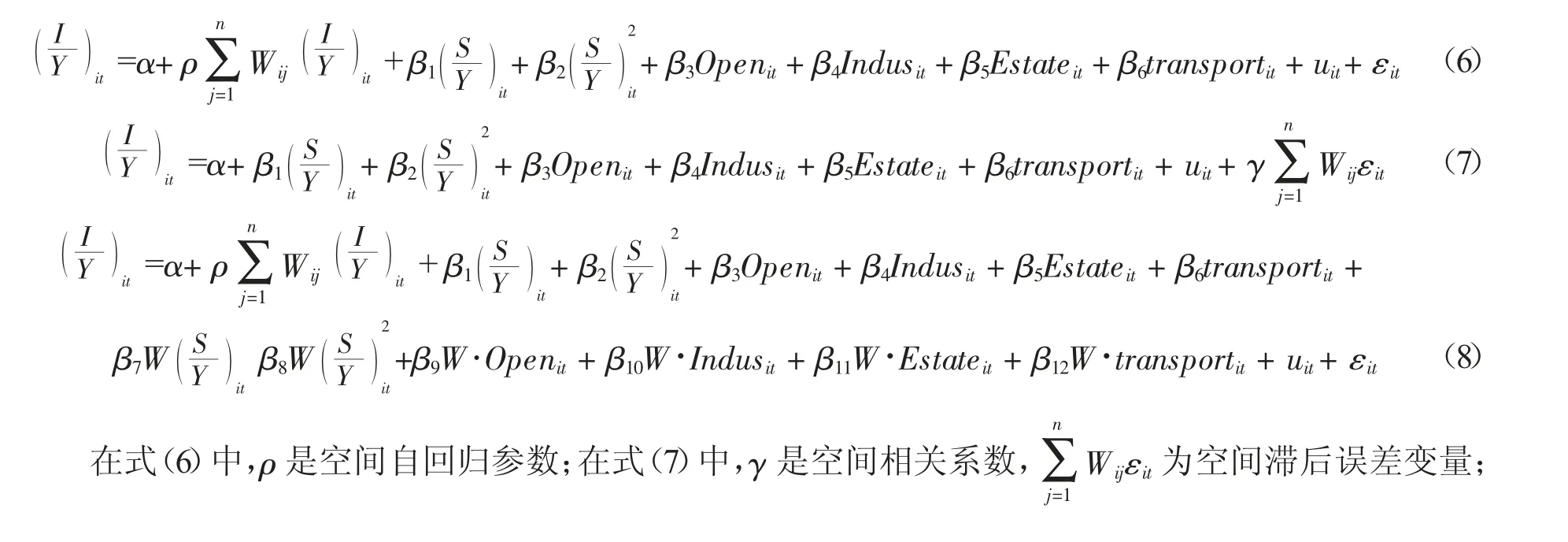

(一)空間效應的模型設計

上述分析僅考慮了單個城市經濟因素、社會因素對資本流動性的影響,但是現實中不同城市間往往存在復雜的聯系,其他城市的儲蓄水平和經濟狀況也會影響該城市的投資水平和儲蓄水平,“同群效應”和“外溢效應”是研究資本流動性時不可忽視的因素。因此,本文在非線性條件下建立空間計量模型,進一步檢驗資本流動性。目前學界主要使用三種空間計量模型:空間滯后模型(SAR)、空間誤差模型(SEM)和空間杜賓模型(SDM)。

(二)空間效應的存在性檢驗

1.全局空間關聯性分析

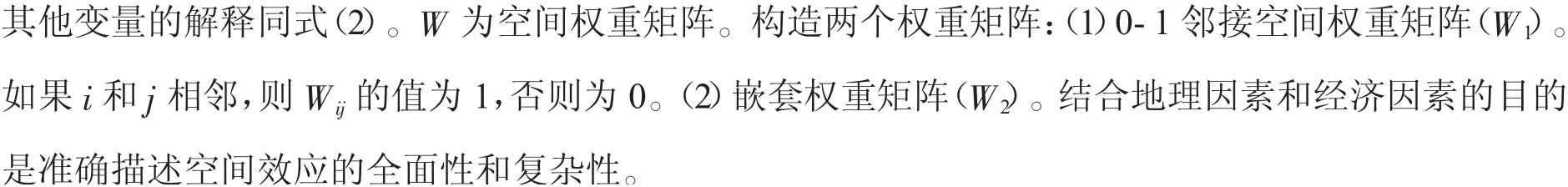

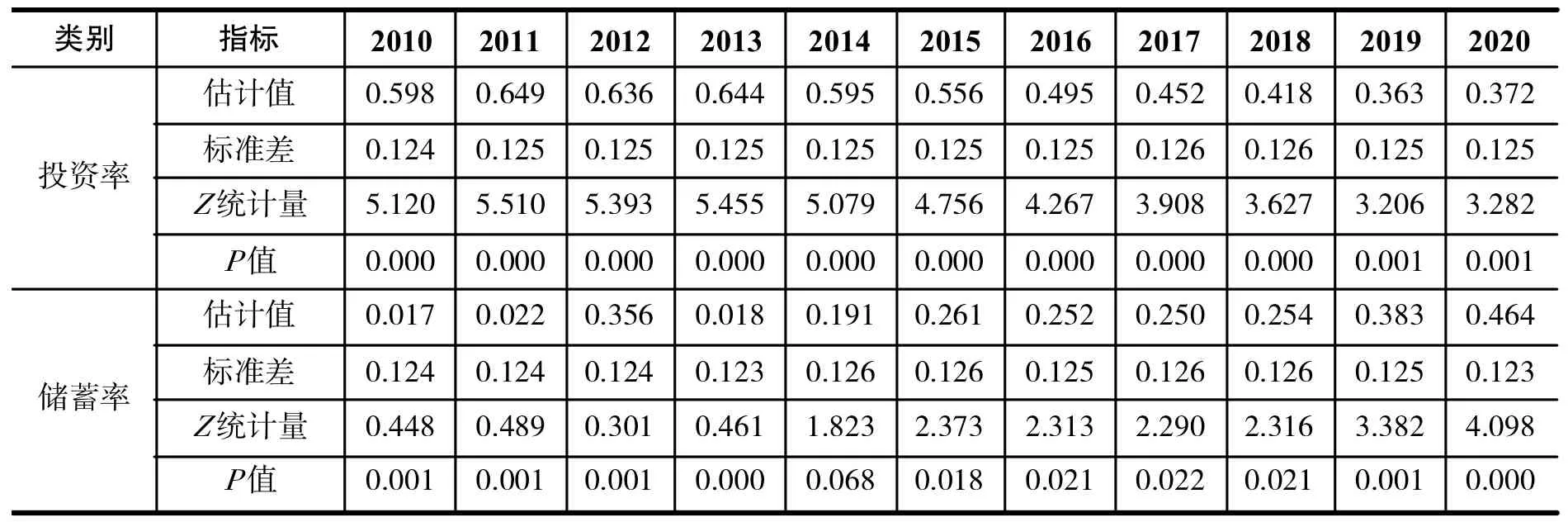

為了驗證儲蓄率與投資率之間空間自相關關系是否存在,使用0-1 鄰接空間權重矩陣、嵌套權重矩陣分別計算出2010—2020 年儲蓄率和投資率的莫蘭指數,如表13 和表14 所示。莫蘭指數對應的值都通過了顯著性驗,這表明儲蓄率和投資率各自存在明顯的空間正相關關系,假設2 獲得支持。

表13 0-1 鄰接空間權重矩陣下儲蓄率和投資率的莫蘭指數

表14 嵌套權重矩陣下儲蓄率和投資率的莫蘭指數

2.局域空間關聯性分析

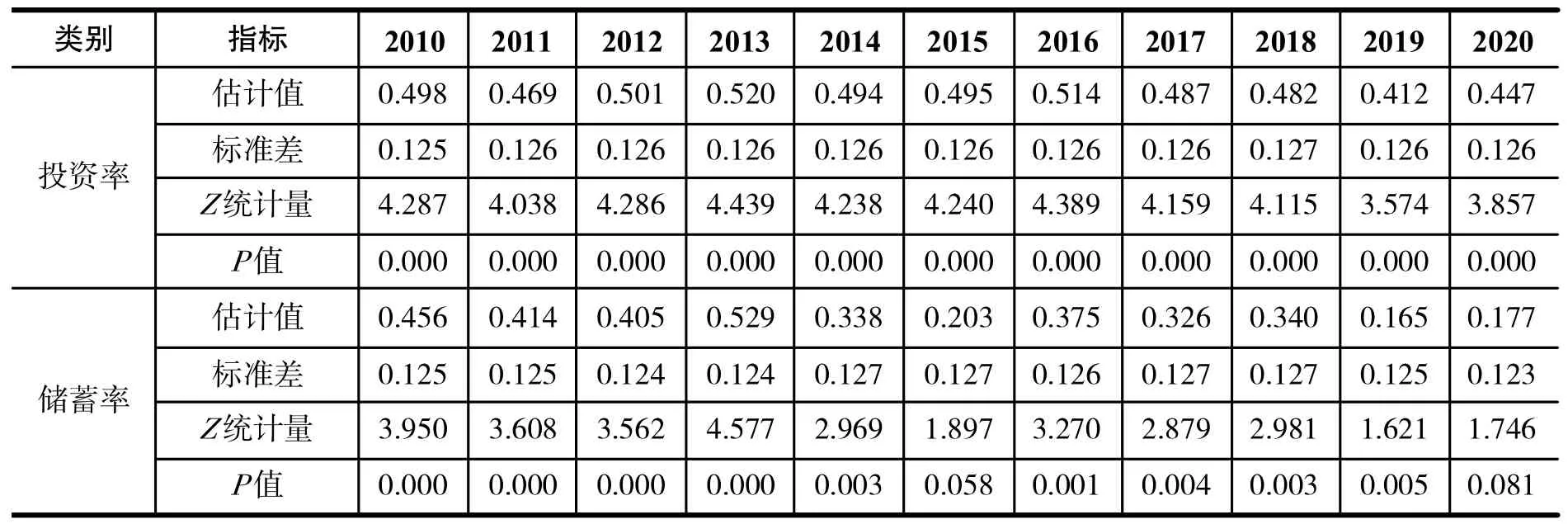

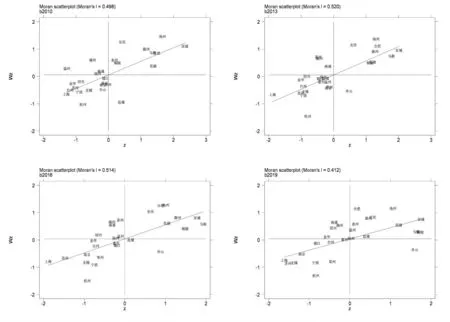

根據儲蓄率,繪制局部莫蘭指數散點圖,如圖5 所示,大多數城市在第一象限、第三象限。2010年、2013 年、2016 年和2020 年的第一象限和第三象限的樣本量之和占樣本總數分別為85.19%、81.48%、62.96%和44.44%。莫蘭指數散點圖顯示,儲蓄率具有顯著的正向空間集聚效應,即區域間儲蓄率呈現高高集聚(儲蓄率高的地區被儲蓄率高的相鄰地區包圍)或低低集聚的特征。

圖5 2010 年、2013 年、2016 年和2020 年儲蓄率莫蘭指數散點圖

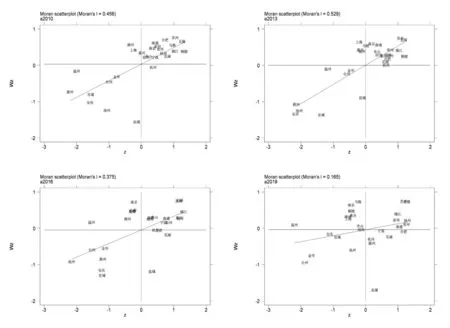

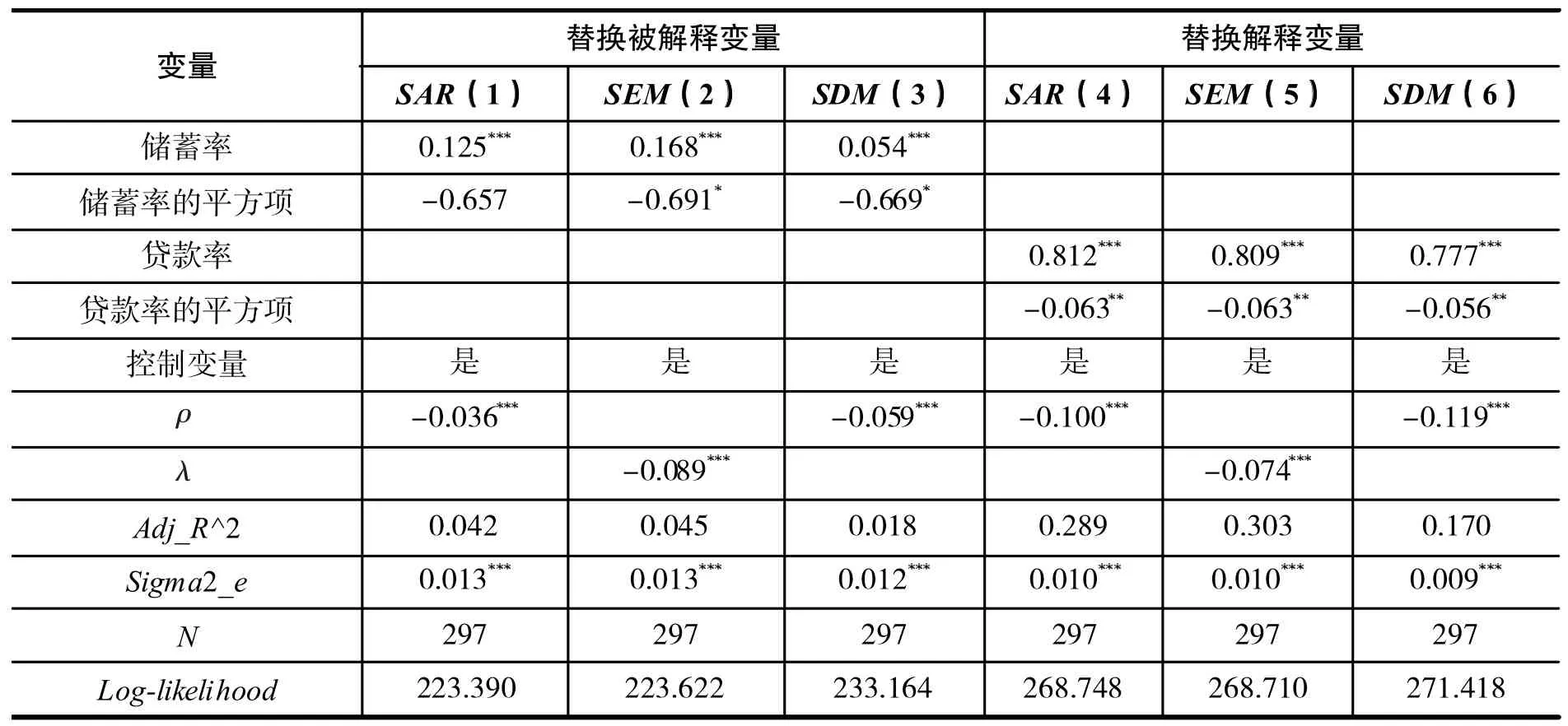

圖6 顯示了投資率莫蘭指數散點圖,2010 年、2013 年、2016 年和2020 年第一象限和第三象限的樣本量之和占樣本總數的比例分別為74.07%、85.19%、70.37%和70.37%。莫蘭指數散點圖顯示,投資率具有明顯的正向空間聚集效應,其特征是高高集聚或低低集聚。

圖6 2010 年、2013 年、2016 年和2020 年投資率莫蘭指數散點圖

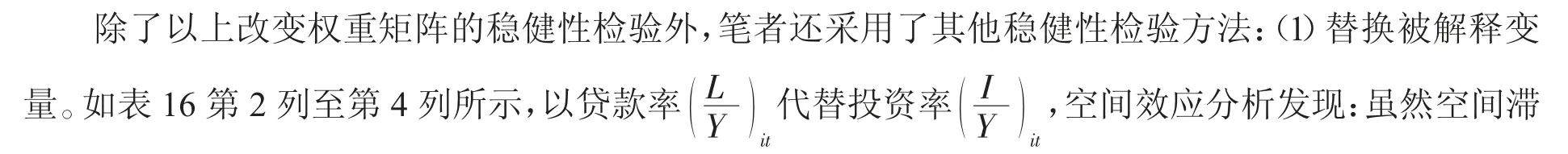

(三)空間效應回歸結果分析

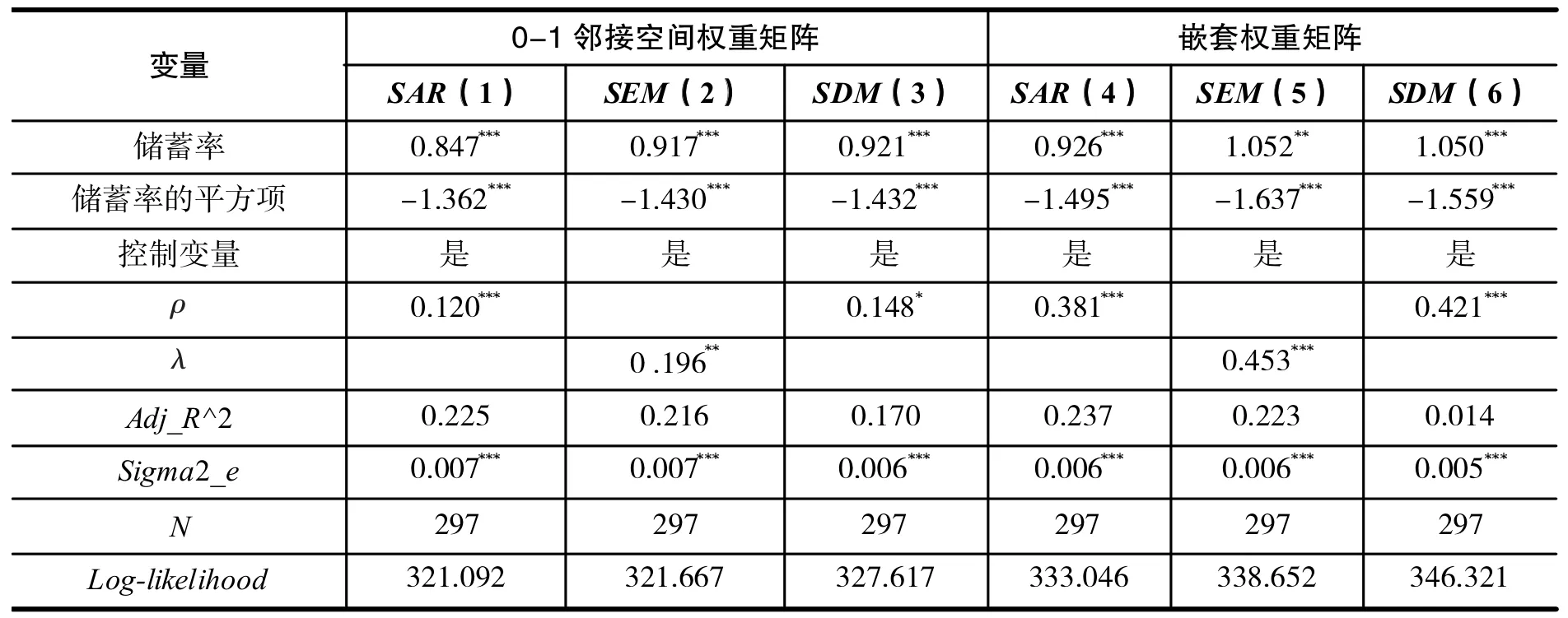

由于儲蓄率和投資率均存在空間相關性,因此宜采用空間計量模型進行分析。如表15 所示,第2 列至第4 列是使用0-1 鄰接空間權重矩陣的回歸結果,儲蓄率和投資率之間存在正相關關系,在0.01 的水平上顯著。儲蓄率的平方項系數分別為-1.362、-1.430 和-1.432,在0.01 的水平上顯著。這表明在考慮了兩者之間的空間相關性后,儲蓄率和投資率之間的關系仍呈倒“U”形曲線,驗證了假設2。空間杜賓模型的回歸結果表明,經濟開放程度的空間滯后系數在0.05 的水平上顯著為正,這表明某一地區的投資率將隨著其他地區的經濟開放程度的加速而提高。第5 列至第7 列是使用嵌套權重矩陣的回歸結果。在考慮地理因素和經濟因素的結合時,儲蓄率和投資率的非線性關系仍然成立,證明了上述結論的穩健性。

表15 空間面板回歸結果

表16 替換變量的穩健性檢驗

六、主要結論與政策建議

本文利用長三角城市群27 個城市2010—2020 年的面板數據,在考慮門檻效應和空間效應條件下,運用模型對長三角城市群資本流動性進行檢驗。

(一)主要結論

基本非線性實證分析結果表明,儲蓄率與投資率之間具有顯著負相關關系,呈現倒“U”形的非線性關系。在2010—2017 年,長三角城市群資本流動性呈現增強態勢,而2017 年后資本流動性有所下降。

儲蓄率對投資率的影響存在單一閾值效應,閾值為0.157;當儲蓄率低于閾值0.157 時,儲蓄率對投資率起到暫時的抑制作用,且儲蓄率越高投資率越低;當儲蓄率大于0.157 時,儲蓄率對投資率的抑制作用減弱。因此,只有將儲蓄率控制在適當的范圍內,才能更好地滿足投資率的增長,促進長三角區域資本流動。2010—2020 年長三角城市群儲蓄率均值為0.485,大于門檻值0.157,位于門檻值右邊。溫州市、滁州市、安慶市等城市儲蓄率均值低于門檻值0.157,位于門檻值左邊,這些城市應進一步通過提高儲蓄水平來滿足更多的投資需求,同時打破區域內的資本流動壁壘。

運用空間效應模型實證分析結果表明,儲蓄率和投資率存在空間正相關關系,且兩者之間呈現顯著的倒“U”形非線性關系仍然成立。

(二)政策建議

第一,理性、客觀地看待儲蓄率的作用,儲蓄率不是越低越好,但是要把儲蓄率控制在合理的范圍內,提高金融市場效率,使資本在區域內自由流動。第二,在統籌宏觀經濟運行和確保可持續發展的前提下,城市應根據經濟形勢和政策需要調整投資方向,確保儲蓄向投資順利轉化,促進長三角資本市場要素之間良性互動,發揮正向的空間溢出效應。第三,提高資本市場效率,深化金融體系改革。銀行貸款是將儲蓄轉化為投資的主要方式,但是長期三方融資的渠道相對單一,在一定程度上制約了儲蓄向各區域投資的轉化。建立多元化、廣覆蓋的銀行體系,建設良好的資本市場,為實體經濟服務,促進儲蓄向投資的有效轉化。第四,通過供給側結構性改革,提高投資效率和可持續性。要繼續推進政府機構改革,合理界定政府投資水平,加強政府與社會資本的合作。繼續推行減稅政策,優化營商環境。長三角地區應出臺合理的產業發展政策,引導新興產業集群發展,刺激有效投資需求增長,實現資本的良性流動,促進長三角地區協調發展。