基于短期反轉效應和MAX效應的聯合交易策略研究

倪一寧

(莫納什大學 商業與經濟學院,墨爾本 VIC 3004)

一、引 言

相關研究顯示,股市波動中存在短期反轉效應。Jegadeesh[1]基于1934—1987 年美國股市數據,用前一個月收益將股票分為十組研究,發現最低收益組與最高收益組的異常收益率存在顯著差異,基于CAPM的異常收益率之差為每月2.49%;Nguyen[2]基于1964年7月至2016年12月美國股市收益數據,用前一個月收益將股票分為五組,發現最低收益組與最高收益組的原始收益率之差為每月1.26%,基于Fama-French三因子模型的異常收益率之差為每月1.05%,顯著不為零。中國股市中同樣存在顯著的短期反轉效應[3-4]。朱盈霏和鄭旭[5]發現,中國股市中反轉交易策略收益經常會出現大額虧損現象,并且多數反轉交易策略的最大月度虧損超過20%。

對于短期反轉效應存在的成因有多種解釋。Lehmann[6]發現,市場中交易摩擦弱化了套利機制,進而產生了短期反轉效應;肖峻等[7]發現,反轉收益主要來源于對公司特有信息的過度反應;劉博和皮天雷[3]發現,風險補償理論對中國股市的反轉交易策略有一定的解釋;王春峰等[4]發現,市場中非知情交易者流動性需求所造成的價格壓力導致了投資組合收益率序列出現負相關性;Hameed和Mian[8]基于流動性供給解釋了短期反轉效應存在的成因。

股市中另外一個非常引人關注的異象是最大日收益效應(簡稱MAX效應)。Bali等[9]采用組合層面和公司層面的橫截面回歸考察美國股市1926年1月至2005年12月的表現,發現過去一個月內最大日收益(MAX)與其未來收益之間存在顯著的負相關關系,用MAX將股票排序分成十組,最低MAX與最高MAX的等權重組合和市值加權組合的原始收益之差分別為0.65%和1.03%,其經Newey-West調整的t值分別為1.83和2.83;基于Carhart四因子模型的風險調整后的異常收益率之差分別為0.66%和1.18%,其經Newey-West調整的t值分別為2.31和4.71。Bi等[10]基于2003年1月至2020年12月中國A股數據,采用五等分分組,發現最低MAX與最高MAX的等權重組合和市值加權組合的超額收益率之差分別為0.89%和0.41%,其t 值相應為3.84 和1.13;基于Fama-French三因子模型的異常收益率之差分別為0.95%和0.59%,其t值相應為4.78和1.94。

對于MAX效應存在的成因解釋,Bali等[9]發現,股市中有很多分散化不足的投資者更加偏好于彩票類股票,高估具有小概率的高收益的股票,進而導致其未來收益不足,這符合累積前景理論;葉建華[11]發現,投資者短期內的“熱手效應”及隨后的“賭徒謬誤”決策偏差可解釋極大日收益率異象;董晨昱等[12]發現,在中國股市上流動性沖擊對最大日收益率效應有較好的解釋作用;朱紅兵和張兵[13]發現,在投資者博彩性投機心理作用下短期內MAX異象有慣性傳遞特征,套利限制對MAX 異象具有正向強化作用;陳文博[14]發現,市場參與者的追漲行為導致MAX 效應,價格水平對MAX效應有反向影響。Mohrschladt和Baars[15]發現,MAX效應產生的短期回報可預測性是由投資者過度反應而非累積前景理論所描述的偏好驅動的。

對比短期反轉效應與MAX效應的收益率特征及其成因解釋可以發現,第一,短期反轉多空組合(做多過去收益最低者、做空過去收益最高者)和MAX多空組合(做多最低MAX股票、做空最高MAX股票)的原始收益或超額收益主要來自于多頭組合。Nguyen[2]發現,最低過去收益和最高過去收益的等權重組合的原始收益分別為1.87%和0.61%,這說明短期反轉多空組合的原始收益(1.26%)來自于多頭組合,空頭組合的貢獻為負。Bali等[9]發現,最低MAX的等權重組合和市值加權組合的原始收益率分別為1.29%和1.01%,最高MAX的等權重組合和市值加權組合的原始收益率分別為0.64%和-0.02%,這說明MAX多空組合的原始收益(0.65%和1.03%)主要來源于多頭組合。Bi 等[10]發現,最低MAX 的等權重組合和市值加權組合的超額收益率分別為1.53%和0.91%,最高MAX 的等權重組合和市值加權組合的超額收益率分別為0.64%和0.50%,這說明MAX多空組合的超額收益(0.89%和0.41%)主要來源于做多最低MAX組合。第二,短期反轉多空組合的異常收益既來自于多頭組合也來自于空頭組合,更多來自于多頭組合,而MAX多空組合的異常收益基本來自于空頭組合。Nguyen[2]發現,基于Fama-French 三因子模型,最低過去收益和最高過去收益的等權重組合的異常收益率分別為0.56%和-0.49%,這說明短期反轉多空組合的異常收益率(1.05%)既有來自做多最低過去收益組合也有來自做空最高過去收益組合,做多最低過去收益組合為短期反轉多空組合提供了一多半的異常收益。Bali等[9]發現,基于Carhart四因子模型,最低MAX的等權重組合和市值加權組合的異常收益率分別為0.22%和0.05%,最高MAX的等權重組合和市值加權組合的異常收益率分別為-0.44%和-1.13%,這說明MAX多空組合的異常收益(0.66%和1.18%)主要來源于做空最高MAX組合。Bi等[10]發現,基于Fama-French三因子模型,最低MAX的等權重組合和市值加權組合的異常收益率分別為0.24%和0.07%,最高MAX的等權重組合和市值加權組合的異常收益率分別為-0.71%和-0.52%,這說明MAX多空組合的異常收益(0.95%和0.59%)主要來源于做空最高MAX組合。第三,短期反轉效應的成因與MAX效應的成因存在顯著的差異。對比前述已有研究關于短期反轉效應和MAX效應的解釋發現,盡管對公司特有信息的過度反應和套利限制等既是短期反轉效應的成因也是MAX效應的成因,但流動性需求和流動性供給只是短期反轉效應的成因,而彩票類股票偏好、交易者博彩性投機行為和“賭徒謬誤”決策偏差僅是MAX效應的成因[16]。

據此,本文認為,短期反轉多空組合和MAX多空組合承擔的風險不完全相同,其收益風險機制存在較大差異性,應從收益和風險兩個方面考量短期反轉多空組合和MAX多空組合的績效表現。鑒于此,本文擬考察基于短期反轉效應和MAX 效應的聯合交易策略,根據短期反轉多空組合和MAX多空組合在收益風險機制方面存在的差異性,利用其在聯合交易策略中的互補性,以期提高交易策略的績效,避免單一策略出現大額虧損現象。基于2004—2022年中國A股數據,本文采用組合價差法、異常收益率法和FM橫截面回歸法,考察基于短期反轉效應和MAX效應的聯合交易策略。研究發現:與短期反轉策略和MAX策略相比,聯合交易策略有更高的收益率,更高的夏普比率和索提諾比率;聯合交易策略在九種因子定價模型下異常收益率全部顯著為正;聯合交易策略用在小市值、中流動性和高換手率的股票中可以提高其收益率、夏普比率和索提諾比率。

本文可能的學術貢獻在于,第一,提出基于短期反轉效應和MAX效應的聯合交易策略,并使用中國A 股的交易數據,用組合價差法、異常收益率法和FM 橫截面回歸法做了細致的分析。第二,采用九種因子定價模型分別估計了三種策略的異常收益率,以考察交易策略的風險調整后收益,并比較了三種策略的夏普比率和索提諾比率。第三,較為詳細地比較了短期反轉效應和MAX效應在中美股市中的差異性,為學界的深入研究和業界的投資實踐提供參考價值。

二、數據來源、交易策略與檢驗模型

(一)數據來源

本文以中國A股市場中滬深兩市所有A股作為研究對象,樣本區間為2004年1月1日至2022年12月31日,樣本區間開始于2004年的原因在于本文所用的部分因子數據截至2004年。

本文使用的中國A股股票數據主要有兩類:一是股票交易數據。包括日個股回報Dretwd、日收盤價Clsprc、日個股交易股數Dnshrtrd、日個股流通市值Dsmvosd和日個股交易金額Dnvaltrd,以及月個股回報Mretwd,這些數據來自于國泰安CSMAR數據庫。二是股票因子數據。包括資產定價模型、Fama-French 三因子模型、Carhart四因子模型、Fama-French 五因子模型、Novy-Marx四因子模型、Hou-Xue-Zhang 四因子模型、Stambaugh-Yuan 四因子模型、Daniel-Hirshleifer-Sun 三因子模型和BetaPlus混合四因子模型中的所有因子,具體的因子名稱參見下文的檢驗模型,這些因子的月度數據來自BetaPlus小組。另外,日度及月度無風險利率數據來源于銳思(RESSET/DB)金融研究數據庫。為避免IPO效應的影響,本文剔除了股票IPO上市后第一年的數據。

(二)交易策略

短期反轉交易策略。首先,在每個月月初,對樣本內所有股票根據其上個月收益率從小到大進行排序,采用十等分法將所有股票分成十組,第一組為最低過去收益組,第十組為最高過去收益組。本文采用等權重和市值加權兩種方法分別構建最低過去收益組合(LR1)和最高過去收益組合(LR10),本文研究的短期反轉交易策略為做多LR1、做空LR10,對應的組合本文稱之為短期反轉多空組合(LR1—10)。其次,計算各組合(包括等權重組合和市值加權組合)在當月的組合收益率,進而計算LR1與LR10的收益率之差LR1—10。滾動至下個月,繼續進行排序分組并計算其組合收益率。最后,分別考察各組合收益率序列的收益風險特征及其異常收益率等業績指標,以評價短期反轉交易策略的績效。

MAX交易策略。首先,在每個月月初,對樣本內所有股票根據其上個月最大日收益率MAX從小到大進行排序,采用十等分法將所有股票分成十組,第一組為最小MAX組,第十組為最大MAX組。本文采用等權重和市值加權兩種方法分別構建最小MAX 組合(MAX1)和最大MAX 組合(MAX10),本文研究的MAX 效應交易策略為做多MAX1、做空MAX10,對應的組合本文稱之為MAX多空組合(MAX1—10)。其次,計算各組合(包括等權重組合和市值加權組合)在當月的組合收益率,進而計算MAX1與MAX10的收益率之差MAX1—10。滾動至下個月,繼續進行排序分組并計算其組合收益率。最后,分別考察各組合收益率序列的收益風險特征及其異常收益率等業績指標,以評價MAX效應交易策略的績效。

基于短期反轉效應和MAX效應的聯合交易策略。首先,在每個月月初,對樣本內所有股票根據其上個月收益率從小到大進行排序,采用五等分法將所有股票分成五組,再對每個過去收益組根據其上個月最大日收益率MAX從小到大進行排序,采用五等分法將所有股票分成五組,5×5總共25組,第一組為最低過去收益且最小MAX組,第十組為最高過去收益且最大MAX組。本文采用等權重和市值加權兩種方法分別構建最低過去收益且最小MAX 組合(LRMAX1)和最高過去收益且最大MAX 組合(LRMAX25),本文研究的聯合交易策略為做多LRMAX1、做空LRMAX25,對應的組合本文稱之為聯合多空組合(LRMAX1—25)。其次,計算各組合(包括等權重組合和市值加權組合)在當月的組合收益率,進而計算LRMAX1 與LRMAX25 的收益率之差LRMAX1—25。滾動至下個月,繼續進行排序分組并計算其組合收益率。最后,分別考察各組合收益率序列的收益風險特征及其異常收益率等業績指標,以評價聯合交易策略的績效。

(三)檢驗模型

本文采用以下九個因子定價模型估計所有組合的異常收益率,分別是資本資產定價模型(CAPM)、Fama-French三因子模型、Carhart四因子模型、Fama-French五因子模型、Novy-Marx四因子模型、q因子模型、Stambaugh-Yuan四因子模型、Daniel-Hirshleifer-Sun三因子模型和混合四因子模型。本文將上述九種因子定價模型分別記為CAPM、FF3、C、FF5、NM、HXZ、SY、DHS和BP。為深入研究過去收益率和過去最大日收益率對未來收益率的影響,本文采用FM橫截面回歸從個股層面考察當月收益率與上月收益率LR和上月MAX之間的關系,所用回歸模型設定如下:

其中,Rit表示第i只股票在第t月的收益率,Rft表示第t月的無風險收益率,LRit表示第i只股票在第t月的上月收益率,MAXit表示第i只股票在第t月的上月最大日收益率,LRit×MAXit表示LR和MAX的交乘項,xjit表示第i只股票在第t月的第j個控制變量觀測值。

三、短期反轉效應和MAX效應的存在性檢驗及特征分析

(一)基于組合價差法的檢驗

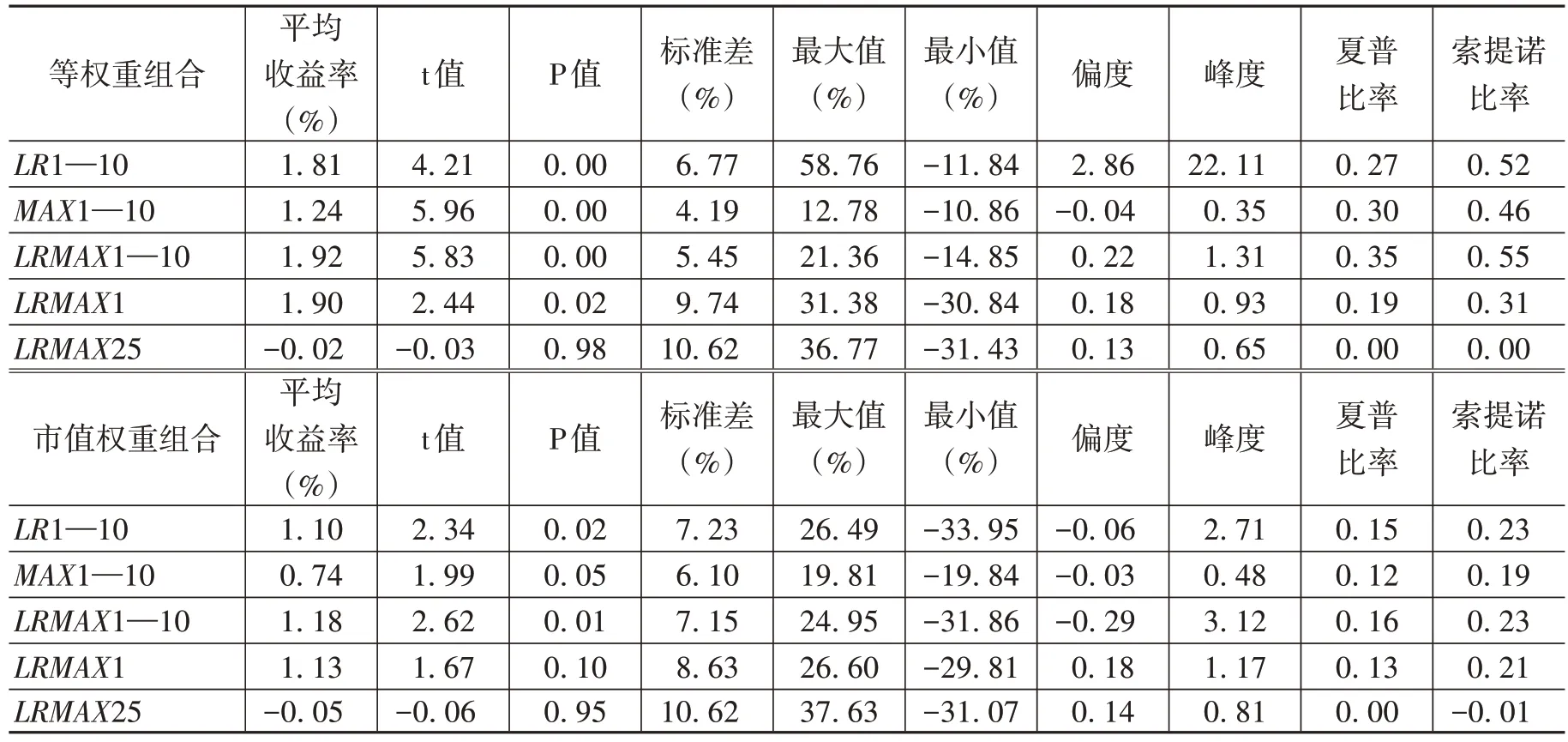

首先,本文采用組合價差法分別檢驗中國A股市場中是否存在短期反轉效應和MAX效應。為了深入細致地分析每種效應的收益風險特征,本文將十等分下的各組合(LR1—LR10、MAX1 至MAX10)及其多空組合(LR1—10 和MAX1—10)中每一組合的描述性統計量以及夏普比率列出。為消除收益序列相關性和異方差對檢驗結果的影響,本文采用Newey-West調整法計算出各組平均收益假設為零的t值及其P值。為考察市值大小對短期反轉效應和MAX效應的影響,本文同時計算出等權重組合和市值加權組合的相關結果,結果如表1所示。

由表1可知,第一,無論是等權重還是市值加權情形,LR組合(MAX組合)收益隨LR(MAX)的增大而大體呈下降趨勢,LR1(MAX1)組合收益率顯著大于LR10(MAX10)組合收益率。估計結果顯示,短期反轉多空組合(LR1—10)的等權重收益和市值加權收益率分別為1.81%和1.10%,經Newey-West調整的t值分別為4.21和2.34;MAX多空組合(MAX1—10)的等權重收益和市值加權收益率分別為1.24%和0.74%,經Newey-West調整的t值分別為5.96和1.99。檢驗結果顯示,全部拒絕收益率等于零的假設。第二,短期反轉多空組合和MAX多空組合的收益均來源于多頭組合,其空頭組合的收益均不顯著,對多空組合的收益沒有貢獻。事實上,等權重和市值加權情形下的LR9和LR10收益率在10%的顯著性水平下均為零,等權重情形下的MAX9和MAX10和市值加權情形下的MAX7、MAX8、MAX9和MAX10收益率在10%的顯著性水平下均為零。第三,短期反轉和MAX效應的多頭組合收益率的波動率和最小值基本上小于空頭組合收益率的波動率和最小值。事實上,對于短期反轉多空組合,除等權重情形下多頭組合收益率的波動率(11.51%)大于空頭組合收益率的波動率(10.05%)之外,其余的多頭組合收益率的波動率和最小值全部都小于空頭組合收益率的波動率和最小值;對于MAX多空組合,其多頭組合收益波動率和最小值全部小于空頭組合收益率的波動率和最小值。因此,短期反轉和MAX效應的多頭組合風險小于空頭組合風險。第四,短期反轉多空組合的偏度和峰度在等權重和市值加權情形下明顯不同,而MAX多空組合的偏度和峰度在等權重和市值加權情形下基本一樣。市值對短期反轉多空組合的偏度和峰度影響較大,對MAX多空組合的偏度和峰度基本沒有影響。另外,結果顯示,短期反轉的多頭組合收益具有正偏、空頭組合收益具有無偏甚至負偏的特征,而MAX效應的多頭組合和空頭組合收益率具有基本相同的右偏的特征。第五,短期反轉多空組合和MAX多空組合在等權重情形下的夏普比率分別為0.27和0.30,相對于十等分各組合而言有明顯提升。但是,在市值加權情形下,短期反轉多空組合和MAX多空組合的夏普比率并沒有相對于十等分各組合有提高。

(二)基于異常收益率估計

盡管短期反轉多空組合和MAX多空組合收益顯著大于零,但并不能證明股市中存在顯著的短期反轉效應和MAX效應,因為這些收益可能是風險收益。因此,本文需要考察其是否存在風險調整后的異常收益。本文基于前述的九種因子定價模型估計短期反轉多空組合和MAX多空組合的異常收益率,結果如表2所示。

表2 短期反轉效應和MAX效應的異常收益率估計結果

由表2可知,第一,短期反轉多空組合和MAX多空組合能夠獲得顯著的正異常收益。實際上,短期反轉多空組合和MAX多空組合基于九種因子定價模型的異常收益率基本上全部都顯著大于零,僅有市值加權情形下MAX多空組合的基于BP模型的異常收益率在10%的顯著性水平下不能拒絕異常收益率等于零的假設。這意味著中國A 股市場中存在顯著的短期反轉效應和MAX 效應。第二,短期反轉多空組合和MAX多空組合的異常收益全部來自于其多頭組合,從統計角度看,其空頭組合對多空組合的異常收益率沒有貢獻。

(三)基于個股層面的FM回歸

為深入研究過去收益和過去最大日收益對未來收益的影響,本文基于模型(1)采用FM橫截面回歸從個股層面考察當月收益與上月收益LR和上月MAX之間的關系。模型(10)中的交乘項LR×MAX用來考察上月收益率LR和上月MAX對當月收益率的共同作用,控制變量包括影響收益率的三個重要變量:上月日平均市值MV、上月日平均非流動性ILLIQ和上月日平均換手率TURNOVER。其中,市值MV由日個股流通市值Dsmvosd的平均取對數得到;換手率TURNOVER由日個股交易股數Dnshrtrd除以日個股流通市值Dsmvosd,再乘以日收盤價Clsprc,然后平均得到;非流動性ILLIQ采用Amihud[17]的計算方法,用考慮現金紅利再投資的日個股回報Dretwd的絕對值除以日個股交易金額Dnvaltrd,放大1億倍后再平均得到。個股收益率與其上月收益和上月MAX的FM 橫截面回歸結果①短期反轉效應和MAX效應的異常收益率估計結果未在正文中列示,留存備索。顯示,第一,單變量和雙變量的FM橫截面回歸結果均顯示,個股上月收益率LR、日收益率最大值MAX與當月收益顯著負相關,意味著較低的上月收益率LR、較低的最大日收益率MAX的股票有相對較高的當月收益,較高的上月收益率LR、較高的最大日收益率MAX的股票有相對較低的當月收益率。再一次證明,中國A 股市場中存在顯著的短期反轉效應和MAX 效應。第二,加入交互項LR×MAX后LR變為不顯著,MAX的顯著性沒有受到影響,而交互項LR×MAX顯著,這一估計結果并不受模型中有無控制變量MV、ILLIQ和TURNOVER的影響,盡管控制變量MV和ILLIQ在模型中顯著。這意味著,上月收益率LR和上月MAX對當月收益率的共同影響作用可以取代上月收益LR對當月收益的影響作用,這給本文研究基于短期反轉效應和MAX效應的聯合交易策略提供了有力的支持。第三,所有回歸結果都存在顯著的正異常收益率,這說明LR、MAX和LR×MAX以及三個控制變量對個股當月收益率的解釋能力不足,由于研究內容所限,在此本文暫不探討這一問題。

四、聯合交易策略分析

(一)聯合交易策略的組合價差分析

聯合交易策略基于上月收益LR和上月MAX兩個變量進行雙變量排序,將所有股票分成25組,做多最低LR且最小MAX組合、做空最高LR且最大MAX組合構成聯合多空組合(LRMAX1—25)。

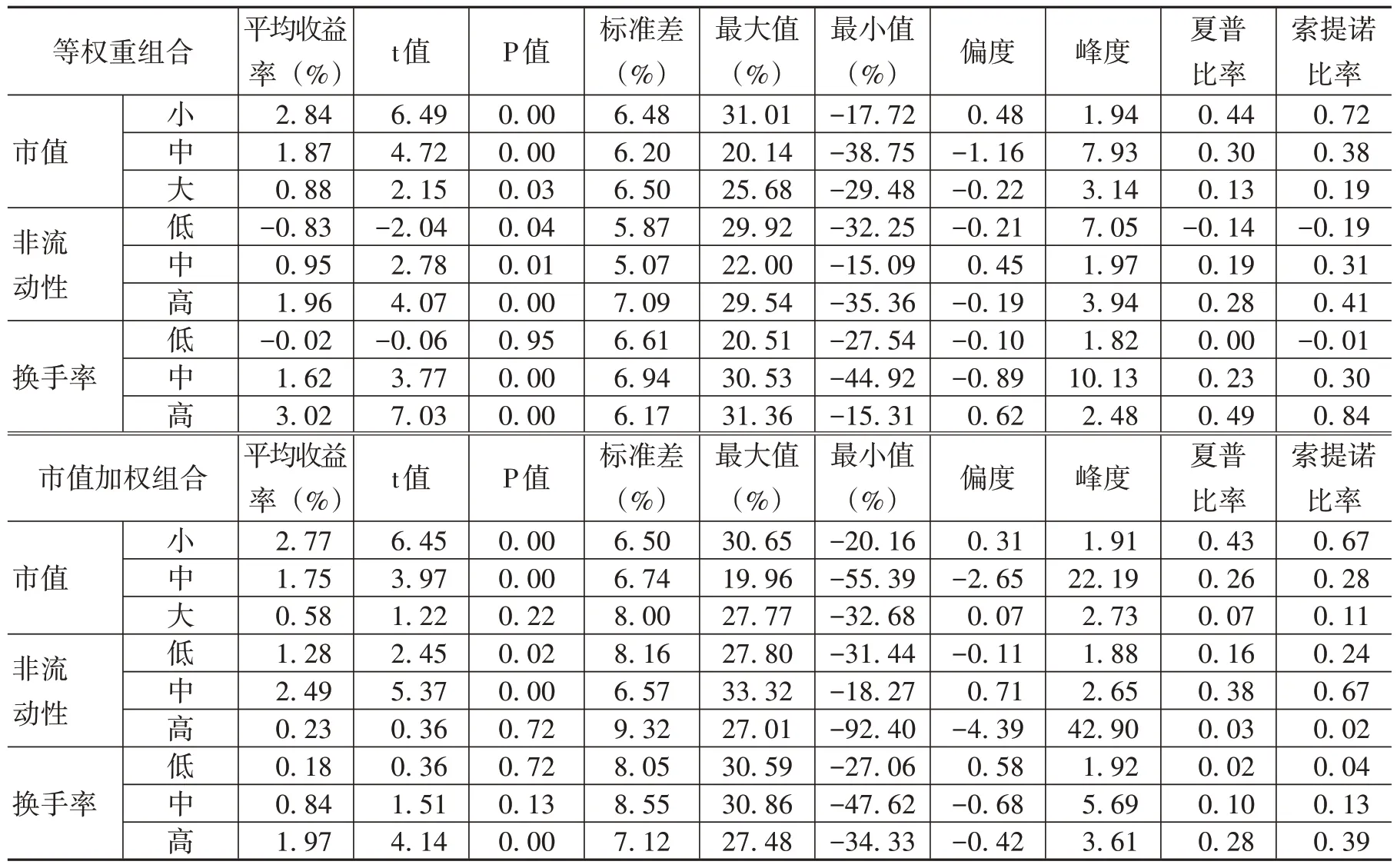

考慮到股票收益率具有尖峰厚尾特性,為了更準確地評價聯合交易策略的績效,本文采用夏普比率和索提諾比率兩個績效指標評價各組合的績效。索提諾比率用下偏標準差而夏普比率用總標準差,以區別收益率的不利變動和有利變動,索提諾比率越高,表明組合承擔相同單位下行風險能獲得更高的超額回報率。本文列出了短期反轉多空組合、MAX多空組合和聯合交易策略的多頭組合、空頭組合及其多空組合風險特征的統計結果,如表3所示。

表3 三種策略多空組合的收益風險特征的統計結果

由表3可知,第一,與短期反轉和MAX多空組合相比,聯合多空組合收益率最高,風險適中。等權重情形下,聯合多空組合的收益率為1.92%,高于短期反轉多空組合的1.81%和MAX多空組合的1.24%,標準差為5.45%,介于短期反轉多空組合的6.77%和MAX 多空組合的4.19%之間。在市值加權情形下,聯合多空組合的收益率1.18%,高于短期反轉多空組合的1.10%和MAX多空組合的0.74%,標準差為7.15%,介于短期反轉多空組合的7.23%和MAX 多空組合的6.10%之間。第二,聯合多空組合的夏普比率和加索提諾比率最高,明顯優于短期反轉和MAX 多空組合。等權重情形下,聯合多空組合的夏普比率和索提諾比率分別為0.35%和0.55%,高于短期反轉多空組合的0.27%和0.52%,也高于MAX多空組合的0.30%和0.46%;在市值加權情形下,聯合多空組合的夏普比率和索提諾比率分別為0.16%和0.23%,優于短期反轉多空組合的0.15%和0.23%,高于MAX 多空組合的0.12%和0.19%。第三,聯合多空組合的收益率來自于多頭組合,其空頭組合的作用是降低多空組合的風險。在等權重情形下,聯合交易策略的多頭組合收益率為1.90%,幾乎是多空組合收益率1.92%的全部,空頭組合收益率為-0.02%,統計上不顯著;市值加權情形下,聯合交易策略的多頭組合收益率為1.13%,幾乎是多空組合收益率1.18%的全部,空頭組合收益率為-0.05%,統計上不顯著。從標準差來看,在等權重情形和市值加權情形下,聯合多空組合的標準差分別為5.45%和7.15%,明顯小于多頭組合的9.74%和8.63%,更小于空頭組合的10.62%和10.62%。這說明,空頭組合的做空可以顯著地降低其多空組合的標準差。空頭組合的加入可以降低風險這一結論從其最小值指標上也可以得到佐證。

(二)聯合交易策略的異常收益分析

與短期反轉效應和MAX效應的存在性檢驗一樣,本文需要基于前述的九種因子定價模型考察聯合多空組合及其多頭組合、空頭組合是否有顯著的異常收益率。因此,本文需要考察其是否存在風險調整后的異常收益率。估計如表4所示。

表4 聯合多空組合的異常收益率估計結果

由表4可知,第一,聯合多空組合的異常收益率。估計結果顯示,等權重情形下聯合多空組合基于九種因子定價模型的異常收益率在1.78%—2.08%之間,t值均大于5.30,市值加權情形下聯合多空組合的異常收益率在1.23%—1.60%之間,t值均大于2.60,兩者都在1%的顯著性水平下拒絕異常收益率等于零的假設。這表明在中國A股市場中,聯合交易策略能夠獲得顯著的正異常收益率。第二,與短期反轉多空組合和MAX多空組合相比,聯合多空組合的異常收益率明顯高于短期反轉和MAX多空組合的異常收益率。估計結果顯示,除了在BP模型下聯合多空組合的異常收益率(等權重和市值加權情形下分別為1.96%和1.42%)略微低于短期反轉多空組合的異常收益率(等權重和市值加權情形下分別為2.04%和1.46%),在其他八種因子定價模型下,聯合多空組合的異常收益率都高于短期反轉多空組合和MAX多空組合的異常收益率。據此,本文認為聯合交易策略優于短期反轉策略和MAX策略。第三,聯合多空組合的異常收益全部來自于其多頭組合,從統計上看,其空頭組合對聯合多空組合的異常收益率沒有貢獻。估計結果顯示,等權重和市值加權情形下,聯合交易策略的多頭組合在5%水平下全部具有顯著的正異常收益率,而其空頭組合的異常收益率卻在10%水平下全部不顯著。

五、聯合交易策略的影響因素分析:市值、非流動性和換手率

考慮到股票收益還會受到其它因素的影響,本文通過分組檢驗的方式考察影響聯合多空組合收益率的三個重要變量:市值、非流動性和換手率。具體結果如表5所示。

表5 聯合多空組合收益的影響分析結果:市值、非流動性和換手率

由表5可知,第一,聯合交易策略在大中小市值股票中都有顯著的正收益率,但聯合多空組合的收益率、夏普比率和索提諾比率隨著股票市值的增加而下降。第二,聯合交易策略在中高非流動性股票中有顯著的正收益率,在低的非流動性股票中的收益率為負;非流動性越高,聯合多空組合的收益率、夏普比率和索提諾比率也越高。第三,聯合交易策略在中高換手率股票中有顯著的正收益率,在低換手率股票中的收益率不顯著;換手率越高,聯合多空組合的收益率、夏普比率和索提諾比率也越高。

六、穩健性檢驗

本文的穩健性檢驗從以下三個方面進行:改變樣本區間、改變分組標準和改變MAX計算方法。對于樣本區間,本文將整個區間分為前半部分(2004—2012年)和后半部分(2013—2022年)分別回測;對于分組標準,本文按4×4和6×6方式替換5×5分組方式分別進行回測;對于MAX計算方法,本文分別用上月中最大的三個日收益率的平均值MAX3和最大的五個日收益率的平均值MAX5替換最大日收益率MAX進行回測。結果顯示,本文前述的研究結果是穩健的。①穩健性檢驗結果未在正文中列示,留存備索。

七、結論與討論

本文采用組合價差法、異常收益率法和FM橫截面回歸法,基于2004—2022年中國A股的日度數據和月度數據,詳細地考察了基于短期反轉效應和MAX效應的聯合交易策略多空組合的績效及其影響。研究發現,聯合交易策略的績效優于短期反轉策略和MAX策略的績效,比短期反轉策略和MAX策略有更高的收益率和異常收益率,以及更高的夏普比率和索提諾比率;聯合交易策略用在小市值、中流動性和高換手率的股票中可以提高其收益率和異常收益率、夏普比率和索提諾比率。基于改變樣本區間、改變分組標準和改變MAX計算方法的穩健性檢驗結果顯示,聯合交易策略有效的結果具有較高的穩健性。

就短期反轉和MAX效應單個策略而言,本文的結果顯示,短期反轉多空組合和MAX多空組合的收益率和異常收益率均來源于多頭組合,其空頭組合的收益率和異常收益率均不顯著。這與Bi等[10]關于中國股市MAX效應的研究結果有點區別,他們基于Fama-French三因子模型估計出的異常收益率顯示,MAX多空組合的異常收益主要來源于做空最高MAX組合。本文認為,其原因可能在于樣本數據有差異。

本文的結果與來自美國股市的研究結果也有明顯的不同。Bali等[9]和Nguyen[2]的結果顯示,短期反轉多空組合的異常收益率既來自于多頭組合也來自于空頭組合,更多來自于多頭組合,而MAX多空組合的異常收益率基本來自于空頭組合。本文認為,這可能源于中國股市牛短熊長的波動特征與美國股市牛長熊短的波動特征的差異性。