圈閉預探項目綜合評價優選方法研究

胡 燕,荊克堯

(中國石化石油勘探開發研究院,北京 100083)

0 引言

目前,國內油氣勘探面臨十分激烈的競爭,一個盆地或一個坳陷已不能由某一家公司或當地石油公司來管理,而是根據國土資源分割的區域進行勘探管理。從以“盆地整合”為主、“重發現輕利潤”的管理模式,逐步過渡到以效益為目標的管理模式。油氣勘探工程具有不確定性大、風險性高、對象復雜、任務繁重等特征,是高風險、高投入的經濟活動。鑒于勘探項目既具有不確定性,又要求具有經濟性,因此,需要綜合地質、經濟等因素來評價判斷。

勘探階段分為預探階段和評價階段。預探階段可細分為區域普查和圈閉預探,其中,圈閉預探主要任務是基本明確本探區油氣成藏條件、估算預測地質儲量和控制地質儲量;評價階段主要任務是明確主要油氣藏類型、估算探明地質儲量。參考各分公司上一年度的投資和下一年度計劃的工作量來安排投資計劃,主要以完成儲量任務為準。這種投資策略在勘探部署決策中已過時,新的勘探管理方式要求“高效勘探”,不僅要實現保障基本的儲量目標,還在經濟性方面提出了更高的要求。一是將經濟評價融入到目標評估中,實行“以經濟效益為核心,以發現商業儲量為目標”的指導理念,評估油氣勘探階段的效益水平;二是在整個集團公司范圍內,對各個油氣分公司的有利目標進行統一評價排隊,優選目標,擇優部署,保證勘探投入向效益良好的區域靠攏,使得集團公司整體經濟效益得到改善。

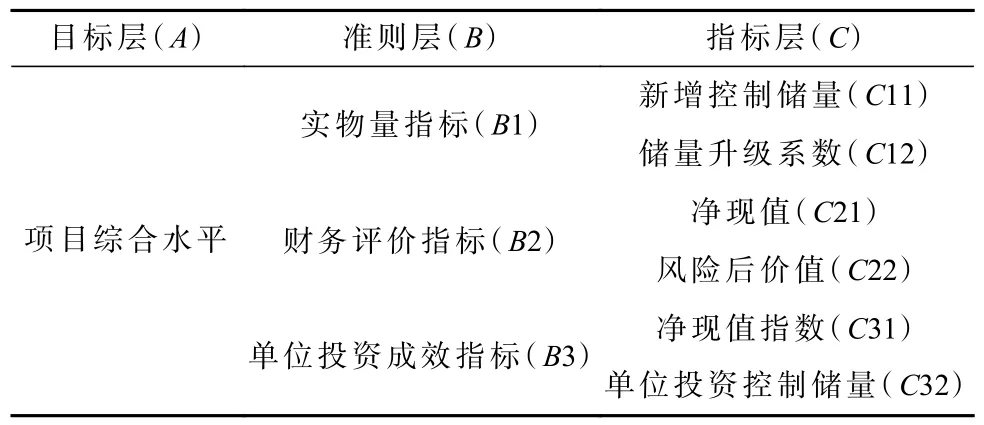

本文綜合性地考慮實物量指標、財務評價指標、單位投資成效指標,將風險因素、地質因素、經濟因素相結合,突出經濟評價和以效益為中心,對油氣圈閉預探項目的評價指標體系及其適用性進行系統分析,以構建具有科學性、系統性、針對性的綜合評價方法。

1 構建圈閉預探項目的主要指標體系

圈閉預探項目的綜合評價需要將技術可靠性與經濟合理性有機結合,從而為決策者提供更全面的排隊優選方案依據[1]。在低油價時期,公司往往縮減投資規模,不可能滿足各分公司年度上報的所有項目,勘探部門投資優化管理方法一般是依據工程量來決定投資的多少,這種做法一般會高估投資額,而且也會忽略項目的經濟效益。

在建立指標體系的過程中,既應有反映項目技術、成果的指標,又應有反映財務效益的指標[2]。通過實物量指標、財務評價指標、單位投資成效指標建立起綜合指標體系,與單一評價指標進行排隊比較,主要目的是增加抗風險能力,防止由于單一指標預測不準確性而帶來損失[3]。

1.1 實物量指標

1)儲量規模。儲量規模可用概率分布曲線表示,也可用P10、P50、P90 和期望值等四個特征值表征。

2)儲量豐度。儲量豐度為勘探區內油氣控制儲量和對應的含油氣面積之比,衡量了單位面積儲量的大小,計算公式見式(1)。

3)單位進尺油氣控制儲量計算公式見式(2)。

4)單井油氣控制儲量計算公式見式(3)。

5)儲量升級系數。傳統現金流理論是在同等風險條件下的經濟效益比對,對地質不確定性沒有很好的體現,而且無法直接展現新區未來的戰略價值,因此,可以用儲量升級系數來衡量地質不確定性,指儲量升級的可能性的量化值,以地質因素、工程因素及相關因子來表征,見式(4)。

式中:P1為儲量升級系數;P2為地質條件系數;P3為工程適應性系數影響地質條件評價值的重要因素有產能、成藏條件和資料完備程度,見式(5)。

式中:P21為產能評價系數;P22為成藏條件評價系數;P23為資料完備程度評價系數;k1、k2、k3為權重值,k1+k2+k3=1。

影響工程適應性的重要因素有地面因素和地下因素,見式(6)。

式中:P31為地下條件評價系數;P32為地面條件評價系數;k1、k2為權重值,k1+k2=1。

1.2 財務評價指標

采用經濟評價方式進行決策時,需要依據常規的開發設計方案,計算內部收益率、凈現值和勘探開發投資回收期,判斷項目的可行性[4-5]。常用的經濟評價指標計算如下所述。

1)凈現值計算見式(7)。

式中:NPV為凈現值;CI為項目期內的現金流入;CO為項目期內的現金流出;(CI-CO)t為第t年凈現金流;i0為行業基準折現率;t為評價期的某評價年,t=0,1,2,…,n;(1+i0)-t為第t年的折現系數。

2)內部收益率計算見式(8)。

式中,IRR為內部收益率。當IRR≥i0時,說明項目的盈利能力滿足要求,具有可行性。

3)風險后價值。結合勘探程度低、風險大、不確定性等因素考慮,建立風險后價值指標,是凈現值與鉆井成功概率和戰略價值系數的乘積,該指標可用于項目統一優選排隊,計算見式(9)。戰略價值系數需要依據資源規模、資源豐度、勘探技術適用性等因素給出小于1 的系數,衡量風險目標的戰略價值大小。

4)總投資收益率(ROI)計算見式(10)。

式中:EBIT為息稅前利潤或生產期內年平均息稅前利潤;TI為項目投資額[6]。

5)項目資本金凈利潤率(ROE)計算見式(11)。

式中:NP為項目正常年份的年凈利潤或生產期內年平均凈利潤[7];EC為項目資本金。項目資本金凈利潤率高于同行業的凈利潤率參考值,表明用項目資本金凈利潤率表示的盈利能力滿足要求。

1.3 單位投資成效指標

1)單位投資控制儲量。該指標反映單位投資所能帶來的控制儲量的大小,強調成果性,不同于單位控制儲量投資是強調投資額,計算見式(12)。

2)凈現值指數。該指標是現金流入現值與現金流出現值的比率[8]。

2 綜合評價方法

項目決策因素多、屬性不統一是圈閉預探項目投資決策的共性問題,需要對不同指標給出統一單位。綜合指標評價方法簡便易行、可操作性強,涵蓋指標較為全面,避免了單一指標的片面性。

2.1 指標歸一化

歸一化是將不同類型的指標經過簡單轉化形成標量的一種方法,即將上述不同類型、不同單位的三個指標經過轉化形成統一單位的可比較的過程[9]。采用效用函數對指標進行歸一化處理,其目的是消除物理量單位的干擾,將不同指標數值均界定于[0,1],便于計算[10]。歸一化公式分為越大越優型效用函數和越小越優型效用函數,分別見式(13)和式(14)。

式中:xi為第i個指標值;(xi)min為所有對象中的最小指標值;(xi)max為所有對象中的最大指標值[11]。

2.2 指標權重賦值方法

各指標權重對綜合得分的影響程度不同,可采用兩種方法對指標賦權重。

1)目標賦值法。該方法是在了解指標規律的基礎上,結合企業的戰略動向或者目標導向對指標賦權重。該方法往往適用于指標較少且選取的指標是同類型的情況,這種賦值方法簡單快速、目標明確。

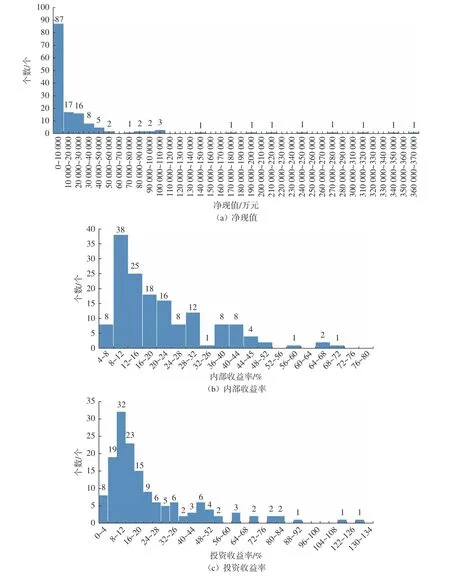

首先,掌握選取指標的基本規律。假設在152個評價單元中,投資者從經濟效益角度出發,關注凈現值、內部收益率、投資收益率這三個指標,在確定戰略指標的基礎上,對沒有歸一化的三種指標制作直方圖(圖1)。由圖1 可知,凈現值、內部收益率、投資收益率的左偏度依次降低,凈現值左偏度最明顯,即樣本的凈現值大部分相同,不具有明顯差異,其權重賦值可較低。

圖1 三種指標直方圖Fig.1 Histograms of the three indicators

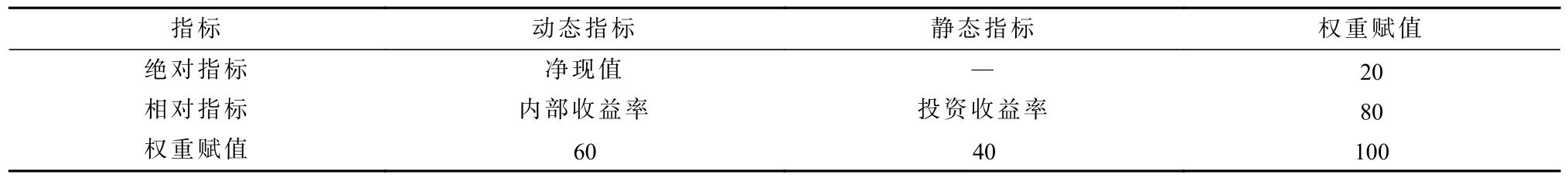

其次,通過直方圖設置權重值。若考慮動態指標更加重要,則動態指標內部收益率權重大于靜態指標投資收益率權重;若考慮相對指標更加關鍵,則相對指標內部收益率權重大于絕對指標凈現值權重。不同指標之間權重大小會帶有一定的主觀性,其中,經濟評價通用指標權重賦值見表1。

表1 經濟評價通用指標權重賦值Table 1 Weight assignment for general indicators of economic evaluation單位:%

最后,修正評價對象排名。這種權重賦值方法只是給出了相對大小,但是具體權重需要憑借經驗給出。另外,該方法可能出現有些評價單元或者圈閉預探項目歸一化后的分值排名靠后,但確實具備戰略價值或中長期效益的現象。針對這種情況,可以在進行排隊之前通過德爾菲法將這些單元或者項目篩選出來。

2)層次分析法。層次分析法可以用來確定各個指標的權重,評價時所需要的信息和數據較少,適合于信息數據量較少且難以做出決策的項目,但缺點是必須對整個項目所包含的所有因素及其相互關系全面了解。

第一,要把問題條理化、層次化,構造出一個有層次的結構模型或者指標體系。

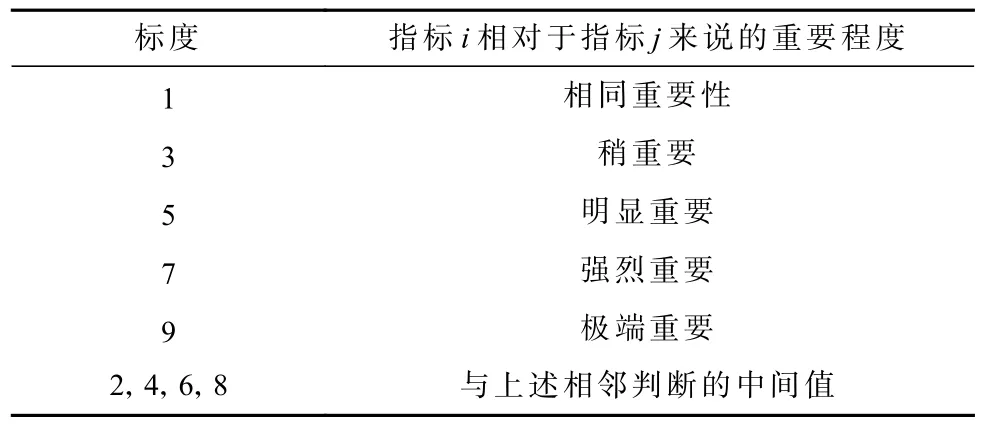

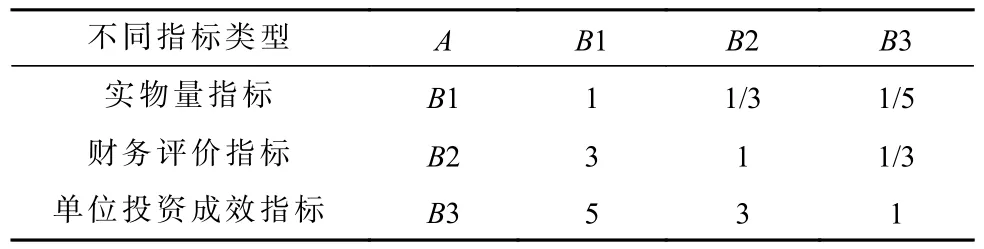

第二,構造出每個層次的判斷矩陣[12](表2)。若指標i與指標j的重要性指標為aij,則j與i的重要性就是1/aij。

表2 判斷矩陣標度及其定義Table 2 Judgment matrix scale and its definition

第三,檢驗判斷矩陣的一致性(表3),計算一致性比例,計算公式見式(15)。

表3 平均隨機一致性指標RI 值Table 3 Average random consistency index RI

當CR<0.1 時,認為判斷矩陣的一致性是可以接受的,否則應對判斷矩陣進行適當修正,修正公式見式(16)。

式中:λmax為判斷矩陣的最大特征值;n為指標個數。

第四,根據矩陣標度求得每一指標的權重。由于判斷矩陣中每一列都近似地反應了權值的分配情形,故可采用全部列向量的算術平均值來估計權重,因此直接采用算術平均法計算指標權重,見式(17)。

2.3 指標體系綜合得分

指標體系綜合得分計算見式(18)。

式中:Uj為第j個項目綜合得分;Wi為第i個指標的權重;Fij為第j個項目i個指標的指標分值;n為參與排隊關鍵指標個數[13]。

3 應用案例

以某公司7 個圈閉預探項目為例說明綜合評價優選方法。在關鍵指標體系中選取新增控制儲量、儲量升級系數、凈現值、風險后價值、凈現值指數、單位投資控制儲量6 個指標進行項目的優選。由于選取指標較多,類型差異較大,所以采用層次分析法對不同指標進行賦值(表4)。

表4 評價項目綜合指標Table 4 Comprehensive indicator for evaluation projects

對準則層權重賦值遵循的總體原則為:在強調以效益為中心的戰略下,圈閉預探項目的財務評價指標和單位投資成效指標是主要指標,是評價勘探項目取得經濟成果的主要依據;實物量指標是輔助性的指標,反映項目勘探效果的好壞(表5)。

表5 不同指標類型判斷矩陣Table 5 Judgment matrix of different indicator types

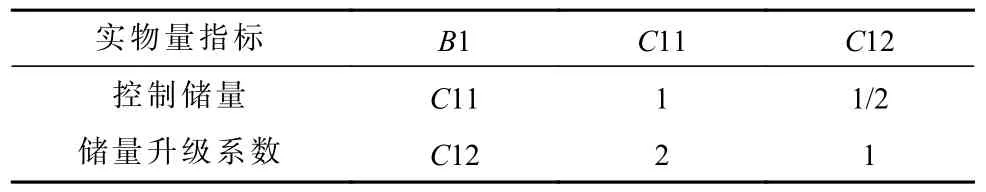

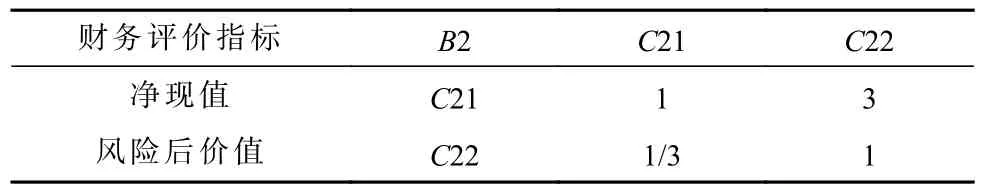

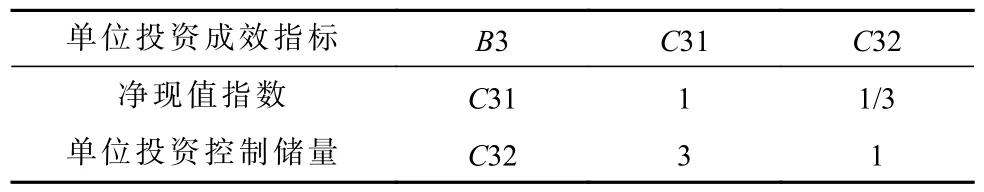

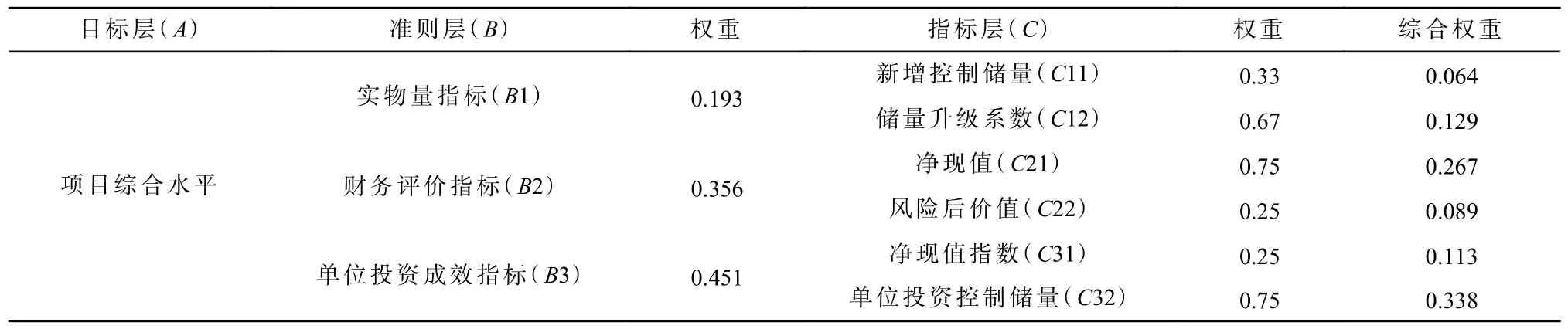

表6~表8 列舉了不同指標類型的判斷矩陣。由表6~表8 可知,不同指標類型的判斷矩陣一致性比例小于1,通過一致性檢驗,判斷矩陣設置合理。由于實物量指標判斷矩陣、財務評價指標判斷矩陣和單位投資成效指標判斷矩陣指標小于3 個,不必進行一致性檢驗。采用算術平均法測算各指標權重,結果見表9。

表6 實物量指標判斷矩陣Table 6 Judgment matrix of physical quantity indicators

表7 財務評價指標判斷矩陣Table 7 Judgment matrix of financial evaluation indicators

表8 單位投資成效指標判斷矩陣Table 8 Judgment matrix of unit investment performance indicators

表9 各指標權重Table 9 Weigh of each indicators

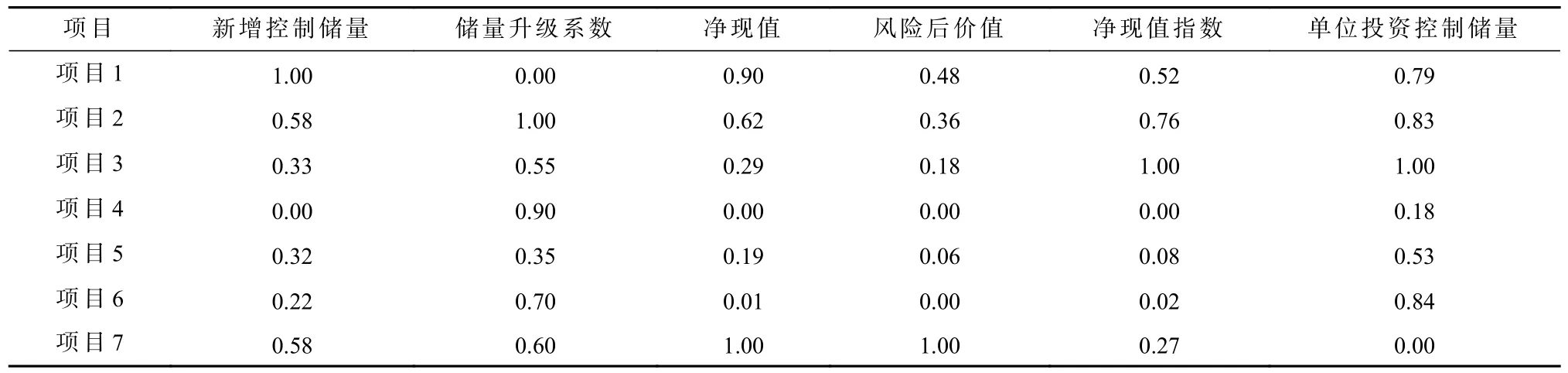

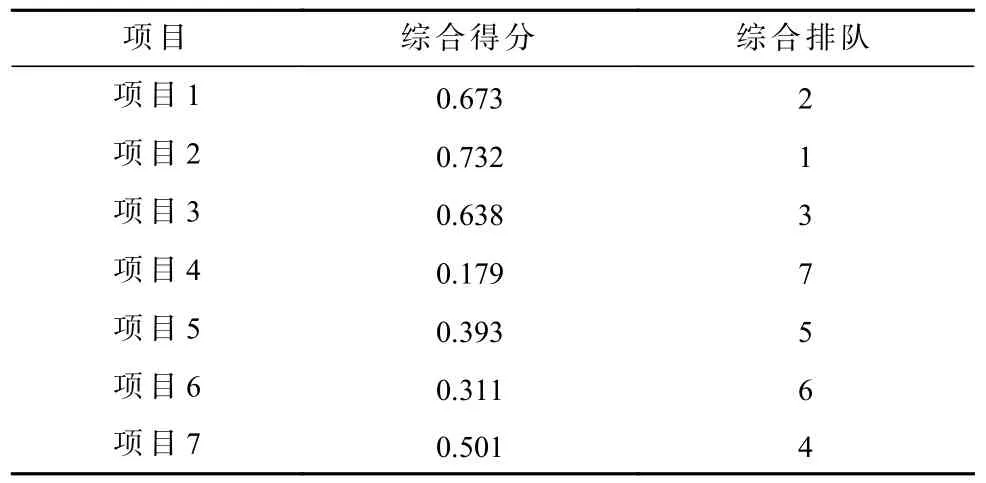

按照越大越優型效用函數和越小越優型效用函數,計算項目各評價指標得分(表10),再將綜合權重分別與指標分值相乘后相加,得到綜合得分以及優選排隊順序(表11)。綜合指標值由大到小分別是:項目2、項目1、項目3、項目7、項目5、項目6、項目4。

表10 典型項目指標分值Table 10 Indicators score of typical project

表11 典型項目綜合得分和排隊情況Table 11 Comprehensive score and ranking of typical project

4 結語

本文提出了在實物量、財務評價、單位投資成效等指標構成的綜合指標體系下的綜合評價方法,便于大量項目的排隊優選與決策。圈閉預探項目的發展是地質評價和經濟評價共同作用的結果,而且更加依賴于站位更高的宏觀判斷,為此,本文考慮了實物量等戰略目標以及經濟效益。

圈閉預探項目決策具有戰略性和偏好性的特點,油氣勘探對象具有一定的隱蔽性,其勘探過程是對地下資源認識不斷提高的過程,不可能一次完成資源的預測和評價指標的確定,必須在實踐中對項目的評價指標進行修正和完善,進行跟蹤評估管理動態化和后評估,對優選出的目標所能達到的實際經濟效益、排隊順序對勘探目標的適用性等進行分析。此外,還應加強經濟概率分析,分析關鍵的不確定性因素,采用統計分析方法,預測這些不確定因素的概率分布,采用蒙特卡洛隨機抽樣模擬方法對項目的風險性進行判斷。