從穩保基金風險應對看系統性金融風險和重大金融風險關系

近年來,我國金融業杠桿加速擴張,相關行業領域風險持續疊加,面臨引發重大金融風險的巨大壓力,加劇了系統性金融風險暴露的可能性。黨中央、國務院審時度勢提出建立金融穩定保障基金,作為中央掌握的應對重大金融風險的后備資金。須正確把握系統性金融風險的含義及其與重大金融風險之間的關系,促進穩保基金的履職實踐。

系統性金融風險的含義

“風險”本身包含了不確定性的含義,但現實中卻容易與實際發生的風險事件產生混淆,這導致對風險含義的理解過于泛化。同樣,系統性金融風險主要表現為損失或危機事件前的某種狀態,它是一種或然性風險而非風險事件本身。有關系統性金融風險的研究和討論可謂汗牛充棟,但至今沒有一個明確統一的定義。2021年12月,中國人民銀行發布的《宏觀審慎政策指引(試行)》(以下簡稱“《指引》”)將系統性金融風險劃為時間維度和結構維度,確立了我國系統性金融風險的監測、評估、識別體系及有關工作框架。

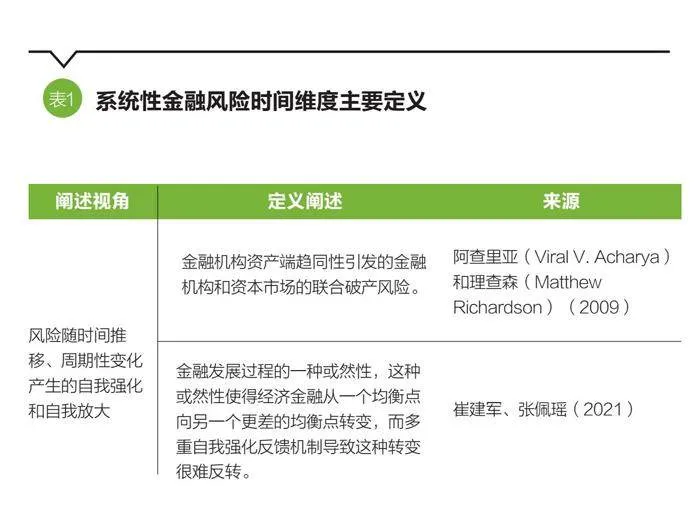

《指引》將時間維度的系統性金融風險描述為:“由金融活動的一致行為引發并隨時間累積,主要表現為金融杠桿的過度擴張或收縮,由此導致的風險順周期的自我強化、自我放大。”一是系統性金融風險為內生性風險,與金融體系內在的脆弱性有關,通過內部累積、演化并向外傳播,它客觀存在且無法被消除,對其只能采取有效措施加以防范。二是系統性金融風險具有親周期性,利用經濟金融系統的關聯性和周期性變化相互作用、相互反饋,可能導致流動性風險加劇和市場運行驟停(見表1)。

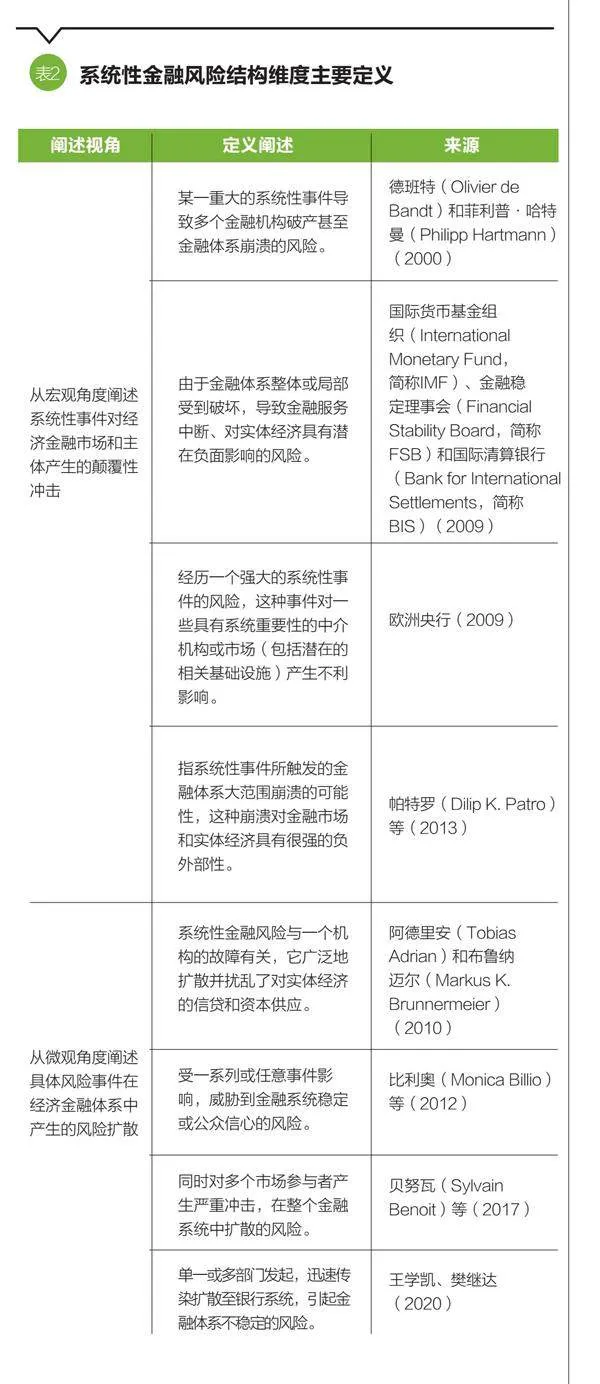

結構維度主要表現為風險事件的影響在不同市場或主體之間相互傳染、疊加、擴散,對經濟金融系統全局造成嚴重損害。相關定義主要從宏觀和微觀兩個視角進行闡述(見表2):一是從宏觀角度闡述系統性事件對經濟金融市場和主體產生的顛覆性沖擊,例如,1997年亞洲金融風暴席卷下,泰國、印尼、韓國等多國出現貨幣貶值、股市大幅下跌、實體企業倒閉等嚴峻局面。二是從微觀角度闡述具體風險事件在經濟金融體系中產生的風險擴散,例如,2008年由美國“次貸危機”引發的金融市場連鎖反應和全球性的風險蔓延。

系統性金融風險與重大金融風險的關系

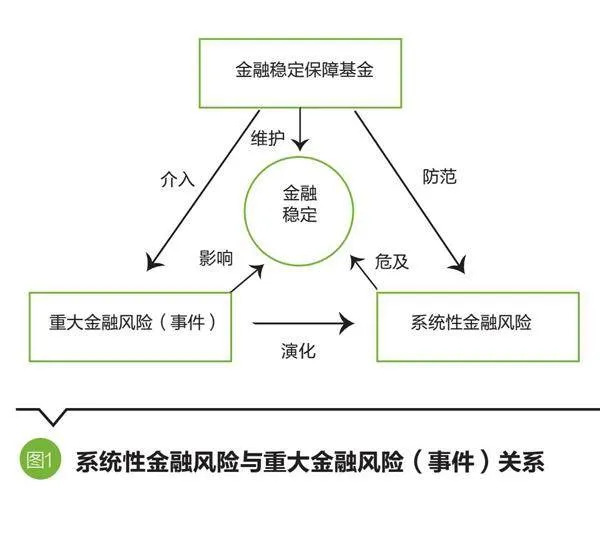

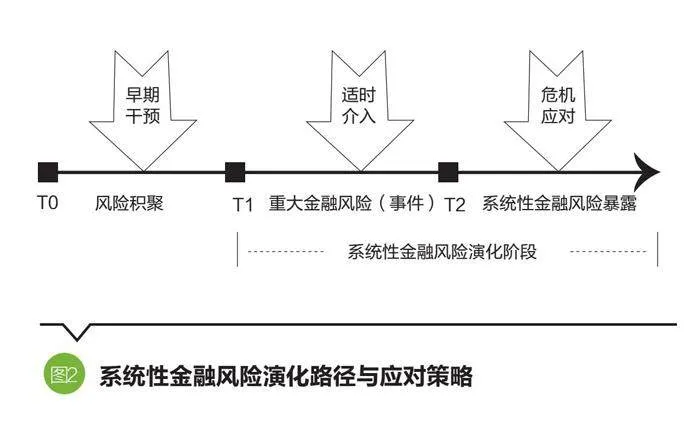

《金融穩定法(草案)》(以下簡稱“《草案》”)將穩保基金定位于中央掌握的應對重大金融風險的后備資金。“重大金融風險”并不是一個學術用語,我國法律法規和政策文件對此也沒有明確的界定。從概念關系來看:一是重大金融風險的表述是對習近平總書記關于“防范化解重大風險”論述的進一步細化,有著明確的概念邏輯和產生背景;二是重大金融風險有別于系統性金融風險的或然性,它應當指確已發生的“重大金融風險(事件)”,只有確已發生的風險才可能觸發穩保基金的介入功能;三是重大金融風險(事件)形成初期不一定具有明顯的系統性影響,但會隨著事態的演化升級,加劇區域性甚至系統性金融風險暴露的可能性(見圖1)。

《草案》第二條提到:“維護金融穩定的目標是保障金融機構、金融市場和金融基礎設施基本功能和服務的連續性,不斷提高金融體系抵御風險和服務實體經濟的能力,遏制金融風險形成和擴大,防范系統性金融風險。”一是從概率分布來看,系統性金融風險具有尾部風險特征。現實中發生單一或局部金融風險的概率較高,通過建立健全早期干預機制,有助于遏制重大金融風險(事件)的形成和擴大;發生系統性金融風險暴露或金融危機的概率較低,但危害極大且難以預測,需要不斷完善監測預警體系和危機應對機制加以防范。二是從基本邏輯來看,防范系統性金融風險需要早識別、早預警、早發現、早處置。通過對重大金融風險(事件)的適時介入,能夠及時阻斷風險事件的演化升級,降低區域性乃至系統性金融風險暴露的可能性。防范系統性金融風險的關鍵,是對具有系統性影響的重大金融風險(事件)進行合理的介入,這是守住不發生系統性金融風險底線,維護金融穩定十分重要的前置條件(見圖2)。

重大金融風險的判定

現行政策框架對重大金融風險如何判定暫未明確,從穩保基金履職實踐考慮,提出以下判定思路。

一是系統重要性金融機構發生的風險。2018年11月,人民銀行等多部門聯合印發的《關于完善系統重要性金融機構監管指導意見》(以下簡稱“《指導意見》”)指出,系統重要性金融機構具有重要地位,其經營和風險狀況與金融體系整體穩健性以及服務實體經濟能力關系密切。《指導意見》明確了特別監管要求、審慎監管內容并建立特別處置機制。特別處置機制確定了危機管理小組(Crisis Management Groups,簡稱CMG)、恢復與處置計劃、可處置性評估、信息報送要求以及問題機構處置原則等工作內容。系統重要性金融機構發生的風險理應納入重大金融風險(事件)范疇,并進一步從“守住不發生系統性金融風險底線”和防范道德風險的角度考慮妥善應對。

二是重要金融基礎設施不能正常運行的風險。金融基礎設施運行具有復雜網絡特征,業務關聯性相較于其他金融機構更加突出,更容易由于節點之間的斷連導致系統宕機和市場停擺。2022年12月發布的《金融基礎設施監督管理辦法(征求意見稿)》明確了納入監管的六類金融基礎設施,包括:金融資產登記托管系統、清算結算系統、交易設施、交易報告庫、重要支付系統、基礎征信系統。穩保基金在收費機制方面對各類基礎設施進行統籌考慮和逐步納入,按照“取之于市場,用之于市場”的原則,對納入收費機制的金融基礎設施發生的風險,應當從重大金融風險(事件)角度適時介入。

三是其他特別情形下的重大金融風險。金融風險形式多樣、成因復雜,對不同風險重大程度的判定,無法簡單定論,需要具體問題具體分析。以下是幾種特別情形:

情形一:區域重要性金融機構發生的風險。資產規模較大的區域重要性機構,存在引發區域性甚至系統性風險的隱患。按照監管部門要求,資產規模在3000億元以上的非國內系統重要性銀行(Domestic Systemically Important Banks,簡稱D-SIBs),應當制定恢復與處置計劃(Recovery and Resolution Planning,簡稱RRP)。這類機構發生單體風險時,可根據是否觸發RRP有關定量指標(如資本充足指標、流動性指標等)、定性指標(如市場評價、宏觀經濟影響等)以及對區域金融生態和實體經濟影響實施評估,綜合判定風險程度和救助價值后的選擇性介入。

情形二:小型金融風險升級為社會穩定風險。金融具有社會屬性,金融問題也是社會問題。一次小型的金融風險事件可能快速平息,也可能逐漸失控,演變為社會群體性事件,將金融穩定問題擴大為社會穩定問題。河南、安徽村鎮銀行事件就是由小型金融風險事件演化為重大金融風險(事件)的典型案例,需要從維護經濟社會穩定大局出發,辨析此類潛在重大金融風險及其區域性和系統性影響。

情形三:同業市場發生關聯性波動的風險。同業市場信息敏感度高,交易對手示范效應和市場連鎖反應相互交織,容易誘發系統性風險,如2013年發生的“錢荒”事件。需要結合交易市場實時數據,密切關注同業市場拆借成本大幅上升、同業存單及資本債發行受阻或資產遭交易對手集體拋售等現象,評估處于“風暴”中心的機構以及同類機構發生流動性枯竭的可能性。發生此類風險時,需借助壓力測試判斷不同壓30cbc616585504a8c635e092cf679809455b1126d9210668fc5cb313fcbdebcc力情境下的風險程度,當出現大量風險關聯機構無法通過壓力測試時,應當視為可能危及金融穩定的重大金融風險(事件),及時采取措施穩定市場流動性和整體信心。

有效發揮穩保基金風險應對功能

從穩保基金應對重大金融風險(事件)的適當性來看,如果對風險影響程度過度識別而提早介入,將存在履職越位問題,容易引發金融機構道德風險;如果對風險影響程度識別不足而延遲介入,將存在履職缺位問題,不能有效發揮風險應對功能。需要準確把握重大金融風險(事件)的系統性影響,及其對經濟金融和社會產生的不穩定預期,明確穩保基金的作用邊界和介入程序。

一是完善系統性金融風險預警防控體系。持續完善風險監測、評估、防控體系,充分發揮金融穩定部門在系統性風險分析評估方面的職能優勢,并與存款保險基金管理機構在單體風險監測預警方面的職能有所區分,加強對金融風險演化趨勢和系統性影響的綜合研判,以此作為推動金融穩定工作轉型的重要方向。鞏固防范化解重大金融風險統籌協調機制,根據當前經濟金融結構性特征和周期性變化,密切關注房地產市場、債券市場等重點領域風險溢出效應,及其可能引發的系統性金融風險暴露問題。建立健全信息共享和動態反饋機制,通過全面及時掌握特定機構、重點領域、關鍵市場風險信息,確保對重大金融風險(事件)的共同識別和對系統性風險的有效預防。

二是建立健全有效的風險處置機制。FSB發布的《金融機構有效處置機制核心要素》明確將恢復與處置計劃作為金融機構發生風險時必要的內部紓困(Bail-in)方案,以盡可能解決“大而不能倒”的問題,當內部紓困措施不能化解風險且可能危及金融穩定時,可以采取外部紓困(Bail-out)方案。需要進一步壓實金融機構內部紓困責任,細化以恢復與處置計劃為基礎的有序處置機制,通過風險處置關口前移,為穩保基金介入前的準備階段設置合理的緩沖空間。同時,應當進一步明確穩保基金在外部紓困中的功能定位,細化特別處置機制下的危機管理小組職責,賦予穩保基金更加清晰的角色定位,避免淪為“付款箱”。

三是切實發揮好穩保基金的功能定位。穩保基金作為應對重大金融風險的后備資金,隱含了“站崗”和“托底”兩大重要功能。“站崗”功能要求堅持穩保基金的風險處置導向和后備資金定位,建立健全風險等級與處置責任相適應的激勵約束機制,確保不同責任主體在風險處置過程中各盡其責,避免處置責任落實不到位而形成道德風險壓力。“托底”功能要求合理設定和規范穩保基金介入流程、工具選項、損失分擔機制和抵押擔保條件等具體細則,突出穩保基金的“壓艙石”作用,避免因介入不恰當而抬升處置成本、影響市場預期、危及金融穩定。

四是加快出臺相關法律法規和具體辦法。堅持黨對金融工作的集中統一領導,以中央金融改革為契機,加快出臺《金融穩定法》等上位法,為穩保基金作用的發揮提供必要的法律支撐。配合出臺穩保基金管理辦法等操作實施細則,進一步明確穩保基金的收費機制、歸口管理、使用范圍、介入程序等重大問題。始終堅持金融為民的工作理念,針對穩保基金籌集、管理、使用和監督等關鍵環節,建立相適應的工作機制和評價體系,不斷優化穩保基金應對系統性風險的履職實踐,確保對重大金融風險(事件)的應對經得起歷史和人民的檢驗。

(王曉為存款保險基金管理有限責任公司穩保基金管理部主任,榮巍供職于中國人民銀行攀枝花市分行。本文僅代表個人觀點,不代表供職單位意見。本文編輯/孫世選)