基于供應(yīng)鏈金融的物流企業(yè)融資問題研究

楊 楊(甘肅農(nóng)業(yè)大學(xué) 管理學(xué)院,甘肅 蘭州 730070)

0 引 言

隨著全球化和互聯(lián)網(wǎng)的快速發(fā)展,供應(yīng)鏈已經(jīng)成為全球價值鏈的重要組成部分。在這個鏈條中,核心企業(yè)通過與上下游企業(yè)之間的緊密合作,實現(xiàn)資源的優(yōu)化配置和效率的不斷提升。然而,在實際操作中,受到各種因素的影響,如貿(mào)易摩擦、信用風(fēng)險等,核心企業(yè)與上下游企業(yè)之間的合作往往面臨諸多挑戰(zhàn)。為了解決這些問題,金融機構(gòu)逐漸將金融服務(wù)融入供應(yīng)鏈中,形成了供應(yīng)鏈金融這一新型的金融服務(wù)模式。供應(yīng)鏈金融是一種創(chuàng)新的金融服務(wù)模式,它將金融機構(gòu)引入供應(yīng)鏈中,為核心企業(yè)提供金融服務(wù),幫助其解決資金問題。通過將金融服務(wù)融入供應(yīng)鏈中,金融機構(gòu)不僅可以為核心企業(yè)提供更加靈活便捷的融資方式,也可以為上下游企業(yè)提供更加穩(wěn)定和低成本的融資渠道。如此一來,供應(yīng)鏈金融就可以將供應(yīng)鏈上的各個環(huán)節(jié)緊密連接在一起,提高供應(yīng)鏈的效率和穩(wěn)定性。

物流企業(yè)是供應(yīng)鏈中的重要組成部分,其融資問題是指物流企業(yè)在提供物流服務(wù)的過程中,鑒于其業(yè)務(wù)特點和發(fā)展需求,需要大量的資金支持,但由于其融資渠道有限,往往面臨資金短缺的問題。而傳統(tǒng)的銀行信貸方式難以滿足物流企業(yè)的融資需求,因此需要探索新的融資方式。

供應(yīng)鏈金融可以為物流企業(yè)提供全面的融資支持,包括貿(mào)易融資、應(yīng)收賬款融資、庫存融資等多個領(lǐng)域。貿(mào)易融資可以幫助物流企業(yè)解決在貿(mào)易過程中的資金問題,如跨境結(jié)算、信用證開立等;應(yīng)收賬款融資可以幫助物流企業(yè)將應(yīng)收賬款轉(zhuǎn)化為現(xiàn)金,提高資金利用效率;庫存融資可以幫助物流企業(yè)解決庫存占用資金的問題,提高企業(yè)的運營效率。供應(yīng)鏈金融與物流企業(yè)融資是一個重要的研究課題。在這一領(lǐng)域中,如何將金融服務(wù)融入供應(yīng)鏈中、如何解決物流企業(yè)的融資問題、如何提高供應(yīng)鏈的效率和穩(wěn)定性,都是需要深入探討的問題。本文將對這些問題進行深入分析和研究,以期能為該領(lǐng)域的發(fā)展作出一定貢獻。

1 供應(yīng)鏈金融概述

供應(yīng)鏈金融是一種新型的金融服務(wù)模式,旨在為核心企業(yè)提供金融服務(wù),從而將供應(yīng)鏈上的各個環(huán)節(jié)緊密連接起來,實現(xiàn)資金流、信息流和物流的高度集成。供應(yīng)鏈金融的參與者包括金融機構(gòu)、核心企業(yè)、供應(yīng)商和經(jīng)銷商等。金融機構(gòu)在供應(yīng)鏈金融中扮演著重要角色,為核心企業(yè)提供貸款和其他金融服務(wù),同時也為供應(yīng)鏈上的其他企業(yè)提供融資支持[1]。核心企業(yè)是供應(yīng)鏈金融的核心,也是供應(yīng)鏈上的主導(dǎo)企業(yè),通常具有較高的規(guī)模和信用等級,與其他企業(yè)之間存在密切的貿(mào)易往來。供應(yīng)商和經(jīng)銷商是供應(yīng)鏈上的重要組成部分,它們的貿(mào)易往來和信用狀況也會對供應(yīng)鏈金融的運作產(chǎn)生重要影響。

供應(yīng)鏈金融的一般運作流程包括以下幾個步驟:金融機構(gòu)對核心企業(yè)的信用狀況進行評估,確定其信用額度和融資方式;核心企業(yè)與供應(yīng)商和經(jīng)銷商建立貿(mào)易往來關(guān)系,并簽訂貿(mào)易合同;供應(yīng)商和經(jīng)銷商向金融機構(gòu)提交融資申請,提供貿(mào)易合同、發(fā)票等相關(guān)資料;金融機構(gòu)對供應(yīng)商和經(jīng)銷商的信用狀況進行評估,并為其提供融資支持;核心企業(yè)按照貿(mào)易合同約定,向供應(yīng)商和經(jīng)銷商支付貨款。

供應(yīng)鏈金融的主要特點包括:信用風(fēng)險評估,金融機構(gòu)在對核心企業(yè)和供應(yīng)商、經(jīng)銷商進行信用評估時,不僅要考慮其財務(wù)報表和信用記錄,還要考慮其貿(mào)易往來和業(yè)務(wù)穩(wěn)定性等因素;融資方式靈活,供應(yīng)鏈金融根據(jù)不同的貿(mào)易往來和融資需求,提供多種融資方式,如貿(mào)易融資、應(yīng)收賬款融資、庫存融資等;提高資金利用效率,通過供應(yīng)鏈金融獲得的融資資金可以用于供應(yīng)鏈中的各個環(huán)節(jié),如購買原材料、生產(chǎn)、銷售等,提高了資金的利用效率;優(yōu)化資金鏈,供應(yīng)鏈金融可以為供應(yīng)鏈上的企業(yè)提供靈活的融資方式,能夠使其根據(jù)業(yè)務(wù)需求靈活選擇融資方式,優(yōu)化資金鏈。例如,供應(yīng)商可以通過供應(yīng)鏈金融獲得融資,從而優(yōu)化其資金鏈,提高生產(chǎn)和供應(yīng)效率。

2 物流企業(yè)融資問題概述

物流企業(yè)作為供應(yīng)鏈的重要組成部分,在貿(mào)易往來和業(yè)務(wù)運營中具有獨特的地位和作用。它們承擔(dān)著貨物運輸、倉儲、配送等重要職能,是實現(xiàn)商品流通和價值傳遞的重要環(huán)節(jié)。然而,由于物流企業(yè)資產(chǎn)流動性較低、運營風(fēng)險較高等阻礙,物流企業(yè)融資一直是一個難題。

傳統(tǒng)銀行信貸體系對物流企業(yè)的融資約束較大,銀行更關(guān)注企業(yè)的資產(chǎn)抵押和信用等級,但物流企業(yè)的資產(chǎn)流動性較弱,信用等級普遍較低,這導(dǎo)致其難以獲得銀行貸款。此外,資本市場準(zhǔn)入也面臨著諸多限制,物流企業(yè)的運營特點和業(yè)務(wù)模式導(dǎo)致其在資本市場上的認(rèn)可度較低,資本市場準(zhǔn)入難度較大。除了銀行信貸和資本市場準(zhǔn)入之外,物流企業(yè)還面臨其他融資挑戰(zhàn)。例如,一些小型物流企業(yè)缺乏規(guī)范的財務(wù)報表和健全的內(nèi)部控制體系,導(dǎo)致其難以獲得外部融資。此外,物流企業(yè)的運營風(fēng)險也會影響其融資的可獲得性和成本。物流企業(yè)的運營風(fēng)險受多種因素的影響,如市場需求、政策變化、自然災(zāi)害等,這些因素增加了物流企業(yè)融資的風(fēng)險和不確定性。為了解決物流企業(yè)的融資問題,物流企業(yè)可以采取以下策略和方法。首先,應(yīng)積極加強信用建設(shè),提升自身信用等級,建立健全的信用體系,并通過完善財務(wù)報表、規(guī)范內(nèi)部管理和提高信息透明度等措施,提高自身的信用等級和融資能力。其次,物流企業(yè)可以通過多種融資方式,如供應(yīng)鏈金融、資產(chǎn)證券化等,拓展融資渠道,降低融資成本。供應(yīng)鏈金融是一種基于供應(yīng)鏈的金融服務(wù)模式,可以為供應(yīng)鏈上的企業(yè)提供靈活的融資方式,而資產(chǎn)證券可以將資產(chǎn)轉(zhuǎn)化為可交易證券,為物流企業(yè)提供更多的融資選擇。再次,物流企業(yè)還可以通過優(yōu)化運營模式、提高運營效率、降低運營風(fēng)險來減少融資風(fēng)險。例如,通過優(yōu)化運輸路線、提高裝卸效率、降低庫存成本等措施,可以提高企業(yè)的運營效率和盈利能力,從而降低融資風(fēng)險和成本。此外,政府和社會層面也可以采取措施支持物流企業(yè)融資,例如政府可以出臺相關(guān)政策,如稅收優(yōu)惠、財政補貼等,鼓勵金融機構(gòu)向物流企業(yè)提供貸款;而社會層面可以加強相關(guān)領(lǐng)域的投資,為物流企業(yè)提供更多的資金支持。這些措施可以共同促進物流企業(yè)的健康發(fā)展。

3 基于供應(yīng)鏈金融的物流企業(yè)融資問題研究

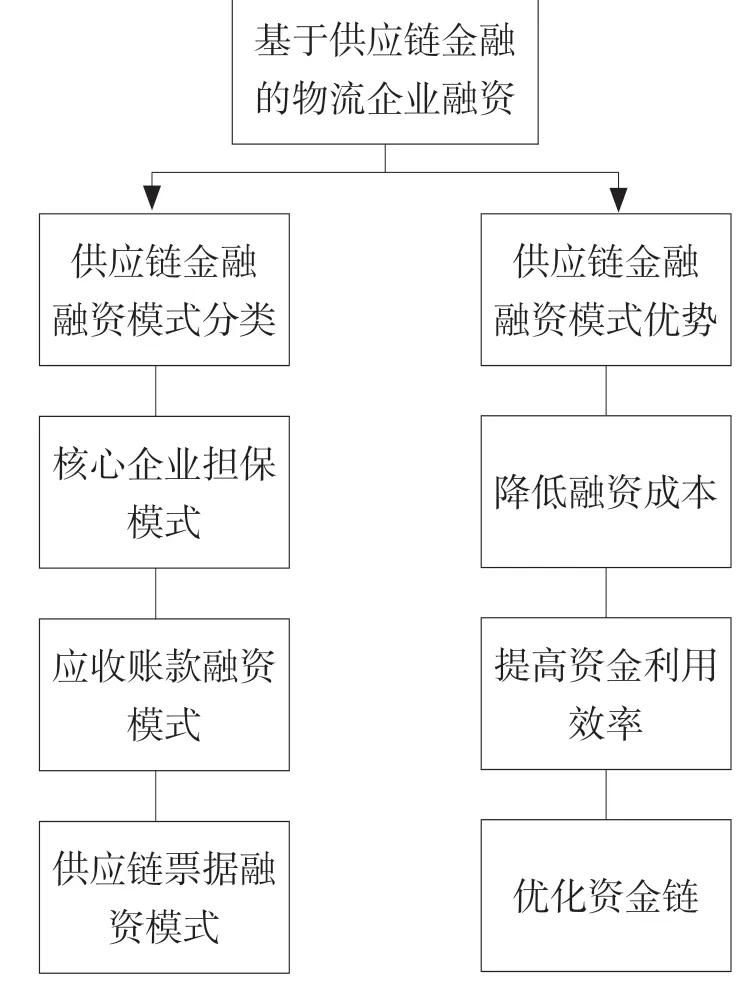

3.1 基于供應(yīng)鏈金融的物流企業(yè)融資模式分類

基于供應(yīng)鏈金融的物流企業(yè)融資模式可以分為核心企業(yè)擔(dān)保模式、應(yīng)收賬款融資模式和供應(yīng)鏈票據(jù)融資模式[2]。見圖1。

圖1 基于供應(yīng)鏈金融的物流企業(yè)融資模式

3.1.1 核心企業(yè)擔(dān)保模式

在核心企業(yè)擔(dān)保模式中,物流企業(yè)可以憑借與核心企業(yè)之間的貿(mào)易往來,由核心企業(yè)提供擔(dān)保,從而獲得金融機構(gòu)的貸款。這種融資模式適用于物流企業(yè)與核心企業(yè)之間的業(yè)務(wù)往來較為頻繁、貿(mào)易量較大的情況。核心企業(yè)通常在貿(mào)易關(guān)系中占據(jù)主導(dǎo)地位,具有較強的信用和資金實力,能夠為物流企業(yè)提供可靠的擔(dān)保。

具體來說,核心企業(yè)擔(dān)保模式的操作流程為:首先,物流企業(yè)與核心企業(yè)建立貿(mào)易往來關(guān)系,確定雙方的貿(mào)易合同和結(jié)算方式。在這個過程中,物流企業(yè)需要向核心企業(yè)提供相關(guān)的資質(zhì)和信用資料,以證明其具有履行合同的能力和信用。其次,物流企業(yè)向金融機構(gòu)提交融資申請,提供與核心企業(yè)的貿(mào)易合同、發(fā)票等相關(guān)資料,并由核心企業(yè)提供擔(dān)保。再次,金融機構(gòu)將對物流企業(yè)和核心企業(yè)的信用狀況、貿(mào)易背景及還款能力進行評估,以決定是否給予融資支持。最后,如果金融機構(gòu)決定給予融資支持,物流企業(yè)可以根據(jù)貿(mào)易合同的規(guī)定,使用融資資金向核心企業(yè)采購相關(guān)的商品或服務(wù)。同時,物流企業(yè)需要按照約定的還款方式及時向金融機構(gòu)還款,以保持良好的信用記錄和融資能力。

核心企業(yè)擔(dān)保模式的好處在于能夠降低物流企業(yè)的融資成本,提高資金利用效率,優(yōu)化資金鏈。同時,它也能加強物流企業(yè)與核心企業(yè)之間的合作關(guān)系,促進供應(yīng)鏈的協(xié)同發(fā)展。然而,這種模式也存在一定風(fēng)險,如核心企業(yè)的信用風(fēng)險、貿(mào)易風(fēng)險等,需要物流企業(yè)與金融機構(gòu)加強風(fēng)險管理和控制。

3.1.2 應(yīng)收賬款融資模式

在應(yīng)收賬款融資模式中,物流企業(yè)可以將對核心企業(yè)的應(yīng)收賬款轉(zhuǎn)讓給金融機構(gòu),從而獲得融資。這種融資模式適用于物流企業(yè)提供運輸、倉儲等服務(wù)后,核心企業(yè)未能及時支付賬款的情況。應(yīng)收賬款融資模式是一種以未來現(xiàn)金流為擔(dān)保的融資方式,具有較高的風(fēng)險控制要求。在這種模式下,物流企業(yè)需要將與核心企業(yè)之間的貿(mào)易往來所產(chǎn)生的應(yīng)收賬款轉(zhuǎn)讓給金融機構(gòu),以獲取所需的資金支持。金融機構(gòu)通過對該應(yīng)收賬款進行評估和風(fēng)險控制,決定是否給予融資支持及融資金額。應(yīng)收賬款融資模式的優(yōu)勢在于為物流企業(yè)提供快速、便捷的融資支持,使其能夠及時回收賬款并提高資金流動性。此外,應(yīng)收賬款融資模式還可以有效降低物流企業(yè)的融資成本,減輕其財務(wù)壓力。然而,應(yīng)收賬款融資模式也存在一定風(fēng)險。如果核心企業(yè)未能按時支付賬款,物流企業(yè)將會面臨無法按時還款的風(fēng)險。此外,金融機構(gòu)可能對應(yīng)收賬款的質(zhì)量和貿(mào)易背景進行嚴(yán)格審核和評估,如果應(yīng)收賬款質(zhì)量不佳或貿(mào)易背景存在問題,金融機構(gòu)會拒絕融資支持。

為了有效應(yīng)對應(yīng)收賬款融資模式的風(fēng)險,物流企業(yè)需要對應(yīng)收賬款的質(zhì)量和貿(mào)易背景進行嚴(yán)格的審核與控制。同時,物流企業(yè)也需要與核心企業(yè)建立穩(wěn)定的貿(mào)易合作關(guān)系,以確保賬款的及時支付。此外,物流企業(yè)還應(yīng)加強與金融機構(gòu)之間的溝通及合作,建立良好的信用記錄,提高自身信用等級,從而獲得更加優(yōu)惠的融資條件。

3.1.3 供應(yīng)鏈票據(jù)融資模式

供應(yīng)鏈票據(jù)融資模式是一種基于供應(yīng)鏈金融的融資方式,主要通過發(fā)行和交易供應(yīng)鏈票據(jù)來實現(xiàn)。供應(yīng)鏈票據(jù)是一種具有法律效力的債務(wù)憑證,代表著供應(yīng)鏈成員企業(yè)之間的債權(quán)債務(wù)關(guān)系。在這種融資模式下,物流企業(yè)可以通過發(fā)行供應(yīng)鏈票據(jù)來募集資金,同時也可以通過交易供應(yīng)鏈票據(jù)來提高資金流動性。供應(yīng)鏈票據(jù)融資模式的優(yōu)勢在于能夠為物流企業(yè)提供更加靈活便捷的融資方式。物流企業(yè)的貿(mào)易伙伴較為分散,導(dǎo)致其難以獲得金融機構(gòu)的擔(dān)保,而通過供應(yīng)鏈票據(jù)的發(fā)行和交易,物流企業(yè)可以向多個投資者募集資金,并且可以在一定程度上實現(xiàn)資金的跨期轉(zhuǎn)移,提高資金流動性。此外,供應(yīng)鏈票據(jù)融資模式還可以降低物流企業(yè)的融資成本,減輕其財務(wù)壓力。

然而,供應(yīng)鏈票據(jù)融資模式也存在一定風(fēng)險。供應(yīng)鏈票據(jù)的發(fā)行和交易涉及多個參與者,包括發(fā)行人、投資者、交易對手方等,因此存在復(fù)雜的法律關(guān)系和風(fēng)險因素。此外,由于供應(yīng)鏈票據(jù)的發(fā)行和交易涉及大量的資金流動,也存在被欺詐、被挪用等風(fēng)險。

為了有效應(yīng)對供應(yīng)鏈票據(jù)融資模式的風(fēng)險,物流企業(yè)需要加強對供應(yīng)鏈票據(jù)合法性與真實性的審核,確保其符合相關(guān)法律法規(guī)和政策要求。同時,物流企業(yè)還需要加強對供應(yīng)鏈票據(jù)交易的監(jiān)控和管理,防止資金被挪用。

3.2 基于供應(yīng)鏈金融的物流企業(yè)融資模式優(yōu)勢

基于供應(yīng)鏈金融的物流企業(yè)融資模式在降低融資成本、提高資金利用效率和優(yōu)化資金鏈方面具有顯著優(yōu)勢,對于物流行業(yè)的發(fā)展和完善具有重要的推動作用[3]。見圖2。

圖2 物流企業(yè)供應(yīng)鏈金融融資模式優(yōu)勢

首先,供應(yīng)鏈金融的融資模式降低了物流企業(yè)的融資成本。在傳統(tǒng)的融資方式中,物流企業(yè)需要花費大量的時間和精力去尋找金融機構(gòu),并且需要提供大量的抵押品或擔(dān)保,如貨物、單據(jù)等,才能獲得金融機構(gòu)的貸款。然而,供應(yīng)鏈金融的融資模式是基于貿(mào)易往來的,物流企業(yè)可以憑借與核心企業(yè)的貿(mào)易關(guān)系,由核心企業(yè)提供擔(dān)保,從而獲得金融機構(gòu)的貸款。這種融資模式不僅降低了物流企業(yè)的融資成本,而且提高了物流企業(yè)的融資效率和便利性。對于資產(chǎn)流動性較低、運營風(fēng)險較高的物流企業(yè)來說,不但減輕了其財務(wù)壓力,還提高了企業(yè)的生存能力和發(fā)展?jié)摿Α?/p>

其次,供應(yīng)鏈金融的融資模式提高了物流企業(yè)的資金利用效率。在傳統(tǒng)的融資方式中,資金主要用于購買固定資產(chǎn)或擴大規(guī)模,而基于供應(yīng)鏈金融的融資模式則將資金用于企業(yè)的日常運營,更加符合企業(yè)的實際需求。通過將應(yīng)收賬款轉(zhuǎn)讓給金融機構(gòu),物流企業(yè)可以快速獲得資金,并且能夠及時回收賬款,提高資金流動性。此外,供應(yīng)鏈金融的融資模式還可以為物流企業(yè)提供更加靈活便捷的融資方式,如供應(yīng)鏈票據(jù)融資模式等。這種靈活性能夠幫助物流企業(yè)更好地適應(yīng)市場變化和業(yè)務(wù)需求,提高企業(yè)的競爭力和運營效率。

最后,供應(yīng)鏈金融的融資模式優(yōu)化了物流企業(yè)的資金鏈。在實際操作中,物流企業(yè)可以選擇不同的融資方式來滿足不同的業(yè)務(wù)需求和資金需求。例如,在核心企業(yè)擔(dān)保模式中,物流企業(yè)可以憑借與核心企業(yè)的貿(mào)易關(guān)系,由核心企業(yè)提供擔(dān)保,從而獲得金融機構(gòu)的貸款。這種融資方式適用于物流企業(yè)與核心企業(yè)之間的業(yè)務(wù)往來較為頻繁、貿(mào)易量較大的情況。而在應(yīng)收賬款融資模式中,物流企業(yè)可以將對核心企業(yè)的應(yīng)收賬款轉(zhuǎn)讓給金融機構(gòu),從而獲得所需的資金支持。這種融資方式適用于物流企業(yè)提供運輸、倉儲等服務(wù)后,核心企業(yè)未能及時支付賬款的情況。在供應(yīng)鏈票據(jù)融資模式中,物流企業(yè)則可以通過發(fā)行和交易供應(yīng)鏈票據(jù)募集資金,同時也可以通過交易供應(yīng)鏈票據(jù)來提高資金流動性。這種融資方式適用于物流企業(yè)的貿(mào)易伙伴較為分散、難以獲得金融機構(gòu)擔(dān)保的情況。通過靈活選擇融資方式,物流企業(yè)可以更好地適應(yīng)市場變化和業(yè)務(wù)需求,優(yōu)化資金鏈,進而提高整體競爭力。

此外,供應(yīng)鏈金融的融資模式還具有風(fēng)險控制的優(yōu)勢。供應(yīng)鏈金融的融資方式是基于貿(mào)易往來的,金融機構(gòu)可以對物流企業(yè)和核心企業(yè)的信用狀況、貿(mào)易背景和還款能力進行評估,從而決定是否給予其融資支持。這種基于貿(mào)易往來的融資方式不僅降低了金融風(fēng)險,還提高了風(fēng)險控制能力。同時,物流企業(yè)也可以通過與金融機構(gòu)的緊密合作,加強風(fēng)險管理和控制,以降低融資風(fēng)險。

4 結(jié) 論

供應(yīng)鏈金融作為一種新型的金融服務(wù)模式,通過基于貿(mào)易往來的融資方式,為物流企業(yè)提供了更為靈活且高效的融資選擇。基于供應(yīng)鏈金融的物流企業(yè)融資模式能夠有效降低融資成本,提高資金利用效率,優(yōu)化資金鏈,從而提升物流企業(yè)的運營效率和競爭力。同時,該融資模式還能加強金融機構(gòu)與物流企業(yè)之間的合作關(guān)系,促進供應(yīng)鏈的協(xié)同發(fā)展。然而,未來我們?nèi)孕枰M一步研究供應(yīng)鏈金融的風(fēng)險控制和跨行業(yè)應(yīng)用等問題。針對風(fēng)險控制,需要加強對供應(yīng)鏈金融中各類風(fēng)險的評估和管理,從而提高融資的安全性與穩(wěn)定性。