中國碳市場與資本市場的風險溢出效應探究

摘 要:隨著“雙碳”目標的提出,碳排放權逐漸受到投資者和監管者的廣泛關注。本文從雙向風險角度出發,對近年碳市場與資本市場的動態相依關系和風險溢出效應進行研究。研究發現:碳市場與資本市場存在一定的時變正相依關系,但在長期內無顯著波動趨勢;碳市場的波動及風險高于資本市場;碳市與股市存在雙向的強極端風險溢出,與債市存在雙向的弱極端風險溢出。

關鍵詞:碳市場;資本市場;DCC-GARCH-CoVaR;動態相依關系;風險溢出效應

本文索引:李天鑫.<變量 2>[J].中國商論,2024(09):-110.

中圖分類號:F062.2 文獻標識碼:A 文章編號:2096-0298(2024)05(a)--04

1 引言

21世紀,厄爾尼諾現象等極端氣候頻發,如何合理有效地解決全球面臨的環境問題是各國政府面臨的難題。2016年,我國在《巴黎協定》中承諾,預計到2030年國內碳減排較2005年將下降60%~65%。全國碳排放權交易市場是我國為實現“雙碳”目標推出的一項核心政策工具。從2011年開始,我國陸續在北京、天津、上海、重慶、湖北、廣東及深圳7個省市啟動了碳排放權交易試點工作。2021年7月,全國碳排放權交易市場正式啟動交易,現階段我國碳市場已成為全球覆蓋溫室氣體排放量規模最大的市場。

碳市場不僅是一項節能減排的政策工具,還是一項金融工具,能夠發揮資源配置的重要作用,并與資本市場相互作用和影響。因此,為了更好地推動我國碳排放權交易市場的健康發展,本文對碳市場與資本市場的動態相依關系和風險溢出效應進行深入分析具有重要的現實意義。

2 文獻綜述

當前學術界普遍認為碳市場與資本市場存在相關關系。Zachmann和Hirschhausen(2008)首次提出歐盟碳排放權交易價格與電力行業股票收益有關的觀點。陶春華(2015)基于VAR模型研究發現,高碳排放行業股市收益率與上海碳排放權市場價格之間存在顯著負相關性。劉勝粵(2019)認為,上海碳配額市場與歐盟碳排放權交易市場、股票市場、能源市場均存在一定的相關性。Tan等(2020)基于Diebold-Yilmaz模型的研究發現,在歐盟“碳-商品-金融市場”系統內碳市與股市的關聯性較強。

Creti等(2012)認為,股票指數會對不同階段歐洲碳排放權市場的碳價波動產生影響,且影響程度隨著階段的不同而發生改變。胡志瑋(2018)借助RSDGC-MSV-t模型發現,碳市場與電力供熱業股票市場存在一定的溢出效應,且股市對碳市的溢出效應更強。王超、楊寶臣(2021)基于 Diebold-Yilmaz模型發現,國內碳市場主要表現為收益的凈傳遞方和波動的凈接受方,且國內碳交易行為市場化不足,歐盟則反之。趙明明(2021)借助Copula函數、VaR和CoVaR方法發現,碳排放權市場、低碳產業股票和綠色債券間的風險波動溢出存在不對稱性。

本文對上述文獻進行梳理可以發現:(1)從研究對象來看,現有文獻主要圍繞歐盟碳市場與股票市場的相關關系和風險溢出效應展開研究,關于國內碳市與債市的研究較少。(2)從研究方法來看,對于兩市的相關關系,少有學者利用DCC-GARCH模型進行研究;對于兩市的溢出效應,鮮有學者通過DCC-GARCH模型計算CoVaR指標測度風險溢出。(3)從溢出測度方向來看,現有研究成果主要集中于金融資產價格波動對碳市場的單向風險溢出,忽略了碳價波動同樣可能對資產價格產生影響。因此,本文從雙向風險的角度出發,采用DCC-GARCH模型刻畫碳市場與資本市場的非線性動態相依關系,并基于CoVaR指標測度風險溢出大小和方向,以反映兩者的時變交互關系。

3 數據來源與描述

3.1 數據選取

本文以廣東碳排放權配額收盤價、滬深300指數和中證全債指數的日度交易數據為研究對象,數據均來自Wind數據庫。考慮到廣東碳排放權交易市場交易初期的數據缺失較嚴重,因此以2016年5月3日—2021年11月30日為樣本區間。

3.2 數據處理

為保證樣本數據區間一致,本文根據研究對象的不同交易日匹配出一致數據,共得到1286組日度數據。為避免異方差問題,本文以對數一階差分后的收益率數據Carbon、Stock和Bond進行后續研究。

3.3 平穩性檢驗

經ADF檢驗,在1%的顯著性水平上,檢驗結果均統計顯著,說明樣本數據平穩。

3.4 描述性統計

由表1可知,均值方面,各收益率序列的均值為正,說明樣本期內碳價、股指和債指均呈現上升趨勢。標準差方面,債券收益的標準差最小,碳收益的標準差最大,說明債券收益的波動程度最小,碳收益的波動程度最大。

偏度與峰度方面,碳收益和股票收益的偏度小于0,說明碳收益和股票收益的分布為左偏厚尾分布,負向沖擊對碳價和股價更為明顯。同理,債券收益的分布為右偏厚尾分布,正向沖擊對債價更為明顯;峰度均大于3,說明收益分布為尖峰分布,且債券收益的峰度值更大。結合偏度和峰度可知,各序列呈現“尖峰厚尾”的特點,說明碳市、股市和債市極易發生極端風險事件。JB統計量方面,三者在1%的顯著性水平上拒絕了服從正態分布的原假設。

4 實證分析

4.1 碳市場與資本市場的動態相依測度

4.1.1 單序列ARMA-GARCH-SKST模型估計

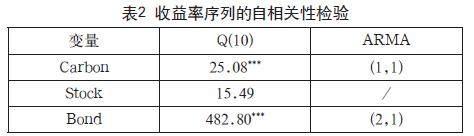

考慮到各序列均具有非正態性,本文需進行Ljung-Box Q自相關檢驗,根據Ljung和Box(1978)的研究,對不存在季節效應的數據,推薦設定滯后階數為10。由表2可知,當滯后階數為10時,碳價和債指收益率序列在99%的置信水平上均存在自相關性。對于存在自相關性的序列,根據AIC信息準則對各序列的最優ARMA均值方程進行定階,以消除自相關性。

考慮到各序列的均值方程對應的最優階數有所不同,本文需進行ARCH效應檢驗。由表3可知,各收益率殘差項在10%的顯著性水平上不存在自相關性,而各收益率殘差平方項在99%的置信水平上存在自相關性。

由表4可知,各收益率殘差項在1%的顯著性水平上存在異方差性,呈現“波動聚集”效應,故適合采用GARCH簇模型構建各序列的邊緣分布。其中,對于不存在自相關性的序列直接構建GARCH模型;針對存在自相關性的序列,將基于ARMA模型對各收益率序列的條件均值進行擬合,再依次構建GARCH模型。

由于偏t分布適合描述呈現尖峰厚尾形態的時間序列,且各序列的均值方程對應的最優階數不盡相同,故設定ARMA(m,n)-GARCH(1,1)-SKST模型的具體形式如下:

其中,ri,t表示序列i在時間t的收益率。

4.1.2 雙序列DCC-GARCH模型估計

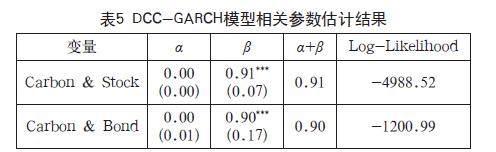

在實際研究中,通常基于GARCH(1,1)模型處理金融時間序列,本文擬采用二元DCC-GARCH(1,1)模型做進一步分析,以探究碳價與股債指數的動態相關關系(見表5)。

由表5可知,參數β均在1%的顯著性水平上拒絕參數為0的原假設。參數α的檢驗結果表明,一階滯后的標準化殘差對動態相關系數的影響并不顯著;參數β的檢驗結果表明,碳價收益率與股債指數收益率的相關性均具有很強的持續性。此外,對于碳價收益率與股債指數收益率的聯動關系,均滿足α+β<1的關系,因此DCC-GARCH模型的建立是正確的。

由圖1可知,碳價與債指的動態相關系數在樣本期內波動劇烈,具有較強的時變特征,而碳價與股指的動態相關系數在長期內無明顯波動趨勢。碳價與債指的動態相關系數在正值區間持續波動,碳價與股指的動態相關系數維持在0.04,說明碳價與股指、債指整體上表現為一定的正相關關系,且碳價與股指的正相關關系更強,碳價與債指的正相關程度變化更大。

4.2 碳市場與資本市場的雙向風險溢出測度

4.2.1 VaR和CoVaR的計算

本文基于構建的DCC-GARCH模型,可計算碳市場與資本市場的動態VaR及CoVaR。其中,VaRCarbon表示碳價的VaR,CoVaRSC、CoVaRBC分別代表碳價對股指和債指的CoVaR,其他指標同理(見表6)。

由表6可知,碳價的VaR均值和標準差的絕對值最大,債指的VaR均值和標準差的絕對值最小且趨于零,表明碳市場的波動及風險相較資本市場更高,股市的波動及風險相較債市更高。此外,碳價與股指的CoVaR均值和標準差的絕對值均大于碳價與債指的CoVaR,說明碳價與股債指數之間存在協同運動,碳價對債指的協同運動風險低于碳價對股指的協同運動,股指對碳價的協同運動風險高于債指對碳價的協同運動。

4.2.2 碳市場波動對資本市場的風險溢出測度

?CoVaR可測度兩市間絕對的極端風險溢出,將碳價對股指的CoVaR與股指的VaR相減,即可得到碳價對股指的?CoVaRSC;同理,可得碳價對債指的?CoVaRBC。由圖2可知,碳市極端波動風險對股債兩市的影響存在差異。

圖2 碳市對股債兩市的極端風險溢出

具體而言,碳價對債指的極端風險溢出為負值且趨于零,說明樣本期內碳價對債指產生了較弱的極端風險溢出。究其原因,債券指數是基于一籃子債券為標的進行編制的,而債券作為固定收益證券,其價格的時變趨勢并不太強,因此債指受到碳價波動的影響比較有限,使得碳價對債指表現出較弱的風險溢出。

此外,碳價對股指的極端風險溢出程度較大且波幅劇烈,尤其是自2018年開始碳價對股指的極端風險溢出多次出現暴漲暴跌現象,可能與2018年伊始爆發的中美貿易摩擦有關,使得中美兩國摩擦不斷,直接對國際商品貿易產生了較大的不確定性沖擊,這種沖擊通過商品市場傳導至股市,使得我國經濟和股市受到較大波動。

4.2.3 資本市場波動對碳市場的風險溢出測度

由圖3可知,股債兩市極端波動風險對碳市的影響存在差異。

具體而言,樣本期內債指對碳價的極端風險溢出趨于零,說明債指對碳價的極端風險溢出較弱。究其原因,債指作為固收指數,其時變趨勢較弱,因此債指對碳價波動的影響有限。

此外,股指對碳價的極端風險溢出波幅更大、整體水平更高,且前期的振幅高于后期。究其原因,一方面,可能與2017年底國內正式啟動碳排放權交易,使得碳交易進一步市場化,能更加真實地反映當期碳市場的供求關系有關。另一方面,2017—2020年頒布的多項涉及碳市場的政策文件推動了國內碳市場的發展和定價機制的完善,使得碳市受到股市的影響減弱。

4.2.4 穩健性檢驗

為了檢驗滬深300股指和中證全債指數能否有效代表股市和債市,本文擬將滬深300股指和中證全債指數分別替換為上證綜合指數和中證綜合債指數后進行穩健性檢驗,數據處理步驟與前文一致。經檢驗發現,實證結果并未發生顯著改變,且所得結果與前文基本一致,證明研究結果具有穩健性。

5 結語

本文選取2016年5月3日—2021年11月30日的廣東碳排放權配額收盤價、滬深300指數和中證全債指數的日度數據作為研究對象,構建DCC-GARCH-CoVaR模型,對碳市場與資本市場的動態相依關系及雙向風險溢出進行探討,主要結論為:第一,碳價與股債指數在樣本期內具有一定的動態正相依關系,即碳市的走強總是伴隨股債兩市的走強。第二,碳市與債市的正相依關系具有較強的時變特征,但在長期內并無明顯的波動趨勢。碳市與股市正相關關系的時變特征較弱。第三,碳市的波動及風險均高于股債兩市,在資本市場內部則表現為股市的波動及風險高于債市,且碳市與股債兩市均存在較低風險的協同運動。第四,碳市與股市存在雙向的強極端風險溢出,與債市存在雙向的弱極端風險溢出。

根據上述研究結論,本文提出以下政策建議:

第一,我國碳排放權交易政策應根據國內宏觀經濟走向實行順周期化管理。一方面,股市作為經濟的晴雨表,股市的波動與國內經濟的現實狀況密切相關;另一方面,碳市場與資本市場呈動態正相依關系。因此,本文建議政府及有關部門在制定碳排放權交易政策時應結合國內經濟的實際運行狀況進行相機抉擇,實行順周期化管理。

第二,碳市場投資者可以通過構建“固收+碳排放權”的資產組合規避風險。根據投資組合理論,由相關性越弱的資產構建的資產組合的風險防范功能越強。在資本市場中,碳市與債市的相關性較股市弱,因此對于風險厭惡型碳市場投資者而言,可以嘗試構建諸如“固定收益證券+碳排放權”的資產組合用于避險。

第三,建立健全碳市場風險防控機制,防范極端風險溢出。由于股市與碳市存在雙向的強極端風險溢出效應,因此股市收益率的波動極有可能引發碳市的尾部風險,故加快建立和完善碳金融的風險識別分析框架及建立健全碳市場的風險防控機制對我國碳市場的長遠發展具有重要的戰略意義。

參考文獻

Zachmann G, Von Hirschhausen C. First evidence of asymmetric cost pass-through of EU emissions allowances: Examining wholesale electricity prices in Germany[J]. Economics Letters, 2008, 99(3): 465-469.

陶春華.我國碳排放權交易市場與股票市場聯動性研究[J].北京交通大學學報(社會科學版),2015,14(4):40-51.

劉勝粵. 我國碳排放權交易市場與大類資產的聯動性研究[D].南寧: 廣西大學,2019.

Tan X, Sirichand K, Vivian A, et al. How connected is the carbon market to energy and financial markets? A systematic analysis of spillovers and dynamics[J]. Energy Economics, 2020, 90: 104870.

Creti A, Jouvet P A, Mignon V. Carbon price drivers: Phase I versus Phase II equilibrium?[J]. Energy Economics, 2012, 34(1): 327-334.

胡志瑋. 考慮狀態轉移的中國碳市場與股票市場間波動溢出效應研究[D].合肥: 合肥工業大學,2018.

王超,楊寶臣.碳市場對商品、金融市場的溢出效應分析[J].南開學報(哲學社會科學版),2021(5):110-122.

趙明明. 綠色債券、低碳產業股票和碳排放權市場聯動分析[D].蘭州: 蘭州大學,2021.

Ljung G M, Box G E P. On a measure of lack of fit in time series models[J]. Biometrika, 1978, 65(2): 297-303.