上市公司的ESG評級會影響分析師盈余預測嗎?

【摘 要】基于商道融綠2015年公布上市公司ESG評級事件的準自然實驗,論文以2012-2022年A股上市公司為樣本,利用多期雙重差分模型,研究了上市公司ESG評級對分析師盈余預測的影響。結果發現:上市公司披露ESG評級顯著促進了分析師盈余預測質量的提升,尤其在財務透明度相對較低的企業中,這一正面效應更為顯著。經過一系列嚴謹的穩健性檢驗后,研究結論仍然成立。論文豐富了ESG評級經濟后果的相關文獻,還拓寬了分析師預測行為影響因素的研究邊界,也為上市公司優化ESG表現及分析師有效利用ESG評級信息提供了實踐指導與策略建議。

【關鍵詞】ESG評級;分析師盈余預測;信息質量;財務透明度

【中圖分類號】F275;F832.5 【文獻標志碼】A 【文章編號】1673-1069(2024)08-0054-04

1 引言

ESG是聚焦環境、社會和公司治理責任三位一體的新投資理念,是驅動經濟邁向高質量發展階段,踐行新發展理念的基石,亦是踐行可持續發展戰略的核心策略之一,正逐步演變為外部投資者在策略規劃中不可或缺的評估要素。黨的二十大報告深刻闡明了加速綠色轉型的必要性,倡導經濟社會發展的綠色化、低碳化路徑,旨在達成更高質量的發展目標。在此背景下,ESG理念的社會認同度顯著提升,同時,國內外評級機構相繼構建ESG評級體系,旨在全面衡量企業的可持續發展潛力與表現,有效豐富了市場信息的維度,為投資者及利益相關方提供了更為詳盡且有益的企業綜合評價視角。

分析師作為資本市場中的重要的信息中介,通過各種渠道獲取信息,并利用自身專業知識和職業判斷作出分析與評價,其盈余預測對眾多機構投資者的投資決策產生重要影響。企業的ESG評級,作為一項關鍵的非財務評價指標,深刻揭示了企業在環境可持續性、社會責任履行及公司治理結構上的綜合表現,有效填補了傳統財務評估體系的空白。那么企業的ESG評級是否會影響分析師盈利預測準確度呢?本文對此展開研究發現:上市公司披露ESG評級顯著促進了分析師盈余預測質量的提升。

2 理論分析與研究假設

2.1 ESG評級與分析師盈余預測質量

資本市場作為一個受綜合影響的龐大系統,其信息既復雜又龐大,分析師在其中充當有效識別和利用這些信息的“信息處理器”,因此分析師為了完成盈余預測行為所獲取的信息數量和質量至關重要。上市公司的公開信息和私人非公開的信息為分析師發布企業的相關研究報告提供了必要的基礎,其中不僅包括財務信息,還包括非財務信息。張秀敏等[1]利用RKS社會責任評級數據進行實證發現,環境信息披露能有效提高分析師預測準確度。此外,ESG評級這一重要的非財務指標,能夠為分析師的盈利預測行為提供重要的信息支撐。評級機構通過專業的團隊對企業發布的信息經過整理和客觀的分析得到評級結論,投資者直觀了解企業在評分各項綜合表現如何。所以企業會將ESG評級和可持續發展理念系統地融入長期戰略規劃中,避免短視行為的發生。當企業信息披露的內容和質量更高,對于公司的未來發展闡述更清晰時,可以直接提高分析師盈余預測的準確性并降低預測的分歧度,同時能通過引發更多分析師預測來進一步優化企業信息透明度和治理情況,形成良性循環。Lang and Lundholm[2]發現,如果在利潤預測中考慮到社會責任信息,那么分析師的利潤預測的準確性就會提高。當企業向公開市場披露的信息增多時其企業的信息透明化程度得到改善,減少內部和外部分析師以及社會利益相關者之間的信息差異,以便分析師修正自己的預測結果得到更準確的數字。因此提供ESG評級后,分析師的預測準確度應當有所提高。李丹和賈寧[3]的研究結果證實,高質量的利潤信息實際上可以反映公司的運營和財務狀況,從而降低分析師預測的難度,減少分析師預測環境的復雜性以及分析師由于分析師個人對公司的不同理解導致的預測分歧。

因此,本文提出假設H1:

H1:上市公司的ESG評級公布后,分析師盈余預測質量顯著提高。

2.2 財務透明度、ESG評級與分析師盈余預測質量

Hope[4]和白曉宇[5]均探討了涵蓋財務透明度與非財務透明度層面在內的信息披露程度如何影響分析師的盈余預測。若將視角轉向ESG這類非財務信息,并假設其能在一定程度上作用于分析師的盈余預測準確性,那么在分析師盈余預測過程中,財務信息質量下降,ESG信息與分析師盈余預測的關系又如何呢?孔莉和劉同州[6]、高曉銳[7]以及陳湘和朱麗波[8]均指出,無論是財務還是非財務信息的透明度,都會對分析師的盈余預測產生影響。考慮到ESG信息等非財務信息,如ESG評級,可能會在分析師進行盈余預測時起到一定的作用,本研究進一步探討在財務信息質量不佳的情況下,ESG評級如何影響分析師的盈余預測。

企業的會計信息主要包括財務信息,這類信息通過量化經濟活動,有效地向各類信息使用者展示了企業的經濟狀況。財務信息的歷史性特點主要針對投資者和債權人。與此相對,ESG信息不僅針對這些傳統利益相關者,還關注員工、供應商、經銷商等社會各方,強調對未來的預測及其決策有用性。

當企業的財務透明度較低,導致可用于盈余預測的財務信息質量下降時,證券分析師可能減少對這些信息的依賴。由于獲取私有信息的成本較高,分析師可能更傾向于使用具有決策有用性的ESG信息,從而評估公司的未來業績,減少預測的不確定性。在財務信息質量較低的情況下,證券分析師在進行盈余預測時也更可能給予ESG信息更多的重視,進而提高對企業未來業績的評估質量,使得分析師之間的預測結果趨于一致。基于此,本研究提出假設H2:

H2:在其他條件一定的前提下,上市公司ESG評級與分析師盈余預測質量的正相關關系在財務透明度低的企業中更加顯著。

3 研究設計

3.1 樣本選取和數據來源

本文以2012-2022年A股上市公司為樣本,并進行了如下數據處理篩選:①剔除數據不全的上市公司;②剔除金融行業的公司樣本;③剔除研究期間ST、*ST的樣本公司;④剔除研究期間發生過IPO、配股、增發、并購等非經常性經營活動的樣本企業。數據全部來自于國泰安CSMAR數據庫。共收集到9 777個樣本,剔除掉金融行業樣本738個,ST、*ST以及發生非經常性經營活動樣本955個,剔除數據不全樣本6 668個,篩選出符合條件的上市公司177家共1 416個樣本量,本文對所有連續變量在1%和99%水平上進行縮尾處理。ESG評級數據來自于WIND數據庫,其他數據均來自于CSMAR數據庫。

3.2 變量定義

變量定義如表1所示。

第一,被解釋變量:分析師盈余預測準確度。本文選擇FERROR和DISPERSON分別為分析師盈余預測誤差和預測分歧度,作為分析師盈余預測準確性的衡量。考慮到量綱問題,將被解釋變量擴大100倍。具體模型如下:

FERRORt+1=×100 (1)

DISPERSONt+1=×100 (2)

模型(1)和模型(2)中,ACTUAL_EPS表示實際的每股收益,FORECASTED_EPS表示分析師預測的每股收益,PRICE表示年初開盤價。分析師盈余預測的時間跨度越大,其預測誤差越大,因此,本文只選擇當年及前一年年報披露后這一時間跨度內的分析師預測值。mean表示分析師當年預測值的均值,STD表示分析師當年預測值的標準差。FERROR取值越小,代表分析師盈余預測誤差越小,DISPERSON取值越小,代表分析師盈余預測分歧度越低。

第二,解釋變量:ESG評級(IFESG)。解釋變量為商道融綠是否對公司發布ESG評級(IFESG)。參考借鑒曉芳等[9]的研究,對企業ESG評級被公布的時點構建了多期DID的虛擬變量,若商道融綠在當期公布了企業的ESG評級,則該企業當期及以后期間的取值為1,否則取值為0。

第三,調節變量:財務信息透明度OPAQUE變量。參考證監會公司信息透明度指數,A級為0,B級為1,C級為2,D級為3,OPAQUE數值越大,表明該企業當年財務信息透明度越差。

第四,控制變量。選擇跟蹤分析師數量NUM、企業規模SIZE、股權集中度LHR、杠桿率LEV、回報率ROA和盈余波動性VOL等作為控制變量。同時,還對年份和行業進行了控制。

3.3 模型構建

考慮到不同公司被商道融綠首次發布ESG評級的時間存在差異,本文參照王雄元等[10]、周開國等[11]的研究,構建多時點雙重差分模型來檢驗ESG評級對分析師盈余預測質量的影響:

FERRORt+1=?琢0+?琢1IFESGt+?琢2NUMt+?琢3SIZEt+?琢4LHRt+?琢5LEVt+?琢6ROAt+?琢7VOLt+∑YEAR+∑INDUSTRY+εit (3)

DISPERSONt+1=?琢0+?琢1IFESGt+?琢2NUMt+?琢3SIZEt+?琢4LHRt+?琢5LEVt+?琢6ROAt+?琢7VOLt+∑YEAR+∑INDUSTRY+εit (4)

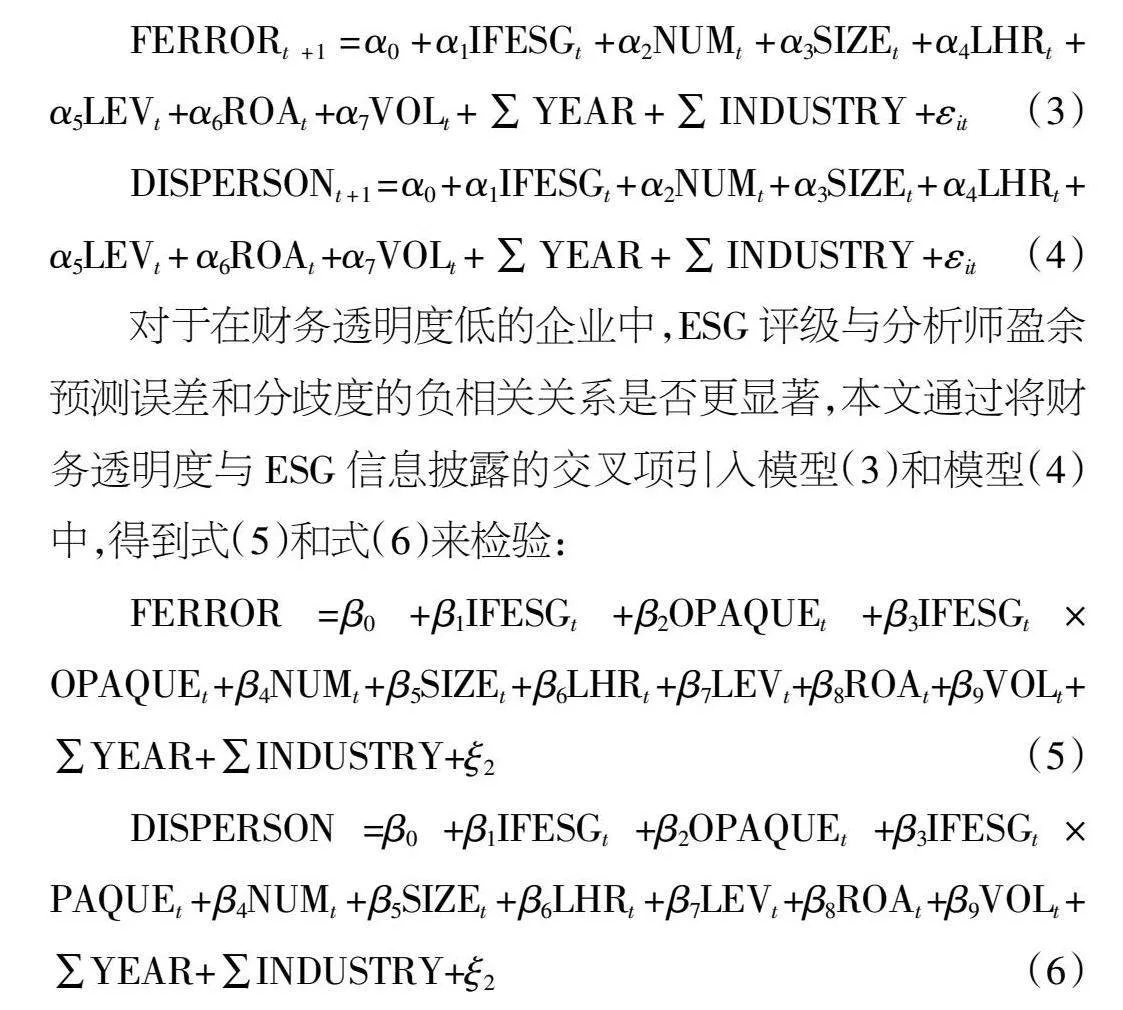

對于在財務透明度低的企業中,ESG評級與分析師盈余預測誤差和分歧度的負相關關系是否更顯著,本文通過將財務透明度與ESG信息披露的交叉項引入模型(3)和模型(4)中,得到式(5)和式(6)來檢驗:

FERROR=?茁0+?茁1IFESGt+?茁2OPAQUEt+?茁3IFESGt×OPAQUEt+?茁4NUMt+?茁5SIZEt+?茁6LHRt+?茁7LEVt+?茁8ROAt+?茁9VOLt+∑YEAR+∑INDUSTRY+ξ2 (5)

DISPERSON=?茁0+?茁1IFESGt+?茁2OPAQUEt+?茁3IFESGt×

PAQUEt+?茁4NUMt+?茁5SIZEt+?茁6LHRt+?茁7LEVt+?茁8ROAt+?茁9VOLt+

∑YEAR+∑INDUSTRY+ξ2 (6)

4 實證檢驗與分析

4.1 描述性統計分析

表2是本文所有變量的描述性統計,分析師預測誤差均值為1.116,最大最小值分別為7.378和0.013;分析師預測分歧度平均值為0.927,最大值為5.025,最小值為0.065,可見對于不同特征的上市公司分析師的盈利預測差距較大、預測質量參差不齊。第一大股東持股比例平均值為35.70%,最大最小值分別為75.52%和10.54%,說明我國資本市場上不同企業的股權結構和股權集中度情況存在較大差異。企業的信息透明度平均得分為0.593,由于A評級被賦值為0分,可以看出我國企業整體的信息透明度評級較高,信息披露質量優異。其他控制變量的描述性統計均值分布較為合理。

4.2 相關性分析

在相關性分析中,分析師預測偏差和預測分歧度呈顯著相關,表明分析師的預測偏差和分歧度可能受到同種因素影響從而呈現出相關變動。同時被解釋變量FERROR與DISPERSON和是否ESG評級事件呈顯著相關性,在一定程度上驗證了假設H1。此外,分析師預測質量也和分析師跟蹤人數、企業總資產回報率、企業規模、第一大股東持股比例、資產負債率、信息披露質量、盈余波動性呈顯著相關,與文獻結論相符,本文控制變量設定具有合理性。

4.3 回歸分析

4.3.1 ESG評級與分析師盈余預測

表3是關于ESG評級與分析師盈余預測質量的多元線性回歸結果。可以看出,按照模型(3)的設定,分析師預測偏差度和分歧度與是否有ESG評級分別在5%和1%水平下顯著負相關,即有ESG評級后,分析師預測偏差度和分歧度顯著下降,下降幅度為27.6%和29.6%。這表明,有ESG評級事件后,分析師的預測偏差和預測分歧都顯著減少,ESG評級事件對分析師預測質量的提升有顯著作用。分析原因可能是ESG評級事件引發了更多的分析師對其進行關注,使得企業信息環境得到進一步優化,提高了分析師的信息獲取質量,同時ESG評級降低了企業的信息不對稱風險和經營風險,給分析師預測帶來了財務信息外的增益信息量,有助于分析師預測準確性的提高。

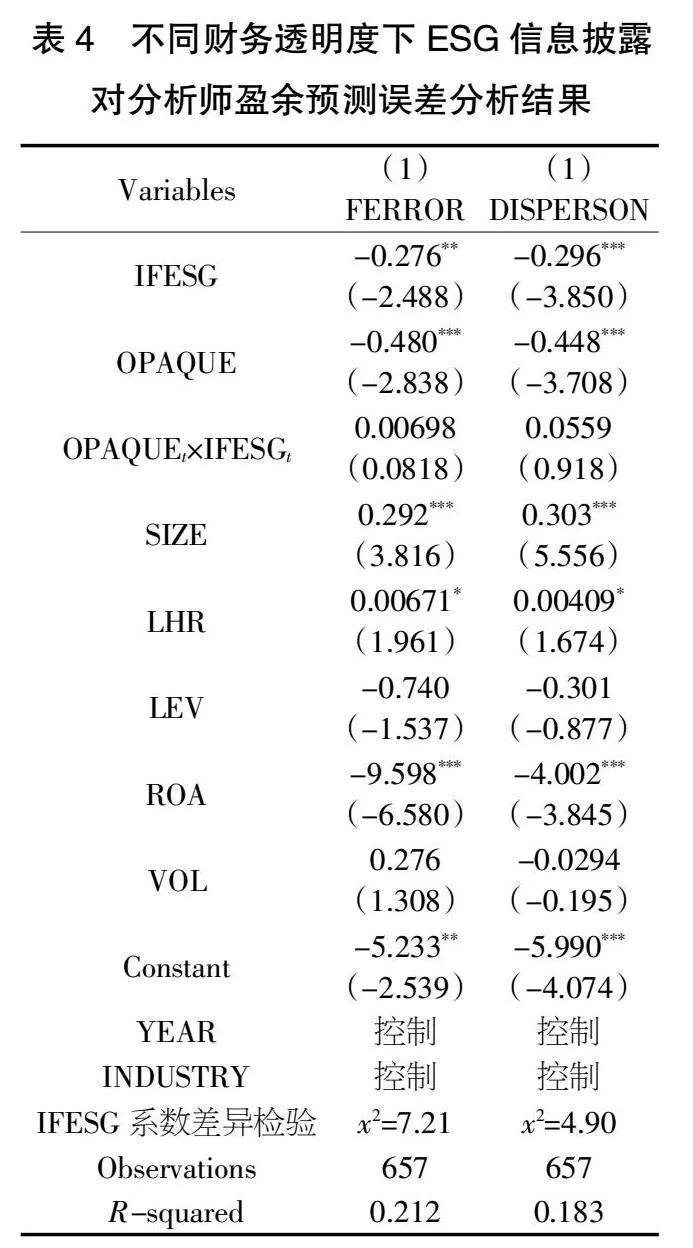

4.3.2 財務透明度對ESG評級與分析師盈余預測關系的影響

大量的前期文獻表明,公司財務透明度是影響企業信息披露質量的重要因素。本文選取當年公司信息透明度,參考證監會公司信息透明度指數進行衡量。為驗證不同財務透明度下ESG信息披露對分析師盈余預測誤差的影響,論文加入了ESG信息披露與財務透明度的交叉項IFESGt×OPAQUEt,從這一角度出發研究財務透明度的調節作用。具體做法上,本文進一步分析不同財務透明度下,ESG信息披露對于分析師預測誤差的影響,參考模型(5)和模型(6)進行實證分析,檢驗結果和分析如下:

分析進一步檢驗實證結果。通過表4可以看出,模型多數回歸結果顯著,模型擬合優度為21.2%,顯示模型的解釋變量和控制變量能較好地解釋分析師預測誤差的變化,模型設置具有合理性,實證檢驗結果具有可信度。在不同財務透明度下,分析師預測誤差與ESG信息披露呈1%水平上更顯著,系數為-0.480,假設H2成立。

5 穩健性檢驗

為進一步增強經驗數據分析結論的可靠性與說服力,本文采取了3種方法來進行穩健性檢驗,以確保研究結果的穩健與有效。

5.1 傾向得分匹配法

進行傾向得分匹配后的數據仍然表明ESG評級的公布能夠提高分析師預測的準確度,即說明ESG評級的公布對分析師預測偏差和分歧的削減并非受公司固有特征的影響,印證了本文主回歸檢驗的穩定性。

5.2 安慰劑檢驗

選擇重新設定ESG評級變量,將差分時點修改為提前兩年,即假設ESG評級提前兩年就已經公布,引入IFESG_AWJ變量進行安慰劑檢驗,再次檢驗ESG評級對分析師預測的真實影響。發現在ESG評級提前兩年公布的假設下,ESG評級的公布并沒有有效地提供分析師預測的準確性,結果與預期一致。說明ESG評級的公布確實有效地降低了分析師的預測偏差度和分歧度,對分析師的預測準確度有提高效果,而非受其他不可觀測因素的影響。

5.3 自變量替代法

重新構造了虛擬變量ESG,具體表示為:若商道融綠當年披露了該公司的ESG評級,則取值為1,反之為0。在重新構造的ESG變量的回歸結果中,ESG評級關于分析師預測偏差的系數為-0.196,在10%水平上顯著負相關,ESG評級事件關于分析師預測分歧度的系數為-0.313,在1%水平上顯著負相關,結果仍與主回歸假設一致,印證了本文主回歸檢驗的穩定性。

6 結論及啟示

6.1 研究結論

本文以我國上市公司2012-2022年的數據,研究了ESG評級公布對分析師盈余預測質量的影響,研究結果發現:在ESG評級事件后,分析師的盈利預測質量顯著提高,表現為預測誤差和預測分歧度的顯著降低,表明ESG評級的公布確實提高了企業信息披露的質量。通過分析,原因大致有兩點:一是ESG評級事件引發了更多的分析師對其進行關注,使得企業信息環境得到進一步優化,提高了分析師的信息獲取質量;二是ESG評級降低了企業的信息不對稱風險和經營風險,給分析師預測帶來了財務信息外的增益信息量,有助于分析師預測準確性的提高。在控制了相關因素后,我們發現,上市公司ESG評級與分析師盈余預測質量的正相關關系在財務透明度低的企業中更加顯著。

6.2 研究啟示

第一,監管部門應加強對上市企業信息披露的真實性和規范性。盡快完善ESG評級標準和披露政策,進一步規范政策和監管要求。細化ESG報告披露要求。第二,企業應當加強自身內部管理和控制,努力提高企業的ESG水平,及時、有效地對企業的ESG信息進行披露,提高企業自身在利益相關者心目中的誠信和道德水平。第三,加強投資者信息搜集和分析等投資能力。對于投資者來說,應當著重關注企業ESG等非財務信息的信息含量。我國當前ESG屬于初步發展階段,更多的投資者只關注短期的投資而忽略了企業的長期可持續發展,這一點應當引起投資者的關注。

【參考文獻】

【1】張秀敏,汪瑾,黨躍偉.環境信息披露會影響分析師盈余預測嗎?[J].管理現代化,2017,37(01):53-56.

【2】Lang M H, Lundholm R J.Corporate Disclosure Policy and Analyst Behavior[J].The Accounting Review,1996,71(4):467-492.

【3】李丹,賈寧.盈余質量、制度環境與分析師預測[J].中國會計評論,2009,7(04):351-370.

【4】Hope O.Disclosure Practices, Enforcement of Accounting Standards, and Analysts' Forecast Accuracy: An International Study[J].Journal of Accounting Research,2003,41(2):235-272.

【5】白曉宇.上市公司信息披露政策對分析師預測的多重影響研究[J].金融研究,2009,346(04):92-112.

【6】孔莉,劉同州.ESG評級分歧會影響盈余信息含量嗎[J].財會月刊,2024,45(09):69-75.

【7】高曉銳.ESG責任觀念、企業盈余管理行為與分析師盈余預測質量[J].中國集體經濟,2024(08):74-77.

【8】陳湘,朱麗波.信息披露質量對房地產企業盈余預測的影響[J].稅務與經濟,2022(04):100-105.

【9】曉芳,蘭鳳云,施雯,等.上市公司的ESG評級會影響審計收費嗎?——基于ESG評級事件的準自然實驗[J].審計研究,2021(03):41-50.

【10】王雄元,彭旋.穩定客戶提高了分析師對企業盈余預測的準確性嗎?[J].金融研究,2016,431(05):156-172.

【11】周開國,應千偉,陳曉嫻.媒體關注度、分析師關注度與盈余預測準確度[J].金融研究,2014(02):139-152.