REITs 的法律結(jié)構(gòu)與稅收安排的國際比較

金融機(jī)構(gòu)的利潤和金融產(chǎn)品的收益需要繳納稅收,金融機(jī)構(gòu)或金融產(chǎn)品的發(fā)起人往往通過選擇注冊地、設(shè)計(jì)金融產(chǎn)品的“避稅結(jié)構(gòu)”來規(guī)避稅收或合理避稅。一國的法律和稅收制度就成為影響金融產(chǎn)品創(chuàng)新和演進(jìn)的重要因素,本文將對全球REITs的法律結(jié)構(gòu)和稅收安排及其變遷進(jìn)行研究,并從REITs制度變遷的特點(diǎn),探討中國REITs法律結(jié)構(gòu)和稅收制度完善的途徑。

集合投資機(jī)構(gòu)(CII)的法律結(jié)構(gòu)與稅收安排

諾斯指出制度是影響經(jīng)濟(jì)績效的重要因素。高效率的制度供給,可以促進(jìn)經(jīng)濟(jì)績效的改善。諾斯的制度變遷理論還指出,市場需求等外界環(huán)境的變化,使創(chuàng)新主體可以通過制度創(chuàng)新實(shí)現(xiàn)收益,從而促使它們創(chuàng)新制度,成為制度的供給者。創(chuàng)新者的制度設(shè)計(jì)會權(quán)衡制度變遷的成本和收益,只有在預(yù)期收益大于預(yù)期成本的情形下,創(chuàng)新者才會去推動制度的變遷。稅收和政府的監(jiān)管,會給市場主體帶來成本。經(jīng)濟(jì)學(xué)家把“創(chuàng)建、維持、使用、修改制度和調(diào)整組織的相關(guān)成本”也視為一類交易成本。市場主體便以激勵創(chuàng)新制度和組織方式、法律結(jié)構(gòu)去規(guī)避稅收和監(jiān)管,以降低成本和提高收益。金融組織和金融產(chǎn)品的創(chuàng)新,除了為對沖風(fēng)險(xiǎn)、規(guī)避監(jiān)管之外,還有一個重要的目的就是規(guī)避稅收,通過金融合同的分拆、合成等實(shí)現(xiàn)的金融創(chuàng)新,也都往往涉及稅收問題。

集合投資性金融產(chǎn)品,具有兩個重要屬性:第一是集合性,即將分散的資金集合起來以達(dá)到一定的規(guī)模,以實(shí)現(xiàn)管理的規(guī)模經(jīng)濟(jì)效益;第二是專業(yè)性,即由專業(yè)的投資管理機(jī)構(gòu)按照約定的投資策略進(jìn)行管理。集合投資性金融產(chǎn)品的法律結(jié)構(gòu)在世界各國都不同,在2005年經(jīng)合組織發(fā)布的《集合投資計(jì)劃治理白皮書》中將其稱為集合投資計(jì)劃。2008年,經(jīng)合組織將又拓展了定義,引入了“集合投資機(jī)構(gòu)”(Collective Investment Institution,CII)的概念。CII是指,“以投資公司或者投資信托,或者沒有組成公司的實(shí)體(例如共同基金或單位信托),通過發(fā)行股份/份額從投資者籌集資金,并投資于金融資產(chǎn)(主要是可交易的證券或者銀行存款)和/或非金融資產(chǎn)”。與《白皮書》相比,CII的這一定義更加寬泛。CII無論采取公司型、信托型或者其他的法律結(jié)構(gòu),只要它們以集合投資載體(collective investmentv e h i c l e ) 從事集合性投資活動( c o l l e c t i v einvestment undertaking)就可納入CII的范疇。CII既可以投資上市交易的證券類資產(chǎn)(以下簡稱“證券類CII),也可以投資不動產(chǎn)等其他類型的資產(chǎn)。

R E I Ts是投資于不動產(chǎn)的CII。以歐盟為例,1985年發(fā)布的投資于證券類資產(chǎn)的CI I的規(guī)則——《可轉(zhuǎn)讓證券集合投資計(jì)劃指令》(Undertaking forCollective Investment in Transferable SecuritiesDirective,以下簡稱《UCITS指引》),也成為歐盟很多國家引入REITs的基本法律制度,即以UCITS的法律實(shí)體建立投資于不動產(chǎn)的“另類UCITS”——REIT,享有與UCITS相同的稅收待遇。例如,英國在UCITS法律框架下建立的REITs,為“非UCITS零售計(jì)劃”(Non-UCITS Retail Schemes)。

證券類CII的法律結(jié)構(gòu)和稅收安排

全球的CII,起源于證券類CII。REITs是投資于不動產(chǎn)的CII,興起的時(shí)間晚于證券類CII,無論是法律結(jié)構(gòu)還是稅收安排,REITs都繼承了證券類CII的安排。在證券類CII首先獲得稅收中性地位后,政府也將稅收中性地位賦予了具有同樣屬性的REITs。研究REITs的法律結(jié)構(gòu)和稅收安排及其演進(jìn),也要從證券類CII的法律結(jié)構(gòu)和稅收制度開始。

證券類CII最早起源于英國。1868年,英國成立了全球第一只CII,即外國及殖民地政府信托(theForeign and Colonial Government Trust,簡稱FCGT)。FCGT以信托作為集合投資的法律實(shí)體,公開向社會公眾發(fā)售信托份額,分散地投資于風(fēng)險(xiǎn)相對較高的高收益外國證券。1879年,F(xiàn)CGT的信托法律結(jié)構(gòu)受到了法律界的質(zhì)疑,轉(zhuǎn)換為了股份有限公司。FCGT采用了外部管理的模式,由五個受托人管理投資組合,還聘請了托管人、精算師等監(jiān)督FCGT的運(yùn)作。

19世紀(jì)90年代,證券類CII傳入美國。1893年,建立了第一只封閉式基金——波士頓個人資產(chǎn)信托基金,1924年又建立了全球第一只開放式基金——馬薩諸塞投資者信托基金。在20世紀(jì)20年代的美國股票市場大繁榮中,共同基金也獲得了很大的發(fā)展。在這一時(shí)期,美國的聯(lián)邦稅收制度也在建立和完善。1913年,美國憲法第16條修正案生效,聯(lián)邦開始將自然人和公司法人作為應(yīng)稅主體,征收個人和公司所得稅。當(dāng)時(shí),信托作為非應(yīng)稅主體,則成為CII規(guī)避稅收所選擇的法律結(jié)構(gòu)。1924年,美國最高法院做出了積極經(jīng)營業(yè)務(wù)的信托應(yīng)當(dāng)和公司一樣繳納所得稅的判決,以信托法律結(jié)構(gòu)作為CII的法律結(jié)構(gòu)受到了很大影響。

1929年的股市崩潰中,共同基金深受挫敗。為了重塑市場信心,業(yè)界開始游說美國國會為共同基金立法和明確稅收制度。道富投資公司和馬薩諸塞投資者信托兩家機(jī)構(gòu)提出,為避免大蕭條的重演,需要對共同基金的稅收制度做出調(diào)整。1936年,美國國會通過的《1936年稅收法》(Revenue Act of 1936)雖然沒有直接回應(yīng)業(yè)界呼吁,但也給予了被動管理的共同投資公司一定的特殊稅收待遇。

1940年,美國國會通過《1940年投資公司法》(Investment Company Act of 1940,以下簡稱《投資公司法》)。根據(jù)該法,投資公司是發(fā)行面額憑證并將集合起來的資金從事以投資和交易證券為主要業(yè)務(wù)的發(fā)行人。盡管名稱為投資公司,但是其可以采取公司、信托和合伙等作為法律實(shí)體。投資公司將每年的90%的凈投資收入分配給股東,則其分配的收入就可從公司應(yīng)納稅收入中扣除,投資公司因此成為了“稅收中性”的集合性投資管道。《投資公司法》規(guī)定,若要享有這樣的稅收待遇,則投資公司需要在美國證監(jiān)會(SEC)注冊成為受監(jiān)管的投資公司(Regulated Investment Companies,以下簡稱RIC),RIC需要在公司治理、披露、管理運(yùn)作方面遵守《投資公司法》和美國證監(jiān)會的規(guī)定,并接受美國證監(jiān)會的日常監(jiān)管。RIC由根據(jù)《1940年投資顧問法》在美國證監(jiān)會注冊的投資顧問管理,實(shí)現(xiàn)了外部管理。而這種外部管理、被動管理的模式,也在后來成為美國REITs立法時(shí)所選擇的模式。

《投資公司法》是全球第一部關(guān)于CII的立法。盡管全球稅收制度的基本原則是公司法人都是應(yīng)稅主體,但在《投資公司法》中確立的,采用外部管理和被動管理運(yùn)作的集合性投資實(shí)體,可以作為稅收“穿透管道”享有特殊稅收的制度安排。這一制度設(shè)計(jì),遵循了“實(shí)質(zhì)重于形式”的原則,投資公司作為匯集公眾資金進(jìn)行專業(yè)化管理的“載體”,如果對其征稅,持有投資公司的股份間接投資于公司股票或其他證券的投資者將面臨雙重征稅,公眾便不會選擇通過CII進(jìn)行投資。因此,只有CII的“載體”是“稅收穿透”的管道,它才有發(fā)展起來的可能性。目前,世界各國(地區(qū))的證券類CII,主要采取的是信托型和契約型的法律結(jié)構(gòu),也有少量采取公司型。例如,英國以信托型為主,德國則采取了契約型。1985年,歐盟的《UCITS指引》統(tǒng)一了歐盟的CII基本監(jiān)管制度,在歐盟任何國家注冊的UCITS便取得了“歐盟護(hù)照”,可以在歐盟各成員國銷售。為了取得競爭優(yōu)勢,歐盟一些國家也在稅收上給予更多優(yōu)惠,例如盧森堡和愛爾蘭,因其提供的稅收優(yōu)惠更多以及其他的制度和配套服務(wù)更完善,使得它們成為歐盟最重要的UCITS注冊地。

事實(shí)證明,投資公司等CII確實(shí)在20世紀(jì)后半葉發(fā)展成為全球最重要的金融機(jī)構(gòu),已經(jīng)成為股票、46a335967b46762718b64b1a0ccbf398222c71dced9a329e78c4134a8d8c45bd債券等金融產(chǎn)品最大的投資者,促使很多國家(地區(qū))的金融市場結(jié)構(gòu),從以銀行為主演變?yōu)橐允袌鰹橹鞯慕鹑谙到y(tǒng)。CII的發(fā)展,有效地促進(jìn)了儲蓄轉(zhuǎn)化為投資,更是促進(jìn)了股票市場的穩(wěn)定與發(fā)展。根據(jù)《2021年全球資產(chǎn)管理報(bào)告》,截至2020年末,全球CII管理的資產(chǎn)規(guī)模達(dá)到了103萬億美元,零售的投資組合的規(guī)模達(dá)到了42萬億美元。

REITs的法律結(jié)構(gòu)和稅收安排及其演進(jìn)

REITs是投資于不動產(chǎn)的CII。全球的REITs起源于美國,美國在REITs(以下簡稱“US-REIT”)的法律結(jié)構(gòu)和稅收制度方面進(jìn)行了探索,歐盟和其他國家(地區(qū))結(jié)合本國(地區(qū))法律與稅收安排,借鑒了美國的經(jīng)驗(yàn),建立起了本國(地區(qū))的REITs法律結(jié)構(gòu)和稅收安排。

US-REIT的法律結(jié)構(gòu)和稅收安排及其演變

公司型REITs稅收中性地位的確立

1880年,美國誕生了全球第一只REIT——馬薩諸塞州商業(yè)信托(Massachusetts Business Trust,以下簡稱MBT)。MBT之所以選擇信托的法律結(jié)構(gòu),一方面是因?yàn)轳R薩諸塞州的州法禁止公司擁有房地產(chǎn),另一方面是若通過公司投資于不動產(chǎn)會使投資者面臨雙重征稅。其他州也一樣,大都不允許公司投資不動產(chǎn),而以合伙制企業(yè)投資不動產(chǎn),投資者則要承擔(dān)無限責(zé)任,因此信托的法律結(jié)構(gòu)便被普遍采用。特別是在1913年美國憲法第16條修正案生效后,對個人和公司都要征收所得稅,而信托則可以豁免,使得信托型REITs的稅收優(yōu)勢得以凸顯。但是,根據(jù)1935年美國最高法院對“Morrissey v. Commissioner”訴訟案的判決,所有的商事信托都要按照公司稅的稅率繳納所得稅,使得信托型REITs不能再作為稅收中性的管道,REITs市場因此受到極大打擊。

1940年《投資公司法》頒布后,REITs業(yè)界開始積極游說國會,要求為投資于不動產(chǎn)的CII提供與投資公司相同的稅收待遇。1956年,國會首次通過了《房地產(chǎn)投資信托基金法》,但被艾森豪威爾總統(tǒng)否決,理由是RIC的投資標(biāo)的是公司發(fā)行的證券,如果對RIC征稅,而RIC所投資的公司也已經(jīng)繳納過所得稅,這就形成了對RIC、RIC所投資的公司和RIC投資者的三重征稅。REITs則不同,它直接經(jīng)營不動產(chǎn),如果對REITs免稅,將導(dǎo)致稅收流失,也會給其他的不動產(chǎn)經(jīng)營公司提供逃稅的便利。

1960年,美國國會再次審議了美國眾議院籌款委員會起草的REITs法案,委員會指出,《投資公司法》賦予RIC的稅收中性待遇,可以使小投資者享受專業(yè)化投資管理和規(guī)模效益帶來的利益,也應(yīng)當(dāng)給REITs提供與RIC類似的稅收優(yōu)待。REITs法的頒布實(shí)施,可以給小投資者集合性地投資不動產(chǎn)的機(jī)會,REITs本質(zhì)上也是集合性投資機(jī)構(gòu),應(yīng)該讓小投資者也可以通過REITs投資于只有財(cái)力雄厚的大型金融機(jī)構(gòu)或富人才能投資的不動產(chǎn),同時(shí)REITs還可以為大型不動產(chǎn)開發(fā)項(xiàng)目提供資本,促進(jìn)不動產(chǎn)投資和提振經(jīng)濟(jì)。這一次,兩院通過了包含《不動產(chǎn)信托投資法》(Real Estate Investment Trust Act,以下簡稱《1960年REITs法》)在內(nèi)的《1960年雪茄消費(fèi)稅延期法案》。在當(dāng)時(shí)美國經(jīng)濟(jì)不景氣的情況下,艾森豪威爾總統(tǒng)簽署了《1960 REITs法》,并在1954版的《國內(nèi)稅收法典》修訂案中新增第856—858條列明了關(guān)于REITs稅收安排的條款,明確了“合格REITs”的“稅收中性”地位,REITs從此成為一般公眾投資者投資于商業(yè)地產(chǎn)等不動產(chǎn)的“投資管道”。

《1 9 6 0 年R E I T s 法》盡管在名稱中保留了“Trust”,但與RIC一樣,無論是采取公司、信托還是合伙的法律結(jié)構(gòu),要成為合格REITs,都只需要在美國稅務(wù)局(IRS)注冊即可。注冊的程序較為便捷,目前只需要在IRS的網(wǎng)站上填報(bào)"測試表"(check thebox)。“測試表”是《國內(nèi)稅收法》第 856 和 857節(jié)所規(guī)定REITs條件:一是分配測試,至少90%的應(yīng)稅收入作為股息支付給股東;二是資產(chǎn)測試,持有合格資產(chǎn)比例不低于75%,合格資產(chǎn)包括不動產(chǎn)、政府證券或現(xiàn)金;三是收入測試,90%的總收入必須來自合格資產(chǎn)。成為合格REITs之后,還需要持續(xù)滿足規(guī)定的條件,并向IRS填報(bào)相關(guān)信息。

《1960年REITs法》之后,美國還對REITs的稅收等制度進(jìn)行了修訂和調(diào)整。20世紀(jì)80年代里根政府期間,對稅收制度進(jìn)行了較大的調(diào)整。《1986年稅制改革法案》調(diào)整了個人、公司等在不動產(chǎn)投資收益方面的稅收,這些法律與此后推出的經(jīng)營損失結(jié)轉(zhuǎn)和折舊等稅收政策改革,都提升了REITs的優(yōu)勢。除此之外,法律還逐步擴(kuò)大了REITs的“合格資產(chǎn)”范圍。1960年,《不動產(chǎn)信托投資法》是為了支持不動產(chǎn)的發(fā)展,從1964年到2007年陸續(xù)批準(zhǔn)了通信塔(1964)、鐵路軌道(1969)、林地(2003)、輸電基礎(chǔ)設(shè)施和天然氣管道(2007)成為REITs可以投資的“合格”資產(chǎn)。

從外部管理模式向內(nèi)部管理模式的轉(zhuǎn)變

1940年,美國國會通過《投資公司法》使RIC獲得稅收中性地位,一個重要的考慮是,RIC是“外部管理”和“被動管理”的,RIC自身并不從事經(jīng)營活動,RIC只是一個“管道”,投資公司由獨(dú)立的投資顧問管理。1960年制定《REITs法》時(shí),幾乎完全套用了RIC的外部管理和被動管理的制度設(shè)計(jì)。《1960年REITs法》中關(guān)于REITs由“受托人和董事”管理的規(guī)定,被理解為“故意”在向封閉式的投資公司“靠攏”,即REITs需要由獨(dú)立的實(shí)體作為管理人管理REITs持有的不動產(chǎn),即實(shí)行外部管理模式。為了打消艾森豪威爾總統(tǒng)對于RIC和REITs間的差異的顧慮,籌款委員會強(qiáng)調(diào),只有被動的不動產(chǎn)投資收益才享受稅收優(yōu)待。這種與RIC在立法上的高度一致性,保證了REITs的被動管理的“導(dǎo)管”定位。REITs作為法律實(shí)體,只是持有不動產(chǎn),它通過協(xié)議聘請外部的管理公司經(jīng)營資產(chǎn)及標(biāo)的物業(yè)。外部管理人的職責(zé)是做并購和融資等決策,管理人與投資顧問一樣按照管理資產(chǎn)規(guī)模收取管理費(fèi)。

20世紀(jì)70年代以后,US-REIT這種被動型投資和外部管理的模式,受到學(xué)界和業(yè)界越來越多的質(zhì)疑,外部管理型的利益沖突較大、決策機(jī)制不靈活等影響了運(yùn)作績效。經(jīng)過十幾年的努力,在1986年的《稅制改革法案》中做出了調(diào)整,它允許REITs“可以直接選擇、雇用和補(bǔ)償為REITs提供與其不動產(chǎn)相關(guān)的個性化服務(wù),而不是雇用獨(dú)立合同服務(wù)商”。美國聯(lián)邦稅務(wù)局(IRS)以私信裁決的形式,允許REITs對其擁有的不動產(chǎn)擁有更大的管理控制權(quán),可以對資產(chǎn)進(jìn)行主動管理、掃除了REITs實(shí)行內(nèi)部管理的障礙。

US-REIT實(shí)現(xiàn)內(nèi)部管理,不僅緩解了利益沖突等問題,更使REITs向集約化經(jīng)營邁出了重要一步,從此美國的大量外部管理型REITs轉(zhuǎn)為了內(nèi)部管理型。美國對REITs的法律和政策調(diào)整的趨勢是明確的,使REITs從被動管uQIEy1kByZmpapp8sChoZw==理向主動管理、從外部管理向內(nèi)部管理轉(zhuǎn)變,REITs轉(zhuǎn)變得更像一般的經(jīng)營性公司。

對于US-REIT在此之后的蓬勃發(fā)展,一些學(xué)者認(rèn)為,內(nèi)部管理模式有助于降低其運(yùn)營成本和緩解利益沖突。Omokhomiona(2018)等采用Scopus方法,對管理結(jié)構(gòu)對 REITs 績效的影響的相關(guān)文獻(xiàn)進(jìn)行了分析,得出結(jié)論是內(nèi)部管理型REITs優(yōu)于外部管理型REITs。20世紀(jì)90年代之后,US-REIT的公司管理層還可以持有股權(quán),建立了與報(bào)酬相掛鉤的激勵機(jī)制,使得管理層與股東利益的相一致以及促進(jìn)效率和盈利能力的提高(McMahan,1994年)。這也進(jìn)一步促進(jìn)了REITs的專業(yè)化發(fā)展,投資于公寓、辦公樓、工業(yè)物業(yè)、購物中心、自儲物業(yè)、旅館和汽車旅館等不動產(chǎn)的REITs數(shù)量和規(guī)模顯著增長。進(jìn)入21世紀(jì),美國仍在持續(xù)地完善REITs的制度。2001年6月4日,美國國稅局發(fā)布了收入裁決(第2001-29號),重申REITs可以“積極”經(jīng)營。

其他國家(地區(qū))REITs的法律結(jié)構(gòu)與稅收安排及其演進(jìn)

1 9 6 9 年, 荷蘭以財(cái)政投資機(jī)構(gòu)機(jī)制引入了REITs,成為除美國之外第一個建立REITs的國家。FBI是按《荷蘭公司收入稅法》(Dutch CorporateIncome Tax)注冊的公司,盡管公司是應(yīng)稅主體,但FBI的實(shí)際稅率為0%。

20世紀(jì)70年代之后,REITs逐漸在全球普及。各國(地區(qū))都以US-REIT為藍(lán)本建立了自己的REITs制度(IOSCO,2008),在REITs的基本制度選擇和演變方面也與美國頗為相似。在法律結(jié)構(gòu)上,這些國家(地區(qū))也都選擇了本國(地區(qū))已經(jīng)建立的CII的法律結(jié)構(gòu)和稅收安排,即持有一定比例以上(通常為75%以上)的合格不動產(chǎn)、一定比例以上(通常為75%以上)的收入來源于合格不動產(chǎn)、將一定比例以上的凈收入(例如 90%)分配給持有人,這部分收入則就投資者層面而非REITs層面納稅。

早期的歐盟和亞洲部分國家(地區(qū)),絕大多數(shù)的證券類CII都采用了信托型或契約型的法律結(jié)構(gòu)。歐盟的證券類CII,即UCITS較為普遍的法律結(jié)構(gòu)有兩種,一是信托型,例如英國的單位信托(unit trust),二是契約型,例如德國的投資基金。在引入REITs制度時(shí),這些國家基本上都是在證券類CII的基礎(chǔ)上,通過修改CII的規(guī)則允許投資不動產(chǎn)并明確相關(guān)的稅收安排實(shí)現(xiàn)的。在北美的加拿大和拉美,都沿襲了CII的信托型或契約型結(jié)構(gòu),建立了REITs的法律結(jié)構(gòu)和稅收安排。1994年,加拿大以《收入稅收法》(IncomeT a x Act)的修改和參照證券類CII建立了信托型REITs。巴西以聯(lián)邦法律和監(jiān)管規(guī)則(Federal Law8.668/93, 之后修改為Federal Law 9.779/99,和監(jiān)管規(guī)則(ICVM)206/94 and 472/08)明確了REITs的法律結(jié)構(gòu)和稅收制度。2014年,智利以基金立法(Law No.20,712 on Administration of Funds and IndividualFunds)建立REITs制度。亞太和非洲也基本如此。1995年,澳大利亞以單位信托(Unit Trust) 的法律結(jié)構(gòu)和稅收安排引入REITs。2014年,印度以印度證監(jiān)會(Securities and Exchange Board of India)發(fā)布的《REITs規(guī)則》(Real Estate Investment TrustsRegulations)引入信托型REITs。1999年,新加坡以《集合投資計(jì)劃指引》及其附件6——“投資:資產(chǎn)基金”以及《收入稅法》(Income Tax Act)建立REITs制度。 2007年,印度尼西亞以資本市場和金融監(jiān)管局的規(guī)則建立了契約型REITs。

與美國《投資公司法》相同,世界各國(地區(qū))的證券類CII都采取了外部管理模式,即由獨(dú)立的資產(chǎn)管理人管理CII的投資。在引入REITs制度時(shí),也采取了外部管理的模式。在引入REITs時(shí),除了美國,其他的國家和地區(qū)所采取的信托型或契約型法律結(jié)構(gòu),無法直接引入內(nèi)部管理型REITs。與美國類似,在外部管理模式的問題日益暴露出來后,特別是在REITs可以投資的不動產(chǎn)類型擴(kuò)展到地產(chǎn)之外的基礎(chǔ)設(shè)施之后,外部管理模式越來越不適應(yīng)基礎(chǔ)設(shè)施的管理,一些國家(地區(qū))也開始引入公司型REITs并實(shí)行內(nèi)部管理模式。

2 1 世紀(jì)之后, 部分歐盟國家相繼引入了公司型REITs。2003年法國以《2003年金融法》(theFinance Actfor 2 0 03)和稅務(wù)局相關(guān)規(guī)則引入公司型的SIIC,2004年保加利亞以《特殊目的投資公司法》(Special Purpose Investment CompaniesAct,SPICA),2007年意大利以第296/2006法規(guī)(LawNo. 296/2006)等建立了SIIQ,2011年匈牙利以《不動產(chǎn)投資公司法》(Act on Real Estate InvestmentCompanies),2013年愛爾蘭以《2013金融法》(theFinance Act 2013 ),2019年波蘭以19./2019號法令(Decree-Law no. 19/2019 )引入公司型REITs。

亞太地區(qū)的日本、韓國則是直接引入了公司型R E ITs。2000年,日本頒布《投資信托和投資公司法》(In v e s t m e n t T r u s t s a n d I n v e s t m e n tCorporations Law),日本REIT(J-REIT)既可以是公司型,也可以是信托型 。2001年,韓國發(fā)布《不動產(chǎn)投資公司法》(Real Estate InvestmentC o m p a n y A c t , R E I C A)直接引入的是公司型REITs,K-REIT根據(jù)商法和REICA注冊為股份公司(a Chusik Hoesa)。新西蘭以1956年《受托法》(The Trustee Act 1956)、1993年《公司法》( Companies Act 1993)和2007年的《收入稅法》(Income Tax Act 2007)建立了公司型REITs和信托型的REITs。2006年,以色列以稅收制度修改(Sections 64A2–64A11 of the Israeli TaxOrdinance,‘ITO’) 引入公司型REITs。

這里,詳細(xì)講述一下英國和德國的改革。英國是世界上最早建立信托型CII的國家,也在UCITS的制度框架下建立了“另類UCITS”(non-UCITS retailschemes,NURs) ,它可以投資于流動性不高的房地產(chǎn)等“非可交易證券”,NURs可以向英國居民銷售,受金融監(jiān)管當(dāng)局的監(jiān)管。2006年,為提升UKREIT的吸引力,英國以《金融法案》(Finance Act2006)引入公司型的REIT(UK-REIT),并于2007年1月1日正式實(shí)施。目前,英國既保留了UCITS框架下的由行為監(jiān)管局監(jiān)管的NURS,也有直接在稅務(wù)機(jī)關(guān)注冊的REITs和PAIFs(Property AuthorisedI n v e s tme n t F u n d s ) 。U K -RE I T是封閉式公司(Closed-ended company),經(jīng)營合格不動產(chǎn)的公司,只需在轉(zhuǎn)換前向稅務(wù)海關(guān)總署(HM Revenue &Customs,HMRC)申報(bào),通過測試便可以成為《公司稅法》規(guī)定的REITs,符合規(guī)定的REITs公司的業(yè)務(wù)收入可不繳納公司稅,與其他在金融監(jiān)管部門注冊的CII享有相關(guān)的稅收政策。REITs須每年提交兩份納稅申報(bào)表、三套財(cái)務(wù)報(bào)表,以證明其持續(xù)滿足合格測試和條件。2007年1月1日,在《REITS法》頒布實(shí)施的當(dāng)天,就有9家知名的不動產(chǎn)公司轉(zhuǎn)換為REITs公司,并在倫敦交易所上市。2012年,英國還進(jìn)行了規(guī)則修改,廢除了不動產(chǎn)公司轉(zhuǎn)換為UK-REIT按不動產(chǎn)總市值 2%征收轉(zhuǎn)換費(fèi)的規(guī)定,降低了轉(zhuǎn)換為UKREIT的成本。上市的UK-REIT,則需要遵守招募說明書指引(Prospectus Directive)和英國上市規(guī)則(UK Listing Rules)的規(guī)定。這一系列的調(diào)整,促進(jìn)了UK-REIT投資者的多元化、現(xiàn)金管理的靈活性和稅收政策的簡單化。

德國是最典型的以契約法律結(jié)構(gòu)建立C I I 的國家,在經(jīng)過了三年的激烈討論之后,于2007年以《德國REIT上市股份公司法》(Act on German Real-Estate Stock Corporations with Listed Shares)引入了公司型REITs(G-REIT)。同時(shí)還修改了收入稅法(Income Tax Act)和投資稅法(InvestmentT a x A c t)等稅法制度,德國稅務(wù)當(dāng)局還發(fā)布了REITs商業(yè)登記(Commercial Register)的制度,符合條件的公司可以在商務(wù)注冊處(CommercialRegister)注冊成為G-REIT,注冊的當(dāng)年即可享有這一稅收待遇。在注冊之前,公司需要先在聯(lián)邦中央稅務(wù)辦公室(the Federal Central Tax Office)獲得“前REI T ” ( p r e - R E I T ) 資格。2 0 09年的德國《稅正修正案》(Tax Amendment Act 2009,Jahressteuergesetz 2009)和2011年的《基金轉(zhuǎn)換法》(the UCIT IV Transformation Act in 2011,OGAW IV Umsetzungsgesetz)進(jìn)一步修改了REITs投資者稅收等相關(guān)規(guī)定。上市的G-REIT則須遵守交易所的上市規(guī)則和披露規(guī)定。

21世紀(jì)以來,全球出現(xiàn)的REITs向公司型轉(zhuǎn)變的趨勢,也是“監(jiān)管競爭”的“產(chǎn)物”。在國際資本自由流動大背景之下,金融機(jī)構(gòu)和市場主體可以通過選擇注冊地來規(guī)避稅收或降低監(jiān)管成本。特別是歐盟,根據(jù)CII的“歐盟護(hù)照”制度,REITs在一個成員國注冊,即可以在其他成員國銷售。稅收成本是REITs發(fā)起人選擇注冊地的重要考量,許多歐盟國家紛紛推出REITs的優(yōu)惠稅收政策(Speckhahn,2017),一些國家甚至“被動”陷入了降低REITs稅收“逐底競爭”(Meisel,2004)。而稅收只是REITs運(yùn)作的“顯性成本”,外部管理模式所帶來的代理成本則是重要的“隱性成本”,在監(jiān)管成本的比較中選擇最低制度成本,也是促使歐盟很多國家引入公司型REIT的原因之一。英國REITs在公司化改革和稅收制度優(yōu)化之后取得相對較好的發(fā)展。目前,UK-REIT在全球REITs指數(shù)中的權(quán)重為5.27%,而德國僅占0.31%。

根據(jù)歐洲公共不動產(chǎn)投資協(xié)會(EPRA)對42個全球建立了REITs國家(地區(qū))的研究和統(tǒng)計(jì),有28個國家(地區(qū))建立了公司型REITs,這28個國家(地區(qū))在全球REITs投資指數(shù)中的權(quán)重總和為90.45%,這表明公司型REITs已經(jīng)成為全球最重要的REITs法律結(jié)構(gòu)。

中國的REITs試點(diǎn)及其法律結(jié)構(gòu)與稅收安排

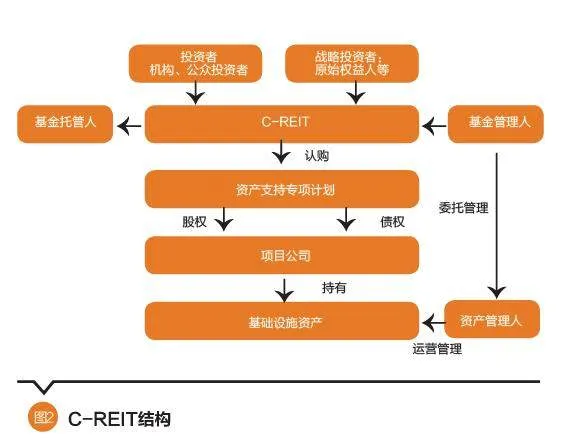

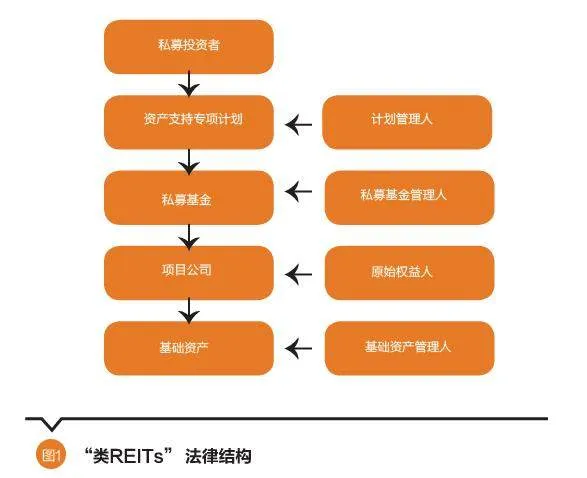

我國以2014年“中信啟航REITs”的設(shè)立開啟引入REITs制度的探索,這種被稱為“類REITs”的金融創(chuàng)新,以私募基金這一免稅的、“輕監(jiān)管”的法律結(jié)構(gòu)設(shè)立,采取了如下的法律結(jié)構(gòu)(圖1):第一層是項(xiàng)目公司。原始權(quán)益人將不動產(chǎn)等基礎(chǔ)資產(chǎn)注入項(xiàng)目公司,旨在規(guī)避直接轉(zhuǎn)讓不動產(chǎn)給SPV將涉及的增值稅及附加的土地增值稅、企業(yè)所得稅、契稅、印花稅等稅收;第二層是私募基金。私募基金以股東貸款等形式支付對價(jià),項(xiàng)目公司的經(jīng)營收益以“稅前還貸”支付給私募基金,以規(guī)避稅收;第三層是資產(chǎn)支持專項(xiàng)計(jì)劃(SPV)。SPV可以是信托型,也可以是契約型,可以規(guī)避所得稅。SPV是向合格投資者發(fā)行資產(chǎn)支持證券(ABS)法律實(shí)體,即CII,由它取得私募基金擁有項(xiàng)目公司的權(quán)益。證券公司、信托公司分別向其監(jiān)管部門備案,證監(jiān)會是“資管計(jì)劃”、銀保監(jiān)會是資產(chǎn)證券化等(2018年之前的銀監(jiān)會、保監(jiān)會監(jiān)管的資產(chǎn)證券化或資產(chǎn)支持證券)。

2020年4月,中國證監(jiān)會與國家發(fā)展改革委發(fā)布了《關(guān)于推進(jìn)基礎(chǔ)設(shè)施領(lǐng)域不動產(chǎn)投資信托基金(REITs)試點(diǎn)相關(guān)工作的通知》,8月,中國證監(jiān)會正式發(fā)布了《公開募集基礎(chǔ)設(shè)施證券投資基金指引(試行)》(簡稱《REITs指引》),C-REIT在證券投資基金法律框架下正式啟動。C-REIT在“類REITs”的架構(gòu)上加了一層SPV-證券投資基金21,即“資產(chǎn)支持證券(ABS)+證券投資基金”的模式(圖2)。《證券投資基金法》不允許證券投資基金直接投資基礎(chǔ)設(shè)施等不動產(chǎn),只能采取這種“復(fù)合結(jié)構(gòu)”“間接”投資不動產(chǎn),這就形成了四層架構(gòu),后來在實(shí)際操作中簡化為了三層結(jié)構(gòu)。

從表面上看,C-REIT與全球的以信托或契約為法律結(jié)構(gòu)的REITs類似。但是,C-REIT是在《證券投資基金法》和稅收制度沒有修改的情況下設(shè)計(jì)的,“CII+ABS”的三層架構(gòu)帶來了諸多問題:一是代理問題更加嚴(yán)重。C-REIT由從事證券投資的基金管理人發(fā)起和管理,而管理人缺乏基礎(chǔ)設(shè)施的專業(yè)管理能力,因此只能委托專業(yè)的管理基礎(chǔ)設(shè)施的管理人(以下稱“資產(chǎn)管理人”)管理。C-REIT的基礎(chǔ)資產(chǎn)是基礎(chǔ)設(shè)施,其估值和運(yùn)作的復(fù)雜程度都遠(yuǎn)遠(yuǎn)高于住宅和商業(yè)地產(chǎn)等不動產(chǎn)。C-REIT這種基金管理人+資產(chǎn)管理人的雙重管理模式,相比國際上的外部管理模式,其代理問題更加嚴(yán)重。外部管理的CII,本來就面臨相較于一般公司更嚴(yán)重的投資者與基金管理人之間的代理問題, C-REIT還面臨基金管理人與資產(chǎn)管理人之間的代理問題。在雙重代理模式下,對C-REIT的經(jīng)營績效具有重要影響的資產(chǎn)管理人,不受監(jiān)管機(jī)構(gòu)的監(jiān)管,基金管理人因信息問題和利益沖突,其監(jiān)督的有效性受到影響。而業(yè)績激勵、聲譽(yù)激勵等市場約束由于資產(chǎn)管理人并不是直接面對市場的運(yùn)營主體,幾乎不產(chǎn)生作用。二是利益沖突更加復(fù)雜。結(jié)構(gòu)復(fù)雜和雙重代理,是利益沖突的重要原因,而C-REIT的利益沖突還有另一個主體——原始權(quán)益人。通常情況下,原始權(quán)益人將資產(chǎn)出讓給REIT就已實(shí)現(xiàn)退出。而C-REIT要求原始權(quán)益人持有20%以上的基金份額,實(shí)踐中,有的C-REIT的原始權(quán)益人持有超過50%,原始權(quán)益人持有的基礎(chǔ)資產(chǎn)就可以在“出讓”給REITs之后仍然“不出表”,形成了一個基礎(chǔ)資產(chǎn)有“兩個所有者”。并且原始權(quán)益人的子公司擔(dān)任資產(chǎn)管理人,有的C-REIT的基金管理人和托管人都是原始權(quán)益人所控制的機(jī)構(gòu)。復(fù)雜的控制結(jié)構(gòu)和利益關(guān)系,使依照《證券投資基金法》建立的CII的治理結(jié)構(gòu)受到侵蝕,投資者利益保護(hù)的難度加大。

結(jié)論和建議

CII和REITs制度的產(chǎn)生和演變,是市場主體作為第一行動集團(tuán)和政府作為第二行動集團(tuán)共同推動的結(jié)果。第一步,作為“第一行動集團(tuán)”的金融機(jī)構(gòu)和人員,發(fā)現(xiàn)了市場存在集合性投資的需求;第二步,它們在19世紀(jì)末建立了CII和REITs的基本制度框架,以信托作為法律實(shí)體,匯集投資者的資金,以規(guī)避和降低稅收;第三步,對制度設(shè)計(jì)進(jìn)行評估、選擇和實(shí)施;第四步,它們推動第二行動集團(tuán)——立法機(jī)構(gòu)和稅收部門,建立正式的CII和REITs制度;第五步,在兩個集團(tuán)的共同努力下,建立了正式的CII和REITs的立法和稅收制度,標(biāo)志性的事件是美國通過《1940年投資公司法》和《1960年REITs法》。REITs法律結(jié)構(gòu)和稅收安排是“自下而上”的制度變遷和“自上而下”的制度變遷,或者說“誘致型制度變遷”和“強(qiáng)制性制度變遷”的共同結(jié)果。任何制度都不可能在一開始便是最優(yōu)的設(shè)計(jì),需要在實(shí)踐中不斷地優(yōu)化,而在一項(xiàng)制度已經(jīng)被立法確立下來之后,制度的優(yōu)化就必須在立法和相關(guān)政府部門的參與下才可能真正完成,REITs向內(nèi)部管理模式的過渡以及向公司型的過渡都需要立法和稅收部門的參與。

REITs是一種可以公開募集的、為投資者“穿透”地投資于不動產(chǎn)的金融產(chǎn)品。在初期,REITs在法律結(jié)構(gòu)和稅收安排上沿襲了證券類CII的做法,采用了外部、被動管理的模式。但是,REITs不同于證券類的CII,由外部管理模式帶來的利益沖突和代理問題,不僅影響運(yùn)作效率,還影響投資者利益保護(hù)。1986年美國稅務(wù)部門做出的調(diào)整,使內(nèi)部管理的REITs成為可能。歐盟各國多以信托和契約的法律結(jié)構(gòu)建立CII和REITs,也在21世紀(jì)之后通過立法和稅收制度的調(diào)整引入了公司型REITs。

C-REIT是在立法部門和稅務(wù)部門都沒有直接參與的情況下建立的,為實(shí)現(xiàn)稅收中性不得不通過建立復(fù)雜的法律結(jié)構(gòu)或“嵌套”的方式,其法律結(jié)構(gòu)復(fù)雜、利益沖突和代理問題更加突出。建議在立法部門、稅務(wù)部門和相關(guān)部門的參與下,系統(tǒng)推動REITs相關(guān)法律和稅收制度的修改,引入公司型REITs,從而簡化結(jié)構(gòu)、提高效率,有效保護(hù)投資者利益,充分發(fā)揮其在促進(jìn)儲蓄轉(zhuǎn)化為投資和擴(kuò)大基礎(chǔ)設(shè)施投資資金來源方面的作用。

(王嫻為清華大學(xué)國家金融研究院副院長、上市公司研究中心主任。責(zé)任編輯/周茗一)