論人力資本對稅收征收成本的影響——基于省際面板數據的實證研究

周克清,戴 鵬

(西南財經大學 財政稅務學院,四川 成都 610074)

一、引言

稅收收入是一個國家賴以生存和發展的物質基礎,有效而廉價地籌集稅收收入是各國財政管理的重要目標。亞當·斯密指出,征稅應當遵循“平等、確實、便利和最小征收費用”的原則[1],要求應盡可能地降低征稅成本;瓦格納在論述稅收行政原則時強調了“確實、便利、最少征收費用”[2],也提出了類似的思想。近現代經濟學家在斯密和瓦格納的基礎上做了進一步的研究,不斷探索有效的路徑以降低稅收征收成本。就我國的征稅成本來看,1993年征稅費用占稅收收入的比重為2%左右,1994年稅制改革和稅務機構分設后,征收成本有所上升,1994年我國稅收征收成本率為2.8%,1995年為3%左右,到1996年約為4.73%,目前我國的征稅成本率為5%~6%。[3]相反,發達國家的征收成本率一般不高于2%,低的如美國為 0.6%,日本為 0.8%,新加坡為 0.95%,澳大利亞為1.07%;高的如瑞典為1.5%,加拿大為1.6%,法國為 1.9%。[4]

在影響稅收征收成本的諸因素中,稅務干部的素質或人力資本是一個非常重要的因素。杜劍(2008)以稅務干部的教育年限代表人力資本,對征收成本進行的簡單回歸分析表明,稅務干部人力資本的提高能夠顯著地降低征收成本。[5]謝芬芳(2009)的研究表明,稅務干部素質是影響政府征稅成本的重要因素,我國稅務干部的素質水平近年來有較大幅度的提高,但與我國稅收征管的要求相比尚有一定的距離,因此她要求進一步提高稅務干部素質,優化稅務干部結構。[6]黃桂祥(2009)認為,優化我國稅收征收成本需要不斷加大人員素質和專業技能培訓的投入。[7]劉宛晨(2000)認為,稅務干部增加過快,整體素質不高是導致地稅系統征收成本偏高的重要原因。[8]錢淑萍(2000)認為,我國稅務人員素質偏低是導致稅收行政效率低下的重要原因,需要通過提高稅務人員素質降低稅收征收成本。[9]

盡管學界就稅務干部的人力資本對征稅成本的影響方面已經進行了相關的研究,但令人遺憾的是,除少數成果通過計量模型進行了實證分析外,大部分成果基本上是從理論上進行演繹,缺乏有說服力的證據。更為重要的是,學界僅注意到人力資本對于提高征稅效率和降低征稅成本的作用,而忽視了人力資本的提高也可能增加征稅成本。為此,本文將以理論分析為基礎,利用省際面板數據(panel data),就人力資本對征稅成本的影響進行實證分析,以深化本命題的研究。

二、理論分析與研究假設

(一)理論分析

關于人力資本,舒爾茨認為,它是凝聚在勞動者身上的知識、技能及其所表現出來的能力。[10]他進一步指出,人力資本的作用大于物質資本的作用。貝克爾認為,人力資本投資有助于提高未來的貨幣和物質收入,人力資本決定了生產效率的變化。[11]

通常,稅務干部的人力資本對征稅成本的影響通過兩個方面體現出來:第一,稅務干部人力資本越高,征稅效率越高,則征收費用會有所降低。這是因為,稅務干部人力資本的增加將有助于其更為正確和有效地理解和執行稅收法律法規,降低征稅過程中的不確定性。第二,稅務干部人力資本越高,其對工資水平的要求亦較高,從而帶動人員費用的增加。學界一般認為,人力資本的增加將降低征稅成本,從而忽視了人力資本的增加將引致人員費用的提高。實際上,人力資本的增加既可能降低征稅成本,也可能增加征稅成本,二者之中居于主導地位的因素決定了征稅成本的變動趨勢。

近年來,我國從高等院校選拔了大量本科以上畢業生進入稅務隊伍,并鼓勵稅務干部在職攻讀學位,部分低學歷人員被淘汰或退休,從而提高了整個稅務隊伍的學歷水平或人力資本。通過整理《中國稅務年鑒》的數據,我們發現,我國稅務隊伍的平均教育年限從1996年的12.56年上升為2006年的14.27年,提高了1.71年。同時,各地征收成本的絕對額呈快速上升趨勢,而征收成本率從總體上看呈下降趨勢,但下降得較為緩慢。換句話說,稅務系統人力資本的增加并不一定能夠提高稅收征收效率,對于降低征收成本并不具有顯著的意義。

(二)研究假設

鑒于上文的理論分析,我們認為,稅務干部人力資本對于征稅成本既具有正向影響又具有負向影響,前者通過征稅效率的提高而降低征稅成本,后者通過工資及福利水平的增加導致征稅成本的提高,人力資本的最終影響取決于哪種因素居于主導地位。進一步的分析發現,我國的公共部門存在明顯的人力資本浪費,大量擁有高學歷的公務員并沒有從事與其專業能力相適應的工作,稅務部門也不例外。實際上,大部分稅收征收工作并不需要高學歷的稅務干部,因此,不切實際地提高稅務干部的學歷,不僅不能提高征收效率,反而在一定程度上增加了征收成本。由此,我們假定,稅務系統的人力資本與征收成本呈反向關系,即人力資本的增加將提高征收成本。

三、數據來源與研究方法

(一)數據來源

本文的數據全部來源于各年《中國稅務年鑒》、《中國統計年鑒》和《地方財政統計資料》。

由于預算科目調整,2007年前后的稅務事業費不具有可比性,為此,我們僅選取1996—2006年《地方財政統計資料》中各地的稅務事業費進行分析。人均GDP根據各年《中國統計年鑒》的數據進行整理而得。

稅務干部的人力資本以人均教育年限來反映,其中,“初中以下”的教育年限按9年計算,“中專、高中、技校、職高”的教育年限按12年計算,“大專”、“本科”、“研究生”的教育年限分別按14年、16年和19年計算;稅務干部的規模包括國稅系統和地稅系統稅務干部的總和;稅收收入總額不包括海關和財政系統等單位征收的稅收收入;所得稅收入是個人所得稅、企業所得稅、外商投資企業與外國企業所得稅的總和。上述數據均來源于各年的《中國稅務年鑒》,并且均按照價格指數進行平減。鑒于四川、重慶與西藏的特殊情況,本文的樣本中不含上述三地的數據。①

(二)研究方法

考慮到各地稅務干部人力資本對稅收征收成本的影響具有共性的一面,再考慮到本文數據的特點(橫截面和時間序列的結合),我們使用面板數據(panel data)對其分別進行回歸模型估計。按照計量經濟學原理,當數據中所包含的個體成員是所研究總體的所有單位時,即個體成員單位之間的差異可以被看作回歸系數的參數變動時,采用固定效應是一個較好的方法。[12]由于我們的研究包括了除四川、重慶、西藏等之外的全部28個省、直轄市、自治區,故本文采用固定效應模型(Fixed Effect Model)進行分析,并采用最小二乘法(OLS)進行估計。本文所使用的統計軟件為Eviews 5.0。

四、變量選取與模型設定

(一)被解釋變量的選取

征收成本是指稅務行政機關在組織稅收收入的過程中所花費的成本費用,包括人員支出、日常公用支出、對個人和家庭的補助支出、固定資產購建和大修理等內容,在預算管理上大致體現為稅務事業費。除絕對額外,學界常用的相對額指標還有征收成本率。征收成本率是指征收成本與全部稅收收入的比例,即:

為此,我們分別選取征收成本的絕對額和相對額進行分析,其中,絕對額是指征收成本總額(TLC),具體是指稅務事業費;后者是指征收成本率(LCR)。

(二)解釋變量的選取

人力資本是由投資產生的,其中,教育投資是最為主要的部分,而教育投資包括在職培訓和正規教育兩種。正規教育具有較強的系統性,其對于人力資本的形成具有不可替代的作用。因此,學界大多以正規教育的年限來反映人力資本的情況。在本文中,我們選取稅務干部的平均教育年限(ETS)作為人力資本的替代變量。

(三)控制變量的選取

除人力資本影響征稅成本外,尚存在其他影響因素:第一,稅務干部的規模。稅務干部規模越大,人員經費支出則比較大,且管理難度將會大幅度增加。第二,經濟因素。一般而言,經濟總量越大,人均GDP越高,征稅的規模效益越明顯。第三,稅收制度因素。在一般意義上,所得稅的征收成本大于流轉稅,而增值稅的征收成本大于其他流轉稅。故本文重點考察所得稅占全部收入的比重(PIT)對征稅成本的影響。第四,稅收收入總額。一般而言,組織的稅收收入增多,征稅總成本會不斷上升;但隨著規模效益的出現,其成本率可能有所下降。第五,征管手段與征管技術因素。征管手段越先進,人均征稅額則越多;但征管手段的先進性也意味著需要投入大量的計算機設備、相關軟件及其他設備,從而增加固定投入。第六,其他因素。比如,居民納稅意識和政府的成本意識。居民納稅意識越強,政府的成本意識越強,征稅的成本就會相對降低。[13]

限于數據的可得性,我們無法獲得征管手段、征管技術以及其他因素的相關數據,故我們僅選取稅務干部的規模(STS)、人均 GDP(PGDP)、所得稅占比(PIT)、稅收收入總額(TTR)作為控制變量。

(四)模型設定

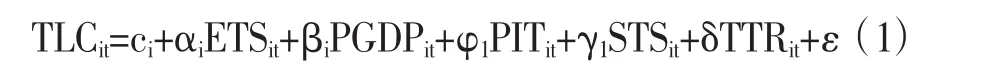

根據上文的研究,我們認為,影響征收成本總額的因素主要有稅務干部的教育年限、人均GDP、所得稅的比重、稅務干部的規模及稅收收入總額,故設定模型如下:

由于征收成本率是征收成本與稅收收入的比例,因此我們不再將稅收收入作為其影響因素,故設定模型如下:

其中,i表示28個省(直轄市、自治區),t表示時間,其他指標如表1所述。

表1 變量描述

五、實證結果分析

(一)描述性統計分析

從表2的描述統計可以看出,各地的征收成本總額存在較大的差異,1996—2006年最大值為81.28億元,而最小值僅為0.13億元。這主要是由于各地社會經濟發展水平不一致,能夠征收的稅收收入差異較大,其征收成本表現出較大的差異性。相對而言,各地的征收成本率差異就小得多,1996—2006年最大值為0.070 8,最小值為0.003 4。

表2 變量描述統計

從教育年限來看,1996—2006年的平均教育年限僅為13.42年,尚未達到14年的大專標準水平,表明各地稅務干部的教育水準仍有較大的提高空間。其中,最大值為15.00,最小值為11.65。總體來看,東部地區的教育年限相對較長,而中西部地區的教育年限相對較短,與我國的國情基本一致。

各地的人均GDP均值為1.05萬元,最大值為5.21萬元,最小值僅為0.20萬元,表明我國地區間經濟差異較大。總體來看,東部地區人均GDP較高,而西部地區人均GDP較低。

各地稅務人員的規模均值為2.64萬人,最大值為6.35萬人,而最小值僅為0.40萬人;各地稅收收入總額均值為582.74億元,最大值為4 980.50億元,最小僅為14.93億元。與教育年限和人均GDP相似的是,稅務人員規模和稅收收入總額都是東部地區多,中西部地區少。

從表2可見,各地的所得稅占比均不高,1996—2006年均值僅為0.18,表明我國依然是一個以流轉稅為主體的國家,盡管近年來該比重有所提高,但仍不能改變我國流轉稅主體的特征。

(二)回歸結果分析:人力資本對稅收征收成本總額的影響

從表3原始模型的回歸結果來看,所得稅的比重對征稅成本的影響無論在1%、5%還是10%的水平上都不顯著,故我們認為所得稅的比重不是影響征收成本的重要因素,需要將其從模型的解釋變量中刪去。由此,我們將原始模型修正為如下模型:

對修正模型的估計結果顯示,各變量對征收成本的影響均能在1%或5%的水平上顯著,修正的R2達到0.87,F統計值為71.50,表明模型的擬合程度較好。

表3 面板數據回歸結果(TLC)

修正模型表明,稅務干部人力資本的增加并沒有降低征稅成本,相反卻提高了征稅成本,每增加1年的教育將導致各地增加5.112億元的征稅成本。這表明,提高稅務干部教育年限的努力并沒有能夠轉化為效率的提高,反而因其對較高工資和福利待遇的要求導致了征稅成本的上升。

人均GDP水平對于征收成本具有負向影響,即隨著人均GDP的上升,征收成本會有所下降,其與理論研究的結論相符。模型表明,人均GDP每增加1萬元將導致各地減少9.855億元的征收成本。

稅務干部規模對征收成本具有正向的影響,即稅務干部規模的增加會導致征收成本的上升,與理論研究的結論相符。模型表明,每增加1萬名稅務干部將導致各地增加1.936億元的征收成本。

稅收總收入對征稅成本具有正向的影響,即隨著所征收的收入增加必然會帶來征收成本的上升,其與理論研究的結論相符。模型表明,每增加1億元的稅收收入將導致各地增加0.014億元的征收成本。

(三)回歸結果分析:人力資本對征收成本率的影響

從表4原始模型的回歸結果來看,所得稅的比重與稅收收入總額對征稅成本率的影響無論在1%、5%還是10%的水平上都不顯著,故我們認為它們不是影響征收成本的重要因素,需要將其從模型的解釋變量中刪去。由此,我們將原始模型修正為如下模型:

對修正模型的估計結果顯示,各變量對征收成本的影響均能在1%的水平上顯著,修正的R2達到0.75,F統計值為33.60,表明模型的擬合程度較好。

表4 面板數據回歸結果(LCR)

修正模型表明,稅務干部的人力資本不但沒有降低征收成本率,反而導致了征收成本率的上升。人均GDP對征收成本率的影響與理論研究的結論相符,即對征收成本率具有負向的影響。

六、結論與建議

盡管我國稅務干部的素質總體尚不高,2006年的教育年限僅為14.27年,與我國稅務征管的要求相比尚有一定的差距。但實證分析表明,我國稅務干部人力資本的增加并沒有帶來征收成本的下降,這無論是對征收成本總額還是征收成本率都是如此。相反,我國近年來稅務干部人力資本的上升卻在一定程度上增加了征收成本。這與各地通過提高稅務干部學歷水平來降低征收成本的愿望相背離。導致上述結果的原因,主要有三點:第一,部分稅務干部只重視學歷的提高,而不關注自身能力的提升。由于學歷的提高能夠為稅務干部帶來工資及福利待遇的增加,但能力的提升并不能帶來相關待遇的增加;相反,由于公務員隊伍“干與不干一個樣”的特點,導致能力的提升反而會增加其工作量。第二,稅務機關較為重視正規教育,而在一定程度上忽視了在職培訓,而征管能力的提升很大程度上需要依靠在職培訓和業務訓練。第三,征管人員的學歷結構不合理,高學歷人員基本不從事一線的征管工作。由于高學歷人員主要配置在機關崗位,而不是征管一線崗位,因而學歷水平的提高無法有效地降低征管成本,卻在相反的方向上增加征收總成本。

為了有效地改變我國人力資本與征收成本之間的上述關系,需要從以下三個方面著手:第一,改進薪酬制度,取消工資福利與學歷水平之間的簡單掛鉤關系,更加重視稅務干部的工作績效,即將工資福利與征管能力相聯系。第二,更加重視在職培訓,并在業務訓練中提高稅務干部的征管技能。正規的學歷教育主要是從理論上闡釋稅收制度與征管的相關問題,無法對征管實踐的所有問題進行有效的回應,從而對征管能力的提高缺乏直接的效果,因此,在職培訓在征管工作中的作用需要不斷加以強化。第三,各級稅務機關需要實施更加扁平化的管理,應更多地將高學歷人員配置到征管崗位中去,提高征管效率。

注釋:

①重慶市1997年從四川省分立,學界的一般處理方法是將其合并入四川省進行分析,但重慶分立后的數據與其他各省市相比明顯異常,故從整體樣本中刪去四川省與重慶市。

[1]亞當·斯密.國民財富的性質和原因的研究[M].北京:商務印書館,1974.

[2]王國清,馬驍,程謙.財政學[M].北京:高等教育出版社,2010.

[3]楊衛華.降低稅收成本提高稅收效率[J].稅務研究,2005,(3).

[4]王韜,丹笑山.稅務效率的分析與比較[J].涉外稅務,1997,(6).

[5]杜劍.我國稅收征納成本研究[D].西南財經大學博士論文,2008.

[6]謝芬芳.淺析稅務干部素質對政府征稅成本的影響[J].湖南行政學院學報,2009,(2).

[7]黃桂祥.我國稅收征收成本特點分析[J].稅務研究,2009,(1).

[8]劉宛晨.稅收征收成本問題的分析與思考[J].財經理論與實踐,2000,(2).

[9]錢淑萍.稅收的征收成本與行政效率問題[J].稅務研究,2000,(5).

[10]舒爾茨.論人力資本投資[M].北京:北京經濟學院出版社,1989.

[11]貝克爾.人力資本[M].北京:北京大學出版社,1987.

[12]高鐵梅.計量經濟分析方法與建模[M].北京:清華大學出版社,2006.

[13]龐鳳喜.我國稅收征收成本的構成及決定因素[J].稅務研究,2004,(8).