中美可轉換債券比較研究

吳海燕,蘭秋軍,馬超群

(湖南大學 工商管理學院,湖南 長沙 410082)*

自從1843年美國紐約Erie Railway公司發行世界上第一只可轉換債券(Convertible Bond,簡稱可轉債或轉債)開始,經過160多年的不斷發展,可轉換債券作為一種兼具股票與債券性質的金融衍生工具,既可享受股票價格上漲的收益,又可以債券形式規避股價下跌的風險而廣受投資者青睞[1,2]。中國資本市場引入可轉換債券的時間很短,但發展相當迅速,2012年12月流通市值達到1348億元[3]。目前美國是世界上可轉換債券市場規模最大的國家,2012年底其流通市值達到2400億美元,規模僅次于國債。本文通過對中國和美國的可轉換債券市場的規模、條款、風險收益特征和套利機會進行對比分析,為完善中國可轉換債券市場提供參考建議[4,5]。

一、中美可轉換債券的市場發展規模對比

美國是世界上最大的可轉換債券市場,目前市場的存量達到2400億美元,占全球可轉換債券市場總規模的50%以上。從美國最近幾年的發行量來看,2006年和2007年發行量增加迅猛,而2008年之后發行額有所下降,但發行數量卻在不斷上升,2011年達到歷史最高點。美國可轉換債券發行的家數多,平均每家發行的額度小,可轉換債券市場發展較為成熟,市場規模擴大較快[6,7]。如圖1為2000~2011年美國可轉換債券發行規模情況。

圖1 2000~2011年美國可轉換債券發行規模情況

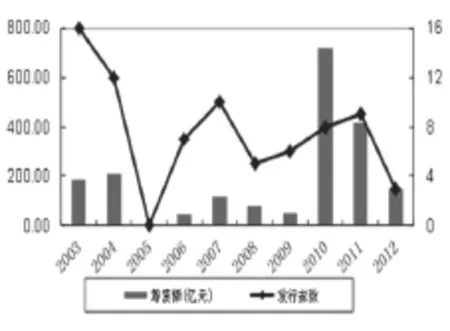

2001年中國《上市公司發行可轉換公司債券實施辦法》出臺,上市公司陸續擬發行可轉換債券融資。2003年發行的16只可轉換債券籌資185.5億元。中國可轉換債券發行家數少,但平均每家的發行額度較大,平均為11.6億元。截止2008年12月已有近60家上市公司發行了可轉換債券,融資規模達710.58億元[8]。2010年,滬深兩市共發行包括中行轉債等在內共8只可轉債市場存量達到786.9億元,為2009年的6.6倍。2011~2012年可轉債市場繼續快速擴容,市場總量已突破千億元規模。從市場規模的角度來看,發展中國可轉換債券市場仍有很大的空間。圖2為2003~2012年中國可轉換債券發行規模情況。

圖2 2003~2012年中國可轉換債券發行規模情況

就美國可轉債發行主體而言,已從大企業轉向高新技術高成長的中小企業,發行額度小,數量多,反映其對中小企業創新性需求的強力支持。美國采用了公募和私募兩種形式發行可轉債,增加了美國資本市場上可轉換債券的流動性,成為了可轉換債券基金、共同基金、對沖套利基金等關注的投資對象,同時促進了基金業務的快速發展。而中國的發行主體,集中在主營業務突出、有競爭優勢、成長性強且無重大風險隱患的行業。中國可轉債發行的家數少,發行的額度大。目前僅采用了滬深交易所公募資金的發行方式。其投資者以二級市場的普通投資者為主,對可轉換債券基金和對沖套利基金認識不夠。

由此可見,中國可轉債市場相對于美國市場在規模上還存在巨大的差異,在發行家數上與美國相比還相差甚遠。

二、中美可轉換債券的條款比較分析

1.期限。可轉換債券的期限分為存續期限和轉股期限,其存續期限與一般債券相同,指債券從發行之日起至償清本息之日止的存續期間。轉換期限是指可轉換債券轉換為標的股票的起始日至結束日的期間。中國《上市公司證券發行管理辦法》規定,可轉換公司債券的期限最短為1年,最長為6年,自發行結束之日起6個月方可轉換為公司股票。目前,中國證券市場正在交易的可轉換債券的期限均為5年或者6年。美國的可轉換債券存續期限設置比較靈活,跨度比較大,從半年到30年都有,有些小規模的可轉換債券的存續期小于1年,一般而言5年、7年、20年和30年是發行較多的品種,多集中于3~10年。圖3為美國可轉換債券期限的分布情況。

2.票面利率。可轉換公司債券的票面利率是指發行人根據當前市場利率水平、公司債券資信等級和發行條款確定,一般低于相同條件的普通債券。中國可轉換債券的票面利率較低,大體在0.5%~2%之間。美國市場上通常設計的票面利率為同等風險下市場利率的2/3左右,票面利率差異較大,大體在0~10%之間。

圖3 美國可轉換債券期限的分布情況

3.贖回條款。贖回是指發行人在發行一段時間后,可以提前贖回未到期的發行在外的可轉換公司債券。美國的贖回條款和中國贖回條款類似,但是美國的贖回條款更加寬松,根據可轉換債券存續期的長短來決定不可贖回期的長短。而中國的可轉換債券的不可贖回期大多為半年或者一年的硬性規定,沒有根據存續期的長短來設定。

4.回售條款。回售條款是發行人為了吸引投資者而提供的一項保護措施。美國可轉換債券的回售條款非常苛刻,大部分轉債只有發生重大變化時才可以回售,也就是只有公司違約時才可以回售,而且該條款并未給予投資者100%的保證完全償付。在中國可轉換債券市場,由于回售條款的觸發比例通常較轉股價格修正條款的觸發比例低,如果發行人不希望回售出現,可以在標的股價下跌至滿足條件回售的規定前,向下修正轉股價格以避免回售。

5.特別向下修正條款。特別向下修正條款是賦予發行人的權利,由于標的股票價格呈持續走低而無法行使轉換權利時,對轉股價格進行必要的調整。美國可轉換債券的特別向下修正的情況很少出現,即使修正一般也不會低于初始轉股價格的80%,而且修正的次數受到限制。中國可轉換債券的特別向下修正的空間較大,當標的股票價格持續低于轉股價格達到一定比例時,發行人可以向下修正轉股價格,且向下修正的空間很大,但將修正后的轉股價格一般不得低于每股凈資產。

綜合這些條款分析,中國可轉債的發行具有明顯的促使投資者轉股的動機,是曲線形式的擴股融資。美國可轉債一般不將標的股票的分紅、增股納入轉股價格調整的范疇,轉股價格向下修正的機會很少。而中國可轉債發行人進行分紅、增股時,會按照其稀釋比例相應的調整轉股價格,導致轉股修正比例較高。中國可轉債的條款設計比較單一,投資者針對可轉債的期限、票面利率等沒有很多選擇的空間。

三、中美可轉換債券的風險收益特征對比分析

美國市場是全球最大的可轉換債券市場,可轉換債券指數的歷史數據能較好地反映可轉換債券的風險收益特征。比較美國2011年12月16日~2012年12月14日Barclays美國可轉換債券發行規模大于50億美元的指數(Barclays U.S.Convertible Bond> $500MM Index)與美國標準普爾500指數(S&P500Index)走勢,發現走勢非常吻合,且標準普爾500指數明顯高于可轉換債券指數。如圖4美國標準普爾500指數與Barclays可轉換債券指數的表現比較。

根據以上分析,可以認為美國證券市場正確地反映了可轉換債券和股票的風險收益特征。可轉換債券的風險收益介于普通公司債券與股票之間。由此可見美國可轉換債券是一種低風險、高收益的證券。

圖4 美國標準普爾500指數與Barclays可轉換債券指數的表現比較

與美國的可轉換債券相比較,上證可轉換債券指數的歷史數據表明中國可轉換債券具有不同的風險收益特征。比較中國2012年9月17日~2012年12月14上證可轉換債券指數(000139)與上證綜合指數(000001)走勢,發現兩者走勢不太一致,上證可轉換債券指數均高于上證綜合指數。圖5為中國上證綜合指數與上證可轉換債券指數的表現比較。

根據以上分析,可以發現在中國證券市場上,可轉換債券的風險收益特征優于上證指數,且具有高收益、低風險和波動小的特征。相對于可轉換債券而言,中國股票市場沒有體現股票高風險高收益的特征。因此,在中國證券市場上,可轉換債券比股票更受投資者的歡迎。這主要是因為中國可轉債的發行條件較為嚴格,門檻更高,發行可轉債的上市公司通常為規模較大、經營業績優良、償債能力較強的藍籌股,使可轉債的風險相對較小,但收益相對可觀。

圖5 中國上證綜合指數與上證可轉換債券指數的表現比較

由于中國可轉換債券指數的交易時間不長,2012年9月才正式推出,樣本數量少,加上可轉換債券市場規模較小,因此統計分析結論的可靠性相對較低。

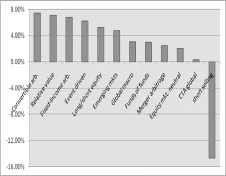

圖6 截至2012年9月對沖基金在不同套利策略下的到期回報率

四、中美可轉換債券的套利機會對比分析

可轉換債券套利是指通過可轉換債券與其相關聯的標的股票之間定價的無效率性進行的無風險獲利行為。可轉換債券在成熟的金融市場中被大量的用于與股票空頭進行資產組合以實現低風險的對沖套利,它的套利策略成為國際對沖基金的主要交易策略之一。美國的可轉換債券市場份額的80%由對沖基金持有。作為最成功的對沖套利策略,可轉換債券吸引了大量的市場參與者。圖6為截止2012年9月對沖基金在不同套利策略下的到期回報率。

2010年3月中國融資融券試點實施后,在可賣空的市場下,可轉換債券進入轉股期后,套利機會更多,操作更為容易。融資融券的推出豐富了中國證券市場交易方式,有助于實現新型套利策略,其中可轉債與融券組合套利策略就是一種受益于融券交易的策略。

五、結 論

通過上述對中美可轉換債券市場的對比分析,表明中國可轉換債券市場的規模仍有很大的發展空間。在條款設計上,期限、票面利率和贖回條款方面和美國的可轉換債券的差異較大,但在回售條款和轉股價特別向下修正條款方面,和美國的可轉換債券的差異不大。最后對中美可轉換債券的風險收益特征和套利機會對比分析,發現美國轉債市場的債性凸顯,股性較弱。而中國可轉換債券的發行人對轉債的意愿較強,特別向下修正條款促使轉股。融資融券試點后,中國可轉換債券套利的機會更多。

[1]Inmoo Lee,Tim Loughran.Performance following convertible bond issuance[J].Journal of Corporate Finance,1998,(4):185-207.

[2]Nobuyuki Isagawa.Convertible debt:an effective financial instrument to control managerial opportunism[J].Review of Financial Economics,2000,(9):15-26.

[3]楊亢余.國外可轉債市場的發展及對我國的啟示[J].證券市場導報,2002,(6),15-19.

[4]高用深,權麗平.可轉換債券收益與風險的均衡關系分析[J].廣西商業高等專科學校學報,2000,17:46-48.

[5]劉立喜.轉換公司債券[M].上海:上海財經大學出版社,1999.

[6]饒育蕾,陳永耀,肖美玉.中國上市公司可轉換債券非理性轉股行為研究[J].財經理論與實踐,2010,31(167):38-43.

[7]陳俊華,丁云寧.可轉換債券市場發展的中外比較[J].金融與經濟,2012,(9):33-35.

[8]楊如彥,魏剛,劉孝紅,孟輝.轉換債券及其績效評估[M].北京:中國人民大學出版社,2002.