優化地方性債務結構探析

●朱珊珊

優化地方性債務結構探析

●朱珊珊

當前,隨著宏觀經濟的結構性調整,飽受地方債務困擾的地方政府,面臨著償債高峰和城鎮化建設資金需求的矛盾。目前地方政府債務,從余額所占的比例、債務資產比率、還款能力、資金投向等方面來看,債務的總量風險可控,最主要的問題在于期限結構的不合理,投資項目現金流與還款期嚴重不匹配,造成債務集中到期,短期流動性出現問題。面對不斷加大的地方性債務壓力,有效控制和化解債務風險,優化債務結構,有利于解決城鎮化發展基礎設施建設長期項目的融資難題。

一、當前地方性債務結構面臨的主要問題

(一)地方性債務結構概述

地方性債務是地方政府作為債務主體或者由地方政府為所屬機構的債務提供擔保或償付責任形成的債務。地方性債務結構主要包括資金來源、資金投向、舉借主體、還款資金來源及期限結構等方面,是地方政府吸收和利用債務資金效率狀況的直觀反映。據審計署數據統計,截至2013年6月底,全國各級政府負有償還責任的債務和或有債務(政府負有擔保責任的債務和政府可能承擔一定救助責任的債務)與2010年相比,債務規模增速為67%。我國債務規模符合預期、但增速過快:從債務資金來源看,銀行貸款占比較大;從債務資金投向看,主要用于基礎設施建設和公益性項目,占債務支出資金的87%;從未來償債年度看,今明兩年地方政府的償債壓力大。

(二)主要問題

1、資金來源主要依存銀行貸款。 地方政府債務的資金來源主要以銀行貸款為主。數據顯示:2010年審計地方債務時,銀行貸款占債務合計中的比例高達79%,2013年6月底的數據顯示,該比例下降至56%。雖然其他形式融資 (BT融資、地方發行債券、信托融資等)代之而起,但占比十分有限。地方債大多以土地抵押獲得銀行貸款,兩者互相依存強化,加劇了銀行信貸風險。

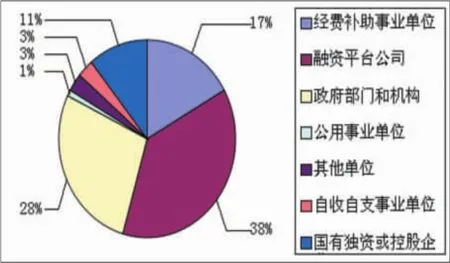

2、舉借主體多元化特征。從債務舉借主體看,主要包括地方政府和機構、經費補助事業單位、公用事業單位、政府融資平臺公司和其他相關單位。數據顯示:2010年審計地方債務時,地方融資平臺是地方債務的主要負債主體之一,在地方政府負有償還責任的債務中占46.7%;2013年6月底的數據顯示,該比例下降至38%。這些直接或間接的舉債主體過于復雜,多元化的趨勢加重,不利于信息統計監測和監督管理。

地方政府債務的舉債主體

資料來源:國家審計署、信達證券研發中心整理

3、還款來源依賴土地財政。目前,地方債的還款資金來源主要以地方政府財政收入、土地出讓金收入、舉借新債為主。考慮到經濟增速趨緩,稅收收入降低的因素,一些地方政府越來越重視土地出讓收入,對于土地出讓收入的依賴越來越高。以北上廣三個主要城市為例,2013年土地出讓收入與公共財政收入之間的比值:北京52.69%,上海54.72%,廣州63.94%。然而土地出讓收入具有不可持續性,當經濟下行、資產價格下降,政府土地出讓收入會迅速減少,這是地方性債務的主要風險點。

4、地方性債務期限與資金投向的收入現金流嚴重不匹配。地方基礎設施建設和公益性項目,都具有長期性的特點,債務的期限也應相對較長。但是,目前地方性債務期限過短,大部分在5—8年,但基礎設施建設和公益性項目期限一般在10年左右,甚至更長,與資金投向的收入現金流嚴重不匹配,導致債務集中到期。2013年7月至12月、2014年到期需要償還的債務占比分別為22.92%和21.89%,其中2014年是第一個小高峰,2015年和2016年地方債務到期比重則分別為17.06%和11.58%,未來三年需償還近一半,今明兩年地方政府的償債壓力大。

二、地方性債務結構風險成因分析

(一)投資主體的財權與事權不對等,長期直接的市場融資方式發展緩慢,缺乏有效的信息披露和監督機制

1、地方財政信用,社會愿意滿足。地方債是地方政府信用透支,必須依靠地方財政收入償還。1994年進行了分稅制改革后,地方政府財權與事權不對等,與此同時,加速發展的地方城鎮化建設需要數目龐大的資金支持,造成地方財政入不敷出。由于缺乏長期直接的融資渠道,地方政府負債需求的剛性,與銀行為謀求自身發展的目標一致,進一步加重了對銀行貸款的依存。一是政府有穩定的財政基礎和財政收入來源,以及國家信用兜底,社會資金愿意供給;二是政府貸款的規模大、成本承受力較強,相對其他貸款,政府貸款的綜合收益率較高,風險有限;三是地方財政將可支配的存款資金與政府融資總量和增量掛鉤,對公存款在銀行的考核體系中尤為重要,吸收財政預算外存款資金成為各銀行爭奪的焦點。

2、舉債主體多元化,缺失有效監督。由于城鎮化發展的硬性指標,迫使當地政府尋求各種資金來源,加之銀監會出臺了融資平臺的分類管理辦法,平臺融資難度加大,造成各種間接、復雜的舉債主體。這些顯性或隱性舉債方式的一個共同特點就是,政府都不直接與資金供給方接觸,也未提供擔保和信息披露,加大了統計監測、監督管理的難度。一是我國現行的財政法規中各級人大未對政府發債給予授權,地方債既不接受上級財政的約束,也沒有當地人大的監督。1994年通過的 《預算法》規定,地方政府總預算不能列赤字;人民銀行《貸款通則》規定,政府部門不能直接從銀行貸款;《擔保法》也規定,國家機關不得成為擔保人。由于缺少債務監管和審批制度,地方政府對于直接負債、或有負債的風險認識不清、估計不足。二是政府預算透明度有待提高,社會公眾對地方債的投向、運行、效率等信息獲知渠道有限,面對政府負債規模不斷增長,監管部門也難以在原有監管框架下準確地統計、監測、管理,其潛藏風險和可能波及的范圍無法預知。三是在間接的融資舉債中,地方政府對銀行經營干預增多,弱化了金融機構監督和制約機制,長期可能造成金融主體責任邊界混亂,風險歸屬不清,對金融體系的穩健性和貨幣政策執行效果產生影響。

(二)債務規模的增速加快,短期償債壓力加大,缺乏持續穩定覆蓋債務的現金流

1、土地收益不可持續,償債來源風險加大。當前中國經濟的增速較1978—2008三十年間10%的年均增速有所下降,從宏觀層面上來看,7%左右的經濟增速可能會長期持續。經濟結構調整、產業結構升級都是不可避免的,投資在經濟增長中的拉動作用將逐漸減弱,以后依靠大規模信貸刺激,帶動投資增長的經濟發展模式很難再出現。 地方政府支出過于依靠土地出讓收入,當經濟下行,資產價格下降,將嚴重削弱地方政府的償債能力。一是土地收益的不可持續。目前,各地基本形成了 “賣地——引資促增長——地價上漲——賣地”這一循環發展模式,土地出讓收入成了各地財政預算外收入的主要來源。但是,土地是有限的,由于對新增建設用地進行總量控制,可以預見未來土地財政發展必然受到極大制約。二是項目貸款“滾雪球”加劇了償債風險。地方基礎及公益類項目工程浩大、期限較長,當工程項目超出項目貸款的金額及期限,無其他資金渠道來滿足需求時,就只能以土地抵押上項目,重新獲得項目貸款,由于貸款要借新還舊,還需要還本付息,“新上”的項目規模大于原來的項目,如此“滾雪球”般借舊還新,原本規模在償債能力以內的小項目變成在短期內根本無法清償的“大項目”,加劇了短期償債壓力,進一步強化了對土地的依賴。

2、債務期限過短,資金投向與收入現金流錯配。地方財力是有限的,投資項目現金流與還款期不匹配,債務集中到期,償債壓力加大。一是特殊經濟狀況與項目建設周期疊加,催生集中到期現象。為應對2008年全球金融危機,國家出臺了4萬億刺激政策。地方政府為了發展地方經濟,依托資源優勢和政府信用,大量進行債務融資。2009年大量涌現的融資平臺貸款,大部分集中在5年左右,還款期集中在近兩年。二是存量債務與新生債務的疊加累積,加劇了集中償還壓力。由于地方政府投資增速持續加快,舊債未償再添新債,特別是一些項目建設周期長、資金占用量大,平臺貸款受限而項目仍未結束,只能用其他項目或虛擬項目進行融資,由此導致“短期貸款長期占用”、“短期貸款循環使用”,造成債務積累,債務成本上升。

三、優化地方性債務結構的政策建議

(一)優化債務期限結構,防范短期流動性風險

一是做好預期償債風險監測,對存量債務進行梳理,合理安排資金償還進度,拉長債務期限,解決項目建設周期和債務資金期限結構的錯配問題。二是探索建立多種直接債務融資方式,開發利用直接債務融資工具,化解債務期限結構錯配問題,降低流動性風險。三是建立地方政府融資的流動性風險控制長效機制,通過機制建設規范各級政府的融資行為,通過多元化的直接增量融資,合理優化債務期限結構。

(二)建立風險預警機制,完善債務監測管理體系

一是建立政府性債務償債風險預警和應急制度,確定償債風險警戒線,制定應急措施,提示償還風險。二是建立政府性債務審批制度,統籌規劃政府發債,將政府性債務納入統計、監測、考核體系中,通過對地方財力、負債績效的監督考核,強化各級政府舉債項目的規劃,提高財政資金使用效率。三是完善政府性債務的監督管理辦法,構建債務監測管理制度、債務規模控制機制和風險預警機制,從體制機制上保障政府性債務健康運行。

(三)加強地方政府融資體制建設,促進市場化融資可持續發展

一是加快市場化的地方政府融資體制建設,為地方經濟發展提供更靈活多樣的融資方式,推進投融資資源的整合進度。二是繼續以市場化為導向,推動地方政府多元化融資體制建設,大力發展直接債務融資。三是通過制度安排進一步明晰政府與市場的責任邊界,按照項目屬性采取相應的融資模式,實現地方政府公益性與非公益性項目的專門化運作。■

中國人民銀行南通市中心支行)