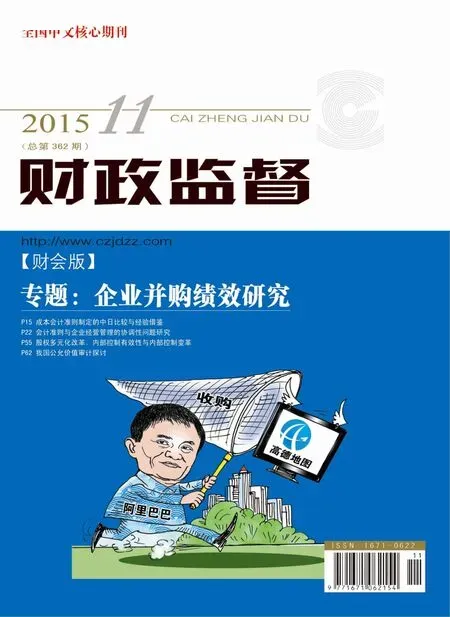

互聯網企業并購效果分析

——以阿里巴巴并購高德地圖為例

●中南民族大學管理學院 蘇亞民

互聯網企業并購效果分析

——以阿里巴巴并購高德地圖為例

●中南民族大學管理學院 蘇亞民

編者按:企業并購是一項高風險的經營活動,是企業擴大經營規模、提高資源使用效率的重要途徑。企業并購的動機、風險及防范、并購行為對企業績效的影響、對企業內部控制的影響,以及諸如政治關聯、政府干預等因素對企業并購行為的作用等等,都是企業并購研究的重要主題。從不同視角對企業并購行為進行探討,能進一步完善理論研究,并對實踐帶來現實意義。本期專題就企業并購相關問題進行了探討。

互聯網行業體量的增大伴隨著頻度高、金額大、周期長的并購高潮,并購已成為互聯網行業由弱變強的標簽和可持續發展的新常態。本文在回顧相關文獻的基礎上,具體分析了阿里巴巴并購高德地圖的動機及效果。

互聯網企業 并購 阿里巴巴 高德地圖

中國經濟進入降速度、調結構、升產業、轉動力、優生態、惠民生的新常態,互聯網行業以增長動力轉換的嶄新姿態進入了新一輪并購高潮。根據清科研究中心的數據繪制的圖1顯示,2012—2014年互聯網行業涉及并購的總金額已達116.68億美元,2013年比2012年增長922.7%,2014年比2013年增長214.4%1,2015年1—6月,中國并購市場交易金額鎖定在406.58億美元,互聯網行業所占的比重排名第一,獨占鰲頭。

圖1 2012—2014互聯網行業并購金額示意圖

據不完全統計,2015年1月至7月間,阿里集團投資并購20家企業,預估并購總金額250億人民幣,在阿里投資并購超級俱樂部中,移動互聯網、電子商務生態鏈、互聯網金融三個方向占據重要席位,同時在文化教育、旅游休閑、新能源汽車、房地產、醫療保健、智能硬件等多個領域全面鋪開,力圖打造全球化生態鏈(李紅雙,2015)。美國大企業是在并購養分滋潤下成長壯大,然而,并購是企業運作復雜程度最高、風險挑戰最大的戰略性投資行為。回溯互聯網企業并購案例,更多的是失敗的教訓。2000年搜狐并購chinaren、2002年eBay收購易趣網、2003年雅虎收購 3721、2008年新浪收購分眾傳媒,結局都以失敗收場2,失敗的主要原因是在公司治理、業務協同、文化融合、風險防控等層面出現了不和諧的音符。阿里巴巴入股高德地圖,顯示了資本正通過界域突破,沿著產業鏈高端的方向邁進,實現對利益追逐的夢想。本文以阿里巴巴并購高德地圖為例進行互聯網企業并購效果分析。

一、文獻回顧

(一)并購的動因。關于并購的動因,代表性的有科斯(1937)的“交易費用論”,美國學者Stepfen Hymer(1960)的“壟斷優勢論”,哈佛大學教授Raymond Vemon(1966)的“產品生命周期論”,美國學者Buckley和Casson(1976)的“內部化理論”以及Dunning(1977)的“國際生產折中理論”等,這些理論分別從不同的角度詮釋了跨國并購的動因和條件;而國內的并購動因主要有企業價值的低估、傳遞或獲取廠商優勢、取得規模經濟性等。

(二)并購與公司治理。公司治理一般包括三個部分:董事會、管理層、股權結構。

1.股權結構與并購的關系研究。孫思(2013)認為公司內部治理機制和公司外部運行機制直接或間接受股權結構的制約和影響3。孫永祥發現股權分散的公司比股權集中的公司更容易并購。潘愛玲、任剛(2006)通過實證研究發現,美國的上市公司股權結構中,銀行、非金融機構、個人持股比例分別為0、14.1%、50.2%,而德國的這一比率分別是 14.3%、38.8%、16.6%,德國的股權集中度較高,由此在企業內部容易形成利益共同體,跨國并購活動受到限制4。袁險峰、文美、張雪英(2013)認為控股股東持股比例和上市公司并購績效存在反向變動關系。Yong Liu和Yong Qing Wang(2013)認為跨國并購與公司治理之間相互影響5,伊麗(2009)指出跨國并購導致股權多元化,形成公司治理權的競爭6。

2.管理層激勵機制與并購的關系研究。代理問題是公司治理問題的重點,而管理者則是公司經營的代理人。Jensen和Meckling(1976)指出代理問題源于所有權與經營權的分離,管理者可能為了自身利益而懈怠于實現股東追求利潤最大化的目標。王金輝(2012)認為如果管理者不是公司全資所有者,那么管理者的報酬對于公司規模要敏感很多。關于管理者薪酬與并購行為關系的研究是從近幾年開始的,國外學者Bliss(2001)研究發現CEO薪酬結構對其發動并購行為的動機有著很重要的影響7。Hanford(2007)從并購后公司CEO總財富的增長角度出發,研究發現CEO總財富的增加水平與并購后股價的上升幅度成正相關的關系8。李燕平(2008)研究了高管報酬激勵、戰略重組與公司績效間的作用關系路徑,發現高管激勵契約比較完備時,年薪報酬對戰略并購重組具有正向影響9。

資本市場并購重組為優化完善法人治理結構、培育提高互聯網企業的綜合治理能力、提升互聯網企業的治理績效,提供了強勁的原始推動力。從微觀主體互聯網企業層面來分析,并購提供了外部制約機制和監督機制,可以形成強大的外部壓力,提升公司的經濟價值和社會價值。同時促進大股東履行基本職責,行使公司的管理權,高度關注互聯網企業的經營管理狀況,監督其戰略實施和推進情況,進而促進互聯網企業治理結構的優化配置,提高其生產經營管理運作的合規性和合理性。

(三)并購與資源配置。王巍(2009)認為通過并購融資培育產業領袖,公司控制權的最終結果是提升整個股東的價值和產業鏈總體的價值。熊維平(2009)提出并購資本可以調動更多的債券融資方式,優化有投資價值公司的資源配置。張育軍(2009)認為完善公司治理,推進并購權市場發展,就要進一步改進公司治理的水平,提高并購市場的效率。胡雪峰、吳曉明(2015)認為,通過并購可以加快企業內部知識能力和外部資源環境整合配置的速度和進程,有利于發揮生態價值鏈前端研究和開發的協同財務效應和規模經濟效應,迅速實現互聯網企業產品和服務的技術升級10,進而提高行業的技術標準,增強全產業鏈的競爭力。

(四)并購與文化整合。美國企業兼并專家菲利普·米爾韋斯(1999)從組織和文化的視角來認識并購整合,提出沒有制定適當的管理計劃、忽略公司的宗旨和文化的協調、缺乏有效的領導以及管理失控也是并購失敗的重要原因,并購企業要做好人力以及企業文化方面的整合11。Florian Bauer、Kurt Matzler(2014)認為文化不兼容或不適應環境是企業并購成功率低的首要原因,文化的契合度在很大程度上能夠實現企業的協同效應12。從企業并購與文化整合的關系方面,Berry(1982)通過實證研究發現文化整合與企業并購的類型有關13,Malekzadeh和Nahavandi(1990)認為,文化寬容度影響企業選擇文化整合模式14。

從文化整合重要性的角度,陳菲瓊(2011)利用動態仿真方法15,揭示了文化整合過程中風險并購的演化趨勢,崔影慧、劉笑笑(2013)指出文化整合是企業并購成功的關鍵16,文化整合需要企業領導者、員工的極度重視和積極參與。李志宏(2010)指出最有效的并購重組在于企業文化的整合17。從企業并購文化整合障礙分析的角度,廖泉文、李鴻波(2003)認為企業社會文化背景、企業性質以及企業管理者風格的不同是企業文化整合的障礙18。尚寶明(2010)從風險管理層次出發,指出企業文化整合是一項復雜的、長期磨合的工程19。

國內外學者在文化整合對企業并購的影響方面達成了一致,都認為文化差異會影響公司并購績效。但在企業并購后應該采取什么樣的文化整合方式還存在不同見解。

二、阿里巴巴并購高德地圖的案例分析

(一)并購背景和動機。阿里巴巴集團由馬云等18人于1999年在中國杭州創立,經營多個領先的網上及移動平臺,業務覆蓋零售和批發貿易及云計算等,每天促進數以百萬計的商業和社交互動,旨在構建未來的商務生態系統。2014年9月19日,阿里巴巴成功登陸紐約證券交易所,成為當時美國融資額最大的IPO。高德于2002年成立,2010年登陸美國納斯達克,是中國領先的數字地圖內容、導航和位置服務解決方案提供商,能夠為客戶提供豐富多彩的服務和應用,公司的核心競爭力是優質的電子地圖數據庫20。

早在2013年5月10日,阿里巴巴以2.94億戰略投資高德地圖,持有高德公司28%的股份,成為其第一大股東,有了阿里的注資,高德備受關注。2014年1月9日,高德地圖與阿里旗下的淘點點深度整合,創新產品應用和商戶數據,首推地圖點菜功能,“天貓1111專區”則首次將線上用戶通過地圖導流至線下商戶,截止到2014年10月18日,超過40萬用戶成為了高德地圖 “天貓1111專區”服務的見證者和受益者,由此可見阿里與高德的首次合作就取得了不錯的成績。

在地圖行業,雖然參與角色眾多,其主線依然可以看作是高德地圖與百度地圖兩強相爭,但隨著騰訊收購科菱航睿,騰訊地圖的市場占有份額足以與高德、百度抗衡21。地圖業務一直是BAT(百度、阿里巴巴、騰訊)三大巨頭重點方向和大力投入的領域。而百度、騰訊相繼有了自己的地圖產業鏈條,于是阿里毫不猶豫地選擇收購高德22,填補了在這一塊業務上的空缺,意在阻擊競爭對手,謹防被彎道超車。這體現出阿里集團適時收購資源和市場優勢互補的同類企業,及具有緊密業務聯系的上、下游企業,實現快速、穩健、低成本的擴張和跨越式發展。阿里巴巴集團成功牽手文化中國、銀泰商業、優酷土豆、恒生集團、高德和恒大足球俱樂部等不同領域的企業(見表1),揭示阿里巴巴集團的全覆蓋業務布局,縱橫馳騁于無邊界的生活消費領域23,兌現“電子商務+網上支付+互聯網金融+智能物流”的全方位立體化的發展模式。互聯網企業重點布局移動即時通訊、電子地圖位置服務等生活服務應用入口領域的競爭,吹響了互聯網企業跨界競爭的號角,開啟了全行業角力的帷幕24。

表1 2014年阿里巴巴集團作為并購方完成的并購交易

(二)并購效果分析。阿里對高德地圖實行了縱向收購,實現了阿里集團產業的多元化和立體化。互聯網巨頭以并購方式涉足“軟接口”應用領域,能夠精準鎖定目標用戶群,提供個性化的客戶體驗,培育新的利潤增長點25。

1.進一步優化阿里巴巴集團的競爭資源配置。阿里巴巴并購高德地圖,是市場競爭和雙向選擇的結果,體現了市場在資源配置中發揮決定性作用,是牢牢把握行業競爭主導權的主動出擊。在移動互聯網時代,地圖作為入口的作用正在不斷被強化,成為基于用戶位置與線下商戶之間關聯的各種O2O應用的聯絡站。阿里巴巴收購高德后,相互打通技術后臺,夯實了O2O的快捷入口資源,為阿里巴巴的O2O競爭贏得含金量較重的籌碼,可以讓高德的傳統地圖優勢嫁接阿里的互聯網優勢,以便積累更多基于地理位置的數據。阿里巴巴利用高德地圖推送位置定位服務、淘點點開展地圖增值服務、支付寶作為快捷支付工具,充分釋放“交叉網絡效應”,構建了較為完善的閉環產業鏈生態體系。信息資源是重要的生產要素和競爭資源,基于地理位置的精準定位,將線上、線下的渠道打通,豐富了產品和服務的內容和結構,延伸和整合了電子商務服務鏈、產業鏈和價值鏈,提升了全產業產品和服務的競爭力,實現從單個企業的產品服務競爭到全產業行業競爭的跨越界別和競爭層次轉變。通過企業并購行為所帶來積極的協同效應,可以實現資源配置不斷優化、帶動行業效率改善、促進競爭效率提高26。互聯網企業并購重組已經成為資本市場配置競爭資源和整合生產要素的主要抓手27,是互聯網企業培育核心競爭實力的重要舉措,是提升公司經濟價值和社會價值的有效手段,是促進產業升級、發展方式轉變和發展動力轉換的快速通道。

2.重建行業價值觀體系和商業倫理體系。互聯網企業并購須進行行業價值觀、發展戰略等多方面的深度融合,實現戰略統一和業務互補。行業價值觀體系和商業倫理體系要充分體現對客戶的尊重,豐富客戶體驗。一項調查研究顯示,有89%的客戶在經歷了一次低劣的客戶體驗之后會立即轉向競爭對手的品牌,高達86%的顧客愿意為更佳的客戶體驗支付更高的費用。同時要關注高頻打低頻的現象,即用戶經常打開的服務,比較容易戰勝用戶不常打開的服務。但高頻服務本身不會成為利潤來源,而低頻服務會產生商業上的收入價值。移動世界中的商業邏輯是大量的高頻用戶中總有人會成為低頻服務的使用者,并為公司貢獻利潤。阿里集團努力打造的商業生態系統,就是讓包括消費者、商家、第三方服務供應商和其他人士在內的所有參與者,都享有成長或獲益的機會。投資者在對互聯網企業進行投資時,需要進一步考慮在用戶數上的變現能力,而決定變現能力的則是企業獨特的商業模式和正確的商業倫理體系。國內互聯網企業要保持各自優勢,避免同質化競爭,須提前對云計算和大數據挖掘技術進行大量儲備并積極參與全球勞動分工合作,謀求“微笑曲線”價值鏈附加值更高的兩端位置,加強技術創新和管理創新,掌控未來競爭格局。

3.降低了代理成本,優化了公司的股權結構。阿里對高德地圖的收購,使得阿里的管理層融入到高德公司管理中來,取得了對高德公司的決策控制權,實現董事會和管理層重組,這使得在原來運營模式下的管理者們為立足崗位,開始限制自己的行為并且不再一味追求自身利益。因而更加積極主動地從公司利益出發,為公司做貢獻,從而降低委托人對代理人行為進行監督和控制的成本,也降低了保證委托人由于遭受次優決策的后果而得到賠償的保證成本,同時降低了由于代理人的決策和委托人福利最大化的決策間發生偏差而使委托人所遭受的福利損失,通過內部組織安排方面的機制,降低了代理成本28。阿里收購高德后,大量資金注入,高德最大股東變成了阿里,與此同時高德的股權被稀釋,形成了外資的多元化,從而解決高德公司所有權與控制權相分離、股東利益與經營者利益存在沖突而形成的 “內部人控制”的困境,抑制公司高管的在職消費,規范會計信息披露,約束會計程序的技術處理,凈化了公司治理結構的生態環境。同時,阿里并購高德縮小了公司大股東間持股數量的差距,形成了科學的股權制衡傳導機制,有利于并購后中小投資者利益、訴求和聲譽的保護,使投資決策更加規范和高效。

4.深度文化融合是并購成功的基因。阿里集團從成立以來秉持 “客戶是衣食父母,迎接變化、勇于創新,誠實正直、言行坦蕩,樂觀向上、永不放棄,專業執著、精益求精”的企業文化,而高德的企業文化核心則是“客戶至上”,正是因為他們都是為顧客服務,有著相似的公司文化并且相互認同,所以并購后的阿里公司績效才越來越好,直到上市。由于企業文化底蘊和價值觀的互不認同,國內外許多企業并購重組失敗的案例不勝枚舉。美國時代華納和美國在線兩家企業并購重組后,因兩家企業的文化價值觀難以融合而無法實現規模的擴張、業務的整合和快速的發展29。如果不能進行文化整合,形態層面的重組只不過是簡單的1+1的聯合,僅僅是生產要素在數量上的疊加,產生的是物理反應,其結果只是管理層次增加,管理鏈條加長,管理成本加重,企業經濟效益削減。深究企業文化沖突的根源,則在于戰略目標、資源稟賦和經濟利益的矛盾。由此可見,唯有實現雙方深度文化融合才能化解矛盾點、消融引爆點和創造共鳴點,取得并購的終極勝利。

5.強化阿里集團的內部控制機制,有效規避行業投資風險。并購是公司內部控制失效時的滅火劑和防火墻。按傳統西方控制權理論的觀點,并購是公司防范內部控制失效的一劑良藥30。誠信信譽應該是阿里集團的重大風險防控點。阿里集團應引入客戶信用誠信管理系統,建立健全有效的內部制衡和約束機制,搭建多層次內部控制體系,制定內控管理的職責,以不相容職務崗位分離控制為原則,以預防性控制與反饋性控制相結合的方法,營造重點控制的制度和流程,改善內部控制環境,建立風險監測和預警應急處置機制,建立內部控制的績效評價,提高內控管理的針對性和有效性,織密和扎牢風險防控的大網,為阿里集團的經營管理和良好商業生態構建提供基本的制度保障。阿里集團應把握行業細分市場投資機會,避免產品和服務結構的趨同,加強網絡品牌保護31,有效規避行業投資風險。■

1.牛澤亞.2014.中國網企新一輪并購潮引發思考:1+1如何大于2[N].人民郵電報,6-09。

2.鳳凰網科技.2011.互聯網企業并購:深度融合才能成功[OL].鳳凰網,5-25。

3.袁險峰、文美、張雪英.2011.股權結構對上市公司并購績效影響的實證研究[J].特區經濟,4。

4.潘愛玲、任剛.2003.跨國并購與公司治理的互動關系研究[J].山東大學學報,1。

5.Yong Liu,Yongqing Wang.2013.Performance of Mergers and Acquisitions under Corporate Governance Perspective[J].Open Journal of Social Sciences.

6.伊麗.2009.跨國并購對公司治理的影響研究[J].中國商界(下半月),8。

7.Anita K.Pennathur,Vijaya Subrahmanyam,Sharmila Vishwasrao.2012.Income diversification and risk:Does ownership matter?An empirical examination of Indian banks[J].Journal of Banking and Finance.

8.Shin-Yi Chou.2002.Asymmetric information,ownership and quality of care:an empirical analysis of nursing homes[J],Journal of Health Economics.

9.潘穎、聶建平、龐震.2012.公司治理內部機制與并購績效關系研究的文獻綜述[J].生產力研究,12。

10.胡雪峰、吳曉明.2015.并購、吸收能力與企業創新績效——基于我國醫藥上市公司數據的實證分析[J].江蘇社會科學,2。11.菲利普·米爾韋斯.1999.兼并的管理[M].北京:華夏出版社。12.Florian Bauer、Kurt Matzler.1987.Antecedents of M&A success:The role of strategic complementarity,cultural fit,and de-gree and speed of integration.

13.Berry、Minkle&Mok D.1987.Comparative Studies in Acculturative Stress[J].International Migration Review,21.

14.Olimpia Meglio、Annette Risberg.2011.The measurement of M&A performance—A systematic narrative literature review[J]. Scandinavian Journal of Management,4.

15.鄒濤.2012.企業并購績效的研究——文獻綜述[M].大連:東北財經大學出版社,20。

16.崔影慧、劉笑笑.2013.企業并購文化整合之誠心、虛心、信心、恒心[M].西安:西安理工大學出版社,8。

17.李志宏.2010.論企業并購重組中的文化整合[J].北方經貿,5。

18.廖泉文、李鴻波.2003.企業并購的文化整合動因、障礙分析及其模式選擇[J].管理科學,1。

19.尚寶明.2010.企業并購中的文化整合風險管理.合作經濟與科技[J],2。

20.孫雨.2014.阿里巴巴全資收購高德地圖[N].北京晨報,2-11。

21.孫宏超.2014.阿里全資收購高德,背后原因是企鵝[OL].網易科技報道,02-10。

22.吳澍、和陽.2014.高德地圖被阿里全資收購:為什么選擇是阿里?[OL].東方財富網,2-11。

23.張意軒、岳小喬.2014.這半年互聯網公司在干啥[N].人民日報,09-15。

24.祝君壁.2014.電子信息業亮點紛呈[N].經濟日報,07-28。

25.李藝銘.2015.2014并購浪潮的四大特征[N].科技日報,01-11。

26.蔣澤中.2008.資源配置優化:中國企業如何把握全球并購良機[N].人民日報,11-04。

27.劉偉.2014.借力并購重組 優化資源配置[N].上海證券報,08-13。

28.譚新文.2006.企業并購在公司治理中的效應分析[J].當代經理人,11。

29.王瑞祥.2005.要高度重視企業的文化融合[J].企業文明,10。30.謝雄杰.2008.企業并購對公司治理的影響研究[D].東北大學碩士論文。

31.新財經周刊.2012.整合并購莫忘網絡品牌保護[N].解放日報,3-31。