廣西開征物業稅的稅制設計研究

巫德富 黃曉東 周燕玲

摘 要:文章首先對廣西開征物業稅的前置條件進行了梳理,指出廣西開征物業稅必須先理清物業稅與現有稅費的關系和建立滿足開征物業稅的技術條件這兩個核心問題。在此基礎上,通過對比發達國家或地區開征物業稅的實踐經驗,為廣西開征物業稅提供經驗啟示。最后,從納稅人、納稅對象及范圍、計稅依據、稅率和優惠減免等方面構建廣西稅收制度,并提出了廣西開征物業稅的開征時序問題。

關鍵詞:前置條件 國際經驗啟示 制度設計

中圖分類號:F810.42 文獻標識碼:A

文章編號:1004-4914(2015)05-129-02

一、廣西開征物業稅的前置條件

廣西開征物業稅的前置前條件與全國其他地區基本相同,主要取決于以下幾個條件:一是理清物業稅與現有房地產稅費的關系,哪些稅費應納入物業稅;二是房地產產權的界定,個人房地產信息系統建立;三是完善的評估體系。

(一)物業稅的涵義

從理論上說,物業稅是一種財產稅,是針對國民的財產所征收的一種稅收,主要針對土地、房屋等不動產作為課稅對象,不區分經營性與非經營性,以其財產價值作為計稅依據,對其持有者(承租人或所有者)每年都征收的一定稅款,且應納稅值隨著不動產市場價值的升高而提高。{1}

(二)理清物業稅與現有房地產稅費的關系

我國房地產稅費體系較為復雜,涉及到投資環節、交易環節、保有環節和所得環節,主要有土地出讓金,土地增值稅、城鎮土地使用稅、耕地占用稅、契稅、印花稅、房產稅以及房產交易稅費等。關于物業稅與土地出讓金的關系,業界有兩種觀點:一是把土地出讓金并入物業稅中;二是土地出讓金不應納入物業稅中,筆者認同第二種觀點本文認同第二種觀點,主要基于以下考慮:第一,物業稅是稅收,土地出讓金是40-70年的土地租金,是一種收益,二者在本質上就有所不同,將土地出讓金并入物業稅中缺乏理論依據。第二,將土地出讓金并入物業稅中,政府將失去對土地資源的分配依據,土地不在是財產,轉讓、抵押等就無從談起,嚴重影響金融秩序;同時,地方政府失去了一次性取得財政的機會,影響當期的財政收入,影響地方政府開征物業稅的積極性。{2}第三,土地出讓金分開征收,降低了開發商的進入門檻,既容易再次上演“空手套白狼”,又不能達到降低房價的目的,房價主要是受區域經濟發展水平及供需關系的影響。從簡化稅制角度,筆者認為應當將交易環節和保有環節的營業稅(房地產業)、城建稅、土地增值稅、契稅、印花稅、房產稅和城鎮土地使用稅合并,統稱為物業稅,這樣使稅收制度從重交易過渡到重保有。投資環節和所得環節的房地產稅費保留。

(三)建立滿足征收物業稅的技術條件

開征物業稅的技術條件主要有兩項,一是個人房產信息;二是房地產估值。個人房產信息隨著不動產統一登記系統的建立,登記制度全面實施,該技術條件得到完全滿足。關于房地產價值評估,廣西應當盡快完善房地產評估體系,規范房地產估價市場,培育合格的房地產估價人員。{2}否則,難于滿足開征物業稅額技術條件,房地產就會掀起利益糾葛異常復雜的房地產市場的軒然大波。

二、廣西開征物業稅的國際經驗借鑒

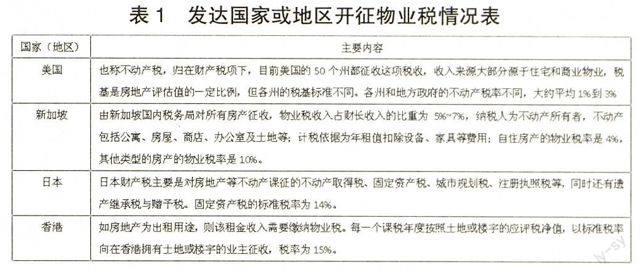

發達國家和地區在物業稅改革和實踐方面都走在我國前面,其成果或失敗的經驗對廣西開征物業稅有重要的借鑒意義。在此,筆者選取了美國、日本、新加坡和我國香港地區主要基于以下理由:一是美國經濟發展水平加高,物業稅是其財政收入的主要來源;二是新加坡土地制度與我國相類似,且保障制度也比較有特色;三是日本上世紀80年代開征物業時與我國目前的房地產市場有很多共同之處;四是香港屬于我國經濟發展的前沿特區,其經驗值得借鑒。{4}

(一)發達國家或地區開征物業稅經驗

(二)發達國家或地區物業稅制度對廣西開征物業稅的啟示

1.納稅人為物業的所有人或使用人。美國以物業的所有人為納稅義務人,日本和我國香港特區以所有人和使用人為納稅義務人,從世界范圍來看,大多數國家和地區以使用人和所有者作為納稅義務人。

2.征稅對象主要是土地和房屋。從世界范圍來看,一是只針對土地或房屋征稅,如澳大利亞只對土地征稅,對房屋不征收。二是對房屋和土地一并征稅,如美國、新加坡等大多數國家。三是土地、房屋和其它機器設備綜合在一起征收財產稅。

3.以不動產評估價值作為計稅依據。物業稅的計稅依據,大多數國家以不動產的評估價值作為依據,如美國和日本;新加坡和中國香港特區則是以不動產年租值作為計稅依據;不管哪一種計稅依據都能反映房地產自身價值和時間價值,具有科學性。

4.稅率一般為較低的比例稅率和累進稅率。從物業稅開征的稅率來看,美國、日本和我國香港特區采取的是比例稅率,因為比例稅率簡單易執行,但不能調節貧富差距;新加坡采取的是累進稅率,此方法優點是體現了量能支付原則,但計算較為復雜。在稅率高低方面,大多數國家采取的是低稅率,美國50個州,但每個的稅率都不同且稅率不高,稅率最高不超過3%。

5.一般優惠政策和征管權。不同國家的優惠政策有所不同,主要有以下幾種情況:一是所有權歸政府的免物業稅;二是針對一些非盈利組織如慈善、教育和宗教等免稅;三是對生活苦難的老人或失去生活來源的人免稅;四是設立了起征點和免征額,如美國對居民購買首套住房免物業稅。

在物業稅征管權方面,凡是實行中央和地方分稅制的國家,物業稅都劃歸地方,構成地方主要稅種,如美國物業稅由各州制定,地方政府征收后用于地方基礎設施建設。

三、構建廣西稅收制度的設計

(一)納稅人、納稅對象及范圍

1.納稅人。在前文的經驗借鑒中可知,物業稅的納稅義務人為房地產的所有者和使用者。在我國上海、重慶試點房產稅時規定,若房產的產權所有人為未成年人,由其監護人繳納;房屋出典的由承典人繳納,其他情況下由代管人或使用人繳納。具體分為四種情況:一是土地使用權和房屋產權同時擁有,以物業所有者為納稅義務人;二是擁有土地使用權,沒有房屋產權,主要原因是拿地后為開發,這種只針對土地使用權繳納物業稅,土地使用權人為納稅人;三是只有房屋產權,沒有土地使用權,比如集資房,應以房屋的所有者為納稅義務人;四是既沒有產權也沒有所有權,比如單位個人沒有房屋的產權和使用權,但長期使用該房地產,那么實際使用者就應為納稅義務人。

2.納稅對象及范圍。物業稅的納稅對象主要有房屋、土地和地上附著物。包括電梯、地下室和室內游泳館等。根據我國稅制改革“寬稅基,低稅率”的總體思路,納稅對象為房地產合一統一征稅。

由于我國房地產性質較為復雜,包含有商品房、市場運作房、小產權房、經濟適用房等。關于商品房在前文物業稅開征的前置條件中已經論述了土地出讓金不包含在物業稅征收范圍中,因此,建議已經購置的首套商品住房在土地使用年限內免征物業稅,土地使用期限屆滿后再征物業稅,第二套、第三套住房依規定納稅。隨著我國不動產統一登記制度的建立和完善,小產權房也應當繳納物業稅;其他市場運作房和經濟適用房等也應該繳納物業稅,但應當減免方面做出相應的規定。

物業稅的征稅范圍可以效仿我國城鎮土地使用稅和房產稅的課稅范圍,暫時限定為城市、縣城、建制鎮和工礦區的營業性和非營業性房屋和土地,隨著我國城鎮化的推進可以逐步推向廣大農村地區。

3.課稅對象的征收時序。第一,向商業物業征收,由于商業物業征收物業稅的操作性強,物業稅開征可以由商業物業邁出第一步。第二,針對商品住宅,根據量能負擔原則,征收時序應從高檔到低檔,再到普通住宅。第三,對小產權物業征收。在農村土地可以流轉的大背景下可以解決國有土地應當享有平等的權益。第四,向廣大農村地區進軍。配合新型城鎮化的推進。但不能加重農民的負擔。

(二)計稅依據和稅率

1.計稅依據。目前,物業稅計稅依據有兩種,一是從量計征,二是從價計征。從量計征主要是根據不動產的面積來計算,如城鎮土地使用稅,但是由于位置不同的不動產價值差距很大,使得價值高的地區的物業同價值低的地區繳納相同的稅,在一定程度上違背了稅收公平原則。房產稅實行從價計征,但需在原值基礎上扣除10%~30%,跟房地產原值相關聯,不能反映房地產價值的市場變化,在前文經驗借鑒中已經提到世界上大多數國家采取從價計征的方式,按照國際慣例,廣西在開征物業稅也應當采用物業的評估價值,并根據物業性質進行調節,首先設立一個評估率,將房地產市場價值乘以評估率作為物業稅的計稅依據。

2.稅率。在前文的經驗借鑒中可以看出,世界上大多數國家采取的是比例稅率和累計稅率,稅率的范圍在1%~3%之間。一些國家在物業稅稅率模式采取不同類型的物業采用不同稅率,如房屋建筑物與土地稅率,土地稅率較高;住宅與非住宅,非住宅稅率要高;閑置土地與非閑置土地,閑置土地要高。上海、重慶兩地物業稅改革采取累進稅率,根據“簡單,明了”原則,建議廣西開征物業稅采取統一的累計稅率,這在一定程度上能打擊投機行為,調節不同納稅人之間的收入差距,體現量能負擔原則。在稅率高低方面,廣西開征物業稅的稅率不應過高,稅率過高老百姓的抵觸情緒較強,并且加重老百姓的負擔。根據國際經驗和房產稅改革得到的經驗,廣西開征物業稅的稅率定為0.5%~3%為宜。{5}

(三)物業稅的減免和優惠

第一,針對農村地區的不動產實行減免,暫不征收農村居民自用房屋的稅。隨著城鎮化的推進,體驗經濟的盛行,農村觀光、休閑旅游的發展,針對這類物業以較低的稅率征收。

第二,針對公益事業不動產的減免。公益事業不動產分為公共服務不動產與社會事業不動產,其中,公共服務不動產與準公共服務不動產有著嚴格的區別。針對準公共服務不動產,如事業單位、城市基礎設施等,應區分營利性和非營利性的區別。營利性與非營利性的稅收優惠應區別對待。社會事業不動產也屬于免物業稅。

第三,針對居住物業首套住宅,人均居住面積在35平米以內免征物業稅。對城市生活困難居民、殘疾人和離退休人員實行物業稅減免政策。

注釋:

{1}徐滇慶.房價與物業稅[M].北京:機械工業出版社,2008

{2}楊德文.關于我國物業稅法律制度構建的思考[J].中國市場.2010

{3}隆國強.美國的財產稅制度及對中國的啟示—以德克薩斯州為例[R].中國金融出版社2003

{4}顧紅.日本稅收制度[M].北京:經濟科學出版社,2003

{5}韓德軍.物業稅改革國際借鑒與政策選擇[D].西北農業科技大學,2006:39-40

{6}鄧宏乾.基于稅收目的的物業稅改革分析——兼評物業稅改革方案[J].華中師范人學報,2006,(3)

(作者單位:廣西水利電力職業技術學院 廣西南寧 530023)

[作者簡介:巫德富(1982-),男,四川隆昌人,廣西水利電力職業技術學院經濟管理系,講師、房地產估價師、房地產經紀人、經濟師,研究方向:城市經濟,房地產經濟;黃曉東(1961-),男,湖南人,廣西水利電力職業技術學院經濟管理系,副教授,研究方向:城市經濟管理;周燕玲(1983-),女,廣西南寧人,廣西水利電力職業技術學院經濟管理系,講師,研究方向:稅收制度]

(責編:若佳)