美元兌人民幣匯率的波動趨勢研究

——基于GARCH模型

武美秋

(安徽財經大學,安徽 蚌埠 233030)

美元兌人民幣匯率的波動趨勢研究

——基于GARCH模型

武美秋

(安徽財經大學,安徽 蚌埠 233030)

隨著我國經濟的不斷發展,近年來中國在國際社會中的地位也不斷加強。目前,人民幣和美元作為世界范圍內影響力最大的兩種貨幣,其匯率的波動對全球的金融和經濟發展起著舉足輕重的作用。本文通過構建計量經濟模型,對2005年6月(匯率改革)至2016年5月132個月度美元兌人民幣匯率的數據進行時間序列分析,結果表明美元兌人民幣匯率的時序數據不服從正態分布的規律,其波動具有明顯的集簇性和長記憶性特征,且存在尖峰厚尾特征。通過計量模型的設立及預測,可以將匯率控制在一個可操控的范圍內,穩定匯率,為央行的調控措施和匯率改革政策提供一定的借鑒意義。

GARCH模型;美元兌人民幣;匯率波動

隨著經濟全球化、金融一體化的不斷深化發展,各國之間的聯系越來越密切,匯率作為基本的宏觀價格變量,其變動對宏觀經濟走勢具有極大影響。自2005年人民幣匯率改革以來,本幣幣值一路走高;2015年8月11日,人民幣兌美元新定價機制的調整引發了人民幣兌美元的大幅貶值,結束了匯改以來人民幣兌美元單邊持續升值的長期趨勢。2015年12月1日,IMF總裁拉加德宣布將人民幣納入“SDR”籃子,人民幣正式成為加入SDR貨幣籃子的第五種貨幣。因此在現階段這一背景下研究人民幣匯率波動規律具有現實意義,對我國的進出口以及政府的貨幣政策的調整都具有極大的借鑒意義。

通常情況下,學者們多用GARCH模型來描述市場收益率波動性特征。因為它能較直觀的反映收益率波動的集簇性和異方差性等特征。在這里,本文以人民銀行網站公布的2005年6月至2016年5月美元兌人民幣匯率值的月平均中間價為研究對象,利用計量模型對其進行分析研究。利用ARCH和GARCH計量模型,從樣本均值和波動方面實證研究美元兌人民幣匯率的情況,對構建的GARCH模型的結果進行樣本內預測,從而檢測模型的可行性。

一、文獻綜述

隨著我國國際地位的不斷上升,人民幣在國際上的影響力越來越大。美元作為影響力最大的貨幣,比較分析二者之間的匯率比率,對研究貨幣具有極為重要的意義。近些年,國內外學者關于匯率問題做了大量的研究,經過長期的發展,這些理論研究逐漸走向成熟。

國外學者的研究多是集中于匯率變動對國際貿易和經濟增長的影響等方面。Giovannini(1988)表明匯率不確定性可以影響預期收益和風險中性的出口國的決策。Kumar(1992)研究發現匯率風險可能會降低凈貿易量,但是也會增加產業內貿易。Edward(1989)認為發展中國家的實際匯率與經濟增長之間的關系更為突出。一種觀點認為二者之間存在負相關,Frenkel和Mussa(1980),Frenkel和Rose(1995)發現固定匯率是以其他經濟變量的波動為代價的。Reinhart(2001)研究表明浮動匯率能夠減輕貨幣當局維持固定匯率的負擔,使利率更加穩定。另一種觀點認為二者存在正相關關系,Cooper(1999)主張實行固定匯率制,認為匯率的波動往往是過多的,而且與基本經濟變量無關。McKinnon(2001)認為匯率彈性本身就存在著外匯風險,從而可能阻礙國際商品和金融資金的往來。Agnieszka Markiwicz(2012)關于匯率波動特征的研究主要圍繞GARCH族模型和隨機波動模型展開,關于采用哪種模型的爭論焦點在于時間序列的記憶性問題。

近年來,國內學者在匯率方面的研究也頗有造詣。谷宇(2007)從波動的層面研究匯率波動對貿易的影響,利用GARCH模型和誤差修正模型對人民幣匯率波動進行分析,發現在長期中匯率波動對進口有正向沖擊作用對出口有負向沖擊,而在短期對進出口都是負向沖擊;魏紅燕(2014)通過對人民幣兌美元的周匯率平均值數據進行分析,認為人民幣逐漸呈升值趨勢;張恒(2015)認為人民幣匯率時序數據不服從正態分布,波動具有明顯的集簇性和長記憶特征,指出央行應采取適當的調控措施和平穩的匯改政策抑制人民幣匯率過度波動;封北麟(2015)通過對2015年8月以后的人民幣兌美元短期內大幅貶值進行分析,研究表明匯率變動帶來的影響具有復雜性和多元化的特征,指出政府財政政策未來改革的方向應更加注重發揮其在社會經濟結構調整和收入分配等領域的“質”的影響力,提升財政政策在結構調控方面的精準性。

從以上的文獻綜述可以看出,目前學術界關于匯率波動的研究是多層面的,都有各自的優點。但是他們的研究有的僅側重理論模型的設定,有的僅側重政策分析,沒有將二者很好的統一起來。本文通過構建ARCH和GARCH模型,并對模型進行樣本內預測來驗證模型的可行性。最后針對匯率波動的規律狀況,提出相應的對策建議,對我國政府的政策調整具有一定的借鑒意義。

二、數據說明與模型構建

(一)數據說明

本文選取2005年6月至2016年5月美元兌人民的中間牌價為研究對象,共有132個樣本觀測值。(數據來源于中國人民銀行官網)

1.數據的時間序列分析(其中USY表示美元兌人民幣的匯率

圖 1 2005年6月-2016年5月美元兌人民幣(USY)月平均匯率走勢圖

圖2 時間序列的殘差圖

上圖1和圖2分別為2005年6月-2016年5月美元兌人民幣匯率的走勢圖和殘差圖。根據走勢圖可以大致的看出美元兌人民幣匯率是逐漸走低的,匯改以來,人民幣整體上呈升值狀態。數據處理采用時間序列分析軟件Eviews7.0,經分析,該數據的統計特征如下表1所示:

表1 美元/人民幣匯率序列基本統計量表

表1呈現了2005年6月至2016年5月美元兌人民幣匯率描述性統計。其中偏度0.65說明美元兌人民幣的匯率日收益時間呈現長的右厚尾特征;峰度2.36表明匯率波動不服從正態分布;Jarque-Bera的統計量為17.92,也說明匯率收益不服從正態分布,表現為尖峰厚尾特征。基于以上說明,傳統計量經濟學的線性回歸模型是無法解決的。回歸的結果可能是錯誤的。

2.平穩性分析

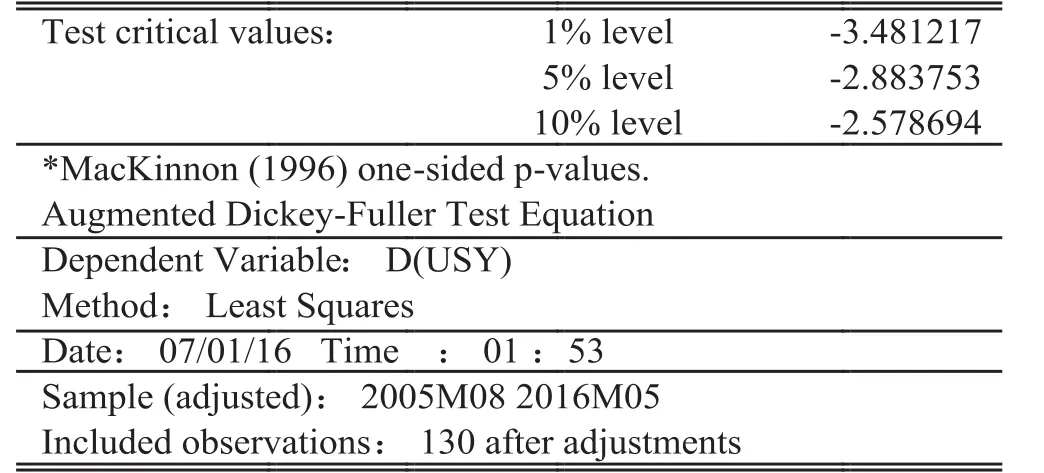

圖3 時間序列的ADF檢驗

首先對時間序列進行平穩性檢驗,由圖3的ADF檢驗可知,匯率USY時間序列是非平穩的,需要對其進行差分。

圖4 DUSY的ADF檢驗

由圖4可知,USY的一階差分DUSY為平穩序列,因此用DUSY來建立時間序列模型。

(二)模型的構建

1.DUSY模型建立及對殘差進行ARCH效應檢驗

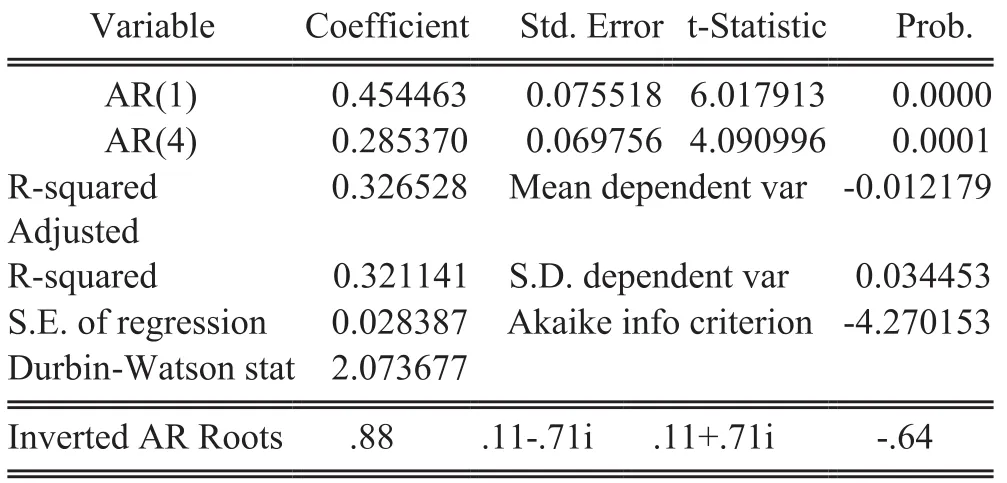

通過對檢驗結果進行分析,建立一個AR(4)模型:

圖5 模型回歸結果

R2=0.33,DW=2.07 由上述T值,DW值和P值數據可知,模型基本滿足建模要求。

圖6 USY的ARCH-LM TEST

圖6是對殘差進行 ARCH-LM TEST ,結果表明殘差中ARCH效應是很顯著的。由于ARCH模型在應用的過程存在自相關性,GARCH模型能夠很好的解決這一問題,因此本文應用GARCH模型建模具有可行性。

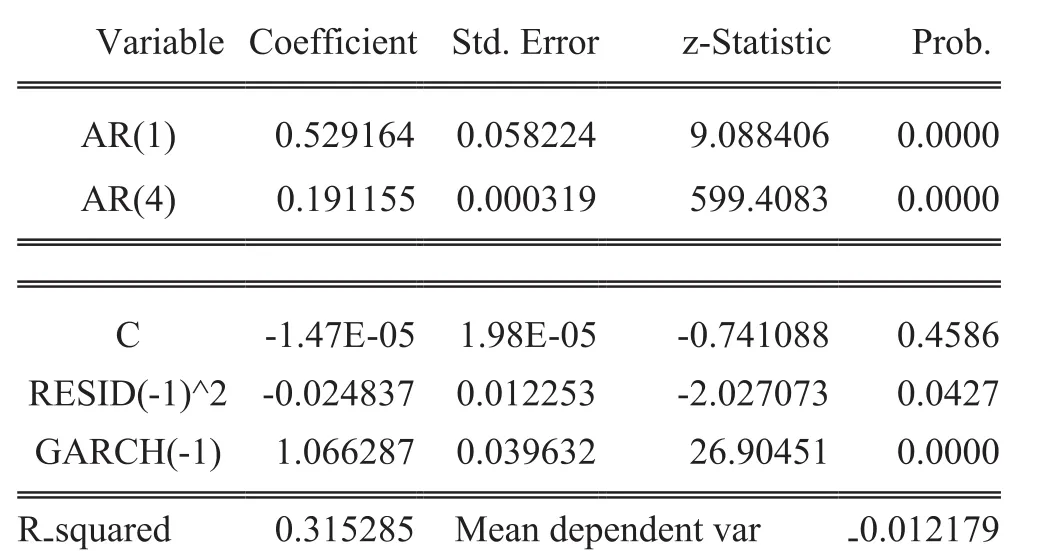

2.GARCH(1,1)模型的構建

因為GARCH(1,1)模型在匯率預測中運用的比較廣泛,能夠很好的反映金融時間序列的波動情況,而且操作簡單,因此本文選擇構建GARCH(1,1)模型,模型的估計結果如圖7所示。

圖7 DUSY的GARCH(1,1)模型估計結果

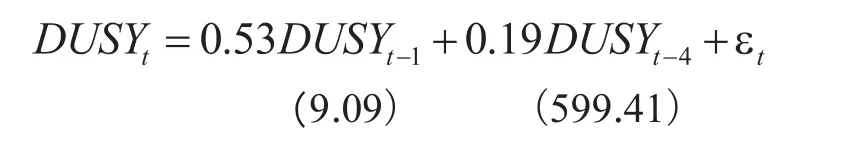

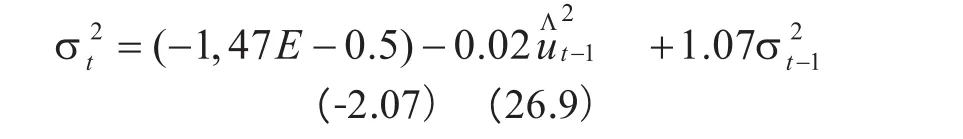

根據估計結果可知,均值方程為:

GARCH(1,1)方程:

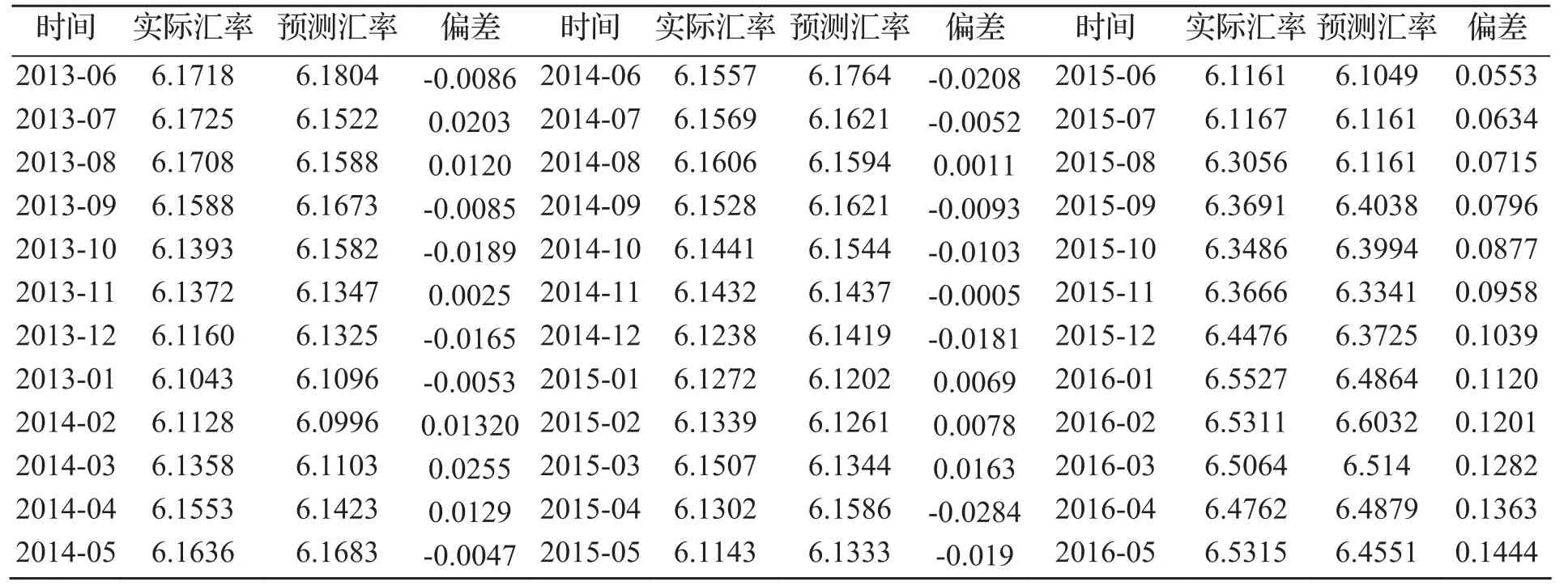

觀察GARCH(1,1)模型可知,模型各參數滿足我們的建模要求。下面,我們對GARCH模型進行模型內預測,通過觀察2012年1月-2016年5月的波動趨勢來分析其預測的效果。下圖8為預測的結果,表2為2013年6月-2016年5月三年間實際匯率與預測匯率的對比情況。

圖8 GARCH(1,1)模型預測結果

表2 2013年6月-2016年5月實際匯率與預測匯率的比較

三、實證結果及分析

由GARCH(1,1)模型的估計結果可知:Z檢驗、P檢驗和DW檢驗都通過,說明模型的建立是可以通過的。美元兌人民幣匯率的條件方差方程中GARCH項為高度顯著,表明匯率時間序列具有顯著的波動集簇性。GARCH項系數較大,長記憶性比較明顯。

圖8為檢驗GARCH(1,1)模型的預測效果,通過對2012年1月-2016年5月的匯率數據進行預測可知:預測誤差評價指標均誤差(RMSE)為0.03,均絕對誤差(MAE)為0.01,Theil為0.6這些數值都比較小,說明模型誤差不大,模型的預測結果比較理想,基本預測成功。通過對數據進行對比分析,可以發現美元兌人民幣匯率總體上波動劇烈,不服從正態分布,具有集簇性和記憶性等特征。觀察表2可知,2013年6月-2016年5月的實際匯率值跟預測匯率值之間的差距大多為0.1以下,說明利用GARCH模型對美元兌人民幣匯率的預測是可行的,預測結果基本上反映了人民幣升值的趨勢狀態,說明GARCH模型對預測短期匯率波動情況具有一定的現實意義。

四、政策建議

通過GARCH模型的樣本內預測可知,近年來,美元對人民幣匯率的波動2015年8月以前為下降趨勢,2015年8月至今為短暫上升趨勢。這歸結于2015年8月人民幣完善匯率形成機制改革的出臺,央行對人民幣兌美元匯率的中間價形成方式做出明確化規定。隨著人民幣加入SDR籃子,中國完善人民幣匯率中間價報價機制,符合國際金融市場的整體趨勢。但是人民幣匯率的波動趨勢具有非平穩性,因此需要采取相應的措施來防范人民幣劇烈升值和貶值帶來的風險。

第一,深化供給側改革,構建對外開放新格局。目前,我國產業結構升級面臨動力不足,產業總體創新水平較低的局面。出口導向戰略一直是拉動我國經濟增長的一大舉措,但是這種“大進大出”的對外開放模式受匯率波動影響較大,而且還容易引發我國與其他國家的利益沖突矛盾。因此,必須要深化供給側改革,構建新型開放經濟格局,統籌好“引進來”和“走出去”的關系,統籌好產業升級和產業轉移的關系。優化產業結構,做大做強我國的制造業,同時要提升服務業水平,從而構建面向全球的利益共享結構,降低匯率波動對國際貿易的沖擊,提高利益結構的競爭力水平。

第二,改革匯率政策,進一步完善人民幣匯率形成機制。由于人民幣匯率波動的集簇性特征,匯率過度的波動,將會增加出口企業的匯率風險,不利于進出口企業的穩步發展。2015年8月以來,中國人民銀行宣布決定完善人民幣兌美元中間價報價,以增強人民幣匯率中間價的市場化程度和基準性,進一步將人民幣兌美元的中間價確定的主導權交給市場,強調市場的主導作用。雖然人民幣匯率形成機制改革初見成效,匯率也基本保持穩定,說明當前的匯率制度是可行的,但是短期內人民幣貶值的情況仍然存在。一方面短期內國內物價上漲,出現低通脹的現象;另一方面出現資金外流現象,不利于金融市場的穩定。因此,在強調市場“主導權”的同時也應該適度的放寬匯率的波動區間,從而滿足我國對外貿易的需求。

第三,建立健全匯率衍生品市場,激發匯率衍生品的新活力。隨著人民幣國際化和市場化改革的深化,匯率市場化必然會加大其面臨的風險。中長期人民幣均衡匯率水平受宏觀經濟的影響較大,匯率衍生品市場的健全發展能夠為實體經濟提供多種規避匯率風險的工具,降低流動資金的投機性沖擊,從而保持對未來現金流的可控性。匯率衍生品市場的健全發展,能夠進一步完善我國多層次的資本市場,從而減少市場信號的扭曲,對增強我國金融行業的競爭力和國家經濟實力等都具有極為重要的意義。

第四,要加強政府的宏觀調控力度。據相關資料顯示,自2012年以來,人民幣匯率經歷了五輪大的貶值,貶值是把雙刃劍,如果形成預期,局面將很難控制,資本外流會加劇,整體金融體系可能會被削弱。面對近一年來匯率下挫的威脅,政府通過宏觀調控與市場的有機結合,在一定程度上抑制了市場對人民幣貶值的預期,并降低了對股市的影響。因此,在保證市場在資源配置中起決定作用的前提下,要加強政府的宏觀調控,加快金融體制改革,解除金融抑制,從而促進我國經濟更加穩健發展。

[1]張恒.吳可.基于GARCH模型的人民幣匯率波段動態特征研究[J].經濟數學,2011(12):93-98.

[2]封北麟.人民幣兌美元貶值的經濟影響及財政應對措施[J].財會研究,2015(9):5-8.

[3]魏紅燕,孟純軍.基于GARCH模型的短期匯率預測[J].經濟數學,2014(3):81-84.

[4]高艷.人民幣匯率波動特征的計量分析[D].長春:吉林大學,2014.

[5]黃金.基于GARCH類模型的人民幣匯率波動性研究[J].金融經濟,2012(7):46-47.

[6]孫迎宏,曹顯兵.基于GARCH模型的中美匯率實證分析[J].數學的實踐與認識,2012(10):15-20.

[7]安燁,張國兵.人民幣對“一籃子貨幣”匯率的波動——非線性Fourier函數分析[J].國家金融研究,2012(2):16-23.

[8]翟愛梅.基于GARCH模型對人民幣匯率波動的實證研究[J].技術經濟與管理研究,2010(2):20-23.

[9]AGNIESZKA MARKIEWICZ.Model uncertainty and exchange rate[J].Internation Economic Review,2012,53(3):815-843.

[10]JAVIERA AGUILAR,STEFAN NYDAHL.Central bank interwention and exchange rates:the case of Sweden[J].Journal of International Financial Markets,Institutions and Moeny. 2000(10):302-322.

[11]SUN YE.RMB Exchange rate forcast approach based on BP neural network[J].Physics Procedia,2012,33(1):63-79.

On the Exchange Rates Fluctuation Trend of the Dollar against the RMB: Based on the GARCH Model

Wu Mei-qiu

(Anhui University of Finance and Economics, Bengbu Anhui 233030, China)

With the continuous development of our country's economy, in recent years, the status of China in the international community has been strengthened. At present, within the scope of the RMB yuan and the dollar as the world's most influential two currencies, the exchange rate volatility on global financial and economic development plays an important role. In this paper, based on the econometric model, we analyze the 132 monthly exchange rate data from June 2005, which exchange rate was reformed, to May 2016 in time series. The results show that the rate of the dollar to RMB yuan does not obey the normal distribution, volatility has obvious cluster and long memory, and there is thick tail characteristics. Through the establishment of measurement model and the prediction of exchange rate it can be controlled within a manageable range. It is good for the reference of the central bank's tightening measures and reform of exchange rate policy.

GARCH model; the dollar against the RMB; currency fluctuations

F832.6

A

1672-0547(2016)06-0027-04

2016-11-02

武美秋(1991-),女,安徽宿州人,安徽財經大學金融學院金融學碩士研究生,研究方向:農村金融和國際金融。