增值稅“免、抵、退”方法的通俗解析

劉春才(蘇州經(jīng)貿(mào)職業(yè)技術(shù)學(xué)院,江蘇 蘇州 215009)

?

增值稅“免、抵、退”方法的通俗解析

劉春才

(蘇州經(jīng)貿(mào)職業(yè)技術(shù)學(xué)院,江蘇蘇州215009)

[摘要]盡管我國生產(chǎn)企業(yè)出口自產(chǎn)貨物實(shí)行免、抵、退稅辦法已有較長時(shí)間,但由于該辦法計(jì)算比較復(fù)雜,原理較難理解。依據(jù)通俗解析顯示:為增強(qiáng)本國產(chǎn)品在國際市場上的競爭力,使本國產(chǎn)品以不含稅價(jià)格進(jìn)入國際市場,我國實(shí)行免、抵、退稅管理辦法和制度。其計(jì)算方法包括三種,應(yīng)納稅額≥0,抵扣稅額為名義退稅額,實(shí)退稅額、留抵退稅額為0時(shí),增值稅應(yīng)退未退,可以全部抵扣。應(yīng)納稅額<0,名義退稅額<應(yīng)納稅額的絕對值、實(shí)退稅額為名義稅額,抵扣稅額為0,留抵稅額為應(yīng)納稅額的絕對值減去名義退稅額時(shí),增值稅全退,不抵扣。應(yīng)納稅額<0,應(yīng)納稅額的絕對值<名義退稅額,實(shí)退稅額為應(yīng)納稅額的絕對值,抵扣稅額為名義退稅額減應(yīng)納稅額的絕對值,留抵稅額為零時(shí),增值稅應(yīng)退部分退,部分抵扣。

[關(guān)鍵詞]增值稅;“免、抵、退”稅方法;剖析

財(cái)政部、國家稅務(wù)總局財(cái)稅[2002]7號(hào)文規(guī)定自2002 年1月1日起,生產(chǎn)企業(yè)自營或委托外貿(mào)企業(yè)代理出口自產(chǎn)貨物,除另有規(guī)定外,增值稅一律實(shí)行免、抵、退稅管理辦法和制度。

一、“免、抵、退”稅原理解析

(一)“免、抵、退”稅釋義

“免”稅:是指生產(chǎn)企業(yè)出口自產(chǎn)貨物免征出口銷售環(huán)節(jié)的增值稅(銷項(xiàng)稅)。“抵”稅:是指以企業(yè)本期出口產(chǎn)品應(yīng)退還的進(jìn)項(xiàng)稅額抵消內(nèi)銷產(chǎn)品應(yīng)繳納的稅額。“退”稅:是指企業(yè)用出口貨物應(yīng)退還的進(jìn)項(xiàng)稅抵扣內(nèi)銷貨物的應(yīng)納增值稅額后,國家把未抵扣完的進(jìn)項(xiàng)稅退還給企業(yè)。

(二)“免、抵、退”稅原理

為增強(qiáng)本國產(chǎn)品在國際市場上的競爭力,使本國產(chǎn)品以不含稅價(jià)格進(jìn)入國際市場,是世界各國通行的做法。所以,企業(yè)為生產(chǎn)出口貨物所實(shí)際耗費(fèi)的原材料、零部件等支付的進(jìn)項(xiàng)稅額,國家就要退還給企業(yè),這就是出口退稅。

而對于大多數(shù)有出口經(jīng)營權(quán)的生產(chǎn)企業(yè)來說,其生產(chǎn)的產(chǎn)品既有內(nèi)銷又有出口。生產(chǎn)企業(yè)內(nèi)銷貨物應(yīng)按稅法的規(guī)定向國家繳納增值稅;其出口貨物在出口環(huán)節(jié)免征增值稅(銷項(xiàng)稅),即免稅,同時(shí)其出口的貨物國家也要按稅法的規(guī)定向其退還出口貨物所耗費(fèi)的原材料、零部件等的進(jìn)項(xiàng)稅額,即退稅。也就是說,該企業(yè)內(nèi)銷貨物要向國家繳納稅款,出口貨物國家要向其退還稅款。所以,為了降低國家和企業(yè)的征納稅成本,就用企業(yè)出口貨物國家要向其退還的稅款抵消其內(nèi)銷貨物要向國家繳納的稅款,即抵稅。抵扣之后,國家才按規(guī)定把未抵扣完的應(yīng)退稅額,退還給企業(yè)。

二、“免、抵、退”稅計(jì)算和核算解析

在“免、抵、退”稅計(jì)算和核算過程中,通常要計(jì)算或分析確定五個(gè)指標(biāo):當(dāng)期應(yīng)納稅額、當(dāng)期“免、抵、退”稅額、當(dāng)期應(yīng)退稅額、當(dāng)期免抵稅額、當(dāng)期期末留抵稅額。

(一)當(dāng)期應(yīng)納稅額

1.當(dāng)期應(yīng)納稅額計(jì)算解析

當(dāng)期應(yīng)納稅額根據(jù)規(guī)定的公式計(jì)算。計(jì)算當(dāng)期應(yīng)納稅額就是將包括出口貨物進(jìn)項(xiàng)稅額在內(nèi)的全部進(jìn)項(xiàng)稅額和內(nèi)銷貨物的銷項(xiàng)稅額以及上期期末留抵稅額統(tǒng)一計(jì)算企業(yè)當(dāng)期的應(yīng)納稅額。從公式中可以看出,本來要退還給企業(yè)的出口貨物的進(jìn)項(xiàng)稅額,抵扣了內(nèi)銷貨物的銷項(xiàng)稅額,這就是本辦法的“抵稅”。之所以不用出口貨物的進(jìn)項(xiàng)稅額直接抵扣內(nèi)銷貨物的應(yīng)納稅額,是因?yàn)槠髽I(yè)購進(jìn)的原材料,既用于生產(chǎn)內(nèi)銷貨物,又用于生產(chǎn)出口貨物,很難區(qū)分和準(zhǔn)確計(jì)算出口貨物的進(jìn)項(xiàng)稅額。

由于一些出口貨物的退稅率低于征稅率,所以要計(jì)算不得免征和抵扣稅額。如征稅率是17%,退稅率是11%,退稅率低于征稅率意味著對出口貨物不是全部免征本環(huán)節(jié)應(yīng)繳的增值稅,與出口貨物對應(yīng)的進(jìn)項(xiàng)稅額也不能全部退還。這6%的差額就是“免抵退稅不得免征和抵扣稅額”,就是不允許退的那部分進(jìn)項(xiàng)稅,所以要從當(dāng)期進(jìn)項(xiàng)稅額中剔除,在會(huì)計(jì)處理上作為增值稅“進(jìn)項(xiàng)稅額轉(zhuǎn)出”,計(jì)入“主營業(yè)務(wù)成本”。

計(jì)算過程中之所以還有個(gè)抵減額,是因?yàn)槠髽I(yè)為生產(chǎn)出口貨物而耗用的原材料有的支付了進(jìn)項(xiàng)稅,該進(jìn)項(xiàng)稅是要退的;如果耗用原材料是免稅購進(jìn)的,就不存在退稅。而出口貨物離岸價(jià)是包含免稅原材料在內(nèi)的所有購進(jìn)原材料價(jià)格,應(yīng)該從中扣除免稅購進(jìn)的原材料價(jià)格。

2.當(dāng)期應(yīng)納稅額計(jì)算結(jié)果解析

(1)應(yīng)納稅額≥0,說明包括出口貨物在內(nèi)的所有準(zhǔn)予抵扣的進(jìn)項(xiàng)稅額不足或剛好抵扣內(nèi)銷貨物銷項(xiàng)稅額,為企業(yè)應(yīng)繳納的增值稅額,不存在實(shí)際退稅(即國家退還稅款給企業(yè))。

(2)應(yīng)納稅額<0,說明企業(yè)準(zhǔn)予抵扣的進(jìn)項(xiàng)稅額抵扣內(nèi)銷銷項(xiàng)稅額后仍有余額,該余額為辦理退稅之前的留抵稅額,此時(shí)才會(huì)涉及實(shí)際退稅。

(二)當(dāng)期“免、抵、退”稅額——名義退稅額

當(dāng)期免抵退稅額是根據(jù)法律規(guī)定的公式計(jì)算的因出口貨物而應(yīng)退還給企業(yè)的稅額。如前所述,退稅是退還出口貨物所耗用原材料等負(fù)擔(dān)的進(jìn)項(xiàng)稅額,該公式若單獨(dú)從退稅的角度看,就是企業(yè)出口貨物應(yīng)退的名義稅額。而要考慮抵稅,就是把本稅額抵扣當(dāng)期內(nèi)銷貨物的銷項(xiàng)稅額后才退稅,所以本稅額是當(dāng)期退稅的最高限額,而不是當(dāng)期實(shí)際退還給企業(yè)的稅額。因而,為了便于理解,并與“當(dāng)期應(yīng)退稅額”區(qū)分,可以把本稅額理解為“名義退稅額”。本稅額在會(huì)計(jì)核算時(shí),計(jì)入“應(yīng)交稅費(fèi)——應(yīng)交增值稅(出口退稅)”科目。

如前所述,之所以要計(jì)算免抵退稅額抵減額,是出口貨物中若包含了免稅購進(jìn)原材料,由于這部分原材料購進(jìn)時(shí)未支付進(jìn)項(xiàng)稅,就不存在退稅,所以應(yīng)從出口額中扣除免稅購進(jìn)原材料價(jià)格。

(三)當(dāng)期應(yīng)退稅額——實(shí)際退稅額

當(dāng)期應(yīng)退稅額是指企業(yè)用出口貨物要退還的進(jìn)項(xiàng)稅額抵扣當(dāng)期內(nèi)銷貨物銷項(xiàng)稅額后,國家把未抵扣完的進(jìn)項(xiàng)稅退還給企業(yè)的稅額,即企業(yè)當(dāng)期能從國家實(shí)際收到的退稅數(shù)額。為了便于理解,并與“當(dāng)期免抵退稅額”區(qū)分,可以把本稅額改為“實(shí)際退稅額”。本稅額在會(huì)計(jì)核算時(shí),在企業(yè)尚未從國家收到退還的稅款前,計(jì)入“其他應(yīng)收款——應(yīng)收出口退稅款”科目。

本稅額沒有專門的計(jì)算公式,是通過比較當(dāng)期應(yīng)納稅額與當(dāng)期免抵退稅額的關(guān)系來確定的。

1.當(dāng)期應(yīng)納稅額≥0,說明企業(yè)所有進(jìn)項(xiàng)稅額不足或剛好抵扣內(nèi)銷銷項(xiàng)稅額,不需退稅。則:當(dāng)期應(yīng)退稅額或?qū)嶋H退稅額=0。

2.當(dāng)期應(yīng)納稅額<0,且│當(dāng)期應(yīng)納稅額│>當(dāng)期免抵退稅額,則:當(dāng)期實(shí)退稅額=當(dāng)期免抵退稅額。

3.當(dāng)期應(yīng)納稅額<0,且│當(dāng)期應(yīng)納稅額│<當(dāng)期免抵退稅額,則:當(dāng)期實(shí)退稅額=│當(dāng)期應(yīng)納稅額│。

綜上所述,只有當(dāng)期應(yīng)納稅額<0時(shí),才存在實(shí)際退稅。其數(shù)額是│當(dāng)期應(yīng)納稅額│與當(dāng)期免抵退稅額中的小者——取小退稅。

(四)當(dāng)期免抵稅額——抵扣稅額

當(dāng)期免抵稅額是指企業(yè)出口貨物要退還的進(jìn)項(xiàng)稅抵扣內(nèi)銷貨物銷項(xiàng)稅的金額,即實(shí)際抵扣的稅額。為了便于理解,在工作或?qū)W習(xí)時(shí),可以把本稅額改為“抵扣稅額”。本稅額在會(huì)計(jì)核算時(shí),計(jì)入“應(yīng)交稅費(fèi)——應(yīng)交增值稅(出口抵減內(nèi)銷產(chǎn)品應(yīng)納稅額)”科目。

該金額是通過比較當(dāng)期免抵退稅額與當(dāng)期應(yīng)退稅額的關(guān)系來確定的。

1.當(dāng)期免抵退稅額>當(dāng)期應(yīng)退稅額(當(dāng)期應(yīng)退稅額≠0),說明出口貨物的進(jìn)項(xiàng)稅額沒有全部退還給企業(yè),實(shí)際只退了一部分(簡稱為:應(yīng)退部分退),未退還的部分就是用來抵扣了內(nèi)銷貨物的應(yīng)納稅額,則:

當(dāng)期免抵稅額或抵扣稅額=當(dāng)期免抵退稅額-當(dāng)期應(yīng)退稅額。

2.當(dāng)期免抵退稅額=當(dāng)期應(yīng)退稅額,說明出口貨物的進(jìn)項(xiàng)稅額全部退還給企業(yè)(簡稱為:應(yīng)退全退),沒有用來抵扣內(nèi)銷貨物的應(yīng)納稅額,則:

當(dāng)期免抵稅額或抵扣稅額=0。

3.當(dāng)期應(yīng)退稅額=0,說明出口貨物的進(jìn)項(xiàng)稅額沒有退還給企業(yè)(簡稱為:應(yīng)退未退),則:

當(dāng)期免抵稅額或抵扣稅額=當(dāng)期免抵退稅額。

(五)當(dāng)期期末留抵稅額

當(dāng)期期末留抵稅額是指企業(yè)在抵稅、退稅后,尚未抵扣完的留待下期繼續(xù)抵扣的內(nèi)銷貨物的進(jìn)項(xiàng)稅額。該金額是通過比較當(dāng)期應(yīng)納稅額與當(dāng)期應(yīng)退稅額的關(guān)系來確定的。

1.當(dāng)期應(yīng)納稅額≥0,則:當(dāng)期期末留抵稅額=0。

2.當(dāng)期應(yīng)納稅額<0,且│當(dāng)期應(yīng)納稅額│>當(dāng)期應(yīng)退稅額,則:當(dāng)期期末留抵稅額=│當(dāng)期應(yīng)納稅額│-當(dāng)期應(yīng)退稅額。

3.當(dāng)期應(yīng)納稅額<0,且│當(dāng)期應(yīng)納稅額│<當(dāng)期應(yīng)退稅額,則:當(dāng)期期末留抵稅額=0。

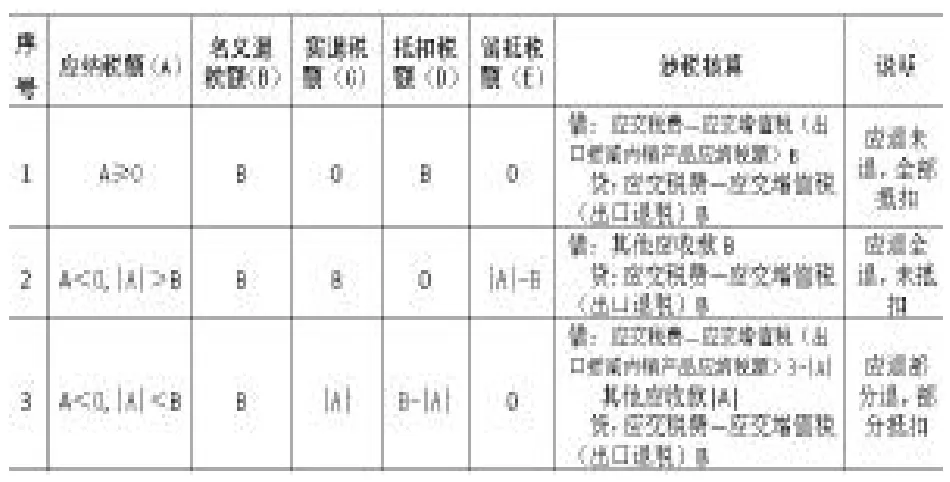

為便于大家理解比較,上述指標(biāo)之間的關(guān)系歸納如下表:

增值稅“免、抵、退”稅關(guān)系表

三、“免、抵、退”稅計(jì)算和核算實(shí)例

為便于大家進(jìn)一步理解和運(yùn)用該退稅方法,下面用實(shí)例說明其計(jì)算和核算過程。

【例1】嘉曼公司為增值稅一艦納稅人,其自產(chǎn)的貨物稅率為17%,退稅率為11%。2015年10月有關(guān)業(yè)務(wù)如下:購進(jìn)原材料一批,增值稅專用發(fā)票注明價(jià)款500萬元,稅額85萬元已通過認(rèn)證,當(dāng)月可抵扣;進(jìn)口免稅原材料300萬元;上月末留抵稅款10萬元;內(nèi)銷貨物售價(jià)1000萬元,增值稅專用發(fā)票注明稅額170萬元;出口貨物離岸價(jià)格折合人民幣800萬元。

要求:計(jì)算當(dāng)月應(yīng)納或應(yīng)退增值稅。

解析:

(1)該企業(yè)有免稅購進(jìn)原材料,首先計(jì)算免抵退稅不得免征和抵扣稅額抵減額

免抵退稅不得免征和抵扣稅額抵減額=300×(17% -11%)=18(萬元)

(2)由于該企業(yè)征稅率與退稅率不同,接著計(jì)算當(dāng)期免抵退不得免征和抵扣稅額

當(dāng)期免抵退不得免征和抵扣稅額=800×(17%-11%) -18=48-18=30(萬元)

該部分不得退還的稅額通過進(jìn)項(xiàng)稅額轉(zhuǎn)出,作為主營業(yè)務(wù)成本。會(huì)計(jì)處理為:

借:主營業(yè)務(wù)成本300000

貸:應(yīng)交稅費(fèi)—應(yīng)交增值稅(進(jìn)項(xiàng)稅額轉(zhuǎn)出)300000

(3)計(jì)算當(dāng)期應(yīng)納稅額

當(dāng)期應(yīng)納稅額=170-(85-30)-10=105(萬元)

(4)由于當(dāng)期應(yīng)納稅額>0,當(dāng)期要交稅。出口貨物要退的進(jìn)項(xiàng)稅(名義退稅額)全部抵扣了內(nèi)銷貨物的銷項(xiàng)稅,不存在退稅(實(shí)退稅額)。

該企業(yè)名義退稅額55萬元(當(dāng)期免抵退稅額=800× 11%-300×11%=55萬元)全部抵扣了內(nèi)銷貨物的銷項(xiàng)稅。所以,當(dāng)期應(yīng)退稅額(實(shí)退稅額)=0,當(dāng)期免抵稅額(抵扣稅額)=55萬元,期末留底稅額=0。

(5)涉稅業(yè)務(wù)的核算

如前所述,出口企業(yè)名義退稅額要計(jì)入“應(yīng)交稅費(fèi)—應(yīng)交增值稅(出口退稅)”賬戶的貸方,抵扣退稅額要計(jì)入“應(yīng)交稅費(fèi)—應(yīng)交增值稅(出口抵減內(nèi)銷產(chǎn)品應(yīng)納稅額)”賬戶的借方。所以,本業(yè)務(wù)的會(huì)計(jì)處理為:

借:應(yīng)交稅費(fèi)—應(yīng)交增值稅(出口抵減內(nèi)銷產(chǎn)品應(yīng)納稅額)550000

貸:應(yīng)交稅費(fèi)—應(yīng)交增值稅(出口退稅)550000

【例2】嘉曼公司為增值稅一艦納稅人,其自產(chǎn)的貨物稅率為17%,退稅率為11%。2015年11月有關(guān)業(yè)務(wù)如下:購進(jìn)原材料一批,增值稅專用發(fā)票注明價(jià)款1200萬元,稅額204萬元已通過認(rèn)證,當(dāng)月可抵扣;上月無留抵稅款;內(nèi)銷貨物售價(jià)500萬元,增值稅專用發(fā)票注明稅額85萬元;出口貨物離岸價(jià)格折合人民幣1500萬元。

要求:計(jì)算當(dāng)月應(yīng)納或應(yīng)退增值稅。

解析:

(1)企業(yè)征稅率與退稅率不同,首先計(jì)算當(dāng)期免抵退不得免征和抵扣稅額

當(dāng)期免抵退不得免征和抵扣稅額=1500×(17% -11%)=90(萬元)

同【例1】,會(huì)計(jì)處理為:

借:主營業(yè)務(wù)成本900000

貸:應(yīng)交稅費(fèi)—應(yīng)交增值稅(進(jìn)項(xiàng)稅額轉(zhuǎn)出)900000

(2)計(jì)算當(dāng)期應(yīng)納稅額(公式1)

當(dāng)期應(yīng)納稅額=85-(204-90)=-29(萬元)

(3)由于當(dāng)期應(yīng)納稅額<0,當(dāng)期不需交稅。出口貨物要退的進(jìn)項(xiàng)稅(名義退稅額)部分抵扣了內(nèi)銷貨物的銷項(xiàng)稅,剩余未抵完的部分要向企業(yè)退稅(實(shí)退稅額)。

(4)計(jì)算名義退稅額(公式2)

名義退稅額=1500×11%=165(萬元)

(5)確定實(shí)退稅額、抵扣稅額、期末留底稅額

由于│當(dāng)期應(yīng)納稅額│<當(dāng)期名義退稅額,二者取小,所以,實(shí)退稅額=29(萬元)

由于名義退稅額為165萬元,實(shí)退稅額為29萬元,二者差額(應(yīng)退未退的部分)就是抵扣稅額。所以,抵扣稅額=165-29=136(萬元)

由于當(dāng)期應(yīng)納稅額-29萬元全部退還給企業(yè)。所以,期末留底稅額=│-29│-29=0

(6)涉稅業(yè)務(wù)的核算

如前所述,實(shí)退稅額在收到稅款前要計(jì)入“其他應(yīng)收款——應(yīng)收出口退稅款”賬戶的借方。所以,本業(yè)務(wù)的會(huì)計(jì)處理為:

借:其他應(yīng)收款—應(yīng)收出口退稅款290000

應(yīng)交稅費(fèi)—應(yīng)交增值稅(出口抵減內(nèi)銷產(chǎn)品應(yīng)納稅額)1360000

貸:應(yīng)交稅費(fèi)—應(yīng)交增值稅(出口退稅)1650000

[參考文獻(xiàn)]

[1]財(cái)政部,國家稅務(wù)總局.關(guān)于進(jìn)一步推進(jìn)出口貨物實(shí)行免抵退稅辦法的知[S].2002-1-22

[2]中華人民共和國國家稅務(wù)總局.生產(chǎn)企業(yè)出口貨物“免、抵、退”稅操作規(guī)程[S].2002-02-01

[3]袁葵芳.增值稅出口退稅免抵退計(jì)算方法解析[J].財(cái)會(huì)通訊(綜合),2014(5)

[4]李慧.生產(chǎn)企業(yè)出口貨物增值稅“免抵退”計(jì)算過程解析.財(cái)會(huì)月刊,2015.24

[責(zé)任編輯:劉玉梅]

[作者簡介]劉春才(1971-),蘇州經(jīng)貿(mào)職業(yè)技術(shù)學(xué)院副教授。研究方向:會(huì)計(jì)、稅收。

[收稿日期]2016-03-24

[文章編號(hào)]1009-6043(2016)02-0119-03

[中圖分類號(hào)]F230

[文獻(xiàn)標(biāo)識(shí)碼]B