營改增與債券稅收及科目設置

薛恒敏

摘要:本文梳理了近期營業稅改增值稅之后一系列文件對債券投資相關業務的政策規定,總結了免征增值稅的項目,對債券投資業務會計科目的設置給出了建議,以便于金融機構合理進行稅收籌劃。

關鍵詞:營改增 利息收入 金融商品轉讓

今年以來,財政部、國家稅務總局陸續出臺一系列文件,深入推進營業稅改增值稅工作,根據工作中出現的新問題,不斷進行補充和完善。由于政策內容變化更新較快,部分債券市場投資機構對各類債券的增值稅和所得稅征收情況不甚清晰,因此需要厘清各類債券的分稅種征收情況,通過清晰稅收確定債券投資收益率的計算方式。在此筆者根據營改增系列文件對各項交易、各類債券是否免征增值稅及如何合理進行債券業務的科目設置進行分析。

營改增后債券業務的稅收依據

增值稅是以商品(含應稅勞務)在流轉過程中產生的增值額作為計稅依據而征收的一種流轉稅,是運用稅款抵扣原則計算征收的流轉稅種,具有抵扣鏈條完整、稅不重征的特點。

本文依據的政策文件主要包括《關于全面推開營業稅改征增值稅試點的通知》(財稅〔2016〕36號,簡稱36號文)、《關于全面推開營業稅改征增值稅試點后增值稅納稅申報有關事項的公告》(國家稅務總局公告2016年13號)、《關于進一步明確全面推開營改增試點金融業有關政策的通知》(財稅〔2016〕46號)、《關于調整增值稅納稅申報有關事項的公告》(國家稅務總局公告2016年第27號)、《關于金融機構同業往來等增值稅政策的補充通知》(財稅〔2016〕70號,簡稱70號文),以及《關于部分營業稅和增值稅政策到期延續問題的通知》(財稅〔2016〕83號)等。其中財政部、國家稅務總局頒發36號文指出金融服務是指經營金融保險的業務活動,包括貸款服務、直接收費金融服務、保險服務和金融商品轉讓四類,以及金融同業往來利息收入。對債券市場的各類投資和交易行為應先分清是這四類中的哪一類,然后再根據政策依據進行細分,確定是否免征與征收增值稅。

各類債券業務的稅收依據及合理科目設置

(一)拆借、回購交易

1.拆借業務(拆出業務)

36號文規定金融機構間的資金往來業務,是指經人民銀行批準,進入全國銀行間同業拆借市場的金融機構之間通過全國統一的同業拆借網絡進行的短期(一年以下含一年)無擔保資金融通行為,屬于免征增值稅的范疇。拆出資金業務屬于金融機構往來,拆出資金利息收入免征增值稅。

為便于免征稅時計算依據充足,實踐中,建議其科目設置為:利息收入—金融同業往來利息收入—拆出資金利息收入。

2.質押式逆回購交易

36號文附件1將“買入返售金融商品利息收入”列入“貸款服務”,在46號文中又修正為“質押式買入返售金融商品”,業務取得的利息收入列入36號文附件3中的“金融同業往來利息收入”,免征增值稅。

實踐中,建議其科目設置為:利息收入—金融同業往來利息收入—質押式買入返售金融資產利息收入(即質押式逆回購利息收入)。

3.買斷式逆回購交易

70號文將“買斷式買入返售金融商品”取得的利息收入列為36號文附件3第一條第(二十三)項所稱的“金融同業往來利息收入”項目內,屬于免征增值稅的項目,即買斷式逆回購利息收入免征增值稅。

實踐中,建議其科目設置為:利息收入—金融同業往來利息收入—買斷式買入返售金融商品利息收入(即買斷式逆回購利息收入)。

(二)金融機構間的資金往來

36號文附件3《營業稅改征增值稅試點過渡政策的規定》第二十三條指出,“金融同業往來利息收入”免征增值稅,隨后70號文對該條款進行了補充,除了拆借和回購外,對金融機構間資金往來給出了更寬泛的定義,將同業存款、同業借款、同業代付、買斷式買入返售金融商品、持有金融債券、同業存單列入金融同業往來,并免征增值稅。

實踐中,建議相關科目分別設置為:

1.利息收入—金融同業往來利息收入—同業存款利息收入;

2.利息收入—金融同業往來利息收入—同業借款利息收入(農信社之間、有“向金融機構借款”業務范圍的金融機構);

3.利息收入—金融同業往來利息收入—同業代付利息收入;

4.利息收入—金融同業往來利息收入—商業銀行債券利息收入(包括商業銀行次級債券、混合債券);

5.利息收入—金融同業往來利息收入—同業存單利息收入。

70號文另規定境內銀行與其境外總機構、母公司之間,以及境內銀行與其境外分支機構、全資子公司之間的資金往來業務屬于“銀行聯行往來業務”,比如中行與其倫敦分行的資金往來,該業務免征增值稅。

(三)國債、地方政府債券

根據現有政策,對國債和地方政府債券的利息收入免征增值稅、免征所得稅,但對賺取的價差需要征收增值稅。實踐中,建議將利息收入與價差分開設置科目,以便可以清晰計算免征的稅收。

(四)中央銀行票據

70號文明確規定了央票的征收,市場成員購買的中央銀行票據屬于金融機構與人民銀行所發生的資金往來業務,與央行開展貨幣掉期和貨幣互存等業務也屬于金融機構與人民銀行所發生的資金往來業務,都屬于金融同業往來,其利息收入免征增值稅,價差收入則要征收增值稅。

實踐中,建議其科目設置為:利息收入—金融同業往來利息收入—中央銀行票據利息收入。

(五)政策性金融債券(國開行債券、進出口行債券、農發行債券)

46號文規定市場成員持有的政策性金融債券按“金融同業往來利息收入”免征增值稅,政策性金融債券是指開發性、政策性金融機構發行的債券,即國開債、農發行債、進出口行債。

實踐中,建議三者科目分別設置為:

1.利息收入—金融機構往來利息收入—國開債利息收入;

2.利息收入—金融機構往來利息收入—農發行債券利息收入;

3.利息收入—金融機構往來利息收入—進出口行債券利息收入。

(六)商業銀行債券

70號文將市場成員持有金融機構法人發行的金融債券按“金融同業往來利息收入”免征增值稅,該類中包括市場成員獲得的商業銀行所發行次級債、混合債的利息收入。

實踐中,建議相關科目設置為:

1.利息收入—金融機構往來利息收入—商業銀行次級債券利息收入;

2.利息收入—金融機構往來利息收入—商業銀行混合債券利息收入。

以上免征增值稅的債券不論劃分為會計四分類的任何一類,都改變不了其利息收入免交增值稅的特性,但僅指利息收入免交增值稅,對于賺取的價差則需繳納增值稅,產生的價差虧損則與其他債券相抵后繳納增值稅。

(七)債券投資業務(存量債券)

除了上述免征增值稅債券外,對于沒有發生買賣業務的存量債券來說,存量債券在持有期間每年收到的利息收入或者到期一次收到的利息收入要繳納增值稅。

例如,某商業銀行將一只30年期的A企業債劃分為持有至到期投資,并實際一直持有,每年收到有現金流的利息收入300萬元,則每年應繳納的增值稅為(以2016年為例):

2016年應繳納的增值稅=300萬元×6%×1年=18萬元;

扣完增值稅后每年實際獲得的凈利息收入=300萬元-18萬元=282萬元。

(八)債券買賣業務(金融商品轉讓)

在相關規定中,債券買賣業務屬于“金融商品轉讓”的范疇。金融商品轉讓是指轉讓金融商品所有權的交易活動,包括轉讓債券、基金、信托、理財產品、衍生產品等范疇。金融商品轉讓按照賣出價扣除買入價后的余額為銷售額,賣出價指賣出時收取的全部價款和價外費用,買入價為買入時支付的含稅價款。轉讓金融商品出現的正負差,按盈虧相抵后的余額為銷售額,若相抵后出現負差,可結轉下一納稅期限與下期轉讓金融商品銷售額相抵。但年末時仍出現負差的,不得轉入下一個會計年度。

金融商品的買入價,可以選擇按照加權平均法或者移動加權平均法進行核算,選擇后36個月內不得變更。金融商品轉讓不得開具增值稅專用發票。納稅期限為:銀行、財務公司、信托投資公司、信用社以1個季度為納稅期限。納稅義務發生時間為:金融商品轉讓的,為金融商品所有權轉移的當天,即金融商品所有權轉移的當天產生增值稅義務。

債券買賣增值稅計算公式為:

增值稅額=銷項稅額-進項稅額=賣出全價×6%-買入全價×6%+收到的利息×6%=(賣出全價-買入全價+收到的利息)×6%。

(九)免征增值稅的金融商品轉讓

根據36號文的相關規定,免征增值稅的金融商品轉讓包括以下內容:

1.合格境外投資者(QFII)委托境內公司在我國從事債券買賣業務;

2.證券投資基金(含封閉式證券投資基金和開放式證券投資基金)管理人運用基金買賣債券;

3.全國社會保障基金投資管理人運用全國社會保障基金買賣債券;

4.個人從事債券轉讓業務;

5.合格境外機構投資銀行間本幣市場取得的收入。

除上述5項金融商品轉讓外,其他金融商品轉讓項目都不免征增值稅,意味著所有債券買賣所賺取的價差均須繳納增值稅,即國債、地方政府債券、中央銀行票據、政策性金融債券、商業銀行債券買賣等賺取的價差均需要繳納增值稅。

(十)理財業務

根據36號文對金融商品轉讓的規定,理財產品等各類資產管理產品和各種金融衍生品的轉讓須繳納增值稅,理財產品資產端和負債端的差額為增值稅的計稅額,對增值的收益征收增值稅。

小結及建議

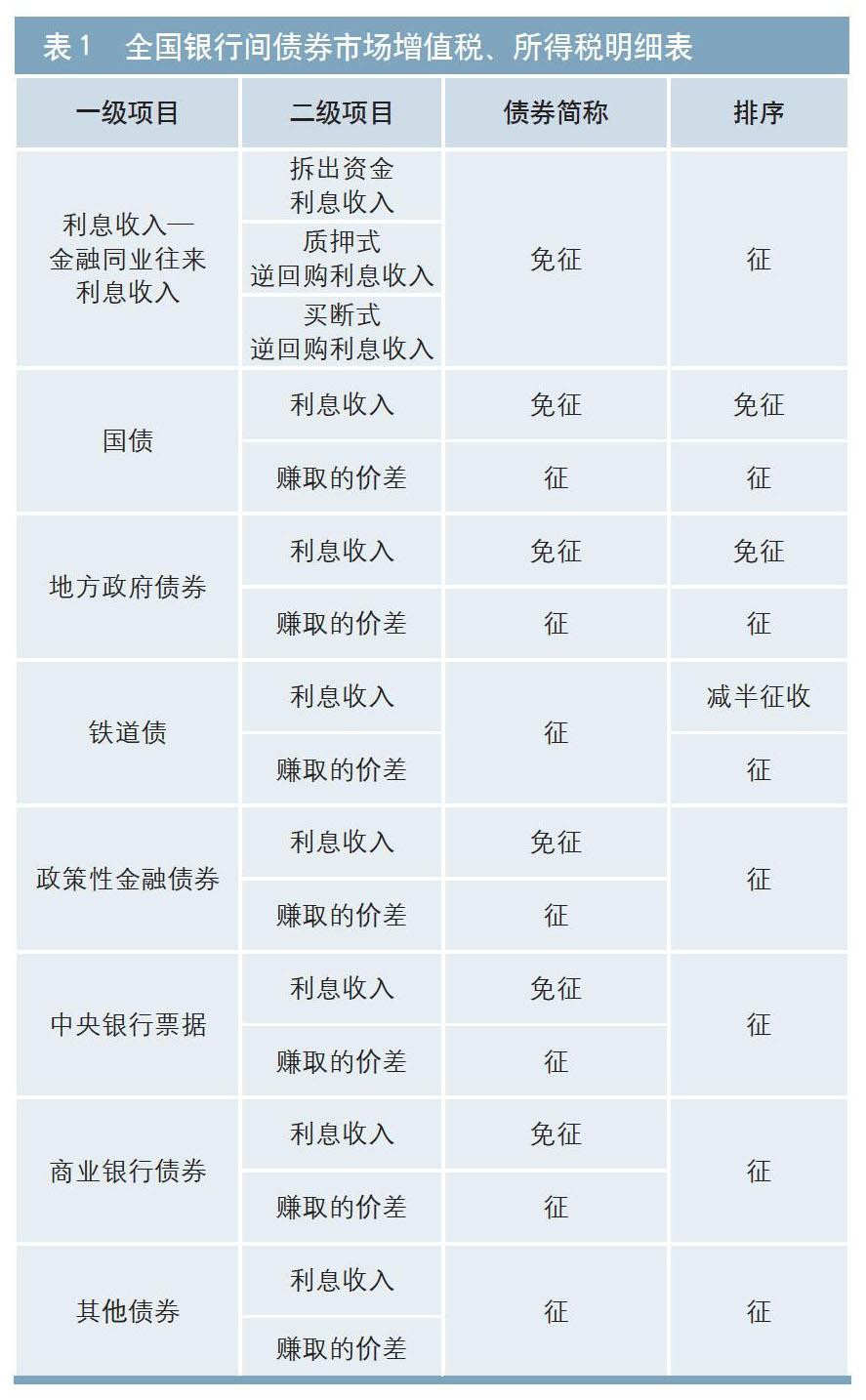

綜上所述,筆者對債券市場的各項交易、各類債券進行了梳理,對免征項目和征收項目分別進行了標注。國債、地方政府債券利息收入免征所得稅,鐵道債利息收入減半征收所得稅(詳見表1)。

針對營改增后部分銀行可能出現的稅負上升,商業銀行應積極進行稅收籌劃以合理納稅,避免因會計科目設置不合理導致額外繳稅。具體措施包括:從銷項端和進項端入手進行稅負轉嫁;拆分出免征增值稅的業務從而合理降低稅負;會計科目設置要正確,將免稅與不免稅、利息與價差會計科目分開設置,便于從科目中直接計算出免稅項目;將不能進項抵扣的業務外包給其他企業,以購進服務的方式取得增值稅發票獲得進項抵扣;等等。總之,增值稅計算應建立在充分掌握政策精神的基礎上,力求合法合規合理。

作者單位:烏魯木齊銀行

責任編輯:劉穎 羅邦敏