一種比例再保險和投資最優(yōu)化問題*

曾敏 陳萍

(南京理工大學理學院,南京,210094)

一種比例再保險和投資最優(yōu)化問題*

曾敏 陳萍

(南京理工大學理學院,南京,210094)

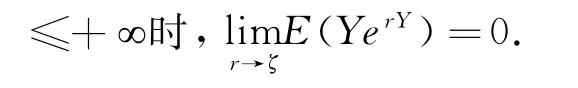

假設保險盈余服從跳躍擴散過程,保險資金投資標的包括無風險資產(chǎn)和風險資產(chǎn)兩部分,其中股票價格過程服從CEV模型.本文研究了一種終值財富期望指數(shù)效用最大化的最優(yōu)化比例再保險投資問題.利用隨機控制理論技術,得到比例再保險投資過程的HJB方程,并從理論上推導出了最優(yōu)投資策略和價值函數(shù)的顯示表達式.

比例再保險 CEV模型 指數(shù)效用函數(shù) 隨機控制理論 HJB方程

HJB equation

1 引言

保險公司的兩大核心業(yè)務是承保業(yè)務和投資業(yè)務,承保業(yè)務是主要的聚集資金渠道,也是利潤的重要來源,隨著保險業(yè)務的發(fā)展,保險投資業(yè)務越來越受重視,同時也成為創(chuàng)造盈利的重要途徑.但是保險資金投資與一般的資金運用具有很大的差別,根據(jù)《保險法》規(guī)定,“保險公司的資金運用必須穩(wěn)健,遵循安全性原則,以保證資金的保值增值”,保險公司資金投資再尋求最大收益的同時,必須履行隨時賠償損失和給付保險金的義務.而比例再保險和資金投資作為分散風險和創(chuàng)造利潤的有效途徑,在實務中也具有重要的現(xiàn)實意義.再保險決策不僅包括選擇再保險的種類,更重要的是根據(jù)公司的償付能力及公司經(jīng)營者所持的風險態(tài)度,從中決定公司的自留額及相應的再保險金額.

在現(xiàn)有的文獻研究中,依據(jù)保險人采用的目標函數(shù)不同,比例再保險和投資問題可以大致分為兩大類,一類以保險人破產(chǎn)概率最小化為目的,一類以期終財富預期效用最大化為目的.同時,文獻研究中一般定義保險人盈余過程為復合泊松過程或者帶有漂移項的布朗運動. Browne[1]假設盈余過程服從帶漂移的布朗運動,最早研究了破產(chǎn)概率最小化目標下的最優(yōu)化再保險和投資問題;Hipp[2]假設盈余過程為復合泊松過程,研究了破產(chǎn)概率最小化目標下的最優(yōu)化再保險和投資問題;Hipp[3]利用Lundberg-Cramer條件描述了盈余過程,在破產(chǎn)概率最小化目標和資金僅投資于風險資產(chǎn)雙重條件下,當索賠過程服從指數(shù)分布時,推導出了最優(yōu)化策略的顯示表達式;假設盈余過程服從復合泊松過程時,Liu和Yang[4]以及Yang和Zhang[5]利用數(shù)值方法,討論了最優(yōu)投資策略,并且求解了最小破產(chǎn)概率.在目標函數(shù)確定為期終財富預期效用最大化時,依據(jù)對盈余過程的描述,Browne[1]以幾何布朗運動為例,Yang和Zhang[5]以復合泊松過程為例,F(xiàn)ernadez[6]以純跳躍過程為例,分別研究了最優(yōu)投資問題,并求解出了相應的顯示表達式.

上述文獻研究中,有一個共同的特征是,均假設風險資產(chǎn)價格服從幾何布朗運動即GSM模型,該模型假設價格波動率為常數(shù).但是現(xiàn)實中,風險資產(chǎn)價格波動率常常出現(xiàn)偏斜現(xiàn)象,即實際的波動率通常與標的資產(chǎn)的價格相關,并不是恒定不變的.而CEV模型下標的資產(chǎn)的波動率正好滿足偏斜要求,這一點更符合現(xiàn)實的金融市場,對于幾何布朗運動的假定是一個更好的改進.

CEV模型對于幾何布朗運動的一個自然補充,陳萍和馮予[7]歸納了該模型的相關性質(zhì),并研究了模型的參數(shù)估計和相應的軌道模擬.CEV模型通常用于期權定價分析,Xiao[8]應用CEV模型于養(yǎng)老金投資模型,并利用Legendre變換和對偶理論推導出了對數(shù)指數(shù)效用的對偶解.Liang[9]研究了基于CEV模型的期終財富預期指數(shù)效用最大化的再保險投資問題,并利用隨機控制技術,推導出了最優(yōu)策略和值函數(shù)的顯示解,同時通過數(shù)值例子說明了最優(yōu)策略中模型參數(shù)的影響.Zhu[10]研究了有違約風險的保險人最優(yōu)比例再保險和投資問題,在再保險費率滿足指數(shù)形式假設條件下,推導出了最優(yōu)策略.

類似于經(jīng)典的投資理論馬科維茨均值-方差投資組合選擇問題,在本文中,受Xiao[8],Liang[9]和Zhu[10]研究內(nèi)容的啟發(fā),假設保險盈余過程服從跳擴散風險模型,理賠過程服從復合泊松過程,同時再保險保費函數(shù)呈現(xiàn)指數(shù)形式,以期終財富預期指數(shù)效用最大化為目標,建立基于CEV模型的再保險和投資模型,利用隨機控制理論技術,推導出了最優(yōu)策略和值函數(shù)的顯示解.

2 模型假設與構建

假設保險人的盈余過程xt服從跳-擴散模型:

Liang[11]在研究帶有違約風險的最優(yōu)化再保險和投資問題一文中,詳細闡述了再保險費率滿足指數(shù)形式的合理性,受此啟發(fā),本文假設再保險費率c(qt)為指數(shù)函數(shù),具體形式為c(qt)=α0-1log E(eα0S)=α0-1λ(MX(α0(1-q(t)))-1),其中,α0>0表明分保人的風險厭惡特點.

保險人可以通過建立再保險合約分散風險,在《保險法》的監(jiān)管要求下,保險人可以將全部的保險盈余投資于金融市場中,本文為了簡化模型,保險盈余投資標的中僅包含一種風險資產(chǎn)(以股票為例)和一種無風險資產(chǎn)(以債券為例).在經(jīng)典的投資組合理論中,無風險資產(chǎn)的價格Rt過程滿足微分方程:

其中r>0為無風險利率.

風險資產(chǎn)的價格St過程滿足GSM模型,即:

其中μ>r,σ>0,Wt{}t≥0為標準布朗運動,μ-r>0表示風險資產(chǎn)相對無風險資產(chǎn)具有的風險溢價.

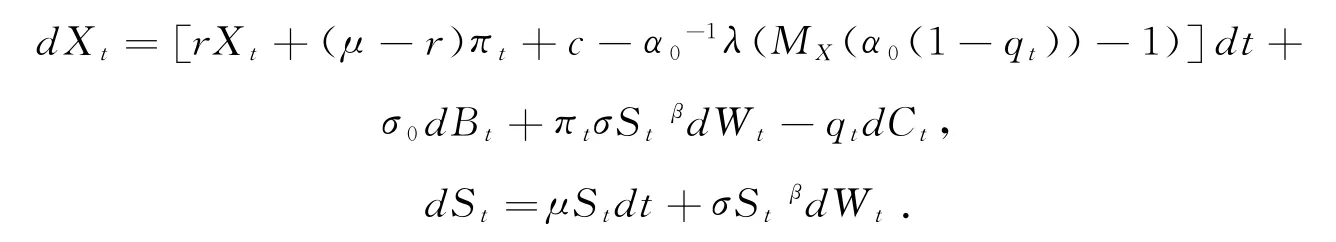

由于現(xiàn)實的金融市場中,風險資產(chǎn)價格波動率常常呈現(xiàn)偏斜現(xiàn)象,本文假定風險資產(chǎn)價格過程滿足CEV模型,CEV模型的波動率不再是常數(shù),代替為與資產(chǎn)價格相關的隨機波動率. CEV模型的微分方程為:

其中,β為常數(shù).

在CEV模型中,假定波動率彈性為常數(shù),記β為方差彈性因子.當β=1時,彈性為0,股票價格服從對數(shù)正態(tài)分布,對應幾何布朗運動模型;當β=1/2時,彈性為-1,模型的波動項與CIR模型相同.彈性因子β是決定價格與收益的波動率之間關系的關鍵指標,如果β>1,顯示價格與波動率之間呈現(xiàn)正相關關系,即價格越高,收益的波動率越大.當0<β<1時,顯示價格與波動率之間呈現(xiàn)負相關關系,即價格越高,收益的波動率反而越小.

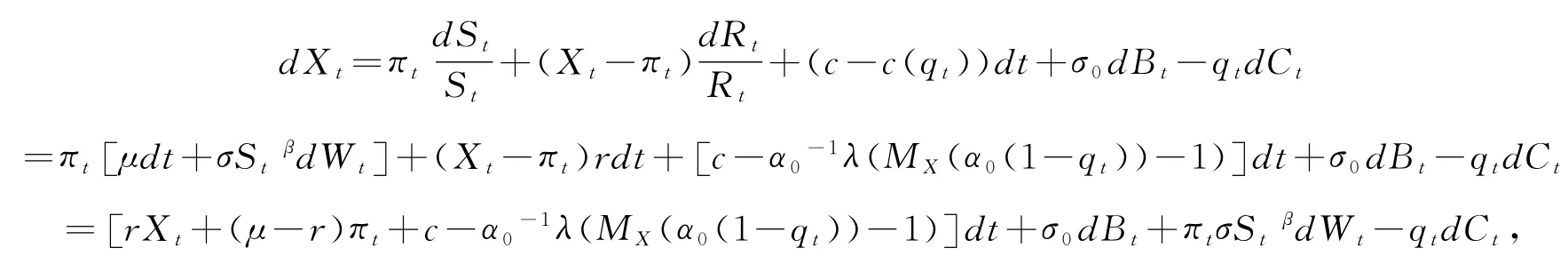

本文假定交易過程可以連續(xù)進行,所有資產(chǎn)都可以無限劃分,同時允許賣空,不考慮交易成本.記Xt{}t≥0為保險盈余過程,其中,Xt表示保險人在時刻t的財富價值,πt表示保險人在投資策略π 下時刻t投資的風險資產(chǎn)價值,則(Xt-πt)表示無風險資產(chǎn)價值.由此,可以建立保險人在時刻t的財富方程為:

其中,

3 模型求解

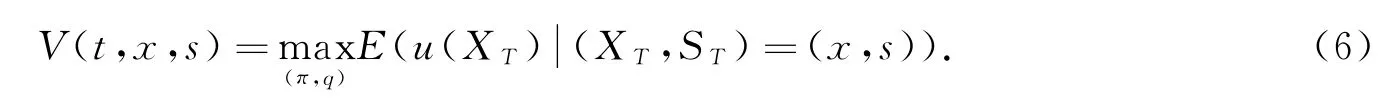

為了求解問題(5),定義值函數(shù)V(t,x,s)為,

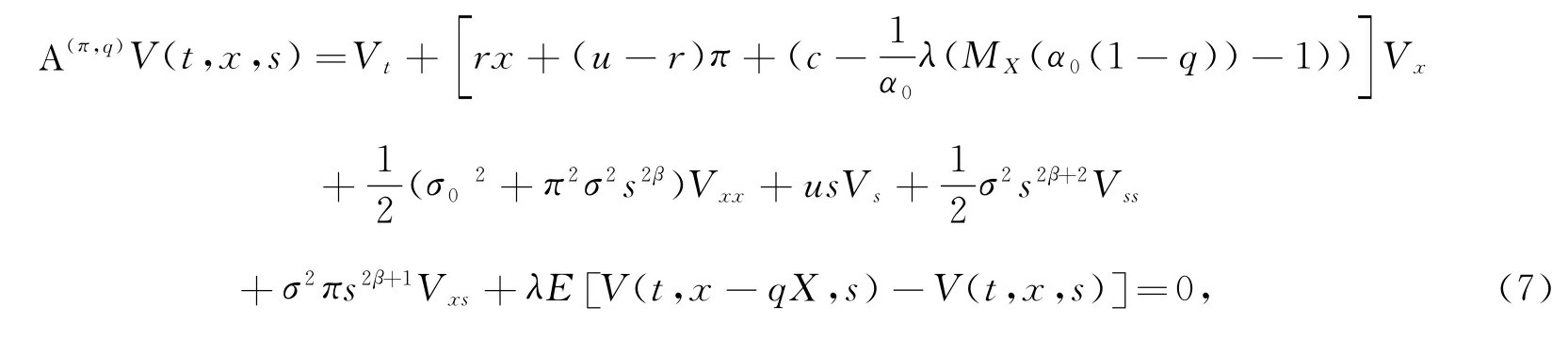

值函數(shù)V(t,x,s)滿足如下HJB方程

其中,V(T,x,s)=u(x).

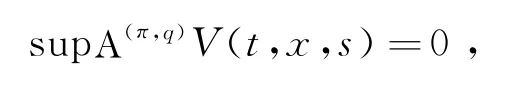

依據(jù)隨機控制理論,如果求出了(6)式的值函數(shù)V(t,x,s),即找到了(5)式的最優(yōu)解,從而確定再保險和投資最優(yōu)策略(π*,q*).

依據(jù)Browne[1],Xiao[8],Liang[9],Zhu[10]的研究成果,假定值函數(shù)的形式為,

其中g(T,s)=0.

進一步有,

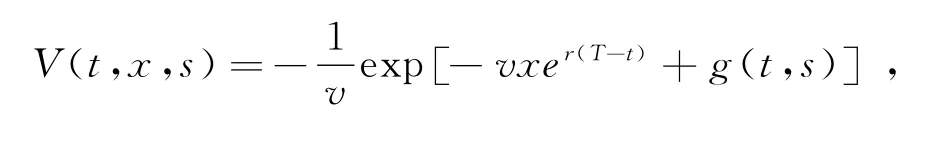

Vt,Vx,Vxx,Vs,Vss,Vxs分別為值函數(shù)V(t,x,s)的一階或二階偏導數(shù),代入(7)式得,

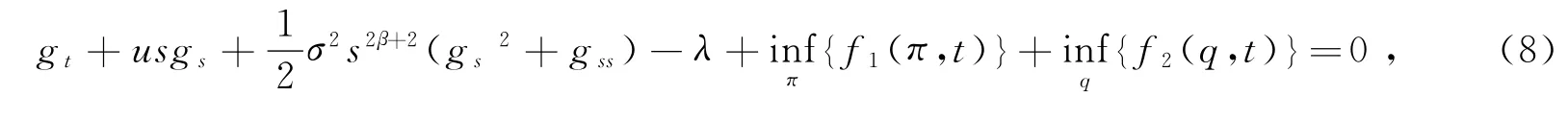

進一步,上式可簡化為

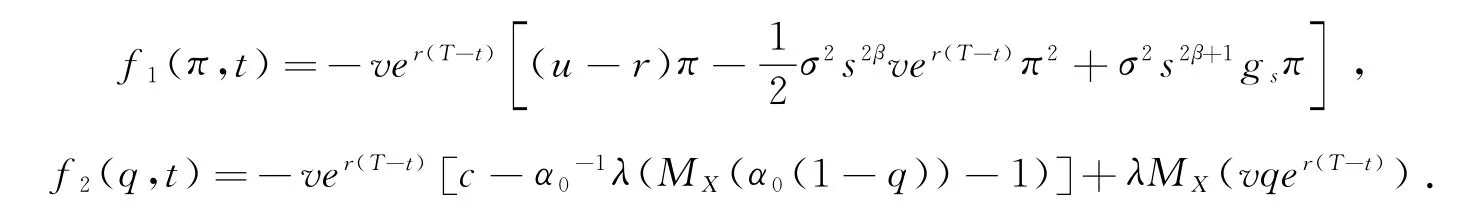

其中f1(π,t),f2(q,t)分別為

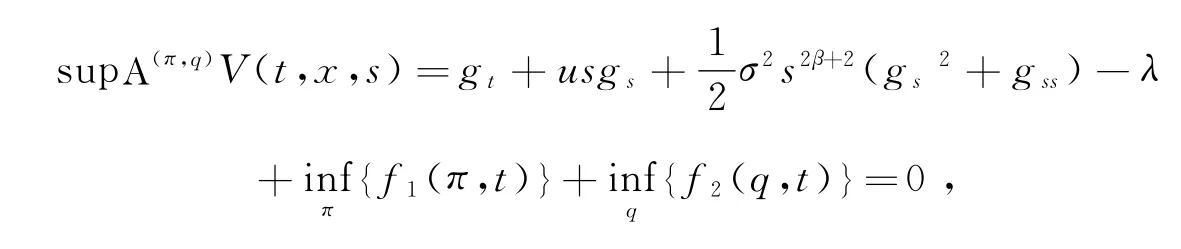

證明 由值函數(shù)的HJB方程可知

其中,

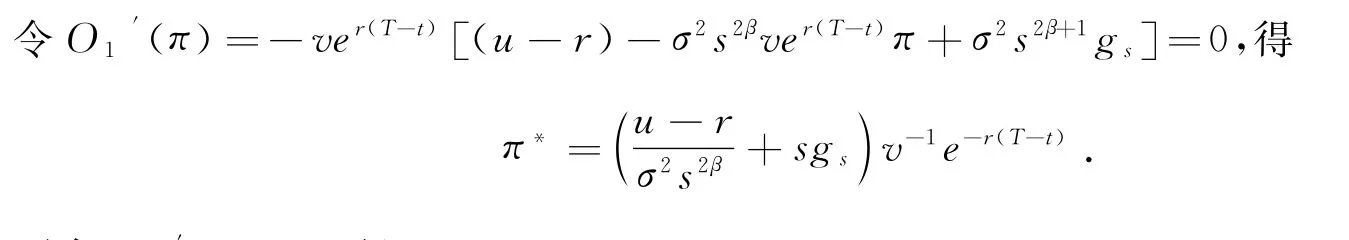

分別求函數(shù)f1(π,t)=O1(π),f2(q,t)=O2(q)的極值點,則對應的解(π*,q*)即為所尋找的再保險和投資最優(yōu)策略.

再令O2′(q)=0,得

即α0(1-q)=vqer(T-t).

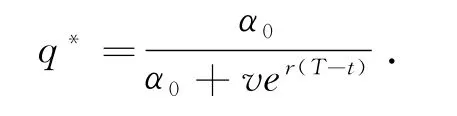

所以求得保險人保留比例為,

定理得證.

利用所求得的最優(yōu)策略(π*,q*),可推出保險人在最優(yōu)策略下的值函數(shù)的顯示表達式.

將所求得的π*代入f1(π,t)有

(8)式進一步轉化為

不妨假設g(t,s)=h(t,y)=l(t)y+Z(t),y=s-2β.

由此,(9)式轉化為

其中,l(T)=Z(T)=0.

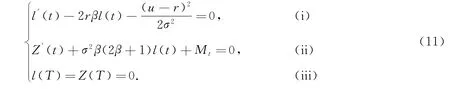

令A(π,q)V(t,x,s)=0,則方程(10)式等價于帶有邊界條件的兩個方程,如下所示:

由(i),(iii)式可求得,

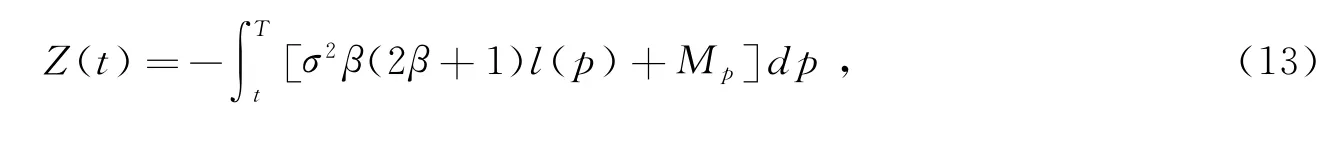

由(ii),(iii)式可求得,

其中,

將(12),(13)式代入值函數(shù),即可得顯示表達式為

4 結論

在本文中,投資標的僅考慮一種無風險資產(chǎn)和一種風險資產(chǎn),其中風險資產(chǎn)價格服從CEV模型,保險人盈余過程服從跳擴散過程,并假設兩者布朗運動相互獨立.本文以保險人期終財富預期效用最大化為目標建立再保險和投資模型,在模型中,效用函數(shù)和再保費率函數(shù)均選定為指數(shù)形式,依據(jù)最優(yōu)化原理,建立相應的HJB方程,利用隨機控制理論技術對模型求得了顯示解.

為了簡化模型,本文的假設條件比較多,只對再保險和投資問題進行了初步研究,如果將條件放寬,例如可以考慮多種風險資產(chǎn)或者布朗運動之間不再相互獨立的情形,還需要進一步深入研究.

[1]Browne S.Optimal investment policies for a firm with random risk process:exponential utility and minimizing the probability of ruin[J].Mathematics of Operations Research,1995,20:937-958.

[2]Hipp C,Taskar M.Stochastic control or optimal new business[J].Insurance:Mathematics and Economics,2000,26:185-192.

[3]Hipp C,Plum M.Optimal investment for insurers[J].Insurance:Mathematics and Economics,2000,27:215 -228.

[4]Liu C,Yang H.Optimal investment for a insurer to minimize its probability of ruin[J].North American Actuarial Journal,2004,8:11-31.

[5]Yang H,Zhang L.Optimal investment for insurer with jump-diffusion risk process[J].Insurance:Mathematics and Economics,2005,37:615-634.

[6]Fernandez B.An optimal investment strategy with maximal risk aversion and its ruin probability[J].Mathematical Methods of Operations Research,2008,68:159-179.

[7]陳萍,馮予,趙慧秀,蔡井偉.連續(xù)時間金融模型的非參數(shù)統(tǒng)計分析[M].北京:科學出版社,2014:40-43.

[8]Xiao J,Zhai H,Qin C.The constant elasticity of variance model and the Legendre transform-dual solution for annuity contracts[J].Insurance:Mathematical and Economics 2007,40:302-310.

[9]Liang Z,Yuen K,Cheung,K.Optima reinsurance-investment problem in a constant elasticity of variance stock market for jump-diffusion risk model[J].Stochastic Models 2012,28:585-597.

[10]Zhu H,Deng C.Optimal reinsurance and investment problem for an insurer with counter-party risk[J]. Insurance:Mathematics and Economics 2015,61:242-254.

A Proportional Reinsurance and Investment Optimization Problem

Zeng Min Chen Ping

(College of Science,Nanjing University of Science and Technology,Nanjing 210094,China)

In this paper,insurance surplus are assumed to be jump-diffusion process,insurance funds portfolio includes risk-free asset and risk assets,the stock price process follows the CEV model.We study a kind of optimal investment-reinsurance problem of maximizing the expected exponential utility of terminal wealth. Using the theory of stochastic control technology,get the HJB equation of proportional reinsurance investment process,and deduce the expression of the optimal investment strategy and value function in theory.

Proportional reinsurance CEV model Exponential utility function Stochastic control theory

2016年05月06日