盈余管理對我國上市公司財務困境影響的實證研究

張曉杰

摘要:通過Logistic回歸分析應計盈余管理和真實盈余管理對公司財務困境的影響,深化利益相關者對盈余管理經濟后果的理解。研究結果表明,應計盈余管理與公司陷入財務困境顯著正相關,公司前三年進行正向應計盈余管理程度越大,公司更容易陷入財務困境。而實證結果沒有得出真實盈余管理與財務困境顯著的相關關系,這并不能說明真實盈余管理對公司陷入財務困境沒有顯著影響,只是真實盈余管理對公司財務狀況的影響是一個長期的過程,短期內兩者關系不能很好的得到反映。

關鍵詞:應計盈余管理;真實盈余管理;財務困境

盈余管理現象在中國上市公司非常普遍,其方法大致可以歸為兩類:一是應計盈余管理,二是真實盈余管理。應計盈余管理是在現行會計準則允許范圍內,粉飾或掩蓋公司真實經營業績的行為,通常采用對會計政策和會計估計的選擇來實現。而改變公司實際經濟活動的盈余管理稱為真實盈余管理,這種盈余管理方式會對公司的現金流、未來經營業績以及長期價值產生影響。

區分兩種盈余管理方式,對深入理解盈余管理行為和盈余管理經濟后果意義重大。財務困境作為經濟后果的一種表現形式與利益相關者關系重大,而目前有關這兩種盈余管理方式是否會導致公司陷入財務困境方面的研究幾乎沒有。本文就是在適當控制應計盈余管理和真實盈余管理相互影響的基礎上,利用Logistic回歸分析了這兩種盈余管理方式是否會導致公司陷入財務困境。

一、文獻回顧與評述

關于這兩種盈余管理方式對公司未來業績影響方面的研究在國內外并不罕見,但是直接研究盈余管理是否會導致公司陷入財務困境方面的研究卻很是匱乏,而且研究方向多集中于已經陷入財務困境公司是否會進行盈余管理以幫助公司脫困,如張炳才、董寶根[1]研究證實相比于常態下的公司,處于財務困境的公司,其公司管理層更可能進行負向盈余管理行為。

在盈余管理對公司業績影響的研究方面,成果非常豐富:如王福勝、古姍姍、程富[3]證實了應計和真實盈余管理都會對公司未來業績產生不好的影響,且公司短期經營業績受應計盈余管理影響更大一些,公司長期經營業績受真實盈余管理影響更大。李增福、鄭友環、連玉君[4]同樣也證實了應計盈余管理會導致融資之后公司業績的短期下滑,而真實盈余管理則會導致公司業績長期下滑。李彬和張俊瑞[5,6,7]得出盈余管理采用銷售操控方式不利于未來股東獲利能力以及公司投資水平;盈余管理采用費用操控和生產操控方式會削弱公司未來的經營能力,這些都會產生非常嚴重的經濟后果。

二、理論分析與研究假設

考慮到委托契約理論和信號傳遞理論,公司管理層會對業績進行調控,粉飾報表以應對相關利益集團對其施加的盈余壓力。盈余管理一旦發生將對上市公司、投資者、債權人產生很大負面影響,這些結果將反作用于進行盈余管理的公司,例如造成上市公司融資困難,影響經營業績,陷入財務困境。所以本文提出假設:

H1:上市公司盈余管理程度越高,越有可能陷入財務困境。

由于應計盈余管理改變了不同期間的盈余分配,因此會存在操控性應計利潤的反轉現象,公司隨后經營業績下滑,導致公司財務困境。Roychowdury[9]將真實盈余管理分為三個部分:銷售操控(實行寬松的信用政策和提供異常的價格折扣)、生產操控(生產過度)和酌量性費用操控(削減合理的當期費用支出)。銷售操控會使公司實際經營現金流量低于期望值,生產操控的結果是公司實際生產成本高于期望值,費用操控的結果是公司實際酌量性費用低于期望水平。所以真實盈余管理會導致異常低的經營現金流量(CFO)、異常低的酌量性費用(DISEXP)和異常高的生產成本(PROD)。真實盈余管理通過構造交易活動會直接導致現金流量的改變,對公司的經營業績造成實質性損害,所以本文提出假設:

H2a:應計盈余管理程度越高,公司越容易陷入財務困境;

H2b:真實盈余管理程度越高,公司越容易陷入財務困境。

三、研究設計

(一)盈余管理的度量

1.應計盈余管理的度量

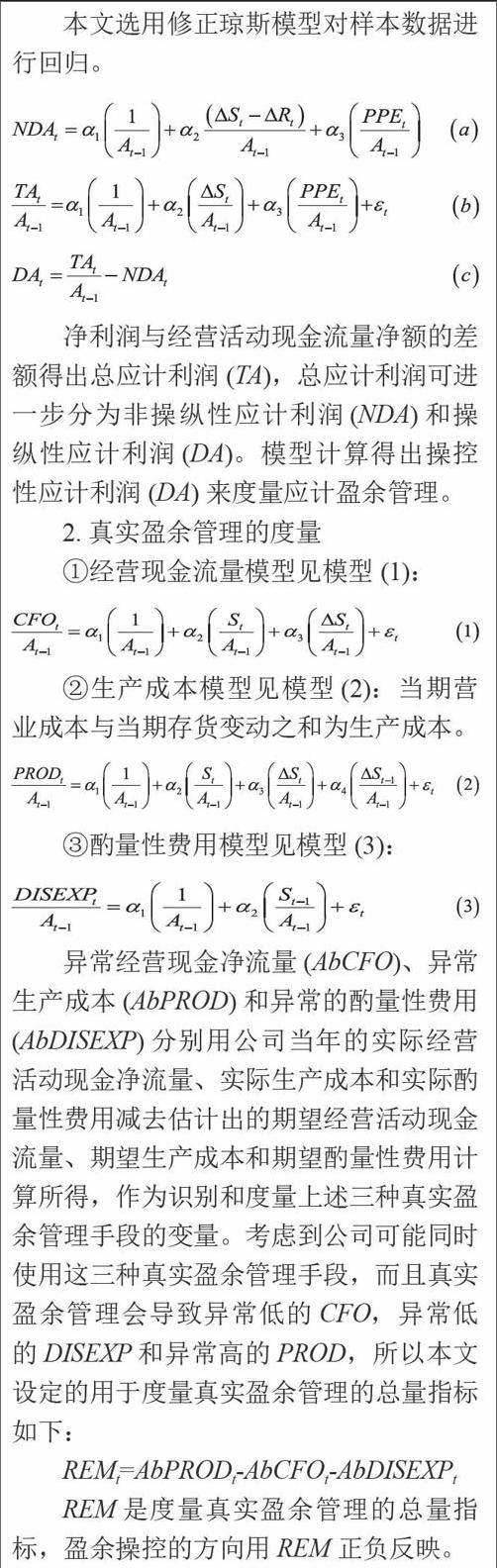

本文選用修正瓊斯模型對樣本數據進行回歸。

凈利潤與經營活動現金流量凈額的差額得出總應計利潤(TA),總應計利潤可進一步分為非操縱性應計利潤(NDA)和操縱性應計利潤(DA)。模型計算得出操控性應計利潤(DA)來度量應計盈余管理。

2.真實盈余管理的度量

①經營現金流量模型見模型(1):

②生產成本模型見模型(2):當期營業成本與當期存貨變動之和為生產成本。

③酌量性費用模型見模型(3):

異常經營現金凈流量(AbCFO)、異常生產成本(AbPROD)和異常的酌量性費用(AbDISEXP)分別用公司當年的實際經營活動現金凈流量、實際生產成本和實際酌量性費用減去估計出的期望經營活動現金流量、期望生產成本和期望酌量性費用計算所得,作為識別和度量上述三種真實盈余管理手段的變量。考慮到公司可能同時使用這三種真實盈余管理手段,而且真實盈余管理會導致異常低的CFO,異常低的DISEXP和異常高的PROD,所以本文設定的用于度量真實盈余管理的總量指標如下:

REMt=AbPRODt-AbCFOt-AbDISEXPt

REM是度量真實盈余管理的總量指標,盈余操控的方向用REM正負反映。

(二)盈余管理與財務困境的模型設計

由于被解釋變量,即公司是否被ST是二分類型變量,所以本文采用二項Logistic回歸對上市公司盈余管理水平和財務困境的關系展開研究。具體模型如下:

其中Z=a+bixi(i=1,2,3…),a是截距,xi是變量DA、REM、SIZE、LEV、ROE,bi是回歸系數,p(Yi=1)是公司發生財務困境的概率,對于公司因財務困境異常而被ST的,取Y=1,否則Y=0。

(三)樣本選擇與數據來源

本文以2009-2014年我國滬深A股制造業公司中因連續兩年凈利潤為負而被ST的公司作為研究對象,如果將上市公司被ST的年份定義為t年,那么該公司就是t-1年陷入財務困境的,而且上市公司t-1、t-2連續兩年的凈利潤都是負值,因此分析公司盈余管理與財務困境的相關性時選用的是t-3年的數據。剔除因其他非正常情況而被ST、上市兩年內就被ST、數據缺失嚴重以及金融類的公司,在滬深A股制造業上市公司中選擇了2009-2014年因為財務異常而被ST的公司中的91家。并且按照1:1配對原則,以“同行業和相近的資產規模”為標準,選取配對的健康公司91家,共得到樣本公司182家。數據來自CSMAR和RESSET數據庫以及巨潮資訊網。

四、實證結果與分析

采用SPSS 22.0對182個樣本進行Logistic回歸得到回歸結果。DA與財務困境在1%的水平上顯著,二者存在顯著的正相關關系,假設H2a得到驗證。回歸結果還可以看出,ROE與財務困境在5%的水平上顯著,二者存在顯著的負相關關系,此外,財務杠桿與企業是否陷入財務困境在5%水平上顯著,二者之間存在顯著正相關關系。

回歸結果并沒有得出真實盈余管理與財務困境的顯著相關關系,假設H2b沒有得到驗證,但是本文并不認為真實盈余管理與財務困境之間不存在相關關系,如同前文所述,真實盈余管理通常會造成對公司長期的實質性損害,公司經營業績、財務狀況不會很快對其做出反映,但是長期來看,真實盈余管理對公司持續發展造成的實質性損害,很有可能導致公司被ST。

五、研究結論與啟示

本文的研究表明:當管理層采用應計盈余管理手段平滑不同會計期間的報告盈余時,在短期內,操控性應計利潤會有反轉現象,致使公司業績下滑,甚至導致公司財務困境。真實盈余管理是在正常的生產經營條件下,管理層通過將公司實際經濟活動進行有目的的改變或者虛構,嚴重損害公司長期價值和可持續發展。真實盈余管理造成的短期經濟后果可能不明顯,但從長遠來看,對公司損害必然是不容小覷的。

本文的研究有助于深化理解應計盈余管理和真實盈余管理,對利益相關者深入理解財務報告做出合理決策以及相關監管機制的完善具有一定的借鑒意義,豐富了對盈余管理經濟后果的研究。

參考文獻:

[1]張炳才,董寶根.董事長總經理兩職合一、財務困境與盈余管理---來自中國上市公司的經驗證據[J].財會通訊,2014(31):30-32.

[3]王福勝,古姍姍,程富.盈余管理對上市公司未來經營業績的影響研究[J].南開管理評論,2014(2):95-106.

[4]李增福,鄭友環,連玉君.股權再融資、盈余管理與上市公司業績滑坡[J].中國管理科學,2011(2):49-56.

[5]李彬,張俊瑞.實際活動盈余管理的經濟后果研究:來自銷售操控的證據[J].管理評論,2010(9):84-92.

[6]李彬,張俊瑞.真實盈余管理的經濟后果研究---以費用操控為例[J].華東經濟管理,2009(2):71-76.

[7]李彬,張俊瑞.生產操控與未來經營業績關系研究:來自中國證券市場的證據[J].現代管理科學,2008(9):94-96.

[8]Kevin,C.W.Chen,Hong-qi Yuan.Earnings management and capital resource allocation :Evidence from Chinas accounting –based regulation of right issue[J].Accounting Review,2004(3):645-665.

[9]Roychowdhury.Earnings Management through Real Activities Manipulation[J].Journal of Accounting and Economics,2006(2):335-370.

[10]Cohen, D. A., Zarowin, P..Accrual-based and Real Earnings Management Activities around Seasoned Equity Offerings[J].Journal of Accounting and Economics,2010(1):2-19.

[11]蔣楠.公司治理結構與財務困境相關性實證研究[J].財會通訊,2012(30):111-113.

[12]麥海燕.股權結構影響公司“脫困”嗎[J].山西財經大學學報,2010(7):79-85.