管理層特質、公司治理與企業(yè)投資效率

李鶴 劉英慧 余姍

摘 要 本文基于行為財務理論和公司治理理論,以2008~2015年中國A股上市公司為研究樣本,實證考察了管理層特征和公司治理變量對企業(yè)投資效率的影響。研究表明,管理層平均年齡越小,企業(yè)更易產(chǎn)生過度投資;管理層年齡異質性越小,企業(yè)更易產(chǎn)生過度投資;管理層持股比例越低,企業(yè)更易產(chǎn)生過度投資;兩權分離度越低,企業(yè)更易產(chǎn)生過度投資;管理費用率對企業(yè)的過度投資行為無顯著影響。

關鍵詞 管理層 公司治理 投資效率 Richardson模型

一、引言

近年來,快速的經(jīng)濟發(fā)展在提高國民經(jīng)濟水平的同時,也帶來了投資效率低等問題。在國企改革的大背景下,提高資本回報已成為企業(yè)亟待解決的問題。

關于投資效率,國內(nèi)外學者從研發(fā)投入、制度環(huán)境和會計穩(wěn)健性等角度進行了大量研究,但這些研究并未清晰地劃分企業(yè)所有者與經(jīng)營者的界限。本文在前人研究的基礎上,分析國企和民企近年來的投資效率,旨在為國企改革提供理論上的支持。

二、理論分析與提出假設

(一)管理層特征與投資效率

林朝南、林怡(2014)對企業(yè)投資效率的研究將高層管理者背景特征視為影響企業(yè)投資效率的重要因素。[1]本研究中的管理層特征取管理層年齡平均值和年齡異質性。

不同年齡的人因其生活方式和環(huán)境的不同,價值觀和行為方式也不同。年輕的管理層可能更傾向于高風險高收益的投資,年長的更傾向于保守的投資策略。[2]從團隊的角度來講,管理層的平均年齡可能影響到投資決策;從團隊中個體的角度來講,因其年齡的差異性,在決策時會產(chǎn)生更多相背意見,會使得決策更科學。因而本文提出以下假設:

H1a:管理層平均年齡越小,企業(yè)更易產(chǎn)生過度投資。

H1b:管理層年齡異質性越小,企業(yè)更易產(chǎn)生過度投資。

(二)公司治理與投資效率

內(nèi)部控制可以降低信息不對稱和代理問題產(chǎn)生的沖突,企業(yè)通過對管理層的監(jiān)督活動,實現(xiàn)提高經(jīng)營效率,達到企業(yè)發(fā)展目標。[3]

管理層持股通過將企業(yè)利益與管理層利益相結合,可以從一定程度上緩解代理問題;實際控制人所有權和控制權的分離可以使其對企業(yè)決策干預度降低;管理費用是影響企業(yè)盈利能力的重要因素,管理費用率高,則企業(yè)利潤在組織、管理性的費用上花費過多,間接對企業(yè)投資效率產(chǎn)生影響。因而本文提出以下假設:

H2a:管理層持股比例越低,企業(yè)更易產(chǎn)生過度投資。

H2b:兩權分離度越低,企業(yè)更易產(chǎn)生過度投資。

H2c:管理費用率越高,企業(yè)更易產(chǎn)生過度投資。

三、研究設計

(一)樣本選取

本文選取2008~2015年為樣本區(qū)間,選取在此期間上市的全部滬深A股公司。

第一,剔除金融、保險行業(yè),原因是它們與其他行業(yè)的公司的投資行為差別明顯。第二,剔除ST、*ST的公司,因為它們的經(jīng)營狀況異常,會對總體樣本產(chǎn)生影響。第三,剔除選定區(qū)間內(nèi)數(shù)據(jù)不存在和異常的企業(yè)。

本文數(shù)據(jù)來源為Csmar數(shù)據(jù)庫,使用統(tǒng)計軟件為Stata 14。

(二)實證研究模型選擇與變量設計

本文使用的是Richardson(2006)的模型,運用其來考量企業(yè)投資過度的水平,它將企業(yè)的總支出分為新增和維持兩個部分,而新增投資又包括非預期和預期兩個部分。當非預期支出小于0時,企業(yè)表現(xiàn)為投資不足,反之則表現(xiàn)為過度投資。

本文用預期投資模型的殘差來度量企業(yè)的非預期支出,當殘差小于0時,說明企業(yè)投資不足,反之則表明企業(yè)有過度投資行為。

模型一:

InNEWt=β0+β1Growt-1+β2Leveraget-1+

β3Casht-1+β4 Aget-1+β5Sizet-1+β6StockReturnt-1

+β7InNEWt-1+∑Year+ε

各變量定義如下[4]:

1.因變量

InNEWt:公司第t年新增的那部分投資。

借鑒鐘海燕(2010),InNEW=(購建固定資產(chǎn)、無形資產(chǎn)和其他長期資產(chǎn)支付的現(xiàn)金-處置固定資產(chǎn)、無形資產(chǎn)和其他長期資產(chǎn)收回的現(xiàn)金凈額)/期初總資產(chǎn)。[5]

2.自變量

Growt-1:公司第t-1年的成長機會,需要用到代理變量,本文采用銷售收入增長率作為其代理變量。

Leveraget-1:公司第t-1年的資產(chǎn)負債率。

Casht-1:公司第t-1年擁有的現(xiàn)金數(shù)量/期初總資產(chǎn)。

Aget-1:公司第t-1年的市齡。

Sizet-1:公司第t-1年的規(guī)模;期末總資產(chǎn)的自然對數(shù)。

StockReturnt-1:公司第t-1年的股票報酬率;股票收益率。

InNEWt-1:公司第t-1年新增的那部分投資。

Year:年度虛擬變量。

找出過度投資的企業(yè),用模型二進行檢驗。

模型二:

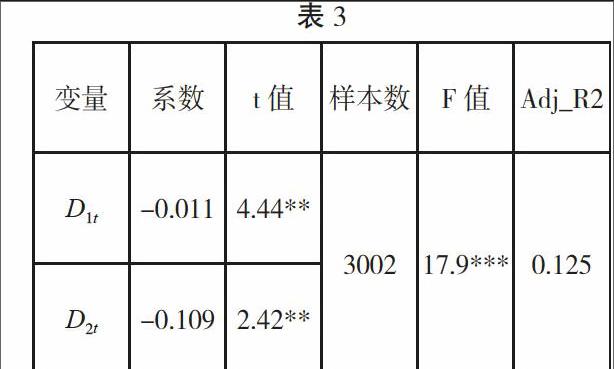

OverInNEWt =a0+a1At+a2Bt+a3Ct+a4D1t+a5D2t+ε

At:管理層持股比例;Bt:兩權分離度;Ct:管理費用率;D1t:管理層年齡均值。D2t:管理層年齡方差。

四、實證結果和分析

2.公司治理變量與投資效率

我們將過度投資組中的企業(yè)對管理層的監(jiān)督活動引申出三個變量進行考察,管理層持股比例At、兩權分離度Bt和管理費用率Ct。

在對2008~2015年的管理層持股比例At進行檢驗時,在5%的水平上顯著,系數(shù)為-0.03,這說明管理層持股比例At對過度投資行為的影響顯著,即管理層持股比例越低,企業(yè)更易產(chǎn)生過度投資。對兩權分離度Bt進行檢驗時,在5%的水平上顯著,系數(shù)為-0.11,這說明兩權分離度Bt對過度投資行為的影響顯著,即兩權分離度Bt越低,企業(yè)更易產(chǎn)生過度投資。對管理費用率Ct進行檢驗時,在5%的水平上不顯著,系數(shù)為負,這說明管理費用率Ct對過度投資行為的影響不顯著,即管理費用率Ct對過度投資行為無顯著影響。

五、研究結論

本文通過對2008~2015年A股上市企業(yè)的投資效率進行實證檢驗,挑選出過度投資的企業(yè),對其過度投資的部分進行實證檢驗,探究影響過度投資的因素。得出結論:管理層平均年齡越小,企業(yè)更易產(chǎn)生過度投資;管理層年齡異質性越小,企業(yè)更易產(chǎn)生過度投資;管理層持股比例越低,企業(yè)更易產(chǎn)生過度投資;兩權分離度越低,企業(yè)更易產(chǎn)生過度投資;管理費用率對企業(yè)的過度投資行為無顯著影響。

(作者單位為北京交通大學經(jīng)濟管理學院)

[基金項目:本文系國家級創(chuàng)新訓練項目“國有企業(yè)集團資本配置效率和投資效率研究”,項目編號:160140018。]

參考文獻

[1] 林朝南,林怡.高層管理者背景特征與企業(yè)投資效率——來自中國上市公司的經(jīng)驗證據(jù)[J].廈門大學學報(哲學社會科學版),2014(02):100-109.

[2] 李焰,秦義虎,張肖飛.企業(yè)產(chǎn)權、管理者背景特征與投資效率[J].管理世界,2011(01):135-144.

[3] 董志文.國有企業(yè)治理機制與投資效率研究[D].東北財經(jīng)大學,2013.

[4] Richardson . Over-investment of Free Cash Flow[J] . Review of Accounting Studies,2006,11(2).

[5] 鐘海燕,冉茂盛,文守遜.政府干預、內(nèi)部人控制與公司投資[J].管理世界,2010(07):98-108.