供應鏈金融中小企業績效評價探討

朱玥

摘 要:伴隨著產業組織模式的不斷發展演變,供應鏈金融作為一種商業銀行的業務創新應運而生。供應鏈金融能夠在商業銀行信貸風險可控的前提下,有效解決我國中小企業融資困難問題。本文采用了EVA績效評價方法,通過理論研究發現該方法比傳統財務指標研究方法更真實可靠。通過對樣本案例分析,比較EVA方法和傳統財務指標法之間存在的差異,進而基于EVA視角為中小企業提高績效,提出建議。

關鍵詞:供應鏈金融 中小企業績效 EVA

中圖分類號:F276.3 文獻標識碼:A 文章編號:2096-0298(2017)08(c)-151-05

21世紀以來,供應鏈金融在世界范圍內得到快速發展,已成為學術界探討與企業界、銀行業實踐的熱點問題,各類企業積極參與到供應鏈融資實踐中。供應鏈金融業務在我國開始發展的時間較晚,最早是1999年由深圳發展銀行提出的“貨押授信業務”,2005年后與中外運、中儲和中遠簽署了“總對總”的戰略合作協議,正式拉開了我國供應鏈金融的序幕。自深圳發展銀行供應鏈金融業務開始,我國商業銀行的此項業務就開始經歷一個較為快速的增長階段。從2008年開始至2015年的7年時間里,上述發展供應鏈金融業務的商業銀行的融資余額均有10倍以上的增加量。一方面,改革開放以來我國的快速發展使得中小企業目前的數量已占全國總企業數量的99.3%,對我國GDP的貢獻達55.6%,工業新增值的74.7%,社會銷售額的58.9%、稅收的46.2%以及進出口總額的62.3%,同時中小企業還提供了全國75%左右的城鎮就業崗位,但是經營風險大、融資困難成本高等問題制約了中小企業的發展,供應鏈金融的出現為中小企業解決融資難問題開辟了一條創新的道路。供應鏈金融大大降低了中小企業的資本成本,提高了企業績效,實現雙贏的局面。另一方面,EVA績效指標區別于傳統財務指標的關鍵在于自辦成本的計算,能更直接地反應企業的經營狀況,為我國中小企業關于如何提高績效提供建議,進一步促進良好競爭的產業生態。

供應鏈金融(Supply Chain Finance,簡稱SCF)是指對一個產業供應鏈中的企業提供全面的金融服務,以促進供應鏈核心企業與上下游配套企業之間產供銷鏈條的穩固和流暢運轉,其目標是通過金融資本與實業經濟協作,實現銀行、企業和商品供應鏈互利共贏,健康發展,良性互動的產業生態。

1 供應鏈金融模式概述

供應鏈金融一般包括應收賬款融資、預付賬款融資、存貨質押融資三種模式。

1.1 應收賬款融資模式(運用于銷售階段)

應收賬款融資是指中小企業將與核心企業交易所獲得的未到期的應收賬款抵押給商業銀行,同時核心企業向銀行提供付款擔保,中小企業從銀行獲得貸款以解決資金缺口。該模式主要適用于位于供應鏈上中游債權企業的銷售階段。

1.2 預付賬款融資模式(運用于采購階段)

預付賬款融資(也稱保兌倉融資)是指銀行在得到核心企業承諾回購的前提下,以核心企業在銀行指定倉庫的既定倉單為質押,向中小企業融資,并由銀行控制其提貨權的融資模式。這種模式主要運用在資本密集的、價值較高的產品中,如汽車、機械設備等,由于經銷商資金限制,容易造成經銷商資金緊張,或者是一些資源型的核心企業,如石油、有色金屬等企業,其下游經銷商處于弱勢的位置,需要支付預付款才能進行采購。

1.3 存貨質押融資模式(運營階段)

存貨質押融資是指中小企業以銀行認可的存貨等動產作為質押物,并以存貨產生的收入作為還款來源向金融機構申請貸款的融資模式,同時銀行委托倉儲監管機構對質押物進行有效的價值評估以及監管儲存。當中小企業處于支付現金到賣出存貨的業務流程期間,出現了一定程度的資金短缺,不動產的缺乏使得中小企業很難獲得銀行貸款,供應鏈金融模式下的存貨質押融資能夠較好地解決這一問題。

2 EVA概述

2.1 EVA的基本概念

EVA指的是企業的稅后凈營業利潤扣除該企業加權平均的資本成本的利潤余額。EVA不同于企業傳統的利潤指標,是因為EVA指標是扣除債務資本直接成本和權益資本間接成本后的凈余額,消除了傳統利潤計算中對債務資本使用的有償性和權益資本使用的無償性的差別對待。

2.2 EVA在我國中小企業的運用現狀分析

目前,我國中小企業大部分是家族企業,企業經營者管理觀念落后,企業的市場意識、資本經營意識和創新意識都十分薄弱,采用EVA價值管理模式的企業甚少。

3 案例分析

3.1 數據的來源及意義

本文選擇的山東隆基機械股份有限公司(簡稱隆基機械)是一家以汽車制動部件產品開發、生產、銷售為一體的高新技術企業,是國內主要的汽車制動部件出口企業,也是國內汽車制動部件生產規模最大、產品型號最多的企業之一,主要為長安汽車、陜汽、東風汽車等大型汽車生產商提供汽車制動部件產品。

3.2 隆基機械的供應鏈運作模式

上述運作模式是典型的應收賬款融資模式。在整個供應鏈運作模式中,中小供應商可以及時獲得生產發展所需要的流動資金,在一定程度上緩解了融資難的問題,且在保證生產周轉的同時擴大了規模。而核心企業也減輕了賒購的財務壓力,穩定了與上游供應商的合作關系。作為中間機構的商業銀行也因此開拓了新的盈利模式和業務結構,同時降低了直接貸款給中小企業的風險。所以供應鏈的出現對于上游中小供應商、下游核心企業和中間的商業銀行三方的發展都起到了積極的作用。

3.3 EVA指標的計算分析

通過實施EVA對企業績效進行評價時,如果EVA>0,則表示企業獲得的收益高于投入的資本成本,即企業為股東創造了價值;如果EVA<0,則表示企業獲得的收益低于投入的資本成本,說明企業毀滅了股東價值;如果EVA=0,則說明企業創造的收益剛剛能夠滿足投資者預期獲得的收益,企業恰好維持了股東的原有價值。

3.3.1 稅后凈營業利潤NOPAT的計算

稅后凈營業利潤=稅后凈利潤-(資產減值損失+壞賬準備+存貨跌價準備)

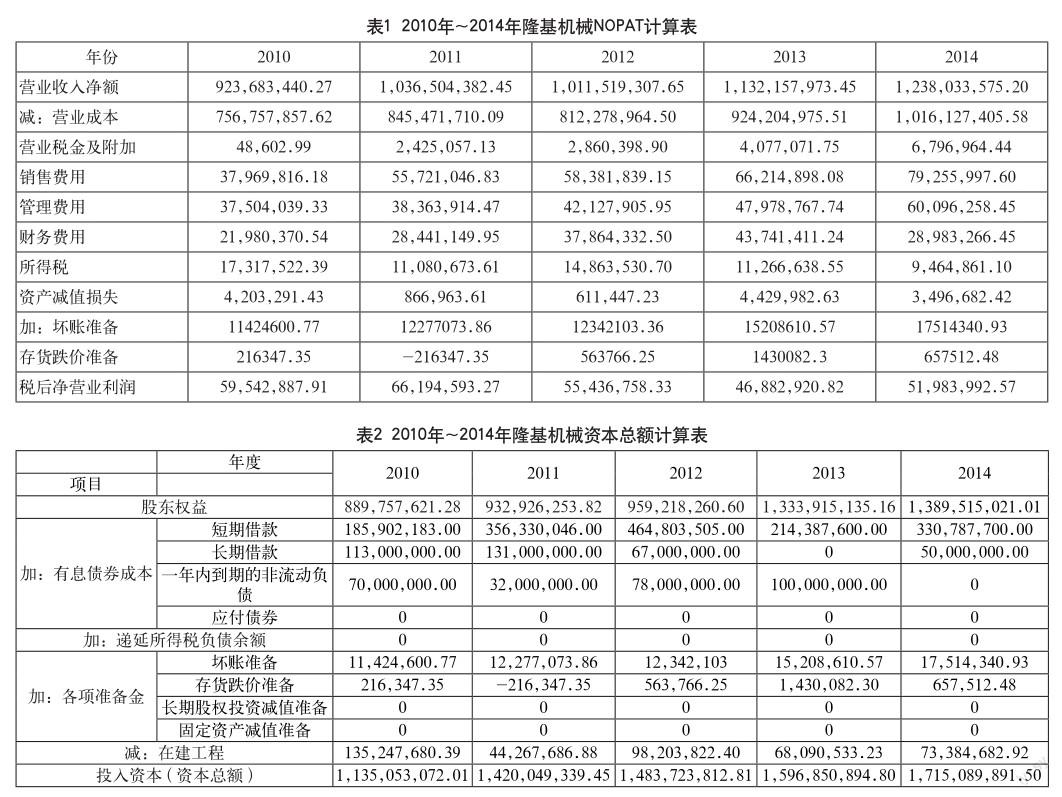

根據上述公式計算出隆基機械2010年~2014年稅后凈營業利潤如表1所示。

3.3.2 投入資本(資本總額TC)的計算

資本總額是企業經營者投入企業的全部資金的賬面價值,它由債務資本和股權資本組成。

投入資本=股東權益+短期借款+長期借款+一年內到期的非流動負債+應付債券+遞延所得稅負債余額+壞賬準備+存貨跌價準備+長期股權投資減值準備+固定資產減值準備-在建工程

根據上述公式以及隆基機械2010年~2014年度財務報告中的數據計算隆基機械投入資本總額如表2所示。

3.3.3 加權平均資本成本(WACC)的計算

本案例分析過程中,稅后凈利潤和利息支出等數據是由企業的財務報表中直接得到數據,比較難確認的是加權平均資本成本。目前,國資委給企業設定了一個加權資本成本為5%,但由于這個標準屬于較低標準,甚至低于同期的銀行貸款要求,而較低的加權資本成本計算出來的經濟增加值會造成對企業管理者經營績效的高估。所以本文采取如下的計算方法:

WACC=債務資本成本×債務資本比例×(1-所得率)+權益資本成本×權益資本成本比例。

隆基機械2010年~2014年債務資本比例與權益資本比例計算如表3所示。

稅后債務資本成本=(短期借款利率×短期借款比例+長期借款利率×長期借款比例)×(1-所得稅率)

隆基機械2011年~2014年權益資本成本計算本文依照國外成熟的資本資產定價模型(CAPM)來確認權益資本成本:

無風險收益率(Rf)的確定:無風險報酬率(Rf)是指在沒有任何風險以及通貨膨脹情況下的證券或者有價證券組合的收益率。由于國債收益率比較穩定,本文選取5年期的國債利率作為無風險收益率。根據南方財富網站的數據,可知當期3年期國債票面平均利率為4%。

風險溢價(Rm—Rf)的推定:風險溢價(Rm—Rf)是反應整個市場相對于沒有風險、沒有通貨膨脹情況下的溢價,在數值上等于市場上各種證券組合的投資總收益率減去無風險收益率的差額。綜合風險溢價應包括成熟市場的風險和國家風險,我國資本市場風險溢價約為3.28%,故本文選取3.28%作為風險溢價的取值進行計算。

貝塔系數(β)的確定:β值度量了股票相對于平均股票的波動程度,它反映了股票對市場(或大盤)變化的敏感性,也就是個股票市場與大盤的相關性。本文根據同花順軟件在主力追蹤內可以看到隆基機械2010年~2014年的股票β系數分別為:30.95%、35.06%、29.22%、23.60%、21.17%。

加權平均資本成本的計算如表6所示。

3.4 EVA值的計算

根據EVA指標的計算公式和前面提供的數據,可以算出隆基機械2010年~2014年的EVA值。具體數據表7。

3.5 EVA指標的縱向分析

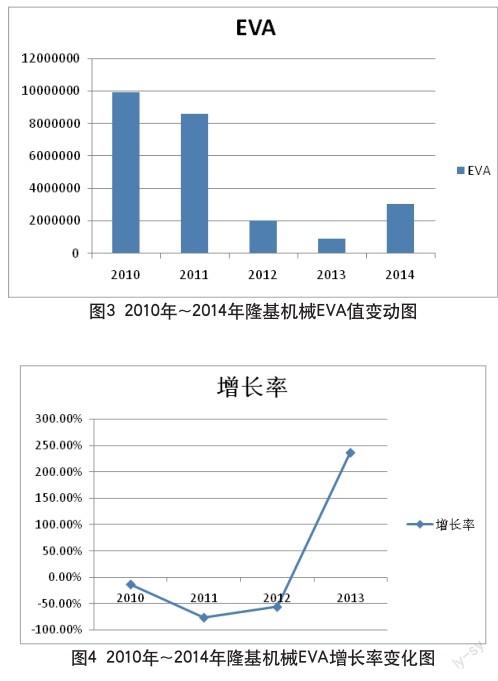

根據表8和圖3可知,隆基機械在2010年~2014年5五年中,EVA值均為正數,這代表在這段報告期內,該企業的經營活動確實給股東創造了價值。但是從圖表中可以看出,隆基機械的EVA值逐年遞減,尤其在2011年~2012年。

3.6 EVA指標與傳統財務指標的比較

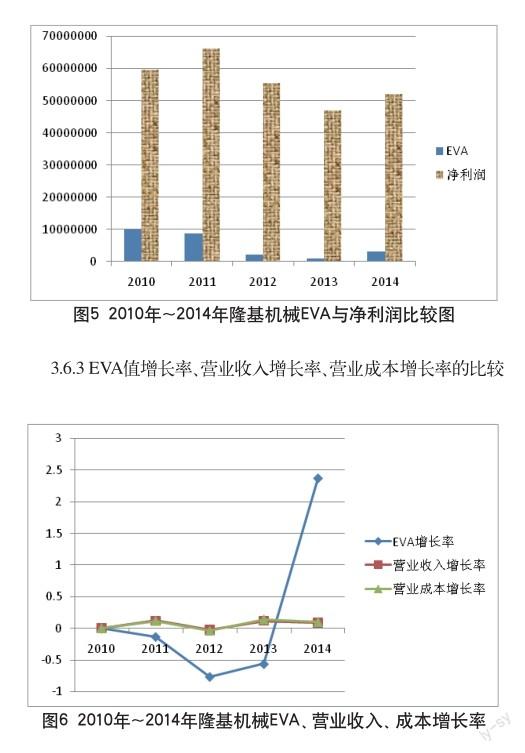

根據國內外學者對EVA值相關研究得出的結論,EVA值與傳統的績效評價指標之間存在顯著正相關性。因此,本文選取以資本總額、研發支出、凈利潤、營業成本增長率、營業收入增長率等指標與EVA值進行比較,分析如下。

3.6.1 EVA值和資本總額的比較

依據隆基機械2010年~2014年財務報表數據,隆基機械資本總額在5年內呈遞增趨勢,而在對應的報告期內EVA值的走向與資本總額的走向基本一致。

3.6.2 EVA值與凈利潤比較

通過對隆基機械2011年~2014財務報表相關數據的分析,隆基機械凈利潤與EVA值的比較情況如圖5所示。

4 結語

本文應用EVA值對樣本企業績效評價體系進行了初步分析,但由于案例比較局限,只針對一家企業的5年數據進行了分析,意在表明應用EVA值對企業績效評價是具有重要指導意義的,也是可行的、有效的。但研究結論不一定可以推廣到一切領域,不具有普遍性。同時,由于文中計算EVA的數據都來自于公司的財務報表,數據是否失真不得而知,尚存一些不嚴謹的地方,所以在計算EVA值的時候,不一定是企業真實的數值,僅僅提供一種示范。

參考文獻

[1] 張世輝,牛似虎,楊皎平.供應鏈金融模式下的中小企業績效評價研究[J].會計之友,2013(20).

[2] 魯其輝.供應鏈金融的研究現狀與評述[J].軟科學,2014(28).

[3] 張世輝.中小企業供應鏈績效評價研究—基于供應鏈金融視角[D].渤海大學,2014(6).

[4] 欒靜.供應鏈金融對企業績效影響的研究[J].化工管理, 2015(4).

[5] 車聰,周啟清.供應鏈金融模式創新研究[J].現代商業, 2015(11).

[6] 白濤.供應鏈金融對中小企業經營績效的影響研究[D].西安理工大學,2012.

[7] 孫喜梅.存貨質押融資對供應鏈效益的影響[J].深圳大學學報(理工版),2014(3).

[8] 房圓晨.供應鏈金融預付賬款模式績效評價研究[D].北京交通大學,2011.

[9] 張里陽.試論供應鏈金融對企業績效的影響[J].物流技術,2014(12).

[10] JohnT.Mentzer.,William DeWitt., Defining supply chain management[J],Journal of Business Logistics,2011(2).

[11] Gunasekaran,Kobu.,Performance measures and metrics in logistics and supply chain management:a review of recent literaturefor research and applications[J],International Journal of production Research,2012(12).

[12] Chen S,Dodd,J.L.Economic Value Added(EVA):An Empirical Examination of a New Corporate Performance Measure[J].Journal of Managerial Issues,2014.

[13] Siti Nur Atikah Zulkiffli.,Nelson Perera .,The Influence of Levels of Supply Chain Integration on the Relationship between Corporate Competitive Capabilities and Business Performance:Evidence from Malaysion SMEs [J],SIBR,2013(6).

[14] Jean- Francios Lamoureux.,Todd Evans., Supply Chain Finance:A New Means to Support the Competitiveness and Resilience of Global Value Chains[J].Supply Chain Finance,2013(10).