企業領用不同來源產品用于不動產建設的稅務差異研究

(廣州工商學院廣東廣州510850)

一、引言

在“營改增”前,根據《中華人民共和國增值稅暫行條例實施細則》《營業稅暫行條例實施細則》規定,企業不動產建設行為,對于增值稅來講,屬于“非增值稅應稅項目”。在《中華人民共和國增值稅暫行條例實施細則》第四條中規定:將自產或者委托加工的貨物用于非增值稅應稅項目屬于視同銷售行為,需要計算增值稅銷項稅額。在《中華人民共和國增值稅暫行條例》第十條中規定:外購貨物用于非增值稅應稅項目的進項稅額不得從銷項稅額中抵扣。所以,企業領用產品用于不動產建設,屬于用于 “非增值稅應稅項目”,企業根據產品的來源不同,劃分為視同銷售或是進項稅不允許抵扣的情況。

然而,自2016年5月1日全面實施“營改增”后,流通環節中無論是貨物還是勞務都要征收增值稅,營業稅退出了歷史舞臺。而相對營業稅來講的 “非增值稅應稅項目”也已不復存在,“非增值稅應稅項目”已經成為“增值稅應稅項目”。那么企業領用產品用于不動產建設,已經不是用于“非增值稅應稅項目”了,企業應該如何納稅呢?本文按照產品來源不同進行具體分析。

二、領用自產或委托加工產品用于不動產建設的稅務處理

(一)領用自產或委托加工產品用于廠房、辦公樓等辦公設施建設

1.廠房、辦公樓等辦公設施建成后自用。廠房、辦公樓等辦公設施建成后自用,屬于自建自用行為,原營業稅中,自建自用建筑業行為免征營業稅。不動產“營改增”后,根據稅負不增加原則,也是免稅。那么這種自用行為應類似于領用產品用于免稅項目的生產,不能是視同銷售行為。因此,領用自產或委托加工產品用于該項建設,不計算增值稅銷項稅額。而且用于生產該批產品的原材料所對應的進項稅額也不允許抵扣,因為自建自用的辦公設備無法形成增值稅的銷項稅額,所以為了防止稅收流失,其所對應的進項稅額也不允許抵扣,如果已經抵扣,需要進項稅額轉出。

2.廠房、辦公樓等辦公設施建成后出售、抵債、無償贈送。“營改增”前,按照原《營業稅暫行條例實施細則》第5條規定,單位自己新建不動產后用于出售的,單位的自建行為,視同發生了應稅行為。所以,不動產的自建行為,需要按照營業稅中建筑業稅目、3%稅率征稅。出售、抵債、無償贈送行為,需要按照營業稅的銷售或者視同銷售不動產稅目、5%稅率征稅。

全面實施“營改增“后,廠房、辦公樓等辦公設施建設后用于出售、抵債、無償贈送等行為,屬于領用產品用于應稅產品的繼續生產。所以,領用自產或委托加工產品用于該項建設,其只是構成不動產這個最終產品的成本,在領用產品時無需征稅,只對最終產品不動產征收增值稅即可。即自建行為不再征稅,只對銷售環節或者視同銷售環節征稅,根據財稅[2016]36號文規定,該行為按照銷售不動產項目,以11%稅率,計算增值稅銷項稅。國家稅務總局公告2016年第15號文規定,2016年5月1日后,增值稅一般納稅人的不動產在建工程的進項稅額可以從銷項稅額中分兩年抵扣,首年抵扣60%。因此,用于生產該批產品的原材料所對應的進項稅額,在取得的票據符合條件下允許分期扣除。

3.廠房、辦公樓等辦公設施建成后出租、投資。廠房、辦公樓等辦公設施建成后用于出租、投資的,自建行為,在原營業稅中,不需要征收營業稅;出租行為,需要按照營業稅中的服務業——租賃業稅目、5%稅率征稅;而投資行為,根據《國家稅務總局關于以不動產或無形資產投資入股收取固定利潤征收營業稅問題的批復》(國稅函[1997]第490號)的規定,與投資方不共同承擔風險的不動產投資行為,按“服務業”稅目中“租賃業”項目征稅;根據《財政部、國家稅務總局關于股權轉讓有關營業稅問題的通知》(財稅[2002]191號)的規定,與投資方共同承擔投資風險的不動產投資行為,不征稅。

2016年5月1日后,與用于出售的行為類似,是領用產品用于應稅產品的連續生產。自建行為不征稅,而出租行為,根據國家稅務總局公告2016年第16號規定,應按照增值稅中租賃不動產項目、11%稅率計稅。投資行為,根據國家稅務總局公告2016年第15號文規定,增值稅一般納稅人投資入股取得的不動產的進項稅額也可以分兩年全部抵扣。所以,投資方以不動產投資時,需要開具發票和負擔銷項稅額,不動產投資行為應按照銷售不動產項目,11%稅率,計算增值稅銷項稅額。同理,用于生產該批產品的原材料所對應的進項稅額,在取得的票據符合條件下允許分期扣除。

(二)領用自產或委托加工產品用于職工宿舍、食堂等集體福利設施建設

1.職工宿舍、食堂等集體福利設施建成后自用。職工宿舍、食堂等集體福利設施建設主要是供職工集體享用的福利,所以,該類不動產的建設劃分到集體福利項目更合理一些。“營改增”前,無論是屬于“非增值稅應稅項目”還是集體福利項目,都屬于視同銷售行為。

全面實施“營改增“后,根據最新修訂的《增值稅暫行條例實施細則》,自產、委托加工產品用于集體福利的行為屬于視同銷售。所以領用自產、委托加工產品用于該項建設,應屬于用于集體福利,是視同銷售行為,該批產品的銷項稅額需要計算。

2.職工宿舍、食堂等集體福利設施建成后出售、抵債、無償贈送。該項不動產建成后不自用,不應該屬于集體福利項目,在“營改增“之前,仍按照“非增值稅應稅項目”,視同銷售計算增值稅。不動產在改變用途時,按照建筑業及銷售不動產兩個稅目征收營業稅。但不動產“營改增“后,發生銷售、抵債、無償贈送等行為,是應繳納增值稅的行為,該項建設也不再是集體福利項目,應等同于上述辦公設施建成后發生此類行為的情況,屬于連續生產應稅產品。所以,領用自產或委托加工產品,只是構成生產不動產這個應稅產品的成本,只對最終產品不動產計算增值稅銷項稅額。

3.職工宿舍、食堂等集體福利設施建成后出租、投資。職工宿舍、食堂等集體福利設施建成后用于出租、投資的,不屬于企業集體福利項目,“營改增”前,自建行為不征稅,出租行為按照服務業征收營業稅,投資行為根據合同條款是否共擔風險劃分是否征稅。不動產“營改增“后,發生出租、投資等應繳納增值稅的行為,領用自產或委托加工產品用于該項建設,屬于連續生產應稅產品,應等同于上述辦公設施建成后發生此類行為的情況。

同理,用于職工宿舍、食堂等集體福利設施建設的自產或委托加工產品,無論該批不動產建成后什么用途,其生產該批產品的原材料所對應的進項稅額,在取得的票據符合條件下允許分期扣除。

三、領用外購產品用于不動產建設的稅務處理

(一)領用外購產品用于廠房、辦公樓等辦公設施建設

1.廠房、辦公樓等辦公設施建成后自用。2016年5月1日后,廠房、辦公樓等辦公設施自建自用,不需要繳納增值稅。所以,領用外購產品用于該項建設,是領用外購產品用于免稅項目的生產。因此,領用外購產品用于此項目的建設,進項稅額仍不允許抵扣。

2.廠房、辦公樓等辦公設施建成后出售、抵債、無償贈送、出租、投資。廠房、辦公樓等辦公設施建設后如用于出售、抵債、無償贈送、出租、投資等行為,同上述自產、委托加工產品的分析相同,屬于領用產品用于應稅產品的繼續生產。所以,領用外購產品用于該項建設,其只是最終產品 (該不動產)的成本,此類行為只對不動產按照銷售不動產、視同銷售不動產或者租賃不動產項目計算增值稅。根據國家稅務總局公告2016年第15號文規定,這些用于不動產建設的外購產品,如果在購買時取得了符合抵扣條件的憑證,其進行稅額允許分期扣除。

(二)領用外購產品用于職工宿舍、食堂等集體福利設施建設

1.職工宿舍、食堂等集體福利設施建成后自用。職工宿舍、食堂等集體福利設施建成后自用的,屬于用于企業集體福利,是領用外購產品用于集體福利,按照最新修訂的《增值稅暫行條例》,其進項稅額仍不允許抵扣。

2.職工宿舍、食堂等集體福利設施建成后出售、抵債、無償贈送、出租、投資。職工宿舍、食堂等集體福利設施建成后發生了出售、出租、抵債、無償贈送、投資等行為,不再屬于企業集體福利,是應繳納增值稅的行為,應等同于辦公設施建成后發生上述行為的情況,把領用外購的產品作為不動產這個最終產品的成本,計算最終產品的增值稅。同理,這些用于不動產建設的外購產品,如果在購買時取得了符合抵扣條件的憑證,其進行稅額允許分期扣除。

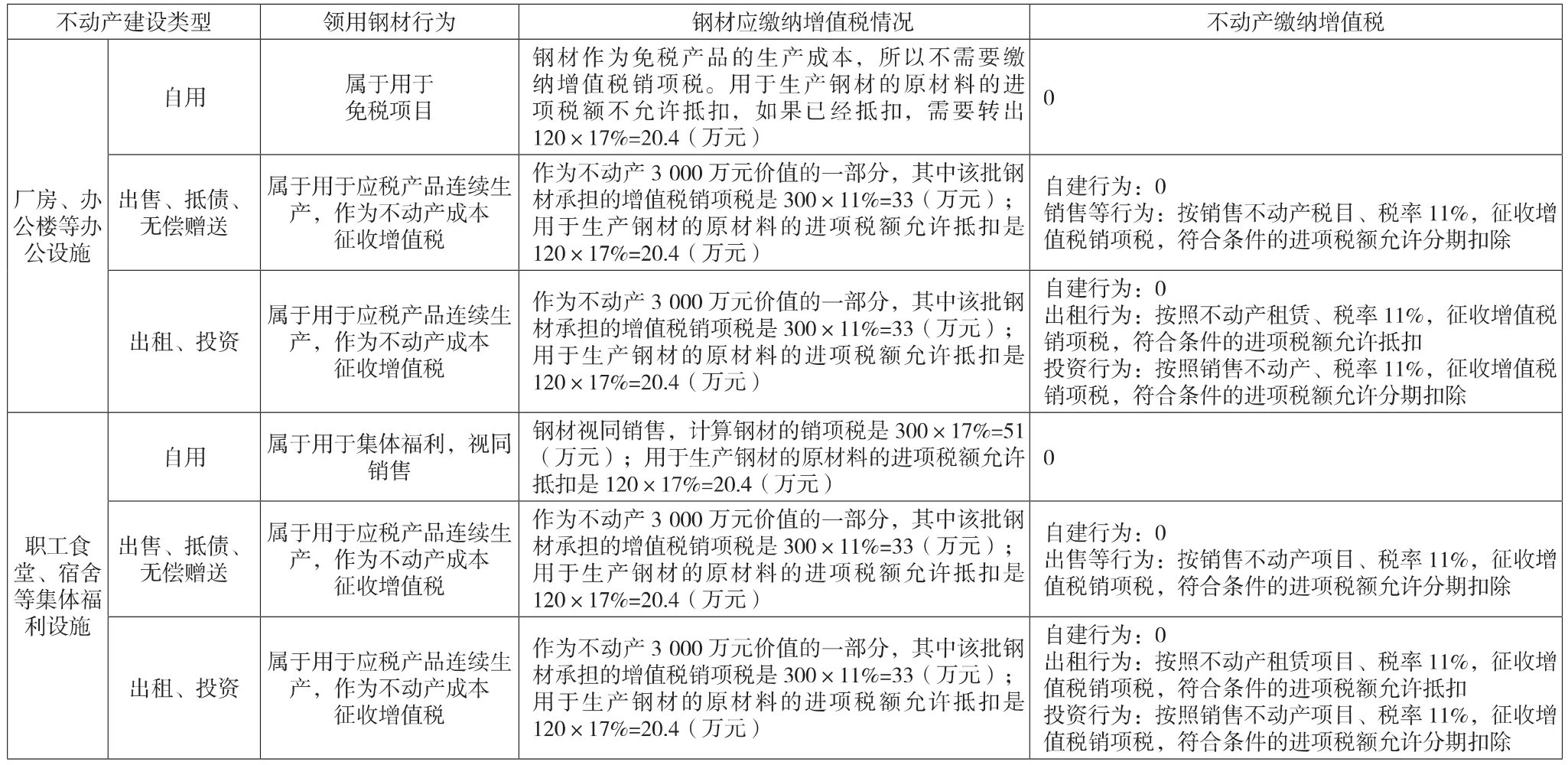

表1 “營改增”前領用自產或委托加工產品稅務處理情況

四、案例分析

鑒于上述分析,現以具體案例進行詳盡解釋,并對“營改增“前后的稅務處理情況進行對比。

風華鋼材廠為增值稅一般納稅人,2016年8月份領用一批鋼材,不含增值稅價值300萬元,用于自己企業的不動產建設。2017年3月建成,不動產市價為3 000萬元。

(一)該批鋼材為自產或委托加工的產品

已知:用于生產該批鋼材的原材料不含增值稅價值為120萬元,增值稅專用發票已經通過稅務機關認證,且進項稅額已經抵扣。

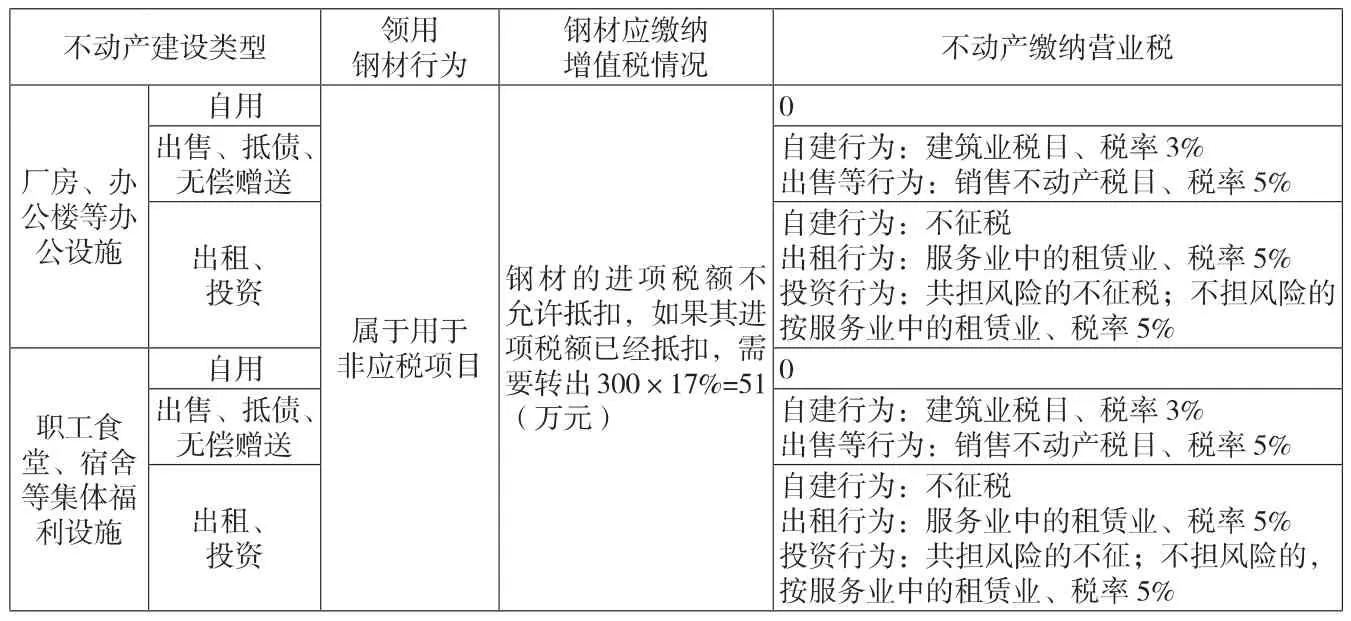

分析:風華鋼材廠領用該批鋼材用于不動產建設后,“營改增”前,無論是建設的辦公設施還是集體福利設施,領用的自產或者委托加工的鋼材都屬于視同銷售,而建成后的不動產涉及的是營業稅的征收范圍。2016年5月1日后,領用自產或者委托加工產品時,需要區分辦公設施和集體福利設施,該批產品的稅務處理不同,但建成后不需要區分不動產類型,其涉稅行為根據用途判斷屬于增值稅的征稅范圍。“營改增”前后的具體稅務變化如上頁表1與表2所示。

表2 “營改增”后領用自產或委托加工產品稅務處理情況

(二)如果該批鋼材為外購的產品

已知:該批外購的鋼材的不含增值稅價值為300萬元,增值稅專用發票已經通過稅務機關認證,且進項稅額已經抵扣。

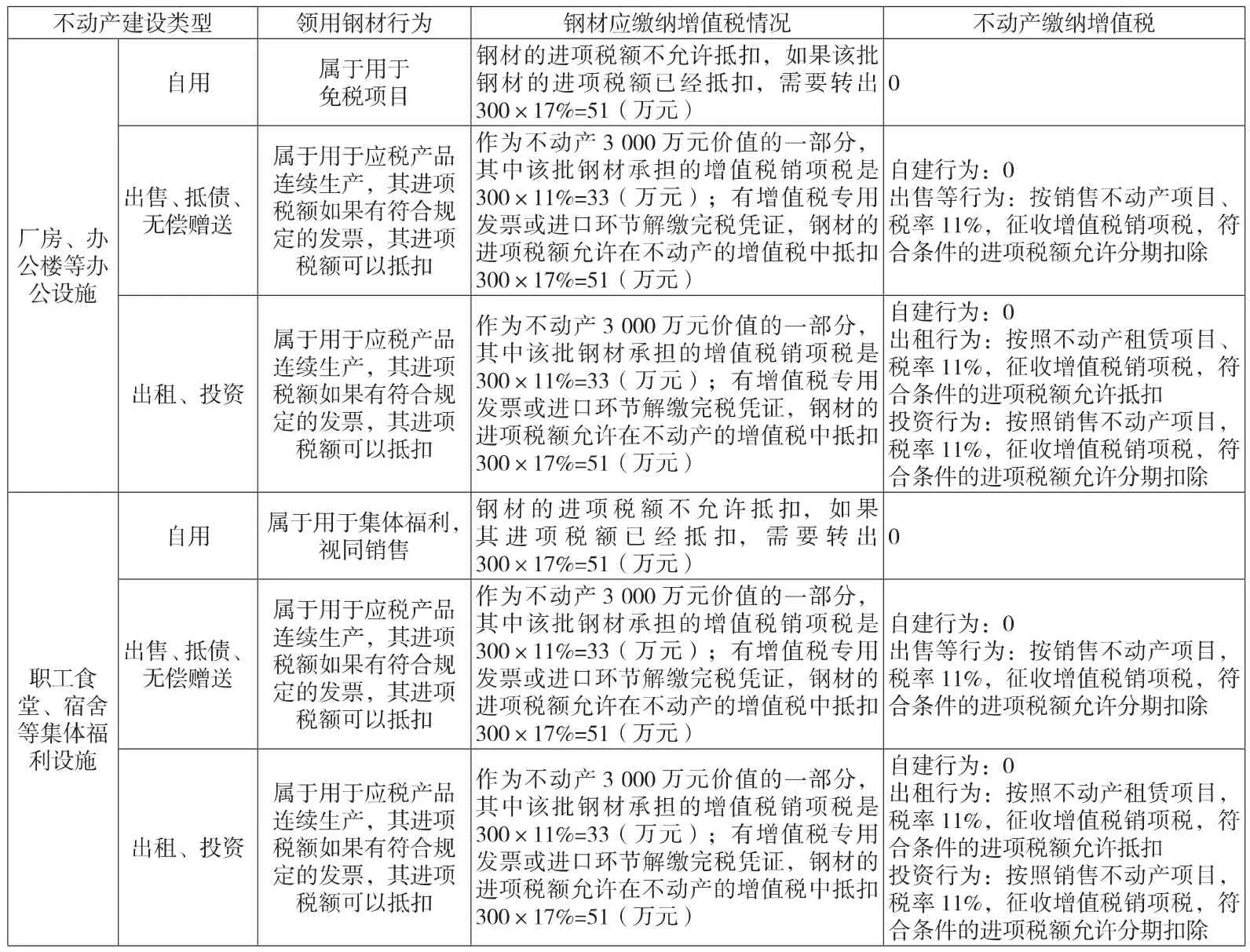

分析:風華鋼材廠領用該批鋼材,“營改增”前無論是用于辦公設施還是集體福利設施,都屬于進項稅額不允許抵扣的情況,不動產建成后征營業稅,其稅務處理不區分使用產品的來源。全面實施“營改增”后,領用外購鋼材的,在不動產自用的情況下,進項稅額不允許轉出;其他情況下,由于不動產的增值稅稅率為11%,鋼材的增值稅稅率為17%,所以該批鋼材承擔的增值稅實質為負值,相當于國家給予了補貼,降低了企業整體稅負;不動產建成后征收增值稅,與領用自產、委托加工產品建成的不動產稅務處理相同。營改增前后的具體稅務變化如表3與表4所示。

表3 “營改增”前領用外購產品稅務處理情況

五、小結

通過上述分析可知,“營改增”前,企業領用產品用于不動產建設的涉稅業務較為簡單。而全面實施“營改增”后,自產或者委托加工產品的領用,需要區分是用于辦公設施還是集體福利設施建設,其稅務處理不同。外購產品的領用,不需要區分不動產建設類型,但需要區分其具體用途,自用時,進項稅額不允許抵扣,其他情況下,進項稅額允許分期扣除。而領用產品建成的不動產,其增值稅稅務處理不需區分領用產品的來源、建成后的類型,只要建成后自用的,該不動產不需要征收增值稅;發生出售等行為的,按11%稅率計算增值稅銷項稅額。

表4 “營改增”后領用外購產品稅務處理情況