我國(guó)創(chuàng)新型封閉式基金“創(chuàng)新”效果研究

——基于流動(dòng)性視角

(深圳大學(xué)經(jīng)濟(jì)學(xué)院,廣東 深圳 518000)

引言

Cherkes(2012)[3]指出,近10年的新理論體系揭示了封閉式基金是一個(gè)重要且有效的組織策略。1998年,基金開(kāi)元和基金金泰上市發(fā)行開(kāi)啟我國(guó)封閉式基金的先河。至2002年末,我國(guó)傳統(tǒng)型封閉式基金共發(fā)行54只。由于長(zhǎng)期的高折價(jià)率、保有規(guī)模持續(xù)減少、持有人認(rèn)同度差等問(wèn)題,我國(guó)在2002年后停止發(fā)行傳統(tǒng)型封閉式基金。

相對(duì)于開(kāi)放式基金,封閉式基金有著穩(wěn)定市場(chǎng)、可杠桿操作、費(fèi)用低廉等優(yōu)勢(shì)。對(duì)于中國(guó)股票市場(chǎng)長(zhǎng)期低迷,缺乏機(jī)構(gòu)投資者對(duì)市場(chǎng)進(jìn)行長(zhǎng)期價(jià)值投資的背景下,封閉式基金的長(zhǎng)期理性投資更能有助于中國(guó)股票市場(chǎng)的良好發(fā)展。因此自2007年始,我國(guó)重新發(fā)行的封閉式基金,新基金均為創(chuàng)新型封閉式基金。相對(duì)于傳統(tǒng)型封閉式基金,創(chuàng)新型封閉式基金有著交易靈活、有限保本,杠桿收益等優(yōu)勢(shì)。其增設(shè)“救生艇條款”、分級(jí)產(chǎn)品結(jié)構(gòu)、有限保本條款和基準(zhǔn)收益差額累計(jì)彌補(bǔ)機(jī)制等,在一定程度解決傳統(tǒng)型封閉式基金普遍存在的折價(jià)問(wèn)題,并有助于維持投資者信心。創(chuàng)新型基金的“救生艇”條款對(duì)折價(jià)和分紅都進(jìn)行了限定,有利于保護(hù)投資者。與創(chuàng)新型相比,傳統(tǒng)型基金的封閉期更長(zhǎng),卻大部分處于大幅度折價(jià)情況。2015年底我國(guó)上市的封閉式基金有194只,資產(chǎn)總凈值為2751.51億元,約占全部基金市場(chǎng)3.30%。而今,創(chuàng)新型封閉式基金在封閉式基金市場(chǎng)規(guī)模上處于主導(dǎo)地位。

Pratt(1966)[13]提出封閉式基金折價(jià)的問(wèn)題,用封閉式基金價(jià)格與單位凈值(NAV)之差與單位凈值的比率來(lái)代表封閉式基金折(溢)價(jià)率。投資者可以購(gòu)買封閉式基金的份額,或者直接購(gòu)買基金所持有的標(biāo)的證券(underlying securities),理論上這兩種操作是等價(jià)的。但封閉式基金卻經(jīng)常以低于NAV的價(jià)格進(jìn)行交易,顯然,封閉式基金折價(jià)是違反了一價(jià)定律——具有相同價(jià)值的資產(chǎn)應(yīng)該以相同的價(jià)格交易。眾多學(xué)者從不同角度研究了這個(gè)問(wèn)題,但任一種學(xué)說(shuō)都不能完美地解釋封閉式基金折價(jià)問(wèn)題,對(duì)于不同國(guó)家與地區(qū),也有不同的結(jié)果,甚至出現(xiàn)結(jié)論相悖的情況。近期文獻(xiàn)爭(zhēng)論的重點(diǎn)在于封閉式基金的折價(jià)是來(lái)自于基于情緒的非理性投資者所作的決定,還是理性投資者基于市場(chǎng)特征(如流動(dòng)性,信息不對(duì)稱)所作的決策。Gordon and Dylan(2013)[10]對(duì)英美兩國(guó)的封閉式基金折價(jià)問(wèn)題進(jìn)行了總結(jié),他們認(rèn)為在美國(guó)兩個(gè)行為因子——異質(zhì)風(fēng)險(xiǎn)和紅利收入對(duì)折價(jià)影響較大;在英國(guó)兩個(gè)理性因子的影響較大——管理費(fèi)用和流動(dòng)性。

與美國(guó)封閉式基金相比,我國(guó)傳統(tǒng)封閉式基金市場(chǎng)在制度上存在一定的缺陷。包括我國(guó)封閉式基金不定期召開(kāi)持有人大會(huì),而美國(guó)要求每年至少召開(kāi)一次;對(duì)于基金經(jīng)理的業(yè)績(jī)無(wú)獎(jiǎng)勵(lì)和懲罰機(jī)制,而美國(guó)則既有獎(jiǎng)勵(lì),也有懲罰;我國(guó)封閉式基金可以多次分紅,但股本不能用于分紅。美國(guó)則規(guī)定基金定期定量分紅,出現(xiàn)虧損時(shí)股本也能用于分紅;與開(kāi)放式基金相比,我國(guó)的封閉式基金投資范圍和投資于流動(dòng)性較差資產(chǎn)的比例都無(wú)大的區(qū)別,而美國(guó)對(duì)于封閉式基金的投資范圍和比例更加寬松。

本文從流動(dòng)性視角對(duì)比研究我國(guó)傳統(tǒng)型與創(chuàng)新型封閉式基金的折價(jià)問(wèn)題。國(guó)內(nèi)很多學(xué)者從投資者非理性角度對(duì)此問(wèn)題進(jìn)行研究,但封閉式基金折價(jià)問(wèn)題已經(jīng)提出這么多年了,為什么投資者還是堅(jiān)持“非理性”,卻不利用異象來(lái)獲得超額的收益呢?各國(guó)投資者的結(jié)構(gòu)與程度水平都不一致,為什么還是得到了趨于一致的折價(jià)現(xiàn)象呢?本文正是以此問(wèn)題為起點(diǎn),從流動(dòng)性角度研究我國(guó)封閉式基金的折價(jià)問(wèn)題。與投資者情緒理論解釋不同,流動(dòng)性理論的解釋為封閉式基金折價(jià)的存在提供了一個(gè)清晰的經(jīng)濟(jì)學(xué)原因——封閉式基金為中小投資者提供了一個(gè)投資流動(dòng)性較差的證券的機(jī)會(huì),否則,個(gè)人投資此類資產(chǎn)的成本較大。本文嘗試回答兩個(gè)問(wèn)題:相對(duì)于傳統(tǒng)型封閉式基金,有“救生艇條款”的創(chuàng)新型封閉式基金的折價(jià)問(wèn)題是否有所改善?也就是,創(chuàng)新型封閉式基金“創(chuàng)新”了嗎?第二,流動(dòng)性理論能否解釋我國(guó)傳統(tǒng)型和創(chuàng)新型封閉式基金的折價(jià)問(wèn)題?本文在Cherkes等(2009)[3]的流動(dòng)性模型的基礎(chǔ)上,以54只傳統(tǒng)型封閉式基金和57只創(chuàng)新型封閉式基金為樣本,從市場(chǎng)層面的流動(dòng)性、基金層面的流動(dòng)性和基金投資標(biāo)的資產(chǎn)的流動(dòng)性三個(gè)方面對(duì)流動(dòng)性因素進(jìn)行衡量,研究中國(guó)封閉式基金市場(chǎng)的折價(jià)問(wèn)題。

文獻(xiàn)綜述

自Pratt(1966)[13]發(fā)現(xiàn)封閉式基金折價(jià)問(wèn)題以來(lái),無(wú)論是從傳統(tǒng)金融學(xué)的角度還是行為金融學(xué)的角度,國(guó)內(nèi)外眾多學(xué)者致力于如何合理的解釋這個(gè)違背一價(jià)定律的金融異象,封閉式基金折價(jià)問(wèn)題的解釋一直都是多學(xué)派爭(zhēng)論的熱點(diǎn)問(wèn)題。但由于現(xiàn)實(shí)經(jīng)濟(jì)的復(fù)雜性和各國(guó)經(jīng)濟(jì)狀況的差異性,目前也沒(méi)有一個(gè)理論意義的統(tǒng)一的解釋。由于我國(guó)資本市場(chǎng)和證券市場(chǎng)的處于起步階段,市場(chǎng)相對(duì)不成熟,同世界其他國(guó)家的發(fā)達(dá)證券市場(chǎng)相比,我國(guó)封閉式基金折價(jià)問(wèn)題更為明顯。例如,2006年美國(guó)封閉式基金的折價(jià)率為5%左右,其他較為成熟資本市場(chǎng)的折價(jià)率為10~20%,而我國(guó)封閉式基金的折價(jià)率高到50~60%(趙文,2014)[28]。為了解決高折價(jià)問(wèn)題,我國(guó)在2007年后推出了創(chuàng)新型封閉式基金。因此,結(jié)合我國(guó)國(guó)情對(duì)兩種封閉式基金對(duì)折價(jià)問(wèn)題進(jìn)行研究非常重要。

對(duì)于封閉式基金折價(jià)問(wèn)題的研究,適合中國(guó)國(guó)情的主要有以下方面:

一、非理性解釋,主要集中于投資者情緒對(duì)折價(jià)的影響

Lee, Shleifer, and Thaler (1991)[11]證明了個(gè)人投資者情緒影響了基金折價(jià)。Gemmill and Thomas(2013)[10]指出,英國(guó)基金的折價(jià)是因?yàn)樘桌南拗疲蹆r(jià)的波動(dòng)是因?yàn)樵胍艚灰渍叩那榫w導(dǎo)致。Flynn(2012)[9]發(fā)現(xiàn)美國(guó)與英國(guó)的基金折價(jià)的原因差別非常大:在美國(guó),由于散戶投資者所占的比例比較大,所以更有可能是因?yàn)榉抢硇栽斐烧蹆r(jià);而在英國(guó),封閉式基金的所有權(quán)集中在機(jī)構(gòu)投資者的手中,用非理性的噪音交易者來(lái)解釋非常勉強(qiáng)。對(duì)于我國(guó)的情況,伍燕然和韓立巖(2007)[25],楊玉明(2010)[27]提出投資者情緒可以對(duì)封閉式基金折價(jià)進(jìn)行解釋。鄒亞生等(2010)[29]卻認(rèn)為各個(gè)封閉式基金折價(jià)率均值結(jié)構(gòu)突變的發(fā)生并不具備明顯的共發(fā)性,拒絕了投資者情緒理論對(duì)封閉式基金折價(jià)之謎的解釋。還有學(xué)者從市場(chǎng)制度等方面研究折價(jià)。王擎(2004)[24]認(rèn)為股票市場(chǎng)噪聲交易程度大于基金市場(chǎng)噪聲交易程度是折價(jià)形成的主要原因。趙文和劉菊芹(2014)[28]通過(guò)面板模型分析,證明噪聲交易者的趨同交易行為是導(dǎo)致不同基金折價(jià)率曲線高度一致的原因,投資者情緒是引起基金市場(chǎng)繁榮交易時(shí)折價(jià)率大幅縮減的原因。于江寧和朱啟貴(2015)[26]研究中表明,股票基金流量與投資者情緒存在正相關(guān)關(guān)系。陳瑩和魏巍烽(2015)[17]對(duì)封閉式基金IPO后異常交易現(xiàn)象進(jìn)行實(shí)證分析,認(rèn)為投資者情緒能較好地解釋傳統(tǒng)型封閉式基金的上述現(xiàn)象。

非理性解釋部分的解決了封閉式基金的折價(jià)問(wèn)題,但是無(wú)法解釋為什么投資者還是堅(jiān)持“非理性”,卻不利用異象來(lái)獲得超額的收益呢?非理性投資者的行為主要是通過(guò)影響市場(chǎng)流動(dòng)性從而影響資產(chǎn)定價(jià),也就是說(shuō)在很大程度上投資者情緒是通過(guò)影響流動(dòng)性因素來(lái)作用于資本市場(chǎng),所以本文嘗試從流動(dòng)性角度研究我國(guó)封閉式基金的情況。

二、理性解釋,學(xué)者們從不同的角度進(jìn)行了分析

(1)NAV不一定是封閉式基金的真實(shí)價(jià)值。Spiegel(1999)[16]假設(shè)經(jīng)濟(jì)人的生命都是有限的,建立了一個(gè)無(wú)摩擦的世代重疊經(jīng)濟(jì),在模型自滿足的信念均衡中,收入為零的投資組合,能以非零的價(jià)格賣出。這就說(shuō)明了封閉式基金不一定需要以NAV作為價(jià)格賣出,折價(jià)存在是合理的。

(2)存在套利成本,折價(jià)的存在是因?yàn)槭袌?chǎng)是摩擦所造成的錯(cuò)誤定價(jià)。套利者會(huì)做出適當(dāng)?shù)耐顿Y決策來(lái)減少這個(gè)錯(cuò)誤定價(jià)。所以,如果一個(gè)封閉式基金以折價(jià)銷售,則套利者可以賣出標(biāo)的股票和買入封閉式基金,理論上兩者最終價(jià)值肯定相等。Gemmill and Thomas(2013)[10]認(rèn)為折價(jià)的持續(xù)是因?yàn)樘桌杀咎咭灾聼o(wú)法進(jìn)行套利,因此那些小且不容易復(fù)制的基金會(huì)有高的折價(jià)。李慶峰、陳超(2015)[21]考慮到套利替代效應(yīng)忽略和隱性交易費(fèi)用問(wèn)題,進(jìn)行分階段的經(jīng)驗(yàn)檢驗(yàn),結(jié)果顯示規(guī)避風(fēng)險(xiǎn)為主的套利替代效應(yīng)是導(dǎo)致我國(guó)封閉式基金折價(jià)的一大主因。因股權(quán)分置制度缺陷,股指期貨缺位和委托代理問(wèn)題引發(fā)的隱性交易費(fèi)用也是其中原因之一。

(3)存在代理成本。Cherks(2001)[4],Gemmill and Thomas (2013)[10],Berk and Stanton(2003)[1]和Ramadorai(2012)[15]認(rèn)為管理費(fèi)用和管理能力是折價(jià)的重要來(lái)源。劉翔(2013)[23]研究發(fā)現(xiàn),分紅亞變量、存續(xù)時(shí)間、管理績(jī)效、基金市場(chǎng)回報(bào)率、基金經(jīng)理更換次數(shù)、基金公司管理封閉式基金總市值對(duì)封閉式基金折價(jià)率存在正效應(yīng),而換手率對(duì)基金折價(jià)率存在負(fù)效應(yīng)。

(4)基金市場(chǎng)機(jī)制問(wèn)題。Lee et al(2013)[11]用賣空限制和投資者意見(jiàn)不一致來(lái)解釋折價(jià)。賣空限制令悲觀投資者無(wú)法用工具表達(dá)自己的看法,因此折價(jià)是對(duì)資產(chǎn)價(jià)值的真實(shí)估計(jì)。李慶峰(2011)[22]認(rèn)為普通交易成本因素,2007年前股指期貨缺位因素和市場(chǎng)套利定價(jià)機(jī)制不完備程度影響基金折價(jià)。

(5)基于流動(dòng)性的解釋。Malkiel(1977)[12]投資于受到限制股票是基金折價(jià)的一個(gè)原因,折價(jià)反映了這些股票的非流動(dòng)性。Lee et al(1991)[11]否定了這種解釋,因?yàn)樵S多沒(méi)有投資于受限股票的大型基金也會(huì)產(chǎn)生折價(jià)。Datar(2001)[6]指出,當(dāng)標(biāo)的資產(chǎn)比基金份額的流動(dòng)性更好時(shí)就會(huì)出現(xiàn)折價(jià);當(dāng)基金份額的流動(dòng)性更好時(shí)會(huì)出現(xiàn)溢價(jià)。Deli and Varma(2002)[5]認(rèn)為公司之所以選擇封閉的形式,因?yàn)樘峁┝肆鲃?dòng)性的優(yōu)勢(shì)(開(kāi)放式基金的透明價(jià)格令它更容易被贖回)。封閉式基金沒(méi)有贖出的壓力,特別是在持有一些流動(dòng)性較差的股票時(shí),更適合投資于外國(guó)債券的公司(這些公司更難定價(jià),因?yàn)闀?huì)面對(duì)許多潛在的成本),因此折價(jià)是作為流動(dòng)性的補(bǔ)償。Cherks at el.(2009)[3]在Cherks(2003)[2]的基礎(chǔ)上做了一個(gè)基于流動(dòng)性解釋的理論模型,認(rèn)為若沒(méi)有費(fèi)用,封閉式基金會(huì)以溢價(jià)交易,一旦出現(xiàn)費(fèi)用,基金則會(huì)以溢價(jià)或折價(jià)進(jìn)行交易,這權(quán)衡于費(fèi)用的大小與流動(dòng)性的收益。Davies at el.(2013)[7]指出,市場(chǎng)的非流動(dòng)性在新興市場(chǎng)基金折價(jià)中扮演重要的角色,非流動(dòng)性越大,折價(jià)越大。鄧永平(2009)[18]以資產(chǎn)的變現(xiàn)能力來(lái)表示流動(dòng)性,并以基金投資集中度來(lái)替代。投資集中度指標(biāo)表示對(duì)基金所持有的前十名股票持有份額占其流通市值的比例均值,在一定程度上可以反映變現(xiàn)能力,因?yàn)槌钟斜壤酱螅儸F(xiàn)難度也越大。馮金余(2012)[19]以投資者凈資金流量增長(zhǎng)率作為流動(dòng)性指標(biāo),得出資金流量與中長(zhǎng)期業(yè)績(jī)正相關(guān),與短期(季度)原始收益則表現(xiàn)“贖回異象”。

本文將以流動(dòng)性視角分別對(duì)我國(guó)傳統(tǒng)型和創(chuàng)新型封閉式基金折價(jià)問(wèn)題進(jìn)行對(duì)比研究,并從市場(chǎng)層面的流動(dòng)性、基金層面的流動(dòng)性和基金投資標(biāo)的資產(chǎn)的流動(dòng)性三個(gè)方面對(duì)流動(dòng)性因素進(jìn)行衡量,以期得到一系列對(duì)我國(guó)封閉式基金市場(chǎng)發(fā)展有用的建議。

指標(biāo)選取和數(shù)據(jù)處理說(shuō)明

本文選取1998~2002年內(nèi)發(fā)行的54只傳統(tǒng)型封閉式基金,2007~2013年內(nèi)發(fā)行的57只創(chuàng)新型封閉式基金進(jìn)行研究。由于封閉式基金資產(chǎn)配置數(shù)據(jù)始于2004年,綜合考慮指標(biāo)的可取時(shí)間段,本文選取傳統(tǒng)型封閉式基金2004年1月~2011年6月、創(chuàng)新型封閉式基金2007年9月~2015年6月的交易情況進(jìn)行研究,以此為基礎(chǔ),整理成半年度平均數(shù)據(jù)。數(shù)據(jù)來(lái)源于萬(wàn)德(Wind)金融數(shù)據(jù)庫(kù)和國(guó)泰安(Csmar)數(shù)據(jù)庫(kù)。

一、封閉式基金折價(jià)率指標(biāo)說(shuō)明

封閉式基金折價(jià)率的計(jì)算公式為:

其中,P為基金交易日的收盤價(jià),NAV為基金交易日的單位凈值。Dis表示折價(jià)率(%),若數(shù)值為負(fù),則為折價(jià)交易。

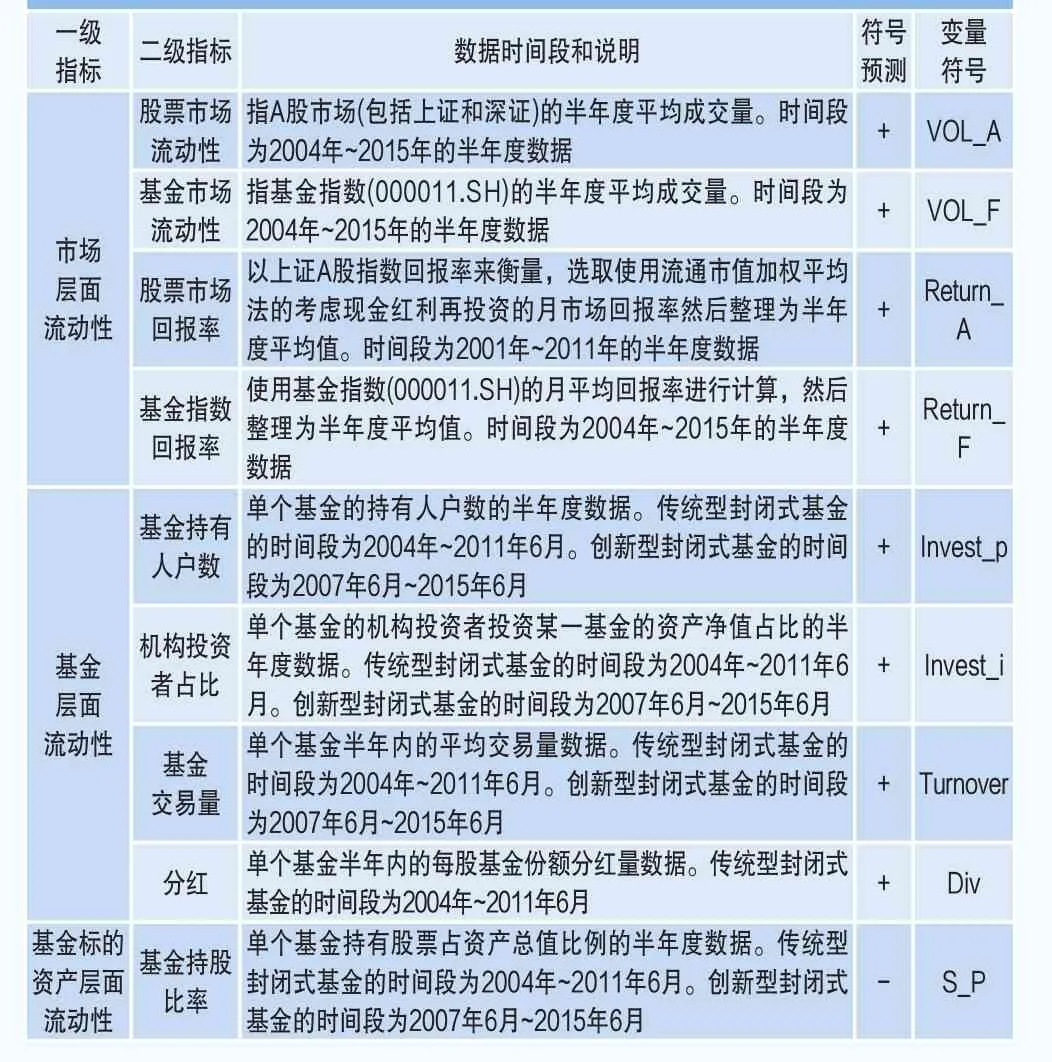

二、流動(dòng)性指標(biāo)說(shuō)明

本文考慮的是流動(dòng)性因素對(duì)基金折價(jià)的影響,因此將流動(dòng)性因素分為了三個(gè)層次:市場(chǎng)層面的流動(dòng)性、基金層面的流動(dòng)性和基金投資標(biāo)的資產(chǎn)的流動(dòng)性。

1. 市場(chǎng)層面流動(dòng)性指標(biāo)

市場(chǎng)層面流動(dòng)性指標(biāo)主要衡量資本市場(chǎng)整體的流動(dòng)性大小,且與其他研究中的投資者情緒指標(biāo)是相關(guān)的(Fisher and Statman, 2000;Qiu and Welch, 2004)[8][14],因?yàn)橥顿Y者的情緒受到市場(chǎng)整體流動(dòng)性的影響。本文選取四個(gè)市場(chǎng)層面流動(dòng)性指標(biāo):股票市場(chǎng)成交量(VOL_A)、基金市場(chǎng)成交量(VOL_F)、股票市場(chǎng)回報(bào)率(Return_A)和基金市場(chǎng)回報(bào)率(Return_F)。

測(cè)量證券市場(chǎng)的流動(dòng)性一般從寬度、深度、即時(shí)性和彈性進(jìn)行分類,本文選擇最簡(jiǎn)單的流動(dòng)性指標(biāo)。基于股票市場(chǎng)和基金市場(chǎng)的流動(dòng)性分別以A股市場(chǎng)和基金指數(shù)(000011.SH)的半年度平均交易量作為指標(biāo),其中股票市場(chǎng)交易量是指滬深兩市交易量的總和。交易量越大,說(shuō)明市場(chǎng)的流動(dòng)性趨勢(shì)偏好(華仁海和丁秀玲,2003)[20]。

股票市場(chǎng)回報(bào)率是基于上證A股指數(shù)回報(bào)率來(lái)進(jìn)行衡量,使用流通市值加權(quán)平均法的考慮現(xiàn)金紅利再投資的月市場(chǎng)回報(bào)率,再整理為半年度平均數(shù)據(jù)。基金指數(shù)回報(bào)率使用基金指數(shù)(000011.SH)的月平均回報(bào)率,再整理為半年度平均數(shù)據(jù)。證券市場(chǎng)回報(bào)率越高,投資者將會(huì)被吸引并踴躍參與,從而基金交易量也會(huì)有所增加,流動(dòng)性轉(zhuǎn)好。

2. 基金層面流動(dòng)性指標(biāo)

基金層面流動(dòng)性指標(biāo)主要從單個(gè)基金角度出發(fā),對(duì)其流動(dòng)性進(jìn)行研究。本文選擇四個(gè)基金層面流動(dòng)性指標(biāo):基金交易量(Turnover)、機(jī)構(gòu)投資占比(Invest_i)、機(jī)構(gòu)持有人戶數(shù)(Invest_p)和分紅(Div)。

與市場(chǎng)層面流動(dòng)性相似的,基金交易量是相對(duì)直接地反映了單個(gè)基金的流動(dòng)性大小。本文使用單個(gè)基金半年內(nèi)的平均交易量來(lái)進(jìn)行衡量,基金交易量越大,其流動(dòng)性相對(duì)較好。基金持有人數(shù)量及機(jī)構(gòu)投資者持有份額值比例均能反映該基金的份額持有結(jié)構(gòu),持有人戶數(shù)越多,機(jī)構(gòu)投資者持有的基金份額越大,基金的流動(dòng)性更好,從而基金折價(jià)可能出現(xiàn)收窄。基金現(xiàn)金分紅增加了流向投資者的現(xiàn)金流,分紅越多,刺激投資者參與度增加,基金流動(dòng)性也會(huì)有所轉(zhuǎn)好。

此外在基金交易費(fèi)用指標(biāo)上,我國(guó)封閉式基金交易時(shí)的費(fèi)用包括交易傭金為交易額的0.25%,過(guò)戶登記費(fèi)在上交所為交易額的0.05%(深交所則收0.025%的名冊(cè)服務(wù)費(fèi))。并且需要向登記公司交納派發(fā)金額0.3%的分紅手續(xù)費(fèi)(每年1~2次)。由于封閉式基金的交易費(fèi)用差別很小,所以本文不考慮此指標(biāo)。

3. 標(biāo)的資產(chǎn)層面流動(dòng)性

標(biāo)的資產(chǎn)層面流動(dòng)性指標(biāo)主要根據(jù)基金所投資的標(biāo)的資產(chǎn)來(lái)衡量其標(biāo)的資產(chǎn)流動(dòng)性大小。本文選取標(biāo)的資產(chǎn)層面流動(dòng)性指標(biāo)為:基金持股比率(S_P)。一般來(lái)說(shuō)我國(guó)封閉式基金的資產(chǎn)配置為股票、債券和3個(gè)月存款,其中基金持股比例是指基金持有股票占資產(chǎn)總值比例,比例越大,流動(dòng)性越弱。

本文選取的變量指標(biāo)如表1。

實(shí)證結(jié)果與分析

一、變量描述性分析

表1 研究變量

研究表明,封閉式基金一般是以溢價(jià)開(kāi)始,在幾個(gè)月之后就變成了折價(jià)(Weiss et al.,1996,美國(guó)數(shù)據(jù);Levis and Thomas,1995,英國(guó)數(shù)據(jù);鄒亞生和粟沖全,2010)[29]。因此,我們排除了基金IPO后的前12個(gè)月的數(shù)據(jù)1,也排除了基金清算或封轉(zhuǎn)開(kāi)前一個(gè)月的數(shù)據(jù)。

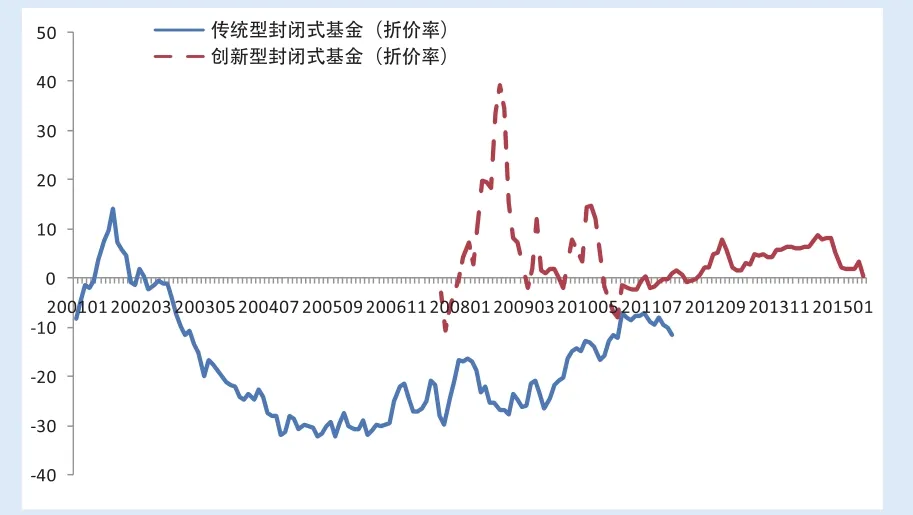

表2給出我國(guó)封閉式基金折價(jià)率的描述性統(tǒng)計(jì)結(jié)果。封閉式基金上市發(fā)行后,在選取時(shí)間段內(nèi),傳統(tǒng)型封閉式基金平均折價(jià)率為-17.850%;創(chuàng)新型封閉式基金平均折價(jià)率為4.421%,由此可見(jiàn),有附加條款的創(chuàng)新型封閉式基金在抑制基金長(zhǎng)期處于折價(jià)交易方面有顯著的影響;從標(biāo)準(zhǔn)差和偏斜度兩個(gè)方面看,傳統(tǒng)型與創(chuàng)新型封閉式基金均為正偏度、且波動(dòng)不大。而創(chuàng)新型封閉式基金峰度為6.646,處于極端尖頂峰,而傳統(tǒng)型封閉式基金卻是處于長(zhǎng)拖尾情況。相對(duì)比而言,創(chuàng)新型封閉式基金的確是“創(chuàng)新”了。

圖1顯示了傳統(tǒng)型和創(chuàng)新型封閉式基金的折價(jià)率(Dis)。由圖中可以看出傳統(tǒng)型封閉式基金長(zhǎng)期處于折價(jià)交易,折價(jià)率約在-20%左右,與上文中封閉式基金之謎所述的情況相似。而創(chuàng)新型封閉式基金發(fā)行起兩年內(nèi)卻處于高溢價(jià)交易,但是隨著后續(xù)持續(xù)交易后,基金折價(jià)率收窄,約在2.65%左右。由于發(fā)現(xiàn)傳統(tǒng)型與創(chuàng)新型封閉式基金在進(jìn)行交易時(shí)表現(xiàn)出兩種不同的現(xiàn)象,后文也將從兩部分分別進(jìn)行研究。

表2 封閉式基金折價(jià)率描述性統(tǒng)計(jì)結(jié)果

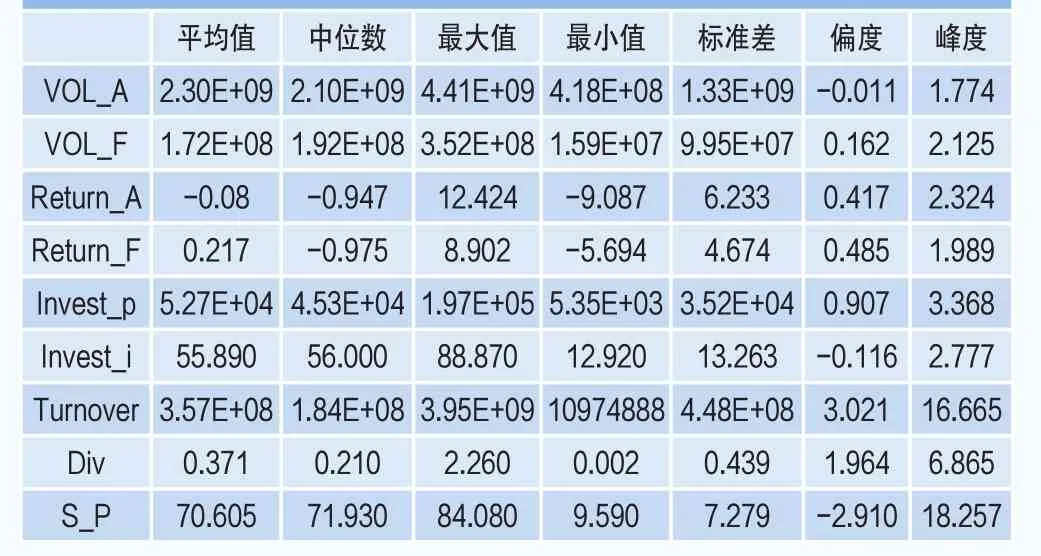

表3顯示的是傳統(tǒng)型封閉式基金選取的變量的描述性統(tǒng)計(jì)結(jié)果,在樣本期間上證A股市場(chǎng)半年度平均收益率為-0.08%,基金市場(chǎng)半年度平均收益率為0.217%,也就是表明基金相對(duì)個(gè)人投資者來(lái)說(shuō),具有專家理財(cái),提高收益率的優(yōu)勢(shì);對(duì)于基金層面中平均每半年單位基金份額分紅0.371元,傳統(tǒng)型封閉式基金機(jī)構(gòu)投資份額平均約占55.89%,也就可能說(shuō)明機(jī)構(gòu)投資者具有長(zhǎng)期投資理念。從偏斜度和峰度來(lái)看,Return_F、Return_A和Invest_i具有相似的特征。

表4顯示的是創(chuàng)新型封閉式基金選取的變量的描述性統(tǒng)計(jì)結(jié)果,在樣本期間上證A股市場(chǎng)半年度平均收益率為0.176%,基金市場(chǎng)半年度平均收益率為0.321%。再一次表明基金相對(duì)于個(gè)人投資者理財(cái)?shù)膬?yōu)勢(shì)。機(jī)構(gòu)投資份額約占45.291%,相比傳統(tǒng)型封閉式基金有所下降,可能是原因機(jī)構(gòu)投資者資產(chǎn)配置的種類更為豐富,從而減少了對(duì)創(chuàng)新型封閉式基金的投資。基金投資標(biāo)的資產(chǎn)中的持股比例為65.203%,相對(duì)傳統(tǒng)型封閉式基金也有所下降,原因可能也是由于創(chuàng)新型封閉式基金機(jī)制上的靈活導(dǎo)致。

圖1 封閉式基金折價(jià)率

表3 傳統(tǒng)型封閉式基金各變量描述性統(tǒng)計(jì)結(jié)果

二、傳統(tǒng)型封閉式基金折價(jià)交易的實(shí)證分析

本文以封閉式基金處于折價(jià)交易情況進(jìn)行分析,如果流動(dòng)性因素在封閉式基金折價(jià)交易上占主導(dǎo)影響作用,潛在原因可能是基金自身流動(dòng)性所造成,從而能較好地解釋封閉式基金折價(jià)交易的現(xiàn)象。

1. 傳統(tǒng)型封閉式基金自身流動(dòng)性的面板模型分析

我國(guó)傳統(tǒng)型封閉式基金之間的分紅情況并不一致,在樣本期間內(nèi)存在業(yè)績(jī)表現(xiàn)好的基金分紅次數(shù)相對(duì)較多,也存在一些基金并沒(méi)有進(jìn)行分紅的情況。從而樣本數(shù)據(jù)為非平衡面板。為了考察基金持有人戶數(shù)(Invest_p)、機(jī)構(gòu)投資者占比(Invest_i)、基金交易量(Turnover)、分紅(Div)和基金持股比率(S_P)對(duì)基金折價(jià)率(Dis)的影響,建立非平衡面板回歸模型。選取54只傳統(tǒng)型封閉式基金,實(shí)際橫截面有效數(shù)據(jù)為46只傳統(tǒng)型封閉式基金。

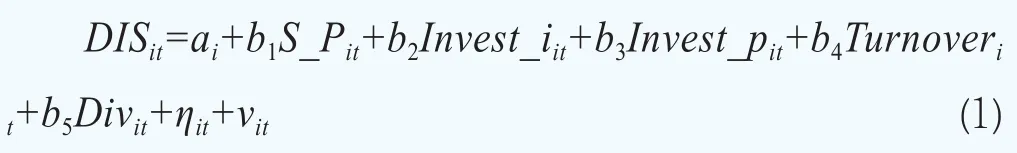

首先建立隨機(jī)面板模型,進(jìn)行Hausman檢驗(yàn)來(lái)進(jìn)行判斷模型選擇。檢驗(yàn)結(jié)果Hausman值為18.91,P值為0,即拒絕原假設(shè),選擇建立個(gè)體固定效應(yīng)模型。此外,為了考察封閉式基金自身和標(biāo)的資產(chǎn)流動(dòng)性對(duì)封閉式基金折價(jià)的影響,本文綜合考慮個(gè)體效應(yīng)和時(shí)間效應(yīng),構(gòu)建雙向固定效應(yīng)模型(Two-way FE),如下。

其中,ηit為不可觀察的個(gè)體效應(yīng),vit為隨機(jī)干擾項(xiàng)。

再對(duì)上述模型穩(wěn)健性進(jìn)行異質(zhì)性檢驗(yàn),由冗余效應(yīng)(Redundant Fixed Effect Test)檢驗(yàn)結(jié)果可知,模型1存在個(gè)體和時(shí)間效應(yīng)。

表4 創(chuàng)新型封閉式基金各變量描述性統(tǒng)計(jì)結(jié)果

表5 雙向固定效應(yīng)面板模型回歸結(jié)果

回歸模型在1%顯著水平下顯著,調(diào)整后R2=0.903、F=34.881。模型擬合程度相對(duì)較好,結(jié)果顯示從流動(dòng)性角度能夠解釋傳統(tǒng)型封閉式基金折價(jià)交易現(xiàn)象的90%左右。且在5%顯著水平下,基金持有人戶數(shù)(Invest_p)、機(jī)構(gòu)投資者占比(Invest_i)、基金交易量(Turnover)、分紅(Div)的回歸系數(shù)都顯著。機(jī)構(gòu)投資者占比、基金持有人戶數(shù)、基金交易量、分紅對(duì)基金折價(jià)存在正效應(yīng),與預(yù)期假設(shè)一致。基金持股比例每增加1%,基金折價(jià)率就會(huì)增加0.041%,而機(jī)構(gòu)投資份額占比每增加1%,基金折價(jià)率也會(huì)增加0.085%。也就是說(shuō)基金自身交易量越大,且持有人戶數(shù)越多,機(jī)構(gòu)投資者持有的基金份額占比越大,基金的流動(dòng)性偏好,封閉式基金的折價(jià)率也隨之收窄。

此外分紅每增加1%,折價(jià)率將減少3.44%,現(xiàn)金分紅增加了流向投資者的現(xiàn)金流,也間接向投資者傳遞了該基金優(yōu)質(zhì)回報(bào)的相關(guān)信息,從而基金關(guān)注度加大,基金流動(dòng)性改善相對(duì)明顯,折價(jià)率收窄幅度較大。

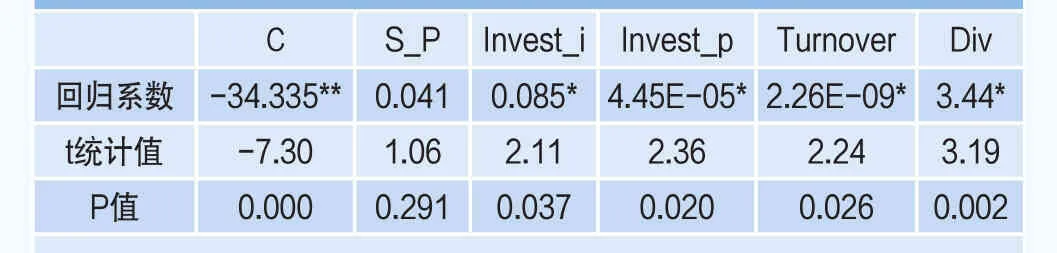

由圖2顯示,對(duì)模型中的46個(gè)基金來(lái)說(shuō),封閉式基金的自發(fā)折價(jià)水平(橫截距系數(shù))存在顯著的差異。其中基金代碼為500019、184711和184738的三只基金自發(fā)溢價(jià)水平最高,三者均在2001年上市,且為成長(zhǎng)型基金,可能是由于其基金投資風(fēng)格導(dǎo)致的。基金代碼為184693、184699和500015的三只基金自發(fā)折價(jià)水平最高,三者均在2000年初左右上市。自發(fā)性折價(jià)的基金共25只,大部分在2001年前上市,可能存在原因是投資者對(duì)此類新上市交易基金的不了解,并認(rèn)為其提供的流動(dòng)性相比股票較差,從而引發(fā)自發(fā)折價(jià)。而提供較大的流動(dòng)性的基金,自發(fā)溢價(jià)的幅度相對(duì)較大。

圖2 個(gè)體固定效應(yīng)的變截距模型估計(jì)結(jié)果

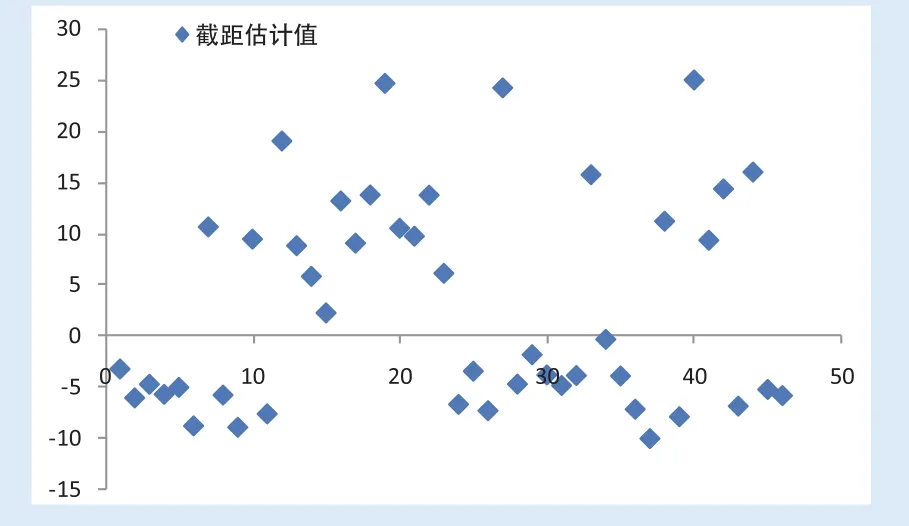

由圖3顯示,時(shí)間引起的自發(fā)折價(jià)水平也存在顯著的差異。從2004年中起,自發(fā)折價(jià)水平逐步增大至14.28%,然后開(kāi)始收窄,2008年中已經(jīng)出現(xiàn)自發(fā)溢價(jià),最后至2011年中溢價(jià)達(dá)到21.21%。其中原因可能是封閉式基金存續(xù)期到期和股指期貨的推出,提高了套利機(jī)制的完備性,從而基金整體折價(jià)收窄,以至于出現(xiàn)自發(fā)性溢價(jià)情況。

由上述實(shí)證分析可知,標(biāo)的資產(chǎn)的流動(dòng)性并不能很好地反應(yīng)基金自身流動(dòng)性,其持股比率指標(biāo)并不顯著。反而基金持有人戶數(shù)(Invest_p)、機(jī)構(gòu)投資者占比(Invest_i)、基金交易量(Turnover)、分紅(Div)能較好地說(shuō)明流動(dòng)性越好,封閉式基金折價(jià)越小,甚至溢價(jià)。并且個(gè)體基金自身引發(fā)的溢價(jià)水平差距較大,基金交易受到時(shí)間效應(yīng)的影響比較顯著。

2. 傳統(tǒng)型封閉式基金整體流動(dòng)性實(shí)證分析

在上述基礎(chǔ)上,考慮到市場(chǎng)整體流動(dòng)性對(duì)基金的影響,從而加入證券市場(chǎng)流動(dòng)層面指標(biāo),再對(duì)傳統(tǒng)型封閉式基金進(jìn)行研究。

同理,先建立隨機(jī)面板模型,進(jìn)行Hausman檢驗(yàn)來(lái)進(jìn)行判斷模型選擇。檢驗(yàn)結(jié)果Hausman值為67.91,P值為0,即拒絕原假設(shè),選擇建立個(gè)體固定效應(yīng)模型。考慮到股票市場(chǎng)交易量(Vol_A)、股票市場(chǎng)回報(bào)率(Return_A)、基金市場(chǎng)交易量(Vol_F)和基金市場(chǎng)回報(bào)率(Return_F),采用一元固定效應(yīng)模型,建立以下回歸模型(2):

再對(duì)上述模型穩(wěn)健性進(jìn)行異質(zhì)性檢驗(yàn),由冗余效應(yīng)(Redundant Fixed Effect Test)檢驗(yàn)結(jié)果可知,模型1存在個(gè)體效應(yīng),即為單因素模型。

回歸模型在1%顯著水平下顯著,調(diào)整后R2=0.638、F=8.288。加入市場(chǎng)層面的流動(dòng)性指標(biāo)進(jìn)行解釋,發(fā)現(xiàn)S_P、Turnover、Invest_i、Invest_p指標(biāo)系數(shù)與上述相反,也與預(yù)期不符。可能存在基金自身流動(dòng)性受到外部信息沖擊,從而導(dǎo)致與預(yù)期情況有所出入。實(shí)證結(jié)果中表明股票回報(bào)率每增加1%,基金折價(jià)率增加3.597%,其中原因可能是受到股票市場(chǎng)的回報(bào)率增加影響,投資者也相應(yīng)對(duì)封閉式基金熱烈追捧,從而導(dǎo)致基金折價(jià)率收窄。

圖3 時(shí)間固定效應(yīng)的變截距模型估計(jì)結(jié)果

綜上所述,可以得出封閉式基金自身流動(dòng)性容易受到外部市場(chǎng)的沖擊而產(chǎn)生異常,但僅僅從微觀層面,基金自身的流動(dòng)性能夠較好地解釋封閉式基金長(zhǎng)期處于折價(jià)交易的現(xiàn)象。

三、創(chuàng)新型封閉式基金折價(jià)交易的實(shí)證分析

本文以封閉式基金處于折價(jià)交易情況進(jìn)行分析,創(chuàng)新型封閉式基金機(jī)制上的完善對(duì)于投資者來(lái)說(shuō)是一種激勵(lì)效應(yīng),因此從機(jī)制改進(jìn)上來(lái)看,基金流動(dòng)性應(yīng)該相對(duì)較好,從而基金折價(jià)率幅度應(yīng)該收窄,甚至溢價(jià)。

創(chuàng)新型封閉式基金設(shè)立存續(xù)期的縮短、強(qiáng)制性分紅機(jī)制等方式,以期更好地改善其流動(dòng)性。但是實(shí)際上即便有強(qiáng)制分紅的機(jī)制,大部分創(chuàng)新型封閉式基金并沒(méi)有進(jìn)行分紅,從而導(dǎo)致數(shù)據(jù)缺失,因此下文的實(shí)證中刪去此指標(biāo)。下文實(shí)證中選取創(chuàng)新型基金均為上市交易兩年以上,選取時(shí)間段為2009年9月起~2015年6月底,共選取57只創(chuàng)新型封閉式基金。

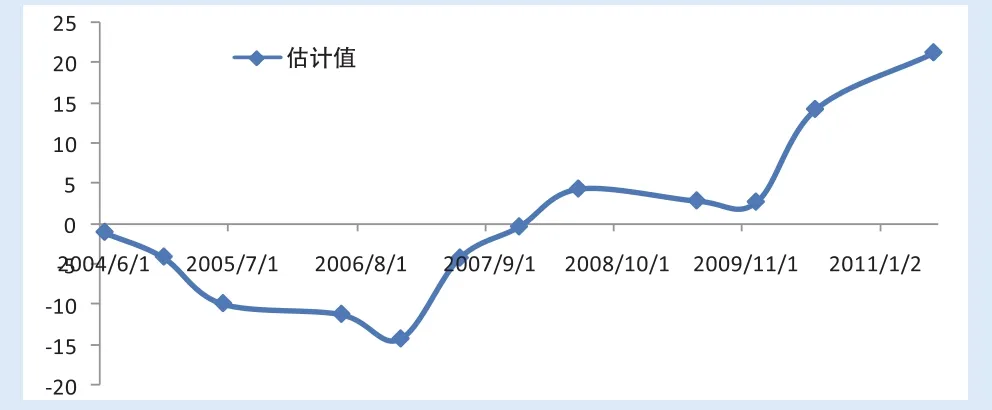

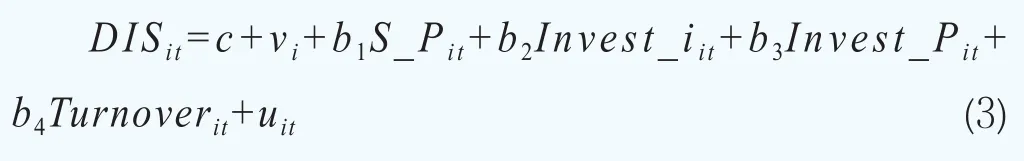

為了考察基金持有人戶數(shù)(Invest_p)、機(jī)構(gòu)投資者占比(Invest_i)、基金交易量(Turnover)和基金持股比率(S_P)對(duì)基金折價(jià)率(Dis)的影響,建立非平衡面板回歸模型。建立隨機(jī)面板模型,進(jìn)行Hausman檢驗(yàn)來(lái)進(jìn)行判斷模型選擇。檢驗(yàn)結(jié)果Hausman值為2.259,P值為0.688,即接受原假設(shè),選擇建立個(gè)體隨機(jī)效應(yīng)模型(3),如下:

表6 固定效應(yīng)面板模型回歸結(jié)果

其中,vi為隨機(jī)變量,uit為隨機(jī)干擾項(xiàng)。

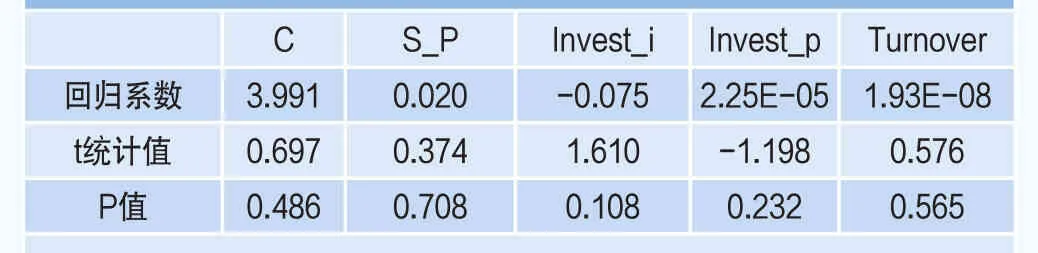

表7 隨機(jī)效應(yīng)面板模型回歸結(jié)果

回歸模型在1%顯著水平下不顯著,調(diào)整后R2=0.005、F=1.422。結(jié)果顯示模型設(shè)定初步并不擬合,從流動(dòng)性角度并不能解釋我國(guó)創(chuàng)新型封閉式基金異常交易現(xiàn)象。且在5%顯著水平下,基金持有人戶數(shù)(Invest_p)、機(jī)構(gòu)投資者占比(Invest_i)、基金交易量(Turnover)、基金持股比率(S_P)的系數(shù)都不顯著。

進(jìn)一步加入證券市場(chǎng)流動(dòng)性層面指標(biāo),進(jìn)行面板模型研究。同理進(jìn)行Hausman檢驗(yàn)來(lái)進(jìn)行判斷模型選擇。檢驗(yàn)結(jié)果Hausman值為2.259,P值為0.688,即接受原假設(shè),選擇建立個(gè)體隨機(jī)效應(yīng)模型。但是實(shí)證結(jié)果顯示,模型也是不擬合。

在穩(wěn)健性檢驗(yàn)中,我們主要考慮的是基金異質(zhì)性問(wèn)題。由于在樣本期間內(nèi)基金會(huì)陸續(xù)上市,各個(gè)時(shí)點(diǎn)上基金數(shù)量是不同的,因此有可能存在異質(zhì)性。為了消除基金異質(zhì)性對(duì)模型產(chǎn)生的不良影響,本文采用的是非平衡的靜態(tài)面板數(shù)據(jù),在樣本數(shù)據(jù)選取上盡可能選取較長(zhǎng)的時(shí)間段和較多的基金數(shù)量,并且進(jìn)行相應(yīng)的異質(zhì)性檢驗(yàn)。

綜上所述,即使基金的存續(xù)期縮短,強(qiáng)制分紅機(jī)制設(shè)立,但是對(duì)創(chuàng)新型封閉式基金的流動(dòng)性并沒(méi)有造成影響,從流動(dòng)性角度來(lái)解釋創(chuàng)新型封閉式基金折價(jià)交易現(xiàn)象并不可行。本文猜測(cè),投資者情緒理論可能會(huì)更好解釋溢價(jià)現(xiàn)象。

研究結(jié)論及啟示

創(chuàng)新型封閉式基金的推出,是對(duì)傳統(tǒng)型封閉式基金的發(fā)展,創(chuàng)新型封閉式基金“創(chuàng)新”了嗎?流動(dòng)性角度是否能解釋我國(guó)封閉式基金之謎呢?上文運(yùn)用流動(dòng)性指標(biāo),分別對(duì)傳統(tǒng)型封閉式基金和創(chuàng)新型封閉式基金折價(jià)交易情況進(jìn)行實(shí)證分析,得到如下主要結(jié)論:

(1)傳統(tǒng)型封閉式基金的機(jī)構(gòu)投資者占比、持有人戶數(shù)、基金交易量、分紅均對(duì)基金折價(jià)率具有正效應(yīng),與預(yù)期一致。機(jī)構(gòu)投資者占比份額越多,持有人戶數(shù)較多,基金成交量放大,分紅比率增加對(duì)基金的流動(dòng)性有所改善,從而折價(jià)收窄。并且隨著基金到期日的臨近,基金流動(dòng)性也有所增長(zhǎng)。因此流動(dòng)性角度能較好地解釋傳統(tǒng)型封閉式基金折價(jià)交易現(xiàn)象。

(2)創(chuàng)新型封閉式基金整體來(lái)看并沒(méi)有出現(xiàn)長(zhǎng)期大幅度折價(jià)交易情況,反而處于4.42%的溢價(jià)水平進(jìn)行交易,相對(duì)比而言,創(chuàng)新型封閉式基金的確是“創(chuàng)新”了,部分解決了傳統(tǒng)型封閉式基金的高折價(jià)問(wèn)題。但經(jīng)實(shí)證分析,流動(dòng)性角度無(wú)法解釋上述情況。盡管設(shè)立存續(xù)期縮短,強(qiáng)制分紅機(jī)制,但實(shí)際上大部分創(chuàng)新型封閉式基金并沒(méi)有進(jìn)行分紅,并且從外部市場(chǎng)流動(dòng)性的影響下,創(chuàng)新型封閉式基金溢價(jià)交易也無(wú)法解釋。可能存在原因是主要是受到救生艇機(jī)制,基金治理機(jī)制的影響,創(chuàng)新型封閉式基金交易價(jià)格受到相應(yīng)的限制,此限制的效果大于流動(dòng)性的改善程度。

我國(guó)創(chuàng)新型封閉式基金與開(kāi)放式基金的投資標(biāo)的在流動(dòng)性方面沒(méi)有顯著的不同,因此流動(dòng)性因素難以解釋溢價(jià)現(xiàn)象。封閉式基金擯棄自身的優(yōu)勢(shì),沒(méi)有能夠多配置長(zhǎng)期投資的資產(chǎn)和流動(dòng)性較差的資產(chǎn),與開(kāi)放式基金區(qū)別性競(jìng)爭(zhēng),也是我國(guó)封閉式基金的占總市場(chǎng)份額日漸萎縮的原因。未來(lái),創(chuàng)新型封閉式基金可以考慮配置更多長(zhǎng)期投資的資產(chǎn),或者流動(dòng)性較差的資產(chǎn),彰顯自身的優(yōu)勢(shì),獲取更高的回報(bào)。若有更多真正意義上的“封閉式”基金(投資于流動(dòng)性較差的資產(chǎn)的基金)出現(xiàn),將會(huì)增大投資者的投資熱情,改善封閉式基金市場(chǎng)份額萎縮的現(xiàn)狀。另外,封閉式基金的長(zhǎng)期投資對(duì)于穩(wěn)定我國(guó)資本市場(chǎng)和豐富投資產(chǎn)品也有較大的意義。

注釋

1. 基金第一個(gè)月的數(shù)據(jù)指的是基金數(shù)據(jù)可查的第一個(gè)月。