代數法模型巧解遞延所得稅*

○廣東海洋大學寸金學院

周志勇 馮志榮

代數法模型巧解遞延所得稅*

○廣東海洋大學寸金學院

周志勇 馮志榮

我國企業所得稅核算采用資產負債表債務法,其本質上是在權責發生制原則指導下,通過計算資產負債表中的遞延所得稅資產、遞延所得稅負債這兩個項目期末與期初的存量變化,最后將這種變化(增量)計入當期損益(所得稅費用)。據此原理和思路,本文創造性地提出代數法模型,歸納總結出“所得稅費用——遞延所得稅費用”會計處理的6種情形,并以實例進行模擬檢驗,發現代數法模型更加簡潔直觀、通俗易懂,能給會計實務工作提供參考。

代數法模型 增量 遞延所得稅 所得稅費用

一、所得稅會計新論

站在稅法的角度,所得稅的課稅應以經濟合理、公平稅負和促進競爭為原則,一般是收付實現制與權責發生制混用,哪種更有利于及時足額地征稅就采納哪種,所以企業無論如何進行會計核算,都屬于“自娛自樂”的無聊行為;而從財務會計角度來看,所得稅費用會計核算應該以向財務報告使用者提供決策有用的信息為目標之一,以權責發生制為基礎、緊扣《企業會計準則》的要求。因此,這必然造成稅法和會計在計算企業所得稅時口徑不一致。為了熨平兩者的“不一致”,即一定會計期間或納稅期間的會計利潤不等于稅法上的應納稅所得額,由此所得稅會計就應運而生了。

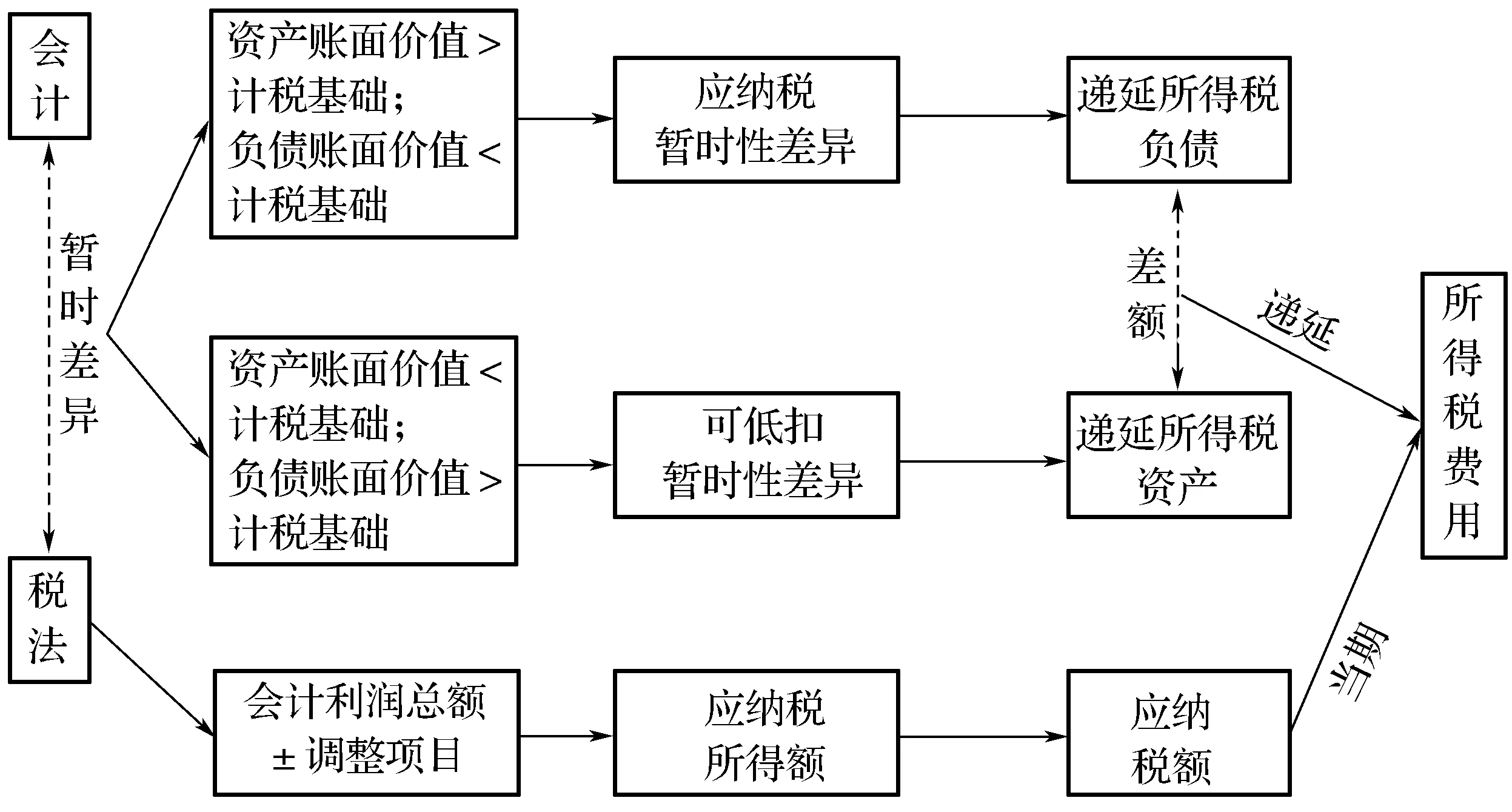

所得稅會計核算的主要目的,一是按照我國稅法規定確定當期實際應交的企業所得稅,二是確認利潤表中“所得稅費用”項目的金額。我國當前《企業會計準則第18號——所得稅》規定:企業必須運用資產負債表債務法進行企業所得稅會計核算。資產負債表債務法下對所得稅的會計處理,會計與稅法之間的永久性差異,按所得稅法的規定處理;會計與稅法之間的暫時性差異,本質上是在權責發生制原則指導下,主要通過計算遞延所得稅資產、遞延所得稅負債這兩個資產負債表項目期末存量金額與其期初存量金額的變化,這種存量金額的變化即為兩者各自的增量,將這兩個增量此消彼長后的差額計入當期損益(“所得稅費用——遞延所得稅費用”)。詳見圖1所示。

圖1 所得稅會計基本思路

因此,利潤表中“所得稅費用”是由“當期所得稅”和“遞延所得稅”兩部分構成。“所得稅費用——當期所得稅”一般按國家現行稅法規定,采取應付稅款法把會計利潤納稅調整為應納稅所得額再乘以相應的所得稅稅率計算而來。而“所得稅費用——遞延所得稅”實際上是計算遞延所得稅負債的增量與遞延所得稅資產的增量兩者之間的差額:首先計算遞延所得稅負債、遞延所得稅資產的增量,這兩個增量若為正數,表示本期新確認的遞延所得稅負債與遞延所得稅資產,若為負數則表示本期轉回以前確認的遞延所得稅負債和遞延所得稅資產;然后計算遞延所得稅負債增量減去遞延所得稅資產增量之間的差額,這個增量之間的差額若為正數,就增加利潤表中“所得稅費用”項目的金額,若為負數則沖減利潤表“所得稅費用”項目金額。

二、所得稅核算代數法模型推導

第一步,按照現行稅法規定采取應付稅款法計算“應交稅費——當期所得稅”。其具體的計算公式如下:

當期所得稅=應納稅所得額×適用的所得稅稅率=(會計利潤+納稅調增項目-納稅調減項目)×適用的所得稅稅率

第二步,確認遞延所得稅資產或遞延所得稅負債:確定資產或負債的賬面價值→確定資產或負債的計稅基礎→比較賬面價值與計稅基礎→判斷暫時性差異的類型→確認遞延所得稅資產或遞延所得稅負債。其具體的推導過程為:

期末遞延所得稅負債(X2)=期末應納稅的暫時性差異×適用稅率;

期末遞延所得稅資產(Y2)=期末可抵扣的暫時性差異×適用稅率;

期初遞延所得稅負債(X1)可以通過查閱上一期期末資產負債表“遞延所得稅負債”項目的余額確定;

3.2 甘露醇口服后不被腸道吸收,在腸道內形成高滲環境,阻止腸內水分的吸收并使體液中水分向腸腔內轉移,刺激腸壁傳入神經末梢反射性引起腸蠕動,使整段腸腔容積性瀉下,排除腸內糞便,從而達到清潔腸道的目的[5]。由于口服導瀉劑,需要大量飲水,以及導瀉藥本身口感、不良反應等,容易導致腹脹、腹痛、水電解質紊亂、產生爆炸性氣體,嚴重時患者不能耐受,甚至導致腸出血、腸穿孔[6]。甘露醇可在腸道細菌的作用下產生甲烷等氣體,在行高頻電凝、電切時有易引起氣體爆炸的危險[7]。故不宜應用于內鏡下電切手術前腸道準備。

期初遞延所得稅資產(Y1)通過查詢上一期期末資產負債表“遞延所得稅資產”項目的余額確定。

根據資產負債表債務法的設計原理,可得遞延所得稅的計算公式為:

遞延所得稅=(期末遞延所得稅負債-期初遞延所得稅負債)-(期末遞延所得稅資產-期初遞延所得稅資產)=增量遞延所得稅負債-增量遞延所得稅資產

由此可得代數法計算公式為:ΔT=ΔX-ΔY=(X2-X1)-(Y2-Y1)

特殊情況下,若當X1=0且Y1=0時,則ΔT=X2-Y2。

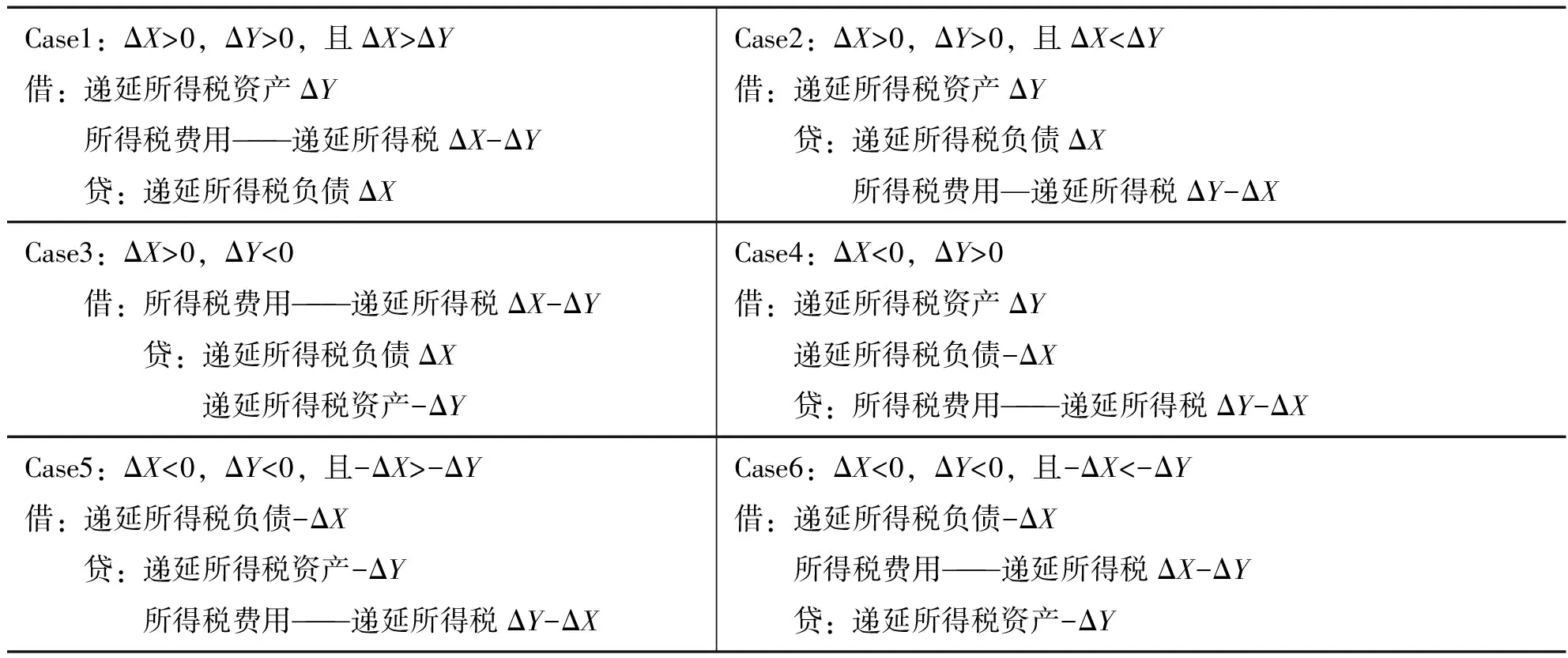

由于“遞延所得稅負債”屬于負債類科目,在復式記賬法下應遵守“貸增借減”的記賬規則(下文不再贅述),當ΔX>0,就貸方記錄“遞延所得稅負債”,反之ΔX<0,則借記“遞延所得稅負債”;由于“遞延所得稅資產”屬于資產類科目,在復式記賬法下應該遵守“借增貸減”的記賬規則,當ΔY>0,應借方記錄“遞延所得稅資產”,相反若是ΔY<0,則應貸方記錄“遞延所得稅資產”。本文將所有可能出現的情形,歸納總結為“代數法模型”6種情況,詳見表1所示。

第三步,倒擠出“所得稅費用”,編制會計分錄。企業在計算確定當期所得稅以及遞延所得稅的基礎上,將兩者之和確認為利潤表中的所得稅費用,即“所得稅費用=當期所得稅+遞延所得稅”。

表1 代數法模型遞延所得稅會計分錄

三、代數法模型的具體應用

(一)案例資料

東華公司系企業所得稅居民納稅人,適用25%所得稅稅率,2×16年度按我國所得稅法的規定計算出“應交所得稅”為1000萬元。該年年末,通過比較分析該公司資產、負債的賬面價值與其計稅基礎,確認了“應納稅暫時性差異”為1800萬元、“可抵扣暫時性差異”是1300萬元,且這些暫時性差異均與直接計入所有者權益的交易或者事項無關(即與所有者權益“其他綜合收益”科目沒有關系)。東華公司不存在前期可抵扣虧損和稅款抵減,并且預計在未來期間能夠產生足夠的應納稅所得額用以抵扣“可抵扣暫時性差異”,以下會計分錄金額均以萬元表示。

(二)具體操作步驟

首先,根據我國所得稅法的規定,確認當期的所得稅,編制會計分錄,借記所得稅費用——當期所得稅1000,貸記應交稅費——應交企業所得稅1000。

其次,根據上述資料,分情況討論東華公司關于遞延所得稅的會計處理:

Case1:東華公司遞延所得稅資產、遞延所得稅負債均無期初余額

當期確認的遞延所得稅負債ΔX=X2-X1=1800×25%-0=450萬元。當期確認的遞延所得稅資產ΔY=Y2-Y1=1300×25%-0=325萬元。由此可見ΔX>ΔY>0,所以“遞延所得稅資產”、“遞延所得稅負債”應分別正常記在借方和貸方,從而倒擠出當期確認的遞延所得稅ΔT=ΔX-ΔY=450-325=125萬>0,所以“所得稅費用——遞延所得稅”(該科目屬于費用類科目,在復式記賬法下遵守“借增貸減”的記賬規則,下同)應該記錄在借方。東華公司編制會計分錄為:借記遞延所得稅資產325,所得稅費用——遞延所得稅125;貸記遞延所得稅負債450。2×16年的利潤表“所得稅費用”項目應確認的所得稅費用=當期所得稅+遞延所得稅=1000+125=1125萬元。

Case2:東華公司遞延所得稅資產期初賬面余額250萬元,遞延所得稅負債期初賬面余額400萬元

當期確認的遞延所得稅負債ΔX=X2-X1=1800×25%-400=50萬元;當期確認的遞延所得稅資產ΔY=Y2-Y1=1300×25%-250=75萬元。可見ΔY>ΔX>0,所以“遞延所得稅資產”、“遞延所得稅負債”應分別正常記錄在借方和貸方,并倒擠出當期確認的遞延所得稅ΔT=ΔX-ΔY=50-75=-25萬<0。因此“所得稅費用——遞延所得稅”應記錄在貸方。東華公司編制會計分錄為:借記遞延所得稅資產75;貸記遞延所得稅負債50,所得稅費用——遞延所得稅25。2×16年的利潤表“所得稅費用”項目應確認的所得稅費用=當期所得稅+遞延所得稅=1000+(-25)=975萬元。

Case3:東華公司遞延所得稅資產期初賬面余額450萬元,遞延所得稅負債期初賬面余額400萬元

當期確認的遞延所得稅負債ΔX=X2-X1=1800×25%-400=50萬元;當期確認的遞延所得稅資產ΔY=Y2-Y1=1300×25%-450=-125萬元。由此可知ΔX>0,但是ΔY<0,所以“遞延所得稅資產”、“遞延所得稅負債”全部記錄在貸方,從而倒擠出當期確認的遞延所得稅ΔT=ΔX-ΔY=50-(-125)=175萬>0,于是“所得稅費用——遞延所得稅”應記入借方。東華公司編制會計分錄為:借記所得稅費用——遞延所得稅175;貸記遞延所得稅資產125,遞延所得稅負債50。2×16年的利潤表“所得稅費用”項目應確認的所得稅費用=當期所得稅+遞延所得稅=1000+175=1175萬元。

Case4:東華公司遞延所得稅資產期初賬面余額300萬元,遞延所得稅負債期初賬面余額500萬元

當期確認的遞延所得稅負債ΔX=X2-X1=1800×25%-500=-50萬元;當期確認的遞延所得稅資產ΔY=Y2-Y1=1300×25%-300=25萬元。由此可見ΔY>0,可是ΔX<0,所以“遞延所得稅資產”、“遞延所得稅負債”應全部記錄在借方,倒擠出當期確認的遞延所得稅ΔT=ΔX-ΔY=-50-25=-75萬<0,故“所得稅費用——遞延所得稅”應記入在貸方。東華公司編制會計分錄為:借記遞延所得稅資產25,遞延所得稅負債50;貸記所得稅費用——遞延所得稅75。2×16年的利潤表“所得稅費用”項目應確認的所得稅費用=當期所得稅+遞延所得稅=1000+(-75)=925萬元。

Case5:東華公司遞延所得稅資產期初賬面余額400萬元,遞延所得稅負債期初賬面余額550萬元

當期確認的遞延所得稅負債ΔX=X2-X1=1800×25%-550=-100萬元;當期確認的遞延所得稅資產ΔY=Y2-Y1=1300×25%-400=-75萬元。由此可見ΔX<ΔY<0,所以“遞延所得稅資產”、“遞延所得稅負債”應分別反方向記錄在貸方和借方,并倒擠出當期確認的遞延所得稅ΔT=ΔX-ΔY=-100-(-75)=-25萬<0。因此“所得稅費用——遞延所得稅”應計入貸方。東華公司編制會計分錄為:借記遞延所得稅負債100;貸記遞延所得稅資產75,所得稅費用——遞延所得稅25。2×16年的利潤表“所得稅費用”項目應確認的所得稅費用=當期所得稅+遞延所得稅=1000+(-25)=975萬元。

Case6:東華公司遞延所得稅資產期初賬面余額450萬元,遞延所得稅負債期初賬面余額500萬元

當期確認的遞延所得稅負債ΔX=X2-X1=1800×25%-500=-50萬元;當期確認的遞延所得稅資產ΔY=Y2-Y1=1300×25%-450=-125萬元。由此可見ΔY<ΔX<0,所以“遞延所得稅資產”、“遞延所得稅負債”應分別反方向記錄在貸方和借方,從而倒擠出當期確認的遞延所得稅ΔT=ΔX-ΔY=-50-(-125)=75萬>0,因此“所得稅費用——遞延所得稅”應計入借方。東華公司編制會計分錄為:借記遞延所得稅負債50,所得稅費用——遞延所得稅75;貸記遞延所得稅資產125。2×16年利潤表“所得稅費用”項目應確認的所得稅費用=當期所得稅+遞延所得稅=1000+75=1075萬元。

1.劉永澤,陳立軍.中級財務會計[M].第5版.大連:東北財經大學出版社,2016.

2.財政部會計司.企業會計準則第18號—所得稅[EB/OL].http://kjs.mof.gov.cn/zhuantilanmu/kuaijizhuanzeshishi/200806/t20080618_46230.html,2008-06-18.

3.黃中生,路國平.高級財務會計[M].北京:高等教育出版社,2015.6:38-41.

4.路立敏.中級財務會計[M].第2版.北京:人民郵電出版社,2016.

廣東省教育廳2015年度高等教育教學改革項目(序號747);2016年廣東省級大創項目(編號201612622007);廣東海洋大學寸金學院2015年度大創項目(編號CJDC2015011)。

F230

姜洪云