集團(tuán)內(nèi)關(guān)聯(lián)勞務(wù)轉(zhuǎn)讓定價(jià)規(guī)則問(wèn)題研究

宮 廷

(廈門(mén)大學(xué) 法學(xué)院,福建 廈門(mén) 361001)

當(dāng)前,在經(jīng)濟(jì)全球化的大背景下,跨國(guó)集團(tuán)內(nèi)勞務(wù)交易已經(jīng)成為企業(yè)經(jīng)營(yíng)的重要組成部分。跨國(guó)企業(yè)集團(tuán)利用各關(guān)聯(lián)企業(yè)之間提供的包括市場(chǎng)、行政管理、技術(shù)服務(wù)、內(nèi)部審計(jì)、法律咨詢等勞務(wù),這種集團(tuán)內(nèi)部交易在一定程度上有效地利用了集團(tuán)內(nèi)部資源,為集團(tuán)節(jié)省了行政成本,但是在國(guó)際稅收層面,跨國(guó)企業(yè)可能利用各國(guó)稅制差異,以集團(tuán)內(nèi)勞務(wù)為載體,進(jìn)行不合理的稅收籌劃與避稅。經(jīng)合組織于2015年發(fā)布稅基侵蝕與利潤(rùn)轉(zhuǎn)移(Benefit Erosion and Profit Shifting, BEPS)行動(dòng)計(jì)劃十最終報(bào)告,對(duì)G20國(guó)家和OECD成員國(guó)制定相應(yīng)的轉(zhuǎn)讓定價(jià)規(guī)則進(jìn)行指導(dǎo),防止關(guān)聯(lián)企業(yè)間通過(guò)管理費(fèi)、總部費(fèi)用等集團(tuán)內(nèi)關(guān)聯(lián)勞務(wù)交易的行為,侵蝕稅基轉(zhuǎn)移利潤(rùn),同時(shí)又對(duì)低附加值集團(tuán)內(nèi)勞務(wù)提供了一種可供選擇的簡(jiǎn)化的轉(zhuǎn)讓定價(jià)方法。與此同時(shí),聯(lián)合國(guó)國(guó)際稅務(wù)合作專家委員會(huì)下設(shè)的聯(lián)合國(guó)稅收協(xié)定范本第9條小組委員會(huì),在2014年1月邀請(qǐng)所有參與聯(lián)合國(guó)稅務(wù)合作的國(guó)家,尤其是發(fā)展中國(guó)家,分享各自對(duì)集團(tuán)內(nèi)勞務(wù)、管理費(fèi)用和無(wú)形資產(chǎn)方面的觀點(diǎn)。中國(guó)國(guó)家稅務(wù)總局站在發(fā)展中國(guó)家的立場(chǎng)上,對(duì)集團(tuán)內(nèi)勞務(wù)費(fèi)和管理費(fèi)轉(zhuǎn)讓定價(jià)的問(wèn)題發(fā)表了觀點(diǎn)與主張。

集團(tuán)內(nèi)勞務(wù)轉(zhuǎn)讓定價(jià)涉及四個(gè)主要問(wèn)題:判斷集團(tuán)內(nèi)勞務(wù)活動(dòng)是否構(gòu)成轉(zhuǎn)讓定價(jià)勞務(wù)活動(dòng);確定集團(tuán)內(nèi)勞務(wù)的獨(dú)立交易價(jià)格;集團(tuán)內(nèi)勞務(wù)轉(zhuǎn)讓定價(jià)同期資料文檔要求;低附加值集團(tuán)內(nèi)勞務(wù)轉(zhuǎn)讓定價(jià)安全港規(guī)則的適用。本文就此四個(gè)問(wèn)題展開(kāi)論述,并站在發(fā)展中國(guó)家立場(chǎng)上,分析我國(guó)目前集團(tuán)內(nèi)勞務(wù)轉(zhuǎn)讓定價(jià)規(guī)則在適用和執(zhí)行方面可能出現(xiàn)的問(wèn)題及應(yīng)對(duì)措施。

一、集團(tuán)內(nèi)勞務(wù)轉(zhuǎn)讓定價(jià)規(guī)則涉及的主要問(wèn)題

在判斷跨國(guó)集團(tuán)關(guān)聯(lián)公司之間提供的服務(wù)是否能夠作為勞務(wù)費(fèi)扣除時(shí),應(yīng)首要解決兩個(gè)問(wèn)題:首先,確定提供的服務(wù)能否滿足受益性測(cè)試,構(gòu)成集團(tuán)內(nèi)勞務(wù);其次,在判定提供的服務(wù)屬于集團(tuán)內(nèi)勞務(wù)后,需認(rèn)定服務(wù)提供方的集團(tuán)內(nèi)勞務(wù)費(fèi)用價(jià)格是否符合公平交易原則。另外,經(jīng)合組織在此次BEPS行動(dòng)計(jì)劃十的最終報(bào)告中新增了低附加值集團(tuán)內(nèi)轉(zhuǎn)讓定價(jià)安全港規(guī)則,安全港規(guī)則分別從低附加值集團(tuán)內(nèi)勞務(wù)的范圍、公平交易價(jià)格、同期資料文檔三個(gè)方面對(duì)集團(tuán)內(nèi)勞務(wù)轉(zhuǎn)讓定價(jià)規(guī)則進(jìn)行了簡(jiǎn)化。

(一)確定集團(tuán)內(nèi)勞務(wù)是否已經(jīng)提供

經(jīng)合組織于2010年發(fā)布的《跨國(guó)企業(yè)與稅務(wù)機(jī)關(guān)轉(zhuǎn)讓定價(jià)指南》(以下簡(jiǎn)稱《轉(zhuǎn)讓定價(jià)指南》)在判斷集團(tuán)內(nèi)勞務(wù)是否構(gòu)成轉(zhuǎn)讓定價(jià)服務(wù)時(shí)提供了兩種不同的測(cè)試標(biāo)準(zhǔn),即受益測(cè)試(Benefit Test)和意愿支付測(cè)試(Willing to Pay Test)。受益性測(cè)試主要是指集團(tuán)內(nèi)勞務(wù)是否提供取決于勞務(wù)是否為接受方提供了經(jīng)濟(jì)或者商業(yè)價(jià)值,從而增強(qiáng)其商業(yè)地位。而意愿支付測(cè)試是指是否存在獨(dú)立企業(yè)愿意從第三方獲得該勞務(wù)或者自己從事該勞務(wù)。經(jīng)合組織《轉(zhuǎn)讓定價(jià)指南》提供的受益測(cè)試和愿意支付測(cè)試已被各國(guó)所廣泛采納并轉(zhuǎn)化為國(guó)內(nèi)法,成為判斷集團(tuán)內(nèi)勞務(wù)是否已經(jīng)提供的兩種主要測(cè)試標(biāo)準(zhǔn)。[1]其中,意愿支付測(cè)試被視為受益測(cè)試內(nèi)容的具體化,便于受益測(cè)試在實(shí)踐中的應(yīng)用。

此次BEPS行動(dòng)計(jì)劃十在《轉(zhuǎn)讓定價(jià)指南》第七章內(nèi)容的基礎(chǔ)上進(jìn)行了全面的修訂,將實(shí)踐中關(guān)聯(lián)企業(yè)間提供的若干類型的集團(tuán)內(nèi)勞務(wù)進(jìn)行歸類,如屬于下列類型的勞務(wù),指南建議將不滿足受益測(cè)試及意愿支付測(cè)試,但也存在特例情形構(gòu)成集團(tuán)內(nèi)勞務(wù)[1]:

1.股東活動(dòng)例外(Shareholder Activities)

股東活動(dòng)是指某個(gè)集團(tuán)成員因?yàn)槠湓谄渌瘓F(tuán)成員中擁有所有者權(quán)益而提供的活動(dòng),但是其他集團(tuán)成員實(shí)際上并不需要這些服務(wù),并且在企業(yè)為獨(dú)立第三方的情形下,也不會(huì)為接受該服務(wù)支付費(fèi)用。這樣的活動(dòng)通常不會(huì)被認(rèn)定為集團(tuán)內(nèi)勞務(wù),如集團(tuán)公司為保障投資方利益對(duì)企業(yè)實(shí)施控制、管理、監(jiān)督等活動(dòng),將僅屬于股東或集團(tuán)層面的活動(dòng)(如內(nèi)部審計(jì))向子公司分?jǐn)傎M(fèi)用,或以集團(tuán)內(nèi)部管理的名義直接向子公司收取管理費(fèi)或?qū)⒐芾碣M(fèi)包裝為服務(wù)費(fèi);另外,股東活動(dòng)還應(yīng)當(dāng)與1979年《經(jīng)合組織轉(zhuǎn)讓定價(jià)指南》的管家行為(Stewardship Activity)相區(qū)分,管家行為包含了股東活動(dòng)和非股東活動(dòng),如母公司為子公司提供的技術(shù)咨詢服務(wù),或者在某些情況下提供的日常輔助管理活動(dòng),這些活動(dòng)都屬于非股東活動(dòng),應(yīng)當(dāng)納入集團(tuán)內(nèi)關(guān)聯(lián)勞務(wù)的范疇。

2.重復(fù)性活動(dòng)例外(Duplication)

重復(fù)性活動(dòng)例外是指某一個(gè)集團(tuán)成員重復(fù)性提供一項(xiàng)已經(jīng)由其他集團(tuán)成員自行開(kāi)展獲得的服務(wù),或者某一個(gè)集團(tuán)成員重復(fù)性提供已經(jīng)由第三方為該成員提供的服務(wù),那么這種活動(dòng)構(gòu)成重復(fù)性活動(dòng),不屬于集團(tuán)內(nèi)勞務(wù)。典型的例子是,母公司批準(zhǔn)子公司管理團(tuán)隊(duì)做出的決定,在很大程度上是履行集團(tuán)授權(quán)的程序性規(guī)則,實(shí)際上子公司并沒(méi)有實(shí)際受益。但是有些重復(fù)性活動(dòng)也會(huì)構(gòu)成集團(tuán)內(nèi)勞務(wù),例如為了降低錯(cuò)誤經(jīng)營(yíng)決策風(fēng)險(xiǎn),母公司對(duì)于某一事項(xiàng)提供了兩次法律意見(jiàn)。[2]

3.附帶性受益例外(Incidental Benefits)

附帶性受益例外是指企業(yè)因附屬于集團(tuán)而獲益,但未接受關(guān)聯(lián)方實(shí)施的具體勞務(wù)活動(dòng)所應(yīng)當(dāng)支付的費(fèi)用。例如,集團(tuán)公司通過(guò)集中采購(gòu)、整合內(nèi)部信息系統(tǒng)、集中化管理、提升借款能力等方式產(chǎn)生了集團(tuán)內(nèi)的協(xié)同效應(yīng),集團(tuán)公司自身或其關(guān)聯(lián)子公司均未向企業(yè)提供具體的勞務(wù)活動(dòng)但收取了相應(yīng)費(fèi)用,或提供了少量的勞務(wù)但收取了不匹配的費(fèi)用。通常,這種附帶性受益不被認(rèn)為構(gòu)成集團(tuán)內(nèi)勞務(wù),因?yàn)楠?dú)立企業(yè)通常情況下并不會(huì)為這些活動(dòng)所帶來(lái)的受益支付費(fèi)用,雖然集團(tuán)所有子公司均因此間接受益,但不應(yīng)承擔(dān)相應(yīng)費(fèi)用。但是附帶性受益也存在構(gòu)成集團(tuán)內(nèi)勞務(wù)的情形,例如,集團(tuán)成員企業(yè)受益于集團(tuán)母公司層面的全球市場(chǎng)營(yíng)銷(xiāo)和公關(guān)活動(dòng),這種集團(tuán)公司主動(dòng)提供的旨在提高集團(tuán)成員獲利能力的活動(dòng)通常被認(rèn)為屬于集團(tuán)內(nèi)勞務(wù)。[3]

4.待命服務(wù)例外(On-call Service)

母公司可能在任何時(shí)刻為集團(tuán)成員提供財(cái)務(wù)、管理、技術(shù)、法律或者稅務(wù)咨詢等方面的輔助服務(wù),在這種情況下,隨時(shí)準(zhǔn)備提供服務(wù)可能本身就構(gòu)成了一種服務(wù),在這種情況下,要判斷待命服務(wù)(On-call Service)是否構(gòu)成集團(tuán)內(nèi)勞務(wù),應(yīng)當(dāng)根據(jù)個(gè)案分析獨(dú)立企業(yè)在可比情形下是否會(huì)隨時(shí)獲取服務(wù)而支付相應(yīng)的服務(wù)費(fèi)用。如果服務(wù)接受方企業(yè)對(duì)這類服務(wù)的潛在需求非常小,或者接受該服務(wù)的優(yōu)勢(shì)完全可以忽略不計(jì),那么此類服務(wù)就不能構(gòu)成集團(tuán)內(nèi)勞務(wù)。

5.補(bǔ)償性測(cè)試?yán)?Remuneration)

在對(duì)集團(tuán)內(nèi)勞務(wù)進(jìn)行分析時(shí),還必須考慮母公司為子公司提供的各項(xiàng)服務(wù)是否已經(jīng)在其他的關(guān)聯(lián)交易定價(jià)政策中得到了補(bǔ)償。如提供貸款、外匯和對(duì)沖交易的服務(wù)中,服務(wù)提供方所支付的勞務(wù)費(fèi)可能體現(xiàn)在差價(jià)當(dāng)中,在此種情形下不應(yīng)再次向服務(wù)提供方收取勞務(wù)費(fèi)。另外,在關(guān)聯(lián)企業(yè)提供采購(gòu)服務(wù)當(dāng)中,所采購(gòu)的產(chǎn)品或者服務(wù)的價(jià)格可能已經(jīng)包含了勞務(wù)費(fèi),因此,另向服務(wù)提供方收取勞務(wù)費(fèi)也是不合理的。

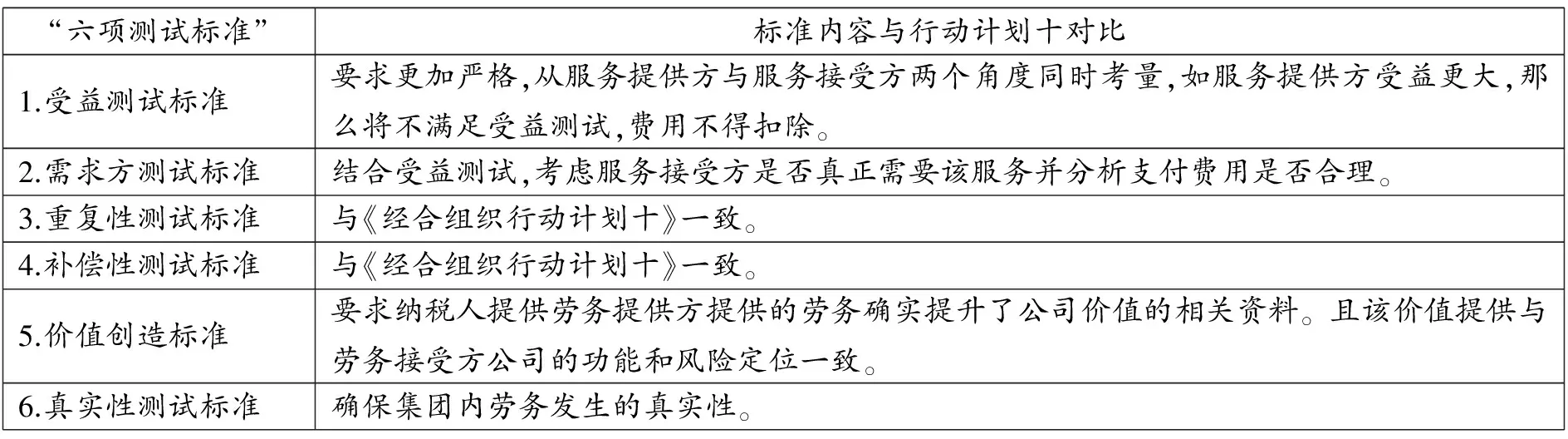

2014年4月,應(yīng)聯(lián)合國(guó)的請(qǐng)求,中國(guó)國(guó)家稅務(wù)總局就集團(tuán)內(nèi)勞務(wù)和管理費(fèi)問(wèn)題,從中國(guó)的角度出發(fā)提交了意見(jiàn)書(shū)。此觀點(diǎn)被國(guó)稅總局國(guó)際稅務(wù)司司長(zhǎng)于2014年4月6日參加華盛頓稅務(wù)研討會(huì)時(shí)總結(jié)為“六項(xiàng)測(cè)試標(biāo)準(zhǔn)”。[4]筆者將其內(nèi)容整理如表1所示。

表1 中國(guó)國(guó)家稅務(wù)總局對(duì)集團(tuán)內(nèi)勞務(wù)和管理費(fèi)用轉(zhuǎn)讓定價(jià)問(wèn)題的觀點(diǎn)

(二) 確定提供的集團(tuán)內(nèi)勞務(wù)是否符合公平交易價(jià)格

在確定集團(tuán)內(nèi)勞務(wù)是否符合公平交易價(jià)格時(shí),主要側(cè)重解決三個(gè)方面的問(wèn)題:一是如何給集團(tuán)內(nèi)勞務(wù)收費(fèi)定價(jià);二是在確定集團(tuán)內(nèi)勞務(wù)費(fèi)的價(jià)格之后,服務(wù)提供方應(yīng)按何種方法向服務(wù)接受方收取勞務(wù)費(fèi);三是集團(tuán)內(nèi)勞務(wù)轉(zhuǎn)讓定價(jià)同期資料文檔要求如何規(guī)定。

1.集團(tuán)內(nèi)勞務(wù)的定價(jià)方法

(1)可比非受控價(jià)格法。 根據(jù)此方法,以非關(guān)聯(lián)方之間進(jìn)行的與關(guān)聯(lián)交易相同或者類似業(yè)務(wù)活動(dòng)所收取的價(jià)格作為關(guān)聯(lián)交易的公平成交價(jià)格。這主要是將集團(tuán)內(nèi)勞務(wù)的價(jià)格與非受控交易在相似情形下進(jìn)行比較,而并不考慮服務(wù)的成本以及利潤(rùn)加成率。可比非受控價(jià)格法被認(rèn)為是最直接、最可信的定價(jià)方法,但是在實(shí)踐中因?yàn)槿狈杀刃越灰祝诩瘓F(tuán)內(nèi)勞務(wù)定價(jià)時(shí)適用難度較大。

(2)成本加成法。由于適用可比非受控價(jià)格法的難度較大,在無(wú)法找到可比第三方交易價(jià)格時(shí),《經(jīng)合組織轉(zhuǎn)讓定價(jià)指南》、《聯(lián)合國(guó)轉(zhuǎn)讓定價(jià)手冊(cè)》建議適用成本加成法。成本加成法在確定提供勞務(wù)費(fèi)的成本價(jià)格后,將第三方獨(dú)立企業(yè)在可比情形下提供服務(wù)的利潤(rùn)加成率作為依據(jù),對(duì)勞務(wù)費(fèi)成本適用成本加成的方法計(jì)算公平交易價(jià)格。在尋找成本加成可比對(duì)象時(shí),跨國(guó)集團(tuán)納稅人需要對(duì)關(guān)聯(lián)企業(yè)服務(wù)提供方進(jìn)行功能風(fēng)險(xiǎn)分析,并依此來(lái)確定加成率是否適當(dāng)。如果功能風(fēng)險(xiǎn)分析和適用的成本加成不相匹配,則可能會(huì)被稅務(wù)機(jī)關(guān)進(jìn)行轉(zhuǎn)讓定價(jià)調(diào)整。

在適用成本加成方法時(shí),存在兩種情形,一種情形是分別從服務(wù)接受方與服務(wù)提供方兩個(gè)方面進(jìn)行考量,若關(guān)聯(lián)勞務(wù)構(gòu)成了服務(wù)提供方的主要營(yíng)業(yè)活動(dòng),或者提供的勞務(wù)對(duì)于服務(wù)接受方有重要意義和價(jià)值,那么對(duì)勞務(wù)費(fèi)用成本適用成本加成收費(fèi)是必要的。另外一種情形是在無(wú)法確定成本價(jià)格以及利潤(rùn)加成率時(shí),不適用費(fèi)用加成,而采用成本池分?jǐn)偟姆椒ǎ凑談趧?wù)費(fèi)成本計(jì)價(jià),因分?jǐn)傎M(fèi)用已經(jīng)包含利潤(rùn)加成,所以服務(wù)提供方不應(yīng)當(dāng)再收取任何附加利潤(rùn)。例如,集團(tuán)母公司向關(guān)聯(lián)子公司提供日常管理等支持性勞務(wù)活動(dòng)。

(3)利潤(rùn)分割法。 利潤(rùn)分割法指按獨(dú)立企業(yè)從事類似交易的利潤(rùn)分配情況確定內(nèi)部交易所得營(yíng)業(yè)利潤(rùn)在關(guān)聯(lián)企業(yè)之間的分配。美國(guó)在2011年轉(zhuǎn)讓定價(jià)條例(US transfer pricing regulations)中已經(jīng)引入到對(duì)集團(tuán)內(nèi)勞務(wù)適用利潤(rùn)分割法進(jìn)行轉(zhuǎn)讓定價(jià)調(diào)整。經(jīng)合組織在此次BEPS行動(dòng)計(jì)劃十的討論稿中重新對(duì)利潤(rùn)分割法進(jìn)行了修訂:在提供集團(tuán)內(nèi)勞務(wù)時(shí),如果各參與關(guān)聯(lián)方交易高度整合并且關(guān)聯(lián)方之間共擔(dān)風(fēng)險(xiǎn),同時(shí)各參與關(guān)聯(lián)方對(duì)于集團(tuán)價(jià)值鏈具有重要貢獻(xiàn),由于集團(tuán)內(nèi)勞務(wù)活動(dòng)具有高度整合性或零散性,納稅人和稅務(wù)機(jī)關(guān)無(wú)法找到可比交易,在此種情形下,經(jīng)合組織建議對(duì)集團(tuán)內(nèi)提供關(guān)聯(lián)勞務(wù)價(jià)格的計(jì)算適用利潤(rùn)分割法。[4]

2.收取勞務(wù)費(fèi)的方法

在確定集團(tuán)內(nèi)提供關(guān)聯(lián)勞務(wù)的計(jì)算方法之后,根據(jù)適用的勞務(wù)費(fèi)用成本核算方法不同,又分為兩種計(jì)算方法:直接收費(fèi)法與間接收費(fèi)法。

(1)直接收費(fèi)法。適用直接收費(fèi)法的根本原因在于跨國(guó)企業(yè)集團(tuán)有能力證明其提供的勞務(wù)成本費(fèi)用明細(xì)。直接收費(fèi)法通常在關(guān)聯(lián)企業(yè)獲得特定服務(wù)時(shí)為支付勞務(wù)費(fèi)而適用。根據(jù)《經(jīng)合組織轉(zhuǎn)讓定價(jià)指南》規(guī)定,在某種服務(wù)屬于集團(tuán)內(nèi)關(guān)聯(lián)方企業(yè)的主要營(yíng)業(yè)活動(dòng),并且該關(guān)聯(lián)方向獨(dú)立第三方企業(yè)在可比情形下同時(shí)提供過(guò)相似或相同的服務(wù),此種情形適用直接收費(fèi)法是相對(duì)合理恰當(dāng)?shù)摹1M管適用直接收費(fèi)法的優(yōu)勢(shì)明顯,但是其實(shí)施難度非常大,主要原因在于:在已經(jīng)確定提供的勞務(wù)屬于集團(tuán)內(nèi)勞務(wù)時(shí),納稅人證明提供集團(tuán)內(nèi)勞務(wù)的成本費(fèi)用構(gòu)成難度較高,可能需要服務(wù)提供方和服務(wù)接受方提供大量的同期資料,這無(wú)形中提高了納稅人的守法成本;另外,某些服務(wù)并不構(gòu)成企業(yè)的主要營(yíng)業(yè)活動(dòng),服務(wù)提供方向獨(dú)立第三方提供該特定服務(wù)只是偶爾發(fā)生,納稅人可能無(wú)法直接提供其集團(tuán)內(nèi)勞務(wù)成本費(fèi)用的構(gòu)成明細(xì)。

(2)間接收費(fèi)法。間接收費(fèi)法是實(shí)踐中跨國(guó)集團(tuán)在向其關(guān)聯(lián)子公司收取勞務(wù)費(fèi)時(shí)適用的最主要的方法。這種方法首先是在跨國(guó)集團(tuán)總部形成服務(wù)費(fèi)用的成本池,然后按照跨國(guó)公司既定的標(biāo)準(zhǔn)分?jǐn)偪偝杀境氐馁M(fèi)用之后再向接受集團(tuán)內(nèi)勞務(wù)的關(guān)聯(lián)子公司收費(fèi)。《經(jīng)合組織轉(zhuǎn)讓定價(jià)指南》規(guī)定,除使用近似值估算方法外,在無(wú)法準(zhǔn)確計(jì)算提供的集團(tuán)內(nèi)勞務(wù)的價(jià)值,并且適用直接收費(fèi)法可能會(huì)加重納稅人守法成本和稅務(wù)機(jī)關(guān)的行政負(fù)擔(dān)時(shí),建議使用間接收費(fèi)法。在分?jǐn)倶?biāo)準(zhǔn)滿足公平交易價(jià)格并可以體現(xiàn)服務(wù)對(duì)接受方的價(jià)值,同時(shí)服務(wù)接受方又可以提供資料證明其受益程度時(shí),稅務(wù)機(jī)關(guān)可以接受間接收費(fèi)法的適用。[8]

間接收費(fèi)法存在的主要問(wèn)題在于納稅人向稅務(wù)機(jī)關(guān)證明其采用的分?jǐn)倶?biāo)準(zhǔn)的適當(dāng)性及準(zhǔn)確性的難度較大。因?yàn)榉?wù)提供方并不是對(duì)提供勞務(wù)直接收取勞務(wù)費(fèi)用,服務(wù)接受方往往很難證明其確實(shí)受益于所接受的勞務(wù)。各國(guó)對(duì)受益標(biāo)準(zhǔn)規(guī)定的不同與不確定性也增加了納稅人的稅收遵從負(fù)擔(dān)。目前,多數(shù)國(guó)家的轉(zhuǎn)讓定價(jià)國(guó)內(nèi)法并沒(méi)有對(duì)間接收費(fèi)法如何適用提供額外的規(guī)則和指引,納稅人和稅務(wù)機(jī)關(guān)并沒(méi)有國(guó)內(nèi)法依據(jù)去判斷間接收費(fèi)法的適用是否公平合理,僅能參照《經(jīng)合組織轉(zhuǎn)讓定價(jià)指南》對(duì)間接收費(fèi)法的指引規(guī)則進(jìn)行適用。

3.集團(tuán)內(nèi)勞務(wù)的轉(zhuǎn)讓定價(jià)同期資料文檔要求

稅務(wù)機(jī)關(guān)在進(jìn)行關(guān)聯(lián)業(yè)務(wù)調(diào)查時(shí),企業(yè)及其關(guān)聯(lián)方,以及與關(guān)聯(lián)業(yè)務(wù)調(diào)查有關(guān)的其他企業(yè),應(yīng)當(dāng)按照本國(guó)法規(guī)定提供相關(guān)資料。沒(méi)有納稅人提供的同期資料文檔,稅務(wù)機(jī)關(guān)在啟動(dòng)轉(zhuǎn)讓定價(jià)調(diào)查時(shí)將無(wú)法判斷集團(tuán)內(nèi)勞務(wù)是否已經(jīng)提供,以及提供的勞務(wù)是否符合公平交易原則。因此,納稅人提供的同期資料文檔是判斷集團(tuán)內(nèi)勞務(wù)是否符合本國(guó)轉(zhuǎn)讓定價(jià)規(guī)則的最重要與最直接的依據(jù)和證明。但是,目前絕大多數(shù)國(guó)家的轉(zhuǎn)讓定價(jià)同期資料規(guī)則并沒(méi)有對(duì)集團(tuán)內(nèi)勞務(wù)做專門(mén)規(guī)定。此次BEPS行動(dòng)計(jì)劃十三《轉(zhuǎn)讓定價(jià)文檔與國(guó)別報(bào)告》對(duì)轉(zhuǎn)讓定價(jià)同期資料進(jìn)行了適當(dāng)調(diào)整,新版同期資料包括主體文檔、本地文檔和特殊事項(xiàng)文檔三層,準(zhǔn)備門(mén)檻各不相同,跨國(guó)企業(yè)集團(tuán)只要符合其中任一種文檔的準(zhǔn)備門(mén)檻,就需要準(zhǔn)備同期資料。

(三)低附加值集團(tuán)內(nèi)勞務(wù)的轉(zhuǎn)讓定價(jià)安全港規(guī)則

在跨國(guó)集團(tuán)關(guān)聯(lián)公司之間提供的各種勞務(wù)活動(dòng)中,集團(tuán)母公司經(jīng)常會(huì)向關(guān)聯(lián)子公司提供行政性及輔助性的日常管理活動(dòng),而母公司向子公司提供這類勞務(wù)的目的往往并不是為了獲得經(jīng)濟(jì)利益,而主要是為了獲得集團(tuán)公司整體上的協(xié)同效應(yīng)(Synergy Benefits)并實(shí)現(xiàn)成本節(jié)約,關(guān)聯(lián)子公司對(duì)此管理活動(dòng)支付的勞務(wù)費(fèi)占全部成本費(fèi)用的比例并不高。如果稅務(wù)機(jī)關(guān)對(duì)這部分管理性質(zhì)的勞務(wù)費(fèi)實(shí)施全面的轉(zhuǎn)讓定價(jià)調(diào)查與調(diào)整,那么將會(huì)不同程度地加重納稅人的守法成本,同時(shí)也加重了稅務(wù)機(jī)關(guān)自身的行政成本負(fù)擔(dān)。目前,澳大利亞、奧地利、匈牙利、日本、荷蘭、美國(guó)和新西蘭已經(jīng)修改了本國(guó)的國(guó)內(nèi)法,制定了低附加值集團(tuán)內(nèi)勞務(wù)的轉(zhuǎn)讓定價(jià)安全港規(guī)則。對(duì)符合特定條件的低附加值集團(tuán)內(nèi)勞務(wù)活動(dòng)適用一套相對(duì)簡(jiǎn)化的轉(zhuǎn)讓定價(jià)調(diào)整方法,納稅人一旦滿足此門(mén)檻規(guī)定,將不會(huì)受到稅務(wù)機(jī)關(guān)全面轉(zhuǎn)讓定價(jià)調(diào)查的挑戰(zhàn)。經(jīng)合組織在此次BEPS行動(dòng)計(jì)劃十最終報(bào)告當(dāng)中,對(duì)低附加值集團(tuán)內(nèi)勞務(wù)的規(guī)則進(jìn)行了詳細(xì)介紹和說(shuō)明。

1.確定提供的勞務(wù)是否屬于低附加值集團(tuán)內(nèi)勞務(wù)

判斷跨國(guó)集團(tuán)關(guān)聯(lián)方是否提供了低附加值集團(tuán)內(nèi)勞務(wù),首先需要對(duì)低附加值勞務(wù)的定義及勞務(wù)所涵蓋的范圍有一個(gè)明確判斷。經(jīng)合組織首先肯定了低附加值集團(tuán)內(nèi)勞務(wù)的支持性功能,隨后又將關(guān)聯(lián)方提供的構(gòu)成跨國(guó)集團(tuán)核心營(yíng)業(yè)活動(dòng)、形成有價(jià)值的無(wú)形資產(chǎn)以及承擔(dān)重大或?qū)嵸|(zhì)性風(fēng)險(xiǎn)的功能排除于低附加值集團(tuán)內(nèi)勞務(wù)的范圍之外。另外,經(jīng)合組織還對(duì)其認(rèn)為符合低附加值集團(tuán)內(nèi)勞務(wù)的范圍進(jìn)行了正面清單式列舉。在研究對(duì)比美國(guó)、歐盟、澳大利亞以及荷蘭對(duì)低附加值勞務(wù)的定義之后,筆者發(fā)現(xiàn),關(guān)于低附加值集團(tuán)內(nèi)勞務(wù)的屬性方面,各國(guó)已普遍達(dá)成共識(shí),肯定了低附加值勞務(wù)所具有的支持性、非核心性以及低附加值的特性,但是在排除清單中,各國(guó)規(guī)定卻各有不同。例如,美國(guó)將在建工程勞務(wù)列入排除清單*美國(guó):US Treas.Reg.sec.1.482-9(b)(4).,而澳大利亞、荷蘭以及歐盟并沒(méi)有將在建工程列入排除清單。*荷蘭: Decree of 14 November 2013, IFZ 2013/184M, para. 6.3.另外,歐盟僅規(guī)定了可能構(gòu)成低附加值勞務(wù)的正面清單,澳大利亞沒(méi)有清單式的列舉,但是卻特別提到從事研發(fā)活動(dòng)的關(guān)聯(lián)方不屬于低附加值集團(tuán)內(nèi)勞務(wù)范疇。*澳大利亞:ATO TR 1999/1,para.80.這就很可能會(huì)出現(xiàn)由于兩個(gè)國(guó)家對(duì)同一種勞務(wù)的定性不同,如在美國(guó)滿足安全港規(guī)則但在澳大利亞卻要接受全面的轉(zhuǎn)讓定價(jià)調(diào)查,從而導(dǎo)致納稅人在兩個(gè)國(guó)家適用的成本核算方法、利潤(rùn)加成率、提供的文檔要求以及適用的轉(zhuǎn)讓定價(jià)調(diào)查方法完全不同。納稅人對(duì)同一筆交易將很可能會(huì)面臨雙重標(biāo)準(zhǔn)去準(zhǔn)備文檔資料來(lái)計(jì)算費(fèi)用,從制定安全港規(guī)則的目的來(lái)看,這個(gè)結(jié)果顯然與目標(biāo)是背道而馳的。

2.簡(jiǎn)化的受益性測(cè)試

經(jīng)合組織在BEPS行動(dòng)計(jì)劃十的報(bào)告中建議,低附加值勞務(wù)為勞務(wù)接受方提供了獲益,但是因?yàn)檫@種勞務(wù)的性質(zhì),納稅人難以向稅務(wù)機(jī)關(guān)證明其獲益的程度以及獨(dú)立企業(yè)是否愿意向第三方支付該項(xiàng)勞務(wù)或自身從事該勞務(wù),這在一定程度上增加了納稅人的守法成本。因此,對(duì)于符合低附加值集團(tuán)內(nèi)勞務(wù)的活動(dòng),經(jīng)合組織建議,可以適用簡(jiǎn)化的受益性方法。即納稅人按照稅務(wù)局的規(guī)定提供了相應(yīng)的文檔資料和報(bào)告,稅務(wù)機(jī)關(guān)在通常情況下將不再挑戰(zhàn)該轉(zhuǎn)讓定價(jià)交易行為或質(zhì)疑其受益測(cè)試。值得注意的是,并不是所有制定集團(tuán)內(nèi)勞務(wù)安全港規(guī)則的國(guó)家都采用這種簡(jiǎn)化的測(cè)試方法,一些國(guó)家仍然適用標(biāo)準(zhǔn)的受益測(cè)試,如美國(guó)、澳大利亞、荷蘭。

3.低附加值集團(tuán)內(nèi)勞務(wù)的定價(jià)方法

BEPS行動(dòng)計(jì)劃十的報(bào)告建議跨國(guó)集團(tuán)企業(yè)中的勞務(wù)提供方應(yīng)對(duì)集團(tuán)內(nèi)低附加值勞務(wù)的所有成本,統(tǒng)一適用5%的利潤(rùn)加成率,并按年度提供一張勞務(wù)類別的發(fā)票供結(jié)算使用。歐盟聯(lián)合轉(zhuǎn)讓定價(jià)法庭(EU Joint Transfer Pricing Forum)規(guī)定對(duì)低附加值集團(tuán)內(nèi)勞務(wù)適用的利潤(rùn)加成為3%~10%之間,通常在5%左右。*歐盟:EU JTPF Guidelines on Low Value Adding Services, supra n. 6, para. 65.值得注意的是,美國(guó)與荷蘭對(duì)于根據(jù)本國(guó)轉(zhuǎn)讓定價(jià)規(guī)則認(rèn)定符合低附加值的集團(tuán)內(nèi)勞務(wù),將不適用利潤(rùn)加成,這意味著,勞務(wù)提供方將僅能收回成本,而沒(méi)有任何利潤(rùn)加成。相比之下,澳大利亞更是制定了兩種不同標(biāo)準(zhǔn):當(dāng)澳大利亞集團(tuán)公司從外國(guó)關(guān)聯(lián)方獲得低附加值勞務(wù)時(shí),利潤(rùn)加成率不得高于7.5%。而當(dāng)澳大利亞集團(tuán)公司向外國(guó)關(guān)聯(lián)方提供低附加值勞務(wù)時(shí),利潤(rùn)加成率不得低于7.5%。*澳大利亞:ATO TR 1999/1,paras.82.如果在兩個(gè)已經(jīng)制定安全港規(guī)則的國(guó)家之間發(fā)生集團(tuán)內(nèi)勞務(wù)關(guān)聯(lián)交易,則可能會(huì)出現(xiàn)勞務(wù)提供方與勞務(wù)接受方因?qū)Τ杀具m用的加成率不同,而導(dǎo)致納稅人被雙重征稅的情況。另外,不考慮低附加值勞務(wù)的愿意支付測(cè)試標(biāo)準(zhǔn),而統(tǒng)一適用相同的加成率,這也是和公平交易原則相違背的,因?yàn)檫m用統(tǒng)一相同的加成率畢竟不能夠適用涵蓋所有交易情形。*OECD, Comments on Action 10 Discussion Draft, supra n. 146, Comments by Agata Uceda, at 18.

4.低附加值集團(tuán)內(nèi)勞務(wù)轉(zhuǎn)讓定價(jià)文檔資料要求

通過(guò)對(duì)比經(jīng)合組織、歐盟、美國(guó)、澳大利亞以及荷蘭關(guān)于低附加值集團(tuán)內(nèi)勞務(wù)轉(zhuǎn)讓定價(jià)納稅人所應(yīng)當(dāng)提供的文檔資料要求,筆者發(fā)現(xiàn),各國(guó)對(duì)文檔資料的提交要求并沒(méi)有起到降低納稅人稅收遵從負(fù)擔(dān)的作用,反而提高了納稅人適用低附加值集團(tuán)內(nèi)勞務(wù)轉(zhuǎn)讓定價(jià)安全港規(guī)則的門(mén)檻。如美國(guó)轉(zhuǎn)讓定價(jià)條例規(guī)定,需要提供能夠證明勞務(wù)的性質(zhì)、勞務(wù)接受方與勞務(wù)提供方的受益性關(guān)系、成本的核算方法等資料。*美國(guó): US Treas. Reg. sec. 1.482- 9(b)(6).而荷蘭更是沒(méi)有對(duì)低附加值集團(tuán)內(nèi)勞務(wù)轉(zhuǎn)讓定價(jià)規(guī)則制定簡(jiǎn)化的文檔要求,與非低附加值集團(tuán)內(nèi)勞務(wù)適用相同的文檔提交規(guī)則。這將會(huì)導(dǎo)致稅務(wù)機(jī)關(guān)的關(guān)注重點(diǎn)從公平交易價(jià)格轉(zhuǎn)移到勞務(wù)的真實(shí)性的判定問(wèn)題上。納稅人需要提供充分的文檔資料來(lái)證明勞務(wù)方能夠通過(guò)受益測(cè)試。而在實(shí)踐中往往會(huì)出現(xiàn)即便納稅人提供了大量充足的資料及相關(guān)信息,仍然被稅務(wù)機(jī)關(guān)認(rèn)定為沒(méi)有證明其受益的真實(shí)性而無(wú)法適用低附加值集團(tuán)內(nèi)勞務(wù)安全港規(guī)則的情況。

二、我國(guó)集團(tuán)內(nèi)勞務(wù)轉(zhuǎn)讓定價(jià)現(xiàn)狀及存在的問(wèn)題

(一) 典型案例分析

某跨國(guó)企業(yè)從2008年開(kāi)始,在銷(xiāo)售收入不斷增長(zhǎng)的情況下,兩家中國(guó)子公司的利潤(rùn)率反而大幅下降,財(cái)務(wù)數(shù)據(jù)顯示,利潤(rùn)下降的主要原因是支付集團(tuán)內(nèi)部的費(fèi)用大幅增加。某市國(guó)稅局反避稅調(diào)查小組發(fā)現(xiàn),從該跨國(guó)公司實(shí)際內(nèi)部現(xiàn)金流向和會(huì)計(jì)記錄來(lái)看,跨境服務(wù)費(fèi)是先在跨國(guó)公司總部與新加坡的關(guān)聯(lián)公司之間分?jǐn)偅儆申P(guān)聯(lián)公司分配給中國(guó)子公司。由于新加坡的關(guān)聯(lián)公司經(jīng)營(yíng)所得可以免繳企業(yè)所得稅,中國(guó)兩家子公司費(fèi)用的計(jì)算基數(shù)應(yīng)該是母公司分?jǐn)偨o新加坡關(guān)聯(lián)公司的成本池,但是實(shí)際上,兩家中國(guó)子公司在分?jǐn)傎M(fèi)用時(shí),卻采用全球成本池,另外,分?jǐn)偨o新加坡公司與中國(guó)關(guān)聯(lián)子公司的服務(wù)費(fèi)總額適用的分?jǐn)倶?biāo)準(zhǔn)也不同,這導(dǎo)致新加坡運(yùn)營(yíng)總部支付的勞務(wù)費(fèi)不合理偏低,而中國(guó)關(guān)聯(lián)子公司支付的勞務(wù)費(fèi)不合理偏高。[5]

(二) 透過(guò)案例看我國(guó)集團(tuán)內(nèi)勞務(wù)轉(zhuǎn)讓定價(jià)的現(xiàn)狀

1.我國(guó)集團(tuán)內(nèi)勞務(wù)轉(zhuǎn)讓定價(jià)現(xiàn)狀分析

前述案例是我國(guó)公開(kāi)報(bào)道的為數(shù)不多的境外大額付匯反避稅調(diào)查案例之一,非常典型地反映了我國(guó)目前集團(tuán)內(nèi)勞務(wù)轉(zhuǎn)讓定價(jià)所面臨的問(wèn)題與困境。近年來(lái),跨國(guó)公司在我國(guó)避稅趨勢(shì)不斷蔓延,方式更為隱蔽。除了有形資產(chǎn)購(gòu)銷(xiāo)的轉(zhuǎn)讓定價(jià)之外,越來(lái)越多的跨國(guó)公司通過(guò)支付集團(tuán)服務(wù)費(fèi)和無(wú)形資產(chǎn)的特許權(quán)使用費(fèi)的形式將利潤(rùn)轉(zhuǎn)移到境外,侵蝕我國(guó)稅基。當(dāng)前,我國(guó)境內(nèi)企業(yè)多為關(guān)聯(lián)服務(wù)的接受方。因?yàn)槲覈?guó)當(dāng)前勞務(wù)市場(chǎng)尚不發(fā)達(dá),同時(shí)又缺乏市場(chǎng)價(jià)格信息,對(duì)于境外關(guān)聯(lián)公司提供的勞務(wù),很難直接找到可比價(jià)格,并確定成本,因此在處理轉(zhuǎn)讓定價(jià)集團(tuán)內(nèi)勞務(wù)問(wèn)題上多采用間接收費(fèi)方法,由母公司與各子公司簽訂服務(wù)費(fèi)用分?jǐn)偤贤騾f(xié)議,以母公司為其子公司提供服務(wù)所發(fā)生的實(shí)際費(fèi)用并附加一定比例利潤(rùn)作為向子公司收取的總服務(wù)費(fèi),然后再進(jìn)行轉(zhuǎn)讓定價(jià)功能風(fēng)險(xiǎn)分析,確定適當(dāng)?shù)姆謹(jǐn)倶?biāo)準(zhǔn),最后向各受益子公司收取相應(yīng)勞務(wù)費(fèi)。稅務(wù)機(jī)關(guān)與納稅人之間的爭(zhēng)議焦點(diǎn)多集中在成本池的界定、商業(yè)實(shí)質(zhì)與關(guān)聯(lián)企業(yè)間的協(xié)議以及分?jǐn)偡椒ǖ倪x擇上。

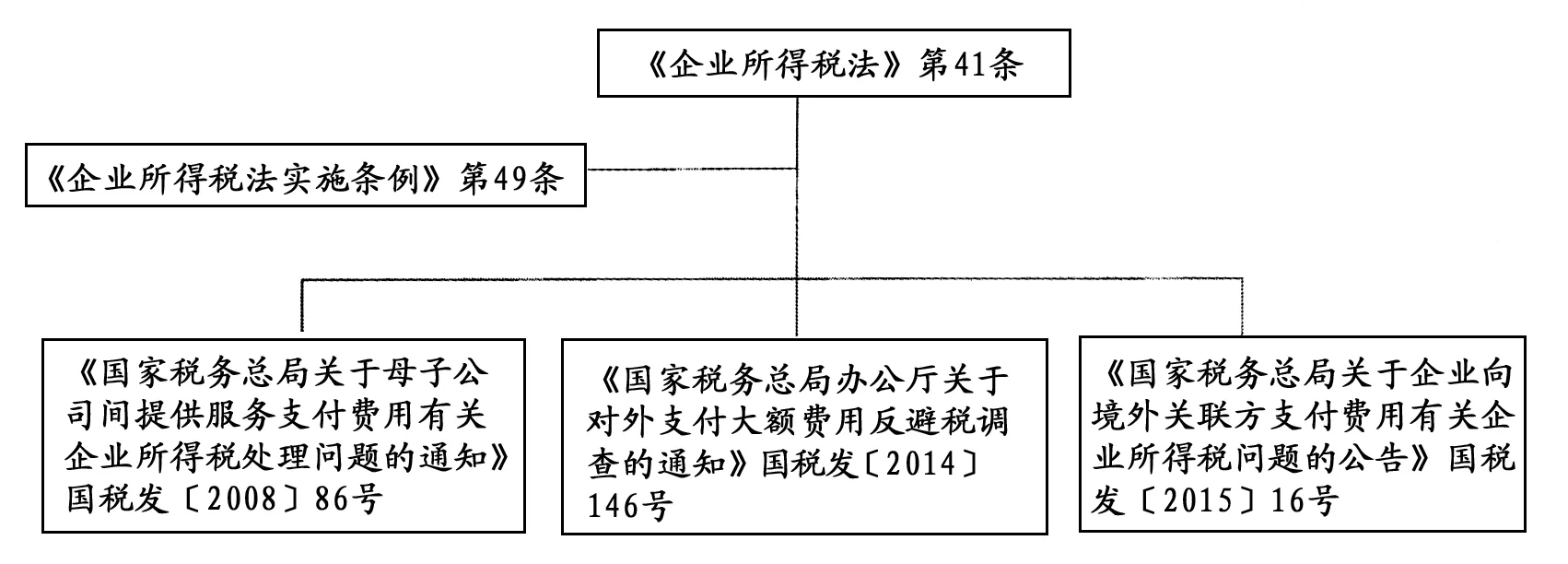

2.我國(guó)現(xiàn)有的集團(tuán)內(nèi)關(guān)聯(lián)勞務(wù)轉(zhuǎn)讓定價(jià)規(guī)則框架

圖1 我國(guó)現(xiàn)有的集團(tuán)內(nèi)關(guān)聯(lián)勞務(wù)轉(zhuǎn)讓定價(jià)規(guī)則框架

截至目前,我國(guó)國(guó)內(nèi)還并沒(méi)有專門(mén)制定針對(duì)集團(tuán)內(nèi)勞務(wù)轉(zhuǎn)讓定價(jià)的實(shí)施細(xì)則,集團(tuán)內(nèi)勞務(wù)費(fèi)的支付問(wèn)題多見(jiàn)于國(guó)稅總局規(guī)定的對(duì)外支付大額費(fèi)用反避稅的規(guī)范性文件之中,相對(duì)繁雜紊亂。但是在2015年9月,國(guó)稅總局對(duì)《特別納稅調(diào)整實(shí)施辦法》(國(guó)稅發(fā)〔2009〕2號(hào))進(jìn)行了修訂,起草了《特別納稅調(diào)整實(shí)施辦法(征求意見(jiàn)稿)》(以下簡(jiǎn)稱征求意見(jiàn)稿)。在《征求意見(jiàn)稿》中,新增關(guān)聯(lián)勞務(wù)章節(jié)分別從受益性勞務(wù)測(cè)試、公平交易價(jià)格、特殊事項(xiàng)文檔以及成本分?jǐn)倕f(xié)議四個(gè)方面對(duì)關(guān)聯(lián)勞務(wù)進(jìn)行了詳細(xì)的規(guī)定。在我國(guó)國(guó)稅總局向聯(lián)合國(guó)稅務(wù)專家合作委員會(huì)提交的意見(jiàn)書(shū)中,對(duì)經(jīng)合組織規(guī)定的受益測(cè)試作了限縮性的解釋,并已將“六項(xiàng)測(cè)試標(biāo)準(zhǔn)”轉(zhuǎn)化到國(guó)內(nèi)法規(guī)定于國(guó)稅發(fā)〔2015〕16號(hào)文件當(dāng)中。境內(nèi)關(guān)聯(lián)方向境外支付勞務(wù)費(fèi)用的標(biāo)準(zhǔn)適用比以往更加嚴(yán)格,但是在如何按照公平交易原則確定集團(tuán)內(nèi)勞務(wù)費(fèi)用價(jià)格,尤其在適用間接收費(fèi)法的成本池的界定以及分?jǐn)倶?biāo)準(zhǔn)的選擇問(wèn)題上,我國(guó)稅務(wù)機(jī)關(guān)目前還沒(méi)有一個(gè)清晰和明確的指引,分?jǐn)倶?biāo)準(zhǔn)的選擇在實(shí)踐中往往具有主觀性,且容易被納稅人利用并作為避稅的工具。如果納稅人選擇的分配要件不是標(biāo)準(zhǔn)分配要件之一或者納稅人不能提供足夠的證據(jù)證明其確實(shí)受益于該勞務(wù),那么此勞務(wù)費(fèi)支付將可能引起稅務(wù)局的注意,進(jìn)而對(duì)該筆費(fèi)用進(jìn)行轉(zhuǎn)讓定價(jià)調(diào)整。另外,分配標(biāo)準(zhǔn)不明也同時(shí)給納稅人留下了稅收籌劃和避稅的空間。

三、我國(guó)集團(tuán)內(nèi)勞務(wù)轉(zhuǎn)讓定價(jià)的問(wèn)題及解決

(一)明確稅企之間受益測(cè)試的舉證責(zé)任分配問(wèn)題

在進(jìn)行受益性測(cè)試分析時(shí),我國(guó)目前在稅務(wù)局與納稅人的舉證責(zé)任分配方面仍然沒(méi)有具體而明確的規(guī)則。由于缺乏舉證責(zé)任分配規(guī)則,會(huì)造成受益測(cè)試規(guī)則在實(shí)踐中不具有可操作性;同時(shí),因?yàn)槎惼笮畔⒉粚?duì)稱,可比勞務(wù)價(jià)格難以取得,納稅人可能提供了大量的同期資料仍然無(wú)法證明提供集團(tuán)內(nèi)勞務(wù)的真實(shí)性以及受益性;另外,這也極大提高了納稅人的守法成本。浙江省國(guó)稅局根據(jù)國(guó)稅總局16號(hào)公告的規(guī)定,制定了本省企業(yè)向境外關(guān)聯(lián)方支付費(fèi)用的稅收風(fēng)險(xiǎn)管理工作指引,詳細(xì)地列舉了本省企業(yè)向境外關(guān)聯(lián)方支付費(fèi)用可能存在的主要稅收風(fēng)險(xiǎn)點(diǎn),并對(duì)出現(xiàn)的稅收風(fēng)險(xiǎn)點(diǎn)從六項(xiàng)測(cè)試的角度加以提示與指引,但是并沒(méi)有對(duì)納稅人和稅務(wù)機(jī)關(guān)之間的舉證責(zé)任分配問(wèn)題加以明確和細(xì)化。因此,筆者建議,我國(guó)應(yīng)當(dāng)完善集團(tuán)內(nèi)勞務(wù)轉(zhuǎn)讓定價(jià)實(shí)施細(xì)則,明晰集團(tuán)內(nèi)關(guān)聯(lián)勞務(wù)交易稅務(wù)機(jī)關(guān)與納稅人在受益測(cè)試與公平交易價(jià)格方面的舉證責(zé)任分配問(wèn)題。只有明確稅企之間的舉證責(zé)任規(guī)則,才能更有效地證明集團(tuán)內(nèi)關(guān)聯(lián)勞務(wù)交易是否真實(shí)有效的存在以及關(guān)聯(lián)勞務(wù)交易價(jià)格是否符合公平交易原則。否則將會(huì)導(dǎo)致納稅人承擔(dān)關(guān)聯(lián)勞務(wù)交易被稅務(wù)機(jī)關(guān)調(diào)整的不利益,同時(shí)也提高了稅務(wù)機(jī)關(guān)的稅收征管成本。

(二)制定和完善低附加值集團(tuán)內(nèi)勞務(wù)安全港規(guī)則

目前,我國(guó)跨境關(guān)聯(lián)勞務(wù)交易轉(zhuǎn)讓定價(jià)規(guī)則通常規(guī)定于境外關(guān)聯(lián)方支付費(fèi)用的規(guī)范性文件當(dāng)中,現(xiàn)行的《特別納稅調(diào)整實(shí)施辦法》并沒(méi)有對(duì)關(guān)聯(lián)勞務(wù)交易規(guī)定具體的實(shí)施細(xì)則。《征求意見(jiàn)稿》新增了招聘、培訓(xùn)、集中采購(gòu)、審計(jì)與合約研發(fā)五種關(guān)聯(lián)交易類型。這顯然是借鑒了經(jīng)合組織BEPS行動(dòng)計(jì)劃十關(guān)于低附加值集團(tuán)內(nèi)勞務(wù)轉(zhuǎn)讓定價(jià)安全港規(guī)則的內(nèi)容。但是,《征求意見(jiàn)稿》只是列舉了低附加值集團(tuán)內(nèi)勞務(wù),并未規(guī)定相應(yīng)的簡(jiǎn)化規(guī)則。由于我國(guó)安全港規(guī)則的缺失,在實(shí)踐中可能會(huì)遇到的情形是,勞務(wù)提供方向我國(guó)境內(nèi)關(guān)聯(lián)子公司提供的日常管理活動(dòng)滿足了勞務(wù)提供方本國(guó)國(guó)內(nèi)法關(guān)于低附加值勞務(wù)安全港規(guī)則的適用,而我國(guó)稅務(wù)機(jī)關(guān)在進(jìn)行轉(zhuǎn)讓定價(jià)調(diào)查時(shí),根據(jù)國(guó)稅總局2015年第16號(hào)公告認(rèn)定該服務(wù)為股東活動(dòng),不滿足受益測(cè)試的要求,那么該筆勞務(wù)費(fèi)用將無(wú)法扣除,跨國(guó)企業(yè)集團(tuán)將會(huì)面臨對(duì)同一筆所得被雙重征稅的局面,這將大幅加重跨國(guó)集團(tuán)納稅人的稅收負(fù)擔(dān)與守法成本。因此,我國(guó)應(yīng)當(dāng)更多地從跨國(guó)集團(tuán)整體價(jià)值鏈的角度去考量,尤其是境內(nèi)關(guān)聯(lián)公司接受境外母公司提供的低附加值集團(tuán)內(nèi)勞務(wù),這筆勞務(wù)費(fèi)往往支付向集團(tuán)母公司所在地,而集團(tuán)母公司通常并不在低稅地國(guó)家,關(guān)聯(lián)企業(yè)低附加值勞務(wù)費(fèi)用的支付通常并不是為了實(shí)現(xiàn)利潤(rùn)轉(zhuǎn)移與稅基侵蝕。因此,筆者建議,我國(guó)對(duì)于低附加值關(guān)聯(lián)勞務(wù)交易,應(yīng)當(dāng)接受經(jīng)合組織的部分建議,對(duì)此類費(fèi)用適用簡(jiǎn)化的受益性測(cè)試規(guī)則和簡(jiǎn)化的公平交易計(jì)算方法。這一方面可以降低納稅人的稅收遵從負(fù)擔(dān),節(jié)省成本開(kāi)支,進(jìn)一步促進(jìn)國(guó)際貿(mào)易投資;另一方面,稅務(wù)機(jī)關(guān)對(duì)于符合低附加值支持性質(zhì)的關(guān)聯(lián)勞務(wù)交易,只要納稅人能夠提供足夠的同期資料證明其滿足受益測(cè)試和公平交易原則,即可免于全面的轉(zhuǎn)讓定價(jià)調(diào)查,開(kāi)源節(jié)流,同時(shí)也有效地降低了稅務(wù)機(jī)關(guān)的稅收征管成本。

(三)適當(dāng)提高關(guān)聯(lián)勞務(wù)交易本地文檔準(zhǔn)備金額門(mén)檻

《征求意見(jiàn)稿》建議關(guān)聯(lián)勞務(wù)交易的同期資料應(yīng)按照特殊事項(xiàng)文檔準(zhǔn)備,在國(guó)稅總局2016年42號(hào)公告中將關(guān)聯(lián)勞務(wù)從特殊事項(xiàng)文檔改為本地文檔,與特殊事項(xiàng)文檔相比,本地文檔已適當(dāng)降低了納稅人的稅收遵從負(fù)擔(dān),但本地文檔中規(guī)定其他關(guān)聯(lián)交易金額合計(jì)超過(guò)4000萬(wàn)元是指包含關(guān)聯(lián)勞務(wù)交易在內(nèi)的其他關(guān)聯(lián)交易金額之和。關(guān)聯(lián)勞務(wù)交易已經(jīng)成為繼有形商品交易和無(wú)形資產(chǎn)交易之后的第三大關(guān)聯(lián)交易。筆者建議,本著降低納稅人稅收遵從負(fù)擔(dān)的原則,我國(guó)應(yīng)當(dāng)單獨(dú)規(guī)定關(guān)聯(lián)勞務(wù)交易準(zhǔn)備本地文檔的門(mén)檻金額。過(guò)度嚴(yán)格限制境外勞務(wù)費(fèi)用扣除將導(dǎo)致跨國(guó)集團(tuán)納稅人無(wú)法正常抵扣管理費(fèi)用成本以及其他服務(wù)費(fèi)用,這終將會(huì)對(duì)其投資決策產(chǎn)生負(fù)面影響,不利于國(guó)際投資與人員的流動(dòng)。

(四)建議制定集團(tuán)內(nèi)勞務(wù)費(fèi)轉(zhuǎn)讓定價(jià)規(guī)則的國(guó)際化統(tǒng)一標(biāo)準(zhǔn)

集團(tuán)內(nèi)關(guān)聯(lián)勞務(wù)轉(zhuǎn)讓定價(jià)交易出現(xiàn)前述諸多問(wèn)題的一個(gè)最重要的原因在于,當(dāng)前國(guó)際上還沒(méi)有一套相對(duì)統(tǒng)一的轉(zhuǎn)讓定價(jià)勞務(wù)規(guī)則。而納稅人正是利用各國(guó)國(guó)內(nèi)稅法轉(zhuǎn)讓定價(jià)勞務(wù)稅制規(guī)定的差異性,以集團(tuán)內(nèi)勞務(wù)作為載體,通過(guò)稅收籌劃實(shí)現(xiàn)稅基侵蝕利潤(rùn)轉(zhuǎn)移的目的。遺憾的是,此次經(jīng)合組織行動(dòng)計(jì)劃十并不是作為最低標(biāo)準(zhǔn)予以執(zhí)行,某種程度上,這也大大降低了集團(tuán)內(nèi)勞務(wù)轉(zhuǎn)讓定價(jià)規(guī)則的國(guó)際一致性與規(guī)則協(xié)調(diào)性。中國(guó)作為發(fā)展中國(guó)家,應(yīng)向聯(lián)合國(guó)提出建議,推動(dòng)制定集團(tuán)內(nèi)勞務(wù)費(fèi)轉(zhuǎn)讓定價(jià)規(guī)則的國(guó)際化統(tǒng)一標(biāo)準(zhǔn)。在不影響納稅人投資決策的前提下,制定統(tǒng)一的集團(tuán)內(nèi)轉(zhuǎn)讓定價(jià)勞務(wù)規(guī)則,保證分?jǐn)偟墓芾碣M(fèi)至少能夠在服務(wù)提供方或服務(wù)接受方獲得完全扣除,避免給納稅人造成雙重征稅的不利后果,增強(qiáng)跨國(guó)納稅人從事跨境交易活動(dòng)的稅務(wù)確定性與穩(wěn)定性。另外,對(duì)于可以接受的分?jǐn)倶?biāo)準(zhǔn)、建議適用的成本加成率、具體需要何種類型的同期資料文檔也應(yīng)當(dāng)形成一套統(tǒng)一的規(guī)則體系,避免使納稅人遵從雙重標(biāo)準(zhǔn),造成加重納稅人稅收遵從負(fù)擔(dān)的不利影響和后果。

[1]Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations (OECD 2010)[EB/OL]. http://www.oecd.org/tax/oecd-transfer-pricing-guidelines-for-multinational-enterprises-and-tax-administrations-20769717.htm.

[2]Aligning Transfer Pricing Outcomes with Value Creation[EB/OL].Actions 8-10 - 2015 Final Reports. http://www.oecd.org/tax/aligning-transfer-pricing-outcomes-with-value-creation-actions-8-10-2015-final-reports-9789264241244-en.htm.

[3]中國(guó)在轉(zhuǎn)讓定價(jià)勞務(wù)問(wèn)題[EB/OL].http://www.un.org/esa/ffd/tax/TransferPricing/index.htm.

[4]OECD, Discussion Draft, BEPS Action 10: Discussion Draft on the Use of Profit Splits in the Context of Global Value Chains (OECD 4 July)[EB/OL]. http://www.oecd.org/tax/transfer-pricing/public-comments-action-10-profit-splits-global-value-chains.pdf.

[5]黃堅(jiān),曾霄,洪景陽(yáng).全國(guó)首例大額跨境服務(wù)費(fèi)避稅案件查結(jié)查補(bǔ)稅款和利息將超過(guò)8億元[N].中國(guó)稅務(wù)報(bào),2014-01-20.