企業(yè)償債能力分析

——以鞍鋼股份有限公司為例

(遼寧大學(xué)經(jīng)濟(jì)學(xué)院 遼寧 沈陽 110036)

償債能力是企業(yè)財務(wù)分析重要指標(biāo),也是影響企業(yè)生存發(fā)展的重要因素。通過指標(biāo)能夠計算分析出有利于企業(yè)的判斷從而做出合意的決策,影響著企業(yè)的投資能力、發(fā)展能力、盈利能力。

一、營運(yùn)資本為基礎(chǔ)的償債能力分析

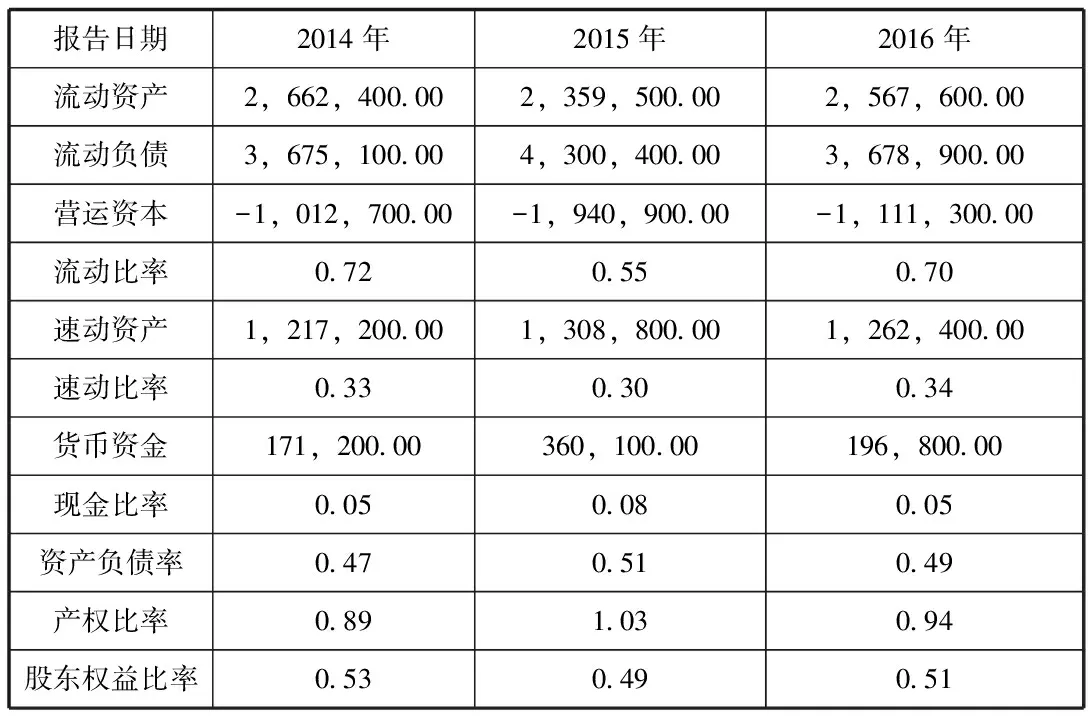

表1 營運(yùn)資本為基礎(chǔ)的償債能力分析

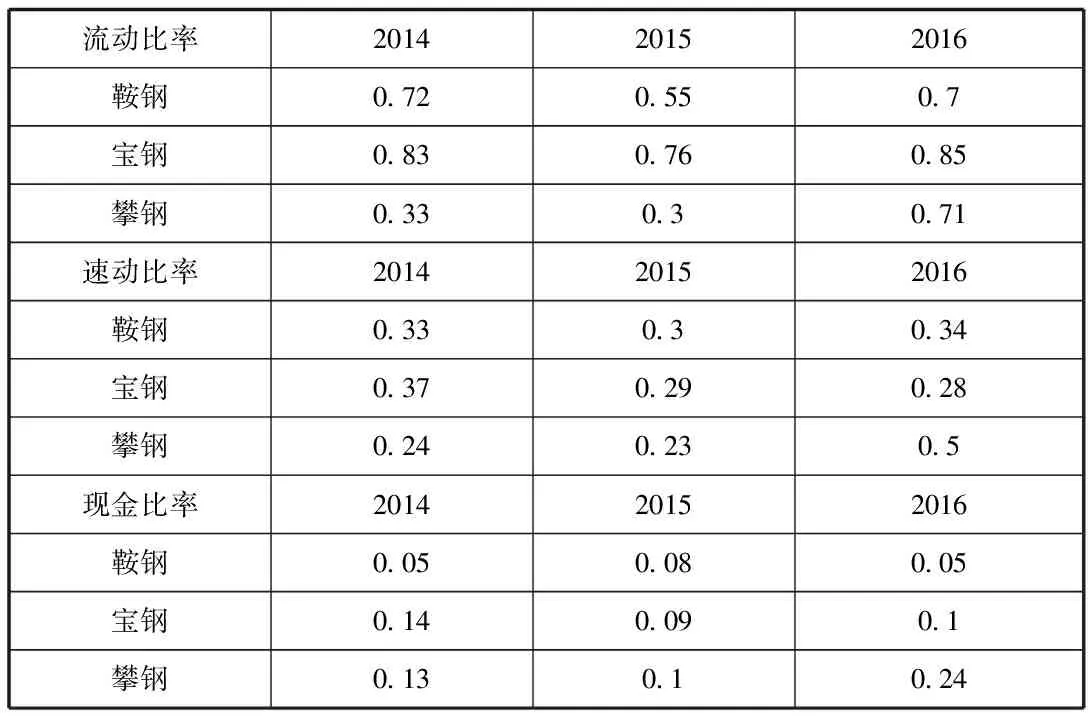

表2

(一)短期償債能力分析

1.營運(yùn)資本分析

營運(yùn)資本是流動資產(chǎn)與流動負(fù)債的差額,即用流動負(fù)債償還流動資產(chǎn)后資本的剩余。由表1來看,近三年鞍鋼公司的流動資產(chǎn)已經(jīng)完全用于抵補(bǔ)流動負(fù)債,所以營運(yùn)資本三年來一直為負(fù)值,其中2015年出現(xiàn)資金短缺主要是由于一年內(nèi)到期的非流動負(fù)債增加以及除貨幣資金外的流動資產(chǎn)的減少。此時企業(yè)不得不以長期資產(chǎn)作為償還負(fù)債的保證,這就意味著企業(yè)隨時可能由于存貨周轉(zhuǎn)不靈而導(dǎo)致到期不能償債。

2.流動比率分析

流動比率是流動資產(chǎn)與流動負(fù)債的比率,它反映資產(chǎn)對負(fù)債的償還保證程度。從表1和表2結(jié)果來看,近三年流動比率不僅沒有達(dá)到一般情況2:1,而且低于1,中國近些年鋼鐵行業(yè)償債能力逐年下降,且一直低于1,較低的流動比率表明企業(yè)的流動資產(chǎn)在周轉(zhuǎn)過程中如果全部變現(xiàn),則償債能力無法緩沖。資產(chǎn)的流動性越差,說明企業(yè)的償債能力就越弱。

3.速動比率分析

速動比率是速動資產(chǎn)與流動負(fù)債的比率,它反映速動資產(chǎn)償還流動負(fù)債的綜合能力。一般認(rèn)為速動比率維持在1;1是正常情況。在同行業(yè)如鞍鋼、攀鋼公司的速動比率一般低于1,這是因?yàn)樵阡撹F行業(yè),存貨占流動資產(chǎn)的比重較大。從表1和表2結(jié)果來看,近三年鞍鋼速動比率在0.3左右,指數(shù)較低,這說明該公司短期償債風(fēng)險較大,短期償債能力缺乏有力的保障,但在同行業(yè)中償債能力還是持平的。

4.現(xiàn)金比率分析

現(xiàn)金比率反映企業(yè)的及時流動性,一般認(rèn)為20%以上為好。由表1,2可以分析,鞍鋼公司的貨幣資金與交易性金融資產(chǎn)占流動負(fù)債比率較小,2015年貨幣資金大量的增加,也因?yàn)槎唐诮杩畹耐瑫r增加,使得現(xiàn)金比率增長0.03,反映該公司流動負(fù)債通過經(jīng)營活動所產(chǎn)生的現(xiàn)金來支付的程度較低,如果在不依靠存貨銷售和應(yīng)收款的情況下,償付短期借款能力較低。

5.綜合分析

將三個指標(biāo)結(jié)合起來對鞍鋼公司短期償債能力進(jìn)行分析,并與同行業(yè)競爭對手進(jìn)行比較,能夠得到評價的更優(yōu)效果。由表1,2可以得出,三家公司的流動比率均低于1,均處于較低水平。鞍鋼公司在2015年流動率有所下降,原因是流動負(fù)債的增加,但在同行業(yè)中近三年高于攀鋼。該行業(yè)三家公司速動比率均比較低,可以說明我國鋼鐵行業(yè)在償債風(fēng)險方面比較高。鞍鋼公司在2016年速動比率低于同行業(yè)的攀鋼公司,這說明其相對應(yīng)收賬款的周轉(zhuǎn)速度較慢。

(二)長期償債能力分析

1.資產(chǎn)負(fù)債率分析

資產(chǎn)負(fù)債率是公司在一定時點(diǎn)資產(chǎn)總額與負(fù)債的比率,反映企業(yè)的舉債經(jīng)營能力,一般認(rèn)為資產(chǎn)負(fù)債率的適宜水平是40%~60%。從表中可直觀發(fā)現(xiàn),鞍鋼近三年資產(chǎn)負(fù)債率處于適宜水平中。盡管該公司流動資產(chǎn)占總資產(chǎn)比值低,且資金周轉(zhuǎn)速度較慢,但是較大的流動資產(chǎn)結(jié)構(gòu)能夠直接影響到企業(yè)的付現(xiàn)能力,這說明該公司一直有一定的支付能力,債權(quán)人向企業(yè)提供信貸的風(fēng)險程度還是比較低,資產(chǎn)負(fù)債只能保持基本的經(jīng)營活力。

2.產(chǎn)權(quán)比率分析

產(chǎn)權(quán)比率是負(fù)債與所有者權(quán)益的比率,它反映企業(yè)的借款經(jīng)營能力。由表1可知,鞍鋼公司2014年和2016年的產(chǎn)權(quán)比率均低于1,雖然2015年略高于1,仍然具有基本的償債能力的,基本財務(wù)結(jié)構(gòu)還是比較穩(wěn)定,在清算時對債權(quán)人權(quán)益的保障水平比較高。

3.股權(quán)比率分析

股東權(quán)益比率是股東權(quán)益與資產(chǎn)的比率,它反映所有者投入在企業(yè)資產(chǎn)中所占比重。股東權(quán)益比率與資產(chǎn)負(fù)債率成反向關(guān)系,其和為1。與財務(wù)風(fēng)險也表現(xiàn)出反向關(guān)系,比率越大,風(fēng)險越低。鞍鋼公司近三年股權(quán)比率在50%左右,說明公司還是比較善于運(yùn)用現(xiàn)代化負(fù)債經(jīng)營方式。

4.綜合分析

對于鋼鐵行業(yè)仍然處于發(fā)展階段,相對于其他行業(yè)來說,長期償債能力比較弱,但是由于利息保障倍數(shù)較高,能報保障債權(quán)人的利息償付能力。綜合來說,以鞍鋼為代表的鋼鐵行業(yè)償債能力還是低于標(biāo)準(zhǔn)水平。

二、盈利能力分析

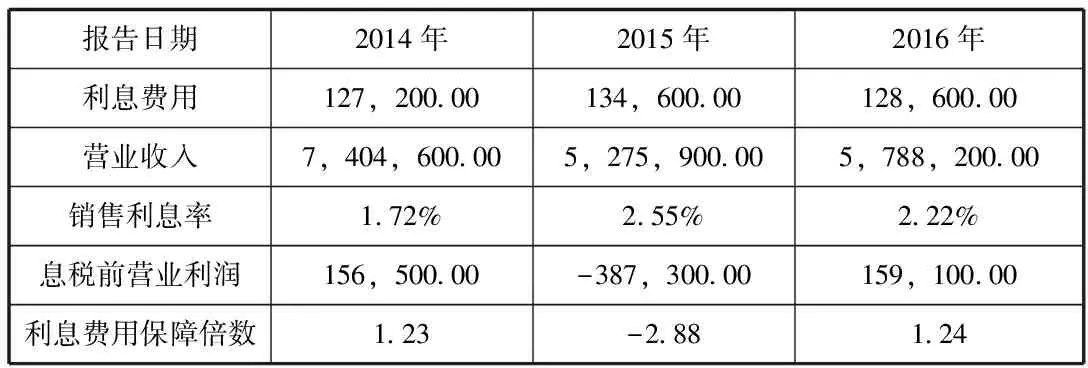

表3 盈利能力為基礎(chǔ)的償債能力分析

(一)利息保障倍數(shù)

利息保障倍數(shù)是稅前利潤與借款利息費(fèi)用的比率。它反映企業(yè)借款利息的償付能力。由表3可以看出,2014年和2016年倍數(shù)均大于1,表明企業(yè)只能保證正常的償債能力,企業(yè)活力能力較差。在2015年,由于企業(yè)的成本過高,導(dǎo)致息稅前利潤是負(fù)數(shù),所以利息保障倍數(shù)就是負(fù)值,企業(yè)償債能力的安全性與穩(wěn)定性極大程度上具有下降風(fēng)險。

(二)銷售利息率

銷售利息率是企利息費(fèi)用與營業(yè)收入,它反映企業(yè)營運(yùn)效益。銷售利息率越低,企業(yè)用銷售所得支付利息的比重越小,企業(yè)營運(yùn)償債能力越強(qiáng)。從表3發(fā)現(xiàn),2015年較其他兩年銷售利息率有所增長,這表明相較其他兩年,2015年企業(yè)償債能力差,安全性差。

三、改善償債能力指標(biāo)的建議

(一)提高現(xiàn)金流量水平,優(yōu)化資產(chǎn)結(jié)構(gòu)

債券資本比例影響企業(yè)的綜合資本成本率,所以合理的比率一方面降低成本率,另一方面使公司獲得財務(wù)杠桿利益,提升公司的價值。鞍鋼公司的流動資產(chǎn)已經(jīng)完全償付,因?yàn)榇尕涍^多,變現(xiàn)能力慢,容易導(dǎo)致企業(yè)的償債能力下降,所以充分利用現(xiàn)金流,提高利用率能夠改善企業(yè)的現(xiàn)金流量。掌握好負(fù)債的比重,減輕財務(wù)費(fèi)用,建立有效的資金運(yùn)作體系,才能加強(qiáng)資產(chǎn)的質(zhì)量管理。

(二)制定償債計劃

管理者應(yīng)該根據(jù)企業(yè)的舉債能力情況制定合理的償債計劃,選擇不同的方法來解決資金短期問題進(jìn)而提高償債能力。

(三)改善償債能力分析機(jī)制,提高管理者的素質(zhì)

企業(yè)的償債能力分析與管理者素質(zhì)密切相關(guān)。高素質(zhì)的管理者駕馭的企業(yè)具有合理的運(yùn)作分析體系。應(yīng)當(dāng)結(jié)合企業(yè)經(jīng)營環(huán)境和企業(yè)內(nèi)部的各種變化,不斷提高工作人員的自身素質(zhì)和業(yè)務(wù)水平,委派素質(zhì)較好的人員負(fù)責(zé)關(guān)鍵工作,并定期進(jìn)行輪換,保證人員素質(zhì)、能力與工作的對應(yīng)性,強(qiáng)化企業(yè)投資決策從而提高償債能力。

【參考文獻(xiàn)】

[1]雷娜.企業(yè)償債能力影響因素的研究——以青島海爾股份有限公司為例[J].中國管理信息化.2016,19(9):50-52

[2]歐陽斌.企業(yè)償債能力分析方法探討[J].財會通訊.2009(11):102-103

[3]覃薇霖.企業(yè)償債能力分析[J].合作經(jīng)濟(jì)與科技.2011(15):32-34

[4]魯?shù)?公司財務(wù)分析—短期償債能力分析[J].山東紡織經(jīng)濟(jì).2012(10)