量價齊飛 拐點已至

夏淑媛

中國壽險行業經歷了2010—2013年的低谷期后,上市保險公司陸續確立了“以價值為導向”的轉型路徑,新業務價值(NBV)從2014年開始進入高速增長期。同時,保險公司推動業務結構優化,新業務價值率(NBV Maigin)逐年提升,產品結構(保障型業務占比)、渠道結構(個險保費占比)、期限結構(長期期繳業務占比)、代理人質量(活動率、人均產能)均有顯著改善。

2017年中報業績

2017年上市保險公司的中報業績如下:

壽險NBV與利潤增長均超預期

2017上半年,中國人壽、中國平安、中國太保、新華保險的凈利潤分別同比增長17.8%、6.5%、6.0%和-2.9%,見圖1。若剔除2016年同期平安普惠重組產生的一次性利潤95.0億元的影響,中國平安的凈利潤同比增長38.8%。凈利潤整體提升的主要原因包括:第一,投資收益明顯上升;第二,準備金轉提幅度減少;第三,剩余邊際攤銷規模穩健增長。其中,新華保險的利潤增速低于同業的主要原因在于2016年同期基金分紅的基數過高,導致2017年上半年總投資收益逆勢同比減少1.7%。

2017年上半年年末,中國人壽、中國平安、中國太保、新華保險的凈資產分別較2017年年初增長1.6%、11.0%、-0.2%和4.4%,見下頁圖2。主要受利潤和浮盈雙提升的影響。中國太保凈資產下降的原因在于利潤分配較多,以及債券公允價值下降導致浮盈減少。

2017年上半年中國人壽、中國平安、中國太保、新華保險NBV分別同比增長30.2%、46.2%、59.0%和28.8%。NBV的快速增長帶來了企業價值(EV)的顯著提升,集團EV分別較年初增加7.0%、15.9%、10.4%和9.8%,見下頁圖3。其中,中國平安的壽險EV增幅高達23.9%,遠超同業的主要原因是運營經驗差異和投資回報差異均有較大的正向貢獻。

壽險量質齊飛,NBV Margin顯著提升

2017年上半年中國人壽、中國平安、中國太保、新華保險的NBV Margin(基于新單保費的新業務價值率)分別同比大幅提升5.1、3.0、7.6和24.0個百分點,見圖4。

NBV Margin的提升主要來源于高價值率的長期保障型業務在新單保費和NBV中占比的增加,中國平安中報披露長期保障型產品的NBV Margin是長交儲蓄型的2.4倍,是短交儲蓄型的5.6倍。2017年上半年中國太保和新華保險的長期保障型首年保費分別同比增長78.6%、29.7%,其在首年保費中的占比分別達到38.4%、36.4%,同比增加10.6、21.4個百分點。其中,新華保險的NBV Margin實現超高增長的原因在于公司主動削減了低價值率的躉交業務,2017年上半年首年躉交保費和首年保費分別同比下降94.3%和46.4%,見圖5。

另外,保險公司上半年降低了儲蓄型產品的預定利率,并對各類險種進行保障升級,因此各類險種自身的NBV Margin提升同樣促進了整體NBV Margin的擴大。

中國平安2017年上半年長期保障型、長交儲蓄型、短交儲蓄型和短期險的NBV Margin分別同比增加了6.1、5.7、0.0和2.2個百分點,見圖6。

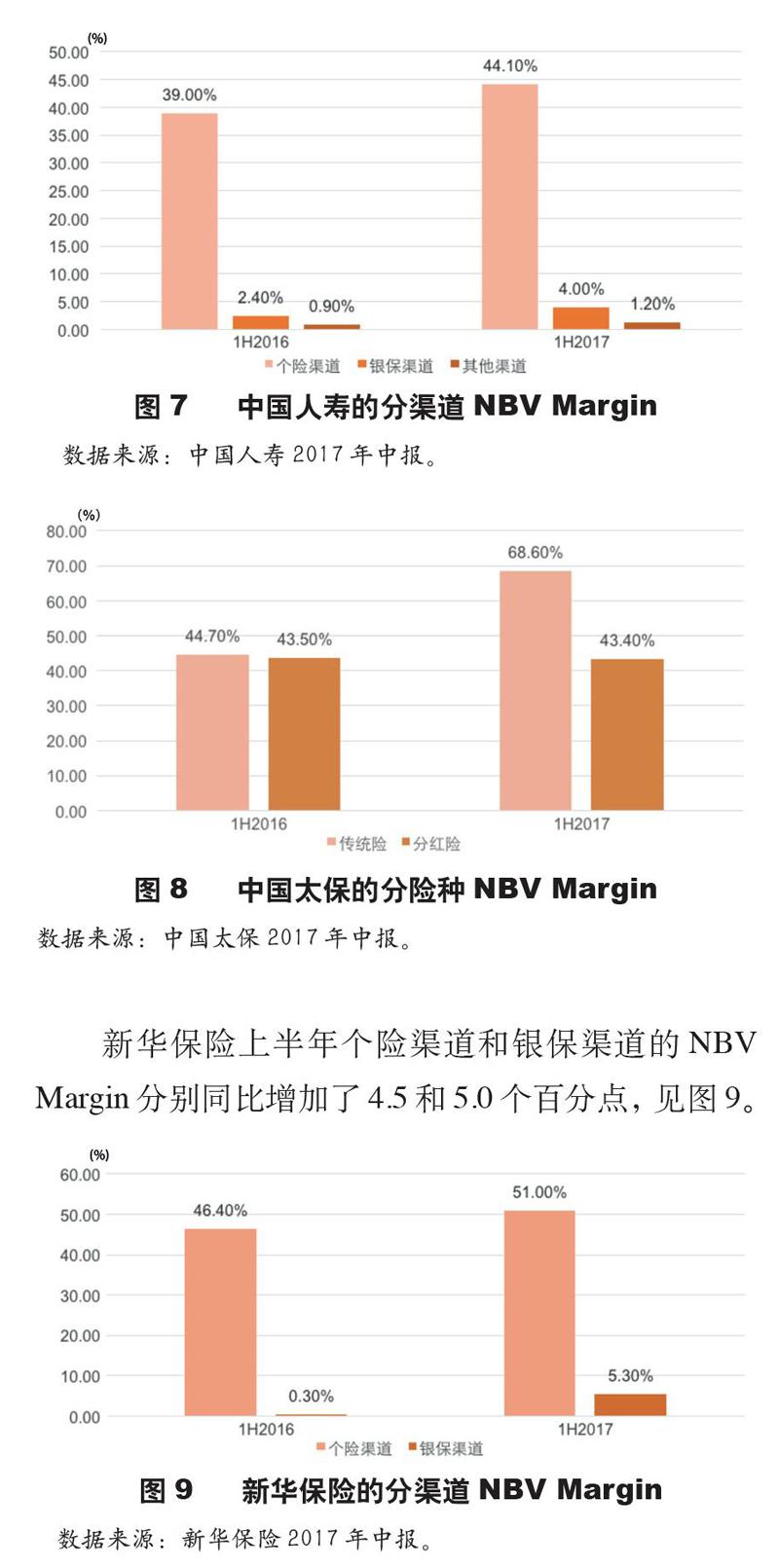

中國人壽2017年上半年個險渠道、銀保渠道和其他渠道的NBV Margin分別同比增加了5.1、1.6和0.3個百分點,見下頁圖7。

中國太保上半年傳統險和分紅險的NBV Margin分別同比增加了23.9和-0.1個百分點,見下頁圖8。

新華保險上半年個險渠道和銀保渠道的NBV Margin分別同比增加了4.5和5.0個百分點,見圖9。

壽險代理人數量與產能不斷上升,共同推動新單保費的快速增長。2017年上半年,中國人壽、中國平安、中國太保、新華保險的個險代理人規模分別達到157.8、117.6、87.0和33.3萬人,分別同比增長22.3%、12.4%、49.5%和18.5%。同時,人均產能也實現了整體提升,中國人壽、中國平安、中國太保、新華保險的每月人均首年保費分別為6683元、12438元、7189元、7032元,分別同比增長-9.9%、18.2%、-2.9%和2.8%;每月人均NBV則分別同比增長6.4%、30.0%、6.4%、8.7%。

2017年上半年股票市場整體震蕩上行,滬深300指數較年初增長10.8%,上證50指數較年初增長11.5%,上市保險公司的股票配置偏重于銀行、地產、非銀等大型板塊,因此取得了較高的收益水平。另外,利率上行使得保險公司新增固收類資產收益率顯著提升,但存量債券的公允價值下降對凈資產有一定的負面影響。

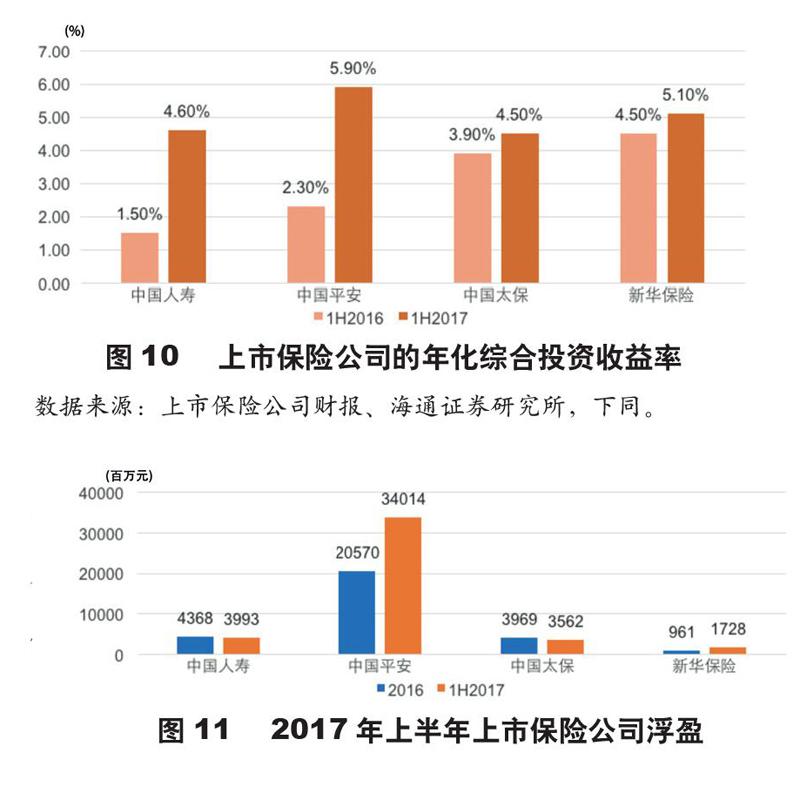

中國人壽、中國平安、中國太保、新華保險的2017年上半年年化綜合投資收益率分別為4.6%、5.9%、4.5%和5.1%,分別同比提升了3.1、3.5、0.6和0.7個百分點,見圖10。

總投資收益率方面,2017年上半年,中國人壽、中國平安和新華保險分別同比增加0.2、0.5和-0.4個百分點,中國太保持平。此外,中國平安和新華保險的浮盈較年初顯著增加,見圖11。

聚焦保障型業務和代理人產能

其中,中國平安是價值轉型的先行者,中國太保“聚焦營銷(個險)、聚焦期交”的全面價值轉型始于2010年,新華保險2016年開始大力推進轉型,中國人壽的業務品質也在不斷改善。另外,2016年下半年以來保監會加強監管,限制中短存續期業務與舉牌行為等“資產驅動負債”模式,推動“保險業姓保”,也加速了全行業的價值轉型進程。

目前4家上市保險公司均已成功建立了“以個險渠道、長期期交業務為核心”的發展模式(即“上半場”模式),因為高價值率的復雜保險產品只適合被設計成“長期期交”的形式,而且只易于通過專業人員的講解在個險渠道銷售。2017年上半年,中國人壽、中國平安、中國太保、新華保險的個險渠道保費占比已分別達到65.7%、87.1%、88.8%和78.8%的較高水平,而且其他渠道也在以類似個險的方式經營,例如中國人壽銀保渠道銷售人員已達26.1萬人,這支隊伍正在以個險的方式發展銀保渠道的期交業務,增加銀保渠道的價值貢獻。期限結構方面,上半年中國人壽、中國平安、中國太保、新華保險的首年期交保費占比分別為47.0%、91.6%、85.3%、87.2%,除了中國人壽,另外3家公司的提升空間已然很小。

2018年預測:向上拐點已至

保險行業方興未艾,繼續看好“估值提升+價值增長”。

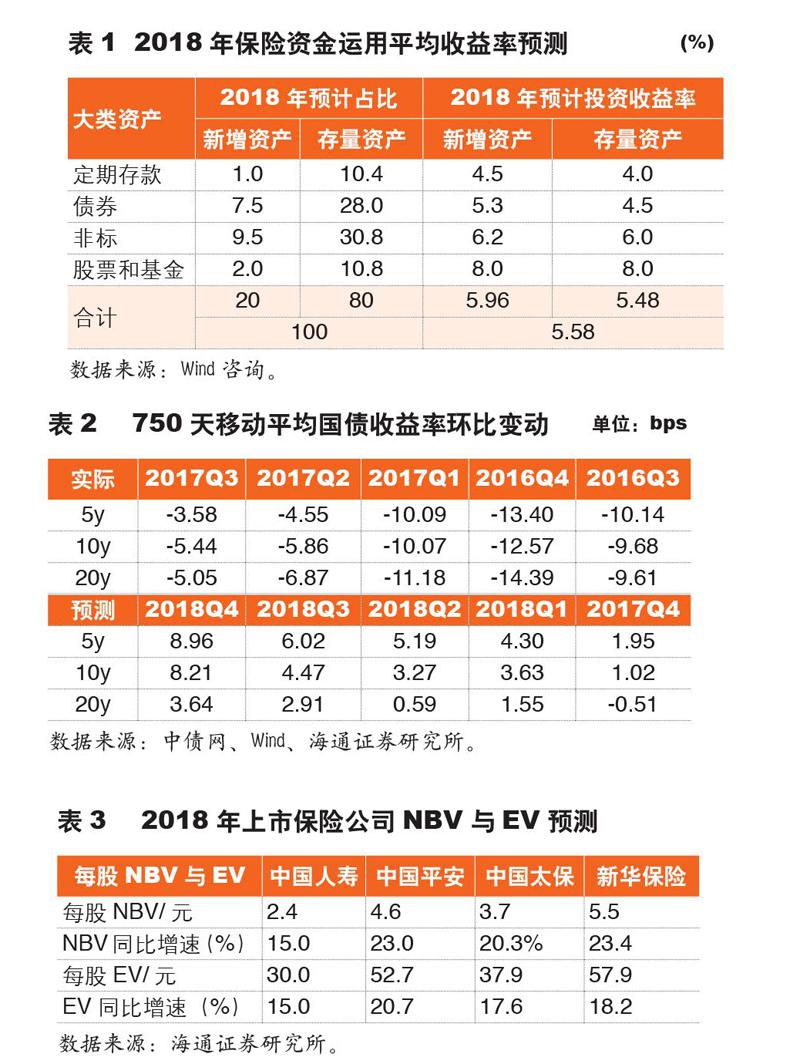

投資 海通證券預測,2018年保險行業新配資產收益率為5.96%,高于存量資產的收益率。因此,預計2018年保險資金運用平均收益率為5.58%,同比提升10~15bps,見表1。

利潤向上 剩余邊際釋放規模的遞增是長期確定性事件,準備金少提是2018—2019年的確定性事件。海通證券預計2018年750天移動平均國債收益率曲線上行10~25bps,會計估計變更(準備金折現率假設上調)對利潤的影響由負轉正,預計將使2018年利潤增速整體超過50%,見表2。

保費 一方面當前人口老齡化加劇,醫療費用攀升,而國家提供的基本保障有限,居民收入提升,保障意識增強。另一方面,當前壽險滲透率和人均保費依然處于很低水平,壽險保障缺口巨大,保監會副主席黃洪稱,我國壽險保單持有人只占總人口的8%,人均持有保單僅0.13張,因此未來我國壽險保費的長期增長空間巨大。

上市保險公司正在加強“留存于培訓”,改善代理人司齡結構,管理與培訓的優化可提高隊伍留存率,進而進一步改善留存,形成良性循環。未來代理人數量不再是驅動保費增長的核心因素,代理人的人均產能提升空間巨大,能夠推動保費持續快速增長。

2018年壽險行業景氣度不減,代理人數量與產能不斷增加,保障型產品的占比有望整體提升至50%,新業務價值率仍將上升,2018年中國人壽、中國平安、中國太保、新華保險的NBV增速預計分別為15%、23%、20%、23%,EV分別同比增長15%、21%、18%、18%,見表3。

隨著價值轉型,國內保險公司的P/EV也將進入長期上升通道。

目前中國人壽、中國平安、中國太保、新華保險均已基本完成“以個險渠道、長期期交業務為核心”的“上半場”發展目標,進入“下半場”,長期保障型業務和代理人產能的提升是深化價值轉型的最重要抓手,在科技力的驅動下可帶來NBV持續增長、死差提升與剩余邊際快速積累。