康佳集團(tuán)企業(yè)價值評估

郭超

【摘要】自由現(xiàn)金流模型法是目前企業(yè)價值評估領(lǐng)域最完善、實(shí)務(wù)中使用最廣泛的一種方法。本文以康佳集團(tuán)為研究對象,用理論分析和實(shí)證分析相結(jié)合的方法,對基于自由現(xiàn)金流模型的企業(yè)價值評估進(jìn)行研究分析,最后對評估結(jié)果進(jìn)行了簡單的分析。

【關(guān)鍵詞】價值評估 自由現(xiàn)金流 康佳

康佳集團(tuán)成立于1980年5月21日,1992年,康佳A、B股股票同時在深圳證券交易所上市。康佳集團(tuán)主要從事彩色電視機(jī)、手機(jī)、白色家電、生活電器、LED、機(jī)頂盒及相關(guān)產(chǎn)品的研發(fā)、制造和銷售,是中國領(lǐng)先的電子信息企業(yè)。

一、預(yù)測期與后續(xù)期的劃分

康佳集團(tuán)目前已經(jīng)處于平穩(wěn)增長的階段,因此,本文將5年作為自由現(xiàn)金流量的預(yù)測期,5年之后就是康佳集團(tuán)的永續(xù)增長期。根據(jù)競爭均衡理論,一個企業(yè)不可能永遠(yuǎn)高于宏觀經(jīng)濟(jì)增長的速度發(fā)展下去。所以永續(xù)增長率會恢復(fù)到正常水平,即等于宏觀經(jīng)濟(jì)的增長速度,即為5%。

二、預(yù)測期比率預(yù)測

(一)銷售收入增長率及銷售成本預(yù)測

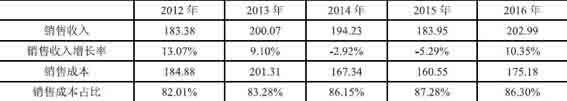

受家電行業(yè)整體的影響,康佳集團(tuán)2012~2013年增長較好,2014~2015年,受到互聯(lián)網(wǎng)電視的沖擊,家電行業(yè)銷售收入下滑,2015年家電行業(yè)受地產(chǎn)周期下行及空調(diào)行業(yè)渠道去庫存等因素影響,銷售收入增速表現(xiàn)低迷。所以,2014、2015年出現(xiàn)負(fù)增長。2016年,整個家電行業(yè)回暖,銷售收入增長。根據(jù)康佳集團(tuán)的未來發(fā)展戰(zhàn)略,預(yù)測2017~2018年家電行業(yè)持續(xù)走好,2022年及以后按照5%的比例持續(xù)增長。

根據(jù)2012年~2016年的銷售成本占比可以看出,康佳集團(tuán)的銷售成本占比平均值為85%,在整個家電行業(yè)中偏高。家電行業(yè)2011~2016年平均銷售成本占比為76.54%。考慮行業(yè)整體毛利率,再考慮2017年康佳集團(tuán)的發(fā)展戰(zhàn)略,參照分析師預(yù)測,最后選取81%作為銷售成本占比。

(二)期間費(fèi)用和營業(yè)稅金及附加預(yù)測

康佳集團(tuán)期間費(fèi)用和營業(yè)稅金及附加占比基本穩(wěn)定,將平均值作為今后的占比。

(三)營運(yùn)資本和資本支出預(yù)測

營運(yùn)資本2012~2016年5年的平均值為30.81%,資本支出平均值為22.54%,將平均值作為未來預(yù)測的比率。

三、加權(quán)資本成本的估計

選擇2016年12月30日發(fā)行的十年年期國債收益率3.01%為無風(fēng)險收益率。β系數(shù)來自Wind數(shù)據(jù)庫,選2012~2017年康佳集團(tuán)每日的普通股票收益率對同期股票市場指數(shù)的收益率的相關(guān)數(shù)值1.0256作為康佳集團(tuán)的β系數(shù)參考。根據(jù)國泰安數(shù)據(jù)庫中深市A股市場1992年~2016年的考慮現(xiàn)金紅利仔投資的市場回報率,計算出平均的市場回報率為23.58%。

根據(jù)資本資產(chǎn)定價模型,康佳集團(tuán)股權(quán)資本成本=3.01%+ 1.0256*(23.58%-3.01%)=24.11%

康佳作為一家大規(guī)模的上市公司,貸款違約的可能性低,因此選取2016年12月31日央行調(diào)整的5年貸款利率4.75%作為債務(wù)資本成本。

預(yù)測期加權(quán)平均資本成本=3.56%*66.59%+24.11%*33.41%=10.43%

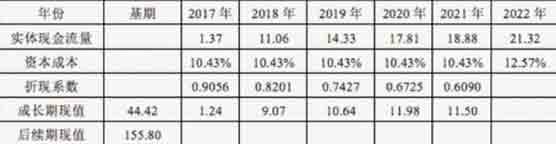

四、自由現(xiàn)金流的企業(yè)價值評估

在本次評估當(dāng)中,2016年12月31日康佳集團(tuán)評估的實(shí)體價值為200.23億元,凈債務(wù)價值為66.33億元,股權(quán)價值為133.90億元,每股價值為5.56元。2016年12月30日,康佳集團(tuán)的收盤價為4.51元,評估結(jié)果比實(shí)際收盤價高1.05元。因此企業(yè)的內(nèi)在價值略高于其當(dāng)時的股價,表明企業(yè)的股價尚有進(jìn)一步上升的空間。