當前金融業行為監管理論研究前沿與實踐思考

(西華大學經濟學院 四川成都 610039)

近些年來,金融自由化使全球的金融風險性與日俱增,金融監管、監管效率等面臨新的挑戰。2008年全球金融危機下,澳大利亞和荷蘭未出現經濟嚴重衰退的現象,這在很大程度上依賴于其實施的“雙峰”監管模式。因此,行為監管理論的研究、體系框架的搭建和有益的實踐總結,都有利于金融監管模式的完善。本文梳理了國內外學者關于行為監管理論和實踐的成果,并對行為監管的未來研究方向進行了展望。

1 理論基礎

1.1 提出與發展

20世紀70年代,美國國家保險協會在《市場行為檢查手冊》中首次提出了“行為監管”一詞,當時是以“市場行為監管”來表述的。廖岷(2012)指出這是第一次有關行為監管的表達,其本質與當今行為監管的概念存在一定的差異,由于當時盛行金融市場的自由主義理念,所以這一概念并沒有引起廣泛關注[1]。

Michael Taylor(1995)針對英國金融監管問題首次提出了“雙峰”(twin peaks)理論,他認為金融監管工作應由兩個平行且獨立的監管機構來負責,一個具有審慎監管職能,以維護金融體系的穩定和金融組織的平穩運營為目標,另一個負有行為監管的職責,以推動金融市場的公平競爭和保護金融消費者權益為目的[2]。“雙峰”監管理論的提出,開啟了金融理論界系統探討行為監管的新時代。

Butler Patrick(2009)提到雖然“雙峰”理論起源于英國,但在國際監管實踐中最先引入這一理論的國家并不是英國,而是澳大利亞和荷蘭,正是“雙峰”監管模式的實踐,兩國在金融危機發生時成功地規避了大部分的風險[3]。

總的看來,“雙峰”監管理論在全世界范圍內并未得到廣泛的應用,在過去的監管實踐中,各國基本都以審慎監管為主。但全球金融危機爆發后,英、美等發達國家紛紛加強金融改革,開始注重金融消費者的保護工作,發展中國家里南非是最早對行為監管進行嘗試的,并于2017年6月通過了《金融部門監管法案》,提出要設立獨立的行為監管機構。各國紛紛進行金融改革,突破傳統金融監管方式的局限,改革方向傾向于以保護金融消費者權益為目的的行為監管。

2011年以來,我國先后設立了金融消費權益保護局、銀行業消費者權益保護局、證監會投資者保護局和保險消費者權益保護局,專司消費者權益保護工作。然而由于實踐經驗缺乏,加之我國行為監管部門職權范圍的限制,其各項體制尚不完善。所以,我國應探析金融監管改革的方向,加強功能監管、更加重視行為監管。

1.2 概念界定

對于行為監管的內涵,英國行為監管局(FCA)這樣敘述:“我們所監管的金融機構可以為消費者提供滿意的產品和服務,消費者能夠相信我們可以滿足他們的消費需求。《2012年金融服務法案》提出,我們有3個目標:保護金融消費者權益、維護金融系統穩定和促進市場公平競爭”。此外,澳大利亞行為監管局(ASIC)這樣描述:“ASIC是金融服務過程的監督者,目標是促進國民經濟平穩運行,維護消費者權益并取得消費者信任和支持,保障金融市場的公平和公正”。

王華慶(2014)認為行為監管就是金融消費者保護機構通過制定反欺詐誤導、反不正當競爭等一系列法律規范,并予以具體執行,以起到保護金融消費者的人身、財產安全等各項合法權益的作用。同時,要定期對消費者保護工作進行回訪檢查,評估管理的行為規范[4]。

邵明丹(2015)指出,目前理論界尚未對行為監管理論形成統一的認識,然而,行為監管的概念還是一直在發展。每個國家都在思考應如何加強行為監管,從根本上保護消費者的權益,不同的國家也分別采取了不同的監管模式,促進行為監管的發展[5]。

焦瑾璞(2015)提出行為監管是監督管理實際操作行為,如金融機構的具體行為表現、市場交易者的行為過程和金融投資者行為動向等多個方面。它是一種“行為管理”的舉措,具有前瞻性的特點,與審慎監管相比,其覆蓋范圍更廣,更能切實保障金融消費者的權益[6]。

牛綺思(2017)分析2017年召開的第五次全國金融工作會議對行為監管的定義:指出行為監管就其目標來說,對象是從事金融活動的機構和人。金融監管部門對金融機構的所有行為實施監督管理,包括個人信息安全、財產保護、誤導和欺詐行為等方面[7]。

2 行為監管對金融消費者保護的作用

2.1 減少金融機構和金融消費者之間的地位不平等性

Ausubel(1999),Shefrin(2009),Sharon Tennyson(2009),Danile Kahneman(2012)等從行為經濟學及其衍生金融產品理論的角度出發,研究導致金融消費者行為偏差的原因,其中最重要的原因是機構的不平等性和機制的不健全性,才會出現金融機構與消費者之間的信息不對稱現象,所以應注重市場公平,加強金融教育,提高消費者的合法地位[8]。

高田甜、陳晨(2015)認為金融機構和消費者之間的信息不對稱現象源于社會分工和專業知識的限制[9]。不論是在金融交易的初始階段,還是金融交易進行過程中,兩者間的信息不對稱問題就一直存在。此外,金融市場迅速發展,金融產品日趨復雜,金融機構自身為了尋求短期利益,會編造虛假信息,欺詐消費者。因此,要加強金融消費者保護,公平對待消費者。

徐會志(2016)指出在互聯網金融中,信息不對稱理論是消費者保護的根本理論依據[10]。互聯網金融消費者的權利具有特殊性,安全權更為凸顯,公平交易權受到挑戰等,這些都容易導致金融消費者在金融交易中發生逆向選擇和道德風險。因而,要加緊立法工作,行為監管的實踐,最大程度地降低信息的不對稱性。

2.2 加強金融消費者保護的法制建設

Jack Hirshleifer曾提出有名的“心理導向的金融監管理論”,他認為金融監管的核心是保護消費者的合法權益,但消費者自身會出現心理偏差,損害自身的權益,因此,監管機構要捍衛金融市場的公平法制,建立有效的保障機制、監管機制。

李玟、馬建威(2014)指出我國專項的金融消費者保護立法未成體系,法律條文缺乏執行性,最重要的是,對金融消費者保護的作用十分有限,比如消費者爭議問題等。所以,應加強行為監管的實踐,注重推進消費者保護的立法工作[11]。

丁建臣(2015)認為只有通過加強金融消費者的法制保護建設,建立公平、公正、公開的市場規則,健全金融機構的監管機制,才能使金融消費者增強對金融市場的自信心,提高對金融機構的滿意度,增加對金融產品的購買力[12]。

呂亞玲(2016)提到,我國金融消費者保護的立法體系主要是從分業監管的角度對其進行保護,嚴重缺乏專門性的綜合立法[13]。目前,相關法規只分散在監管機構及行業法制定的規章制度中,這些法條理論性強、執行效力低、存在法律邊界模糊不清的現象,容易形成法律紕漏和監管空缺。

2.3 重視金融消費者保護,可防范、化解金融風險

Hersh Shefrin(2009)分析經濟危機發生根本原因是心理問題[14]。如果從經濟行為學的角度來建立金融監管的法治規范,切實保護消費者的權益,可能就會避免或減少類似經濟危機的發生。

史學崗(2014)指出,全球金融危機后,金融市場中發達國家和地區對金融消費者保護立法與監管進行了大刀闊斧的改革,典型的有美國和英國,他們的改革或示范,都將金融消費者保護放在了重要位置,以防止系統性的金融風險發生[15]。

戴國強、陳晨(2015)通過對全球142個經濟體進行實證研究發現,加強金融消費者保護能夠降低金融危機的發生概率,不管是加強消費者保護的哪一方面,都存在一定的關聯性[16]。所以,注重金融消費者保護可以促進金融市場的健康發展。

郭爽、孫英雋(2017)以互聯網金融誠信問題為研究視角,提出當前互聯網金融監管方式應由機構監管向行為監管轉變,同時要推動我國征信體制、誠信獎懲機制等制度的建立和完善,這樣有利于維護金融市場的穩定,防控系統性金融風險的發生[17]。

3 體制結構

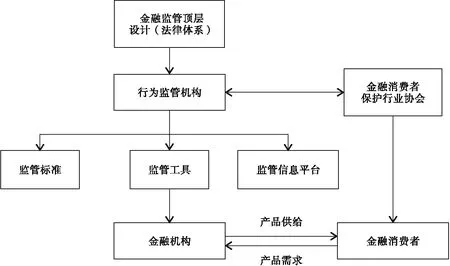

針對行為監管的理論研究和國際行為監管的實踐經驗,林偉斌(2015)提出了行為監管的框架體系(見圖1)。體制結構按照從上至下、表里相應的原則,包括監管的頂層設計、監管機構、消費者保護行業協會、監管標準、監管工具和監管信息平臺等各方面。

關于行為監管的框架體系,可以從以下方面進行分析。

3.1 法制體系建設

Raymond H. Brescia(2009)分析認為,要提高金融消費者的信心,應加快金融監管的法制建設,規范金融機構的市場行為[18]。法制建設上到國家層面的頂層設計、行政法規,下到規范性文件、自律性規則等,都要以維護消費者合法權益為目的。

圖1 我國金融業行為監管體制結構①

Iain MacNeil(2010)提到英國作為一個主要的國際金融中心,其監管改革會受到很多關注[19]。金融危機后,英國開始金融監管體制改革。先后通過了《2009年銀行法》《金融服務法案》等系列法案,逐步健全行為監管的法律體系。

World Bank(2013)提到:審慎監管和行為監管存在內在沖突,行為監管的政策制定和執行一定要獨立于審慎監管,在有詳盡的行為監管手冊和充足的培訓的情況下,行為監管的執行也可以由審慎監管人員完成。可以看出,World Bank表示了對審慎監管和行為監管沖突的擔憂,但也強調了行為監管體制結構的獨立性。

周逸魁(2013)通過對金融消費者保護的全球調查研究,得出金融消費者保護工作的首要前提是立法建設,其次是嚴格執法,二者相輔相成,才能形成有力保障[20]。國家層面要加大對行為監管工作的各項資源投入,建立完善的工作體系。同時,要與地方政府合作,建立融資行業的一系列行為監管體系。

王璨(2013)重視金融消費者的權益保護,主張從法制規劃的角度出發。同時借鑒國際金融消費者保護的經驗,提出其體制結構應包括:行為監管目標、行為監管部門、行為監管方法、手段(包括對金融行為的事前審批、日常評估、日常檢查、日常溝通和違規處理)和行為監管標準[21]。

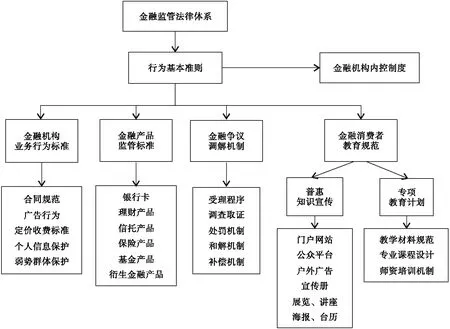

徐云松(2016)提出相對于豐富、完整、成熟的審慎監管標準體系(巴塞爾協議和CAMELS評級體系),行為監管的體制結構尚不健全,國際經驗欠缺,因此,我們要探究行為監管的體系框架(見圖2)。

邊衛紅、田園(2017)提到南非是發展中國家較早進行金融行為監管改革的國家。從2013年政府發布《金融部門監管法案》的征求意見稿,到2017年6月,國民議會通過最新版的《金融部門監管法案》,標志著南非金融監管法律體系的完善、成熟。金融改革可以維護金融市場穩定,提高金融監管效率,同時也有助于保護金融消費者權益[22]。

3.2 監管機構設置

David T Llewellyn(2006)在《金融監管的制度結構:基本問題》中強調了建立專業的、統一的、全方位的金融監管機構的重要性,忽視消費者權益保護方面的內容,將不利于金融市場的健康發展。國家應建立獨立的行為監管機構,注重金融消費者的利益訴求。

Nier(2009)通過具體分析得出,相比于那些有獨立的行為監管機構的國家,同時負有審慎監管和行為監管職責的金融監管機構的國家更容易遭受金融風險,因為沒有專一的機構提前制定風險預防機制,當風險發生時不能第一時間采取有效措施積極應對。因此,應重視獨立的行為監管機構的建立[23]。

圖2 行為監管標準體系框架②

M Melecky,AM Podpiera(2013)研究十年來近百個國家審慎和行為監管的制度結構,得出經濟發展水平較高的國家更傾向于整合金融部門的監管結構,成立獨立的監管部門[24]。這樣可以提高行為監管能力,比如:專業水平、工作平臺、網絡數據庫和金融機構行為風險管理能力等。

B Cox,I Paterson,N Hodge,K Forrest,K Jacksonmaynes(2015)提到目前澳大利亞的政策創新和監管環境還有待觀察[25]。但早在1998年,澳大利亞就根據金融業全球化發展趨向和本國金融業發展的實際情況進行了金融監管改革,并最早建立了審慎監管與行為監管并重的“雙峰”監管模式,隨后設立了獨立的行為監管部門(證券和投資委員會)。在2008年的全球金融危機中,澳大利亞沒有一家銀行破產,沒有出現求助政府的金融機構,也沒有出現經濟動蕩與衰退的現象。

胡雪(2017)認為,為加強金融消費者保護工作,需要監管機構規范金融機構的具體行為。歐盟國家普遍采用制定薪酬、傭金等方面的限制性規定,以監管金融機構將自身的利益凌駕于消費者利益之上的做法,為金融機構工作人員的行為動機制定外部約束條件[26]。

3.3 監管方法、工具和流程

World Bank(2013)研究了全球金融消費者保護的情況,提出世界上大多數國家的金融監管機構還沒有形成完整的、系統的監管體系,尤其是監管工具的使用方面,單一且不完善。所以,要擴展監管工具的使用范圍,完善監管方法和流程。

劉鵬(2014)指出自2011年以來,各國的行為監管機構都在擴充金融監管工具的使用,其中主要涉及了行為監管的具體執行方式[27]。監管工具主要有現場和非現場監管、監察機構的網站公示、分析投訴資料和數據、設立投訴電話、暗訪等。各種監管工具的結合使用,使監管效率達到最高。

王宇(2016)提出加強金融行為監管,最重要的是發揮政府機構的作用,開發或完善監管工具,改進監管手段[28]。日本相關法律條文明確了金融行為管制的范圍,嚴格區分理財產品、投資工具,并劃定不同的信息披露準則,完善其行為監管流程。

楊宇焰(2017)提出要加快監管科技工具的開發,以現代新科技完善和升級金融監管手段,推進大數據、云計算、人工智能、生物科技等在監管部門、金融機構的應用。同時,要加快對Regtech 的研究與運用,以降低監管成本,提升監管效率,防范金融風險,保護消費者的權益[29]。

綜上,從國際金融監管的實踐來看,張慶昉(2017)提到較發達的金融監管體系多采取行為金融監管的理論知識,著重強調功能監管策略,并采取綜合式的監管體制。由于行為監管有防范金融風險,維護金融市場安全等方面的優點,加之全球金融危機下澳大利亞和荷蘭的成功實踐先例,當今多數國家呈現出行為監管改革實踐的發展趨勢[30]。

4 總結與展望

金融行為監管是一個新興而重要的課題,國內外有關研究者已從組織體系、路徑設計、發展模式等方面進行了有益的探索,這為行為監管的發展方向奠定了理論基礎。同時,國外一些發達的國家已經具體實踐且成效顯著,比如:澳大利亞和荷蘭,在金融危機發生時,完善的行為監管體系保障了國內金融業的穩定。英國、美國、加拿大和日本等一些發達國家也緊隨其后,在危機后進行金融行為監管改革,建立并完善其法律規范。發展中國家里,南非也較早對行為監管進行了嘗試,設立了獨立的行為監管機構,加強金融教育等。綜上,筆者認為行為監管未來還可以在以下方面進行深入的研究。

4.1 明確監管主體和監管邊界

要落實行為監管,首先要對金融產品的法律邊界和產品性質有統一的認識,這樣才能進行追責。當前金融秩序的混亂主要反映在資產管理市場(也稱理財市場)和同業市場。各金融機構都在發行自己的資管產品,其特征是集合投資,產品性質是證券,法律關系是信托。但由于認識的不一致,資管產品無法實行統一監管,非法從事理財業務也沒有任何一個部門去查處。因此,要建立統一的金融監管標準。

4.2 監管機構要加強執法力度

加強執法力度對于完善金融行為監管法律體系起到了關鍵作用。要將投資者的權益落到實處,實現金融市場的公平法治,必須提高金融監管的效率,增強金融監管的連續性和動態性。這都需要監管機構嚴格執法,公平執法,增強執法信念,加大執法力度。

4.3 行業協會要發揮積極作用

行業協會繼續發揮好對金融創新發展和風險防控的支撐作用,引領金融創新回歸本源,充分調動廣大行業機構的積極性,努力打造金融標準化的典范,與行為監管機構形成合力,共同防范或減少金融風險。

4.4 注重金融教育知識的普及

行為監管的核心目標是保護消費者的切身利益,宣傳、普及金融教育知識,將增強金融消費者的認知能力,使之做出更明智的選擇。應加大金融知識普及模式和方法論的研究,在恰當的時間、場合為消費者提供基礎的金融信息和金融工具。也可以借鑒荷蘭模式,將金融教育與金融機構的文化價值、名譽聲望緊密掛鉤,這樣更有利于推動金融教育知識的傳播。

4.5 有效結合Fintech(金融科技)和Regtech(監管科技)的知識

Fintech極大地推動著金融業的發展,Regtech可以有效地提高金融業的監管效率。現代互聯網技術不斷創新金融產品、金融工具,讓金融消費者體驗不一樣的消費經歷,同時也存在著一定的風險因素。行為監管中應多結合Fintech和Regtech的知識,設立動態的風險防控機制,用網絡技術實時監管金融機構的行為規范,以保障金融市場的穩健發展。

注釋:

① 林偉斌:《中國金融業行為監管研究》,華南理工大學,2015。

② 徐云松:《我國金融行為監管體系的構建與發展研究:國際經驗與借鑒》,《征信》,2016年第8期。

參考文獻:

[1] 廖岷.對危機后銀行業“行為監管”的再認識[J].金融監管研究,2012(1):64-74.

[2] TAYLOR M. “Twin Peaks”: A Regulatory Structure for the New Century[M]. London: Centre for the study of financial innovation, 1995.

[3] BUTLER P. Learning from financial regulation’s mistakes[J]. McKinsey Quarterly, 2009, 3: 68-74.

[4] 王華慶.論行為監管與審慎監管的關系[J].中國銀行業,2014(5):6-10.

[5] 邵明丹. 基于行為金融理論的我國金融監管體制研究[D].北京:首都經濟貿易大學,2015.

[6] 焦瑾璞.構建中國金融行為監管體系[J].清華金融評論,2015(12):53-55.

[7] 牛綺思.全國金融工作會議上的新概念:功能監管與行為監管[J].中國經濟周刊,2017(29):31.

[8] DELLAVIGNA S. Psychology and economics: Evidence from the field[J]. Journal of Economic literature, 2009, 47(2): 315-72.

[9] 高田甜,陳晨.金融消費者保護:理論解析、政府職能與政策思考[J].經濟社會體制比較,2015(1):80-90.

[10] 徐會志. 互聯網金融消費者保護研究[D].北京:對外經濟貿易大學,2016.

[11] 李玫,馬建威.英國金融消費者保護立法改革的最新發展及其啟示[J].國際商務(對外經濟貿易大學學報),2014(1):43-51.

[12] 丁建臣,劉亞嫻,孫曉杰.我國金融消費者保護的現實挑戰與對策分析[J].科學決策,2015(11):85-94.

[13] 呂亞玲. 我國金融消費者保護法律制度研究[D].鄭州:河南大學,2016.

[14] SHEFRIN H. How psychological pitfalls generated the global financial crisis[J].Insights into the Global Financial Crisis, 2009:224.

[15] 史學崗. 金融消費者權利保護研究[D].重慶:西南政法大學,2014.

[16] 戴國強,陳晨.金融消費者保護與金融危機——基于全球142個經濟體的實證研究[J].財經研究,2015,41(3):100-110.

[17] 郭爽,孫英雋.互聯網金融推進行為監管的研究——以公益眾籌平臺為例[J].電子商務,2017(7):55-57.

[18] BRESCIA R H. Trust in the Shadows: Law, Behavior, and Financial Re-Regulation[J]. Buff. L. Rev., 2009, 57: 1361.

[19] MACNEIL I. The Trajectory of Regulatory Reform in the UK in the Wake of the Financial Crisis[J]. European Business Organization Law Review, 2010, 11(4):483-526.

[20] 周逸魁. 金融消費者權益法律保護制度研究[D].昆明:云南大學,2015.

[21] 王璨.我國金融消費者權益保護的法律規制思考[J].金融發展研究,2013(5):43-47.

[22] 邊衛紅,田園.行為監管的國別實踐[J].中國金融,2017(17):59-60.

[23] NIER E W. Financial stability frameworks and the role of central banks: lessons from the crisis[R].International Monetary Fund,2009.

[24] MELECKY M, Podpiera A M. Institutional structures of financial sector supervision, their drivers and historical benchmarks[J]. Journal of Financial Stability, 2013, 9(3):428-444.

[25] COX B, PATERSON I, HODGE N, et al. Australia’s Financial System Inquiry: Recommendations to watch[J].Governance Directions,2015, 67(1).

[26] 胡雪.歐盟行為監管與金融消費者保護法律框架分析解讀[J].中國銀行業,2017(7):88-92.

[27] 劉鵬.金融消費權益保護:危機后行為監管的發展與加強[J].上海金融,2014(4):71-77+118.

[28] 王宇.信息不對稱、行為監管與互聯網金融規范[J].西部金融,2016(6):3.

[29] 楊宇焰.金融監管科技的實踐探索、未來展望與政策建議[J].西南金融,2017(11):22-29.

[30] 張慶昉.金融行為監管體系改革[J].中國金融,2017(11):43-44.