我國上市商業銀行財務績效評價研究

王巧霞

【摘 要】 文章充分借鑒宏觀審慎評估體系中所列的量化評價指標,構建了我國上市商業銀行財務績效評價指標體系,著重從資本和杠桿情況、資產質量、流動性、盈利能力和成長能力等方面進行評價。采用因子分析法對我國上市商業銀行2016年的相關財務數據進行了實證分析,結果發現:財務績效排名靠前的是城市商業銀行,如南京銀行、寧波銀行和上海銀行等;財務績效排名靠后的是股份制商業銀行,如光大銀行、中信銀行和民生銀行等;從資本和杠桿情況來看,中國銀行、建設銀行和工商銀行三大國有大型商業銀行資本較充足,抵御風險的能力較強;從資產質量方面來看,南京銀行和寧波銀行資產控制能力超強;從成長能力來看,寧波銀行、南京銀行和貴陽銀行這三家城市商業銀行成長速度相當迅速。

【關鍵詞】 商業銀行; 績效評價; 因子分析法

【中圖分類號】 F832.33 【文獻標識碼】 A 【文章編號】 1004-5937(2018)10-0064-04

一、引言

在供給側改革的背景下,鋼鐵、煤炭、有色、水泥等產能過剩行業面臨嚴峻的經營壓力,這些重點行業領域去產能、去杠桿進程的加快推進必然帶來部分企業關停并轉甚至破產等情況,從而使得銀行資產質量面臨的壓力也隨之上升,例如不良貸款余額及不良率都呈現連續上升態勢,利潤增速大幅下滑。我國商業銀行在不斷轉型升級過程中暴露出的問題已受到政府、行業、學術界等的高度重視和廣泛關注。為防范系統性金融風險,保障金融體系的穩定性,央行自2016年起將差別準備金動態調整和合意貸款管理機制調整為MPA體系,這是一套更為全面、更具針對性的金融穩定政策框架,反映了監管當局對金融體系資產配置和風險管控的能動應對。2016年9月,銀監會為提高銀行業金融機構全面風險管理水平,促進銀行業體系安全穩健運行,專門發布了《銀行業金融機構全面風險管理指引》。2017年2月,銀監會為了進一步規范銀行業金融機構境外經營行為,提升支持企業走出去服務能力,專門發布了《關于規范銀行業服務企業走出去加強風險防控的指導意見》。如何全面評價商業銀行財務績效呢?常用的方法有財務指標評價分析法、因子分析法、經濟增加值法、效率評價法和平衡計分卡評價法等。由于因子分析法是從研究指標相關矩陣內部的依賴關系出發,把一些信息重疊、具有錯綜復雜關系的變量歸結為少數幾個不相關的綜合因子的一種多元統計分析方法,為研究分析提供準確度,能夠有效規避人為主觀分析指標出現的偏差,所以本文采用因子分析法,并通過SPSS17.0軟件對所選取的八個變量數據進行處理[ 1 ]。

二、構建我國上市商業銀行財務績效評價指標體系

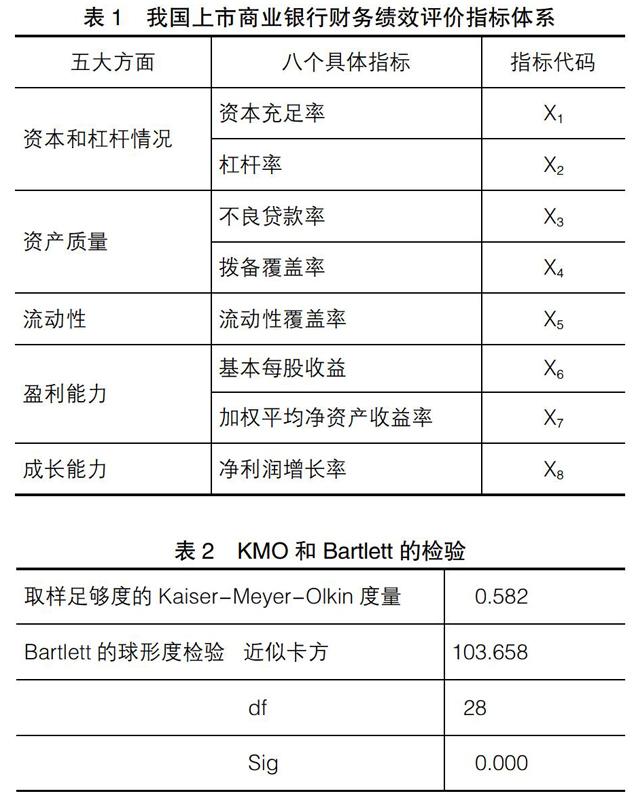

為了綜合評價我國上市商業銀行財務績效,本文充分借鑒了我國發布的宏觀審慎評估(MPA)體系中的定量指標,先將商業銀行財務績效評價設計為資本和杠桿情況、資產質量、流動性、盈利能力和成長能力五大方面的評價,然后進一步選取評價這五個方面的八個具體可量化的指標。為了保證設計指標解釋的有效性,本文通過SPSS17.0數據分析軟件對指標間兩兩相關性進行了測試,最后選取五大類共八個具體評價指標構成了我國上市商業銀行財務績效評價指標體系,詳見表1所示。

三、實證分析和結論

在構建我國上市商業銀行財務績效評價指標體系的基礎上,本文選取了我國滬深兩市共25家上市商業銀行為樣本,八個具體指標的數據來源于上海證券所官網中公開披露的2016年年度財務報告,對于個別上市商業銀行沒有披露流動性覆蓋率的用100%代替。

(一)因子分析法可行性檢驗(見表2)

由于KMO=0.582(大于0.5),同時Sig=0.000(小于0.01),說明數據適宜做因子分析。

(二)提取主因子及旋轉成分矩陣

本文選取的八個財務指標中,有三個主因子經過旋轉后特征值大于1,且累積貢獻率達81.385%(見表3)。為了科學分析各因子,利用軟件進行Kaiser標準化的正交旋轉,得到旋轉成分矩陣(見表4)。

由表4分析,第一主因子(從絕對值的角度看)對不良貸款率和撥備覆蓋率這兩個指標的影響大,可概括為資產質量因子;第二主因子(從絕對值的角度看)對基本每股收益和加權平均凈資產收益率這兩個指標的影響大,可概括為盈利因子;第三主因子(從絕對值的角度看)對資本充足率和流動性覆蓋率這兩個指標的影響大,可概括資本和流動性因子。

(三)計算主因子得分和績效綜合得分

根據因子得分系數(見表5)和原始變量的值可以計算出每個觀測量的各因子分數,并可以計算出2016年度我國25家上市商業銀行績效得分。

Fac1=0.064X1+0.019X2-0.407X3+0.401X4-0.094X5-

0.101X6-0.073X7+0.333X8

Fac2=-0.074X1-0.297X2+0.147X3-0.091X4+0.224X5+

0.426X6+0.438X7+0.028X8

Fac3=0.483X1+0.201X2+0.040X3-0.014X4+0.549X5+

0.075X6+0.201X7-0.003X8

上市商業銀行綜合績效得分=(41.675%*Fac1 + 24.655%*Fac2 + 15.055%*Fac3) / 81.385%,具體計算結果見表6。

(四)實證結論

從表6中列示的實證結果來看,25家上市商業銀行中,財務績效排名靠前的商業銀行是城市商業銀行,如南京銀行、寧波銀行和上海銀行等。財務績效排名靠后的商業銀行是股份制商業銀行,如光大銀行、中信銀行和民生銀行等。

1.資本和杠桿情況分析

就資本充足率和杠桿率這兩大指標看,25家上市銀行資本充足率均超過8%,杠桿率均超過4%,均超過銀監會對我國商業銀行規定的紅線。與股份制商業銀行和大多數城市銀行相比,國有大型商業銀行排名靠前,如中國銀行、建設銀行和工商銀行,說明我國國有大型商業銀行資本較充足,抵御風險的能力較強。

2.資產質量分析

就不良貸款率和撥備覆蓋率這兩大指標來看,農業銀行和江陰銀行不良貸款率超過2%的警戒水平,工商銀行撥備覆蓋率低于150%的監管紅線。然而,在整個銀行業不良貸款率不斷飆升的大環境下,南京銀行和寧波銀行的不良貸款率卻遠遠低于銀行業平均水平,均維持在0.9%附近。與此同時,這兩家銀行以超高的撥備覆蓋率位居銀行前列。可見,從資產質量方面來看,南京銀行和寧波銀行資產控制能力超強。

3.流動性分析

就流動性覆蓋率指標來看,國有大型商業銀行排名靠前,尤其是農業銀行和工商銀行遠超過100%的達標線。浦發銀行、平安銀行、民生銀行、中信銀行、光大銀行、興業銀行、華夏銀行、寧波銀行等雖未達到100%,但均超過了過渡期達標線(80%)。而無錫銀行、張家港行、江陰銀行這三家未披露流動性覆蓋率數據。銀監會要求流動性覆蓋率這一指標應當在2018年底前達到100%,同時設置了過渡期的達標線,即在2016年底及2017年底前分別達到80%和90%。在過渡期內,銀監會鼓勵有條件的商業銀行提前達標。

4.盈利能力分析

就基本每股收益和加權平均凈資產收益率來看,興業銀行、上海銀行、招商銀行和浦發銀行這四家的基本每股收益均超過2.4,遠高于銀行業平均水平,其中興業銀行以基本每股收益2.77位居25家商業銀行榜首。貴陽銀行、寧波銀行和興業銀行這三家商業銀行加權平均凈資產收益率均超過17%,其中貴陽銀行以加權平均凈資產收益率21.67%位居25家商業銀行榜首。

5.成長能力分析

從凈利潤增長率這個指標來看,寧波銀行、南京銀行和貴陽銀行三家城市商業銀行成長迅速,均超過13%,成長能力相當突出,特別是寧波銀行凈利潤增長率達到19.12%,位居25家商業銀行榜首。

【主要參考文獻】

[1] 居爾寧,朱穎,劉之一,等.我國上市商業銀行財務績效綜合評價結果分析[J].會計之友,2015(23):51-56.