中國東方航空企業(yè)價值評估

李昱,牟仁潔

(東北石油大學,黑龍江 大慶 163318)

1 中國東方航空公司簡介

中國東方航空股份有限公司是一家總部位于中國上海的國有控股航空公司,在原中國東方航空集團公司的基礎上,兼并中國西北航空公司,聯(lián)合中國云南航空公司重組而成。是中國民航第一家在香港、紐約和上海三地上市的航空公司,1997年2月4日、5日及11月5日,中國東方航空股份有限公司分別在紐約證券交易所、香港聯(lián)合交易所和上海證券交易所成功掛牌上市。是中國三大國有大型骨干航空企業(yè)之一(其余二者是中國國際航空股份有限公司、中國南方航空股份有限公司)。

截至2015年7月,東航共擁有386架客機。2016年8月,中國東方航空集團公司在“2016中國企業(yè)500強”中排名第155位。東航2016年實現(xiàn)營業(yè)收入人民幣985.60億元,同比增長5.03%,位居全球第七大航空公司。

本文選取東方航空作為研究對象基于以下幾點:

(1)2009年7月12日,東方航空與上海航空兩家ST上市公司正式重組。歷史上的成功并購多數(shù)是“強強合并”或“以強并弱”,罕有“弱弱聯(lián)合”。縱觀航空業(yè)并購史,尚沒有一個“弱弱聯(lián)合”的成功案例,然而重組后的新東航卻在實踐中獲得了成功。因此新東航的企業(yè)價值值得我們進行深入研究。

(2)東方航空的未來現(xiàn)金流是可以預測的,理論依據(jù)是其在一定條件下能提供報酬的能力。東方航空公司的營業(yè)收入持續(xù)增長,由2008年虧損140.46億增至2017年1071.21億,具有很強的獲利能力,從而可以保證東方航空公司存在正的企業(yè)自由現(xiàn)金流量。

2 基于收益法下東航企業(yè)價值的評估

2.1 收益額的預測

由于目前在我國資產(chǎn)評估市場中,收益額主要是用凈利潤來預測。那么影響凈利潤的因素:營業(yè)收入、營業(yè)成本、期間費用、稅金及附加等就是問題的主要來源。本文選取了2013-2017年東方航空公司的資產(chǎn)負債表、利潤表以及2013-2017年的現(xiàn)金流量表數(shù)據(jù),通過對歷史數(shù)據(jù)的分析計算,為未來期間的預測提供依據(jù)。目前來說,航空業(yè)的發(fā)展趨于穩(wěn)定,正處于平穩(wěn)發(fā)展階段。東方航空在經(jīng)歷了并購初期的高速發(fā)展階段后,近些年也開始趨于穩(wěn)定。我們相信東方航空近幾年能通過產(chǎn)品結構調整、自身優(yōu)化配置等措施,消除政策性因素,度過這段過時期即我們的詳細預測期,然后進入接下來的穩(wěn)定增長期。

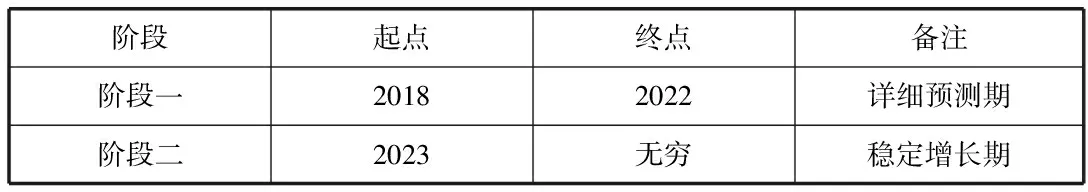

因此,我們將東方航空假設為兩階段增長模型,如表1所示:

表1 兩階段增長模型假設

用公式表示為:

其中,V為企業(yè)整體價值:CFi為企業(yè)第i年預期現(xiàn)金流;n為可明確的預測期;r為折現(xiàn)率。

2.2 折現(xiàn)率的確定

對于東方航空企業(yè)價值評估折現(xiàn)率的確定,我們采用加權平均資本成本方法進行估算,在估算股權資本成本中應用了資本資產(chǎn)定價模型。因此,要計算折現(xiàn)率,需要確定債務資本成本及權益資本成本等。

2.2.1 債務資本成本估算

東方航空公司有著良好的信用狀況,貸款違約的可能性極低,因此本文采用銀行公布的一至五年期基準貸款利率4.75%作為其債務資本成本Kb按25%所得稅率計算其稅后成本為:

Kb×(1+T)=4.75%(1-25%)=3.56%

2.2.2 權益資本成本的確定

對于權益資本成本的確定,一般采用資本資產(chǎn)定價模型,即:

Ke=Rf+[E(Rm))-Rf]×β

因此,要想確定東方航空公司的股權成本,需要分別確定無風險利率Rf、市場預期收益率E(Rm)及風險系數(shù)β等參數(shù)。

(1)無風險利率Rf一般運用五年期以上國債利率確定。2018年國債5年期利率為4.27%,因此確定無風險利率Rf為4.27%。

(2)市場預期收益率E(Rm)由于沒有統(tǒng)一標準,所以本文選用2017年上證綜指年收益率16.52%作為東航的收益率。

(3)風險系數(shù)β,為某個資產(chǎn)的收益率同市場組合收益之間的相關性,反映了個別資產(chǎn)收益的變化與整個市場平均收益變化的關聯(lián)程度,即某資產(chǎn)相對于市場全部資產(chǎn)平均風險水平包含的系統(tǒng)風險大小。本文選取《上海證券交易所市場統(tǒng)計年鑒2017》的基礎數(shù)據(jù),采用一元線性回歸分法析,得到的回歸方程是Y=0.01+1.415x,方程中x的系數(shù)為1.415,即β=1.415

(4)計算權益資本成本為:

Ke=Rf+[E(Rm)-Rf]×β=4.27%+1.415(16.52%-4.27%)=21.60%

2.2.3 加權平均資本成本計算

在得到了股權資本成本、債務資本成本后,根據(jù)加權平均成本計算公司,東方航空公司加權平均成本計算如下:

r=Ke×[E/(E+D)]+Kd×[D/(E+D)]

=21.60%3.91%+3.56%89.05%=11.62%

3 東方航空公司價值評估結果及總結

3.1 東方航空公司價值評估結果

根據(jù)公司自有現(xiàn)金流貼現(xiàn)模型中兩階段增長模型的計算公式:

其中:FCFFt為第t年的公司預期自由現(xiàn)金流量;r為加權平均資本成本,為永續(xù)增長期公司的價值,gn為第n年以后的永續(xù)增長率。

東方航空的增長模式可以劃分為兩階段的增長模式(第一階段2018-2022年;第二階段是從2023年以后的穩(wěn)定增長階段)。

公司預測期第一階段各年的自由現(xiàn)金流和估值結果如表2所示:

表2 第一階段預測期內各年的自由現(xiàn)金流 單位:百萬元

第二階段公司價值估算如下:

通過前面的階段分析,在2023年及以后,東方航空進入穩(wěn)定增長階段。自由現(xiàn)金流量將在2022年度基礎上以4%的比率增加。

2023年自由現(xiàn)金流量=13977(1+4%)=14,536.08(百萬元)

第二階段公司價值:

V=14,536.08/(11.62%-4%)(1+11.62%)5=330,523.56(百萬元)

兩階段公司價值總和=29395.72+330,523.56=359,919.28(百萬元)

通過計算,得出東方航空公司企業(yè)評估價值為359,919.28百萬元,即35,991,928萬元,東方航空的股權價值為評估出的企業(yè)價值減去債務價值,則:

股權價值=35,991,928-17,094,600=18,897,328(萬元)

基于2017年12月31日東方航空股本總數(shù)1,446,759萬股,計算得出每股價值為13.06元。

3.2 東方航空公司價值評估總結

本章根據(jù)收益法,計算了東方航空公司的企業(yè)價值。這一過程中首先進行了大量的資料收集,為后面對東方航空未來績效的預測以及預期收益和折現(xiàn)率的計算打下了堅實的基礎,計算過程嚴格按照收益法應用的一般程序進行。

通過預測計算,得出東方航空股東權益價值為18,897,328萬元,而評估基準日2017年12月31日東方航空股東權益的賬面價值為10,329,859.26萬元。因此,東方航空公司評估價值較賬面價值增值8,567,468.74萬元。從東方航空公司價值評估的結果來看,其每股內含價值為13.06元,而在評估基準日該股票的實際收盤價為7.14元,也就是說該公司的整體價值在未來將會有所上升,因此無論是收購者還是股票投資者,在進行投資時應予考慮。持有該公司股票的投資者應考慮適當增持,欲購買該公司的投資者,也應在確定收購價格時應考慮以上評估結果。