湖北省金融效率研究

涂瑞德

[提要] 隨著經濟的快速發展,金融資源的配置越來越受到重視。本文以湖北省統計局2007~2017年年鑒數據為樣本,進行實證分析,探究湖北省金融效率情況。根據湖北省的金融效率現狀,提出合理投資房地產住宅、加強對湖北省金融類智庫的建設和加大金融創新力度等建議。

關鍵詞:DEA模型;資源配置;金融效率

本文系湖北省教育廳科學技術研究項目(項目編號:Q20151515)研究成果之一

中圖分類號:F83 文獻標識碼:A

收錄日期:2018年7月13日

引言

近年來,隨著經濟的飛速發展,金融資源配置不均衡的問題逐漸受到關注。金融效率直接關系到宏觀經濟增長質量、產業結構升級調整速度以及金融資源可持續發展戰略的實現,因此在這樣特殊的背景下,金融效率亟待提高。根據中國統計年鑒2017年提供的數據,2016年湖北省GDP總量排名全國第6位,但和廣東、浙江、山東、江蘇等地相比,仍存在一定的距離。筆者通過調查,搜集2006~2016年湖北金融業城鎮單位從業人數、房地產住宅投資、金融業法人單位數與金融業增加值的數據,以湖北省為例,選取DEA模型,對金融效率的提升進行實證分析。

一、金融效率

一般來講,效率在經濟上指的就是投入與產出的關系。因此,金融效率就是指金融部門的投入與產出,也就是金融部門對經濟增長的貢獻之間的關系。金融效率是一個綜合性很強的指標,有很多種分類方法。按照不同金融機構在經濟中的作用,我們可以將其劃分為宏觀金融效率、微觀金融效率和金融市場效率三種。金融宏觀效率包括貨幣政策效率、貨幣量與經濟成果的比例關系、金融市場化程度和金融體系動員國內儲蓄上的效率等幾個方面。根據金融壓制論的觀點,資金外逃是一個國家宏觀金融效率不高的重要標志。微觀金融效率主要指市場微觀主體即金融機構的經營效率。微觀金融效率指標體系主要包括金融機構的盈利水平,金融機構的資本創利水平、金融機構資產盈利水平、金融機構人均資產持有量、金融機構人均資本(一級資本)持有量、金融機構人均利潤水平和金融機構(特別是銀行)的資產質量。金融市場效率包括貨幣市場效率和證券市場效率。對金融市場效率的考察可以從市場的規模、市場的結構和市場的成熟程度多個角度來分析。

二、模型構建

數據包絡分析方法(Data Envelopment Analysis,DEA)是運籌學、管理科學與數理經濟學交叉研究的一個新領域。它是根據多項投入指標和多項產出指標,利用線性規劃的方法,對具有可比性的同類型單位進行相對有效性評價的一種數量分析方法。DEA方法及其模型自1978年由美國著名運籌學家Charnes(查恩斯)、Cooper(庫伯)及Rhodes(羅茲)提出以來,已廣泛應用于不同行業及部門,并且在處理多指標投入和多指標產出方面,體現了其得天獨厚的優勢。DEA方法由最初的CCR模型,演變出了BCC模型、FG模型、ST模型、CCGSS模型等來適用于不同的條件下的效率評價。本文主要運用的是投入主導型的CCR模型和投入主導型的BCC模型。

三、實證分析

(一)數據來源及選取。本文分析樣本為湖北省整體。首先,以湖北省整體為決策單元,通過DEA模型分析比較2006~2016年歷年的金融總體技術效率,純技術效率和規模效率的變化與差異,為之后湖北省提高金融效率提供實證支持。

由于DEA模型對投入和產出指標之間的相關性沒有特別高的要求,但盡量要避免使用某些“率指標”。因此,本文聯系實際情況選取了以下指標:

1、投入指標。由于近些年金融業城鎮單位從業人數和金融業的法人單位的數量不斷增加,金融業的發展不斷壯大,所以筆者將金融業城鎮單位從業人數和金融業法人單位數加入投入指標之中。而由于保險業的發展迅速,保費的收入逐年上漲,使得越來越多的人關注保險方面的問題,所以筆者將保費收入也列入投入指標之中。再者,由于近幾年湖北的房價,尤其是武漢的房價上漲迅速,不少金融行業也紛紛與房地產掛鉤,筆者決定將其加入投入指標之中。所以筆者將金融業城鎮單位從業人數、房地產住宅投資、保費收入、金融業法人單位數作為投入指標。

2、產出指標。筆者選擇將金融業增加值作為產出指標。金融業增加值是金融業從事金融中介服務及相關金融附屬活動而新創造的價值,是一定時期內金融業生產經營活動最終成果的反映,將湖北省金融業增加值作為產出指標,可以從整體上對湖北省金融業的狀況進行評價。

樣本的數據值等數據來源于中國統計年鑒局網站及湖北年鑒統計局網站,數據年份從2006~2016年。

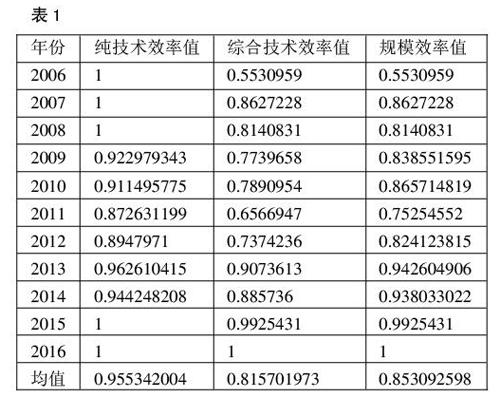

(二)數據分析及結論。根據2006~2016年的統計局數據,筆者使用了DEA-SOLVER Pro5軟件,運用了CCR-I模型和BCC-I模型,通過一系列數據的處理,得到了以下結果,如表1所示。(表1)

根據表1信息,可以得出純技術效率最高的年份分別是2006年、2007年、2008年、2015年及2016年,這些年份的純技術效率值均為1,均為有效年份;而純技術效率值最低的年份是2011年,純技術效率值為0.872631199;純效率值均值為0.955342004。綜合技術效率值最高的年份為2016年,其綜合技術效率值為1,為有效年份;而綜合技術效率值最低的是2006年,其綜合技術效率值為0.5530959;綜合技術效率值均值為0.815701973。規模效率值最高的是2016年,其規模效率值為1;而規模效率值最低的是2006年,其規模效率值為0.5530959;規模效率值均值為0.853092598。其中,除了2016年的效率值均為1,其他年份均未達到有效。說明湖北省除了2016年,金融效率都未達到有效標準,資源的利用不夠完善。雖然近幾年各項效率值均處于一個高水平,但仍未達到完全有效的標準,所以資源的配置仍需繼續改進。(圖1)

由圖1可知,純技術效率值大致表現為“凹”的形狀,在2006~2008年、2015~2016年,效率值為1,即有效;在2008~2011年,純技術效率處于下降的階段,在2011~2013年處于上升階段,在2013~2015年又處于上升的階段。純技術效率值均值為0.955342004,效率值并未達到1,所以有改進的空間。而綜合技術效率值和規模效率值的走勢,基本一致,在2006~2007年、2008~2010年、2011~2015年均處于上升的階段,而在2007~2008年、2010~2011年處于下降的階段,2016年效率值均為1。

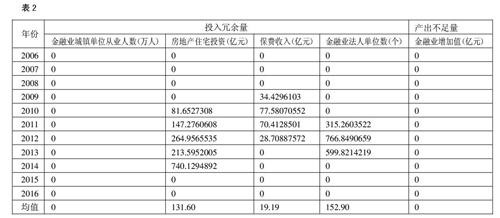

而表2是湖北省金融效率松弛變量分析,在DEA分析中,對松弛變量的分析是有實際意義的,它代表一種純的投入過剩量和產出不足量,不為零的松弛變量可以使有效前沿面沿著水平或者垂直的距離延伸,由此達到有效率。但從總體上而言,湖北省的金融業增加值增長速度飛快,說明湖北的金融業發展處于良好的態勢,但是從表中可以看出房地產住宅投資、保費收入、金融法人單位數三項資源的投入過剩量分別為:131.60、19.19、152.90,出現了相對較大的投入冗余量,說明這三項資源的投入不合理,造成了資源浪費,說明在這些方面還有可以改進的空間。由于房地產住宅投資的年平均額度為1,590.58億元,而投入冗余量均值為131.60億元,占比高達8.27%,說明在房地產住宅投資這方面,有過多的資源被浪費在上面。近年來,由于湖北省房價不斷飛速上漲,各個機構與老百姓對房地產住宅的投資不斷增加,導致了此種現象,應該合理地控制投資量,否則會導致泡沫經濟的進一步膨脹,造成無法挽回的局面。而保費收入的平均值為523.51億元,投入冗余均值為19.19億元,占比為3.67%,相比房地產住宅投資投入冗余占比而言,保費收入的投入冗余占比并不高,但還是存在一部分資源的浪費,造成此現象可能是由于人民生活水平提高,所以愿意投保的人更多了,或者人均保費的上漲所致。而金融業法人單位數均值為2,441.09個,投入冗余均值為152.90,占比為6.26%,不難看出,從2006年的873家金融業法人單位到2016年的4,750家金融業法人單位,年均增加量達到387.7個,說明湖北省金融業的發展迅速,越來越多的金融法人單位趁著這個發展的勢頭涌現,但由于數量增加的過多,僧多粥少,雖然企業數量在增加,但創新性的金融企業卻少之又少,導致金融資源的開發利用不能達到最大化。(表2)

四、對提高湖北省金融效率的建議

根據上文對湖北省金融資源投入的分析,筆者提出以下建議以供參考:

(一)合理投資房地產住宅。湖北省房產價格飛漲,但投資房地產住宅并不能僅僅靠買,要合理控制對房地產住宅的投資。當房地產的數量達到剛好滿足人們的時候,這時候多出來的房地產住宅,無疑會造成金融資源的浪費,所以要把控對房地產住宅投資,這樣可以避免金融資源的浪費,防止房地產泡沫經濟的繼續擴大,以免造成更大的經濟損失。

(二)加強對湖北省金融類智庫建設。湖北省高校眾多,人才輩出,擁有天生的高校智庫方面的優勢。目前,湖北省對金融類智庫的建設力度不夠大,如果能夠加強對金融類智庫的建設和投入,積極地培養和發掘該方面的人才,就可以從金融類智庫獲得更多有效的提高金融效率的方案和途徑,也可以獲得更詳細和明確的評價指標,就可以更全面而有效地提高湖北省的金融效率。

(三)加大金融創新力度。金融創新應緊緊圍繞經濟發展的需求,從湖北省經濟情況看,金融創新應該以拉動消費為重心;創新融資方式解決中小企業融資困難,如促進中小貸款公司的發展以及創新擔保形式;創新金融產品和服務,支持產業升級改造,促進高新技術產業發展,調整經濟結構;籌建新型經濟金融組織,如消費金融公司、產業轉型基金和私募基金等,滿足湖北省經濟社會需求。金融創新可以著眼于以下幾點:一是創新融資方式,強化對中小企業的金融支持;二是加大支持力度,推進高新技術產業發展以及重點產業改造,促進產業結構調整;三是爭取政策支持,籌建新型經濟金融組織。

主要參考文獻:

[1]李建偉.普惠金融發展與城鄉收入分配問題研究[D].首都經濟貿易大學,2017.

[2]張峰.中國金融效率綜合評估研究[D].武漢大學,2010.

[3]楊國梁,劉文斌,鄭海軍.數據包絡分析方法(DEA)綜述[J].系統工程學報,2013.28(6).

[4]李佩雯.山西省金融效率與經濟增長關系研究[D].山西財經大學,2015.

[5]常海嬌.山東省金融效率及影響因素研究[D].山東財經大學,2016.