宏觀經(jīng)濟波動對金融業(yè)公司估值的影響研究

■ 陳 蕾 李和薈

一、引言

但由于金融服務業(yè)務與資本結(jié)構(gòu)的特殊性以及易受政府嚴格監(jiān)管規(guī)制的獨特性,金融業(yè)公司在估值定價方面較之一般公司會面臨更多挑戰(zhàn)。

與此同時,在當前錯綜復雜的宏觀經(jīng)濟環(huán)境下,金融業(yè)整合的機遇與風險并存。宏觀經(jīng)濟因素是周期性公司估值的重要變量,金融業(yè)作為典型的消費類和資本類周期性行業(yè),雖然有別于鋼鐵、有色、石化等工業(yè)類周期性行業(yè),其運動狀態(tài)和企業(yè)價值同樣容易受到宏觀經(jīng)濟波動影響,且敏感性程度高,反應速度快,對實體經(jīng)濟和國家經(jīng)濟政策的反作用力也很大。例如,沃德和祖布魯克(Ward &Zurbruegg,2000)選取GDP和儲蓄指標證明OECD九個成員國保險業(yè)與宏觀經(jīng)濟因素之間的因果關系和協(xié)整關系;程志剛、王傳毅(2008)選取保費收入與國內(nèi)生產(chǎn)總值、社會儲蓄存款、通貨膨脹率、固定資產(chǎn)投資等指標,引入總保險費的滯后變量建立修正回歸模型,論證宏觀經(jīng)濟因素對保險業(yè)發(fā)展的促進作用。但總體上看,現(xiàn)有涉及宏觀經(jīng)濟與公司估值關聯(lián)問題的國內(nèi)外研究中,多是直接圍繞部分宏觀經(jīng)濟變量對企業(yè)股票價格、資產(chǎn)價格等指標的影響進行定性分析或?qū)嵶C研究,在如何識別和度量宏觀經(jīng)濟因素對公司估值指標的影響方面還有待深化與拓展。

鑒于此,本文擬對宏觀經(jīng)濟因素與金融業(yè)公司價值間的聯(lián)動關系開展實證研究,識別和度量宏觀經(jīng)濟因素對金融業(yè)公司估值指標的影響,強化其估值參數(shù)測定的合理性。全文余下部分安排如下:第二部分為理論分析與假設提出,第三部分為實證研究設計,第四部分為實證結(jié)果分析,第五部分為結(jié)論與建議。

二、理論分析與研究設計

(一)理論分析與研究假設

如前所述,金融業(yè)作為典型的消費類和資本類周期性行業(yè),其估值在較大程度上受到宏觀經(jīng)濟條件變動影響。其一,根據(jù)凱恩斯主義經(jīng)濟學,一國股市會受到來自于經(jīng)濟增長、實際利率、通貨膨脹率等宏觀經(jīng)濟因素的影響,而股價是公司市值分析中最顯而易見的表達方式。因為股價是對公司價值、經(jīng)營、收益情況的直接反映,同時也折射出市場對公司價值的預期;其二,從會計角度來看,宏觀經(jīng)濟因素變動對公司股價、凈值、收入、盈利能力的影響,勢必會造成市盈率、市凈率、市銷率等估值水平指標的變動;其三,作為公司估值的核心環(huán)節(jié)之一,系統(tǒng)性風險的度量直接影響估值結(jié)果的合理性與可靠性,其作為政策風險、利率風險、購買力風險、市場風險等風險的綜合體現(xiàn),因宏觀經(jīng)濟等因素沖擊或牽連而存在,且不可分散。

因此,借鑒并區(qū)別于已有研究,立足于宏觀經(jīng)濟因素與金融業(yè)公司價值間的聯(lián)動關系,筆者擬從股價走勢、估值水平和系統(tǒng)性風險三個視角出發(fā),對主要宏觀經(jīng)濟指標與金融業(yè)公司估值指標的相關關系進行實證檢驗和相互驗證,并參考現(xiàn)有文獻提出以下三個可供檢驗的研究假設:

假設1:宏觀經(jīng)濟因素對金融業(yè)公司股價走勢具有較強的解釋能力;

假設2:宏觀經(jīng)濟因素對金融業(yè)公司估值水平具有較強的解釋能力;

假設3:宏觀經(jīng)濟因素對金融業(yè)公司系統(tǒng)性風險具有較強的解釋能力。

(二)研究方法

本文的研究方法主要分為四個步驟:

其一,使用相關性分析檢驗變量線性相關性程度。相關性分析一般用于對兩個或多個具備相關性的變量元素進行分析,具體通過計算變量之間的Pearson系數(shù),并采用雙側(cè)檢驗方法檢驗相關系數(shù)的顯著性水平,從而衡量變量因素的線性相關密切程度。本文采用SPSS19.0軟件,通過相關性分析,衡量金融業(yè)公司的股價走勢指標、估值水平指標、系統(tǒng)性風險指標與宏觀經(jīng)濟因素指標的線性相關性程度。

其二,使用ADF檢驗驗證序列平穩(wěn)性。在經(jīng)典回歸模型中,由于隨機趨勢的存在,導致Y對其均衡點的偏離被長期積累下來而不能被消除,從而使回歸結(jié)果存在偏差,特別在時間序列中尤為明顯。序列的平穩(wěn)性檢驗一般借助檢驗單位根的方法實現(xiàn),即認為若不存在單位根則不存在隨機游走現(xiàn)象,此時序列為平穩(wěn)序列。常見的單位根檢驗包括ADF檢驗、PP檢驗等,其中以ADF檢驗最為常見。本文借助Eviews9.0軟件,通過ADF檢驗對金融業(yè)公司的股價走勢指標、估值水平指標、系統(tǒng)性風險指標及多項宏觀經(jīng)濟因素指標的數(shù)據(jù)平穩(wěn)性進行檢驗,以保證回歸結(jié)果正確性。

其三,使用Engle-Granger檢驗驗證序列之間協(xié)整性。協(xié)整性一般用于度量多個非平穩(wěn)時間序列相互之間穩(wěn)定性,即反映的是多個非平穩(wěn)序列經(jīng)過線性組合之后非平穩(wěn)程度的變動性質(zhì)。兩個或多個同階單整序列的組合則可能存在協(xié)整關系。常用的協(xié)整檢驗方法包括Engle-Granger檢驗和Johansen檢驗。前者主要通過對回歸殘差的平穩(wěn)性進行判斷,后者主要通過回歸系數(shù)進行分析。本文借助Eviews9.0軟件,通過Engle-Granger檢驗,判斷宏觀經(jīng)濟因素指標與金融業(yè)公司的股價走勢指標、估值水平指標、系統(tǒng)性風險指標之間的協(xié)整關系,以便進一步進行回歸分析。

其四,應用多元回歸分析變量間數(shù)量關系。OLS回歸是最常用的回歸方法之一,多用于對模型的估計,其判定標準是被解釋變量的估計值與實際觀測值之差的平方和最小,也就是說在給定樣本觀測值下,誤差最小。本文借助Eviews9.0軟件,通過OLS回歸進行多元回歸模型構(gòu)建,測度宏觀經(jīng)濟因素指標與金融業(yè)公司的股價走勢指標、估值水平指標、系統(tǒng)性風險指標之間的數(shù)量關系。

(三)樣本選取

本文重點以我國金融業(yè)上市公司為研究對象,選取2006-2015年期間相關統(tǒng)計數(shù)據(jù)作為研究樣本。截止2015年12月,我國滬深A股金融板塊共有金融業(yè)上市公司49家,鑒于此,這里選取這49家上市公司作為樣本公司,其基本信息如表1所示。

(四)指標選取與數(shù)據(jù)來源

1.宏觀經(jīng)濟因素指標

結(jié)合我國經(jīng)濟實際情況,并借鑒已有研究結(jié)論,這里選取國內(nèi)生產(chǎn)總值、宏觀經(jīng)濟景氣指數(shù)、消費者物價指數(shù)、廣義貨幣供應量、貸款基準利率、美元兌換人民幣匯率作為宏觀經(jīng)濟因素指標,分別用GDP、PI、CPI、M2、BIR、ER表示;并以其在2006-2015年期間的月度數(shù)據(jù)作為宏觀經(jīng)濟因素樣本數(shù)據(jù)。其中,對國內(nèi)生產(chǎn)總值、廣義貨幣供應量進行差分處理,其余變量序列進行自然對數(shù)處理以增強數(shù)據(jù)平滑性。相關數(shù)據(jù)來源于國家統(tǒng)計局網(wǎng)站。

表1 樣本上市公司基本信息表

2.股價走勢指標

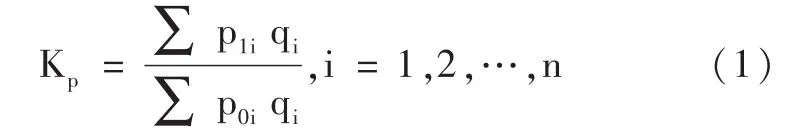

這里擬整合計算樣本上市公司的綜合股價指數(shù)作為金融業(yè)上市公司股價走勢指標,用SPI(即Stock Price Index)表示。具體以2006年1月個股收盤價作為基期股票價格,以報告期股票成交量作為權(quán)重,使用派許指數(shù)計算方法,對49家樣本上市公司的股票價格數(shù)據(jù)進行整合,逐一核算出2006-2015年期間的綜合股價指數(shù)月度數(shù)據(jù),以此作為股價走勢樣本數(shù)據(jù),并對其同樣進行自然對數(shù)處理。相關數(shù)據(jù)來源于同花順數(shù)據(jù)庫。其中,綜合股價指數(shù)具體公式如下:

3.估值水平指標

價值比率是衡量企業(yè)估值水平的常用指標,一般包括市盈率、市凈率、市銷率等,其中以市盈率和市凈率最為常見。這里擬將衡量樣本公司整體估值水平的市盈率、市凈率即金融行業(yè)市盈率和市凈率,作為金融業(yè)上市公司估值水平指標,分別用PE、PB表示。具體以2006至2015年期間的金融行業(yè)市盈率和市凈率月度數(shù)據(jù)作為估值水平樣本數(shù)據(jù),并對其同樣進行自然對數(shù)處理。相關數(shù)據(jù)來源于同花順數(shù)據(jù)庫。

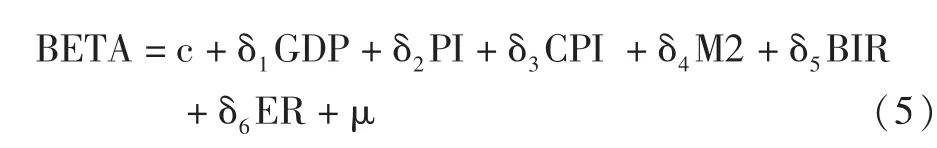

4.系統(tǒng)性風險指標

在證券市場中,一般使用貝塔系數(shù)衡量證券或證券組合相對于市場總體波動性,貝塔系數(shù)同時也是經(jīng)典的資本資產(chǎn)定價模型中的重要參數(shù)。這里選取貝塔系數(shù)作為對金融業(yè)上市公司系統(tǒng)性風險指標,用BETA表示。具體以2006-2015年期間的金融行業(yè)貝塔系數(shù)月度數(shù)據(jù)作為系統(tǒng)性風險樣本數(shù)據(jù),并對其同樣進行自然對數(shù)處理。相關數(shù)據(jù)來源于同花順數(shù)據(jù)庫。

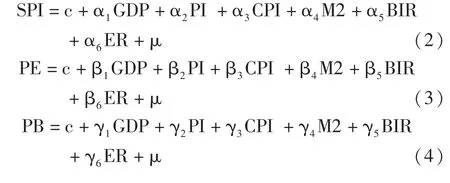

(五)模型設定

為考量金融業(yè)上市公司的股價走勢指標、估值水平指標、系統(tǒng)性風險指標與宏觀經(jīng)濟因素指標之間的聯(lián)動關系,分別對SPI、PE、PB、BETA與上述宏觀經(jīng)濟因素指標構(gòu)建多元回歸模型,如式(2)、式(3)、式(4)、式(5)所示。

三、實證結(jié)果及分析

(一)變量描述性統(tǒng)計

運用SPSS19.0軟件,對2006年1月至2015年12月期間各樣本數(shù)據(jù)進行描述性統(tǒng)計分析,分析結(jié)果詳見表2。

(二)相關性分析

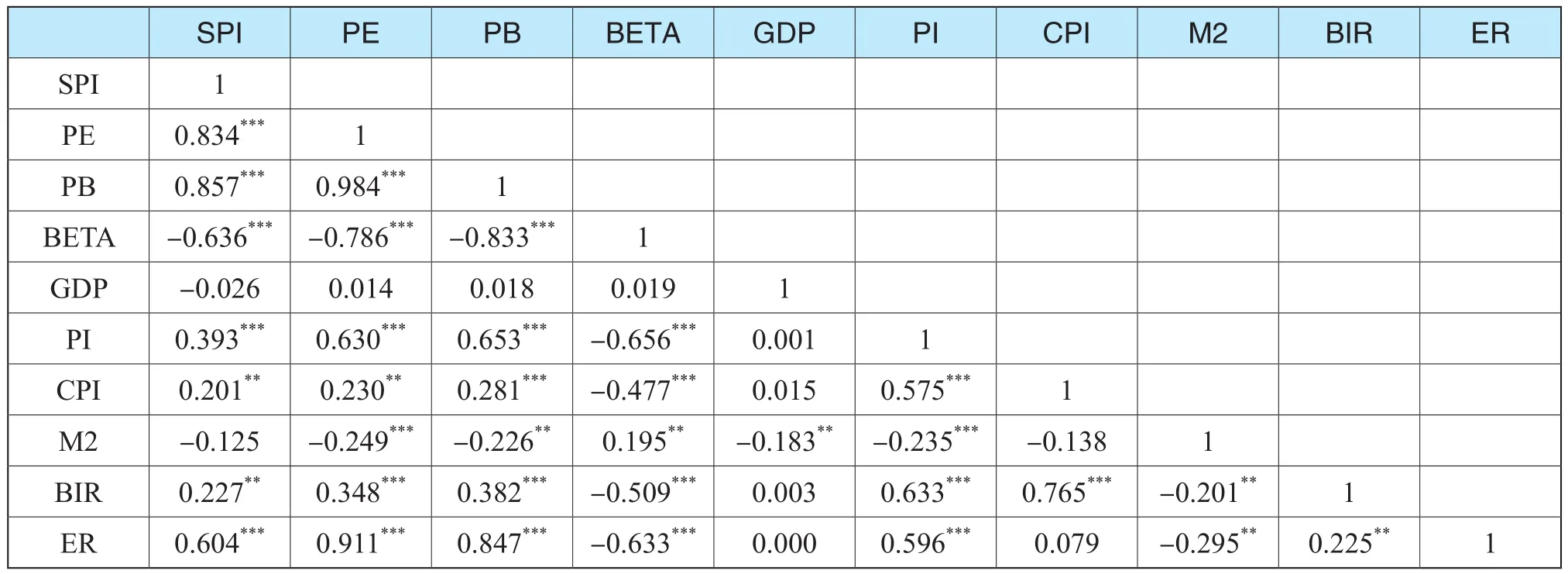

繼續(xù)對2006年1月至2015年12月期間各樣本指標相關性進行分析,分析結(jié)果詳見表3。

表2 數(shù)據(jù)描述性統(tǒng)計分析

表3 變量相關性系數(shù)結(jié)果

從表3可見,2006年1月至2015年12月期間,SPI、PE、PB、BETA與ER之間,PE、PB、BETA與PI之間均呈顯著的高度線性相關關系,應在下一步研究中對ER、PI給予重點關注;SPI、PE、PB、BETA分別與BIR、CPI、M2之間呈顯著的中低度線性相關關系,應在下一步研究中對BIR、CPI、M2給予適當關注;SPI、PE、PB、BETA與GDP之間則沒有顯著的線性相關關系,須在后續(xù)研究步驟中進一步考察。

(三)ADF檢驗及協(xié)整檢驗

為檢驗各樣本指標數(shù)據(jù)的平穩(wěn)性和協(xié)整性,首先,對各樣本指標序列進行ADF檢驗,并根據(jù)赤池信息標準(AIC)確定最優(yōu)滯后階數(shù),通過序列時序圖確定檢驗模型形式,具體檢驗結(jié)論如表4所示。根據(jù)表4,在10%的顯著性水平下,僅PI序列為平穩(wěn)序列,其他序列均為一階單整序列,即在一階差分的情況下可以變平穩(wěn)。由于存在同階單整序列,故可進行協(xié)整檢驗。

其次,分別對SPI、PE、PB、BETA與6項宏觀經(jīng)濟因素指標進一步進行Engle-Granger檢驗,即從回歸方程的殘差項入手反推原變量之間的協(xié)整性,結(jié)果詳見表5。從表5可見,在5%的顯著性水平下,各殘差序列為I(0)即序列平穩(wěn),故均通過協(xié)整檢驗,即證明SPI、PE、PB、BETA分別與6項宏觀經(jīng)濟因素指標之間存在長期協(xié)整關系。

表4 宏觀經(jīng)濟變量與金融業(yè)行業(yè)指標序列的單位根檢驗

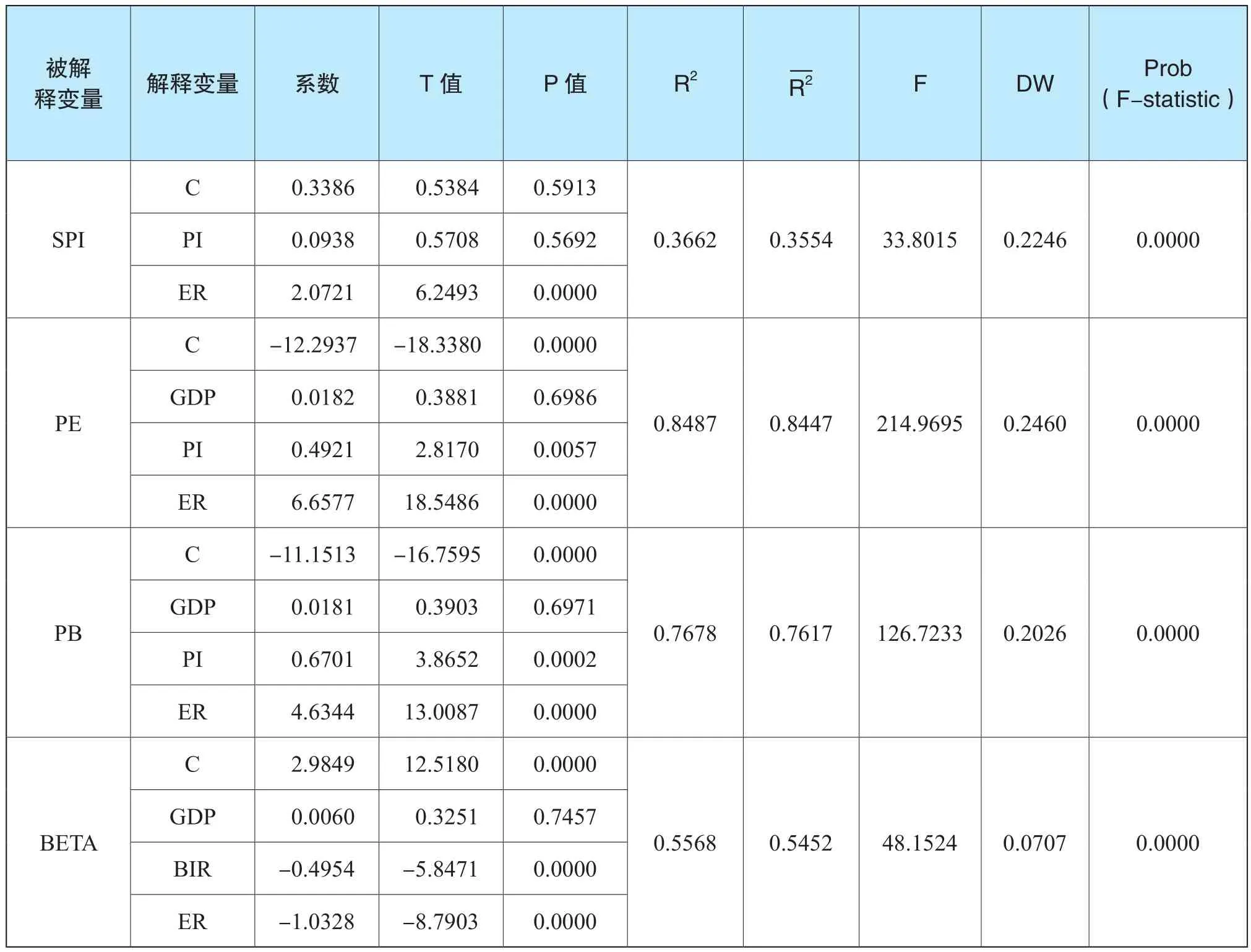

(四)多元回歸分析

結(jié)合相關性分析結(jié)果,考慮到變量間可能存在多重共線性,故選用逐步回歸法進行分析,回歸結(jié)果詳見表6。

雖然使用逐步分析法可以有效避免多重共線性對結(jié)果的影響,但根據(jù)DW值可知,表6所列回歸方程均存在一定程度的正序列相關問題。對此,采用廣義差分法對其進行修正。使用科克倫-奧科特迭代法對隨機干擾項序列相關系數(shù)進行估計,逐步引入自回歸項。經(jīng)修正可知,SPI、PE、PB回歸方程均可在引入一階自回歸項后解決序列相關問題。BETA回歸方程在引入一階自回歸后仍存在序列正相關①張銀朵.資產(chǎn)評估方法的比較與選擇[J].紹興文理學院學報(哲學社會科學),2004(05):83-86.,因此進一步引入二階自回歸項進行修正,可解決自相關問題。修正后結(jié)果如表7所示。

表5 宏觀經(jīng)濟變量與金融業(yè)行業(yè)指標序列的協(xié)整檢驗

表6 多元回歸分析結(jié)果

根據(jù)表7可知:(1)SPI回歸方程在引入一階自回歸項后,顯著通過F檢驗,R2接近于0.9說明擬合程度很好,在10%的顯著性水平下僅PI通過檢驗,若將顯著性水平擴大到15%,則PI和ER均通過檢驗;(2)PE和PB的回歸結(jié)果相似,在引入一階自回歸項后回歸方程顯著通過F檢驗,R2大于0.9說明擬合程度很好,且在5%的顯著性水平下GDP、PI、ER均通過檢驗;(3)BETA回歸方程在引入二階自回歸項后,顯著通過F檢驗,R2大于0.9說明擬合程度很好,且在1%的顯著性水平下GDP、BIR、ER均通過檢驗。

表7 修正后的多元回歸分析結(jié)果

(五)實證分析結(jié)論

綜上可見,SPI、PE、PB、BETA分別與多項宏觀經(jīng)濟因素指標之間存在顯著線性相關關系和長期協(xié)整關系。其中,PI和ER對SPI具有較強的解釋能力,驗證假設1;GDP、PI、ER對PE和PB均具有較強的解釋能力,驗證假設2;GDP、BIR、ER對BETA具有較強的解釋能力,驗證假設3。只是在進行多元回歸分析時,雖然使用廣義分差法修正后的各回歸方程整體效果較好,但序列相關問題的存在,說明未來研究在變量選擇的全面性方面還可以深入。觀經(jīng)濟因素考量依據(jù);(2)本研究構(gòu)建的市盈率回歸方程和市凈率回歸方程,可用于金融業(yè)公司的市場途徑估值,具體作為價值比率測算環(huán)節(jié)的宏觀經(jīng)濟影響彈性的測度依據(jù);(3)本研究構(gòu)建的貝塔系數(shù)回歸方程,可用于金融業(yè)公司的收益途徑估值,具體作為折現(xiàn)率測算環(huán)節(jié)的宏觀經(jīng)濟影響彈性的測度依據(jù)。

希冀上述研究結(jié)論和建議能夠在一定程度上為金融業(yè)公司價值管理、投資者定價決策和專業(yè)機構(gòu)估值等提供借鑒。

四、結(jié)論與建議

著眼于宏觀經(jīng)濟波動影響下的金融業(yè)公司估值問題,本文從股價走勢、估值水平和系統(tǒng)性風險三個視角出發(fā),以金融業(yè)上市公司為研究對象,選取2006-2015年統(tǒng)計數(shù)據(jù),采用相關性分析、ADF檢驗、Engle-Granger檢驗、多元回歸分析等方法考察宏觀經(jīng)濟因素與金融業(yè)公司價值間的聯(lián)動關系,識別和度量宏觀經(jīng)濟因素對金融業(yè)公司估值指標的影響。研究發(fā)現(xiàn),金融業(yè)公司估值指標分別與多項宏觀經(jīng)濟因素之間存在顯著線性相關關系和長期協(xié)整關系;宏觀經(jīng)濟因素對金融業(yè)公司的股價走勢、估值水平、系統(tǒng)性風險均具有較強的解釋能力。這也進一步說明宏觀經(jīng)濟因素是金融業(yè)公司估值中不可忽視的重要變量。

結(jié)合研究得到的金融業(yè)上市公司估值指標與多項宏觀經(jīng)濟因素指標之間的數(shù)量關系,參照陳蕾、李和薈、王弘祎(2016)已有研究,圍繞金融業(yè)公司估值問題進一步提出幾點建議:(1)本研究構(gòu)建的股價指數(shù)回歸方程,可用于對金融業(yè)上市公司的股價判斷和市值測算,具體作為股票價格預測的宏