經濟政策不確定性與資本結構非線性動態調整

李 爽,裴昌帥

(中南財經政法大學金融學院,湖北 武漢 430073)

一、引 言

隨著我國市場化進程不斷加快,市場在資源配置中起到了越來越重要的作用,提高了經濟社會的資源配置效率。政府通過各類經濟政策對經濟活動保持一定的影響力。一般而言,政府采用合理的經濟政策能夠彌補市場失靈的缺陷。然而,如果政府的經濟政策頻繁調整,可能導致經濟政策不確定性升高,對整個宏觀經濟和微觀經濟主體造成負面影響。

近年來,越來越多的學者開始關注經濟政策不確定性與企業行為之間的關系,發現經濟政策不確定性對企業創新[1]、投資[2][3][4][5]、并購[6][7]、現金持有[8][9]、資本結構及其調整[10][11]等產生了廣泛的影響。雖然公司資本結構調整兼具動態和非線性特征[12][13],但是在研究經濟政策不確定性對資本結構調整行為的影響時,現有文獻采用的實證模型刻畫動態性有余,而刻畫非線性稍顯不足。為此,本文基于動態面板閾值模型,深入研究經濟政策不確定性與資本結構非線性動態調整的關系,并進一步考察地區市場化程度和行業性質對這一關系的影響。

本文的貢獻主要在于:第一,采用的動態面板閾值模型能夠很好地刻畫資本結構調整的動態性和非線性;第二,拓寬了經濟政策不確定性的經濟后果和資本結構動態調整的影響因素方面的研究;第三,為政府保持經濟政策穩定和提高政策透明度提供了部分經驗證據。

二、理論分析與研究假設

經濟政策不確定性對公司資本結構調整行為的影響機制可以從公司內部意愿和外部渠道兩個方面展開分析。

第一,經濟政策不確定性影響公司管理層的資本結構調整意愿。經濟政策不確定性的升高,將導致公司管理層難以對宏觀經濟政策形成穩定且明確的預期,增加管理層在判斷和決策時出現偏差的概率。由于公司管理層一般是風險規避的,為了降低這種經濟政策不確定性帶來的風險,管理層勢必會變得更為謹慎[14],減少或推遲資本結構調整行為,進而影響公司資本結構調整速度。

第二,經濟政策不確定性影響公司通過外部渠道進行資本結構調整的能力。一方面,經濟政策不確定性的上升會使公司發展前景的不確定性升高而影響公司未來的現金流,還會帶來公司股票波動率的上升[15],從而導致債權人和投資者對公司進行借貸和投資變得謹慎。另一方面,隨著經濟政策不確定性的上升,證券市場的波動將難以預測;同時,信貸市場的貸款規模將會下降而利率水平將會上升。總之,公司通過外部的直接融資渠道和間接融資渠道進行資本結構調整都將變得更加困難。綜上所述,本文提出假設1:

假設1:經濟政策不確定性的上升會顯著降低公司資本結構調整速度。

經濟政策的不確定性會抑制公司資本結構調整速度。隨著我國社會主義市場經濟的逐步建立和完善,市場在資源配置中已經從基礎性作用開始向決定性作用轉變。在不同的市場環境下,經濟政策不確定性對公司資本結構調整速度的影響可能是不同的。一方面,根據資源依賴理論,在市場化程度較高的地區,公司處于濃厚的市場經濟氛圍中,自主經營意識較高,公司對政府經濟政策的依賴性降低[16]。另一方面,根據信息不對稱理論,市場化程度的提高會顯著改善公司外部環境和提高公司治理水平,從而降低公司和外部資金提供者之間的信息不對稱程度,還能夠為公司提供更多的融資方式選擇,緩解融資約束[17]。綜合兩方面原因,市場化程度的提高能夠減緩經濟政策不確定性上升對公司資本結構調整速度的負面影響。然而,我國地區發展不平衡,市場化程度不一,東部地區市場化程度高于中西部地區。與東部地區的公司相比,中西部地區的公司資本結構調整速度對經濟政策不確定性的反應更為敏感。為此,本文提出假設2:

假設2:相比東部地區的公司,經濟政策不確定性對中西部地區的公司資本結構調整速度的影響更大。

中國公司的資本結構具有鮮明的行業特征,主要表現為在行業門類間存在差異,而在同一行業門類內的不同行業大類間則不存在顯著差異[18][19]。那么,經濟政策不確定性對制造業和非制造業公司的資本結構調整速度很可能存在異質性的影響。根據實物期權理論,當經濟政策不確定性上升時,公司的等待期權價值變得更高,在進行調整決策時就會更加謹慎。相比非制造業公司,制造業公司的實物資產,尤其是存貨和固定資產價值較大且占公司總資產比重較高,而利潤率卻相對較低,金融危機后更是逐漸下降。因此,一方面,制造業公司對流動性資金需求和長期資金需求都較高[20],但是自有資金通常相對不足,更加依賴外部資金,容易受到融資約束;另一方面,由于實物資產不可逆程度較高,加上融資活動往往與投資活動緊密相連,制造業公司的資本結構調整成本也相對更高。基于上述原因,當經濟政策不確定性上升時,制造業公司進行資本結構調整的難度更大、成本更高,等待動機將會更強,導致更慢的調整速度。為此,本文提出假設3:

假設3:相比非制造業公司,制造業公司的資本結構調整速度更容易受到經濟政策不確定性的影響。

三、研究設計

(一)樣本選取與變量描述

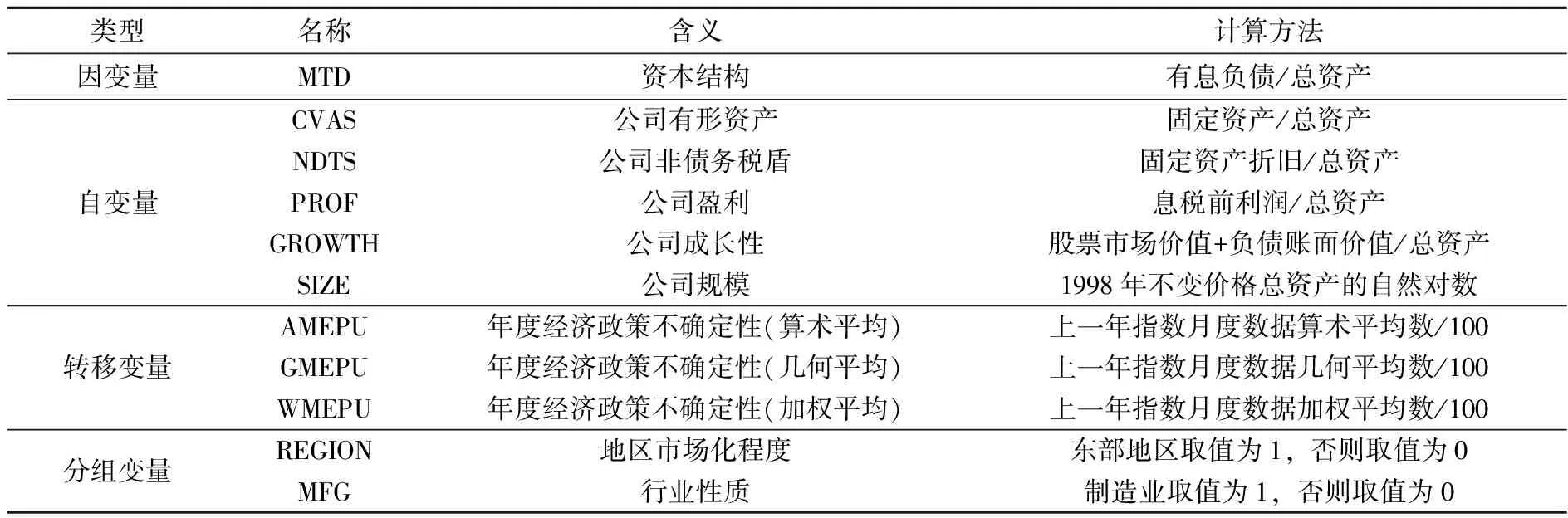

由于動態面板閾值模型需要平衡面板數據和盡可能長的樣本區間,本文選取了1998年之前上市的所有非金融類A股上市公司,并剔除:(1)被ST、PT的公司;(2)數據缺失的公司;(3)資產負債率大于等于1或為負的公司。考慮到1998年之前上市公司數量較少,并且信息披露不夠規范,本文將樣本區間起始年度定為1999年。最終獲得480家公司1999~2016年(由于滯后一期,解釋變量對應1998~2015年)的平衡面板數據,共8640個公司年度觀測值。公司的財務數據均來自國泰安數據庫。經濟政策不確定性采用Baker et al.(2016)[21]開發編制的中國經濟政策不確定性指數來衡量。由于該指數是月度數據,本文將每年的月度數據進行算術平均、幾何平均和加權平均,分別得到相應計算方法下的經濟政策不確定性的年度數據。其中,加權平均是以每年度內各月的月份數作為權重。本文采用Stata14.0進行數據處理和實證分析。對于公司層面的連續變量,本文進行雙邊1%的Winsorize縮尾處理。表1列出了文中所涉及變量的類型、名稱、含義和計算方法。

表1 變量說明

(二)研究方法與模型構建

首先,根據Flannery and Rangan(2006)[22]的做法,本文設定資本結構部分調整模型:

(1)

由于目標資本結構不可觀測,本文采取與已有文獻Flannery and Rangan(2006)[22]、Faulkender et al.(2012)[12]相同的做法,同時估計目標資本結構和資本結構調整速度,并且定義目標資本結構由以下變量決定:

(2)

MTDi,t=γMTDi,t-1+πXi,t-1+υi,t

(3)

Xi,t-1是決定目標資本結構的變量向量。參考上述文獻,本文選取如下公司特征變量:盈利能力PROF、成長性GROWTH、非債務稅盾NDTS、企業規模SIZE、有形資產CVAS。同時考慮到經濟政策不確定性可能影響公司資本結構,本文也添加了該變量。β是上述變量相應的系數向量,與δ同時估計。δ=1-γ,β=π/δ,并且參照Ozkan(2001)[23]的做法,將υi,t看作是含有公司個體固定效應的單向誤差項,即:

υi,t=αi+εi,t

其中,αi代表公司個體固定效應,包括未被觀察到的公司特征變量,如公司管理能力、行業競爭強度或者產品生命周期等。εi,t為零均值和同方差的隨機誤差項。采用方程(3)聯合估計γ和π,以規避兩步法帶來的預測誤差。

方程(3)是基于公司以相同的速度進行資本結構調整的假設。然而現有研究發現,公司資本結構調整通常是非線性的,即具有不同的調整速度[12]。為了刻畫這種非線性動態調整,借鑒Dang et al.(2012)[13]的做法,設定資本結構部分調整閾值模型:

MTDi,t=(γ1MTDi,t-1+π1Xi,t-1)L(qi,t-1≤λ)+(γ2MTDi,t-1+π2Xi,t-1)L(qi,t-1>λ)+υi,t

(4)

其中,L(.)是示性函數,當事件發生時取值1,否則取值0。qi,t-1是轉移變量,λ是閾值參數。方程(4)是線性的部分調整模型方程(3)的重要拓展。該模型允許資本結構按照轉移變量的值是否超過閾值參數而采取不同的調整機制,可以采用Dang et al.(2012)[13]開發的Stata程序進行估計。

在閾值回歸模型中,還存在兩個問題。第一個問題是轉移變量qi,t的選擇。本文的轉移變量是給定的,即經濟政策不確定性,因此只需考慮該轉移變量的適用性問題。轉移變量本身的限制較少,只要滿足時變性要求即可。本文選擇的經濟政策不確定性指數是宏觀變量,具有時變性特點。公司資本結構及其調整一般受到上一年的經濟政策不確定性影響較大,因此上面的閾值模型里的轉移變量經濟政策不確定性也做了滯后一期的處理。第二個問題是檢驗轉移變量閾值的個數。這是因為閾值模型中轉移變量的閾值可能不止一個。參照Hansen(1999)[24]的做法,本文采用逐個檢驗的方法來確定閾值的個數。

四、實證結果分析

(一)描述性統計分析

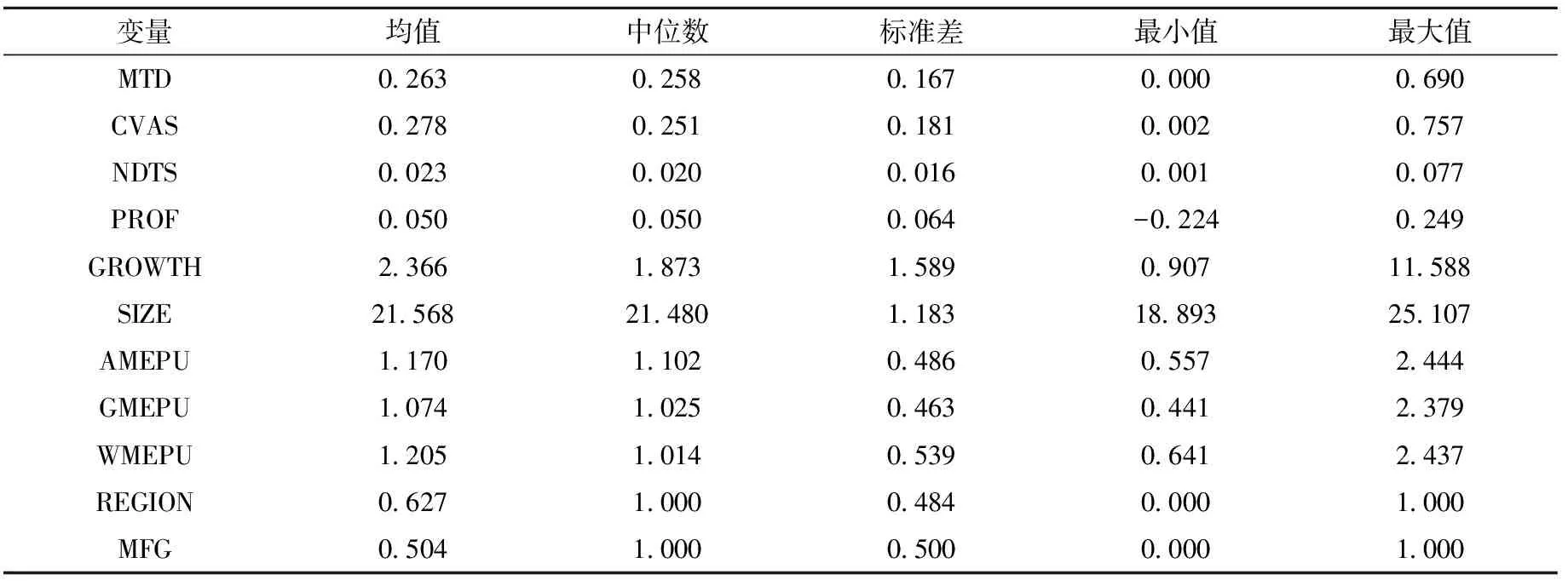

表2報告了變量的描述性統計結果。如表2所示,AMEPU的均值為1.170,大于中位數1.102,標準差是0.486,最小值為0.557,最大值是2.444,這表明我國經濟政策不確定性的波動非常明顯,但是大部分年度均值都小于1.170。GMEPU和WMEPU的特征與AMEPU類似。資本結構MTD的均值為0.263,中位數為0.258,這表明1998年前上市的公司有息負債率水平總體較低。其余變量的描述性統計結果詳見表2,不再贅述。

表2 變量的描述性統計結果

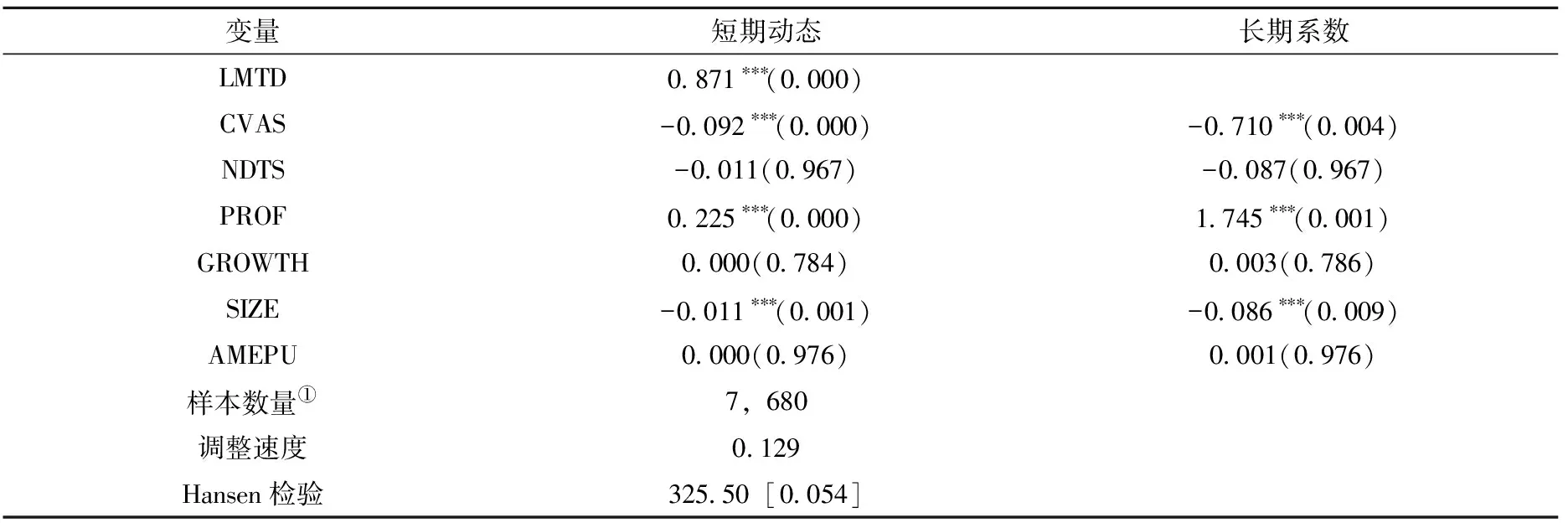

(二)資本結構部分調整模型回歸結果分析

首先,本文在線性假設條件下(即不存在閾值效應),采用廣義矩估計GMM方法對基本模型方程(3)進行回歸分析。如表3所示,Hansen檢驗[注]由于本文采用Stata中的xtabond2命令,所以匯報的是Hansen檢驗結果,該檢驗比較穩健。得以通過,表明選擇的工具變量是有效的。該方法估計得到的資本結構調整速度為12.9%,與黃繼承和姜付秀(2015)[25]、黃繼承等(2016)[26]、盛明泉和汪順(2017)[27]所估計的速度相比較慢,但是與潛力和胡援成(2015)[29]估計的速度接近。第(1)列是公司資本結構MTD的短期動態調整的結果,第(2)列是公司資本結構的長期影響因素。無論是從短期還是從長期來看,公司有形資產CVAS、公司盈利PROF以及公司規模SIZE等公司特征變量都顯著影響資本結構。其中,公司有形資產、公司規模均與資本結構之間表現為負相關關系。公司盈利與資本結構之間存在正相關關系,與Myers and Majluf(1984)[29]提出的有序融資理論不完全一致。這與中國企業普遍依賴銀行融資有關,盈利狀況良好的企業往往更容易獲得銀行貸款,從而提高企業的杠桿率。而公司成長性GROWTH無論是在統計學還是在經濟學意義上均不顯著,這表明我國證券市場尚不成熟,市場價格還不能很好地反映公司價值。另外,總體上,經濟政策不確定性AMEPU對公司資本結構本身沒有顯著影響。

表3 資本結構部分調整模型的回歸結果

注:括號內為P值;*、** 和*** 分別表示在10%、5%和1%水平上顯著;LMTD為MTD滯后一期。下同。

① 原始的樣本數量為8640,但在估計時需要進行差分,所以會損失一部分樣本數量。

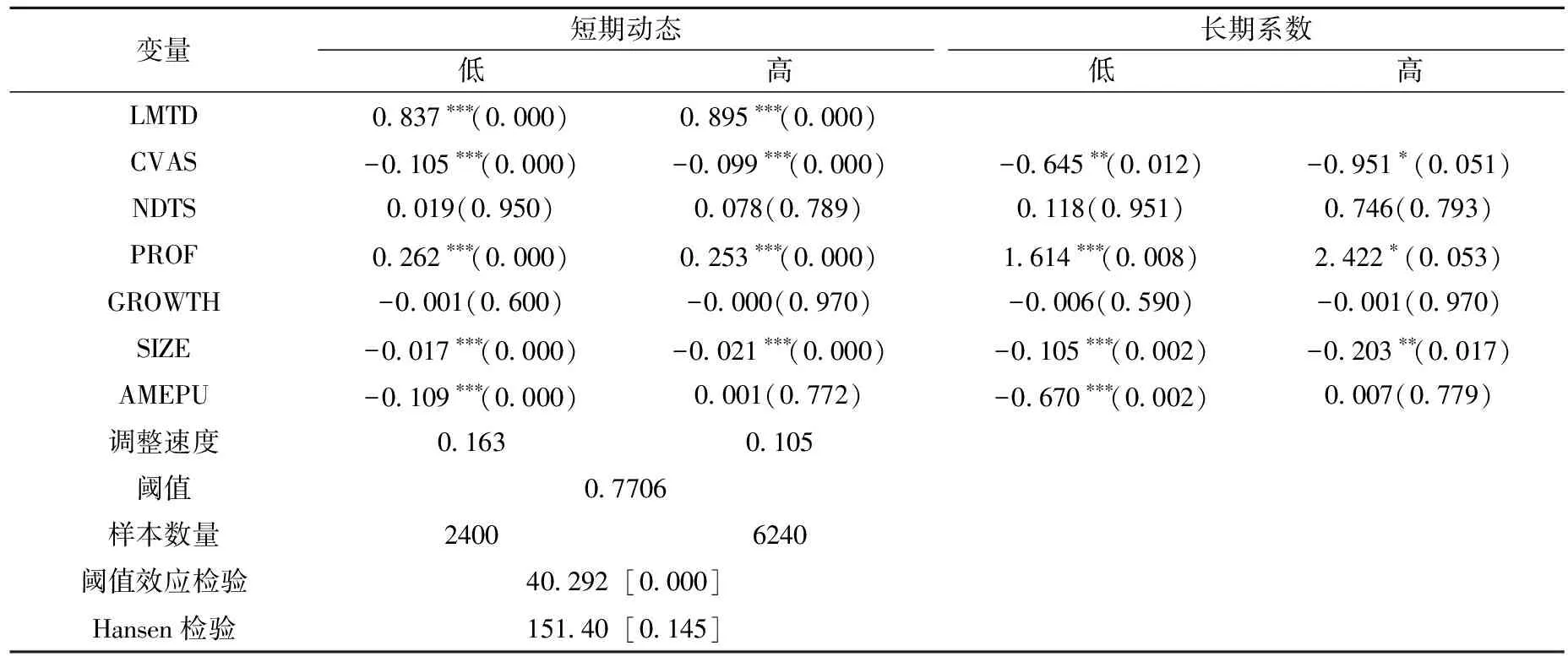

(三)資本結構部分調整閾值模型回歸結果分析

上述結果是基于公司按照同一速度向同一目標資本結構調整的假設。然而,該調整可能存在閾值效應,即在不同區制下公司按照不同的速度向不同的目標資本結構調整。接下來,本文基于動態面板閾值模型進行相關的實證檢驗。遵照Hansen(1999)[24]開發的順序逐個檢驗方法,本文分別估計模型中轉移變量經濟政策不確定性AMEPU的F1和F2值以及相對應的P值,以確定轉移變量的閾值個數。F1用來檢驗是否存在單個閾值,F2用來檢驗是否存在兩個閾值。F1值為78.49且對應的P值為0.000,在1%的水平下顯著;F2值為51.47且對應的P值為0.339,并不顯著。因此,轉移變量經濟政策不確定性有且僅有一個閾值。這意味著在經濟政策不確定性較高與較低時,公司資本結構調整機制不同。

表4是將經濟政策不確定性AMEPU作為轉移變量的動態面板閾值模型的回歸結果。第(1)列和第(2)列用以檢驗公司資本結構的短期動態調整是否具有非線性特征以及公司短期調整速度和轉移變量的閾值,同時還匯報了相關估計方法的一系列檢驗。Hansen檢驗再次表明選擇的工具變量是有效的。在此轉移變量下,其閾值為0.7706,樣本被分為兩個區制,低區制下的樣本量為2400,高區制下的樣本量為6240。這表明,樣本公司在大部分時期處于經濟政策不確定性較高的狀態。根據自助法抽樣的結果來看,閾值效應在1%水平上顯著。經濟政策不確定性低區制下的資本結構調整速度為16.3%,高區制下的資本結構調整速度為10.5%,差距為5.8%。需要說明的是,為了更好地刻畫資本結構調整的動態路徑,本文選擇1998年以前上市的公司,這些公司多為大型國有控股公司,其資本結構調整速度總體上較慢。因此,從資本結構調整速度的整體水平來看,兩個區制下的調整速度相差較大。這說明經濟政策不確定性上升的確會減緩公司資本結構調整速度,支持本文提出的假設1。

除上述結果外,第(1)列和第(2)列還匯報了公司資本結構MTD的短期動態調整結果,第(3)列和第(4)列則反映了各自變量與資本結構之間的長期關系。公司有形資產CVAS、公司規模SIZE仍然與公司資本結構顯著負相關,公司盈利PROF與公司資本結構正相關,公司成長性GROWTH依然對資本結構沒有顯著影響。此外,在經濟政策不確定性低區制下,經濟政策不確定性也會對公司資本結構產生顯著的負向影響;在經濟政策不確定性高區制下,經濟政策不確定性對公司資本結構無顯著影響。這說明當經濟政策不確定性過高時,公司不僅會減緩自身的資本結構調整速度,而且會降低對經濟政策不確定性的敏感度[2]。

表4 資本結構部分調整閾值模型的回歸結果

(四)地區市場化程度和行業性質的影響

本文主要關注市場化程度和行業性質對經濟政策不確定性與公司資本結構調整速度關系的影響,因此在該部分不再匯報各自變量與資本結構長期關系的回歸結果。

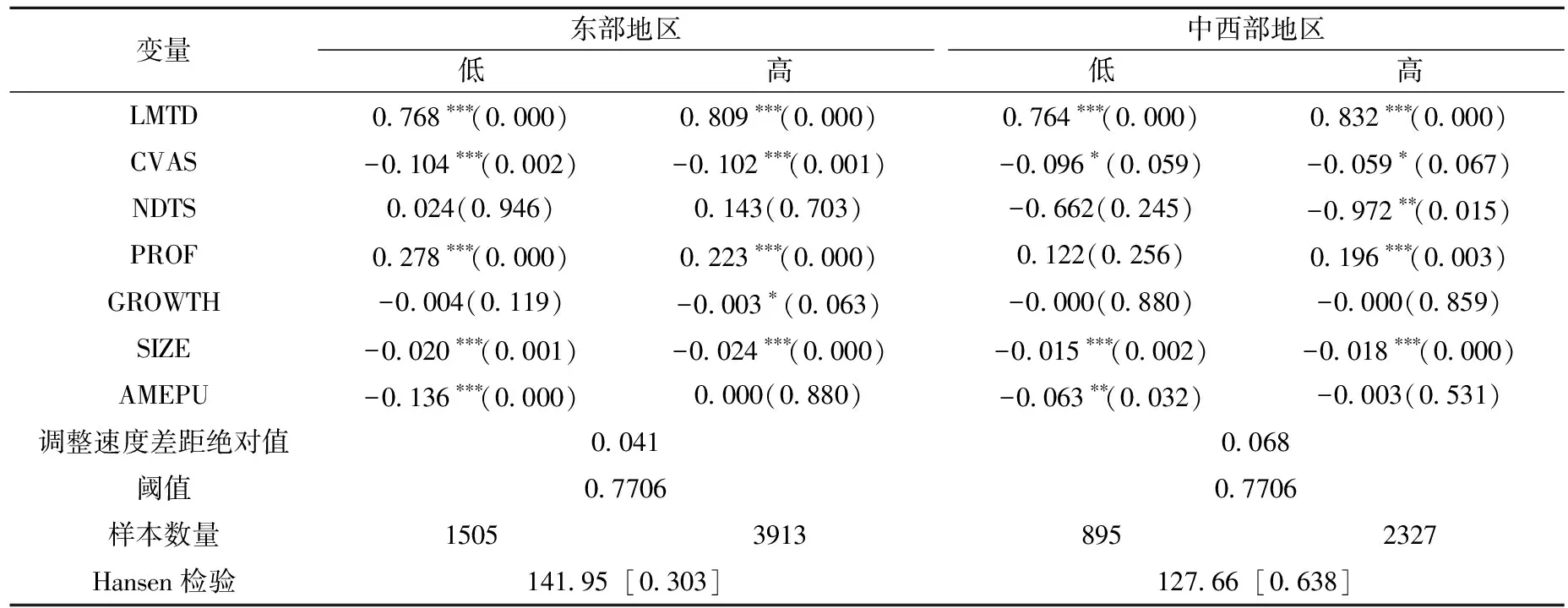

為了檢驗假設2,借鑒饒品貴等(2017)[5]、譚小芬和張文婧(2017)[4]的做法,本文將全樣本按照地區市場化程度REGION進行劃分。表5是將地區市場化程度REGION作為分組變量的動態面板閾值模型的回歸結果。第(1)列和第(2)列是東部地區上市公司子樣本的回歸結果,第(3)列和第(4)列是中西部地區上市公司子樣本的回歸結果。兩個子樣本的Hansen檢驗再次表明選擇的工具變量都是有效的。從結果來看,兩個子樣本的轉移變量經濟政策不確定性AMEPU的閾值均為0.7706。其中,東部地區公司在低區制下的樣本量為1505,在高區制下的樣本量為3913;中西部地區公司在低區制下的樣本量為895,在高區制下的樣本量為2327。這表明,兩個子樣本公司在大部分時期均處于經濟政策不確定性高區制,而且高、低區制下的樣本比例相同。然而,即使具有相同的經濟政策不確定性閾值和面臨同樣的經濟政策不確定性,兩個子樣本的資本結構調整也表現出明顯的差異。對于東部地區公司而言,資本結構調整速度在經濟政策不確定性低、高兩種區制下差距較小,為4.1%;對于中西部地區公司而言,資本結構調整速度在經濟政策不確定性低、高兩種區制下差距較大,為6.8%。在市場化程度較低的中西部地區,公司資本結構調整速度的確受經濟政策不確定性的影響較大,驗證了假設2。

表5 地區市場化程度分組的回歸結果

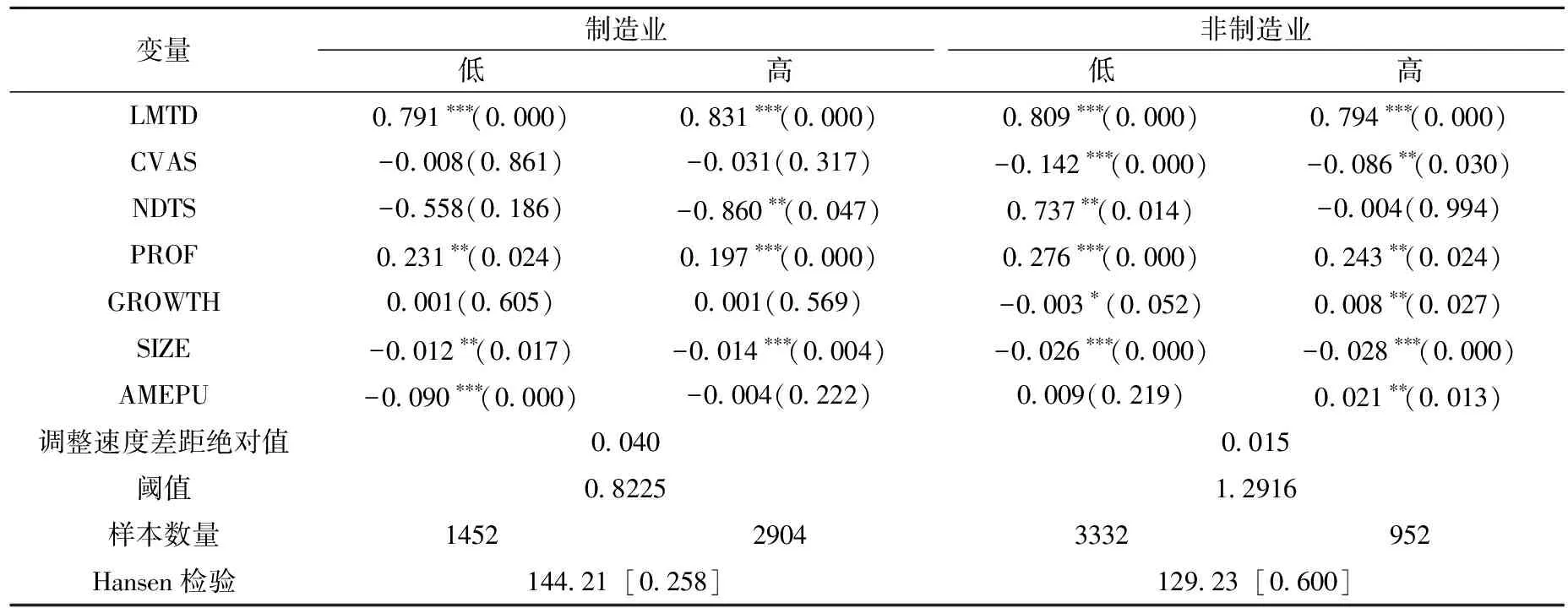

由于行業門類之間的差異最大且最明顯,借鑒王義中和宋敏(2014)[20]的做法,本文根據行業性質變量MFG對全樣本進行劃分,以此來驗證假設3。表6是按照行業性質變量MFG分組后的動態面板閾值模型的回歸結果。第(1)列和第(2)列是制造業公司子樣本的回歸結果,第(3)列和第(4)列是非制造業公司子樣本的回歸結果。兩個子樣本的Hansen檢驗結果仍然表明選擇的工具變量都是有效的。與地區市場化程度分組不同,制造業和非制造業兩個子樣本的轉移變量經濟政策不確定性AMEPU的閾值存在顯著差異。其中,制造業公司的閾值為0.8225,在低區制下的樣本量為1452,在高區制下的樣本量為2904;非制造業公司的閾值為1.2916,在低區制下的樣本量為3332,在高區制下的樣本量為952。這表明,對于相同的經濟政策不確定性水平,制造業可能處于高區制而非制造業可能處于低區制。相比非制造業公司,制造業公司對經濟政策不確定性具有較高的敏感性。因此,兩個子樣本的資本結構調整也必然會表現出明顯的差異。非制造業公司的資本結構調整速度在經濟政策不確定性低、高兩種區制下差距較小,為1.5%。制造業公司的資本結構調整速度在經濟政策不確定性低、高兩種區制下相差4.0%,差距較為明顯。制造業公司的資本結構調整速度更容易受到經濟政策不確定性的影響,假設3得以驗證。

表6 行業性質分組的回歸結果

(五)穩健性檢驗

為了保證結果的可靠性,本文進行了如下穩健性檢驗:(1)年度經濟政策不確定性分別采用幾何平均和加權平均方式進行度量;(2)經濟政策不確定性與公司資本結構調整可能同時受到其他變量的共同影響,為了防止因遺漏變量而產生內生性問題,本文將全球經濟政策不確定性指數年度算術平均化后的滯后一期加入工具變量中,對動態面板閾值模型進行重新估計。上述穩健性檢驗結果均與前文結果類似,未發生實質性改變,說明本文的結論是可靠的。

五、研究結論

本文基于1998年之前上市的非金融類A股上市公司1999~2016年的平衡面板數據,采用動態面板閾值模型,深入研究經濟政策不確定性與公司資本結構非線性動態調整的關系。研究發現:(1)轉移變量經濟政策不確定性僅有一個閾值,換言之,公司資本結構調整存在兩個區制;(2)資本結構動態調整速度在經濟政策不確定性較高時顯著變慢;(3)在市場化程度較低的中西部地區,公司資本結構調整速度受到經濟政策不確定性的影響更大;(4)相比非制造業公司,制造業公司的資本結構調整速度更容易受到經濟政策不確定性的影響。本文的政策啟示:首先,政府應該保持經濟政策的穩定和提高政策透明度,并將政策落到實處,避免因政策不確定性對企業正常經營造成干擾。其次,推進市場化進程,使市場在資源配置中起決定性作用。最后,企業要密切關注政府的政策動向,最大限度地降低外部不確定性帶來的風險。