利率互換在銀行利率風險管理和業(yè)務(wù)經(jīng)營中的應(yīng)用

倪良鎖

摘要:利率互換是交易雙方訂立的相互支付協(xié)議,約定在未來一段時間內(nèi)按一定數(shù)量的本金和協(xié)定的利率進行現(xiàn)金流交換。本文首先對利率互換的概念原理、交易結(jié)構(gòu)、基本功能等進行了介紹,再以真實銀行業(yè)務(wù)案例討論利率互換在銀行利率風險管理和業(yè)務(wù)經(jīng)營方面的 應(yīng)用。

關(guān)鍵詞:利率互換 利率風險管理 業(yè)務(wù)經(jīng)營

一、引言

利率互換(Interest Rate Swap 簡稱IRS)是國際金融市場廣泛運用的利率衍生工具;它在降低融資成本、規(guī)避利率風險等方面,可以滿足不同市場主體的需要。隨著我國金融市場飛速發(fā)展,利率市場化快速推進,金融機構(gòu)和實體企業(yè)對利率精細化管理的需求日趨強烈,迫切需要合適的金融工具來管理利率風險,而利率互換無疑是首選工具。2006年1月24日中國人民銀行發(fā)布《中國人民銀行關(guān)于開展人民幣利率互換交易試點有關(guān)事宜的通知》,2月中國光大銀行與國家開發(fā)銀行完成首筆50億元人民幣利率互換交易,標志著我國人民幣利率互換業(yè)務(wù)正式拉開序幕;經(jīng)過十三年的快速發(fā)展,截至2019年1月份人民幣利率互換業(yè)務(wù)備案的機構(gòu)超過400家,2018年利率互換全市場成交名義本金達到21.5萬億元;成交品種以FR007和Shibor3M為主體,國債利率互換等債券利率互換成交量也達到2550億元的規(guī)模;X-swap系統(tǒng)在促成交易達成方面發(fā)揮了電子平臺的獨特優(yōu)勢,也使交易門檻更低、價格更透明、交易更便利。

二、利率互換的原理、結(jié)構(gòu)、功能

(一)概念原理

利率互換是指交易雙方在一個約定的時間范圍內(nèi),以同種貨幣的名義本金為基礎(chǔ),交換協(xié)定利率計算的現(xiàn)金流的一種金融合同。利率互換是一種金融交易合同,雙方都必須嚴格按照合同約定的時間點對兩組現(xiàn)金流予以交換。利率互換交易中較為常見的是固定利率與浮動利率之間的互換;交易一方需要支付固定利率,而另外一方則需要支付浮動利率。名義本金則是指交易雙方在計算所需交換利息金額時使用的本金金額,不是進行真正意義上的交換。

交易雙方之所以進行利率互換,是基于一定的比較優(yōu)勢的考慮。金融市場上不同籌資主體的信用等級、金融工具運用、交易信息等因素有很大差別,因此存在獲得資金的難易程度和籌資成本等比較優(yōu)勢。比較優(yōu)勢為利率互換提供了經(jīng)濟基礎(chǔ),市場主體間便可通過利率互換,在自身優(yōu)勢領(lǐng)域籌集資金后交換各自債務(wù),從而達到降低籌資成本的目的。

(二)交易結(jié)構(gòu)

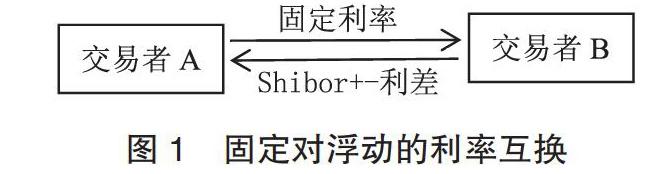

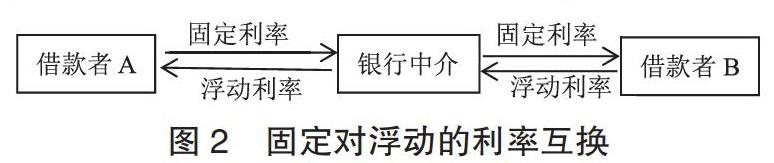

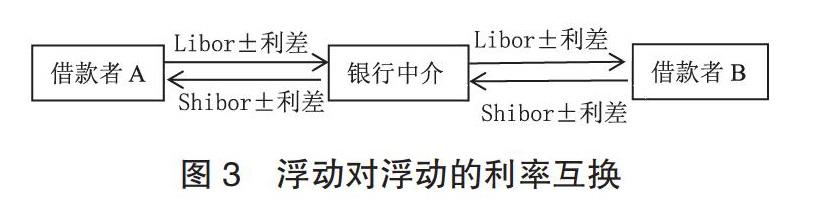

下面分別就固定利率換浮動利率、浮動利率換浮動利率兩種交易形式介紹利率互換的交易結(jié)構(gòu)。

1.固定對浮動的利率互換。最常見的利率互換形式是在兩個交易方之間進行的,交易者A愿意支付浮動利率的借款,但已借入了固定利率的資金,而交易者B愿意支付固定利率的借款,但已借入了浮動利率的資金,于是這兩個借款者可以將其各自現(xiàn)有負債進行互換,各自只向?qū)Ψ蕉ㄆ谥Ц兑云淅蕿榛A(chǔ)的利息成本,而彼此不進行本金的支付。利率互換的結(jié)果是雙方以可接受的條件得到了其想獲得的利率。

然而在實際的金融市場中,大多數(shù)利率互換交易并非由雙方直接達成的。一般由銀行等高信用金融機構(gòu)充當兩個借款者的利率互換中介,每一個借款者可單獨與互換中介簽訂互換協(xié)議。在這一種中介互換形式下,兩個借款者只要各自與互換中介交易即可,更利于促成交易的達成。

2.浮動對浮動的利率互換。在浮動對浮動利率互換中,交易雙方分別按照不同的參考利率計算現(xiàn)金流,相互進行支付。比如,交易一方按Libor利率加減一定利差計算利息,交易另一方按Shibor利率加減一定利差計算利息,雙方定期相互支付。

(三)功能作用

通過利率互換交易,使得交易雙方在降低融資成本、加強資產(chǎn)負債管理和利率風險管理等方面獲取實際經(jīng)濟利益。

1.降低融資成本。不同融資機構(gòu),基于其信用等級以及各自在市場上的借款成本,特別是浮動利率與固定利率的差值不同;融資機構(gòu)可選擇有優(yōu)勢的利率浮動方式,再通過利率互換交易轉(zhuǎn)換利率浮動方式達到降低融資成本的目的。

2.匹配資產(chǎn)負債。在當前的金融市場情況下,很多金融機構(gòu)難以實現(xiàn)資產(chǎn)負債匹配目標。例如商業(yè)銀行和人壽保險公司都存在期限錯配,商業(yè)銀行的資產(chǎn)久期要遠大于負債久期,而壽險企業(yè)的情況則正好相反。對此,人壽保險公司可以和商業(yè)銀行簽訂利率互換協(xié)議,將保險公司較短期的資產(chǎn)收益和銀行較長期的資產(chǎn)收益進行互換,匹配雙方資產(chǎn)收益的支付。

3.規(guī)避利率風險。對于擁有浮動利率負債的企業(yè)來說,如果預(yù)期未來市場利率上升,可以通過利率互換將浮動利率負債轉(zhuǎn)換為固定利率負債,鎖定負債成本;原先借入固定利率貸款的企業(yè),預(yù)期市場利率有下跌的風險,則可以通過利率互換將原有的固定利率負債轉(zhuǎn)化為浮動利率負債。

三、利率互換在銀行利率風險管理中的應(yīng)用

銀行利率風險管理工具種類多樣,既有數(shù)量型工具,也有價格型工具;既有表內(nèi)管理工具,也有表外對沖工具。利率互換就屬于表外利率風險管理工具。利率互換交易是有效加強債券投資利率風險管理重要工具。

本行投資地方債平均久期約5年,收益率約為3.33%(考慮所得稅免稅效應(yīng)后收益率調(diào)整為4.44%=3.33%/0.75)。本行負債成本約為3M SHIBOR+22bp(4.5%)。

在未應(yīng)用利率互換的情形下,資產(chǎn)端收取地方債利息收益4.44%,負債端資金成本3M SHIBOR+22BP(約4.5%)將損失6BP。應(yīng)用利率互換,與市場中交易對手達成5年期利率互換交易,本行向交易對手方支付固定利率3.25%,交易對手向本行支付浮動利率3M SHIOBR。地方債與利率互換交易組合收益為:4.44%-3.25%+(3M SHIOBR)-(3M SHIOBR+22BP)=97BP。通過運用利率互換交易能夠有效對沖該固定收益資產(chǎn)的利率風險。

四、利率互換在銀行業(yè)務(wù)經(jīng)營中的應(yīng)用

以我行實際落地的一筆利率互換交易為例,探討如何應(yīng)用利率互換交易滿足高端客戶融資需求、降低客戶貸款成本。

(一)背景說明

我行客戶中國建筑工程總公司下屬企業(yè)中國建筑某工程局有限公司向我某分行申請3億元3年期流動資金貸款,要求利率為基準上浮不超過5%,在借款存續(xù)期內(nèi)固定不變。對于分行而言面臨兩個制約因素,一是利率過低,無法保障收益,二是與本行常規(guī)定價模式?jīng)_突。

(二)方案設(shè)計

為了滿足客戶高端需求、匹配本行貸款定價模式、最大限度保障分行收益,應(yīng)用利率互換交易,設(shè)計了貸款+利率互換的組合融資解決方案,實現(xiàn)各方目標。方案如圖4所示:

(三)各方成本收益分析

1.中國建筑某工程局有限公司。客戶實際支付浮動貸款利率+利率互換固定端,為4.55%+(3M Shibor+1.85%);客戶收取利率互換浮動端,為3M Shibor;客戶實際貸款成本,為1.85%+4.55%=6.4%(固定利率)。該方案既實現(xiàn)了客戶貸款利率方面較高要求,為客戶降低了融資成本。3年期基準利率上浮5%為6.4575%,實際貸款成本與此相比節(jié)約0.0575%,3億元貸款3年共可節(jié)約融資成本51.75萬元。

2.分行。分行收取貸款利率(3M Shibor+1.85%),支付資金轉(zhuǎn)移成本(3M Shibor+0.47%),實際貸款年收益1.38%;另外分行可獲取客戶派生存款收益等。

參考文獻:

[1]何沽.利率互換及在實踐中的應(yīng)用[D].成都:西南財經(jīng)大學,2007.

[2]姚秦,陳曉平.SHIBOR:背景、機制及對人民幣衍生產(chǎn)品的機遇[J].上海金融,2007(2).

[3]刁羽.利率互換交易策略分析[J].中國貨幣市場,2010(1).

[4]于建忠,劉茜.利率互換是柄“雙刃劍”[J].農(nóng)村金融研究,2010(3).

[5]余傳奇,徐曉偉.金融互換產(chǎn)品的定價模式研究[J].金融經(jīng)濟,2013(24).

[6]黃逾軒,宋佳儀.利率互換市場穩(wěn)步邁入20萬億新時代[J].中國貨幣市場,2019(1).

(作者單位:興業(yè)銀行總行)