信用、結構與經濟增長關系的實證檢驗

李 斌,劉文歡,蘇 妍

(1.中國人民銀行青島市中心支行,山東青島266071;2.青島大學商學院,山東青島266071;3.中央財經大學 人力資本與勞動經濟研究中心,北京 100081)

0 引言

在經濟信用的催化和影響下,現代市場經濟一直在短期周期波動、長期穩定增長之間螺旋式遞進發展。經濟信用高度發展,通過債權債務關系逐漸弱化貨幣資金在商品和要素轉移中的作用,使市場經濟更富彈性和脆弱性。隨著信用交易方式日益多樣化,信用活動的規模越來越大,信用理念深入經濟的骨髓,對經濟發展的影響逐漸明顯。隨之而來,信用問題也成為我國經濟發展過程中不可忽視的焦點問題。從現有的研究成果來看,信用與經濟增長之間的確存在著密切關系,但這種關系的方向性并不明確。由于研究對象不同,我國學者與國外學者的研究結果也存在差異。同時,受到特定歷史時期統計制度的限制,我國學者在過去也很難開展系統、科學的實證研究。的帶動作用并不明顯。而有些學者[9-11]的結論與之相反,認為是經濟增長帶動信用規模的增加但信用規模的增加對經濟增長的影響并不顯著。

本文在已有研究成果的基礎上,從信用總規模尤其是三部門信用結構著手,重點分析信用的總量、結構及其與經濟增長的雙向關系。提出以下假設:

假設1:經濟增長與信用總規模的長期均衡關系,不因經濟的周期性波動,尤其是經濟的短暫下行而發生根本性改變,即從長期來看,經濟增長必然帶來信用的規模擴張。

假設2:不同的國家或者地區,信用對經濟增長的推動作用存在顯著差異,信用總規模擴張不一定總能夠帶動經濟增長。

假設3:一國信用規模、結構與該國經濟成熟度有較強關聯,信用結構的差異是造成國別性差異的重要原因。

2 變量選取與數據說明

1 理論分析與研究假設

近年來,國內外學者從信用體系、信用擔保、信用風險與管理等多方面對信用的經濟屬性進行開放式研究,其中對信用與經濟增長之間的關系進行了定量與定性研究。學者們[1-4]論證了大力發展信用經濟的優勢,指出擴大信用交易規模、建立完善的征信體系對于節約社會交易費用、降低經濟風險、增加國民收入等方面發揮著積極作用。吳晶妹(2002)[5]研究表明大多數國家的信用交易總規模與經濟增長同方向增長,且信用總規模的增長速度高于經濟增長的增長速度。隨后,一些學者[6-8]的結論與其類似,即信用規模對經濟增長有明顯的影響,但經濟增長對信用規模

2.1 變量選取

(1)信用規模。指國內各個部門——包括政府部門、金融部門、非金融企業部門和居民部門信用規模的總和。本文選取信用主體的負債方計量信用規模。

(2)經濟增長。本文以國內生產總值(GDP)作為衡量一個國家經濟增長的指標。

(3)信用結構。本文將總信用劃分為三個部門:一是金融部門信用,本文選取對其他存款性公司債務、對其他金融機構債務兩個指標代表;二是政府部門信用,選取通貨和存款(準備金)、國家和地方政府債的規模做指標;三是實體部門信用,選取社會融資總量為代表。

2.2 數據說明

本文選擇2012年1月至2016年3月的中國月度數據①中國描述性分析與實證分析所選數據期間不同,主要是因為社會融資總量的數據在2012年之前是追溯的年度數據,為了體現出經濟發展的周期性,故對兩處分析的期間做不同選擇。,和1990—2015年的美國年度數據。具體的,中國的信用總規模由政府(GC)、金融機構(FC)、實體(EC)三部門的信用組成,美國的變量字母與中國的相同。數據資料來源于歷年《中國統計年鑒》、中國人民銀行網站及WIND數據庫②對于所有變量,都先用GDP平減指數將名義變量調整為實際變量,再對所有變量取對數以保證數據的平穩性并消除可能存在的異方差。。

分別計算樣本期間的中美兩國信用中介率,然后推斷兩國的信用結構。美國經濟信用結構呈錐形,政府信用、金融信用占比不足四成,經濟信用中以企業信用為主,表現出顯著的成熟經濟體特征。

與美國相比,中國經濟信用結構呈紡錘形,以金融信用為主,占比63%。政府信用占比與美國接近,但實體信用占比遠落后于美國。上述中國數據表明,在政府、金融、實體三部門之間的信用傳導鏈條中,金融部門向實體部門的信用流通渠道并不暢通,大規模的信用過度堰塞于金融部門。

3 實證分析與檢驗

3.1 單位根檢驗

如表1所示,所有時間序列變量均在5%的顯著性水平下不能拒絕含有單位根的假設,即他們是非平穩序列。對上述變量進行一階差分后再進行ADF檢驗,結果表明,均顯著拒絕含有單位根的假設,即為平穩序列。

表1 單位根檢驗

3.2 協整檢驗

EG兩步法適用于檢驗兩個變量之間的協整關系,分別對中美兩國的DGDP與DAC、DEC、DFC、DGC進行OLS回歸,得出回歸方程后,檢驗4個殘差序列的單整階數,結果在表2中順次列出。

表2 協整方程序列ADF檢驗結果

3.3 穩定性檢驗

本文滯后期數的選擇采用Lag Length Criteria和AR Roots Graph兩種檢驗方式。因模型較多,檢驗結果不一一列出,結果顯示各方程的最優滯后階數從1至3不盡相同,最大滯后階數為3。由AR Roots Graph得出的圖顯示所有根的倒數值均位于單位圓內,即構建的VAR模型是穩定的。

3.4 脈沖響應函數分析

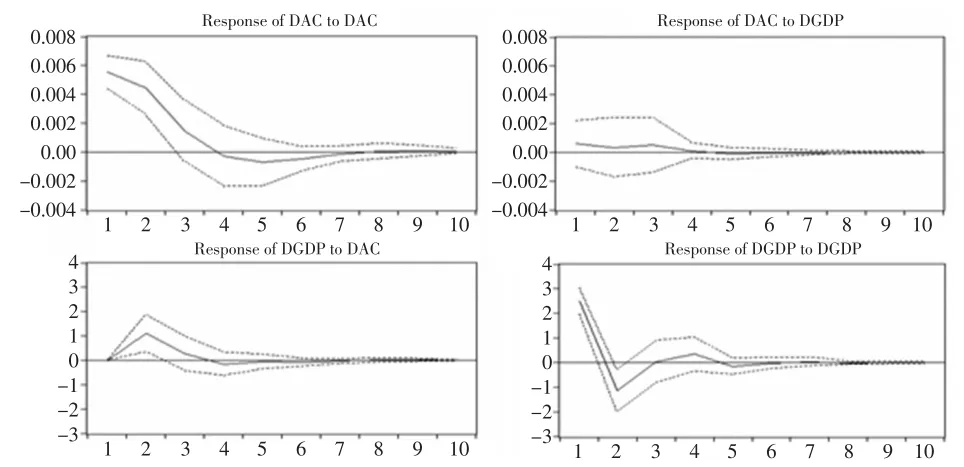

3.4.1 信用總規模與GDP

如圖1所示,在整個沖擊期內,給信用總規模(AC)一個標準差的沖擊后,GDP前3期為正向波動,隨后收斂于0,但這種變化并不明顯。給GDP一個標準差沖擊,AC的波動前3期為正值,第4期開始趨于平緩并于第7期之后收斂于0。結果表明:經濟總量與信用總規模之間近乎是單向因果關系,即經濟總量的增加對信用總規模具有明顯的提升作用;反之,信用總量的提升對GDP的擴大并無明顯影響。

圖1 信用總規模脈沖響應函數圖——中國

由圖2可知,信用總規模除了受來自自身沖擊的影響外,GDP對其的方差貢獻率從第3期開始一直穩定在12%的水平;GDP主要是受其自身的影響,信用總規模對其的方差貢獻率一直為1%,作用不顯著,這一結果較好地詮釋了脈沖響應函數的結果。

圖2 信用總規模方差分解分析圖——中國

3.4.2 三部門信用結構的分析

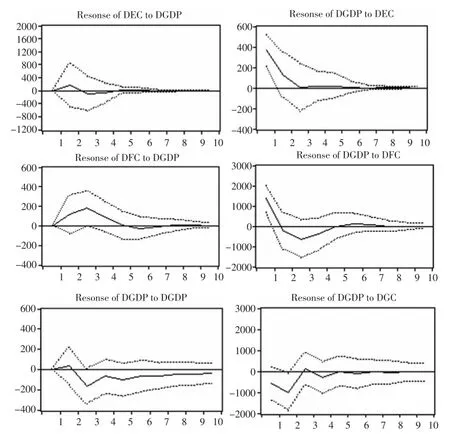

為了進一步分析信用對GDP的影響,分別構建三部門信用與GDP的VAR模型,3個脈沖響應函數圖見下頁圖3。

(1)三部門信用結構對GDP的沖擊

在整個沖擊期內,給實體信用(EC)一個標準差的沖擊后,對GDP的沖擊除了前兩期為極小的負向影響外,隨后各期都顯著為正,并在第4期取得最大值;給金融信用(FC)一個標準差的沖擊后,對GDP的影響是較為平緩的正向影響,在第4期之后即趨向于收斂;給政府信用(GC)一個標準差的沖擊后,GDP前3期呈現正V型,最大值在第3期取得,第4期之后趨于收斂。

圖3 三部門信用結構脈沖響應函數圖——中國

對于GDP來說,除受來自自身沖擊的影響外,實體信用的貢獻率除了前3期的波動,其后一直維持在5%的水平;金融信用的貢獻率維持在8%的水平;政府信用的貢獻率基本維持在2%的水平。

(2)GDP對三部門信用結構的沖擊

在整個沖擊期內,給GDP一個標準差的沖擊后,實體信用(EC)的反應曲線呈現出較規律的V型,影響有正有負,第6期之后收斂。金融信用(FC)在第3期達到最大值,其余期間在正負值之間平緩波動,第6期之后收斂。政府信用(GC)變化較為平緩,稍有波動但幅度很小。結果表明,在整個分析期間內,經濟增長對三部門信用的沖擊能夠產生一定影響,差異較為明顯。

由圖4可知,實體信用除了受來自自身沖擊的影響外,GDP的貢獻率一直穩定在2%的水平。金融信用除了受來自自身沖擊的影響外,GDP的貢獻率從第1期開始增長,一直到第4期的12%,之后也穩定在該水平。同樣的,政府信用除了受來自自身沖擊的影響外,GDP的貢獻率一直穩定在12%的水平。

圖4 三部門信用結構方差分解分析圖——中國

4 拓展性分析

本文對美國信用總規模、三部門信用結構與GDP之間的關系進行分析,同樣是構建VAR模型,通過脈沖響應函數和方差分解得出結果。見上文表1和表2。VAR模型滯后期數的選擇采用同樣的兩種檢驗方式,后續采用脈沖響應函數和方差分解進行分析。

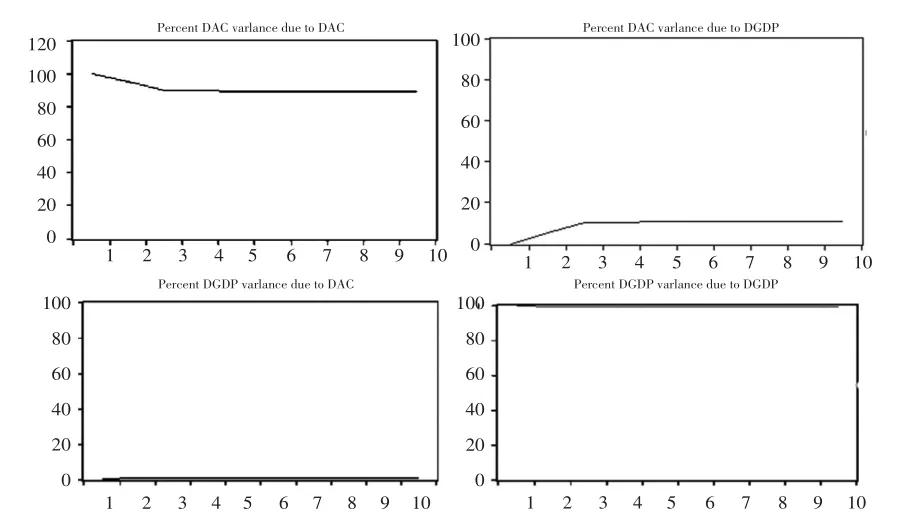

4.1 信用總規模的分析

信用總規模與GDP的脈沖響應函數圖如圖5所示,在整個沖擊期內,給信用總規模(AC)一個標準差的沖擊后,對GDP的沖擊在第2期上升到最大值,隨后逐漸遞減,第5期之后收斂于0;GDP的波動對AC的影響總體上是一個右側極度拉伸的V型,除第1期為正值外,第2期即降到最低水平,隨后雖然呈上升趨勢但一直為負值,第6期之后收斂于0。結果表明,信用總量的增加對GDP的帶動作用非常明顯,而GDP水平的提升對信用總規模的擴大有即時的沖擊作用,二者存在雙向因果關系,即信用總量增加帶動經濟增長的同時,經濟增長對信用規模的增加也有顯著推動作用,這與中國的單向促進作用存在差異。

圖5 信用總規模脈沖響應函數圖——美國

由圖6可知,信用總規模除了受來自自身沖擊的影響外,GDP的方差貢獻率前兩期是上升狀態,在第3期達到20%的水平,其后也維持在該水平不變;而GDP除了受來自自身沖擊的影響外,信用總規模對其的方差貢獻率由第1期的34%上升至第4期的47%,隨后穩定在該水平。即美國信用總規模與GDP水平相互促進、協調發展。

圖6 信用總規模方差分解分析圖——美國

4.2 三部門信用結構的分析

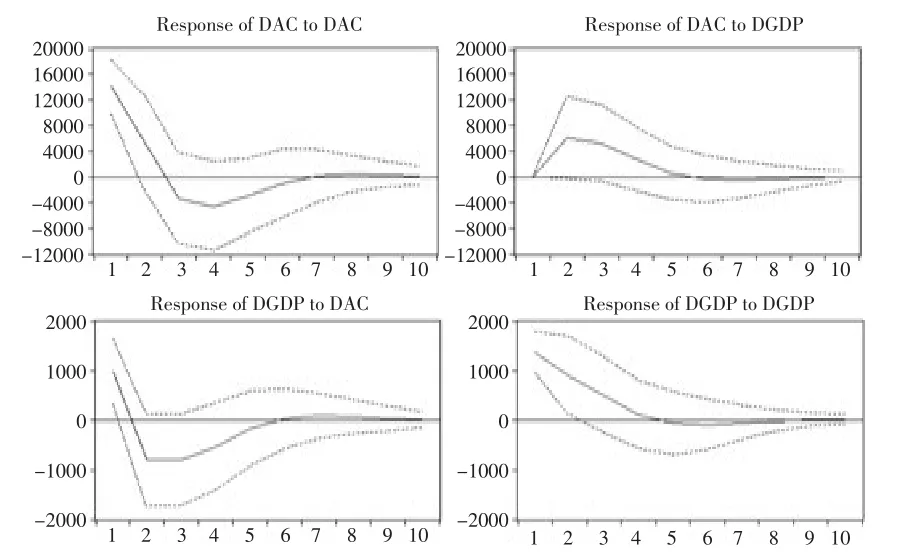

4.2.1 三部門信用結構對GDP的沖擊

將美國3個VAR模型的脈沖響應函數圖置于圖7,分別對其進行分析。首先觀察三部門信用結構與GDP的沖擊響應曲線,在整個沖擊期內,給實體信用(EC)一個標準差的沖擊后,對GDP的沖擊是在前3期為正向影響,隨后趨于下降,并在第5期達到最低,然后再上升但逐漸收斂于0;同樣的,給定金融信用(FC)一個標準差的新息沖擊之后,對GDP的影響是在前4期為正向影響,并在第3期達到最高,第4期之后趨于下降,到第7期之后逐漸收斂;給政府信用(GC)一個標準差的沖擊后,第1期為正向影響,之后轉為負面影響,第9期之后逐漸收斂。

圖7 VAR模型脈沖響應函數圖——美國

4.2.2 GDP對三部門信用結構的沖擊

在整個沖擊期內GDP對當前EC一個標準差沖擊的反應曲線在前6期大致呈V型,雖然有升有降,但除第1期為正向影響外,其余皆為負向影響,隨后該沖擊趨向于0。這表明,GDP相對于實體信用來說具有一定的滯后作用,而實體信用對GDP的作用較為直接,從長期來說,二者相輔相成、共同增長。GDP對金融信用的單位沖擊與對實體信用的作用相似,該項結果亦表明GDP對金融信用的發揮亦存在時滯性,金融信用規模的擴大對GDP的作用即時生效,最終二者趨于穩定增長水平。反之,GDP對政府信用的沖擊與上述兩部門信用的影響相似,同樣呈現第1期為正,隨后轉為負向影響,在第7期之后收斂于0。由上述結果可知,政府信用的單位變化對GDP的正向促進作用更為明顯,這種結果反映了資本趨利避害的現實。

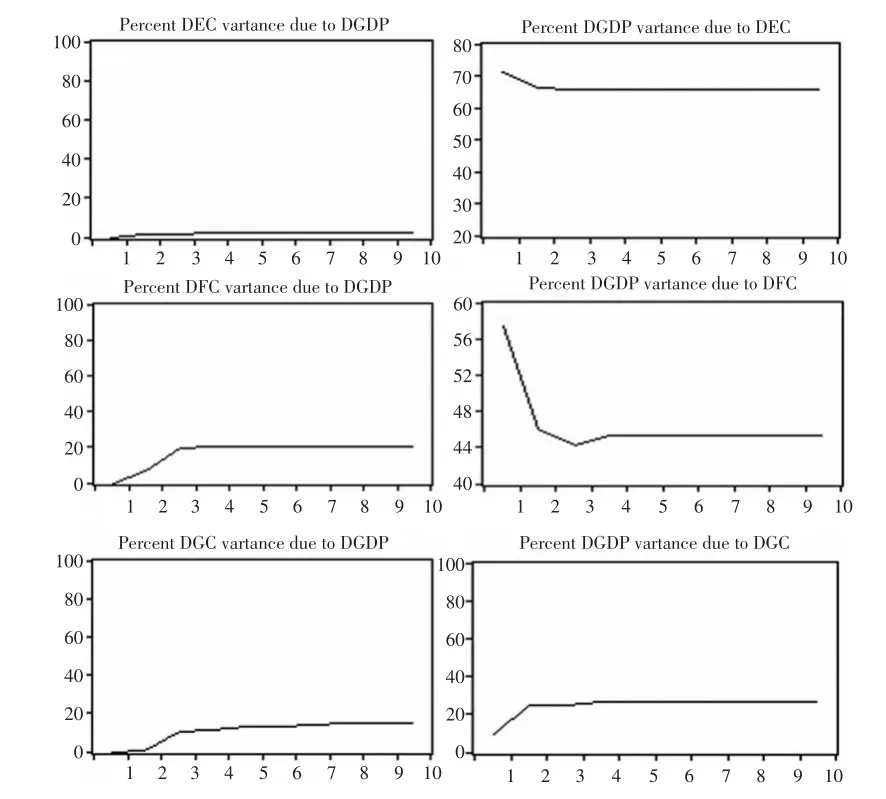

4.2.3 方差分解分析

基于VAR模型的方差分解結果(見圖8)可知,實體信用除了受來自自身沖擊的影響外,GDP的貢獻率在第4期之前都保持在1%的水平,第5期之后穩定在5%的水平。

金融信用除了受自身沖擊的影響外,GDP的貢獻率則一直維系在4%的水平。對政府信用而言,除了自身沖擊的影響外,GDP的貢獻率較低,穩定在2%的水平。對于GDP來說,除受自身沖擊的影響外,實體信用的貢獻率除了前3期的波動外,一直維持在48%的水平;金融信用的貢獻率由第1期的2%逐漸上升至第4期的22%,隨后維持在該水平;政府信用的貢獻率由第1期的2%上升至第2期的10%,隨后雖有小幅波動但基本維持在10%的水平。

整體來看,與中國信用總規模對GDP的單向促進作用不同的是,美國信用總規模與GDP之間是雙向互促關系,且影響更為顯著。經估算,在美國信用總規模每增加一單位將帶動經濟增長7.2%,這一結果是中國的133倍。即表明不同發展程度的經濟主體,信用與經濟增長之間的推動作用存在顯著差異。具體分析三部門信用結構與GDP的關系可知,中美兩國實體信用、金融信用與政府信用對GDP的貢獻度排序是政府信用最小、美國實體信用最大、金融信用次之,中國金融信用最大、實體信用次之。這與描述性分析中三部門信用所占信用總規模比例的排序不同,出現最大差異的是中國的實體信用。

圖8 VAR模型方差分解圖——美國

5 結論

在研究期間內,信用總規模、三部門信用結構與GDP之間均存在協整關系,即信用與GDP存在長期穩定的均衡關系。分國別來看,美國信用總規模與經濟增長之間存在顯著的雙向因果關系,中國經濟增長促進信用總規模的發展,是單向因果關系。中國信用總規模與三部門信用結構對GDP的正向推動作用小于美國的促進作用,說明國家經濟主體的成熟度在很大程度上會影響一國信用規模的大小。